Чем опасен шорт акций

Почему никогда не стоит спекулировать и шортить акции, даже если вы на 100% уверены в падении? Пример Tesla, GameStop и ПИКа.

На фондовом рынке есть два типа инвесторов – долгосрочные инвесторы и спекулянты. Интересно, что первых меньшинство, но они владеют почти 99% акций, а спекулянтов в количественном отношении большинство, они владеют небольшой долей акций и, по сути, создают основные краткосрочные колебания стоимости акций.

Интересно также, что спекулянты на долгом сроке обычно зарабатывают намного меньшую доходность, часто даже отрицательную, иногда даже обнуляют свои вложения. Хотя часто любят подчеркивать, что могут заработать за один день десятки %, но обычно скромно умалчивают, что за весь период инвестиций только потеряли деньги. Почему так получается и почему никому не советую выбирать стратегию спекуляций?

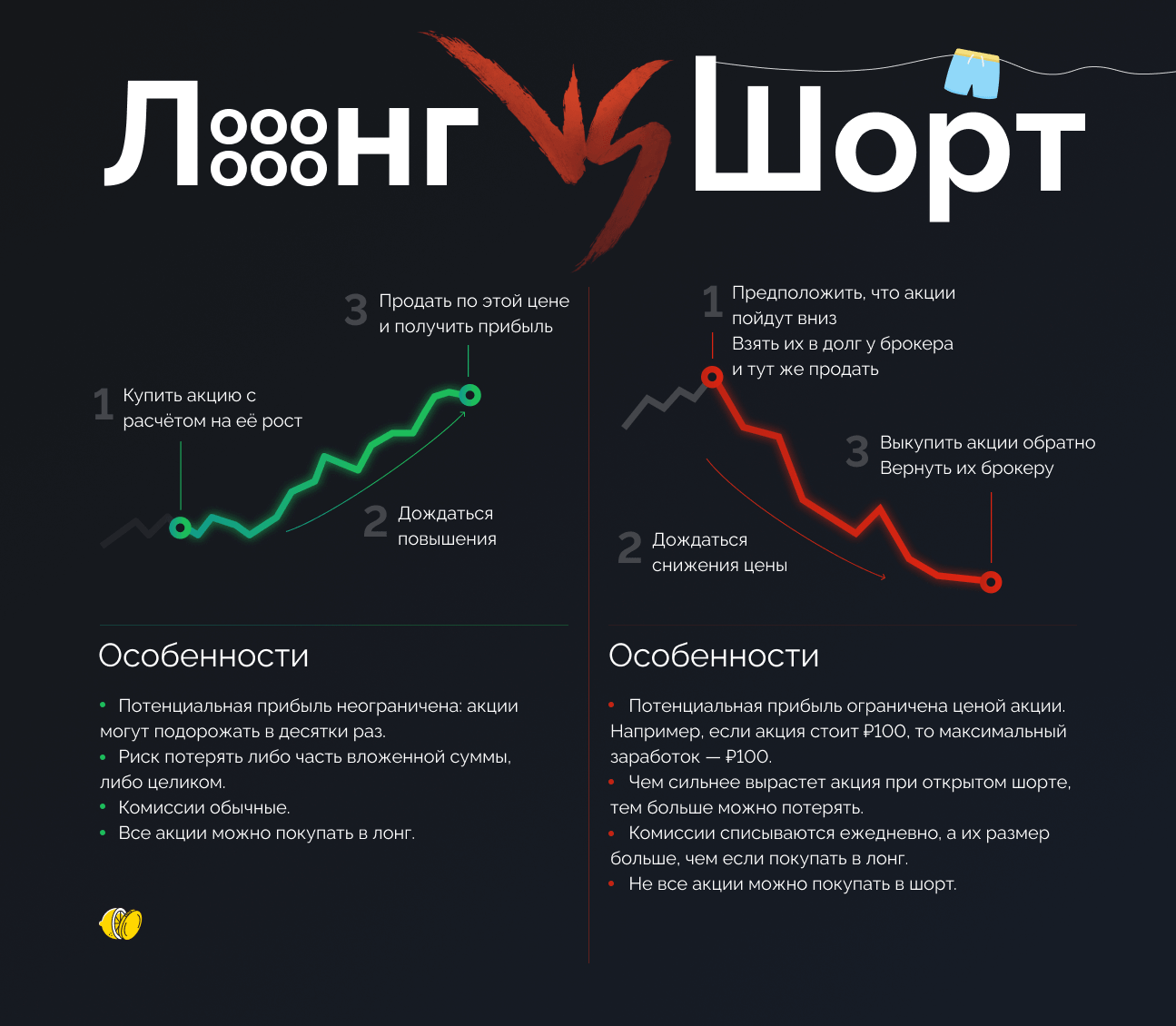

Рассмотрим один из самых рискованных и бессмысленных видов спекуляций – шорт, т.е. продажа акций в долг.

Почему стоит никогда не продавать акции в шорт:

1. При долгосрочном инвестировании риск только вложенной суммы, в худшем случае акции могут упасть, но, вы просто можете получать дивиденды, не обращая внимания на текущую цену.

При шорте вы рискуете не только вложенными деньгами, если не сработает быстро стоп-приказы и маржинколл, то убыток может быть бесконечным.

2. Долгосрочно акции растут, поэтому постоянно применяя шорт, фактически долгосрочно вы в любом случае проигрываете.

Конечно, инвесторы могут думать, что они знают рынок лучше, чем другие. Но ведь некоторые игроки в казино тоже думают, что они умнее и удачливее других, пока несколько подряд не потеряют все свои деньги.

3. По сути, применяя шорт, вы помогаете долгосрочным инвесторам купить акции дешевле для того, чтобы получать в будущем более высокую дивидендную доходность. При этом вы еще платите брокеру процент за займ акций. Получается вы платите долгосрочным инвесторам, которые купили акции, получают дивиденды, и брокер которых взял их акции в долг РЕПО. Больше всего от этого зарабатывает брокер, немного от РЕПО перепадает долгосрочному инвестору, хотя он по-прежнему получает дивиденды и доход от долгосрочного роста акций.

Однако некоторые думают, что они на 100% уверены, что акции упадут, почему бы не применить шорт? 3 примера в отношении этого.

Tesla и шортисты.

Компания Tesla к середине 2020 года выросла в цене в 6 раз за несколько лет. Естественно выручка, объем продаж и тем более прибыль, которая с трудом вышла из минусового состояния, никак не соответствовала капитализации в 300-400 млрд долл. Даже если Tesla станет в будущем самым крупным производителем автомобилей, а до этого еще очень далеко, все равно ни один производитель автомобилей так дорого никогда не стоил.

Как тут не попробовать поспекулировать и не продать акции Tesla в шорт?

К концу 2020 года даже известный игрок на понижение и герой одноименного фильма Майкл Бьюрри (самый известный шортист, заработавший на падении ипотечных облигаций в 2008) сообщил, что держит «короткие позиции» по Tesla.

Да, финансовые показатели никак не соответствовали текущей цене акций Tesla.Но акции Tesla долгосрочно так и не упали, хотя с начала года в тоже время и не выросли. А самые первые шортисты, которые продали акции шорт в долг фактически обнулили свои вложения, так как если шортист продает акции в шорт например на 30% своих вложений после роста акций в 3 раза фактически обнуляет свой счет. Майкл Бьюрри тоже спустя полгода шорт закрыл с убытком.

GameStop.

Еще более забавная история случилась с компанией GameStop. У этой компании в отличии от Tesla даже нет каких-то особых перспектив, так как это стагнирующая оффлайн сеть по продаже игровых приставок, компьютерных игр и аксессуаров. GameStop перестала платить дивиденды, выручка уже давно падает и чистая прибыль — отрицательная последние годы. По всем критериям видно, что стоимость компании постепенно стремится к нулю и банкротству.

Многие крупные инвесторы и фонды решили продать акции в шорт в 2020 году. Что произошло дальше? Нашлись какие-то преданные клиенты этой компании, подняли шум на форуме Reddit и запустили активную скупку акций. Крупные фонды стали еще больше продавать шорт, а пользователи форума Reddit еще больше покупать. Чем закончилось? Конечно, вы слышали, что закончилось ростом акций GameStop в 100 раз и огромными убытками шортистов. При этом GameStop по-прежнему убыточная компания, а акции стоят аномально дорого.

Самое забавное, когда спекулянты пытаются продать акции компании, которая платит дивиденды, показатели растут и стоимость которой не завышена. Например, полгода назад многие пытались продать акции ПИК в шорт на основании всего лишь того, что акции ЛСР не выросли, а акции ПИК выросли в 2 раза за год. При этом изучить показатели и заметить, что продажи ПИК растут на 60% за год, прибыль росла почти в 2 раза и у компании небольшой чистый долг почему-то спекулянты не могли. В результате акции ПИК выросли еще на 50%, а старые спекулянты пропали, видимо чтобы дать дорогу новому поколению спекулянтов, которое по кругу пытается сделать тоже самое.

Базовые понятия на бирже. Что такое шорт, и как он влияет на падение и рост котировок

Уровень сложности: статья написана непрофессиональным инвестором для начинающих.

Время прочтения: 7-9 минут

Цель статьи: объяснить простыми словами часть терминов. В конце статьи есть описание терминов и использованного сленга.

Московская биржа поставила рекорд в этом году. Количество брокерских счетов, которые были открыты к сентябрю этого года, составило 6.8 млн.

Причина проста: ЦБ РФ снизил ключевую ставку и банки вынуждены давать доходность по вкладам около цифры в 3-4%. Многие известные российские компании, которые торгуются на бирже платят высокие дивиденды и привлекают розничных инвесторов. Информационное сопровождение не успевает за потоком, которых хлынул на биржу. Я решил написать эту статью, для того чтобы человек, который недавно пришел на фондовый рынок, смог разобраться в нескольких базовых понятиях, и природе роста и падения акций.

1. Лонг

Когда человек покупает акции с рынка, обычно говорят что он встает в длинную позицию. Считается, что на рынке скорость роста акций медленнее, чем обвальные падения во время панических распродаж. Тех, кто покупает акции в расчёте на дальнейший рост зовут быками. На франкфуртской бирже даже установлен памятник быкам и медведям.

Многие известные инвесторы заработали состояния в долгосрочной торговле. Они покупали недооцененные акции, и держали их годами.

Короткая позиция, или шорт выглядит несколько сложнее. Предположим, что акция Х стоит 100 рублей. Вы прогнозируете, что акция будет падать.

А)Мы занимаем акцию у брокера

Б)Мы сразу же продаем акцию на рынке.

С)В итоге мы должны 1 акцию брокеру, и у нас образовался свободный кэш в размере 100 рублей после совершенной операции.

Предположим после этого, что ценник на акцию упал до 80 рублей. Мы можем выкупить акцию с рынка за 80, и вернуть долг брокеру в виде акции. В итоге мы остались в плюсе на 20 рублей.

Операция проходит мгновенно. Вы выставляете заявку по цене, которую считаете приемлемой для шорта. Как только находится покупатель, брокер проводит автоматом операцию А и Б.

Продавцы считают, что цена слишком высока и вскоре упадет, а покупатели думают, что она чересчур низка и должна подняться. … В действительности уверенность большинства трейдеров – всего лишь иллюзия

Как только мы продаем акцию по цене ниже чем купили, то мы фиксируем убыток. Аналогичная ситуация работает и в обратную сторону: мы фиксируем прибыль только тогда, когда продали акцию по цене выше чем купили. Пока мы это не сделали, наша прибыль остается лишь на бумаге.

Т.к. в краткосрочной перспективе никто не может знать, как поведут себя котировки, то покупка привлекательных активов выглядит выигрышно. Если вы правильно провели фундаментальный анализ, то в долгосрочной перспективе акции будут расти.

Если краткосрочно акция падает, можно совершить дополнительные покупки, тем самым уменьшая среднюю стоимость актива. Данная операция называется усреднением.

В случае с шортом мы не можем сохранять позицию долго, т.к. платим брокеру % за использование денежных средств. Рассмотрим основные риски для открытых коротких позиций:

Сценарий 1. Мы зашортили акцию, а она в боковике.

Наш риск заключается в том, что с акцией может не происходить каких-то серьезных изменений в плане стоимости, и мы в данном случае вынуждены платить % брокеру за акции, которые взяли в займы.

Сценарий 2. Мы зашортили акцию, и цена идет вверх.

Мы принимаем решение зафиксировать убыток, и закрыть позицию шорт. В итоге мы потеряли часть денег. Грустно но не смертельно.

Сценарий 3. «Срыв стопов»

Для того, чтобы ограничить убытки, мы можем выставить так называемый «стоп лосс». Стоп лосс позволяет нам выбрать уровень потерь, при достижении которого шорт автоматически закрывается. Таким образом мы можем ограничить возможный убыток.

Недавно бумаги компании VTB начали мощный интенсивный рост на больших объемах. В то время, как весь рынок лежал в боковике, на отсутствии новостного фона акция начала интенсивно расти.

Я предполагаю на том месте, которое я выделил как раз произошел срыв стопов участников рынка. Симметричные свечи покупок, и последующих продаж как раз могут указывать на ситуацию, когда маркетмейкер совершил огромную покупку, сорвал стопы и зафиксировал прибыль выше.

Срыв стопов всегда обиден, но при активной торговле стопы помогают прогнозировать и ограничивать убытки. Конечно если вы шортите.

Сценарий 4. Маржинколл + Стопаут😞

Загадка трейдеру:

— Светит, но не греет?

— Маржин-колл!

Более ужасного слова на брокерском сленге, чем маржинколл или стоп аут найти нельзя. В случае шорта с плечами брокер закрывает все позиции трейдера(а значит скупает акции с рынка), что заставляет акцию расти еще более интенсивно, чем при срыве стопов.

Маржинколл может случиться только при торговле с заемными средствами.

Как себя обезопасить от данных ситуаций? Есть три простых правила.

Шорт по акции, как он работает? Плюсы и минусы?

Рынок перегрет! Пузырь скоро лопнет! В мире кризис, а рынки, напротив, обновляют максимумы, скоро все рухнет!

Впереди выборы президента в США и для рынка это ничем хорошим не обернется, падение неизбежно!

Очень часто, именно так, говорят многие клиенты.

Многие из них, искренне веря в неизбежное падение, начинают “шортить” акции.

Но, многие даже не до конца понимают, как именно устроен “шорт” по акции, в чем его плюсы и в чем его минусы.

Сегодня хочу поговорить про “шорт”.

Под “шортом” понимают заработок на падении цены акции в цене.

Можно встретить такие названия как “SHORT”, КОРОТКАЯ ПОЗИЦИЯ”, МЕДВЕЖЬЯ ПОЗИЦИЯ” и тд.

Смысл такой позиции в том, что если она у вас открыта и цена акции падает в цене, то вы получаете прибыль.

Именно на это и надеются те, кто их использует.

То есть, если вы уверены в том, что рынок будет падать и падение неизбежно, то вы “легко” сможете на этом заработать.

Как это происходит?

Вы, можете продать те акции, которых у вас сейчас нет, взяв их у брокера В ДОЛГ, на неопределенный срок, продать их по высокой цене, а после того как цена на нее упадет, выкупить обратно, но по более низкой цене.

При этом, вы получаете стандартную ситуацию, как будто вы купили дешевле, а продали дороже. Только время покупки и продажи меняется местами.

В теории, все просто.

Вы “знаете” что цена на акцию снизится, проводите такую процедуру и получаете результат.

Но, если цена на акцию начнет расти, то вы будете получать негативный результат и терпеть убыток. При этом, его уже нельзя назвать “бумажным, как при обычной покупке.

Потому что цена на акцию может расти бесконечно, в отличии от падения.

Если вы НАВЕРНЯКА знаете, что цена на акцию упадет, а такого “в принципе” не может быть, а если и да, то, как правило, это инсайдерская информация, которая недоступна частному инвестору.

Поэтому тот, кто шортит акции, просто надеется на свои домыслы и свое мнение.

Я всегда пишу о том, что никто, ну или почти никто, не знает будет ли расти или падать цена на акцию.

Но, многие могут сказать однозначно, что цена на акцию хорошей компании, которая показывает хорошие финансовые результаты, будет расти, в долгосрочной перспективе. Не в краткосрочной.

Во первых, цена на акции чаще растет, чем падает, в долгосрочной перспективе, поэтому если вам и удалось поймать небольшое снижение, то с моей точки зрения, это обычное везение.

Чаще происходит по другому.

Тот кто сел в шорт, может остаться там на долго. Если цена на акции продолжает расти, то вы будете терпеть БЕСКОНЕЧНЫЙ убыток, до 100%, пока эту позицию принудительно не закроет ваш брокер.

По статистике, неопытному инвестору очень сложно согласиться с убытком и многие продолжают держать невыгодную позицию, надеясь на то что цена рано или поздно упадет. А цена все растет и растет.

Во вторых. Когда вы берете акцию у брокера в долг, для шорта, то за этот долг вы платите. Так же как и по обычному кредиту. На данный момент, примерно 10-15% годовых, от объема всей позиции.

В третьих, шорт, это обыкновенная спекуляция.

А на практике, только 3-5% спекулянтов умудряются заработать. Так что у вас мало шансов.

Есть 2 способа заработать на скачках стоимости акций: купить в длинную (лонг) или в короткую (шорт). С 1-м всё проще:

С шортом — сложнее и рискованней. И сейчас покажу, почему.

Что такое шорт и как работает

Шорт — это когда вы продаёте акции, которые взяли у брокера в долг.

Где же тут прибыль? Представьте, Иван занял в долг у брокера акции «Сбербанка», и тут же продал за ₽240. Он подождал пару дней, пока цена упадёт до ₽220, а когда это случилось, выкупил обратно и вернул брокеру. В итоге Иван заработал ₽20 на падении.

Вроде, неплохо. Но риски тут огроменные — надо быть уверенным на 200%, что цена пойдёт вниз, причём что это произойдёт в ближайшее время.

Пока акция у вас, брокер ежедневно списывает комиссию, причём повышенную. То есть, вам надо продать быстро, потому что чем дольше вы не избавляетесь от акции, тем больше теряете на комиссиях.

Шорт — опасная тактика. Покажу на примере с акциями Moderna

Это фармацевтическая компания. Казалось бы, 2020-й с коронавирусом и со всеми вытекающими только ей на руку. Но были и те, кто ставил на обвал Moderna и покупал акции в шорт.

Непонятно, на что рассчитывали шортисты и почему были уверены в своём успехе…

Как видите, в шорте рисков больше. Заработаете вы или сольёте деньги — при любом раскладе заплатите брокеру повышенную комиссию. Поэтому если вы не инсайдер и у вас нет верняковой информации, то лучше избегать шорты.

Шортить или не шортить?

Шортом (от англ. «short selling» — «короткая продажа») называется продажа акций, при которой вы изначально не имеете акций, а берете их в кредит у брокера.

Мы предлагаем вашему вниманию интервью по использованию шортов с трейдерами, которые давно работают на фондовом рынке. Это интервью с трейдерами, у которых свой стиль торговли. Один больше ориентирован на внутридневную торговлю, другой предпочитает переносить позиции на несколько дней. Это, конечно, определяет, для чего и как они открывают короткую позицию, сколько длится «шорт».

Наши собеседники профессиональные частные трейдеры: Андрей (опыт работы на рынке 15 лет) и Сергей (опыт работы на рынке 12 лет).

Вы больше ориентированы на внутридневные сделки или же переносите свои «шорты» на несколько дней?

Андрей: Спекулировать внутри дня получается довольно редко, предпочитаю занимать позицию на один или несколько дней

Сергей: Я спекулянт-«интрадейщик» и закрываю все маржинальные позиции на ночь в 99% случаев.

Зачем это делать?

Андрей: Когда на рынке восходящий тренд, все понятно: покупаешь бумаги и ждешь удачного момента, чтобы зафиксировать прибыль. Можно, конечно, тактически неудачно войти в рынок и купить на локальном максимуме, но если тренд сильный, то рано или поздно ты выходишь в плюс.

Но что делать, когда рынок падает, а ты сидишь в деньгах? Пытаться играть на «отскок»: покупать акции, надеясь на локальный минимум, и затем быстро от них избавляться, помня о том, что тренд в целом понижательный? Очень опасное занятие! Сколько раз я этим занимался и даже иногда довольно удачно. Однако, в целом, это приводило к тому, что покупаешь бумаги, а рынок идет дальше вниз, оставляя тебе два варианта: либо становиться инвестором, сидеть в бумагах долго и ждать смены тренда, либо закрывать позицию с убытком. Иногда такая покупка бумаг может занимать месяцы, и приходиться сидеть вне рынка, хотя ты понимаешь, что, в общем, угадал направление.

Чтобы не попадать в такие переделки, лучше играть не против тренда, а по тренду, выставляя стопы на выходах из него. Для этого и нужен «шорт».

Шорт — это игра на понижение, когда ты видишь, что тренд понижательный и у тебя деньги. Чтобы не играть от покупки — продаешь заемные бумаги и ждешь, пока тренд не поменяется. Конечно, можно ошибиться в моменте захода в рынок и продать не на максимуме, но если ты угадал в общем тренде, все равно выйдешь в плюс.

Сергей: Я считаю игру только «от лонга» в принципе неверным подходом. Это лишает спекулянта интереса к рынку в тот момент, когда рынок падает, хотя и на падающем рынке можно и нужно зарабатывать. Кроме того, торговля только «от лонга» приводит к закономерным убыткам на падающем рынке, когда человек, привыкший играть только от лонга, пытается «играть против рынка». Я считаю, что трейдеру обязательно нужно пользоваться всеми возможностями, которые предоставляет рынок, и играть как вверх, так и вниз.

Как правильно выбрать момент для открытия «шорта»?

Андрей: В целом, это, конечно, понижательный тренд. А сам момент продажи зависит от стратегии или торговой системы. Например, можно открывать шорт в момент пробития вниз восходящего тренда.

Сергей: При открытии «шорта» я использую тот же самый подход, что и при открытии «лонга», так как торгую внутри дня. Я отслеживаю сразу несколько рынков: фьючерсы на S&P, на нефть, ADR, курс доллара на ММВБ. Для меня важно отследить, когда несколько сигналов приходят одновременно. Например, фьючерс на S&P и ADR на акции Газпрома двинулись одновременно вниз или вверх, а акции на ММВБ не успели отреагировать на это движение, и спред между ADR и акциями на ММВБ отклонился в ту или иную сторону больше, чем он составляет в среднем за день. В этом случае я открываю позицию, используя короткие «стопы».

Чаще всего, как долго длится у Вас «шорт»?

Андрей: Пока длится тренд.

Сергей: Шорт держу, пока те индикаторы, на основе которых я открывал позицию, не двинулись все вместе в обратную сторону.

Какие бумаги обычно «шортят» профессионалы?

Андрей: Профессиональные спекулянты (это не те, кто хранят свои сбережения в акциях, а те, кто активно торгуют каждый день, чтобы зарабатывать на краткосрочных и среднесрочных изменениях цены) стараются торговать только наиболее ликвидными ценными бумагами, чтобы в любой момент по сигналу своей торговой системы закрыть позицию. В целом, это «голубые фишки» — наиболее ликвидные акции на российском рынке. Это правило касается и коротких позиций.

Сергей: Я спекулянт-«интрадейщик» и поэтому работаю только с наиболее ликвидными акциями, по которым имеется соответствующий достаточно ликвидный хеджевый рынок (ADR LSE, Forts ). Именно наличие хеджевого рынка, на мой взгляд, усиливает краткосрочную волатильность, которая как раз и нужна «интрадейщикам».

Как быть с тем, что торговля с использованием «шорта» более рискованная, и можно проиграть все деньги?

Андрей: Это не так. Риск повышается при использовании «плеча», а не «шорта». И чем больше плечо, тем больше риск. Если же говорить о торговле с «первым плечом» с использованием шорта, то, с точки зрения риска, это практически то же самое, что и покупка акций на свои деньги. Просто в одном случае играешь на повышение и покупаешь на свои деньги какое-то количество акций. А в другом случае рассчитываешь на снижение рынка и, имея плечо 1 к 1, занимаешь и продаешь то же самое количество акций, что и в первом случае. Ведь рынок может находиться в трех состояниях: восходящий тренд, боковой, нисходящий. Покупать акции можно при восходящем и боковом тренде, но игра на повышение на нисходящем тренде неминуемо приведет к потерям. Это значит, что если играть только на повышение, то минимум 33% рынка будет проходить мимо тебя. «Шорт» позволяет участвовать в рынке на 100%.

Сергей: На мой взгляд, риск при торговле в «шорт» или в «лонг» абсолютно соизмерим.

Итак, опрошенные нами трейдеры единодушны в следующем:

1. Без «шортов» полноценно торговать акциями невозможно, иначе ты лишаешь себя значительных возможностей, которые предоставляет трейдеру «шорт».

2. Шорт с плечом 1 к 1 — это аналог простой покупки акций, и риски у них соизмеримы.

3. Шортить следует только наиболее ликвидные бумаги — так можно понизить возможные риски

4. Необходимо использовать «стопы» и не давать убыткам расти.