Что будет с акциями при девальвации доллара

Что будет с вашим портфелем, если рухнет доллар?

В прошлом месяце я посетил валютную выставку Global Currency Expo, организованную при поддержке EverBank. Главной темой, как и следовало ожидать, было первостепенное значение диверсификации из валюты своей страны. Там было много трейдеров, но наиболее актуальными стали выступления с точки зрения «глобальной картины».

Я понял, что мне необходимо пересмотреть мои долларовые позиции. Думали ли вы о том, что произойдет с вашим портфелем, и всеми другими сферами вашей жизни, если доллар рухнет? Последствия будут повсеместными, болезненными, и неизбежными, если вы должным образом не диверсифицированы.

Не забывая об этом, я хотел бы передать самые интересные моменты из нескольких выступлений, вместе с инвестиционными рекомендациями. многие из которых были поданы как «ставка десятилетия».

Франк Троттер (Frank Trotter) из EverBank Direct заявил, что доллар США «существенно подешевеет в ближайшие 5-10 лет». Его пять любимых валют на следующее десятилетие: шведская крона, которую он предпочитает швейцарскому франку, норвежская крона, австралийский и канадский доллары, и на удивление, бразильский реал.

Даг Кейси (Doug Casey) также выступил, вот его пять «ставок наверняка» на следующие десять лет:

Rodney Johnson (Родни Джонсон), президент HS Dent, услышал стоны из зала, когда назвал своей «ставкой десятилетия» доллара США против евро. Он убежден, что грядет дефляция, и инфляционная страховка пострадает. Он предсказал, что в долларе будет отскок, а процентные ставки и цены упадут. Конечно, всегда полезно протестировать свои убеждения, но то, что я услышал, не заставило меня изменить мой взгляд на долгосрочные проблемы доллара. Интересно, что большинство выступавших ожидает временного укрепления доллара этим летом, хотя они и не сомневаются, что, в конечном счете, эта валюта направится на кладбище.

Но самую тщательную и убедительную презентацию на сегодняшний день сделал Чак Батлер (Chuck Butler), президент EverBank World Markets и валютный аналитик с 35-летним стажем. Если кто-то знает мир валют, то это он. Говорят, что он знает валютные рынки лучше, чем любой другой работающий сегодня банкир.

Он отметил, что Китай без лишней помпы начался подписывать соглашения о валютных свопах в 2009 году. На сегодняшний день они уже подписали такие соглашения с большей частью Азии, Европейским Союзом, Канадой, Россией, Бразилией, Беларусью, Аргентиной, и в скором времени подпишет с Японией и Кореей. Ходят слухи, что они работают над валютными свопами с арабскими странами. Он напомнил, что президент Китая недавно публично заявил, что доллар США является «продуктом прошлого».

Страшные последствия этого были сформулированы в виде жесткого предупреждения: «доллар США потеряет статус резервной валюты между 2014 и 2020 годами. Это не будет сопровождаться фанфарами, но произойдет обязательно».

Он сказал, что в начале могут быть использованы специальные права заимствования (SDR) МВФ, но это не будет иметь значения, так как потеря резервного статуса доллара «неизбежна». Он также думает, что, вероятно, летом в долларе будет какая-то сила, но что это ничего не изменит в долгосрочной перспективе.

Что касается подготовки своих инвестиций для такого сценария, Чак заявил, что «94% инвестиционной доходности базируется на выборе класса активов и низкой ковариации с другими активами». В практическом смысле, это инвестиции не коррелирующиеся с американскими акциями и не деноминированные в долларах США. Он сказал, что ключом к диверсификации является применение той же логики, что и в случае с акциями: «Вы не стали бы покупать только одну акцию, так почему же у вас есть только одна валюта?»

Какие акции на Мосбирже выигрывают от слабого рубля, а какие теряют

Многие инвесторы задаются вопросом о том, как влияет изменение курса национальной валюты на бизнес российских компаний. В этом обзоре мы постарались разобраться в ситуации и выделить те акции, которые выигрывают от девальвации рубля или же теряют.

В кейсах влияния курсовых разниц на российские компании ключевыми являются следующие факторы: валютные выручка, расходы, кэш и долговая нагрузка.

Чем больше доля валютной выручки и запасы наличных у компании, тем больше она заинтересована в слабом рубле. Напротив, высокая доля валютных расходов и задолженности делает для компаний более выгодным крепкий рубль. Валютная задолженность, помимо расходов на обслуживание, за счет переоценки также влияет на дивидендный фактор, который на российском рынке является одним из ключевых драйверов роста.

Особняком стоит использование деривативов, которые также могут повлиять на прибыль компаний. В основном, они используются компаниями с целью хеджировать негативный эффект, т.е. нивелировать отрицательное влияние курсовых разниц. Для большинства российских эмитентов существенного влияния они не оказывают и приводят реакцию ближе к нейтральному состоянию.

Рассмотрим компании на российском рынке из разных отраслей и оценим влияние валютных колебаний на их акции. В обзор включены наиболее ликвидные акции, обращающиеся на Московской бирже.

Нефтегазовый сектор

Для всех компаний нефтегазового сектора рост курса доллара к рублю является позитивным фактором. Выручка компаний этого сектора напрямую зависит от индикатора «нефть в рублях», который растет при снижении национальной валюты.

К акциям таких компаний относятся бумаги Роснефти, Газпрома, Татнефти, Русснефти, Газпром нефти и Новатэка.

Выручка трубопроводной монополии Транснефть также коррелирует с нефтью в рублях, и бумаги позитивно реагируют на дешевеющий рубль. На Московской бирже торгуются привилегированные бумаги Транснефти.

Отдельно стоить отметить акции Сургутнефтегаза. В данном случае, помимо «нефти в рублях», очень значимым фактором является существенный запас долларовой наличности на депозитах компании — более 1 трлн руб.

Переоценка этих накоплений играет ключевую роль в дивидендной истории компании. Чем выше доллар, тем выше прибыль от переоценки и соответственно выплачиваемый дивиденд. В связи с этим префы Сургутнефтегаза гораздо более чувствительны к росту валюты.

Для обыкновенных акций этой компании напротив — влияние слабее, чем в среднем по нефтяному сектору.

Добывающая промышленность и металлургический сектор

Существенная доля выручки компаний этого сектора также формируется за счет экспорта, так что в основном акции позитивно реагируют на рост валютной пары USD/RUB. Однако для некоторых бумаг реакция не столь выражена из-за основного фокуса в продажах на внутренние рынки.

Высокую долю экспорта в структуре продаж имеют РУСАЛ, ВСМПО-Ависма, АЛРОСА, Распадская, Полюс Золото, Полиметалл, НЛМК. Слабый рубль позитивно влияет на их выручку и финансовые показатели, а, следовательно, и на стоимость акций.

Менее зависимыми от курса рубля являются компании Норникель, Северсталь и ММК, но и для них слабый рубль предпочтителен.

Интересная ситуация складывается с бумагами Мечела. Компания является крупным экспортером и обыкновенные бумаги компании позитивно реагируют на рост доллара, но по префам ситуация обратная. Переоценка валютного долга компании при ослаблении рубля снижает дивидендную базу и уменьшает привлекательность привилегированных бумаг.

Неоднозначная ситуация складывается с акциями ТМК. Будучи экспортером, компания имеет существенный долг в долларах США, который по итогам 2017 г. по отношению к выручке составил около 34%. С учетом такого высокого уровня задолженности в американской валюте слабый рубль в итоге оказывает негативное влияние на компанию.

В то же время, согласно годовому отчету компании за 2017 г., в первом полугодии ТМК запланировала погашение около 23% долларового долга, что должно сделать компанию более устойчивой к девальвации рубля.

Другие экспортеры

Существенная доля валютной выручки присутствует в структуре продаж компаний Акрон и Фосагро. Рост доллара к рублю положительно сказывается на стоимости их акций. Кроме того, от роста доллара могут выигрывать и сельхозпроизводители типа Русагро.

Энергетический сектор

Энергетические компании ориентированы на внутренний рынок и получают выручку в рублях, так что их акции не слишком позитивно воспринимают падение национальной валюты. Тем не менее, долларовые расходы и долги также не столь существенны, так что в общем и целом компании нейтральны к курсовым колебаниям. Это бумаги Россетей, ФСК ЕЭС, Интер РАО, РусГидро, ОГК-2, ТГК-1, Ленэнерго, Мосэнерго.

Исключение составляет компания EN+, которая наравне с экспортерами заинтересована в дешевом рубле за счет доли около 44% в Русале. В то же время, расходы компании, в основном, рублевые, так что укрепление рубля скорее негативно.

Ритейл

Ритейлеры заинтересованы в сильном рубле. Крепкая национальная валюта способствует более низкой себестоимости продукции, большинство которой импортируется из-за рубежа, меньшим расходам по обслуживанию валютных кредитов и более высокой выручке на фоне роста покупательной способности. Среди акций секторов можно отметить бумаги Магнита, X5, Детского мира, Обуви России, Ленты, и М.Видео. Реакция на изменения валютного курса ограниченная.

Девелопмент

Среди торгуемых на бирже девелоперов присутствуют ЛСР, Пик и Эталон (торгуется на Лондонской бирже LSE). Как и ритейлеры, эти компании получают выручку в рублях, а значительная часть закупаемых стройматериалов импортируется, так что укрепление национальной валюты будет им только на пользу. А вот слабый рубль может сильно сказаться на рентабельности в негативную сторону.

Телекоммуникации

Акции данного сектора, к которым относятся бумаги Ростелекома, МТС, МГТС и Мегафона, реагируют на валютные колебания умеренно негативно. Ослабление рубля может оказывать небольшое влияние на рост расходов по обслуживанию валютного долга у некоторых из них, но в целом реакция котировок акций обычно нейтральна.

Финансовый сектор

В целом банковская отрасль нейтрально реагирует на колебания валютных курсов. Взаимосвязь прибыли финансовых организаций с курсом рубля сложна и неоднозначна, поэтому какую-то устойчивую корреляцию провести сложно.

При этом, стоит отметить, что банковский сектор является зеркалом экономики страны, а она, в свою очередь, ориентирована на экспорт. Так что в долгосрочной перспективе слабый рубль скорее позитивен для прибыли банков и стоимости их акций. На бирже ликвидными акциями этого сектора являются бумаги Сбербанка, ВТБ, Банка Санкт-Петербург, МКБ.

Акции Московской биржи неоднозначно реагируют на изменения курса национальной валюты. Тем не менее, слабый рубль может несколько увеличить комиссионный доход от операций с валютными инструментами. Кроме того, девальвация способна приводить к росту ставок в экономике, что позитивно для динамики процентных доходов Мосбиржи.

Транспортный сектор

Неоднозначная зависимость акций Аэрофлота и от курса рубля. Основная часть выручки авиаперевозчика по международным рейсам номинирована в евро, в то время как около 40% расходов компании находятся в прямой зависимости от стоимости доллара США. Таким образом, позитивным для компании будет рост EUR/RUB и одновременное снижение USD/RUB.

Таблица чувствительности акций к курсу рубля

БКС Брокер

Последние новости

Рекомендованные новости

Российские акции. Лидеры в каждом секторе в 2022

Рубль далеко не уйдет

Что по-настоящему защищает от инфляции. И это не золото

Газпром, Новатэк и Сбербанк — сегодня в фаворитах

Цены Brent отыграли снижение начала недели

Что происходит с ценами на газ. Какие последствия

Делистинг без выкупа акций. Что это значит для тех, кто инвестирует в Китай

Ожидаются рекордные дивиденды по акциям Газпрома

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Девальвация: что это и грозит ли она рублю в 2022 году

Что такое девальвация

Девальвация — это снижение курса валюты одной страны по отношению к твердым валютам других государств. То есть к тем, чья покупательная способность и курс стабильны. Например, это могут быть доллар и евро.

Девальвация и деноминация

Хотя термины и похожи, не стоит их путать между собой.

Деноминация — это изменение, обновление денежных знаков, чтобы было проще ими рассчитываться. Купюрам и монетам меняют номинал, и их число в обращении сокращается.

Например, ₽10 старого образца меняют на ₽1 нового или ₽100 тыс. превращаются в ₽100. Проводит такую операцию государство. Обычно это происходит, когда на купюрах появляется много нулей после гиперинфляции — очень высокого роста цен, выше 50%.

В России последнюю деноминацию провели в 1998 году. Старые банкноты заменили новыми с коэффициентом 1000:1. Это значит, что ₽1 тыс. превратилась в монету в ₽1, а банкнота в ₽500 тыс. стала банкнотой в ₽500.

При этом пропорционально покупательной способности цены на товары и услуги не меняются. Допустим, какой-то товар стоил ₽100 тыс., а стал стоить ₽100, но и у человека вместо ₽100 тыс. в кошельке теперь ₽100. Поэтому фактически он может купить столько же, сколько и раньше, только с помощью новых купюр.

Девальвация и инфляция

Инфляция — это рост общего уровня цен на товары и услуги, который снижает покупательную способность денег. То есть девальвация — это когда доллар, евро и другие иностранные валюты дорожают в обменниках и банках, а инфляция — это когда продукты дорожают в магазинах.

Например, год назад человек мог купить на ₽2 тыс. два пакета с продуктами, а теперь эти товары подорожали и денег хватит, чтобы заполнить только один пакет. В октябре 2021 года инфляция составила 8,13%.

Об инфляции дает представление индекс потребительских цен (ИПЦ), который измеряет изменение во времени стоимости потребительской корзины. В нее входит набор продуктов, непродуктовых товаров и услуг, необходимых для жизни. В частности, хлеб, одежда, обувь, услуги ЖКХ и многое другое.

Периодически потребительскую корзину пересматривают. В 2021 году в расчет ИПЦ включили расходы на маски, антисептики для рук, услуги сиделок, каршеринг, подписки на онлайн-сервисы и другое. Теперь Росстат каждый месяц отслеживает цены на 556 товаров и услуг.

Примеры девальвации рубля

Кризис 1998 года

В 1998 году девальвация рубля сопровождалась дефолтом. После распада СССР в 1991 году государству пришлось искать способы справиться с дефицитом бюджета, и для этих целей оно стало выпускать государственные краткосрочные облигации (ГКО). Их продавали в том числе зарубежным инвесторам.

В Азии бушевал кризис, и иностранные инвесторы стали выводить средства из рисковых активов, в том числе российских. Падение цен на нефть сильно ударило по экономике. Государство не смогло выполнить свои обязательства по долговым бумагам. Бывший тогда президентом России Борис Ельцин уверял, что девальвации не будет.

Тем не менее в августе 1998 года ЦБ перешел с плавающего на свободный курс рубля. На протяжении нескольких лет доллар держался в валютном коридоре и не превышал ₽6,25. После ввода свободного курса к началу сентября доллар достиг ₽21.

Обвал рубля в 2014 году

В ответ в июле США, а затем и Евросоюз объявили «секторальные» санкции, которые закрыли доступ российским эмитентам к дешевым «длинным» западным деньгам. Российские компании и банки больше не могли брать кредиты на Западе со сроком более 90 дней. У них больше не было возможности размещать новые выпуски валютных облигаций и привлекать акционерный капитал. «Резко возросшие политические риски и «побег» инвесторов из России привели к обесцениванию рубля», — отметил аналитик инвестиционной группы «Финам» Андрей Маслов.

По крупным экспортерам, например «Роснефти», также ударило падение цен на нефть, так как это означало снижение валютной выручки. Ее могло не хватить для погашения кредитов, а новые кредиты из-за санкций взять было нельзя. Осенью экспортеры сократили продажу валюты, отток капитала усиливался. В России спрос на валюту рос, но предложение падало.

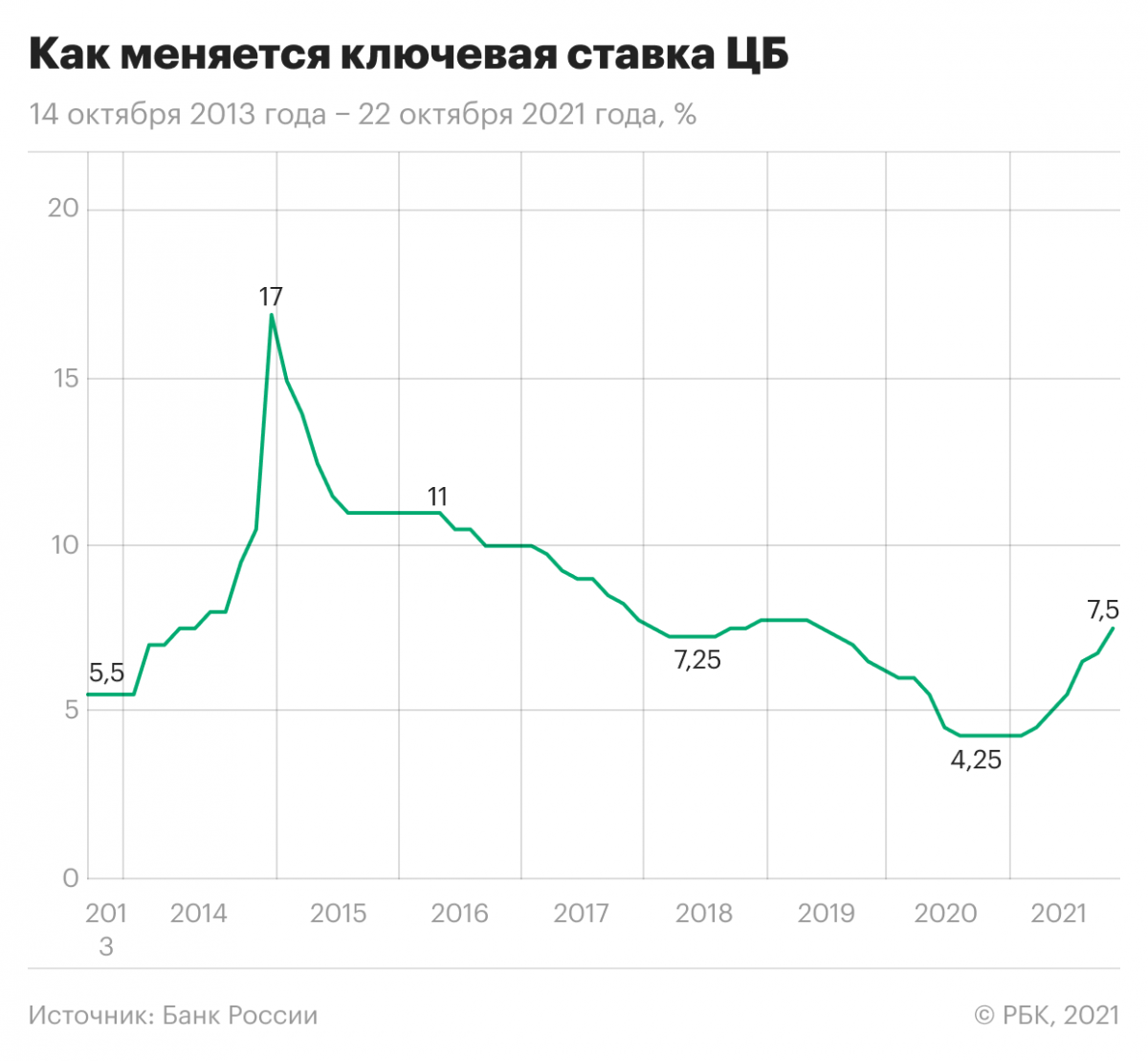

ЦБ периодически продавал валюту, чтобы на рынке ее было больше и рубль сильно не обесценивался, но это уже не помогало. В ноябре регулятор ввел плавающий курс рубля. На рынках росла паника. Банк России стал повышать ключевую ставку, к концу года он резко поднял ее с 6,5% до 17%.

Валютная интервенция — это покупки и продажи ЦБ страны иностранной валюты, чтобы частично или полностью контролировать курс национальной валюты. Эти операции регуляторы проводят с помощью своих золотовалютных резервов.

Ключевая ставка — это минимальный процент, под который ЦБ выдает кредиты коммерческим кредитным организациям. Она влияет на ставки по займам в банках и вкладам, на инфляцию, а также на курс рубля.

Когда ключевая ставка невысокая, то банки скупают иностранную валюту за рубли. В результате на рынке появляется много рублей, и курс национальной валюты снижается. Если ставка высокая, то спекуляции на валютном рынке становятся менее выгодными. Банки скупают рубли обратно, и в итоге рубль укрепляется. Кроме того, ключевая ставка влияет на доходность облигаций федерального займа (ОФЗ). Чем она выше, тем интереснее такие бумаги для инвесторов, в том числе иностранных, и чем больше Минфин продает ОФЗ, тем лучше для курса рубля.

В 2014 году после повышения ставки до 17% годовых ЦБ не стал проводить новую интервенцию. Трейдеры решили, что отказ регулятора продавать валюту означает, что Банк России уверен в дальнейшем падении рубля. Нефть дешевела, спрос на валюту был высоким, а рубль падал.

Чем опасна девальвация

Снижение курса рубля способствует росту экспорта, так как экспортер получает валютную выручку — зарабатывает в иностранной валюте. Чем слабее рубль, тем выше доход после перевода валютной выручки в рубли. В результате в бюджет также поступает больше средств от налогов. С другой стороны, импорт зарубежных товаров уменьшается, так как они становятся более дорогими в пересчете на рубли и менее конкурентоспособными. Таким образом, спрос на местную продукцию растет.

Однако повышение конкурентоспособности экспорта происходит при умеренном снижении валюты. Компании, которые получают валютную выручку, также часто покупают на валюту оборудование. «Девальвация так или иначе бьет по внутренней экономике, внутреннему потреблению достаточно сильно. Это приводит к росту ставок, в ряде случаев может приводить к дефолтам, а финансовая нестабильность достаточно сильная», — отметил Егор Сусин, управляющий директор Газпромбанка по направлению Private Banking.

Поскольку девальвация уменьшает стоимость денег по отношению к валютам других стран, она влияет и на тех россиян, которые путешествуют за границей. Допустим, вы планируете поехать в отпуск в Италию и хотите взять с собой €500 на общие расходы. Если курс евро резко поднялся с ₽60 до ₽70, а вы не успели вовремя поменять валюту, то вместо ₽30 тыс. вам понадобится ₽35 тыс. Или придется сократить расходы в путешествии.

Девальвация также приводит к росту темпов инфляции. Рост цен на импортную продукцию ведет к росту цен производителей, которые используют иностранное сырье, оборудование. Таким образом, увеличивается стоимость импортных товаров и услуг, снижается покупательная способность национальной валюты.

Маслов также выделил снижение уровня жизни. С 2014 года он сократился чуть более чем на 10%, отметил аналитик. Он добавил, что России как ориентированной на экспорт стране выгоден слабый рубль. Однако для населения проблема падения рубля — это в первую очередь проблема отсутствия роста зарплат, которая во многом связана с «ловушкой среднего дохода», в которую страна попала в 2010-х годах. Эта ловушка означает, что когда в стране достигается средний уровень доходов, ее экономический рост замедляется.

Что будет с кредитами и ипотекой, если случится девальвация

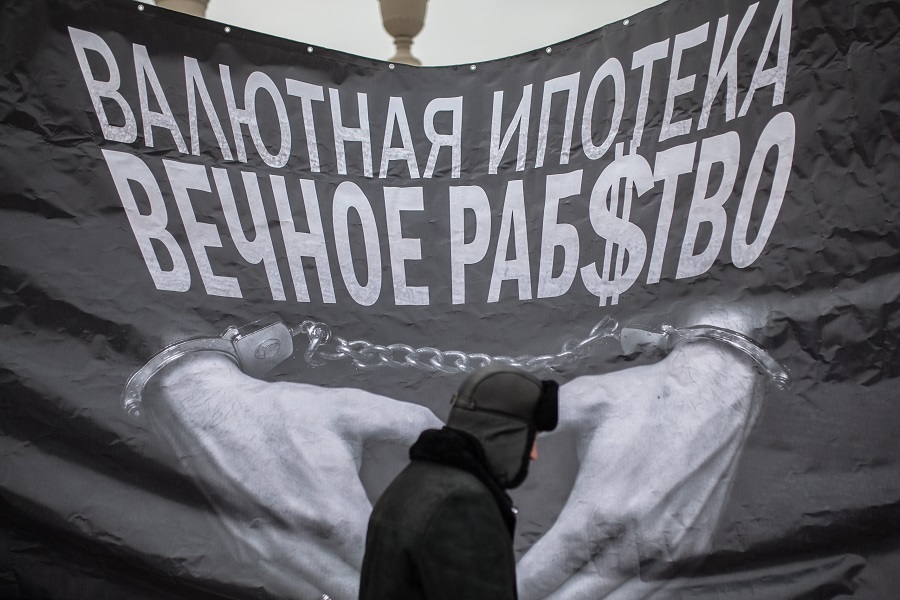

По словам Маслова, у всех банков существует сбалансированный портфель активов, который в случае девальвации рубля все еще должен оставаться относительно устойчивым. «Выплаты по рублевой ипотеке не изменятся драматически, а вот валютные ипотечники, безусловно, пострадали бы в таком случае», — отметил аналитик. По его мнению, не очень целесообразно брать ипотеку в валюте, в которой у вас нет дохода или внушительных сбережений.

Если вы оформляли ипотеку в долларах, а курс рубля по отношению к этой валюте сильно упал, то переплата вырастет, как и ежемесячные платежи. Если вы несколько лет уже выплачивали такую ипотеку, но произошла девальвация, то оставшийся долг может превысить стоимость квартиры в рублях.

Сусин рассказал, что девальвация приводит к повышению ставок и невозможности рефинансировать кредиты. При низкой ключевой ставке ЦБ кредиты становятся доступнее, а при высокой — наоборот. В 2014 году, когда Банк России повысил ставку до 17% годовых, банки тоже увеличили проценты по кредитам. Ипотеку стали выдавать под 17–20% годовых. Однако ставка по ипотеке и другим кредитам, которые вы уже взяли, не может измениться, если она не плавающая.

Как сохранить деньги при девальвации рубля

«На волне популярности персональных инвестиций хорошая идея — держать некоторую часть сбережений на брокерском счете, вкладываться в защитные активы и иностранные компании для лучшей диверсификации», — считает Маслов.

Еще с 1990-х годов в России многие люди хранят часть сбережений в долларах или евро, что также увеличивает устойчивость личного капитала в периоды сильной нестабильности, отметил аналитик. По словам Сусина, в последние полтора года склонность к сбережениям в валюте выросла и у бизнеса, и у населения. Кроме того, государство тоже хранит свои сбережения — резервы — в иностранной валюте.

Сохранить деньги при девальвации можно только заблаговременной диверсификацией, полагает Маслов. Диверсификация — это распределение средств по разным активам, чтобы снизить риски потерять деньги. По-другому можно сказать, что не стоит «класть яйца в одну корзину».

«Совет для рядового инвестора простой — диверсификация сбережений по валютам: часть средств хранить в рублях, часть — в долларах, часть — в евро. В каждой из этих частей можно приобрести консервативные долговые инструменты. Ставки по рублевым ОФЗ уже выше 8%», — порекомендовал Альберт Короев, начальник отдела экспертов «БКС Мир инвестиций».

Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», отметил, что изменения курсов валют могут быть очень серьезными. Однако не нужно относиться к каждому колебанию курса как к поводу для каких-то резких движений, покупок или продаж активов. Как показывает практика, чем чаще человек их совершает, тем ниже становится покупательная способность сбережений, то есть тем меньше человек может позволить товаров и услуг на свои накопления.

По словам Брагина, девальвация и инфляция не опасны, если вы вкладываетесь в активы на долгий срок. Например, в акции. Их доходность может позволить преодолеть влияние падения курса валюты.

Будет ли девальвация рубля в России в 2022 году?

В 2022 году рубль вряд ли сильно обесценится, считает Максим Петроневич, старший экономист банка «Открытие». «Рубль временно ослаб на фоне обострения геополитической ситуации, однако фундаментально российская валюта остается одной из самых крепких по отношению к другим валютам развитых и развивающихся стран», — отметил он.

По его словам, в начале года вырастет приток валюты от торговли, в то время как цены на нефть и газ останутся высокими и ожидается рост их экспорта. Кроме того, ожидается сезонное снижение импорта после пиковых предновогодних закупок. Высокие процентные ставки продолжают удерживать отток капитала из России.

Более того, с высокой вероятностью произойдет приток капитала после того, как завершится цикл ужесточения денежно-кредитной политики, рассказал Петроневич. Такое было в 2016–2017 и 2019–2020 годах. Тогда инвестиции нерезидентов в российские ОФЗ резко росли, однако в этот раз они могут быть меньше из-за ожидаемого ужесточения политики Федрезерва США — американского ЦБ — и сохранения рисков новых санкций на операции с ОФЗ.

«Мы сохраняем наши ожидания укрепления рубля в конце 2021 года — первой половине 2022 года. Он может подорожать до уровня меньше ₽70 за доллар», — сказал экономист.

«Сейчас предпосылок для девальвации рубля не наблюдается, несмотря на то что расходятся новости о том, что ускорение инфляции и повышение ставки ЦБ непременно приведет к обесцениванию рубля», — отметил Маслов. По его словам, политические риски остаются важнейшими для российской валюты. Однако ее резких изменений, например введения новых санкций, сейчас не предвидится.

Как и Петроневич, Маслов считает, что рубль остается одной из самых устойчивых валют развивающихся стран. Согласно базовым прогнозам, в ближайшие несколько месяцев курс не превысит ₽74 за доллар.

Брагин считает, что в 2022 году курс может быть на уровне ₽70 за доллар. «Я думаю, что с учетом ситуации в экономике, госфинансах и подхода ЦБ к денежно-кредитной политике у рубля очень мало шансов устойчиво слабеть к другим валютам», — сказал он.

Сусин также не видит предпосылок к девальвации рубля. Предприятия и население за последние полтора года нарастили валютные активы. Кроме того, при текущих ценах на энергоресурсы, например нефть, рубль, скорее, может укрепиться, отметил он. По его словам, средний курс в 2022 году может составить ₽73 за доллар.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram