Что делать с акциями русал

Русал акции

Русал ждет от партнера инвестора в завод в США

«Русал» ожидает, что его партнер по строительству завода в США, американская Unity, сможет найти инвестора для проекта до конца 2022 года.

Проект буксует уже больше года.

Строительство завода планируется в рамках СП, в котором доля «Русала» составит 40%, а Unity — 60%.

Мы находимся в постоянном контакте с партнерами, для беспокойства нет оснований, так как многие отраслевые эксперты считают оправданным и необходимым строительство нового завода по производству горячего проката на рынке Северной Америки. При нахождении (партнерами.— “Ъ”) инвестора — наверное, это может быть край во второй половине 2022 года — проект может начать реализовываться почти сразу. Все условия для начала строительства, как мы понимаем, выполнены

— гендиректор Русала Евгений Никитин.

Авто-репост. Читать в блоге >>>

Компания направит и собственные средства для прохождения экспертиз и проектирования, а также рассчитывает привлечь и иные механизмы господдержки. «Но то, что будут и заемные, и собственные средства — это факт», — отметил Никитин

Авто-репост. Читать в блоге >>>

Первоначально [новая компания] будет размещена на Московской бирже, а в дальнейшем — видно будет. Если совет директоров и акционеры примут решение, то можно и еще где-то листинг провести

— генеральный директор «Русала» Евгений Никитин

В настоящее время продолжаются переговоры с кредиторами, акционерами, регуляторами и биржами о параметрах разделения активов «Русала».

Это очень большой комплекс работ, который, естественно, вызывает много вопросов, на которые нам надо ответить, всех успокоить, рассказать какие будут подходы, что никто ничего не теряет, а только приобретает. Я думаю, что мы закончим в 2022 году

Авто-репост. Читать в блоге >>>

Куда они 4000кв.м.профлиста берут. Похоже на еще один цех… в Новокузе.

Ну теперь хоть понятно почему дивы отменили, мужик сказал — мужик купил профлист… По рознице на 4 млн руб.

РУСАЛ в пятницу ввёл в эксплуатацию первую очередь Тайшетского алюминиевого завода (ТАЗ). Новые производственные мощности рассчитаны на выпуск 428,5 млн тонн алюминия в год. Проект профинансирован из собственных средств компании, а также за счёт синдицированного кредита в размере 45 млрд руб. Решение по строительству второй очереди будет принято в 2022 году.

Новые мощности позволят увеличить выпуск алюминия РУСАЛом на 11% в год. При этом углеродный след продукции, произведенной на ТАЗ, будет одним из самых низких в мире, что позволит нарастить объёмы реализации алюминия в европейские страны. Рекомендуем «покупать» акции компании, целевой уровень – 86 руб.

Авто-репост. Читать в блоге >>>

Тайшетский алюминиевый завод должен стать одним из самых экологичных алюминиевых производств в России и мире. Хотя новость была ожидаемой, мы считаем ее важной вехой для РУСАЛа, который укрепит свои позиции в качестве низкоуглеродного производителя алюминия. РУСАЛ торгуется с мультипликатором EV/EBITDA 3.6x по спотовым ценам на алюминий, учитывая дисконт 50% к его доле 26.2% в Норникеле.

Авто-репост. Читать в блоге >>>

Совет директоров Русала решил дивиденды по результатам девяти месяцев не объявлять и не выплачивать

ПОВЕСТКА ВОСА И ПРОЕКТ ФОРМУЛИРОВКИ РЕШЕНИЯ ВОПРОС ПОВЕСТКИ №1:

Выплата (объявление) дивидендов по результатам девяти месяцев 2021 года.

ПРЕДЛАГАЕМАЯ ФОРМУЛИРОВКА РЕШЕНИЯ ПО ВОПРОСУ №1: В связи с истечением срока для принятия решения о выплате (объявлении) дивидендов за девять месяцев 2021 года, установленного Уставом Общества, дивиденды по результатам девяти месяцев 2021 года не объявлять и не выплачивать

У Общества отсутствует обязанность готовить финансовую отчетность в соответствии с МСФО по результатам девяти месяцев отчетного год а, на основании которой могла бы быть рассчитана чистая прибыль за соответствующий период.

Авто-репост. Читать в блоге >>>

РУСАЛ запустил Тайшетский алюминиевый завод

РУСАЛ запустил первую серию Тайшетского алюминиевого завода (ТаАЗ).

Инвестиции в проект составили около 100 млрд рублей.

Мощность первого пускового комплекса составляет 428,5 тыс. тонн в год.

Проект финансируется за счет собственных средств РУСАЛа, а также синдицированного инвестиционного кредита в объеме 45 млрд рублей от ВТБ (30 млрд рублей) и Газпромбанка (15 млрд рублей).

Авто-репост. Читать в блоге >>>

сегодня ожидаем: запуск Тайшетского завода

сегодня ожидаем: закр реестра к собранию акционеров

16.12.2021

РУСАЛ укрепил позиции в экологическом рейтинге WWF

Москва, 16 декабря 2021 г. — РУСАЛ (торговый код на Гонконгской фондовой бирже 486, на Московской бирже RUAL), один из крупнейших в мире производителей алюминия, поднялся на 8 позиций в рейтинге открытости экологической информации горнодобывающих и металлургических компаний России за 2020 год, подготовленном российским отделением Всемирного фонда защиты природы (WWF).

Согласно отчету WWF, в рейтинге открытости экологической информации российских горнодобывающих и металлургических компаний за 2020 год РУСАЛ занял 11 место, поднявшись сразу на 8 позиций по сравнению с рейтингом за 2019 год. Это одно из самых значительных улучшений среди всех участников рейтинга. При этом итоговый балл, полученный РУСАЛом, более чем в 1,5 раза выше, чем средний по отрасли.

Расчет рейтинга по итогам 2020 года впервые проведен Аналитическим кредитным рейтинговым агентством (АКРА; аккредитовано при ЦБ РФ). В целом исследование WWF выявило рост открытости экологической информации в горнодобывающей и металлургической промышленности: рейтинг 2021 года фиксирует рекордный за все время своего существования средний балл по открытости бизнеса.

«Мы ценим рейтинг WWF, в том числе, за возможность посмотреть на эффективность реализации природоохранной политики у других компаний отрасли. Потому что, когда речь идет о сокращении воздействия на окружающую среду, конкуренция идет на пользу всем. Тем отраднее видеть успехи РУСАЛа в рейтинге WWF. Но более важно, что новое исследование показало рекордный средний балл по открытости за все время существования рейтинга», – отметил директор департамента экологии и климатического регулирования РУСАЛа Иван Ребрик.

«Подобные рейтинги должны способствовать повышению качества управления экологическими рисками в горнодобывающей и металлургической отраслях в России. Уже сейчас мы видим все более растущую открытость лидеров. Поэтому мы надеемся, что наш рейтинг станет реальным стимулом для повышения уровня экологической ответственности, развития коммуникаций с заинтересованными сторонами и обеспечит всестороннюю открытость при обсуждении компаниями их проектов», – сказал руководитель программы WWF России по экологической ответственности бизнеса Алексей Книжников.

Информация о рейтинге:

Ежегодный рейтинг открытости экологической информации горнодобывающих и металлургических компаний, работающих в России, впервые был опубликован WWF в 2016 году и реализуется при поддержке Европейского союза. Рейтинг призван фиксировать ключевые показатели экологической деятельности компаний отрасли, сравнить основных игроков, фиксировать межгодовую динамику. Рейтинг состоит из трех разделов: экологический менеджмент, воздействие на окружающую среду и раскрытие информации. При этом некоторые критерии рейтинга существенно жестче требований российского природоохранного законодательства, однако они соответствуют лучшим мировыми практикам в области охраны окружающей среды.

Акции «Русала» взлетели после переворота в Гвинее. Что будет дальше?

В Гвинее — государстве на западе Африки — произошел государственный переворот. Власть в стране захватили военнослужащие подразделения спецназначения во главе с полковником Мамади Думбуя. Они арестовали президента страны Альфа Конде, а Думбуя в обращении к гражданам объявил о низложении власти в стране, роспуске правительства, отмене действующей Конституции и закрытии границ республики. По его словам, к восстанию военных побудила сложная экономическая, политическая и социальная ситуация в стране.

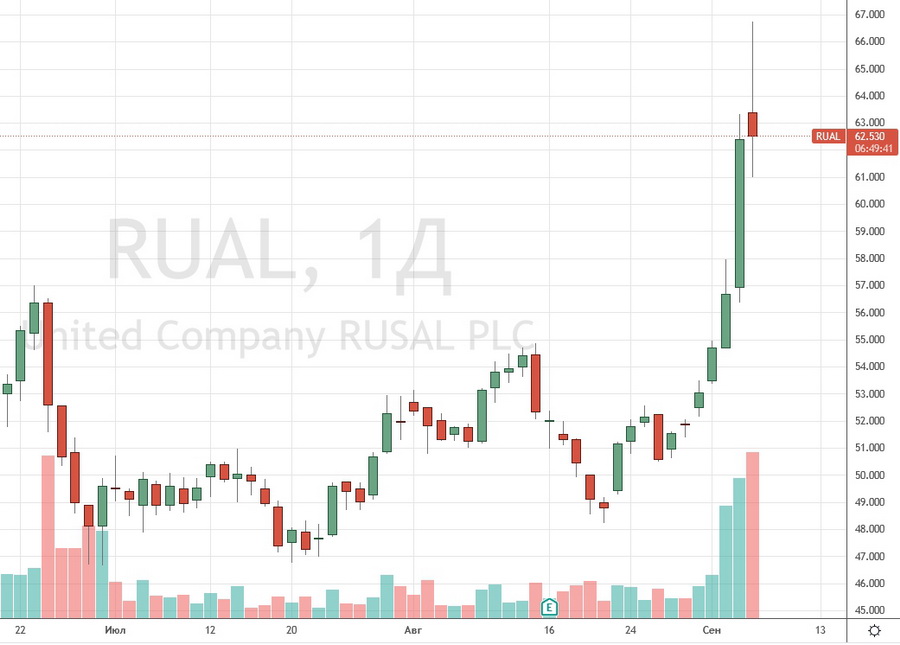

На этой новости акции «Русала» в первые минуты торгов на Мосбирже 6 сентября подскочили на 6,97%, до ₽66,75 за бумагу. Однако затем рост замедлился, а потом сменился падением: на 18:00 мск «Русал» торговался на уровне ₽61,46 за бумагу, что на 1,5% ниже уровня закрытия предыдущего торгового дня.

По итогам торгов понедельника в Гонконге котировки производителя взлетели на 14,45%, до 6,97 гонконгского доллара.

Почему Гвинея важна для «Русала»?

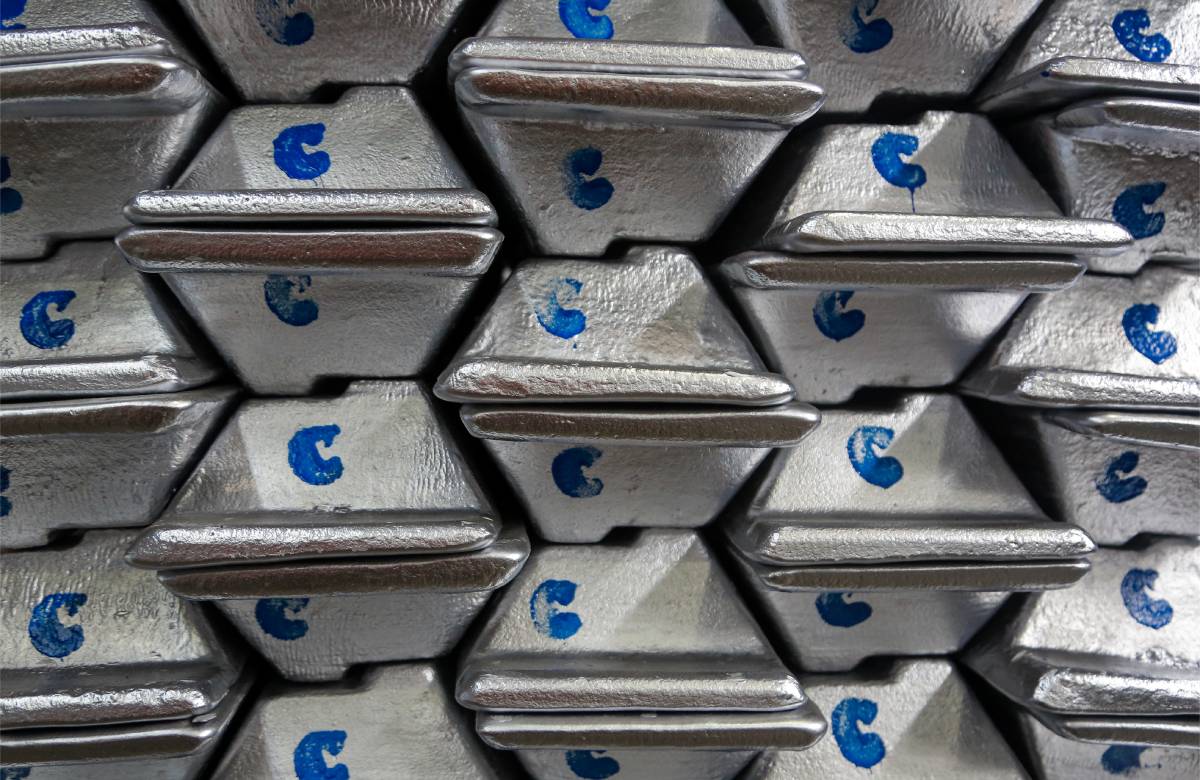

Гвинея — один из крупнейших поставщиков бокситов, сырья для производства алюминия. На сегодняшний день подтвержденные запасы бокситов в стране составляют около 20 млрд тонн — больше, чем в какой-либо другой стране. Гвинея соперничает с Австралией как основной поставщик бокситов в Китай, который является крупнейшим в мире рынком для алюминия, пишет Bloomberg. По данным правительства Гвинеи, в прошлом году страна в совокупности отгрузила 84,2 млн тонн бокситов. В Китай пошла большая часть этого объема.

«Русал» в Гвинее производит около 40% всех бокситов и 5% алюминия. Ему принадлежит Компания бокситов Киндии (добыча 3,5 млн тонн бокситов в год), боксито-глиноземный комплекс Friguia (2,1 млн в год) и месторождение бокситов Dian-Dian (3 млн тонн в год). Компания бокситов Киндии — крупнейший сырьевой актив «Русала». На нем добывается около 25% от всех бокситов российской компании.

По данным операционной отчетности «Русала», в первом полугодии 2021 года его гвинейские компании добыли 3,8 млн тонн бокситов, или 50% от всего производства группы. В случае перебоев с поставками бокситов предложение на рынке алюминия теоретически может сократиться и цены на металл вырасти. Это положительно повлияет на акции «Русала», что и отыгрывают участники рынка.

Продолжит ли дорожать алюминий?

Аналитик инвесткомпании «Фридом Финанс» Евгений Миронюк объяснил реакцию рынка тем, что политическая нестабильность в Гвинее повышает вероятность сбоев в поставках бокситов, поскольку западноафриканская страна остается их основным поставщиком. «Мы ожидаем задержку в отгрузках из Гвинеи. Кроме того, их периодичность также может снизиться, что сдвинет сроки в производственных цепочках», — сказал эксперт.

По мнению аналитика инвестиционной группы «Финам» Алексея Калачева, перебои в поставках возможны только в том случае, если военным не удастся удержать власть, в стране возникнет ситуация двоевластия и внутренний конфликт станет затяжным. Вероятность такого развития событий пока невысока, считает эксперт.

Калачев также отметил, что длительность рисков, которые возникли из-за переворота, связана с тем, как скоро новые власти установят полный контроль над страной. «Любая власть пойдет на то, чтобы продлить ранее заключенные соглашения, потому что экономика Гвинеи сильно зависит от добычи природных ископаемых и экспорта. И с этим всем придется считаться», — заключил он.

Чем грозит переворот «Русалу»

«Пока рано делать какие-то выводы касательно того, насколько государственный переворот отразится на производстве и продажах бокситов. Судя по заявлениям ряда компаний (Nordgold, Chalco), работа на их активах в Гвинее пока никак не пострадала. Первые заявления руководителя переворота также нам кажутся достаточно мягкими», — полагает старший аналитик по металлургическому сектору «Атона» Андрей Лобазов. По мнению эксперта, сценарии развития событий могут быть полярно разными — от бесперебойного производства до национализации (приостановки) активов.

Для «Русала» сложившаяся ситуация может иметь неоднозначные последствия. С одной стороны, рост цен на сходное сырье для производства алюминия потенциально ведет к снижению прибыльности компании, с другой — это будет компенсировано удорожанием самого металла, отметил Евгений Миронюк. «Пока рано говорить о том, надолго ли прервутся поставки. В частности, не исключен пересмотр договорных отношений, который может привести к временной приостановке добычи глинозема», — добавил аналитик.

«Полагаю, что одна из целей государственного переворота в Гвинее как раз и заключается в контроле рынка алюминия, поэтому перебоев с поставками повстанцы постараются избежать и вообще постараются как можно быстрее наладить отношения с ключевыми покупателями сырья за рубежом», — говорит главный аналитик инвесткомпании «Алор Брокер» Алексей Антонов.

Акции «Русала» с начала года выросли на 76%. Котировки двигались вверх вслед за ценами на алюминий: на фоне восстановления спроса после пандемии этот металл за то же время подорожал на 28,7%.

Кроме того, на прошлой неделе глава Минпромторга Денис Мантуров на полях Восточного экономического форума сообщил, что министерство видит основания для снижения ставок пошлин на экспорт из России отдельных видов металлопродукции, в частности чугуна, ферросплавов и алюминия.

«Для Русала эта новость позитивна с точки зрения восприятия компании рынком, поскольку значительная часть ее маржи съедается за счет экспортной пошлины на алюминий», — отметил в обзоре главный стратег «ВТБ Капитала» по рынку акций Илья Питерский.

Еще одна причина для роста котировок — ожидаемое включение алюминиевого гиганта в индекс MSCI Russia. Котировки «Русала» достигли уровня, который «открывает дорогу» компании в индекс по итогам полугодового пересмотра 30 ноября, заметил Питерский.

Что будет с акциями «Русала» дальше

Андрей Лобазов, старший аналитик по металлургическому сектору инвестгруппы «Атон»: «Падение бумаги во второй половине дня, как нам кажется, связано с осознанием прямых рисков для «Русала» — в Гвинее у компании находятся крупные активы. «Русал» сильно рос на прошлой неделе, и инвесторы, скорее всего, решили зафиксировать прибыль, пока сохраняется эта неопределенность.

Евгений Миронюк, аналитик инвесткомпании «Фридом Финанс»: «Бумаги «Русала» могут достичь уровня ₽72–74 за акцию на горизонте до конца года. Однако в случае если приостановка поставок из Гвинеи окажется продолжительной, таргет будет пересмотрен».

Алексей Калачев, аналитик инвестгруппы «Финам»: «У нас была прогнозная цена ₽61,5 за акцию. Буквально в пятницу котировки ее превзошли, и сейчас мы ее поставили на пересмотр. С фундаментальной точки зрения я буду пересматривать прогноз, исходя из новой ситуации, свежей отчетности и так далее. С точки зрения техники мы видим, что и цена акции «Русала» на Мосбирже и, самое главное, в Гонконге вышла за пределы уровней сопротивления. По акциям был очень долгий многолетний коридор [то есть акции торговались в ограниченном диапазоне], котировки периодически бились в верхнюю границу. Сегодня они вышли за эти пределы, то есть чисто технически мы понимаем, что простор для роста открыт.

Пошлины ударили по «Русалу» и не позволили ему уже в первом полугодии вернуться к выплате дивидендов. Но правительство уже подтвердило, что не будет продлять пошлины на экспорт, а увеличит ставки по НДПИ. Если по пошлинам «Русал» оказывается в проигрышном положении по сравнению с другими ГМК, то при изменении пошлин на НДПИ — в выигрышном. Это связано с тем, что большую часть сырья он добывает за границей. И если цены на алюминий будут держаться высоко, то «Русал» в долгосрочном плане перспективная бумага».

Дивидендов не будет: почему Русал не хочет платить?

Совет директоров Русала (RUAL) отказался от рекомендации дивидендов по результатам 9 месяцев 2021 года. Причина якобы в том, что за этот срок нет консолидированной финансовой отчетности.

Но всё ли так просто?

Во-первых, с прошлого года Русал публикует отчеты только по полугодиям. Так что отчетность за 9 месяцев даже не должна была появиться.

Во-вторых, инициатива выплатить дивиденды исходила от компании Sual Partners Виктора Вексельберга, которая владеет 25,56% акций Русала.

Но на собрании акционеров за выплату проголосовали только 31,9% акционеров. В Sual оказались очень недовольны таким решением, назвав поведение Русала иррациональным и грубым нарушением прав миноритарных акционеров.

По мнению Sual, финансовое состояние Русала позволяет компании платить дивиденды без ущерба для инвестпрограммы.

А что думает EN+?

En+, главный акционер Русала с с долей 56,88%, считает, что всё не так радужно. У компании много проблем, а на рынке алюминия неустойчивая ситуация. Несмотря на рост цен, есть множество рисков:

внешняя нестабильность и нарушения цепочек поставок, например, события в Гвинее ;

рост производственных издержек;

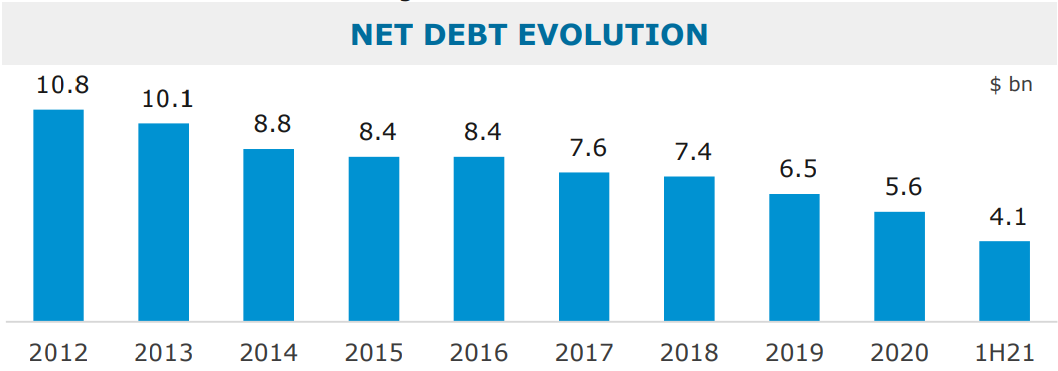

высокая долговая нагрузка компании.

Другими словами, EN+ сейчас не до дивидендов, у него другие приоритеты.

Снижение долговой нагрузки

Она всегда была высокой у Русала, и это составляет одну из его главных проблем. Несколько лет назад компания взяла курс на снижение чистого долга и постепенно движется в этом направлении. По результатам первого полугодия 2021 года соотношение чистый долг/EBITDA составило 3,1. Это уже близко к нормальной долговой нагрузке.

Однако достичь такого результата компании помог сильный рост цен на алюминий, что позволило показать высокую EBITDA. При других ценах ситуация была бы хуже. Поэтому говорить о том, что проблема решена, ещё рано.

Повышение экологичности

ESG-повестка в последнее время очень популярна. Компании начали задумываться о снижении вредных выбросов и уменьшении углеродного следа. Ведь если сохранить грязные производства, придется платить дополнительные налоги.

EN+ с Русалом особенно остро ощутили необходимость что-то менять после 2018 года, когда на них наложили санкции. Теперь внимание со стороны иностранных партнеров будет повышенным, поэтому современные ESG-стандарты бизнеса становятся необходимостью.

В рамках зеленой трансформации Русал планирует выделить активы с высоким углеродным следом в отдельную компанию. Это поможет самому Русалу очиститься от таких активов, соответствовать высоким экологическим стандартам и спокойно работать на экспорт. Проще говоря: труба как дымила, так и продолжит дымить, а вся борьба за экологию произойдёт исключительно на бумаге.

Мнение аналитиков InvestFurture

“Отсутствие отчетности за 9 месяцев” — просто “отмазка”, чтобы не платить дивиденды. Реальная причина в конфликте двух групп акционеров. Одна хочет выплат, другая стремится провести ряд стратегических изменений.

Пока компромисс не найден, это создаёт неопределённость для миноритарных акционеров и снижает привлекательность акций Русала для инвесторов.

Аналитик Иван Черненко, редактор Никита Марычев

«РУСАЛ» не исчерпал возможностей для роста

Мы делаем ставку на то, что «РУСАЛ» лучше прочих ГМК готов к энергопереходу, декарбонизации и введению углеродного регулирования. Используя энергию ГЭС и развивая технологию инертных анодов, «РУСАЛ» продвигает свою продукцию как продукцию с наименьшим углеродным следом. Мы рассчитываем, что «РУСАЛ» использует рост прибыли для сокращения долговой нагрузки и вернется к выплате дивидендов уже в 2022 г., что может стать драйвером для роста акций.

RUAL

Покупать

0486.HK

Покупать

Количество акций, млн

Показатель

2019

2020

2021П

Показатели рентабельности, %

Показатель

2019

2020

2021П

Мультипликаторы

Показатель

2021П

Мы повышаем цену акций ОК «РУСАЛ» до 100,17 руб. и 10,71 HKD до сентября 2022 г., сохраняя рекомендацию «Покупать». Апсайд на горизонте 12 мес. составляет 38,9% и 37,3% соответственно.

Ожидаемое в следующем году возобновление дивидендных выплат, чего компания не делала с 2017 г., может стать мощным драйвером для акций «РУСАЛа».

Стратегия «РУСАЛа» нацелена на то, чтобы стать крупнейшим поставщиком алюминия с самым низким углеродным следом. Это обеспечит компании сильные позиции в условиях энергоперехода и декарбонизации мировой экономики.

Введение временных экспортных пошлин окажет негативное влияние на результаты компании во 2-м полугодии, которое будет компенсировано высокими ценами реализации продукции. Пошлины не будут продлены на 2022 г., а ожидаемое поднятие ставок НДПИ не так сильно повредит компании, добывающей большую часть сырья за пределами РФ.

Ключевыми рисками для «РУСАЛа» мы видим вероятность перебоев с поставкой бокситов из Гвинеи, рост налоговой нагрузки на отрасль в РФ, сохранение большой величины долга и зависимость результатов компании от доходов, получаемых от доли в «Норникеле». Эти риски сейчас нивелированы ростом цен на алюминий, но станут более актуальными в случае ценовой коррекции на рынке металлов.

По нашей оценке, акции ОК «РУСАЛ» недооценены на 38% по отношению к бумагам сопоставимых компаний отрасли по прогнозным мультипликаторам P/E и EV/EBITDA на 2021 и 2022 гг.

Описание эмитента

Объединяя российские алюминиевые заводы, «РУСАЛ» фактически представляет собой почти всю алюминиевую отрасль Российской Федерации. В сентябре 2020 г. «РУСАЛ» сменил юрисдикцию с о. Джерси (Великобритания) на регистрацию в качестве резидента специального административного района (САР) с льготным налогообложением на о. Октябрьский (Калининградская область). Теперь компания официально называется так: Международная компания публичное акционерное общество «Объединённая Компания «РУСАЛ» (ОК «РУСАЛ» МКПАО).

В состав компании входят 12 алюминиевых и 9 глиноземных заводов, 6 предприятий по добыче бокситов и один нефелиновый рудник, 3 завода по производству порошковой продукции, 2 предприятия по производству кремния, 4 фольгопрокатных предприятия, 2 предприятия, выпускающие колесные диски, и др. На 43 предприятиях ОК «РУСАЛ» в 13 странах мира трудятся около 57 тыс. человек. Более 80% из них в Российской Федерации.

Разбивка выручки от продаж по бизнес-сегментам (1П 2021)

Источник: данные компании

Стратегия компании

Одним из приоритетных проектов развития для компании является строительство Тайшетского алюминиевого завода (ТаАЗ) в Иркутской области. Первая очередь предприятия проектной мощностью 428,5 тыс. тонн первичного алюминия в год начнет работать уже в 2021 г.

ОК «РУСАЛ» производит широкую линейку продуктов. К основным видам относятся первичный алюминий, глинозем и фольга. Компания также производит кремний, галлий и корунд. В перспективе «РУСАЛ» планирует увеличить долю продукции с высокой добавленной стоимостью, в которую он включает алюминиевый лист, слитки, катанку, литейные сплавы, цилиндрические слитки, фольгу, колесные диски и др., с 40% до 60%.

Факторы привлекательности

Источник: данные компании

Факторы риска

Дивиденды

С дивидендами у ОК «РУСАЛ» все непросто из-за высокой долговой нагрузки. Компания платит дивиденды нерегулярно, так как вынуждена согласовывать дивидендные выплаты с кредиторами. По условиям ковенантов о дивидендах не может быть речи, пока отношение «Чистый долг / EBITDA» превышает 3х. В соответствии с принятой в августе 2015 г. дивидендной политикой выплаты могут составить до 15% от так называемой ковенантной EBITDA.

По соглашению с кредиторами для выплаты дивидендов «РУСАЛ» рассчитывает долговую нагрузку как отношение чистого долга к ковенантной EBITDA. Абсолютное значение ковенантной EBITDA отличается от скорректированной EBITDA, и компания его не раскрывает. Известно, что в расчет включаются дивиденды, получаемые от «Норникеля», а в ковенантный долг теперь не включается задолженность, обеспеченная 26,4% акций «Норникеля», которыми владеет компания. До buyback «РУСАЛ» владел 27,8% акций Норникеля».

Отраслевые тенденции

Около четверти спроса на алюминий обеспечивается производителями транспортных средств, примерно столько же используется в строительстве. Чуть более 14% потребления обеспечивает мировая электротехническая отрасль, около 9% машиностроение и примерно по 8% используется для производства фольги и упаковки.

Источник: International Aluminium Institute

Объемы производства и потребления алюминия демонстрируют рост. В первой половине 2021 г. глобальное производство алюминия выросло в годовом сопоставлении на 5,7%, до 33,8 млн тонн. Мировой спрос на первичный алюминий вырос за это время на 11,9%, до 33,9 млн тонн, благодаря чему на рынке образовался небольшой дефицит.

При этом доля Китая в производстве алюминия увеличилась до 57%, а доля в потреблении приближается к 60%, в силу чего Китай с конца прошлого года стал нетто-импортером необработанного алюминия. Ожидается, что мощности по выпуску первичного алюминия в Китае достигнут пика к 2025 г. и стабилизируются на уровне около 45 млн тонн в год. В настоящее время они составляют уже порядка 43,5 млн тонн.

Несмотря на наличие в мире избыточных мощностей по производству алюминия, значительная часть их остается устаревшей, энергозатратной и в силу этого незагруженной.

Растущий спрос привел к росту цен на алюминий в 2021 г. до многолетних максимумов. В августе наблюдается новый ценовой скачок, вызванный тем, что в ряде провинций Китая объявили о сокращении объемов выпуска в целях снижения энергопотребления и улучшения экологической обстановки.

|

| Источник: tradingeconomics.com |

Ценовая ситуация дополнительно подогревается опасениями относительно перебоев в поставках сырья из Гвинеи, где на днях произошел военный переворот. Гвинея обеспечивает около 1/5 мировых поставок бокситов.

Алюминий имеет хорошие перспективы в «зеленом» будущем. Металл хорошо подвергается вторичной переработке без потери свойств. И, главное, он производится с использованием электроэнергии. В процессе энергоперехода глобальной экономики будет расти спрос на алюминий, производимый с помощью возобновляемых источников энергии.

Согласно прогнозу International Aluminium Institute, к 2050 г. мировое потребление алюминия увеличится примерно на 80% по сравнению с текущими показателями и превысит 170 млн тонн в год. При этом производство первичного алюминия вырастет до 90 млн тонн, в то время как вторичная переработка увеличится с 31 до 80 млн тонн в год.

Операционные и финансовые показатели

ОК «РУСАЛ» раскрывает операционные результаты ежеквартально, а финансовую отчетность публикует дважды в год. Объемы производства алюминия в первой половине 2021 г. практически не изменились по сравнению с первым и вторым полугодиями 2020 г. и составили 1 868 тыс. тонн. Загрузка производственных мощностей сохранилась на уровне 97%.

ОК «РУСАЛ»: операционные и финансовые результаты за 6 мес. 2021 г.