Что лучше акции или дивиденды

Что покупать: акции роста или дивидендные акции

На фондовом рынке есть две основные стратегии долгосрочного инвестирования — это вложения в акции роста, которые стабильно дорожают, и акции стоимости, по которым регулярно платят дивиденды. Рассказываем, чем эти подходы отличаются и как определиться со стратегией.

Акции компаний роста: для быстрого заработка

Что такое компании роста

Компании роста — это компании, стоимость которых повышается быстрее, чем у других предприятий того же сегмента экономики. Акции таких компаний тоже растут быстрее рынка.

Например, Microsoft и IBM — две компании, разрабатывающие программное обеспечение, обе известные и стабильные. Но если посмотреть, как меняется цена их акций, то видно, что у Microsoft она постоянно растёт, тогда как у IBM рост сменяется падением. Microsoft — типичная компания роста.

Когда инвестор вкладывается в компанию роста, он рассчитывает, что акции будут дорожать и через некоторое время их можно будет продать по более высокой цене. При этом дивиденды по таким акциям платят редко или суммы очень маленькие, поскольку почти всю прибыль бизнес вкладывает в своё развитие. Так что акции компаний роста не подойдут тем, кто хочет получать стабильный пассивный доход.

Акции компаний роста необязательно будут постоянно дорожать: рынок динамичен, гарантировать доходность никто не может.

Основные признаки компаний роста

Компанию можно назвать компанией роста, если она:

Yandex, Amazon, Tesla, AliExpress, Netflix, Google, Facebook, Mail.ru Group, Visa, Qiwi, Новатэк — это компании роста. Каждая компания из этого списка известна, относится к быстрорастущему сектору экономики, использует современные технологии и разработки, почти всю прибыль инвестирует в развитие.

Когда стоит покупать акции роста

Акции роста подходят тем, кто не боится рисковать: быстрое подорожание ценных бумаг может смениться таким же быстрым падением. Так случилось в 2018 году с акциями Facebook, которые резко подешевели сразу на 24% после выхода отчётности. Акции роста стоит покупать, если цель — нарастить капитал в краткосрочной или среднесрочной перспективе.

Риски при покупке акций роста

Покупать или продавать: что происходит с акциями китайских компаний

Акции компаний стоимости: для постоянного дохода

Что такое компании стоимости, или дивидендные компании

Компании стоимости — это компании, перспективу развития которых рынок ещё не заметил. Ценные бумаги этих предприятий дешевле, чем акции конкурентов, работающих в той же отрасли. Такое возможно, например, если компании не занимаются продвижением своего бренда, мало вкладывают в рекламу и при этом выпускают продукцию высокого качества. В итоге прибыль у компаний стоимости хорошая, и они охотно делятся ею со своими инвесторами — платят дивиденды.

Суть инвестирования в дивидендные компании — купить акции до того, как стоимость компании «выровняется» по отношению к аналогам. И параллельно зарабатывать на дивидендах. Именно на такой стратегии построил свою империю Уоррен Баффетт: искал предприятия, цена которых объективно должна быть выше, и инвестировал в них. Найти компании стоимости сложно, потому что нужно правильно определить, из-за чего их акции дешевле, чему у конкурентов.

Основные признаки компаний стоимости

Что характерно для компаний стоимости:

Угольная компания «Распадская», AT& T, Pfizer, ExxonMobil, Johnson& Johnson, Алроса, МТС Россия, «Мечел» — это компании стоимости.

Кому стоит покупать бумаги дивидендных компаний

Акции стоимости советуют покупать тем, кто хочет стать инвестором стабильной компании и рассчитывает на постоянный доход.

Риски при покупке акций стоимости

Чтобы избежать убытков, сначала нужно тщательно проанализировать саму компанию, её деятельность и убедиться в отсутствии предпосылок к тому, что предприятие разорится или перестанет платить дивиденды.

Какую стратегию выбрать

Купить акции роста или акции стоимости? Универсального ответа нет — всё зависит от целей инвестирования. Тем более что деление акций на «дивидендные» и «растущие» условное.

Статья не является инвестиционной рекомендацией. Покупка ценных бумаг связана с риском, поскольку деньги можно потерять. Вложения в акции не застрахованы.

Не готовы покупать акции и рисковать?

Положите деньги на вклад под выгодный процент

Как зарабатывать на дивидендах

С Владимиром Петровичем и Алишером Бурхановичем

Мы уже говорили подробно о бирже, облигациях и фондах. Есть еще один способ заработать на вложениях в ценные бумаги.

Сегодня поговорим о дивидендах: что сделать, чтобы их получить, как они выплачиваются и почему влияют на решение инвестировать в акции той или иной компании.

Мы обновили эту статью

Со времени выхода статьи Артема кое-что поменялось: какие-то компании из примеров ушли с биржи, какие-то ссылки стали неактуальными, кто-то перестал платить дивиденды.

Поэтому инвестредакция обновила статью. Теперь она актуальна на 27 апреля 2021.

Что такое дивиденды простыми словами

Дивиденды — это доля прибыли, которую компания распределяет между акционерами. Когда вы покупаете акции компании на бирже, вы получаете право на дивиденды по этим акциям до тех пор, пока остаетесь акционером.

Вы держите акции, а компания выплачивает вам часть прибыли деньгами.

Еще реальный пример. По итогам 2019 года компания МТС трижды выплачивала дивиденды. Сначала в октябре 2019 года выплатила 8,68 Р за первые полгода, в январе 2020 — 13,25 Р за первые девять месяцев, а в июле 2020 — 20,57 Р по итогам всего 2019 года. В сумме получилось 42,5 Р на акцию, или чуть меньше 37 Р после налога.

Законодательство не определяет минимальный размер дивидендов или обязанность регулярно их выплачивать. Их могут выплачивать по результатам года, полугодия, квартала или по особым случаям. Или не выплачивать вообще, если деньги нужны компании на другие цели, например на развитие.

Сколько выплачивать дивидендов и когда — решают акционеры компании, ориентируясь на рекомендации совета директоров.

Дивиденды — это когда меняется цена акций?

Нет. Когда меняется цена акций — это не дивиденды. Красивые графики роста котировок акций на бирже и дивиденды — это две параллельные истории.

Чтобы деньги появились, вы должны продать акции на бирже. Тогда у вас на руках будут деньги. Так вы заработаете на изменении цены акции.

Дивиденды — это когда вы держите акции и компания выплачивает вам как акционеру часть прибыли деньгами. Чтобы получить дивиденды, не нужно ничего делать: деньги автоматически поступят на брокерский счет, ИИС или банковский счет — смотря как вы настроили свой брокерский счет или ИИС.

Вы сами решаете, что делать с полученными дивидендами. Можно потратить эти деньги или купить на них новые активы: вложить в акции, облигации, валюту или во что-то еще.

На бирже много компаний, которые не платят дивиденды, а котировки их акций растут. Или падают. Это не связанные напрямую вещи.

Как получить дивиденды по акциям

Чтобы получать дивиденды, нужно быть владельцем акций на определенную дату — дату фиксации реестра. Если знать ее заранее, то можно успеть купить акции и быстро получить дивиденды. Но часто акции дорожают, как только компания утверждает размер дивидендов, поэтому лучше покупать акции еще раньше.

Реестр — это список акционеров компании с информацией о количестве принадлежащих им акций. Фиксация нужна, потому что на бирже кто-то постоянно покупает и продает акции. Поэтому для удобства компания говорит: «Все, вот кто в такую-то дату будет акционером — тем заплатим. Кто не акционер в ту дату — пардон, в следующий раз».

По закону компания должна выплатить дивиденды в течение максимум 25 рабочих дней с даты фиксации реестра. Если же дивиденды направляются в депозитарий брокера или в управляющую компанию, то выплатить их надо в течение 10 рабочих дней.

Фиксация реестра под дивиденды «Норильского никеля» за шесть месяцев 2018 года состоялась 27 сентября 2018 года. Все, кто был владельцем акций на эту дату, получили право на дивиденды.

Обычно акции растут, когда компания утверждает размер дивидендов. Могут упасть, если дивиденды окажутся ниже, чем ожидалось. Могут не отреагировать, если размер дивидендов такой же, как ожидали аналитики и участники торгов.

Если у вас договор с российским брокером, вы купили акции через него и попали в реестр, то дивиденды зачисляются на брокерский счет без каких-либо дополнительных действий с вашей стороны.

Брокер не мгновенно обработает выплаты — может потребоваться несколько дней на распределение денег по брокерским счетам и ИИС акционеров. В итоге дивиденды вы получите примерно через 2—4 недели после того, как компания сформирует реестр акционеров.

9 октября 2018 года дивиденды «Норникеля» поступили инвесторам, кто владел акциями по состоянию на 27 сентября 2018 года. Перед этим с дивидендов удержали налоги. О завершении выплат «Норникель» отчитался 6 ноября 2018 года.

Как победить выгорание

Как узнать размер дивидендов и дату фиксации реестра

Чтобы быть в курсе, сколько и когда компания будет платить, нужно следить за экономическими новостями. Размер дивидендов и дату выплаты можно найти на сайте самой компании, на сайте биржи или на сайте обязательного раскрытия информации.

Вот где будут искать информацию о дивидендах акционеры «Норильского никеля»:

Следить за собраниями акционеров. Обычно размер дивидендов и решение об их выплате являются пунктами повестки общего собрания акционеров. Такие собрания бывают годовыми (годовое общее собрание акционеров — ГОСА) и внеочередными (внеочередное общее собрание акционеров — ВОСА). Хотя собрания могут и не включать вопрос выплаты дивидендов.

Прежде чем провести ВОСА или ГОСА, совет директоров утверждает рекомендуемый размер дивидендов. Мол, ребята, прибыли столько, предлагаем акционерам выплатить вот столько. На собрании ребята-акционеры, скорее всего, с этим согласятся. Когда состоится собрание — будет опубликовано на сайте компании.

Российские компании, как правило, контролируются мажоритарным акционером — это один или несколько человек, которые имеют достаточную долю в компании, чтобы единолично принимать решение за всех акционеров. В таких компаниях нам, миноритарным акционерам, участвовать в голосовании бессмысленно.

Когда будут собрания, на какую дату будет фиксироваться реестр — пишут в разделе «Для инвесторов» или «Инвесторам и акционерам» на сайте компании.

В случае с дивидендами «Норильского никеля» за шесть месяцев 2018 года процесс был таким:

Что выгоднее: высокие дивиденды или стабильный рост выплат

Сравниваем дивидендные стратегии

Легко сказать «инвестируйте в дивидендные компании», труднее — выбрать, в какие именно.

Благодаря дивидендам инвестор получает сразу несколько факторов роста портфеля — за счет роста стоимости актива и от реинвестирования выплат, что в долгосрочной перспективе может составить весомую часть прибыли.

Например, с 1970 по 2020 год 84% от полной доходности индекса S&P 500 пришлось на реинвестирование дивидендов и связанный с этим эффект сложного процента: если представить, что дивидендов не было, индекс потерял бы большую часть стоимости. А в период с 1999 по 2009 год, когда акции США давали убыток, инвестор мог получать 1,8% годовых дивидендами.

Курс о больших делах

Сейчас, в условиях низких ставок, когда облигации развитых стран предлагают околонулевую и даже отрицательную доходность, качественные дивидендные бумаги становятся удачной альтернативой. Они дают предсказуемый пассивный доход и менее волатильны, чем широкий рынок акций.

А еще по мере восстановления мировой экономики и роста инфляции прибыли компаний будут увеличиваться — размер дивидендов тоже. А вот облигации с фиксированным купоном при повышении ключевой ставки подешевеют. В такой ситуации многие инвесторы обращают внимание на дивидендные истории.

Не все дивиденды одинаково полезны

Многие инвесторы охотятся за акциями, предлагающими высшую дивидендную доходность среди конкурентов. Это не всегда эффективная стратегия, так как высокий процент выплат часто предлагают компании с шаткими фундаментальными показателями.

Например, высокий процентный уровень дивидендов может быть вызван падением котировок акций — когда инвесторы видят опасность в бумаге и активно ее распродают. Например, это может происходить, когда коэффициент Payout ratio у эмитента выше 100% — это значит, что компания отдает акционерам больше денег, чем зарабатывает. Нередко картина сопровождается высоким долгом на балансе компании, так как она вынуждена брать в долг.

Яркий пример — американская телекоммуникационная компания Lumen Technologies (LUMN), ранее известная как CenturyLink. В августе 2021 года ее дивидендная доходность составляет заманчивые 8,49% годовых в долларах.

Но при этом компания работает в убыток и наращивает долг. В феврале 2019 года компании уже пришлось урезать дивиденды на 54% — это обрушило котировки на 10%. Вероятно, в скором времени компания снова будет вынуждена снизить выплаты.

Мы видим, как излишне щедрая дивидендная политика в совокупности со слабой бизнес-моделью влечет повышенную нагрузку на баланс компании — и она постепенно превращается в «зомби»: все ее свободные средства уходят на обслуживание долга и выплаты акционерам.

Исследования на эмпирических данных показывают, что компании с самыми щедрыми дивидендами — не лучший выбор.

Исследование «Сила дивидендов» от Hartford FundsPDF, 3,84 МБ

Чтобы убедиться в этом, разделим все дивидендные акции США на квинтили — пять групп в зависимости от уровня выплат. В первый квинтиль войдут 20% бумаг с самыми высокими дивидендами. Во второй — 20% бумаг с дивидендами чуть ниже и так далее. Соответственно, в пятый квинтиль попали эмитенты с самыми скудными выплатами.

Результаты на историческом отрезке с 1930 по 2020 год — а это восемь полноценных десятилетий — показали вот что:

Критическим показателем, объясняющим преимущество второго квинтиля перед первым, стал вышеупомянутый коэффициент Payout ratio. Если смотреть с 1979 года, то у самых щедрых компаний он составил в среднем 74% — против 41% во втором квинтиле.

Другими словами, чрезмерные дивиденды приводили к тому, что выплаты не всегда были стабильными. Если у компании случалось резкое падение прибыли, какое испытал бизнес во время карантинных ограничений в 2020 году, у эмитентов с высоким уровнем дивидендов попросту не оставалось свободных денег — их Payout ratio легко уходил за 100%, что могло приводить к заморозке или сокращению дивидендов. В то же время у компаний с низким коэффициентом выплат был запас прочности — они продолжали выплаты.

Подведем подытог: при выборе дивидендных плательщиков на первый план выходит качество эмитента и стабильность выплат, а не текущий уровень дивидендов.

Как росли дивидендные акции по квинтилям с 1929 по 2020 год

| Период | S&P 500 | Квинтиль 1 | Квинтиль 2 | Квинтиль 3 | Квинтиль 4 | Квинтиль 5 |

|---|---|---|---|---|---|---|

| 1930-е | −0,20% | −2,36% | 0,61% | −2,34% | −0,38% | 2,07% |

| 1940-е | 9,51% | 13,92% | 13,06% | 10,26% | 8,63% | 6,83% |

| 1950-е | 18,33% | 18,52% | 20,31% | 18,47% | 16,57% | 19,81% |

| 1960-е | 8,26% | 8,82% | 8,90% | 6,46% | 7,97% | 9,30% |

| 1970-е | 6,05% | 9,67% | 10,22% | 7,00% | 7,57% | 3,94% |

| 1980-е | 16,80% | 20,23% | 19,62% | 17,20% | 16,19% | 14,65% |

| 1990-е | 17,96 | 12,37% | 15,54% | 15,06% | 18,10% | 18,93% |

| 2000-е | −0,44 | 5,57% | 4,15% | 4,21% | 1,99% | −1,75% |

| 2010-е | 13,65 | 12,98% | 13,25% | 14,15% | 13,68% | 10,85% |

| 2020 год | 18,40 | −4,90% | 4,70% | 5,28% | 32,50% | 24,87% |

В каждом следующем квинтиле дивидендная доходность уменьшается. Напоминаю, что исторические данные не гарантируют повторения результатов в будущем. Но служат хорошей базой при планировании инвестиционной стратегии. Источник: Hartford Funds

Как дивидендная политика влияет на доходность акций

В той же работе Hartford Funds исследователи сравнили эффективность компаний с их дивидендной политикой.

Все компании США разделили на «плательщиков» и «неплательщиков»: в первую группу попали те, кто платил дивиденды в течение предыдущих 12 месяцев.

Затем «плательщиков» распределили еще по трем группам в зависимости от их поведения в предыдущие 12 месяцев:

Классифицируемые таким образом компании оставались в своей категории в течение следующих 12 месяцев или до тех пор, пока не произошло какое-то изменение в их выплатах.

Итого мы получили пять групп компаний в зависимости от их дивидендной политики: две категории — плательщики и неплательщики плюс три подкатегории плательщиков. Сравним их показатели на исторических данных.

Результаты на историческом отрезке с 1973 по 2020 год показали, что компании, сокращавшие свои дивиденды, пострадали от негативных последствий. Их доходность самая маленькая — 10,2% годовых, а волатильность наибольшая среди всех категорий дивидендных акций — 24,47% при значении бета 1,18. Последнее означает, что акции более чувствительны, чем бенчмарк: при движении S&P 500 на 10% их котировки прыгали на 11,8%.

В то же время компании, увеличивающие выплаты, показали лучшие результаты по всем трем параметрам: среднегодовая доходность — 13,2%, волатильность — 16,08%, бета — 0,88.

Из этого можно сделать вывод, что ядром дивидендного инвестиционного портфеля должны быть качественные акции, чья политика направлена на планомерное увеличение дивидендов.

Такими бумагами, например, являются дивидендные аристократы — компании из индекса S&P 500, которые увеличивают выплаты год от года на протяжении минимум 25 лет. Подробнее об этом дальше.

Показатели пяти категорий компаний в зависимости от их дивидендной политики в период с 1973 по 2020 год

| Категория | Среднегодовых | Бета | Волатильность |

|---|---|---|---|

| Рост дивидендов | 13,20% | 0,88 | 16,08% |

| Плательщики | 12,83% | 0,94 | 16,81% |

| Без изменений | 10,97% | 1,00 | 18,58% |

| Неплательщики | 12,18% | 1,18 | 22,12% |

| Уменьшение дивидендов | 10,20% | 1,18 | 24,47% |

| Равновесный S&P 500 | 12,57% | 1,00 | 17,41% |

В своем обзоре дивидендных стратегий O’Shares приводит следующие данные. Если все дивидендные компании из S&P 500 разбить на четыре группы — квартили — по пятилетним темпам прироста дивидендов, то 25% компаний из верхнего квартиля, то есть тех, что активно повышают дивиденды, показали доходность 20,3% среднегодовых в течение следующих пяти лет. Компании из последнего квартиля, которые сокращали дивиденды, дали лишь 7,7% годовых. Вот полная выкладка.

Взгляд на дивиденды: тренды и стратегии в акциях — O’SharesPDF, 8,98 МБ

Дивидендные плательщики с растущими выплатами превосходят S&P 500 и другие группы плательщиков

| Квартили (25% выборки) | Рост выплат за 5 лет | Доходность в последние 5 лет |

|---|---|---|

| Первый | 23,2% | 20,3% |

| Второй | 9% | 16,1% |

| Третий | 4,3% | 10,1% |

| Четвертый | −5,6% | 7,7% |

Преимущества стратегии роста дивидендов

Мы выяснили, что ставка на качество, а именно акции с историей роста дивидендов — привлекательная инвестиционная стратегия.

Как будет показано ниже, это касается не только эмитентов с большой капитализацией — это справедливо для малых и средних компаний, а также применимо к международным акциям.

Рассмотрим главные преимущества стратегии роста дивидендов.

Для этого возьмем индекс S&P High Yield Dividend Aristocrats, отслеживающий дивидендных плательщиков, которые непрерывно выплачивали и повышали дивиденды в течение минимум 20 лет. При этом выборка компаний осуществляется из индекса S&P Composite 1500, объединяющего 500 компаний крупной капитализации, 400 — средней и 600 — малой, тем самым охватывая 90% американского рынка акций.

Фактически это расширенный набор аристократов в сравнении с классическим S&P 500 Dividend Aristocrats — там порогом входа служит 25-летняя история повышения дивидендов и дополнительные требования по капитализации, ликвидности и обязательному нахождению в S&P 500.

Противопоставлять расширенному списку аристократов мы будем индекс S&P High Dividend — равновесный индекс из 80 представителей S&P 500 с самыми щедрыми дивидендами. Это те эмитенты, которые подкупают инвесторов высокими выплатами.

Качество. Бумаги с растущими дивидендами, как правило, более качественные с точки зрения финансовых показателей и долговой нагрузки. Об этом говорит более низкий показатель Payout ratio, а также то, что среди аристократов преобладают компании с кредитным рейтингом не ниже А−.

Это логично: если компания способна десятилетиями увеличивать свои дивиденды, значит, у нее грамотный менеджмент, устойчивая бизнес-модель и запас прочности. На своем веку она пережила уже не одну рецессию и даже в тяжелые времена не снижала дивиденды.

В расширенном списке аристократов средняя продолжительность непрерывного роста дивидендов составляет 37 лет. При этом есть восемь долгожителей, которые увеличивают дивиденды 58 лет подряд.

С другой стороны, компании с высоким уровнем дивидендов не всегда качественные. Ведь нередко проблемные компании привлекают акционеров сочными выплатами и для этого залезают в долги.

По состоянию на начало 2021 года у «аристократов» коэффициент Debt / Equity — соотношение долга к собственному капиталу — равен 71,5%, в то время как у щедрых плательщиков — 87,4%, а у широкого рынка — 100,1%.

Таким образом, компании с высокими дивидендами используют больший финансовый рычаг, они менее прибыльные. Все это чревато проблемами в случае кризиса, когда продажи падают, а рентабельность бизнеса недостаточна, — компания легко становится убыточной.

В экономически трудные времена вроде рецессии 2008 и 2020 годов многие компании с высокими дивидендами были вынуждены сократить их.

Например, 29 участников индекса высоких дивидендов, то есть примерно 36,1% индекса, в 2020 году сократили дивиденды относительно 2019 года. В то же время у расширенного списка аристократов этот показатель лишь 7,2%. Таким образом, аристократы надежнее в кризис.

10 лучших дивидендных акций. Рейтинг РБК

Многие инвесторы следят не столько за биржевыми котировками, сколько за тем, насколько успешно работают компании. Ведь стабильно получающая прибыль компания также стабильно распределяет ее между акционерами путем выплаты дивидендов. Для таких инвесторов именно дивиденды становятся источником дохода и они ставят дивиденды в основу своей стратегии.

Один из способов заработать на дивидендах — это купить акции после объявления компании о выплатах. Остается следить за объявлениями и выбирать для вложения бумаги с привлекательной дивидендной доходностью. Такие стратегии позволяют заработать и на росте котировок. Инвесторов привлекает доходность, и они начинают покупать акции, поднимая тем самым цены.

Но этот способ имеет и достаточно рискованную сторону. Когда истекает срок покупки под дивиденды, бумаги падают в цене — это называется «дивидендный гэп ». Продавая бумаги, инвестор, несмотря на получение дивидендов, может проиграть на падении цен и в итоге получить не ту доходность, на которую рассчитывал.

Успех в стабильности

Другой способ зарабатывать на дивидендах — это выбрать бумаги компаний, которые стабильно и эффективно работают, и регулярно выплачивают дивиденды.

Чтобы помочь инвесторам в начале дивидендного сезона, мы отобрали российские и иностранные акции из каталога «РБК Инвестиции», наиболее привлекательные для долгосрочных дивидендных инвестиций.

Лучшие акции были определены по значению сводного балла, который учитывает

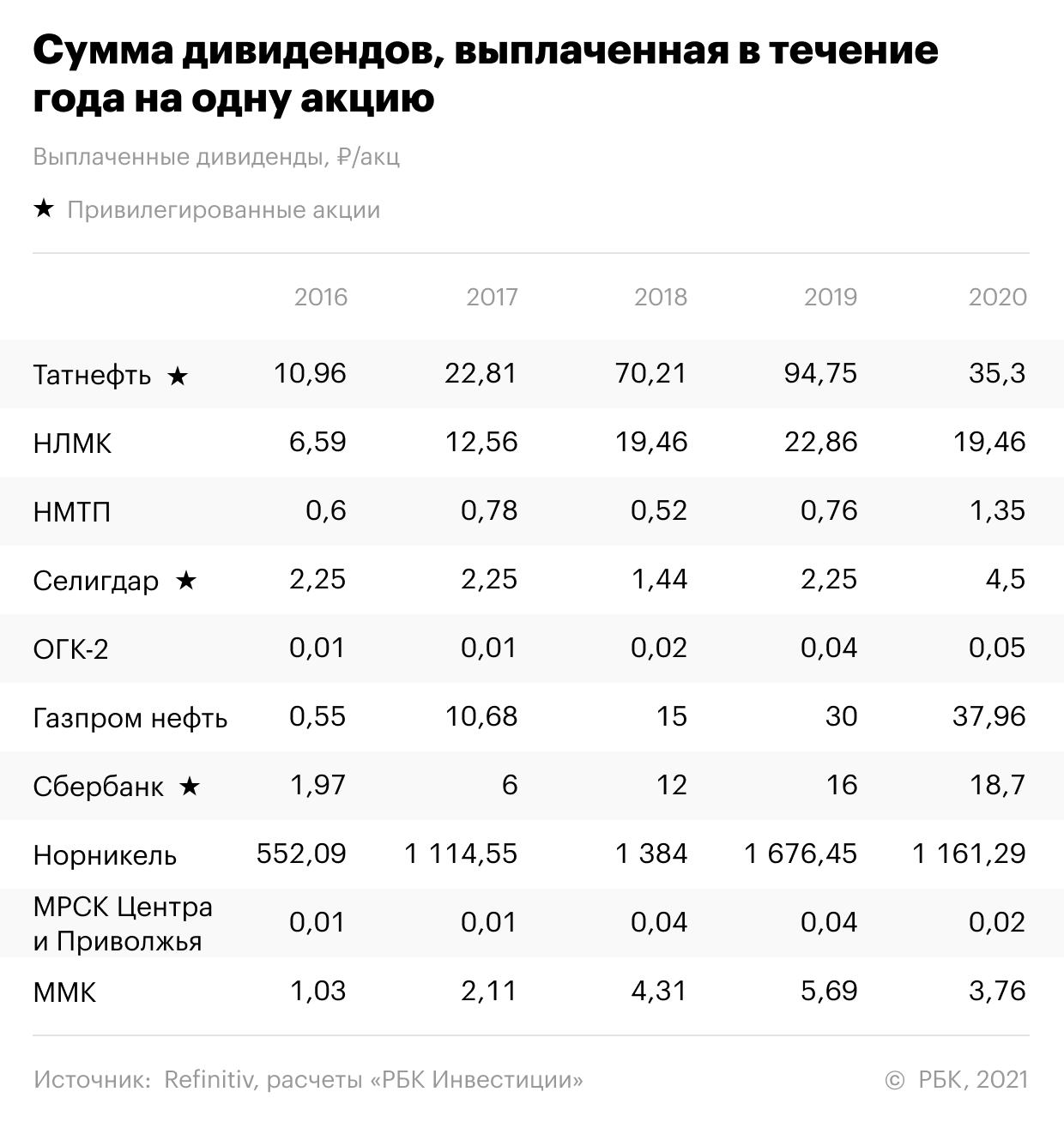

Показатели рассчитывались по итогам дивидендных выплат за последние пять лет. Список лучших российских бумаг, стабильно привлекательных для ориентированного на дивиденды инвестора, получился таким.

Эти бумаги в течение пяти лет показали высокую среднюю дивидендную доходность и устойчивую тенденцию роста дивидендов и котировок. Средневзвешенная годовая дивидендная доходность за пять лет по этим бумагам находится в диапазоне от 7,36% до 14,39%. Стабильная пятилетняя история позволяет говорить, что эти акции могут быть интересными для инвестиций и в дальнейшем.

Акции выбирались из числа торгуемых на Московской бирже, которые можно купить за российские рубли в каталоге «РБК Инвестиции ».

Мы выбрали из акций, по которым в течение пяти предыдущих лет инвесторы непрерывно получали дивидендные выплаты. Для определения дивидендной доходности и динамики размера дивидендов мы брали суммы дивидендных выплат, которые инвестор получал в течение каждого календарного года, вне зависимости от того, промежуточные это дивиденды текущего года или выплаты по итогам предыдущего.

Такой подход отражает именно позицию инвестора, позволяя оценить фактическую доходность его вложений в течение определенного срока. Для расчета дивидендной доходности каждого года мы делили сумму выплаченных в течение года дивидендов на среднюю цену акции в предыдущем году.

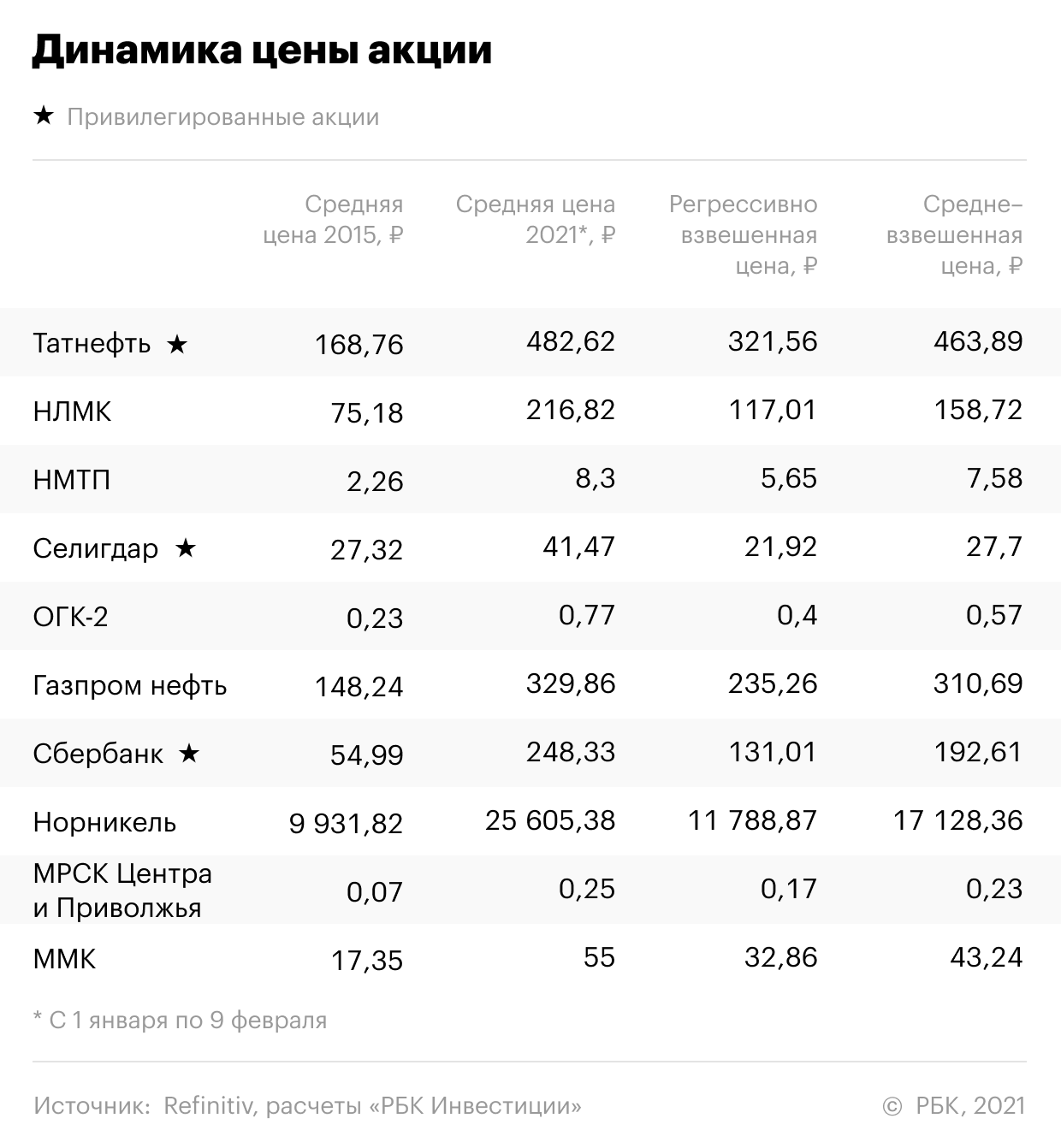

Рост цен мы оценивали с 2015 года по 2021 год включительно.

Список наиболее интересных иностранных дивидендных акций по итогам пяти лет выглядит так:

Эти бумаги на протяжении пяти лет приносили годовую дивидендную доходность от 2,2% до 11,3%, а также показали рост дивидендов и рост котировок.

В некоторых случаях можно заметить даже отдельное снижение размера дивидендных выплат. Но расчет по средневзвешенным значениям показывает тенденцию роста дивидендных выплат по этим бумагам. Это касается и динамики цен

Акции выбирались из числа торгуемых на Санкт-Петербургской бирже, которые можно купить за американские доллары в каталоге «РБК Инвестиции».

Акции в рейтинге ранжируются по значению сводного балла.

Сводный балл (СБ) рассчитан как произведение средневзвешенной дивидендной доходности (СДД), коэффициента прироста дивидендов (КПД) и коэффициента прироста цены (КПЦ).

СБ = СДД х КПД х КПЦ

При расчете средневзвешенной доходности больший вес придавался более поздним выплатам. Для выплат 2020 года вес равен 5, далее для 2019 года — 4, 2018 — 3, 2017 — 2, 2016 –1

Коэффициент прироста дивидендов считался как деление средневзвешенного размера дивидендов (СРД) по акции за пять лет (поздние выплаты имеют больший вес) на средний размер дивидендов, взвешенный регрессивно (РСРД, больший вес имеют более ранние выплаты). Такой подход позволяет оценить величину стабильного роста дивидендов, сглаживая возможные колебания.

Таким же образом считался коэффициент прироста цены акции — делением средневзвешенной цены (СВЦ) с большим весом более поздних цен, на регрессивно взвешенную среднюю цену (РСВЦ), с большим весом более ранних цен. Это также позволяет стабилизировать и усреднить показатели. Прирост цен акций считался с 2015 года по 2021 год. Средняя цена 2021 года бралась за период с 1 января по 9 февраля.

Заметка носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram