Что лучше для рекламного агентства ооо или ип

Что лучше выбрать: ИП или ООО?

У каждой формы деятельности есть свои преимущества и недостатки. Например, индивидуальный предприниматель единолично ведет бизнес и может свободно распоряжаться доходами без отчета. А учредители общества с ограниченной ответственностью не могут свободно выводить деньги, так как это доходы компании и каждое движение средств требует документального подтверждения.

ООО может открыть как один человек, так и несколько, тогда как ИП — это всегда один предприниматель. При этом предприниматель рискует не только бизнесом, но и всем личным имуществом. ООО, как юрлицо, отвечает по долгам только в размере имущества, принадлежащего организации

ИП проще открыть и закрыть, чем ООО, так как обществу требуется не только заявление на открытие, но и пакет документов. Контроль за деятельностью ООО сильнее и штрафы для него выше, чем для ИП. Но зато и количество разрешенных деятельностей для ООО больше, например, в части прав на занятие лицензируемыми видами деятельности.

Объем налоговой и бухгалтерской отчетности для ИП и ООО в большей степени зависит от выбранной системы налогообложения.

1. Наличие партнеров

Индивидуальный предприниматель — физическое лицо и у него не может быть соучредителей. Он может, конечно, вести деятельность совместно с партнерами, но юридически вся полнота ответственности будет только на ИП, и бизнес будет принадлежать только ему. В этом случае партнерство условное.

Общество с ограниченной ответственностью — юридическое лицо, которое может быть создано как одним учредителем, так и несколькими. При этом все учредители являются собственниками бизнеса.

2. Виды деятельности

ИП имеет ограничения в следующих видах деятельности и не может ими заниматься:

ООО разрешено больше видов деятельности. Но часть направлений, особенно подконтрольных государству, также запрещены для ООО:

3. Ответственность по долгам

4. Распоряжение доходами

ИП могут использовать всю выручку от бизнеса без всякого отчета. Главное — оставлять деньги на налоги. Например, со 100 000 рублей при УСН 6%, вы должны оплатить 6000 рублей налога, остальные 94 000 рублей можете спокойно потратить на личные цели.

ООО может тратить выручку только на налоги, зарплату и иные нужды бизнеса. При этом все расходы надо документально подтверждать. Учредители могут получить свою прибыль от общества с ограниченной ответственностью несколькими способами:

5. Отчетность

Индивидуальным предпринимателям легче вести бухгалтерскую отчетность, а на некоторых налоговых режимах они от нее освобождены. ИП, применяющие онлайн-кассу и находящиеся на УСН «доходы», могут с 2020 года даже не рассчитывать сумму налога. За них это будут делать работники ФНС и присылать квитанции на оплату. Также нет отчетности и нет необходимости рассчитывать налоги самостоятельно для ИП на НПД.

Если у ИП есть работники, тогда отчеты за сотрудников придется сдавать в полном объеме в ФНС и ФСС.

Общества с ограниченной ответственностью обязаны вести бухгалтерский и налоговый учет в полном объеме. К тому же ООО изначально считается работодателем, так как хотя бы директор у него есть, поэтому все отчеты за работников надо сдавать обязательно.

Количество отчетов и частота их подачи будет зависеть не от формы бизнеса, а только от режима налогообложения. Например, по УСН и ООО, и ИП отчитываются раз в год. Но для ИП может выбрать патент, на котором вообще не предусмотрена никакая отчетность, кроме как за работников, если они есть.

6. Штрафы

За налоговые нарушения ИП и ООО штрафуют одинаково. Например, за неведение книги доходов и расходов и ИП, и ООО могут оштрафовать на 10 000 рублей.

Ответственность же за нарушения КоАП у ООО намного выше:

7. Регистрация

ООО для регистрации потребуется целый пакет документов:

Госпошлина составит уже 4000 рублей.

А вот срок регистрации ООО и ИП одинаковый — 3 рабочих дня.

8. Ликвидация

ИП закроют за 5 рабочих дней. Для этого надо лишь подать форму Р26001 и оплатить пошлину 160 рублей.

ООО закрывают в течение 6 месяцев. При этом нужно рассчитаться по всем долгам, сдать промежуточный и ликвидационный балансы. Также нужно разместить объявление о ликвидации и подать заявление по форме Р15001. Госпошлина за закрытие ООО 800 рублей. Часто из-за сложности процедуры ликвидации, учредители просто продают ООО третьим лицам и выходят из состава общества с ограниченной ответственностью.

ИП или ООО – что лучше?

ИП или ООО – вот в чем вопрос

Юрлицо — это как официальный брак: его нужно регистрировать, когда уже нельзя не регистрировать, шутят предприниматели. Их можно понять: многие предпочитают сначала получить первые деньги, а уже затем официально регистрировать компанию.

«Тянуть с этим не стоит, потому что юрлицо при ведении бизнеса — это не только соблюдение законодательства, но и репутация», — уверен серийный предприниматель Артем Субботин. Сам он занимался «бизнесом» с 14 лет: все время что-то покупал и перепродавал, но в какой-то момент понял, что это уже перестало быть «халтурой», поэтому решил зарегистрировать ИП. Сейчас у предпринимателя доля в нескольких ООО, а вот ИП Субботин уже закрыл.

Но многие стоят перед выбором — регистрироваться как ООО или ИП?

Ключевые различия ИП и ООО

Основное отличие этих двух форм регистрации бизнеса заключается в том, что ИП отвечает по долгам и обязанностям перед кредиторами и контрагентами своим личным имуществом, а ООО — лишь уставным капиталом. Регистрировать ООО может несколько человек, выступающих партнерами в новом предприятии, в отличие от ИП, где собственником выступает только одно частное лицо. Доля в бизнесе распределяется между партнерами пропорционально доле участия в уставном капитале организации. Скажем, если эта сумма составляет 110 000 руб., и двое из партнеров внесли по 50 000, а третий — 10 000, соответственно, на долю первых двух придется по 45,45%, а третий получит остальные 9%.

Какую роль играет доля в уставном капитале? Во-первых, именно процентное соотношение участия в ООО играет решающую роль при регулировании взаимоотношений партнеров: например, при принятии решений на общем собрании учредителей ООО при голосовании учредитель обладает процентом от общего числа голосов, равным размеру его доли. Во-вторых, от размера доли зависит и распределение дивидендов, которое прописывается в уставе общества.

Простота регистрации

Чтобы стать ИП, необходимо всего лишь заявление о государственной регистрации, копия паспорта, квитанция об оплате госпошлины в размере 800 руб., свидетельство о постановке на учет физического лица в налоговом органе. Как правило, весь процесс занимает 5 дней. В течение недели после регистрации предприниматель обязан самостоятельно встать на налоговый учет и предъявить соответствующие документы в Пенсионный фонд. Кроме того, ИП может работать в любой точке России, даже не имея официальной печати и расчетного счета. Но при этом он будет зарегистрирован в налоговой инспекции исключительно по месту прописки, кроме случаев, когда применяется схема вмененного налога (ЕНВД).

Подготовьте документы для регистрации ООО бесплатно за 10 минут с помощью пошагового мастера.

В случае если вы решили создать ООО, придется повозиться. Многие предпочитают обращаться за помощью к сторонним специалистам, но весь пакет документов вполне можно собрать самостоятельно. Минимальный размер уставного капитала — 10 000 руб., но вместо «живых» денег вполне можно использовать ценные бумаги, иное имущество. Однако для этого необходимо привлечь независимого оценщика (денежная оценка неденежных средств, вносимых в уставный капитал организации, не может быть выше той, что установлена независимым экспертом), а также получить одобрение остальных участников ООО. Иными словами, если в качестве доли в уставном капитале организации вы решили внести ноутбук, который оценен в 30 000 руб., вы не можете рассчитывать на долю, эквивалентную 40 000 руб., даже если ваши партнеры согласны с более высокой оценкой.

Помимо участия в уставном капитале потребуется внести госпошлину за регистрацию юрлица в размере 4000 руб., а также подготовить документы, содержащие полную информацию о месте нахождения нового предприятия (юридический адрес), количестве учредителей (паспортные данные всех участников), размере уставного капитала и его распределении по долям между учредителями. Заранее необходимо определиться с видами экономической деятельности ОКВЭД (чем будет заниматься ООО), выбрать систему налогообложения, а также позаботиться о наличии печати и открыть расчетный счет. Процесс может занять от нескольких дней до месяца: к подготовке документов нужно подходить со всей внимательностью и аккуратностью, поскольку налоговая и Пенсионный фонд могут вернуть документы при наличии ошибки. Впрочем, сегодня есть полуавтоматизированные сервисы, которые за разумные деньги помогут подготовить документы, соответствующие нормативам, при открытии юрлица.

«Открывать ООО, конечно, муторно: нужно подготовить гораздо больше документов, чем при регистрации ИП, — делится опытом Максим Лагутин, основатель компании «Б152». – Хотя с появлением онлайн-сервисов процесс упростился».

Что выгоднее — ИП или ООО

Любой ИП, даже с нулевой отчетностью, платит фиксированную законодательством сумму в пенсионный фонд. Если еще в 2012-ом она составляла 17 208,25 руб., то в 2013 году сумма увеличилась до 35 664,66 руб. Для ООО обязательно ведение бухгалтерского учета, для чего, скорее всего, потребуется привлечение специалиста, что выльется в дополнительные расходы.

В случае налоговых или административных нарушений штраф для ООО будет в разы выше, чем для ИП. Нарушение кассовых операций, например, будет стоить ИП 5000 руб., в то время как ООО ошибка обойдется штрафом до 80 000 руб. Кстати, кроме взыскания с фирмы применяется и взыскание с руководителя.

Налоги ИП и ООО

Для ИП нет ограничений на доходы и стоимость основных средств при УСН. А вот для ООО форма УСН доступна только в случае, если доходы предприятия не превышают 60 млн руб. в год, численность сотрудников не более 100 человек, а остаточная стоимость основных средств менее 100 млн руб. Но эти цифры могут меняться каждый год.

ИП вполне может функционировать без наёмных работников. В этом случае он платит только налог на доходы от своей предпринимательской деятельности и фиксированные платежи в ПФР и ФФОМС. А вот деятельность ООО предполагает наличие сотрудников, что влечет за собой, помимо налогов на полученные доходы, страховые взносы во внебюджетные фонды (ПФР, ФФОМС, ФСС) от суммы начисленной заработной платы (в сумме порядка 34%).

Подготовьте документы для регистрации бизнеса и откройте расчетный счет в одном месте

Если вы работает по обычной системе налогообложения (ОСНО), то ООО может покрывать убытки прошлых лет прибылью текущего года и таким образом уменьшать налог на прибыль. ИП же убытки прошлых лет при расчете НДФЛ учесть не могут.

Ограничения

ИП не может заниматься некоторыми видами бизнеса: производить и продавать алкоголь, выступать в качестве страховщика, осуществлять деятельность ломбардов и быть туроператором. Если ваш бизнес касается одной из вышеперечисленных сфер, вам следует открывать ООО.

С другой стороны, ООО, в отличие от ИП, не может «вынуть деньги из кассы» в любой момент. Несмотря на то, что с прошлого года ИП, как и ООО, обязаны вести учет кассовых операций, ИП могут вывести всю выручку — наличную и безналичную — без всякого отчета. А в случае с ООО это намного сложнее, ведь это доходы компании, и расходоваться они должны только на необходимые нужды, которые могут быть документально запротоколированы. Поэтому часто бизнесмены заводят ИП в дополнение к ООО — чтобы была возможность при необходимости снимать через него деньги со счета.

Престиж и репутация

Немаловажным фактором при ведении бизнеса является название компании, ее репутация. «Многие по-прежнему больше доверяют «неИП», — говорит Максим Лагутин. – Поэтому если вы хотите выглядеть солиднее в глазах клиентов, лучше потратить больше времени и создать ООО». Это особенно актуально, если ваши заказчики — средние и крупные компании. С рациональной точки зрения это не совсем обосновано, ведь иметь дело с ООО, у которого уставный капитал всего 10 000 не тоже самое, что вести бизнес ИП, отвечающим всем своим имуществом в случае невыполнения взятых им обязательств.

Факт остается фактом: если ваши контрагенты — крупные компании, лучше выбрать ООО. К тому же ИП руководит бизнесом сам, а у ООО может быть директор.

Простота ликвидации

Закрывать ИП, как и открывать его, гораздо проще: предприниматель просто подает заявление на ликвидацию и квитанцию на оплату госпошлины (160 рублей) и через неделю получает решение об исключении из ЕГРИП. Правда, возможна проверка налоговых органов. А вот ликвидация ООО может затянуться больше, чем на полгода. Процесс, мало того, что долгий, так еще и затратный: необходимо подавать объявление в специальный журнал, рассчитываться с кредиторами, выплачивать выходное пособие работникам, сдавать промежуточный и ликвидационный баланс. Впрочем, размер госпошлины такой же, как и у ИП.

И еще об ООО

Распределение дивидендов в ООО возможно не реже одного раза в квартал. Эти выплаты облагаются налогом в размере 9%.

Кроме того, в ООО есть возможность продать свою долю. Так, учредитель, который участвовал в ООО с момента его создания, может принять решение о выходе из бизнеса. В таком случае он может продать свою долю другому лицу, которое будет иметь статус участника, но с правами, равными правам учредителей (соответственно доле).

Итого

«Если вы фрилансер, и ваши клиенты — это небольшие фирмы, то вам однозначно проще и выгоднее регистрировать ИП, — объясняет Артем Субботин. – Рисков практически нет, так как вы не берете много кредитов, объемы заказов редко исчисляются миллионами, а документация предельно проста». Впрочем, в случае с иными видами бизнеса, такими как мелкая розничная торговля, оказание услуг, предприниматель тоже советует начинать с ИП, ведь открыть ООО всегда можно, а вот закрывать неликвидное предприятие долго и затратно. Однако если вы решили сразу же войти в «Большую игру» и инвестировать значительные средства в создание серьезного бизнеса, который планируете масштабировать, необходимо сразу же остановить выбор на ООО. Впрочем, окончательный выбор за вами.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как рекламному агентству вести бухгалтерию, чтобы не было проблем с налоговой

Инструкция для владельцев и руководителей бизнеса в сфере IT и Digital

Зачем владельцу и руководителю digital-агентства разбираться в бухгалтерии? Казалось бы, можно делегировать эту работу бухгалтеру и забыть о ней навсегда. Но не все так просто. Чтобы вас никто не обманул, не ввел в заблуждение и не загнал бизнес в долги, необходимо освоить базис по бухгалтерии и налогам.

Татьяна Никанорова — владелец бухгалтерской компании «Профдело» — в рамках реалити-шоу «Я-агентство» прочитала исчерпывающую лекцию на эту тему. Пройдемся по основным болевым точкам, связанным с юридической стороной работы агентства и организацией бухучета.

1. Форма ведения бизнеса: ООО или ИП?

Есть масса критериев выбора между ИП и ООО. И часто выбирают по принципу «где больше плюсов, та форма и лучше». Но это ошибочный подход. Выбирать между ООО и ИП нужно по главному критерию — простоте вывода денег. Ведь вы создаете агентство для того, чтобы в итоге получить прибыль и потратить ее в свое удовольствие.

С ИП вывести деньги проще всего. Вначале вы платите налоги, предусмотренные вашей системой налогообложения, а оставшиеся деньги забираете себе.

Вывести деньги ООО сложнее и дороже — после уплаты налогов нужно еще «отстегнуть» 13% налога на дивиденды.

После уплаты налогов у вас есть 100 тыс. руб. В случае с ИП вы делаете платежку, забираете «сотку» и идете ее тратить. В случае же с ООО забираете не 100, а 87 тыс. руб., идете тратить и сожалеете, что 13 тыс. руб. пришлось уплатить в бюджет.

Еще один волнующий момент — ответственность. По закону, ИП отвечает всем своим имуществом, но в случае проблем догола вас все равно никто не разденет. Если у ИП есть семья (жена/муж, дети) и единственная квартира в собственности, то ее не отнимут. Но если вы одни, и у вас есть дорогостоящее имущество (квартира, загородный дом, яхта, автомобиль), то часть имущества могут взыскать. Но, опять же, единственную квартиру оставят по социальным нормам площади.

С ООО все просто: ответственность — только в рамках взноса в уставной капитал. Если вдруг вам не хватило денег, чтобы ответить по обязательствам, тогда запускается процедура банкротства. Ее можете инициировать вы, ваши кредиторы или налоговая.

Но если в процессе банкротства докажут, что вы как учредитель содействовали разорению фирмы, скрывали имущество от кредиторов и/или налоговой, тогда запускается механизм субсидиарной (дополнительной) ответственности. Правда, на практике процедура длится годами, и участники успевают спокойно распродать/переписать свое имущество.

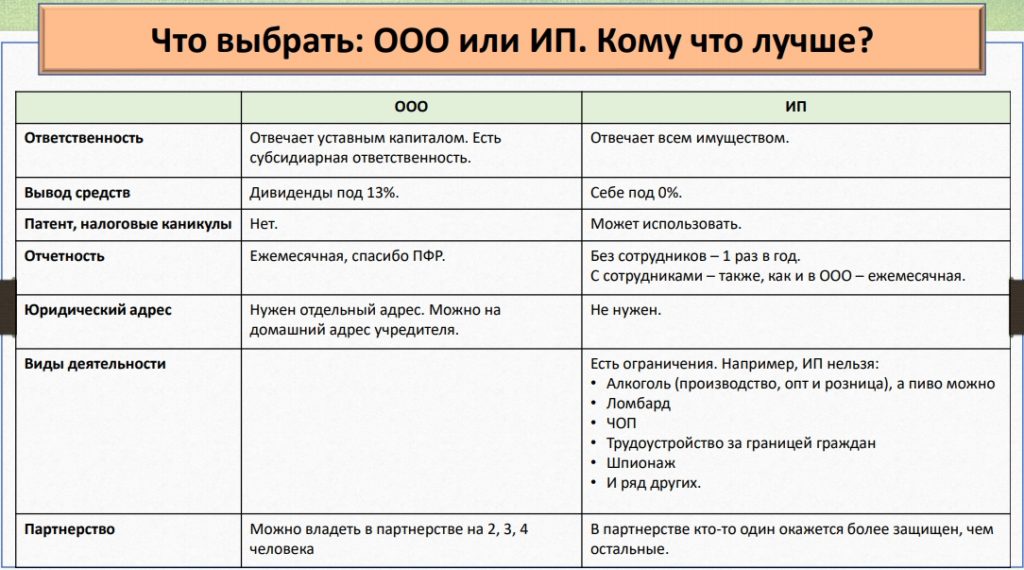

Есть и другие критерии — они представлены в таблице:

Система PromoPult — комплексное рекламное решение для малого и среднего бизнеса. Минимальные стартовые бюджеты, полный набор инструментов для всех каналов продвижения, глубокая автоматизация, кампании «под ключ».

2. Система налогообложения: ОСНО или УСН?

Система налогообложения выбирается раз в год. Поэтому важно минимум раз в год просматривать условия по каждой системе (они периодически меняются) и определять для себя наиболее выгодные.

Выбрать систему налогообложения проще всего, ответив на ряд вопросов.

Вопрос 1. Нужен ли вашим клиентам НДС?

Здесь все просто — если ваши клиенты не работают с неплательщиками НДС, выбирайте ОСНО.

ОСНО — общая система налогообложения.

ООО на ОСНО платят налог на прибыль (20%), НДС (18%, с 2019 года — 20%) и налог на имущество организаций (2,2%).

ИП на ОСНО платят НДФЛ (13%), НДС (18%, с 2019 года — 20%) и налог на имущество физлиц (2%) [данные на конец 2018 года].

Обычно ОСНО выбирают те агентства, которые работают с крупными заказчиками. Если вы ориентированы преимущественно на малый бизнес, и вашим клиентам НДС не принципиален, переходим к следующему вопросу.

Вопрос 2. Какой у вас оборот за год?

Если ваш оборот больше 150 млн руб., выбирайте ОСНО. Но, скорее всего, он будет меньше 150 млн руб. (во всяком случае у большинства digital-агентств он не превышает эту сумму). Если это так, двигаемся дальше.

Вопрос 3. У вас ИП?

Если нет, то есть два варианта выбора:

УСН 6% — это упрощенная система налогообложения. Нужно платить 6% с дохода (в Крыму — 3%). При системе УСН «Доходы – Расходы» платится налог от разницы между доходами и расходами (ставка — 5-15% в зависимости от региона) [данные на конец 2018 года].

Если же у вас ИП, то доступны те же системы налогообложения, что и для ООО, но логика их выбора немного отличается.

Так, у ИП есть возможность получить налоговые каникулы. Но на сферу Digital и IT они не распространяются. А вот в образовательной сфере каникулы есть. Если, к примеру, вы планируете проводить платные вебинары, семинары и обучающие курсы, то налоговые каникулы предусмотрены. В этом случае стоит выбрать УСН 6%.

Если каникул для вас нет, проверьте, можете ли вы работать по системе «УСН + патент» и выгодна ли она вам.

«УСН + патент» — патентная система налогообложения. Подходит только для ИП. Сумма патента составляет 6% от потенциально возможного годового дохода (его сумма зависит от региона) [данные на конец 2018 года].

Патенты доступны только для IT компаний (для Digital — нет). Если патент вам не подходит, выбирайте УСН 6% или УСН «Доходы – расходы» (но в этом случае придется собирать «первичку»).

3. Как не привлекать внимания налоговой

10-15 лет назад налоговая раз в несколько лет приходила в каждую фирму. Но ситуация изменилась: теперь проверки обычно касаются тех, кто попадает в зону риска хотя по одному из факторов:

Рецепт непопадания в поле зрения налоговой простой: контролировать бухгалтерию, аккуратно вести отчетность, при приближении к лимитам — оптимизировать форму ведения бизнеса (например, перейти с ИП на ОСНО).

4. Законные способы вывода наличных

У ИП проблем с выводом наличности нет — деньги можно беспрепятственно снимать со счета. В этом плане сложнее живется ООО.

Вывод с помощью дивидендов устраивает далеко не всех, ведь в этом случае придется уплатить налог 13%, да и выводить деньги можно не чаще раза в квартал. Еще более дорогой вариант — вывод через зарплату (налоговая нагрузка составит 43,2%).

Но есть законный способ оптимизации: вместо гендиректора назначаете управляющего. Управляющий должен быть ИП. В договорах с клиентами у вас будет написано: «ООО «Мое Digital-агентство» в лице управляющего-индивидуального предпринимателя Иванова Ивана Ивановича».

Чем эта схема хороша? Тем, что деньги через управляющего выводятся под 6%, ведь он работает на УСН 6%.

Но выводить нужно разумную сумму — столько, сколько реально смог бы заработать директор вашего Digital-агентства. Например, если ваша компания зарабатывает 1 млн руб. в месяц, то вознаграждение управляющего-ИП может составить 100-250 тысяч рублей в месяц. Больше — рискованно. Все суммы, которые вы выведете через управляющего с расчетного счета, будут видны налоговой. И если вам пришел миллион, а вы вывели 999 тысяч на ИП, это неправомерная схема, и стоит ждать проверки со всеми вытекающими.

Еще один способ вывода наличных — подотчет. Но это фиктивная схема, и по ней не стоит работать. Если бухгалтер вам начнет ее предлагать — бегите от него. Суть схемы в том, что руководитель берет деньги подотчет на личные нужды. Со временем накапливается значительная сумма, налоговая при проверке ее находит, считает скрытой зарплатой и начисляет налоги — но не по ставке дивидендов 13%, а по ставке зарплаты 43,2% плюс 20% штрафа.

Последний способ вывода денег — «обнал» через посреднические конторы. Здесь нужно запомнить одно слово: нельзя! Рано или поздно любая контора обнаруживается, а за ней — вся цепочка. Лучше искать законные способы вывода.

5. Как вести учет: самостоятельно или передать на аутсорсинг?

Самостоятельно учет вести можно, если зарегистрировали ИП и не нанимаете сотрудников в штат. В этом случае обращаться к бухгалтеру нет смысла.

Вести учет можно вручную с помощью Excel или в автоматизированной системе («Эльба», «Мое дело» и др.). Первый вариант бесплатный, но неудобный (нужно постоянно следить за новыми формами отчетности, повышается риск ошибок).

Лучше выбрать какой-нибудь онлайн-сервис. Цена вопроса — около 1000 рублей в месяц. В сервисах всегда актуальные формы отчетности, есть напоминания о сроках уплаты налогов и подачи отчетов, многие поля заполняются автоматически, есть база данных отчетов.

Автоматизация упрощает жизнь не только в сфере бухучета. Используйте автоматизированные рекламные инструменты от PromoPult и не закапывайтесь в рутину. SEO, «контекст», естественные ссылки — все это заработает в пару кликов!

Наем сотрудников в штат в разы усложняет учет. Нужно считать социальные взносы, отпуска, больничные, декреты, авансы. Появляются бланки, справки, новые отчеты. В этом случае выгодней отдать бухучет на аутсорсинг, чем вести самостоятельно (пусть даже в онлайн-сервисе).

Вариантов передать бухгалтерию на аутсорсинг несколько. Например, есть онлайн-бухгалтерии. Это не те сервисы, где вы все делаете сами. Здесь вам помогают удаленные бухгалтеры. Но есть нюансы.

Например, «Модуль-банк» предлагает своим клиентам ИП за небольшую плату ведение учета. Но требования к клиентам завышены (например, вам могут отказать в обслуживании, если посчитают, что вы мало платите налогов — хотя по факту вы работаете «в белую»).

Еще один сервис — «Точка». Работает с ИП — клиентами банков «Открытие» и «Киви-банк». В рекламе «Точки» говорится, что стоимость услуг составляет 3000 рублей в год. Но по факту нужно еще платить 1% от оборота.

Третья онлайн-бухгалтерия — «Кнопка». Хороший сервис, но дорогой. Тарифы начинаются от 9000 руб. в месяц — при этом нужно самому заводить документы в сервис. Чтобы ничего не делать руками, придется выложить 24000 руб. в месяц.

Также агентства обращаются к бухгалтерам на аутсорсинге, в бухгалтерские фирмы и к бухгалтерам-фрилансерам. Но тут вы выбираете «кота в мешке». Вот 6 вопросов, которые стоит задать бухгалтеру, прежде чем начать работу:

Вопрос 1. Будет ли у меня доступ к базе 1С?

1С — это золотой стандарт в бухгалтерии. Все хорошие бухгалтеры ведут учет в 1С. Плохие — тоже. Но если бухгалтер пользуется чем-то другим — это странно.

Весь ваш учет будет в базе 1С. И важно, чтобы вы имели к ней доступ (например, для выписки счета контрагентам, отправки его по e-mail, выписки акта или контроля бухгалтера). Если бухгалтер отвечает отказом, а потом возмущенно добавляет: «Неужели вы мне не доверяете?», — то вам с ним не по пути.

Вопрос 2. Передадут ли вам базу при переходе к другому бухгалтеру?

Предприниматель заключает договор с бухгалтером (или договаривается устно) — поначалу всем все нравится, все довольны. Но потом что-то идет не так, и договор разрывается. И тут бухгалтер заявляет: «Ах, так!? Я вам не отдам базу!». А в базе вся жизнь… Это настоящая боль для бизнеса.

Что делать? Иногда бухгалтеры не реагируют и просто исчезают. Иногда они реагируют и говорят: «Я отдам базу, но это стоит денег». И озвучивают сумму 5, 10, 30 тыс. рублей — на самом деле, сколько угодно.

Поэтому важно сразу выяснить, передадут ли вам базу при переходе к другому бухгалтеру. Современная этика предполагает, что базу вам обязаны передать бесплатно.

Вопрос 3. Кто будет выписывать счета, акты, отслеживать возвратники?

Скорее всего, бухгалтер ответит, что вы. Если вам это не интересно, спросите, сможет ли бухгалтер взять на себя документооборот, и сколько это будет стоить.

Вопрос 4. Как часто бухгалтер будет (и будет ли?) мониторить ваш лицевой счет в налоговой?

Золотой стандарт: ежеквартально после сдачи отчетности мониторить лицевой счет. Это нужно, чтобы с вас не списали лишних денег.

Вопрос 5. Если в лицевом счете обнаружится недоимка по вине налоговой, станет ли бухгалтер исправлять ее?

Налоговая по ошибке списала 100 тыс. руб. с расчетного счета. Директор возмущенно бухгалтеру: «Что произошло?». Бухгалтер: «Это не моя вина, это все налоговая виновата». Налоговая-то виновата, но решать вопрос кто будет? Вы побежите в налоговую? Некоторые так и бегают. Хотя по-хорошему бегать должен бухгалтер — пусть и за дополнительную плату. Ведь кто как не бухгалтер знает, к кому идти и что говорить.

Вопрос 6. Готов ли бухгалтер лично посещать налоговую, если вопросы не решаются?

Почти все вопросы можно решить по телефону или через систему электронной сдачи отчетности путем переписки с налоговой. Но не всегда. Кто поедет в налоговую, если что-то пойдет не так? Это должен делать бухгалтер. А ваш бухгалтер как думает? Спросите.

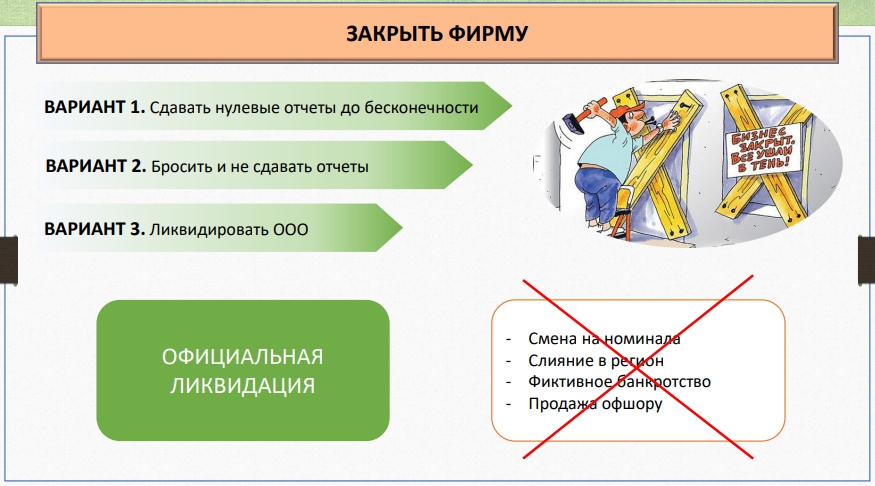

6. Как закрыть юрлицо и сколько это стоит

Вы открыли ООО, а потом поняли, что вам выгодней ИП. Или запустили агентство, а оно не пошло. Или попросту решили заняться чем-то другим. Что делать с неработающей фирмой?

Вот самые распространенные варианты:

Есть и незаконные способы ликвидации, например, смена директора на номинала, слияние в регион, фиктивное банкротство, продажа оффшору. Но ликвидируя компанию таким образом, забудьте о спокойном сне на ближайшие 3 года — пока не пройдет срок исковой давности.

Вообще же если вы не пользовались услугами обнальных контор, вам ни к чему использовать запрещенные способы ликвидации. Мелкие «косяки» — не проблема при официальной ликвидации, все можно подкорректировать в процессе.

Держите руку на пульсе — и все у вас будет хорошо

При организации бухучета не стоит слепо доверять бухгалтерам — в любом случае нужно быть в курсе дел и контролировать их работу. Особенно это касается выбора формы собственности и системы налогообложения. Если бухгалтер предлагает решение, попросите его обосновать, сделать математические выкладки, показать нормы законодательства, которые позволяют сделать ту или иную манипуляцию.

Рекомендуем почитать другие полезные материалы из серии «Я-агентство»: