Что лучше халва или тинькофф кредитные карты

Карта рассрочки Халва или кредитка Тинькофф Платинум – что лучше?

Карта рассрочки Халва Совкомбанка и кредитка Тинькофф Платинум – два флагманских продукта от крупнейших финансовых учреждений. Каждая из программ имеет собственные плюсы, минусы, подводные камни. Клиенту сложно понять, какой пластик окажется выгоднее: Халва или Тинькофф, что лучше, где больше «плюшек» и возможностей, какая карточка обойдется для держателя дешевле. Подробно разбираем тарифы и условия обслуживания, сравниваем конкурентов и находим на 100% выгодную кредитку.

Халва и Тинькофф Платинум – в чем суть и особенности двух карт?

С одной стороны, сравнение Халвы и Тинькофф выглядит невозможным. Совкомбанк предлагает карточку рассрочки для оплаты покупок у партнеров, а Tinkoff – традиционную кредитку. Различается сама концепция продуктов:

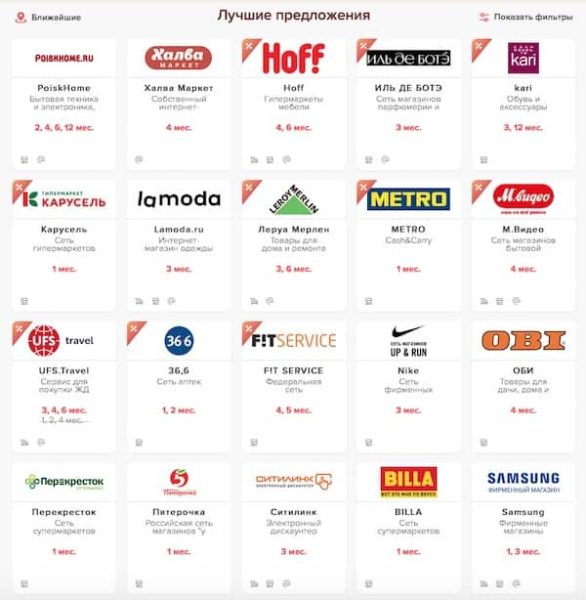

Однако Tinkoff Platinum недавно расширил функционал – у него появилась рассрочка от партнеров. По сути, теперь это программа 2в1 – в ней совмещены функции Халвы и обычной кредитки.

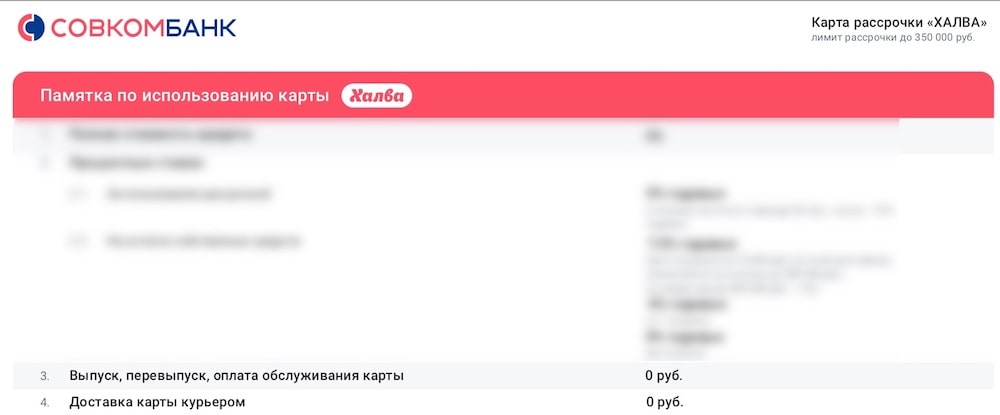

Карта рассрочки Халва от Совкомбанка – условия и тарифы

Халва – ключевое предложение Совкомбанка для потенциальных клиентов. Пластик активно продвигают на рынке, привлекая держателей выгодными условиями обслуживания:

Отзывы клиентов банка подтверждают – пользоваться Халвой, действительно, выгодно. Это хороший продукт для рациональных и финансово грамотных людей, готовых тщательно изучать условия, вникать в мельчайшие детали и избегать подводных камней – только в этом случае пластик будет на 100% работать во благо держателя.

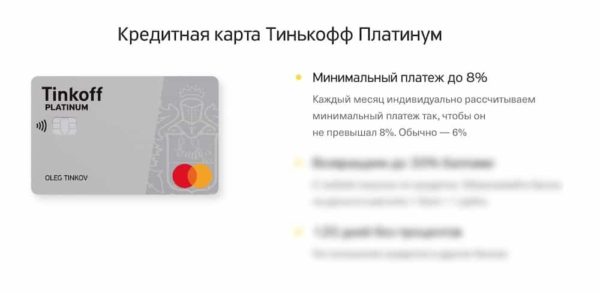

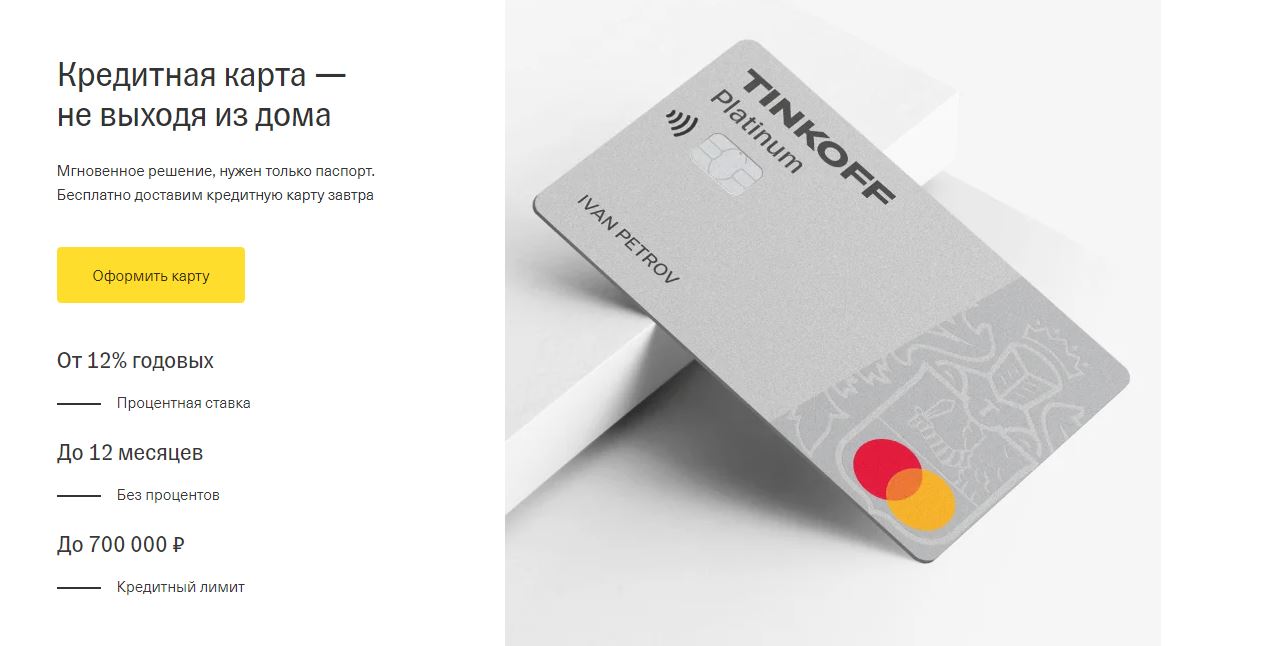

Кредитная карта Тинькофф Платинум – условия обслуживания

Кредитка Tinkoff Platinum – классический финансовый продукт с привычными и более понятными условиями, чем у Совкомбанка. Тарифы на обслуживания не менее привлекательны:

Отзывы клиентов Тинькофф подтверждают – финансовое учреждение лояльно относится к держателям и готово идти навстречу. Например, пользователь, решивший закрыть кредитку и обратившийся в банк, получает индивидуальное предложение – сниженную процентную ставку и бесплатное обслуживание, что повышает выгоду пластика.

Где можно рассчитаться Халвой и Тинькофф Платинум?

Сравнительный анализ двух карточек позволяет понять – пластиком от Тинькофф удобней расплачиваться без подвоха и тщательного изучения партнерской сети, ведь кредитку принимают в любых магазинах. В счет заемных средств можно купить продукты, мебель, одежду, бытовую технику и многое другое – никаких ограничений, но рассрочка действует только на операции у партнеров.

По Халве условия другие – заемные средства расходуются только у партнеров, собственные – в любых магазинах. Правда, это ограничение можно обойти, подключив платную опцию с ежемесячной комиссией 290 руб. + 1,9% от суммы покупок не у партнеров в месяц, но рассрочка вне партнерской сети будет действовать только на 60 суток.

Карты Халва и Тинькофф Платинум – сравнение условий

Карта Тинькофф или Халва – что лучше для держателя? Сравним актуальные условия обслуживания для каждого предложения.

«Халва» vs. «Тинькофф» Black и Platinum-2021 — что лучше? Битва трех самых популярных карт России!

Что лучше — «Халва» или «Тинькофф»? Актуальный вопрос — ведь речь идет о Ваших деньгах! Возьмёте «правильную» карту — и получите от банка тысячи рублей кэшбэка. Ошибетесь — сможете рассчитывать разве что на пару сотен в месяц. Ну что, хотите узнать «правильный» ответ? :).

Карта «Халва работает в двух режимах — как дебетовая (доходная) и как карта рассрочки. У «Тинькофф-Банка» такой карты нет, так что будем сравнивать «Халву» сначала с дебетовкой (Tinkoff Black), а затем с похожей по функционалу кредиткой (Tinkoff Platinum).

Читайте то сравнение, которое нужно именно Вам — и делайте свой выбор.

«Халва» или «Тинькофф Блэк»?

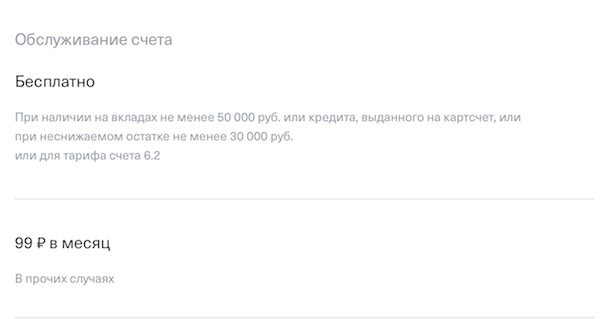

1. Стоимость выпуска и обслуживание

«Тинькофф» Блэк будет работать бесплатно, если выполнить одно из условий:

Ещё один вариант — написать в чат «переведите меня на тариф 6.2». На нём нет платы за обслуживание. Правда, есть минус — 5% на остаток начислят только если 1. держать на счету от 100 000 до 300 000 рублей и 2. тратить по карте 3 000 рублей в месяц.

Кто победил? «Халва», т.к. там бесплатное обслуживание дают без всяких «если».

Счет — 1:0 в пользу «Халвы».

Кэшбэк

| «Х.» | «Т.Б.» |

| -В магазинах-партнерах — 2% при покупках до 4 999 рублей, 4% — от 5 000 до 9 999 рублей и 6% — от 10 000 рублей при оплате смартфоном, 2% при оплате картой |

-Вне партнерской сети — 1% любым способом.

-Кэшбэк до 30% (не более 5 000 рублей) на покупку в магазине-партнёре 1 раз в год (Подробнее…)

-5% на три избранные категории (меняются раз в квартал, перечень определяет банк):

-от 3% до 30% в магазинах-партнерах

Нюансы по «Халве»:

«Совкомбанк» начисляет держателям карты «Халва» кэшбэк от 2 до 6% за покупки смартфоном в 165 000 магазинах-партнерах — в т.ч. в «Пятёрочке», «Перекрёстке», «М.видео», «Эльдорадо», «Леруа Мерлене» и др. Конечно, на определенных условиях:

Кэшбэк до 30% на одну покупку — сложный предмет 🙂. Официально называется он «Акция 5х10». В чем суть? Соблюдаете правило «5 покупок смартфоном на 10 тысяч у партнёров». За это каждый месяц «Совкомбанк» начисляет 1% кэшбэка. 12 месяцев — 12%. Если есть вклад или кредит в банке, дадут не 1%, а 2%, т.е. за год будет уже приличная скидка — 24%. Если подождать еще 3 месяца, она станет максимально возможной — 30%

Но — не спешите радоваться. Почему? 1. Есть еще одно условие: надо будет сделать по карте 30 (тридцать) покупок заемными средствами, от 100 рублей каждая. 2. Максимальная сумма скидки в 30% — 5 000 рублей, так что купить iPhone за 100 000 и вернуть 30 000 не получится.

В общем, скидка противоречивая. Да, 5 тысяч на дороге не валяются — но «повозиться» придется прилично.

Нюансы по «Тинькофф Блэк»:

Кто победил? Если вы покупаете в магазинах-партнерах «Халвы» — выбор очевиден: кэшбэк 2% лучше, чем 1% у «Тинькофф-Банка». Если нет — тогда без разницы.

Счет — 2-0 в пользу «Халвы»

% на остаток

Если больше 500 000 рублей — 5%.

Если больше 300 000 рублей — 0% (не начисляются)

Единственное условие со стороны «Совкомбанка» — для получения % на остаток необходимо совершать 5 покупок за отчетный период на сумму от 10 000 рублей и выше.

Если совершить не пять покупок, а одну (например, вы вспомнили в последний момент) — будет 5%. А вот если ни одной — то уже ноль.

По «Тинькофф» условие одно: покупать хотя бы на 3 000 рублей в отчетный период.

На тарифе 6.2. (с бесплатным обслуживанием) % на остаток начислят на сумму от 100 до 300 тысяч рублей.

Кто победил? Победитель очевиден — «Халва» лучше.

Счет — 3:0 в пользу «Халвы».

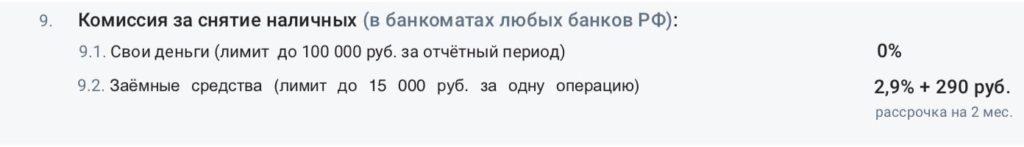

Снятие наличных

Лимит на снятие собственных средств по «Халве» — 100 000 рублей в месяц, но его можно и увеличить по звонку на 8-800. Снимать наличные без комиссии можно даже в банкоматах сторонних банков.

Если вы получаете деньги от юрлица или ИП, то в первые 30 дней дело обстоит так: до 100 тысяч без комиссии, от 100 до 400 тысяч — 1%, от 400 до 600 — 3%, от 600 и выше — 10%. Если выждать месяц и только потом снимать деньги, комиссии не будет.

По карте «Тинькофф Блэк» комиссию за снятие наличных не берут, если Вы снимаете в банкомате — абсолютно любого банка России! — от 3 000 рублей. Лимит на снятие наличных здесь — 100 000 рублей в день и 150 000 рублей в месяц. Как и по «Халве», его тоже можно увеличить по звонку на горячую линию — до 500 000 рублей.

Комментарий: «Тинькофф» сокращает разрыв — базовый лимит на снятие наличных у него больше.

Счет — 3:1 в пользу «Халвы»

Переводы в другие банки

Кто победил? «Халва предлагает более выгодные условия, победа за ней.

Счет — 4:1 в пользу «Халвы»

SMS-информирование

Примечание по «Тинькофф Блэк»: если отключить платный пакет — бесплатно будут приходить SMS о пополнении и операциях через мобильный и Интернет-банки.

Счет — 5:1 в пользу «Халвы».

Как получить?

У «Тинькофф-Банка» отделений нет, так что остается только вариант с доставкой. С Вами свяжется представитель банка. Когда скажете, тогда и приедет :). Во время встречи Вы получите карту и заполните все необходимые бумаги.

Полезный совет: при оформлении бумаг сразу же можно отказаться от SMS-уведомлений.

Кто победил? Идти в отделение — преимущество сомнительное, а на дом карту привезут и «Тинькофф», и «Совкомбанк. Ничья.

Счет — 6:2 в пользу «Халвы»

Да, «по очкам» победила «Халва». Но — не всё так просто.

Личный опыт

У меня есть и «Тинькофф Блэк» (с 2015 года), и «Халва» (с 2018-го).

Сейчас основная карта — «Халва», но подумываю о возвращении на «Тинькофф».

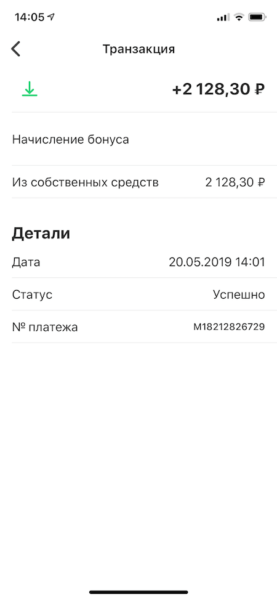

Кэшбэк

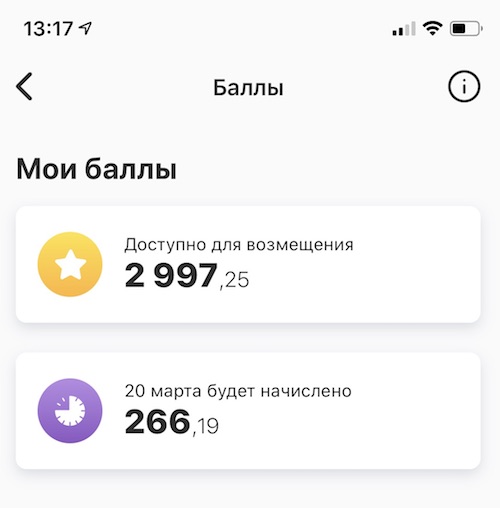

Раньше по «Халве» я получал до 2 000 (двух тысяч) рублей и даже больше:

Но в 2020 году cashback-программа по «Халве» серьезно ухудшилась. Теперь кэшбэк не 12%, как в 2018 — начале 2019 гг. И не 6%, как во второй половине 2019-начале этого года. А, в 99% случаев — всего 2%:

Это практически те же доходы, что у меня были и по Tinkoff Black:

Так что разница в «доходе» невелика. А как карта «Тинькофф Блэк» удобнее — подробнее об этом см. ниже.

Процент на остаток

«Халва» предлагает бОльший % на остаток. Но мне от этого, честно говоря, ни жарко, ни холодно. Почему? Я принципиально не храню на картах суммы больше 20 тысяч рублей — в век киберпреступности это просто небезопасно. Так что доход мой с «процентиков» обычно очень скромен:

Без 50 рублей от «Халвы» как-нибудь проживем :).

… А раз уж «миллион не заработать», то на первый план выходят уже другие критерии:

Tinkoff Black удобнее

По карте «Тинькофф-Банка» уже давно есть классная аналитика по категориям трат:

У «Халвы» есть только история трат за месяц:

Update от 04.10.2021 — у «Халвы» появилась такая же детальная аналитика по расходам.

Снятие наличных

У Black выше лимиты на снятие — 100 000 в любых банкоматах РФ или 500 000 в банкоматах «Тинькофф-Банка».

Мультивалютность

К рублевому счету на Tinkoff Black можно за пару кликов добавить долларовый, в евро и еще почти 30 валютах. У «Халвы» такой опции нет.

Tinkoff Black работает всегда, «Халва» — нет

А теперь — о самом главном, о надёжности. Например, однажды я так и не смог расплатиться «Халвой» за покупки в немецком онлайн-магазине. А «Тиньковым» — пожалуйста.

Также раздражает то, что «Халва» не умеет быстро обновлять баланс после пополнения. У «Тинькофф» такой проблемы нет.

И таких нюансов — мелких, но в конечном счёте определяющих — ещё очень много.

Выводы

Итак, какую карту лучше взять в 2021 году — «Халву» или «Тинькофф Блэк»? Всё зависит от того, что для вас важнее:

Если важен кэшбэк — «Халва» лучше, но совсем ненамного. 2% у партнёров и 1% вне партнёрской сети против 1% во всех магазинах РФ, 5% на 3 категории и от 3 до 10% у партнёров — «Совкомбанк» может оказаться даже хуже;

Если важен % на остаток — 5% у «Халвы» против 5% у Black;

Если важны снятие наличных, переводы и т.п. — просто перечитайте нужные пункты в сравнениях и выберите то, что выгоднее.

Если важно удобство и надежность — тут «Тинькофф» вне конкуренции.

Полезные ссылки:

ЧАСТЬ II

Теперь сравним «Халву» в режиме карты рассрочки с вторым популярным продуктом «Тинькофф-Банка» — кредитной картой «Tinkoff Platinum».

«Халва» vs. «Тинькофф Платинум»

Стоимость выпуска и обслуживание

Счет — 1:0 в пользу «Халвы»

Беспроцентный период

В среднем по сферам торговли:

До 1 года у магазинов-партнеров

В целом: на всё, кроме продуктов, по «Халве» вполне реально получить рассрочку под 0% на 3-4 месяца и даже больше.

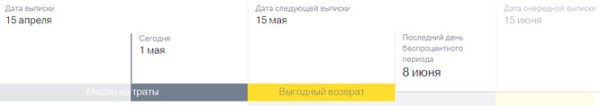

У «Тинькофф Платинум» есть рассрочка до 1 года у партнёров (но масштабы там, конечно, скромнее) и «до 55 дней» на всё остальное.

Что за «до»? Например, Вы получаете выписки по карте 15 числа каждого месяца. От этой даты «Тинькофф-Банк» даёт 30 дней на покупки и 25 — на их погашение. Купили что-то, например, 15 апреля — рассчитывайтесь за покупку без процентов в течение 55 дней. Купили 1 мая — беспроцентный период будет на 15 дней короче:

Кто победил? Формула «до 55 дней» по «Платинуму» — сплошная головная боль и повод для случайных просрочек / штрафов. Банк, конечно, напомнит про платежи — но ведь легко можно забыть отложить на них деньги. Да и что это за отсрочка платежа на два неполных месяца. Но и «Халва» не идеальна — здесь 1 месяц рассрочки, там 10… В общем, пусть будет ничья.

Счет — 2:1 в пользу «Халвы».

Кэшбэк

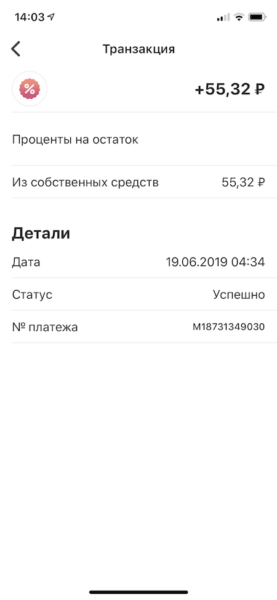

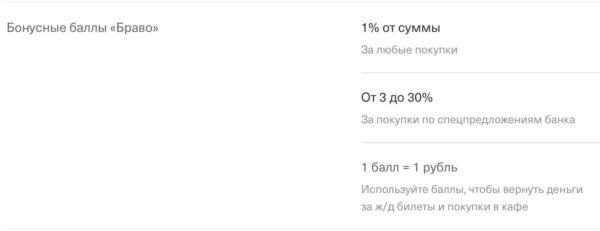

Баллы «Тинькофф» можно потратить на компенсацию покупок в кафе и ресторанах, у партнеров, билеты на поезд или на обслуживание по карте.

Важно : компенсируются только покупки за последние 90 дней. Также по карте не должно быть просроченной задолженности

Кто победил? Кэшбэк-программа «Тинькофф-Банка» не идеальна — с той же «Халвой» в режиме дебетовой карты не сравнить. Но лучше так, чем никак.

Перевод баланса

По карте «Тинькофф Платинум» доступна уникальная услуга «Перевод баланса». Что это такое?

1 раз в год банк разрешает переводить Ваш кредитный лимит с Platinum для закрытия кредита или кредитной карты в другом банке.

В течение 120 дней «Тинькофф» не будет начислять на отправленные деньги проценты; потребуется вносить только минимальный платеж (6-8%).

Важно : перевод осуществляет ТОЛЬКО сотрудник банка, самому что-то куда-то переводить нельзя.

У «Халвы» такой услуги, конечно, нет.

Комментарий: Если есть проблемы с кредитами, или срочно понадобились деньги — интересный вариант. Конечно, не забывайте сравнить ставку по кредиту и условия в целом.

Счет — 2:3 в пользу «Тинькофф Платинум».

Минимальный платеж

По «Халве» он вычисляется так: сумма покупки делится на количество месяцев рассрочки в магазине. Купили смартфон в «М.видео» за 20 000 рублей — в ближайшие 4 месяца будете платить по 5 000 рублей. Вот видео на тему от «Совкомбанка»:

По «Tinkoff Platinum» минимальный ежемесячный платеж составляет от 6 до 8%, но не менее 600 рублей.

Кто победил?: Минимальный платеж по «Халве», если отбросить продукты и заправки, гуманнее — долговая нагрузка распределяется более плавно, на 3-4 месяца. А по «Платинуму» Вас попросят рассчитаться уже менее чем через 2 мес.

Магазины-партнёры

«Халва» предлагает рассрочку в более чем 190 000 магазинах России. В их числе есть очень много известных брендов. Проверьте, если среди них Ваш любимый:

Важно : если купить товар по «Халве» вне партнёрской сети (например, продукты в «Магните» или технику в DNS), действует комиссия 1,9% + 290 руб. Потраченные деньги можно вернуть без процентов в течение 2 мес.

«Тинькофф Платинум» работает везде, где к оплате принимают банковские карты — так что не надо думать, входит ли Ваш любимый магазин в партнерскую сеть или нет.

У Platinum тоже есть своя рассрочка а-ля «Халва» — но партнеров у «желтых» гораздо меньше, а список с предложениями постоянно обновляется. Сегодня есть акция — через месяц её уже нет.

Кто победил? Свои преимущества есть и там, и там. Ничья!

Штрафы

Кто победил? Штрафные санкции по «Тинькофф Платинум» явно жестче. Плюс «желтый» банк, в отличие от «Халвы», не прощает ошибок вроде «я забыл» и «зарплата придет через два дня». Так что балл вновь получает «Халва».

Счет — 5:4 в пользу «Халвы».

Снятие денег с кредитного лимита

Макс. сумма — 15 000 за одну операцию в любых банкоматах

На возврат дается рассрочка под 0% сроком на два месяца.

Кто победил? «Халва» дает 2 месяца на то, чтобы вернуть деньги без процентов, «Тинькофф» — ни дня. Победитель очевиден.

Счет — 6:4 в пользу «Халвы»

Удобно ли пополнять?

И там, и там — абсолютно. Один раз пополнили с карты — и интерфейс мобильного приложения «Халвы» или «Платинума» сразу же запоминает её.

Счет — 7:5 в пользу «Халвы».

SMS-информирование

| «Х.» | «Т.П.» |

| Бесплатно | 59 руб. / мес. за оповещение об операциях по карте (можно отключить) |

Счет — 8:6 в пользу «Халвы».

Попытка «впарить» дополнительные услуги и страховки

И те, и те иногда (очень-очень редко) звонят и пишут письма с предложением подключить платную услугу или взять еще один продукт (вклад и т.п.).

Счет — 9:7 в пользу «Халвы».

Выводы

Сильные стороны «Халвы» как карты рассрочки:

Минусы «Халвы»:

Сильные стороны «Тинькофф Платинум»:

Минусы:

Кто победил?

Если Вам не нужно гасить долги в сторонних банках — выбирайте «Халву».

… Какая карта лучше? Что выбрали Вы, друзья? Поделитесь мнением в комментариях!

Рейтинг лучших кредитных карт 2021, какую выбрать

Топ-10 лучших кредитных карт:

Текущий рейтинг кредитных карт обновил состав участников в сравнении с прошлым годом. Новый список содержит актуальные предложения банков с обновленными условиями.

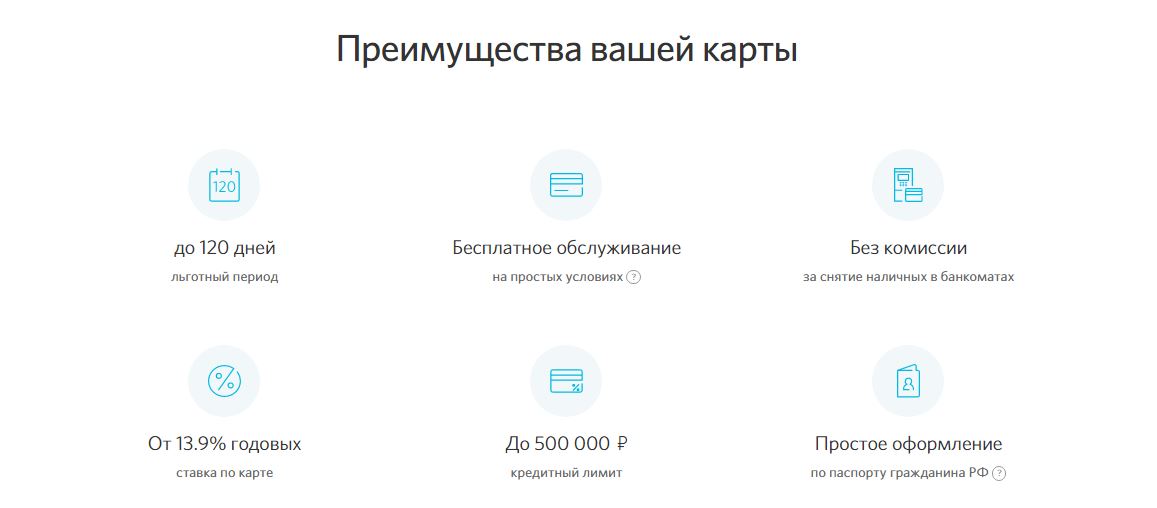

До перехода к обзору я хочу остановиться на таком ключевом моменте, как льготный период. Его не следует нарушать и необходимо в указанные сроки совершать минимальные платежи. Иначе вам придется платить проценту кредитодателю, и кредитная карта станет невыгодной в использовании.

Срок оплаты по кредиту строго зависит от того честный или нечестный беспроцентный период у вашей карты.

Карты, не вошедшие в обзор:

Вам также будет интересно

Помощь в получении кредита

Tinkoff Platinum (Закажите карту до 22 ноября и получите бесплатное обслуживание навсегда)

Возглавляет Топ-10 продукт банка Tinkoff. Карта Platinum позволяет рефинансировать кредит, оформленный в другом финансовом учреждении. Вы можете погасить его и 120 дней не платить проценты. Грейс-период кредитки длится 55 дней, а длительность рассрочки в партнерских организациях может достигать 12 месяцев.

Если оформлена рассрочка в партнерских магазинах или сделана стандартная покупка, до возврата долга необходимо ежемесячно вносить платежи. Максимальный размер – 8% и он устанавливается банком индивидуально для каждого клиента.

За любые приобретения по карте пользователь получает возврат в 1%. Если будет спец. предложение Тинькофф, максимальный размер кэшбэка вырастает до 30%! Возврат начисляется баллами (1б. =1 руб.). На накопленную сумму владелец пластика имеет право приобрести билеты, расплатиться в кафе и пр.

Есть возможность для бесконтактных платежей. Можно использовать не только карту, но и смартфон. За СМС оповещения в месяц надо заплатить 59 руб., а за страховую защиту – 0,89% от задолженности.

Платежный инструмент доставляется клиенту курьером со всеми мерами предосторожности, применяемыми в текущей ситуации.

Карта Платинум не подойдет для потребителей, предпочитающих оплачивать покупки наличными. Обналичить деньги без комиссии не получится.

Альфа-Банк 100 дней без процентов

Любителям наличных денег я рекомендую платежный инструмент Альфа-Банка. Он позволяет бесплатно снимать наличные.

Грейс-период длится 100 дней и в это время необходимо вносить минимальный платеж. Его размер – до 10% от долга.

Кэшбэк отсутствует. Дополнительные ежемесячные расходы:

Карта «100 дней без%» дает возможность погашать задолженность другому кредитору без комиссии. Осуществляется один платеж. Платежный инструмент заказывается в онлайн-режиме (смотрите ссылку в описании к ролику) и он доставляется заказчику в указанное место в оговоренное время.

120 дней от банка Открытие

Кредитная карта «120 дней без %» имеет 120-дневный грейс-период. В это время размер минимальных платежей составляет 3% от долга. За обслуживание платежного инструмента кредитодатель сразу забирает 1 200 руб. Если владелец пластика желает вернуть эту сумму, надо ежемесячно выполнять банка Открытие: расходы по карте обязаны превышать 5 тыс./мес. Тогда ежемесячно финансовое учреждение будет возвращать 100 руб.

Разрешается обналичивание средств в любых банкоматах. Кэшбэк отсутствует. Если этот факт вас огорчает, но вы хотите быть клиентом именно банка Открытие, рекомендую кредитную карту Opencard.

Плата за обслуживание карты и её выпуск отсутствует. Не надо платить и за перевыпуск платежного инструмента даже при его утере и другим причинам, произошедшим по инициативе владельца пластика.

В банкоматах банка разрешается каждый месяц без комиссии снимать с карты до 50 тыс. Однако при обналичивании грейс-период теряет силу, а держателю банковского продукта придется возвращать обналиченную сумму по годовой ставке в 34,9%!

Это слишком много. Поэтому я рекомендую обналичивать небольшую сумму на короткий промежуток времени. Допустим, 30 тыс. на 7 дней. Тогда через неделю надо будет дополнительно вернуть банку всего 200 руб.

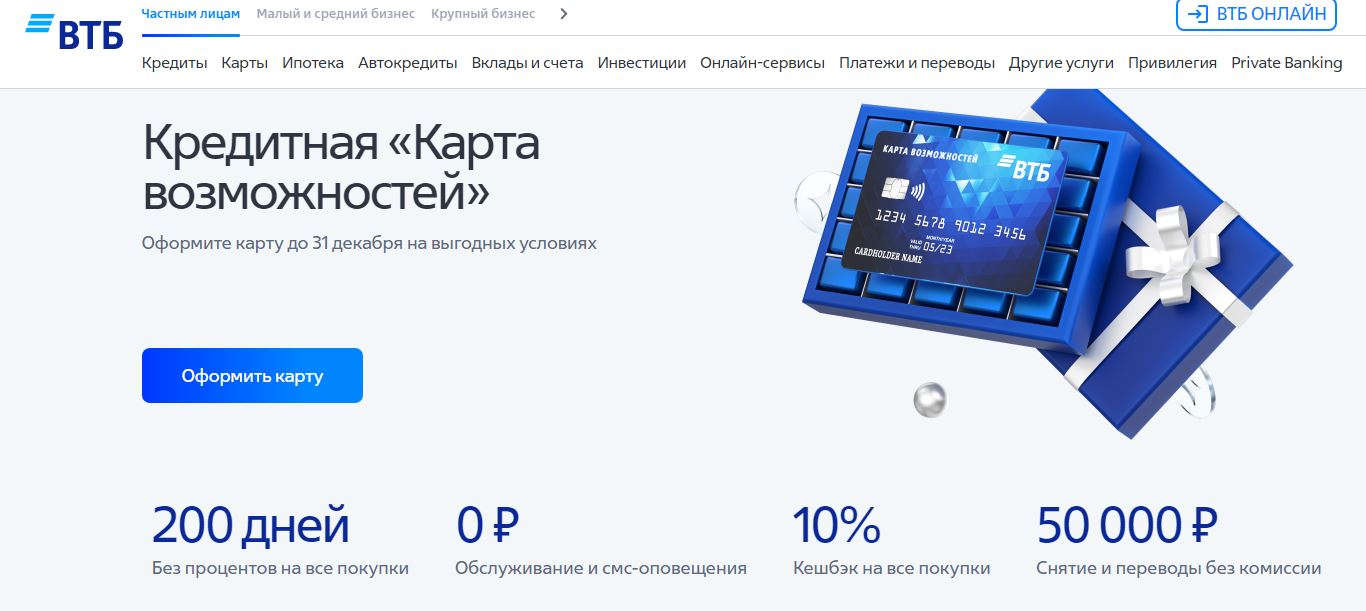

Карта Возможностей от ВТБ

Максимальный лимит по «Карте Возможностей» ВТБ 1 млн. Сумма внушительная, но эту сумму получат только клиенты с безупречной кредитной историей (КИ) и хорошим официальным ежемесячным доходом.

Кредит в 100 тыс. банк может предложить неработающим пенсионерам.

Льготный период всегда стартует 1-го числа месяца, в котором осуществлена покупка. Два следующих месяца необходимо выплачивать 3% от размера долга, в третий месяц – полностью погашать задолженность. Поэтому приобретения я рекомендую делать в начале месяца.

К ставке учреждение предлагает дисконт, снимая с нее 3 пункта в первый месяц. Если держатель банковского продукта ежемесячно будет тратить 30 тыс., ВТБ сохранит пониженную ставку.

Минимальный рабочий стаж – 30 дней. Чем он выше, тем на большую сумму может рассчитывать кредитополучатель.

Система 3D- Secure гарантирует безопасность бесконтактных платежей по технологиям:

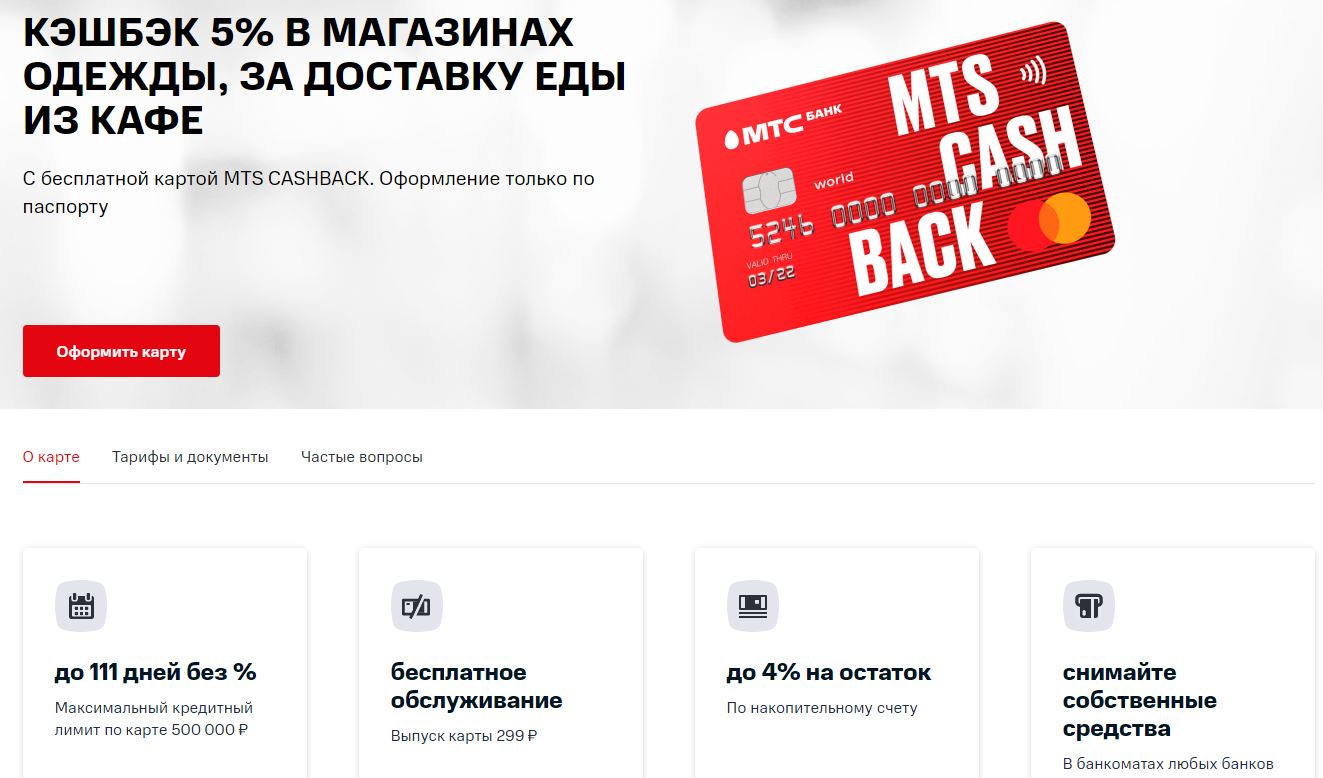

МТС Cashback

В одном из своих обзоров я уже рассказывала про карту Cashback от МТС. Тогда речь шла о дебетовом варианте. Однако это универсальный продукт можно использовать в качестве кредитной карты с грейс-периодом до 111 дней. Минимальный платеж – 5% от задолженности, однако сумма обязана превышать 100 руб.

Выпуск платежного инструмента бесплатно. Обслуживание 2 первых месяца – 0 ₽. Далее 0 ₽, если используете более 8000 ₽ кредитного лимита в месяц. Иначе 99 ₽

Обналичивать средства не разрешается. Программа лояльности предполагает кэшбэк:

Заработанные бонусы владельцы карты имеют право использовать в системе МТС:

Ежемесячное СМС-информирование стоит 59 руб.

«Opencard» от банка Открытие

Выпуск карты Opencard обойдется её владельцу в 500 руб. Однако он её сразу вернет. Достаточно провести одну безналичную операцию. Если сумма покупок составит 10 тыс. руб., 500 руб. банк перечислит на бонусный счет.

Грейс-период карты Opencard длится 55 дней. Предлагается кэшбэк до 2% за все покупки

За обналичивание средств предполагается комиссия.

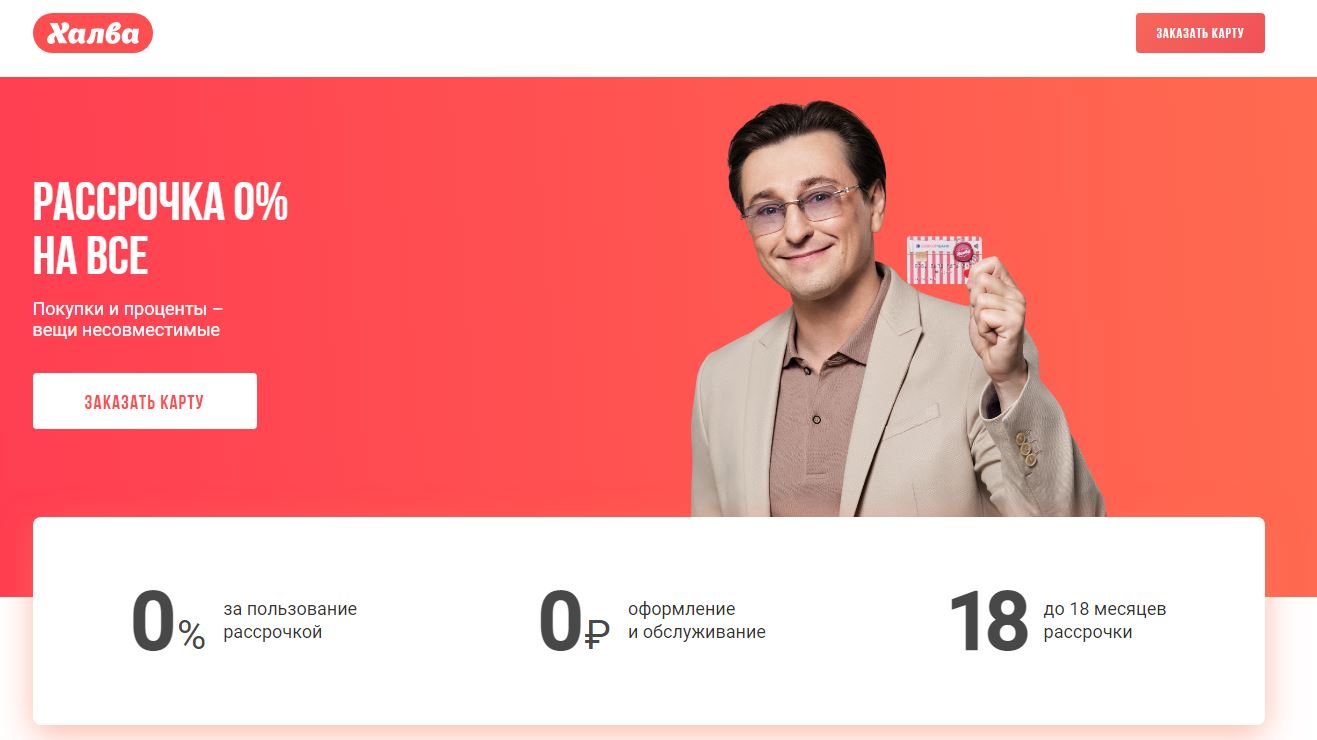

Карта рассрочки Халва

Халва – карта рассрочки. Её владелец имеет право оплачивать товары/услуги в определенных магазинах. Однако их количество с каждым годом увеличивается. Отметим такие крупные торговые сети, как:

Беспроцентный период – до 3 лет. При наличии задолженности требуется внесение ежемесячных платежей. Долг в равных долях делится на количества месяцев рассрочки.

Халва является кредиткой, однако её держателю разрешается вносить на счет свои деньги и использовать банковский продукт как дебетовую карту. Это позволит получать кэшбэк до 6% годовых на остаток (до 10% с подпиской «Халва.Десятка»).

Платежный инструмент не требует оплаты за обслуживание, и он доставляется в любую точку РФ.

Карта 365 от банка Ренессанс Кредит (банк больше не выпускает)

Кредитную карту «365» могут оформить россияне в возрасте 24-65 лет, имеющие квартальный стаж на последнем рабочем месте.

В первый год банк Ренессанс не берет плату за обслуживание. Начиная со второго года, придется платить 99 руб. Расходов можно избежать, совершая расходы в месяц на сумму от 10 тыс. руб.

Размер кэшбэка зависит от суммы ежемесячных покупок:

Грейс-период длится 56 дней.

#МОЖНОВСЁ от Росбанка

Росбанк предлагает потребителям карту МОЖНОВСЁ. Её льготный период составляет 62 дня. Обслуживание 0 ₽ в месяц — со второго месяца при сумме покупок от 15 000 ₽, иначе — 79 ₽.

Также 0 ₽ — стоимость обслуживания навсегда при оформлении до 15 ноября 2021 г. и при условии, если оплатить покупки от 1000 ₽ в течение 30 дней с момента оформления.

Владельцам карты Росбанк предлагает два варианта кэшбэка:

В месяц начисляется не более 10 000 ₽ по одной карте.

УБРиР «My Freedom»

За обслуживание УБРиР берет в месяц 120 руб. Право на возврат держатель банковского продукта получает при безналичных платежах на сумму 10 тыс./мес. Кэшбэк зависит от категории. Он составит:

Начисление производится на каждые 100 руб. покупки. Что плохо, округление идет в пользу банка. Если сумма вашей покупки составит 199 руб., кэшбэк будет не 2, а 1 руб.

Есть и ограничение в месяц. Максимальная сумма кэшбэка не может превышать 2 500 руб.

Банковский продукт УБРиР «Хочу Больше» имеет 120 дней грейс-периода. Схема минимальных платежей, а это 1% от долга плюс сбор на обслуживание, показана на странице платежного инструмента. Для перехода на неё достаточно нажать на ссылку в описании.

Нужно обязательно вернуть долг банку за 4 месяца. Иначе минимальная ставка на задолженность вырастет на 12%.

В завершении перечислим дополнительные карты, условия которых могут вам подойти: