Что лучше опционы или акции

Что выбрать: акцию или опцион на акцию? Или «Опционы как эффект плеча»

Для примера возьмем акции Сбера.

Так как пока на Мосбирже не ввели опционы на акции, распишем историю через опционы на фьючерс Сбера, доступ к которым мы имеем.

Итак, фьючерс на акцию Сбера стоит 37 610 (цена из расчёта на 100 акций), отсюда стоимость 1 акции будет составлять 376,1 рубль.

Опцион колл центрального страйка (37 500) с датой экспирации 17.11.21 стоит 1070 рублей, то есть всего 10,7 рублей на 1 акцию, что составляет ±3% от цены.

простыми словами: мы приобретаем право купить акцию Сбера по 375 рублей и платим за это всего лишь 10,7 рублей.

Если цена акции вырастет, то мы можем реализовать свое право: купить акции по 375 рублей и продать тут же по рыночной цене.

Рассмотрим 2 сценария:

1️) купили акцию Сбера;

2️) купили опцион call со страйком 37 500.

1) Представим, что мы очень крутые аналитики, и цена действительно пошла в нашу сторону, потому что «а я же говорил!», и, допустим, цена акции выросла на 6%. Теперь к расчетам. Те, кто просто купил акцию сбера заработали свои 6%. Неплохо 😏

2) А теперь посмотрим, что стало с опционом. Цена базового актива стала: 376,1+6%=398,67 рублей. Однако, у нас есть право приобрести актив по цене 375 рублей за акцию, выходит 398,67-375=23,67 — это наш доход. Приобретая опцион колл, мы заплатили 10,7 рублей. Подсчитаем прибыль: 23,67-10,7=12,97.

То есть доходность нашей сделки составила (12,97/10,7)*100%=121,2%.

121,2%, Карл! И это при том, что акция выросла всего лишь на 6%!

Внимательные читатели заметили, что в расчете учтена только внутренняя стоимость опциона, к которой необходимо прибавить еще и временную стоимость, то есть на практике доходность будет еще выше.

Цена может и просто не изменится. Очень часто бумаги просто топчутся на месте в некотором диапазоне, особенно когда такой короткий период рассматривается — менее месяца. И вот тут этот колл — просто выкинутые деньги. Можно из года в год каждый месяц покупать, ожидая своих +6%, кормя продавцов, но даже в спортлото вероятность выигрыша может выше оказаться. Короче, дело в стоимости, и 3% — слишком конский ценник.

Конечно, это справедливо, но никто и не говорит, что опционы так же безопасны, как облигация, а вот доходность у них куда выше) опционы — высокорисковый СПЕКУЛЯТИВНЫЙ актив

Ну что ж, здесь каждый делает вывод сам, выбрать акцию или опцион на акцию (опцион на фьючерс на акцию).

Подписывайтесь на наш телеграмм канал и будьте в курсе последних новостей на фондовых рынках раньше остальных!

Записки инвестора

Инвестиции в акции, фонды, недвижимость и другое

Акции или опционы?

Фондовый рынок имеет много инструментов для инвестирования, с самой разной степенью риска и доходности. И от выбора инструмента может зависеть и общий результат. В этой статье мы хотим сравнить самые простые способы инвестирования в акции:

Прошло более полугода как я начал использовать опционы в своем инвестировании. Акциями я пользуюсь уже почти 7 лет, но теперь, похоже, увлекся продажей опционов. Уже не покупаю, в последнее время, акций напрямую, а только через продажу опционов. Но проводя анализ своих сделок, я понял, что некоторые стратегии инвестирования в акции, которыми я пользовался ранее, были более прибыльными.

Поэтому, продажу или покупку опционов нельзя считать лучшей стратегией инвестирования и нужно для себя определить ситуации в каких покупать акции, в каких – опционы, а в каких – продавать опционы.

Следовательно, купленные опционы, гораздо более рискованный актив, чем акции. Хотя считается, что опционы ограничивают риск,- на самом деле они ограничивают убыток, но риск его получить даже немного возрастает. Исходя из этого, инвестировать в опционы мы можем гораздо меньшие суммы чем в акции.

Покупая акции мы получаете всю прибыль, если стоимость акции вырастает, но и терпим весь убыток, если стоимость акции падает.

С опционами мы можем ограничить либо убыток, за счет небольшого снижения прибыли, либо прибыль, за счет небольшого снижения убытка. (Не путаем убыток с риском так как риск получить убыток зависит от технических и фундаментальных характеристик акции).

Т.е. покупая опцион, мы ограничиваем убыток стоимостью опциона, но увиличиваем шансы его получить, так как лишь для выхода в безубыток нам необходимо повышение цены, которое:

Продавая опцион, мы сразу же получаем денежную компенсацию, которой, кстати, ограничена наша прибыль, и чтобы не получить убыток, нам достаточно чтобы цена актива отсавалась на месте или даже незначительно снизилась, но не достигла страйка на момент экспирации. Т.е. шанс получить убыток немного смещается в нашу пользу. Я бы избразил это так:

Таким образом, покупка акций осуществляется

Доходность опционов VS акций.

Вот так развивались события в опционе, на закрытии каждого дня. И вложив 100 баксов вы получили 300. Я же пошел другим путем. Стыдно признаваться, но я посчитал греки. И в тот момент, когда вы купили опцион, я купил немного акций. 22 штуки по 321.73. Ну и я прикинул некоторые точки, по некоторому алгоритму БШ, и сделал ДХ. Получилась другая табличка:

Конечно, пришлось затариться на 32 838, но я все это закрыл 33 220. Таким образом, я получил 381 бакс. Не в разы, конечно. Осталось разобраться с вашим опционом, который я взял у вас. (У вас купленный, у меня проданный). По хорошему, вам надо выплатить разницу 33 220, минус страйк 32 800 = 420. Минус премия 98. Всего 322 рубля. Но я думаю это многовато. И на супер ликвидном рынке вы увидите спред 398/424. При том, что справедливая цена должна быть 420. И это справедливо. У вас же нет денежек, выйти на поставку. Тогда вам и 398 будет достаточно. Итак, нахапали здесь.

Таким образом, БА сделал 381 бакс, против 300 баксов супер доходного опциона. При том, что все риски, куда пойдет актив, дойдет ли до страйка, все угадайки висели на вас.

Конечно, 80 с 30 000 баксов за неделю, это не те деньги, которые вас интересуют. Тем не менее, вам стоит понимать, за что вы их отдаете. И прежде чем играть с опционами в направленную торговлю, разберитесь с греками. Потому что, обычно, направленно выгоднее торговать акциями. Даже по алгоритму опциона.

Отдельный вопрос если вы пришли сюда из за того что, игровые автоматы в вашем супермаркете у дома, закрыли безнадежно. Тогда, велком. Удача любит смелых. И чем меньше вы будите знать о ценообразовании опционов, тем легче вам будет получать адреналин.

Деньги мне можете перечислять в виде Тимофейчиков. Я их сам на биткойны поменяю.

Акции, фьючерсы и опционы. В чем различия при спекуляциях?

Всем привет! Я недавно на Пикабу. Буду писать о своем опыте торговли акциями, фьючерсами, опционами и т.д. Я не гуру и у меня даже нет экономического образования. Но есть 4х летний опыт торговли и желание разбираться в этой теме. По ходу получения нового опыта, буду также им делиться.

Основные бумаги рынка. Акции дают право на часть чистой прибыли компании в виде дивидендов (если совет директоров их одобрит ха-ха). С точки зрения спекуляций в рамках месяца:

Минусы: необходим большой размер капитала, чтобы прибыль была ощутимой. Например, чтобы заработать 20 000 рублей в период роста с 3 декабря 2019 до 8 января 2020 нужно было купить бумаг Сбербанка на 160 000 рублей.

Плюсы: чтобы заработать те же 20 000 рублей в тот же период роста нужно было купить контрактов на 33 000 рублей, что в 4,8 раза меньше, чем сумма для акций. Плюс фьючерс вырос больше на 0,5%, чем стоимость акции (но так бывает не всегда).

Минусы: аналогичный убыток по акциям будет достигнут быстрее. Если после покупки 1 фьючерса на акции Сбербанк по цене 23150 цена упадет на 2%, то потери уже будут 463 рубля. Также есть срок действия контракта. Не получится держать купленный контракт у себя более трех месяцев + больше параметров нужно держать в голове, чем при работе с акциями.

Минусы: ооочень много параметров, влияющих на цену опциона, что пока создает мне сложности в оценке будущей прибыли и убытков. Необходимо выбирать самый оптимальный в данной ситуации опцион из всего множества. Убыток нарастает также быстро, как и прибыль. Часто не хватает продавцов и покупателей, следовательно трудно заключить сделку.

Постарался разложить максимально просто, но если возникли вопросы, готов ответить здесь в комментариях или в телеге t.me/optionub

Вы приводите типа умные графики и при этом говорите, что 160 тысяч — это большой размер капитала на бирже? Смешно.

ЦБ снова пересчитал всех физиков на рынке. Свежий обзор аналитики за III квартал 2021

Сегодня вышел свежий обзор ключевых показателей профессиональных участников рынка ценных бумаг за III квартал от Центрального банка России.

Документ интересный, с хорошим набором статистики и графиков. Для тех кому лень штудировать 27 листов презентации ЦБ привожу ниже краткий свод того, что показалось мне наиболее интересным.

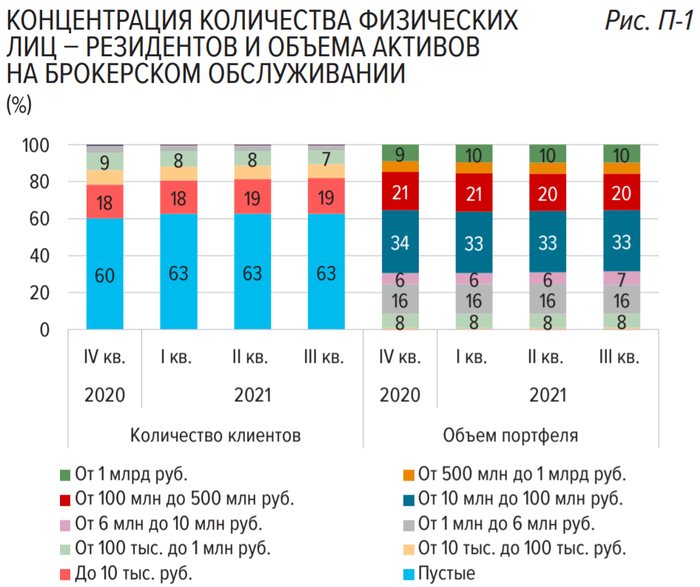

ПРО КОЛИЧЕСТВО ФИЗЛИЦ НА РЫНКЕ И ОБЪЕМЫ ИХ АКТИВОВ

Темп роста числа клиентов на брокерском обслуживании в III квартале 2021 г. продолжал замедляться. Количество клиентов достигло 17,1 млн человек (+15% к/к и +124% г/г), а квартальный темп роста находится у минимальных значений за два года. Продолжает снижаться и активность клиентов.

Доля уникальных инвесторов достигла 19% экономически активного населения страны. Региональное распределение клиентов существенно не изменилось, при этом среди топ-5 регионов опережающие темпы роста клиентской базы наблюдались в Краснодарском крае (18% против 15% в целом по стране).

Чистый приток средств физических лиц на фондовый рынок с исключением эффекта колебания валютных курсов и рыночных котировок в III квартале 2021 г. составил 421 млрд руб., что соответствует притоку за аналогичный период прошлого года.

Интерес к иностранным акциям среди розничных инвесторов сохраняется, несмотря на отрицательную курсовую и рыночную переоценку в целом по портфелю. Также сохранялся спрос на ETF, причем выросла их региональная диверсификация: основной приток пришелся на фонды, ориентированные на китайский рынок.

Количество квалифицированных инвесторов – физических лиц продолжало расти и достигло 301 тыс. лиц (+18% к/к и + 149% г/г). В целом доля квалифицированных инвесторов составляет менее 2% от общего числа клиентов и 70% от объема активов.

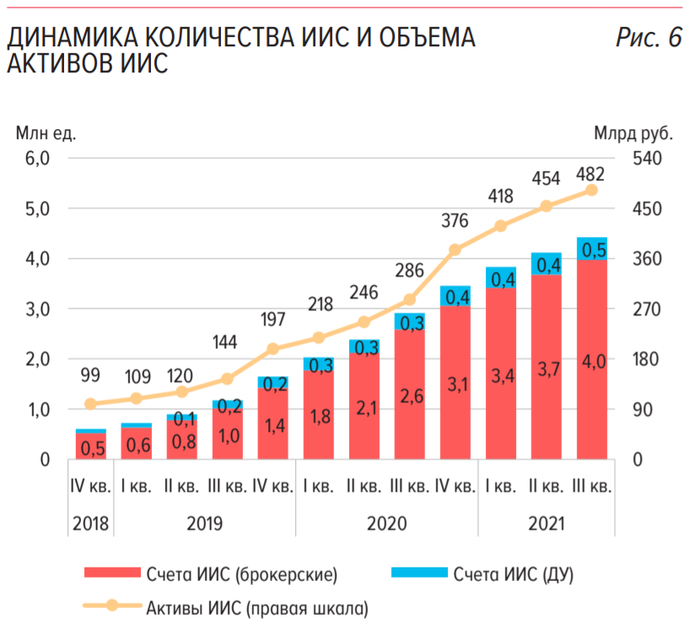

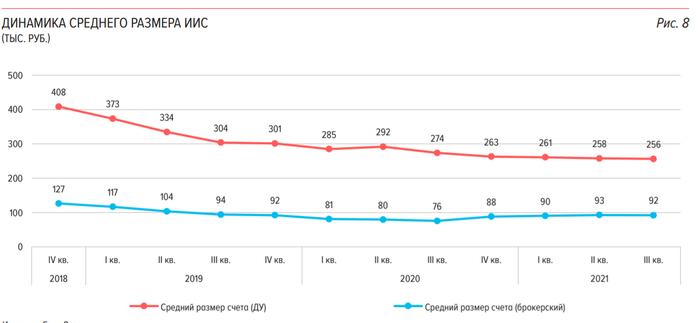

На фоне замедления темпов роста числа клиентов на брокерском обслуживании и ускоренного закрытия ранее открытых счетов квартальный темп роста количества ИИС в III квартале 2021 г. оставался у минимальных за историю существования этого инструмента значений.

По состоянию на конец квартала число ИИС составило 4,4 млн ед. (+8% к/к и +54% г/г, рис. 6). Лишь каждый восьмой брокерский счет открывался как ИИС (годом ранее – каждый четвертый). Поскольку новые инвесторы преимущественно приобретают акции и ориентируются на краткосрочный доход, то ИИС для них менее привлекателен ввиду необходимости «заморозки» средств на три года.

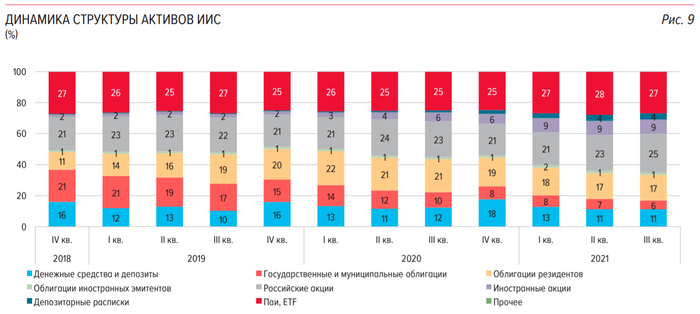

Структура активов ИИС (в рамках брокерского обслуживания и доверительного управления) в III квартале 2021 г. продолжала смещаться в сторону долевых инструментов, прежде всего российских. Доля облигаций снизилась до 24%, а доля акций и депозитарных расписок выросла до 38%. При этом за прошедший квартал доля акций резидентов выросла с 23 до 25%, доля акций и ДР нерезидентов (включая квазинерезидентов) осталась на уровне 13%. Доля паев и ETF снизилась с 28 до 27%.

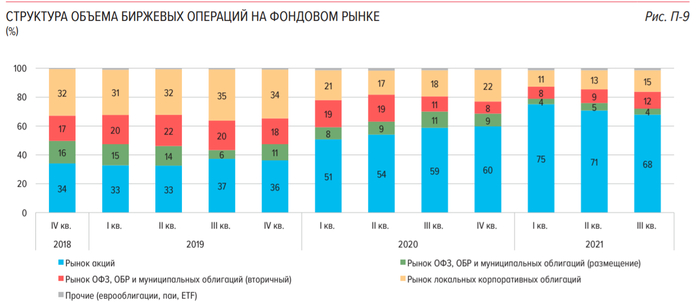

ПРО ДОЛЮ РОЗНИЧНЫХ ИНВЕСТОРОВ В СТРУКТУРЕ ТОРГОВ

Объем торгов на фондовом рынке (сделки покупки и продажи) не изменился по сравнению с предыдущим кварталом и составил 35 трлн руб. (+26% г/г). При этом доля акций и депозитарных расписок в структуре торгов составила 68% (кварталом ранее – 71%, годом ранее – 59%). Доля физических лиц в структуре биржевых торгов акциями и депозитарными расписками выросла до 46% (кварталом и годом ранее – по 44% соответственно).

На фоне возросшего интереса физических лиц к иностранным акциям доля Санкт-Петербургской биржи в структуре торгов акциями и депозитарными расписками в III квартале 2021 г. составила 47% (кварталом ранее – 45%, годом ранее – 35%) и практически сравнялась с долей Московской Биржи. При этом в сегменте иностранных акций (без учета акций квазинерезидентов) доля Санкт-Петербургской биржи превышает 96%.

Увеличение объемов маржинальной торговли привело к росту объемов сделок репо, используемых профучастниками для переноса непокрытых позиций. Объем таких сделок в интересах физических лиц в III квартале 2021 г. составил рекордные 9 трлн руб. (кварталом ранее –8 трлн руб., годом ранее – 3 трлн руб.), а объем задолженности физических лиц по сделкам репо на 30.09.2021 составил порядка 100 млрд рублей. При этом объем сделок распределен примерно поровну между Московской Биржей и Санкт-Петербургской биржей и, соответственно, российскими и иностранными бумагами.

ПРО ОБЪЕМЫ ПОКУПОК

По данным бирж, на нетто-основе (покупки минус продажи) розничные клиенты брокеров приобрели в III квартале 2021 г. ценных бумаг на 424 млрд руб. (-1% к/к и +18% г/г), или 333 млрд руб. с учетом погашенных облигаций резидентов. При этом около трети объема нетто-покупок было сосредоточено в сегменте российских акций (включая бумаги квазинерезидентов), 30% – в сегменте иностранных акций, 27% – в сегменте локальных облигаций (с учетом погашений). Во всех сегментах объемы нетто-покупок превышали уровни аналогичного периода прошлого года.

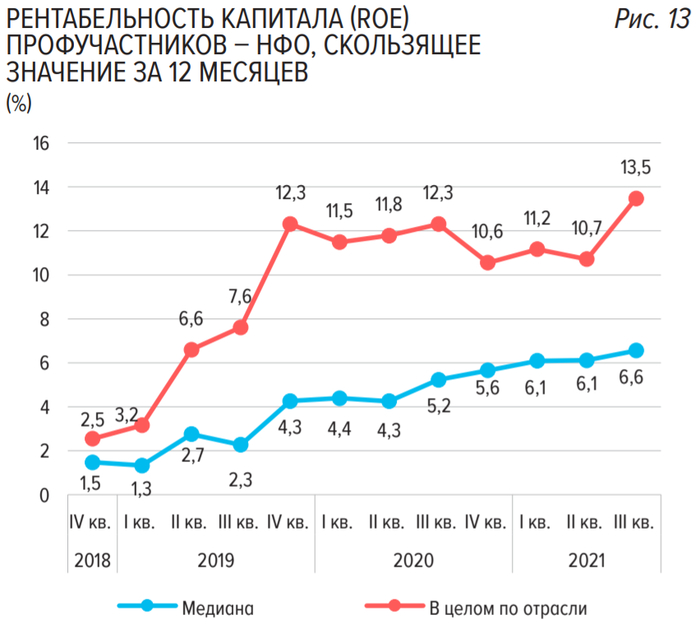

Рост количества обслуживаемых клиентов и объемов операций профучастников потребовали роста расходов на персонал и информационные системы. Конкуренция за квалифицированных работников, которые в условиях пандемии стали более мобильными, вынуждает профучастников увеличивать расходы на них. В результате расходы на персонал выросли до 49 млрд руб. (+44% г/г), а общие и административные расходы – до 26 млрд руб. (+34% г/г). При этом число штатных сотрудников профучастников – НФО росло меньшими темпами (до 18 тыс. человек, +10% г/г). Это указывает на значительный рост средней заработной платы работников компаний.

Несмотря на рост расходов, темпы роста чистой прибыли были высокими, а рентабельность – у максимальных значений. Чистая прибыль в отрасли выросла до 37,3 млрд руб. (+52% г/г), а капитал и резервы – до 420 млрд руб. (+35% г/г). Скользящее значение рентабельности капитала (ROE) в целом по отрасли1 составило 13,5%, а медианное значение2 – 6,6%.

Число физлиц на рынке растет, доля уникальных и квалифицированных инвесторов растет, прибыль брокеров растет и даже заплата их сотрудников растет!

На сем откланяюсь. Благодарю за внимание!

О своих личных финансах и том, как я пытаюсь их сохранить и приумножить, рассказываю в своем блоге.

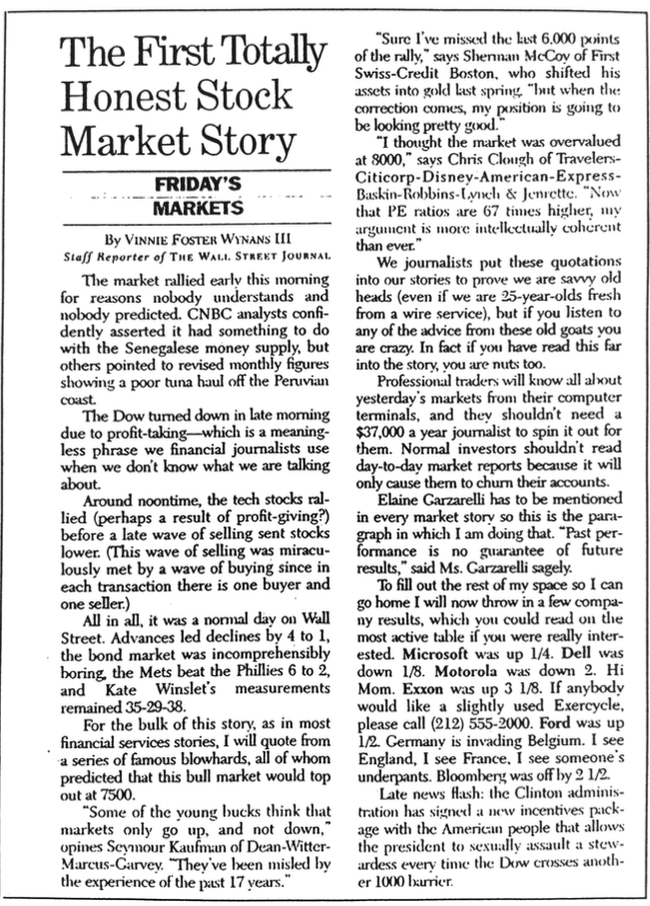

Первая абсолютно честная сводка новостей о фондовом рынке

Нашел на просторах интернета одну сатирическую заметку из газеты середины 1990-х годов. Забавно, что всё описанное в этой заметке было смешно ещё тогда и остается смешным даже сейчас. Только газеты сменились новостными сайтами.

FRIDAY’S MARKETS (перевод)

Сегодня рано утром фондовый рынок вырос по причинам, которые никому непонятны и которых никто не предсказывал. Аналитики CNBC уверенно утверждают, что это как-то связано с денежной массой Сенегала, но другие аналитики указывают на пересмотр ежемесячных данных, свидетельствующих о плохом улове тунца у перуанского побережья.

Рано утром индекс Dow Jones упал из-за фиксации прибыли — это бессмысленная фраза, которую мы, финансовые журналисты, используем, когда не знаем, о чем говорим.

Около полудня акции технологических компаний начали расти (возможно, в результате получения прибыли?), прежде чем последняя волна продаж привела к падению акций. (Эта волна продаж была чудесным образом встречена волной покупок, поскольку в каждой сделке участвует один покупатель и один продавец).

В общем, это обычный день на Уолл-стрит. Рост, который привел к падению, скукота на рынке облигаций, команда Mets обыграла Phillies со счетом 6-2, а показатели Кейт Уинслет остались 35-29-38.

Как и во всех новостях о фондовом рынке, я должен процитировать ряд известных болтунов, которые предсказывали, что этот бычий рынок достигнет своего максимума на отметке 7500 пунктов.

«Некоторые молодые люди думают, что рынки только растут и не падают. Опыт последних 17 лет вводит их в заблуждение», — считает Сеймур Кауфман из Dean-Witter-Marcus-Carvey.

«Да, я пропустил последние 6000 пунктов этого ралли, — говорит Шерман МакКой из First Swiss-Credit Boston, который прошлой весной перевел свои активы в золото, — но когда наступит коррекция, моё положение будет довольно выгодным».

«Я думал, что рынок переоценен на отметке 8000 пунктов», — говорит Крис Клаф из Travelers-Citicorp-Disney-American-Express-Baskin-Robbins-Lynch & Jenrette. «Сейчас, когда коэффициенты PE в 67 раз выше, мои аргументы последовательны как никогда».

Мы, журналисты, вставляем эти цитаты в свои истории, чтобы доказать, что мы тоже соображаем. Если вы прислушаетесь к любому совету от этих старых козлов, то вы сошли с ума. На самом деле, если вы дочитали эту статью до конца, то вы тоже сошли с ума.

Профессиональные трейдеры будут знать все о вчерашних рынках благодаря своим терминалам и им нет нужды читать что об этом думают журналисты с зарплатой в 37000$ в год. Нормальным инвесторам не следует читать ежедневные рыночные новости, потому что это приведет только к уменьшению средств на их счетах.

Имя Элейн Карцарелли нужно упоминать в каждой истории о фондовом рынке, так что в этом абзаце я так и поступлю. «Прошлые показатели не являются гарантией будущих результатов», — мудро сказала госпожа Карцарелли.

Мне нужно заполнить оставшуюся часть колонки в газете, чтобы я мог пойти домой, поэтому я сейчас добавлю результаты нескольких компаний, которые вы могли бы и так найти в списке самых популярных акций за сегодня, если бы действительно этим интересовались. Microsoft поднялась на 1/4. Dell упал на 1/8. Motorola упала в 2 раза. Привет, мама. Акции Exxon выросли на 3 и 1/8. Если кому-то нужен немного бэушный велотренажер, звоните по телефону (212) 555-2000. Ford вырос на 1/2. Германия вторгается в Бельгию. Я вижу Англию, я вижу Францию, я вижу чьи-то трусы. Блумберг отстал на 2 и 1/2.

За 30 лет ничего не изменилось: по-прежнему никто не знает будущего, но огромная масса аналитиков/журналистов/блогеров/копирайтеров создает бесполезный информационный шум.

Взято из моего блога в Telegram, где я пишу о своем личном опыте достижения ранней пенсии и финансовой независимости в условиях нашей страны.

Универсального инвестиционного совета не существует!

Меня всегда пугали вопросы: «Какие акции купить?», «Какую инвестиционную стратегию выбрать?», «У какого брокера открыть счет: отечественного или зарубежного?» и т.д. Ещё больше меня пугают люди, которые без уточняющих вопросов дают, как им кажется, единственно верные ответы. И речь сейчас даже не о банальных вещах: горизонте инвестирования, принятии риска и конечной цели инвестора, а немного о других, менее очевидных моментах. Сегодня я ещё раз убедился в том, что не существует единственно правильной инвестиционной стратегии и не стоит слепо доверять советам из интернета.

Покупать индексный фонд, который реинвестируют дивиденды или дивидендные акции?

Покупать VOO через зарубежного брокера с комиссией (Expense ratio) 0,03% без возможности воспользоваться ЛДВ (льгота на долгосрочное владение ценными бумагами) или покупать FXUS через российского брокера с комиссией в 0,9% (в 30 раз больше) с возможностью воспользоваться ЛДВ?

Такие вопросы очень похожи на уравнения с 10-ю неизвестными, где нет единственного верного решения. Точнее решения могут разными и все они могут быть верными. На этапе накопления капитала, проживая в России, я выбрал для себя стратегию покупки отдельных акций из индекса S&P500 и считаю это наиболее комфортным способом накопления капитала ЛИЧНО для себя. Мне не нравится стратегия покупки дивидендных акций, но это не означает, что эта стратегия плохая и не подойдет другому инвестору.

Когда иметь дивидендные акции в портфеле гораздо выгоднее, чем индексный фонд, который не выплачивает дивиденды?

На днях я наткнулся на историю одного парня (Артема), который достиг FIRE и живет в данный момент в Португалии (Лиссабон). Вот что пишет Артем о налоговом режиме этой страны:

Сразу скажу, что в Португалии все-таки не самый благоприятный в Европе и тем более в мире налоговый режим для жизни на пассивный доход и вам потребуется внимательное налоговое планирование.

Для новых резидентов в течение первых десяти лет жизни в Португалии действует особый налоговый режим, который освобождает от налогов большую часть дивидендов или арендных платежей, получаемых из-за границы.

Это хорошая новость. Плохая новость заключается в том, что прирост капитала по-прежнему облагается налогом в 28%, поэтому необходимо заранее продумать свою стратегию изъятий из портфеля. В идеале, если вы можете жить во время пребывания в Португалии исключительно на заграничные дивиденды и арендный доход, тогда местные налоги вообще платить не придется.

Полный текст истории Артема о жизни в Лиссабоне можно прочитать здесь.

В данном случае ежегодные изъятия капитала в размере 4% путем продажи акций или паев фонда не кажется оптимальной стратегией для жизни с капитала. А вот иметь в портфеле дивидендные акции или фонд, выплачивающий дивиденды — вполне разумный выбор.

Находясь на этапе накопления и проживая в России, я должен строить свою инвестиционную стратегию, принимая во внимание местные законы, налоговый режим, налоговые льготы (вычет по ИИС, ЛДВ) и даже нюансы наследования активов. То что будет правильно и выгодно для меня, может быть абсолютно невыгодно для Артема или любого другого инвестора, который преследует другие цели или имеет отличные от моих исходные данные.

Категоричность или гибкость

«Не покупайте биткоин». «Инвестируйте только в индекс». «Имейте подушку безопасности на полгода жизни». «Не берите ипотеку». «Не инвестируйте в российские компании».

Как часто вы слышите это от авторитетных блогеров? Во всех этих предложениях мне не нравится категоричность. Не всегда и не во всех случаях такие рекомендации одинаково полезны. Я предпочитаю узнать авторитетное мнение интересных мне людей, но не считаю разумным считать их слова аксиомой и слепо следовать их рекомендациям. Мне нравится проявлять гибкость мышления и рассматривать не только общепринятую точку зрения, но и противоположную.

Взято из моего блога в Telegram, где я пишу о своем личном опыте достижения ранней пенсии и финансовой независимости в условиях нашей страны.