Что лучше тинькофф или альфа или сбербанк

Лучшая кредитная карта – Тинькофф, Сбербанк или Альфа-Банк?

Многие кредитные карты кажутся выгодными и привлекательными, особенно если верить рекламе, но далеко не все оказываются таковыми на деле. Сравним по наиболее значимым параметрам популярные кредитки трех крупнейших банков России и по результатам определим, какая же из них по праву может считаться лучшей.

Для сравнения по ряду критериев мы выбрали три наиболее популярные кредитные карты. Это «Сберкарта» от Сбербанка, «100 дней без процентов» от Альфа-Банка и «Тинькофф Платинум» от Тинькофф. Каждая из них, на первый взгляд, выглядит достойно, предлагает возможность пользоваться значительными кредитными лимитами под невысокие проценты, допускает снятие наличных. Но так ли все красиво на самом деле или в условиях получения и обслуживания этих кредиток кроется подвох. Попробуем разобраться в особенностях каждого предложения, анализируя представленную на сайтов банков информацию и отзывы тех, кто делится собственным опытом использования этих кредиток. Указанные в сравнении данные актуальны на 26 ноября 2021 года.

Содержание:

Тинькофф Платинум

100 дней без процентов

1. Процентная ставка

% на снятие наличных

9,8 на категорию «Здоровье» и покупки в Сбермегамаркет

17,9 на все остальное

Процентная ставка за пользование средствами кредитной карты – один из ключевых показателей, на который обращают внимание клиенты банков. Большинство кредитных организаций в рекламе своих продуктов указывают весьма привлекательные условия по процентам, хотя при более внимательном изучении информации оказывается, что в реальности дела обстоят несколько иначе.

Кредитная «Сберкарта» от Сбербанка предлагает, на первый взгляд, невероятно выгодный процент – от 9,8% годовых, но если почитать тарифные условия внимательнее, то выясняется, что такая ставка действует лишь на покупки в категории «Здоровье» (перечень МСС-кодов есть на сайте) и при оплате заказов в Сбермегамаркет. Ставка 9,8% – это акционное предложение, действующее до 31.12.2021 г., но есть вероятность, что оно будет пролонгировано. На все остальные операции действует ставка 17,9%. В целом условия понятны и даже весьма привлекательны.

По карте «Тинькофф Платинум» процентная ставка составляет от 12 до 29,9 % годовых за покупки, от 30-49,9% за снятие наличных (за эту операцию еще и комиссия немалая предусмотрена, но об этом позже). Размер ставки определяется для каждого клиента индивидуально и зависит от его кредитной истории. Узнать окончательно, какой именно будет ставка, можно лишь после оформления карты. На сайте банка есть информация, что процент может быть пересмотрен в сторону снижения, если держатель карты проявит себя в качестве надежного и ответственного заемщика.

Кредитная карта «100 дней без процентов» появилась в линейке продуктов Альфа-Банка довольно давно и имеет немало поклонников. Процентная ставка по ней составляет от 11,99% годовых на покупки и от 23,89% на снятие наличных. Интересно, что максимальный процент в тарифах банка не указан, а точную процентную ставку банк определяет для каждого клиента индивидуально, учитывая его доход, кредитный рейтинг и другие факторы.

Анализируя данные о процентной ставке по трем сравниваемым картам, можно сделать вывод, что предложение по «Сберкарте» выглядит не только более выгодным, но и максимально прозрачным. По карте от Тинькофф проценты хотя и довольно высокие, но хотя бы определены их границы, а вот предложение от Альфа-Банка с их ставкой от 11,99% и без указания ее максимального размера выглядит довольно туманно.

2. Кредитный лимит

Размер одобренного кредитного лимита по «Сберкарте» может составлять до 1 млн рублей. Для его определения в расчет принимается только лишь качество кредитной истории человека. В процессе использования карты лимит по ней может быть увеличен или сокращен на усмотрение банка.

«Тинькофф Платинум» имеет кредитный лимит до 700 000 руб. Каким именно он будет для каждого конкретного человека определяет специальная программа, которая анализирует совокупность имеющихся данных о размере дохода и качестве кредитной истории.

Кредитный лимит по карте «100 дней без процентов» составляет до 1 млн рублей, но его итоговый размер будет зависеть напрямую от перечня предоставленных клиентом документов. Только по паспорту можно рассчитывать на лимит не более 100 000 руб., если дополнительно предоставить второй удостоверяющий личность документ, то максимальный лимит может возрасти до 200 000 рублей, а для получения лимита в размере до миллиона потребуется дополнительно подтвердить свою платежеспособность. Можно не сомневаться, что банк будет анализировать и другие имеющиеся о потенциальном держателе карты данные. По максимальному размеру лимита «Сберкарта» и «100 дней без процентов» выглядят немного привлекательнее, чем «Тинькофф Платинум».

Кредитные карты банков 2020. Какую лучше выбрать: Сбербанк, Альфа-Банк, Тинькофф.

В связи с ростом банковских услуг, а также кредитных продуктов, все больше желающих оформить кредитную карту, в связи с чем возникает вопрос: в каком банке лучше всего оформить кредитную карту?

При выборе карты важно определить цель её приобретения:

Если вы планируете открывать карту для того, чтобы хранить на ней свои средства, копить и оплачивать повседневные покупки, кредитная карта Вам не нужна, достаточно будет дебетовой;

Если же Вы хотите всегда иметь возможность совершить покупку или снять деньги, даже не имея собственных средств под рукой, тогда смело приступайте к выбору кредитной карты.

В настоящее время спрос на кредитные карты неумолимо растёт. Банки предлагают огромное количество карт на любой вкус с самыми различными условиями. Конкуренция между банками порождает более удобные и выгодные условия для их клиентов. В связи с большим выбором карт, при их выборе возникают вопросы: «Какая карта наиболее выгодна?», «Какой банк лучше выбрать?».

На что же стоит обратить внимание при выборе кредитной карты? Давайте разберемся.

Кредитные карты. Условия использования в 2017-2018 гг.

Кредитный лимит

В первую очередь при выборе кредитной карты интересует вопрос лимита. В зависимости от банка и самой карты он может быть разным, соответственно, в зависимости от него может меняться процентная ставка и стоимость годового обслуживания.

Процентная ставка

Чтобы быть готовым к тому, сколько процентов придётся платить, важно знать процентную ставку по карте и условия их списания. Начисление может быть как ежемесячным, так и ежедневным, а списание может происходить в определённый день месяца, либо при пополнении счёта. Стоит помнить, что сумма зависит от льготного периода и его просрочки.

Годовое обслуживание

Этот критерий, безусловно, интересует практически каждого. Стоимость обслуживания может варьироваться в зависимости от вида карты и предоставляемых услуг. Иногда банк предлагает настолько выгодные условия использования карты, что клиенту никакого труда не составит оплатить годовое обслуживание.

Льготный период

Не менее значимый параметр при выборе кредитной карты. Его длительность полностью зависит от банка. Важно понимать, что установленное количество дней является не фиксированным, а максимально возможным. Также количество льготных дней будет отсчитываться от даты первой покупки.

Расчетный период может начинаться:

— с первого числа месяца;

— с момента выпуска карты;

— с даты её активации и т.д.

Льготный период может распространяться или не распространяться на снятие наличных средств. Таким образом, мы подошли к следующему пункту.

Снятие наличных средств

Очень часто банк предоставляет выгодные условия при использовании кредитной карты, но при этом может списывать средства за снятие наличных. Те, кто ищет карту для обналичивания средств, ищут карту с выгодными условиями конкретно по этому параметру. Именно поэтому при выборе кредитки, нужно определить для себя, нужна ли будет такая опция.

Кэшбэк

В наше время кэшбэк является очень популярной опцией. И на данный момент практически каждый банк предлагает её. При этом условия и размер кэшбэка могут кардинально отличаться.

Дополнительные услуги и комиссия

К таким услугам относится перевод средств на карту другого банка, смс-информирование, использование мобильного приложение и многое другое. В одном банке эти услуги могут быть абсолютно бесплатными, а в другом требовать ежемесячной оплаты.

Клиентский сервис

Обратите внимание на качество клиентского сервиса в банке. Будет очень здорово, если Вы сможете решать возникающие вопросы, не выходя из дома, например, по телефону или через мобильное приложение. К сожалению, большинство банков предложат обратиться в отделение для решения многих вопросов.

Вот небольшой список пунктов, на которые стоит обратить внимание при выборе кредитной карты:

Основательно изучите условия кредитования, это можно сделать самостоятельно с помощью официального сайта или рекламных брошюр, также можно обратиться на горячую линию, либо в отделение банка. Важно знать процентную ставку по кредиту, срок льготного периода и стоимость годового обслуживания кредитной карты.

Обязательно уточните способы и условия погашения задолженности, узнайте, нужно ли вносить ежемесячный платёж, в какое время лучше вносить средства на счёт и каковы штрафы в случае просрочки.

Внимательно изучите кредитный договор, обращая внимание на сноски и мелкий шрифт, часто в них содержатся очень важные моменты.

Узнайте подробную информацию о льготном периоде, чем он дольше, тем выгоднее для Вас, также стоит узнать будет ли продолжать действовать этот период при снятии наличных средств.

Уточните условия снятия наличных денег через банкомат, есть ли процент. Уточните список банков партнеров, через банкоматы которых можно снять или внести наличные, его можно посмотреть на сайте банка, либо уточнить в отделении. Обратите внимание, что у некоторых банков может и вовсе не быть своих банкоматов.

Обратите внимание на бонусную систему понравившегося банка, их, как мы уже выяснили может быть много в зависимости от желаний клиента. Решите нужна ли бонусная программа именно Вам. Есть очень много различных вариантов:

Если Вы много путешествуете, обратите внимание на льготные программы жд и авиакомпаний. Такие льготы обычно предлагают крупные банки;

Девушкам можно воспользоваться картами, предоставляющими скидки в салонах красоты и магазинах парфюмерии и косметики;

Тем, кто постоянно за рулём, можно обратить внимание на программы лояльности заправок и автосалонов.

Вариантов огромное множество, Вы обязательно сможете подобрать что-то для себя.

Определившись с услугами и стоимостью, можно смело приступать к выбору кредитной карты. Наиболее востребованными на данный момент являются эти варианты:

1. Кредитная карта Тинькофф

Карты Тинькофф занимают лидирующие позиции в России. Это связано с тем, что получить карту можно без обращения в банк при подаче минимального пакета документов. Оптимальным вариантом для повседневного использования является карта «Тинькофф Платинум», которую также можно оформить онлайн или позвонить в офис и заказать выезд курьера. Оставить заявку на получение может любой желающий на сайте банка и буквально в течение 2 минут получить ответ по заявке. Доставка карты происходит в течение 2-3 дней в удобное для вас место. Стоимость годового обслуживания 590 рублей, кредитный лимит до 300 000 процентов. Также банк предлагает множество вариантов кредитных карт для путешествий, интернет-игр, для различных покупок от бытовой техники до одежды и обуви и многие другие, ознакомиться с ними можно на официальном сайте банка.

Тинькофф банк предлагает уникальную услугу «перевод баланса». Данная услуга предоставляет возможность погасить задолженность перед другим банком с помощью своей карты «Тинькофф Платинум», иными словами произвести рефинансирование.

2. Кредитная карта Альфа-Банк

Альфа-Банк, как и Тинькофф, предлагает различные варианты кредитных карт для путешествий, шоппинга и даже можно приобрести карту «Близнецы», которая является симбиозом дебетовой и кредитной карты.

3. Кредитная карта Совкомбанк

Часто различные организации предлагают приобрести товар в рассрочку без переплат, при этом трудно получить её, например, без страховки, что уже по сути является переплатой. Совкомбанк же предлагает абсолютно новый подход. Карта рассрочки «Халва». Оставить заявку по карте можно на сайте, в случае одобрения обратиться в банк с одним лишь паспортом и получить карту. Карта не является именной, поэтому выдаётся в этот же день, возможна доставка курьером. Годовое обслуживание абсолютно бесплатно, если карта выпущена впервые, то есть не была перевыпущена, например, по причине утери. Если же карта была перевыпущена, то годовое обслуживание будет взиматься согласно текущему тарифу. Период рассрочки по карте может составлять до 12 месяцев. По карте «Халва» предоставляется кэшбэк до 1,5% и скидки на различные товары в огромном количестве магазинов.

4. Кредитная карта Киви «Совесть»

Карта «Совесть» от банка Киви предлагает условия, схожие с условиями карты «Халва» и также является картой рассрочки. Рассрочка до 12 месяцев, кредитный лимит до 300 000 рублей. Годовое обслуживание бесплатное. Карту можно оформить через онлайн-заявку на сайте и получить её с помощью доставки курьером.

Подробное описание карты «Совесть» мы делали в одном из блогов ранее.

5. Кредитная карта Промсвязьбанк

Промсвязь банк и его «Суперкарта» предлагают отличные условия использования. После получения и совершения первой покупки начинает действие льготный период в размере 145 дней, в дальнейшем он будет составлять 55 дней. При совершении платёжных операций на сумму свыше 30 000 рублей, обслуживание карты будет бесплатным. Карта имеет щедрый кредитный лимит до 600 000 рублей, а также собственную льготную систему PSBonus, которая позволяет копить баллы и конвертировать их в реальные денежные средства и получать различные скидки. Заказать карту можно через сайт с помощью онлайн-формы.

6. Кредитная карта Ренессанс

Банк Ренессанс также предлагает выгодные условия по кредитной карте. Лимит до 200 000 рублей, бесплатное обслуживание карты и выгодная бонусная система. Заявку на предварительное одобрение можно оставить прямо на сайте и в случае одобрения в этот же день получить карту в отделении банка.

Оформление кредитной карты возможно онлайн без посещения банка.

7. Кредитная карта Сбербанк

Сбербанк, как самый известный и один из крупнейших банков России тоже может предложить своим клиентам несколько видов кредитных карт. Главное преимущество Сбербанка заключается в том, что он не навязывает свои карты с помощью рекламы и различных рассылок. В банке имеется 4 вида кредитных карт. Главные плюсы услуг Сбербанка — отсутствие «подводных камней», удобное мобильное приложение и огромное количество банкоматов по всей стране.

Оформить кредитную карту Сбербанк можно только в отделениях банка, размещенных в вашем городе.

Если всё же возникли трудности или вопросы, можно воспользоваться сервисами в интернете, которые помогают сравнить кредитные карты разных банков и выбрать наиболее подходящую. Для этого Вам всего лишь нужно внести данные в специальную форму с параметрами и сайт выдаст несколько подходящих вариантов.

Какую кредитную карту выбрать в 2017-2018 гг:

Если Вы решили получить кредитную карту, можно подать онлайн-заявки сразу в несколько банков, так как одобрение может прийти далеко не из каждого. При этом совершенно не обязательно иметь только одну карту, можно обзавестись сразу несколькими. Это не значит, что нужно открывать сразу десять штук, но получать скидки в магазинах по одной карте, а на заправках по другой будет очень приятно. Выбор только за вами!

Подать заявку на получение кредитной карты срочно и без кредитной истории, можно по ссылке онлайн.

Что лучше — Альфа Капитал или Тинькофф Инвестиции в 2021 году?

Опытные инвесторы одновременно пользуются услугами нескольких брокеров. Поэтому уже через 2-3 месяца торгов на фондовой бирже могут сравнить, что выгодней – Сбербанк, ВТБ, Альфа-Капитал или Тинькофф Инвестиции. Чтобы новичку было легче определиться с выбором, необходимо учитывать не только количество клиентов, размеры комиссии, но и примерную сумму заработка на каждой платформе.

Тинькофф Инвестиции

Решая, что лучше выбрать – Тинькофф Инвестиции или тарифы Альфа банка, нужно обратить внимание на надежность брокера. Безусловным лидером по количеству активных клиентов является Тинькофф. Приложение Тинькофф Инвестиции идеально подходит как для начинающих инвесторов, так и для опытных трейдеров. Пользуясь услугами платформы, можно оценить наличие:

- Биржевого стакана. Представляет собой таблицу со всеми заявками на продажу/покупку любых активов. Очень удобный инструмент для трейдеров, позволяющий проанализировать рынок спроса и предложения. Маржинальной торговли. Инструмент, позволяющий взять взаймы актив у брокера. Так инвестор сможет осуществлять биржевые операции с большим размахом, предлагая взамен определенный процент за использование кредитных средств. Свечей. Такой график позволяет проанализировать изменение цен активов в определенный промежуток времени. Зеленые бары (свечи) показывают, что цена возрастает, а красные – падает.

Банк Тинькофф разработал отличный сервис Тинькофф Инвестиции, предусматривающий получение дохода уже после открытия счёта ещё до начала торговли. На прибыль можно рассчитывать, инвестируя в акции различных отраслей начиная с области здравоохранения и заканчивая сельским хозяйством.

Что купить для инвестирования?

Клиент может совершать выгодные сделки приобретая:

- Акции – доли в компаниях, позволяющие получать дивиденды. После смены цены их можно продать и также получить прибыль. Облигации – ценные бумаги, благодаря которым можно получить прибыль от стоимости с процентами. Тинькофф предлагает более сотни облигаций своим клиентам. ETF – биржевой инвестиционный фонд (облигации, акции, товары), являющийся для клиентов наиболее безопасным инструментом, так как размеры возможной потери не превышают доли процента. Инвестиционный страховой полис, благодаря которому инвестор может дополнительно заработать, покупая страховку жизни.

Как стать клиентом?

Если человек не знает, куда вкладывать инвестиции – в Альфа Банк или Тинькофф, в первую очередь нужно узнать, насколько легко стать клиентом данных компаний. Открыть счет в Тинькофф можно дистанционно, на сайте. Достаточно отправить заявку. Если у будущего инвестора уже имеется банковская карта, он может использовать счет сразу. Если нет – курьер доставит её лично со всей необходимой документацией.

Комиссии

Тариф «Инвестор» предусматривает комиссию за осуществление операций в размере 0,3%. Плата за обслуживание счета не взимается. «Трейдер» обойдется в 0,05% за операции, однако на ведение счета потребуется потратить 290 рублей. В обоих случаях комиссия за сделки на Московской бирже в размере 0,01% уже включена в плату. К дополнительным расходам можно отнести стоимость обслуживания карты, составляющая 99 рублей в месяц. Если остаток на балансе сохраняется 30000 рублей, плата не взимается.

Сколько можно заработать?

Судя по отзывам реальных инвесторов, при грамотном анализе и правильно совершенных сделках, можно получить неплохой доход. Главное, не спешить и определиться, с валютой для инвестирования, суммой и опционными возможностями для портфеля.

Альфа-Инвестиции

Что же выгодней – Альфа-Инвестиции или сотрудничество с Тинькофф? Банк является таким же надежным, как и Тинькофф. Инвестировать в нем можно удобно и просто. С помощью проекта клиенты могут приумножить свой капитал.

Что купить для инвестирования?

Предложения Альфа Банка интересны как опытным инвесторам, так и новичкам. Вложить деньги можно в индексные портфели ETF, а также:

- акции Яндекс, Полюс, Северсталь, Магнит, Тесла, Нетфликс и многое другое; облигации РЖД, ПИК, МТС, Магнит.

Еще один вариант работы с Альфа-Инвестициями — ПИФы. ПИФ – это паевой инвестиционный фонд, созданный для получения прибыли на объединённые активы. Такой фонд формируется на деньги пайщиков, каждому из которых принадлежит определенная часть паев.

Как стать клиентом?

Если будущий инвестор не является клиентом Альфа Банка, необходимо подать заявку на сайте, получить банковскую карту, а затем пополнить брокерский счет. Только после этого можно совершать покупки и продажи, а также получать паи, пользуясь мобильным приложением.

Комиссии

Сравнивая тарифы Альфа Директ и Тинькофф Инвестиции, можно увидеть, что размеры комиссий примерно одинаковые. Так тариф «Оптимальный» предусматривает комиссию за операции в размере 0,04%, куда уже включена комиссия Мосбиржи. Торговля на Санкт-Петербургском фондовом рынке обходится в 0,05%. На накладные расходы уходит около 100 рублей.

Сколько можно заработать?

Помимо грамотного анализа сделок Альфа Инвестиции позволяют заработать на паевых фондах. Так, вложившись в Альфа-Капитал, клиент может заработать от 65% за год. Европа 600 показывает доходность +52%, а Технологии 100 – от 89% за один год.

Итоги сравнения

Если встает вопрос, что лучше Альфа-Капитал или Тинькофф Инвестиции, следует обратить внимание на достоинства и недостатки обеих компаний-брокеров. Например, плюсом тарифа «Альфа Трейдер» является вознаграждение за куплю/продажу акций на Мосбирже в размере 0,014-0,049%. Регистрация «Альфа Капитал» автоматически присваивает клиенту цифровую подпись. Если в Альфа-приложении деньги выводятся с 9:00 до 23:45, то в Тинькофф они доступны круглосуточно. Также брокер дает информацию по облигациям, что очень удобно для клиента. С чем выгодней работать, каждый инвестор решает сам, отталкиваясь от тарифов, комиссий, инструментов и возможности вывода денег.

Видео-инструкция

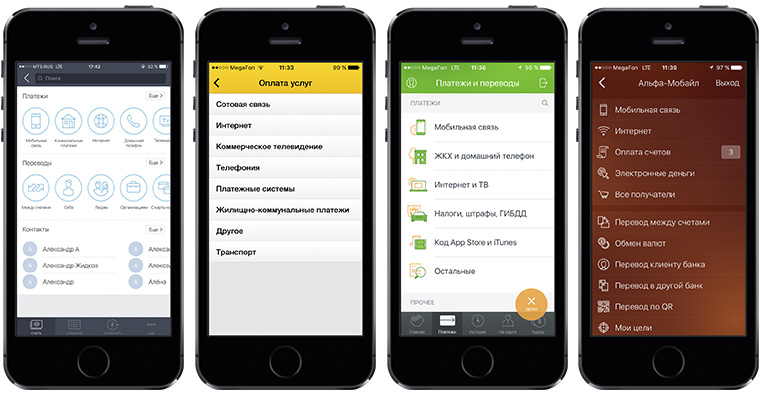

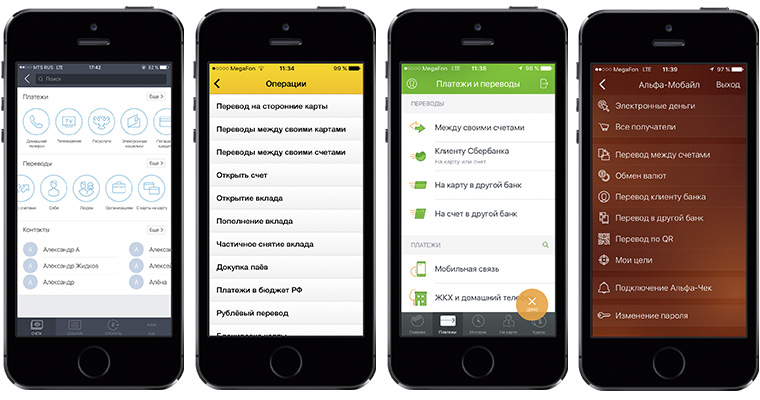

БИТВА Сравниваем банк-клиенты. Участвуют 4 лидера

Конкретно — Сбербанк, Тинькофф, Райффайзенбанк и Альфа-банк.

Электронные деньги просачиваются в нашу жизнь. Мы получаем их на банковские карты, совершаем покупки, оплачиваем счета через интернет. Деньги в своей документарной форме нужны всё реже. Серьёзно, поймал себя на мысли, что практически не снимаю зарплату с карты.

В таком случае шустрый и функциональный банк-клиент — жизненная необходимость. И если есть выбор в каком кредитном учреждении оформить карту, берите во внимание мобильное приложение, которое предлагает банк. Очевидно, надо их сравнить. Сказано — сделано.

Моменты, на которые мы обращали внимание:

Платежи

Сбербанк

Какие услуги мы оплачиваем чаще всего? Интернет, мобильную связь, и ЖКХ. Это основа, которая должна присутствовать в любом банк-клиенте. Сбербанк не исключение. Вдобавок к упомянутым выше, через приложение можно оплатить налоги и штрафы, купить код iTunes. Остальные платежи придётся искать вручную, по реквизитам или названию.

Альфа-банк

Помимо тройки интернет-связь-ЖКХ, в приложении Альфа-банка можно осуществить платёж на чей-нибудь электронный кошелёк. Напрямую. Получателю нет необходимости заказывать виртуальную карту, достаточно знать его номер счёта.

Райффайзен

Нужный нам раздел запрятан достаточно далеко, но количество адресатов впечатляет. К основной тройке добавились платежи в бюджет и на электронные кошельки, а также несколько менее популярных.

Тинькофф

Тут можно заплатить практически за что угодно. Коммунальные платежи, мобильная связь, интернет, электронные кошельки, игры, социальные сети, магазины — всё доступно из основного меню, не нужно самому вводить реквизиты.

Вердикт

Тинькофф подкупил широким спектром получателей платежа и крутым интерфейсом, всё наглядно, просто, понятно. Сервис оплаты штрафов хорош, но только за счёт него не выйти вперёд, Сбербанк отстаёт. В Райффайзенбанк количество возможных адресатов поменьше, да и находятся они не в самом очевидном месте. В Альфа-банке платежи поделены на несколько больших групп, а все остальные идут сплошным списком, не самый удобный вариант.

Переводы

Как правило, в целях повышения безопасности, банки ограничивают сумму перевода, если он совершён через мобильное приложение. Мотивы понятны, но это не должно мешать клиенту. Для сравнения мы взяли размер лимита на одну операцию. Как есть, без подтверждения по телефону и мастер-паролей.

| Сбербанк | Райффайзен | Альфа-банк | Тинькофф | |

| Перевод на карту | 30 000 р. | 75 000 р. | 50 000 р. | 75 000 р. |

| Перевод на кошелёк | 10 000 р. | 75 000 р. | 30 000 р. | 15 000 р. |

| Оплата услуг | 10 000 р. | 20 000 р. | 15 000 р. | 15 000 р. |

Вердикт

По переводам на карты других банков Райффайзенбанк и Тинькофф круче всех. С лимитом в 75 000 рублей можно не дробить нужную сумму, а отправлять её целиком. Ровно столько же Райф позволит перевести на электронный кошелёк. Оплата услуг не отстаёт. Поэтому в целом, по данному критерию Райффайзенбанк — лучший. Идём дальше.

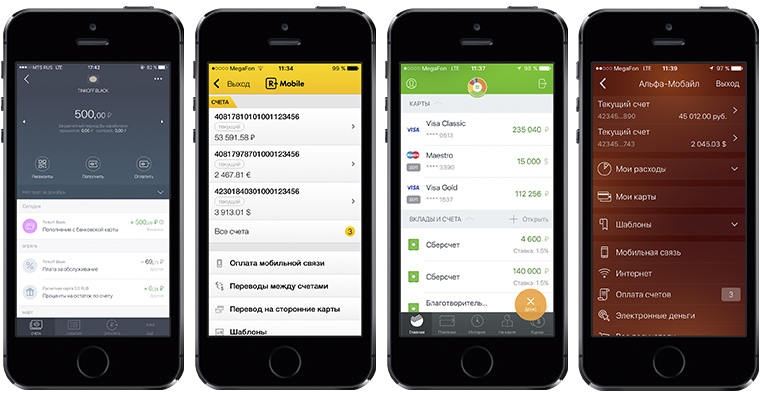

Cчета

Сбербанк

И снова мимо. Если открытыми накопительными счетами и вкладами можно управлять, то до текущего счёта не добраться. Чтобы увидеть хотя бы его номер — нужно заключить дополнительный договор на ДБО в любом офисе банка. В раздел истории попадают не все операции с картой, а значит, вашей покупки в Окей там не будет. Можно запросить выписку, но только на 10 последних действий. Жирный минус.

Альфа-банк

Во главе стола — счета, к которым может быть привязана куча карт. Перекинуть деньги между ними не составит труда. Плюс есть удобная история по каждому счёту. Разница ощутима. Управлять счетами через Альфа-банк после Сбербанка — это как пересесть с мопеда на мотоцикл.

Райффайзен

Список карт и счётов — первое что видишь, зайдя в приложение. Текущие счета могут быть в шести валютах. С просмотром реквизитов нет никаких проблем, все данные доступны сразу. Есть возможность открывать как депозиты, так и накопительные счета. Выписку можно заказать за любой период, далеко лезть не придётся. Как и в Сбербанке, есть журнал операций, единый для всех счетов.

Тинькофф

Самый дружелюбный интерфейс, в очередной раз. Открываешь свою карту — перед глазами остаток и история операций. Тут же кнопки реквизитов, пополнения и вывода средств. Все данные можно свернуть в красивую диаграмму, тапнув на стрелочку справа. Но ни закрыть, ни открыть дополнительный счёт нельзя, минус за управление. Также выписку можно сформировать только за предыдущий месяц.

Вердикт

1. Райффайзенбанк

2. Тинькофф

3. Альфа-банк

4. Сбербанк

Тинькофф довольно ограничен, а Сбербанк со своими договорами ДБО — «в пролёте». Альфа-банк крут, но выписок за заданный период реально не хватает. Райффайзенбанк даёт больше возможностей по управлению своими счетами.

Безопасность

Основа — наличие короткого пароля (или Touch ID) и подтверждение операций по СМС. Такие функции есть в любом банк-клиенте. Также не помешает система проверки смены SIM-карты по IMSI, которая заблокирует мобильное приложение, если злоумышленники попытаются зайти в него с помощью дубликата вашей «симки». Отличились Райффайзенбанк и Тинькофф, у них вместо оповещений по SMS можно заказать Push-уведомления, причём только на то устройство, на котором в данный момент установлена программа. Плюс, в Райффайзен есть возможность подтверждения операций карт-ридером.

| Сбербанк | Райффайзен | Альфа-банк | Тинькофф | |

| Пароль на приложение | есть | есть | есть | есть |

| Touch ID | есть | есть | есть | есть |

| Подтверждение по СМС | есть | есть | есть | есть |

| Проверка SIM-карты | есть | есть | есть | есть |

| Push-уведомления | нет | есть | нет | есть |

Вердикт

Райффайзенбанк и Тинькофф всех «уделали» за счёт своей дополнительной функции — возможности легкого подтверждения операции тапом push-сообщения. В Райффайзенбанке и в Альфа-банке СМС оповещения можно подключить прямо через приложение.

Дополнительные услуги

Сбербанк

Через банк-клиент можно создавать вклады онлайн и открывать обезличенные металлические счета. Фишка — анализ расходов, в котором красивые диаграммы показывают источники дохода и статьи затрат. Есть возможность купить и продать валюту по фиксированному курсу. Приятное дополнение — бонусы «Спасибо», впрочем, расплатиться ими получается далеко не везде.

Ещё у Сбера шикарный интерфейс. Каждый раз, открывая приложение, видишь приветствие — «Добрый день» или «Добрый вечер». Всё это сопровождается красивой, ненавязчивой анимацией, в принципе, как и многие другие действия.

Альфа-банк

Тот же анализ расходов, но в другой форме, на мой взгляд, менее информативной. Реализован перевод по QR коду — его легко создать на сайте Альфа-банка и отправлять вместо своих реквизитов.

В банк-клиенте есть куча мелких функций, которые доступны сразу, без логина и пароля. Можно изменить тему оформления — в левом верхнем углу есть кнопка «Настройки». Банк-клиент спросит, какой картографический сервис ему использовать, Яндекс, Google или Apple. Все скидки также доступны из основного меню. Свайп влево откроет актуальные курсы валют и новости банка. Тут же можно оплатить мобильный, совершить перевод и сделать запись о расходе, правда для этого придётся вводить данные своего аккаунта.

Райффайзен

Плюс за учёт расходов. Как и в других банк-клиентах, можно добавлять собственные категории, но в отличие от остальных, все транзакции приходят Push-уведомлениями. Их можно сразу скорректировать, что позволит «на ходу» распределить покупки по правильным разделам. То есть, если вы закупились в гипермаркете товарами для авто и тут же поправили push-сообщение — сумма не падает в «Продукты», а учитывается в нужной категории. Ещё можно смотреть затраты по определённым местам (в другой стране, например) и даже вывести покупки на гео-карту.

В приложении Райффайзенбанка также можно открыть вклад и обменять валюту. Но, в отличие от остальных, курсы показаны в реальном времени, а значит, есть возможность зарабатывать на курсовой разнице. Не обошли стороной работу с ПИФами. Огромная партнёрская программа, в которой участвуют много полезных и популярных магазинов, чьи скидки и акции легко найти за пару секунд. Благодаря уникальному для рынка сервису геофенсинга, в некоторых случаях и искать ничего не нужно — push-уведомление о предложении неподалёку придёт автоматически.

Тинькофф

Анализ расходов интегрирован в меню управления картами, причём можно задвинуть ползунки на любой нужный отрезок времени. Удобно, например, заработную плату начисляют шестого числа каждого месяца, выставляешь этот период — получаешь полные данные.

Минус — диаграмма покажет операции по одной карте, а не по счёту. Также есть онлайн-чат с техподдержкой, в котором тебе ответит реальный человек, а не бот. Много крутых спецпредложений, причём их можно вывести сразу на карту города.

Вердикт

Геофенсинг, прокачанный учёт расходов и курсы валют в реальном времени — крутые штуки, которых нет в других банк-клиентах. Райффайзен впереди. Дополнительные услуги Альфа-банка теряются по сравнению с остальными.

Вывод

Абсолютному большинству пользователей банк-клиент нужен для совершения переводов и платежей. А кому-то для обмена валюты. Или управления своими депозитами. Поэтому однозначного победителя выделить трудно.

Сбербанк — «народный» банк, его не переплюнешь. Он реально у всех, высока вероятность, что к большей половине номеров из ваших контактов уже привязаны карты Сбера. Поэтому переводы совершаются моментально и с минимальной комиссией. Над приложением также потрудились, им удобно пользоваться.

Тинькофф. Стильно, модно, молодёжно. Самый крутой интерфейс из всех рассмотренных выше приложений. Много функций, но банк-клиент совершенно не «замороченный». Это вполне ожидаемый результат, ведь банк ориентирован исключительно на дистанционное обслуживание.

На пятки уже наступает Райффайзенбанк с кучей дополнительных услуг. Самый функциональный банк-клиент, которому в то же время не хватает «интуитивности», надеюсь, над этим поработают в следующих апдейтах приложения.

А вот Альфа-банк (кстати, пионер в области мобильных банковских приложений) морально устарел, застряв где-то между iOS 6 и Android. А жаль, начинали бодро, им бы поменьше полагаться на свои call-центры и развивать онлайн-сервисы.

Мой личный рейтинг выглядит так.

Но лишь потому, что не использую банк-клиент на полную катушку. Я не открываю накопительные счета и не меняю валюту. Всё, что мне нужно — удобные платежи и переводы.

Максим Клименчук

Автор, инженер, кофеман и отец маленького «почемучки». Стараюсь не обрастать гаджетами. Не получается.