Что нужно сделать чтобы начать инвестировать в акции

Как правильно инвестировать в акции

Содержание:

Инвестиции на бирже связаны с риском, а предсказать рост или падение отдельных ценных бумаг – сложно. Но рисками можно управлять, если знать, как инвестировать в акции.

В этой статье мы рассказали, почему нужно вкладывать деньги на бирже, насколько это выгодно и какие простые правила помогут заработать на инвестициях.

Стоит ли инвестировать в акции

Акции – один из самых высокодоходных финансовых инструментов. Покупая их, вы покупаете часть компании, а значит имеете право на долю от её прибыли. Когда растёт прибыль, растёт и цена акции.

Почему нужно инвестировать:

Выгодно ли инвестировать в акции

На акциях зарабатывают десятки процентов в год. Вот сколько бы вы получили, если бы инвестировали в эти компании год назад. Для сравнения, если вы положите деньги в банк, то сможете заработать только 5–6% (это средняя годовая ставка по банковскому вкладу).

Сколько инвестировать в акции

Чтобы начать, не нужно больших накоплений. Достаточно 2–3 тысяч рублей. Правда, собрать хороший инвестиционный портфель не получится – лучше выделить от 50 до 100 тысяч. Это позволить купить ценные бумаги нескольких компаний и тем самым снизить риски, и увеличить эффективность вложений.

Как правильно инвестировать в акции

Чтобы понять, как вкладывать деньги в акции, защитить себя от рисков и уйти от ошибок, которые делают начинающие инвесторы, придерживайтесь этих правил.

1. Определите свою терпимость к риску

В инвестициях есть два основных класса активов – акции и облигации. В долгосрочной перспективе прибыль от акций выше, чем от облигаций. Но акции более рискованный инструмент. В моменты кризиса рынок акций может просесть на 40–50%, а восстановление занять несколько лет.

Если ваш инвестиционный портфель состоит на 100% из акций, снижение рынка акций на 50% уменьшит размер портфеля вдвое. Если эта доля в портфеле занимает 50% – портфель сократится на 25%. Если только 20% – вы потеряете 10%. Подумайте, какой спад вы сможете пережить спокойно.

2. Установите цель и срок её достижения

Определите, зачем вы инвестируете и сколько денег нужно, чтобы достичь цели. Поставьте срок, за который хотите собрать сумму.

Понимание цели помогает правильно выбрать активы под ваши потребности. Чем длиннее срок, тем больше можно вложить в акции. Даже если рынок ценных бумаг просядет, у вас будет время отыграть падение. Когда цель станет ближе, снижайте количество акций и наращивайте долю облигаций.

3. Распределяйте вложения по акциям разных компаний

Это одно из главных правил, которого помогает узнать, как инвестировать в акции правильно. Инвестируйте в российские и зарубежные компании из разных отраслей – это снизит риски потери доходности. Эффективный инвестиционный портфель состоит из 10–14 компаний в равных долях. Если одна из акций начнёт падать в цене, другие компенсируют потери за счёт своего роста.

Когда инвестор вкладывает 100% денег только в одну отрасль, например, в российские нефтяные компании, то берёт на себя много рисков. Нефтяной сектор в России чувствителен к зарубежным санкциям, уровню экспорта, договорённостям ОПЕК. Любой негативный сценарий напрямую повлияет на такой портфель.

4. Покупайте не только акции, но и облигации

Общее правило – чем больше акций в портфеле, тем больше рисков, и наоборот. Чтобы защитить себя, отправьте часть денег на облигации – менее прибыльные, но более надёжные ценные бумаги. Если совсем не готовы рисковать, сформируйте основу портфеля из них (80–90% от общего состава портфеля). Также часть денег можно направить на покупку валюты, чтобы ещё больше разнообразить активы.

5. Инвестируйте долгосрочно

Покупайте ценные бумаги на долгий срок (от 3–5 лет). Такой подход защит от рыночных шоков, ведь в долгосрочной перспективе рынок всегда растёт. Спады после кризисов сменяются ростом.

6. Присмотритесь к «голубым фишкам»

«Голубые фишки» – это акции самых крупных и стабильных компаний фондового рынка, которые регулярно платят дивиденды.

Примеры российских «голубых фишек»:

Примеры «голубых фишек» США:

Эти компании хороши тем, что растут из-за фундаментальных бизнес-процессов, а не из-за спекуляций или новостного ажиотажа. Они не увеличиваются в цене резко, но уверенно переживают кризисы благодаря своим резервам и показывают рост в долгосрочной перспективе.

7. Не играйте на бирже

Не играйте на курсе роста или падения цены. Этим занимаются профессиональные трейдеры, которые тратят на спекуляции весь свой рабочий день. Ещё частая торговля увеличивает комиссии за сделки, которые взимает брокерская компания. Лучше придерживайтесь стратегии «купил и держи».

8. Ребалансируйте портфель

Ребалансировка – это восстановление изначальных пропорций портфеля. Например, инвестор собрал портфель из акций и облигаций и разделил между ними свои вложения 50 на 50. Со временем акции выросли, их доля в портфеле увеличилась с 50% до 65%, а облигации снизились до 35%. Портфель стал более рискованным.

Тогда инвестор делает ребалансировку: продаёт часть акций или вносит деньги и докупает облигации, восстанавливая пропорцию 50 на 50.

Ребалансировку не нужно делать часто, достаточно одного раза в полгода или год, если доля актива изменилась более чем на 5% от изначальной.

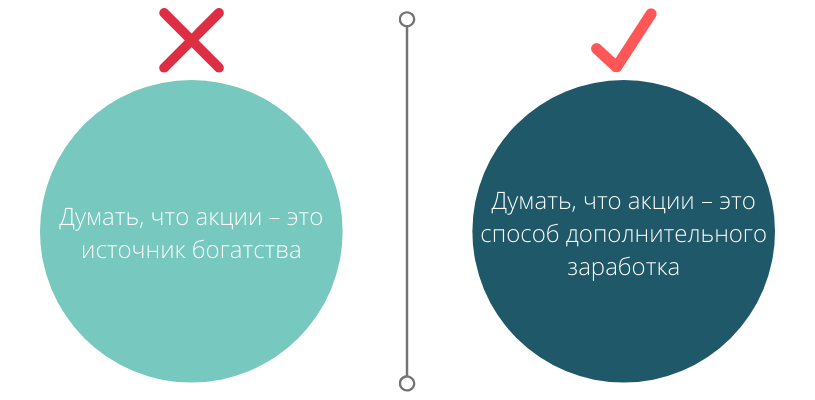

9. Относитесь к акциям как к источнику пассивного дохода

Не рассматривайте акции как вариант быстрого обогащения. Инвестиции – это способ пассивного заработка и защиты денег от инфляции.

Где инвестировать в акции

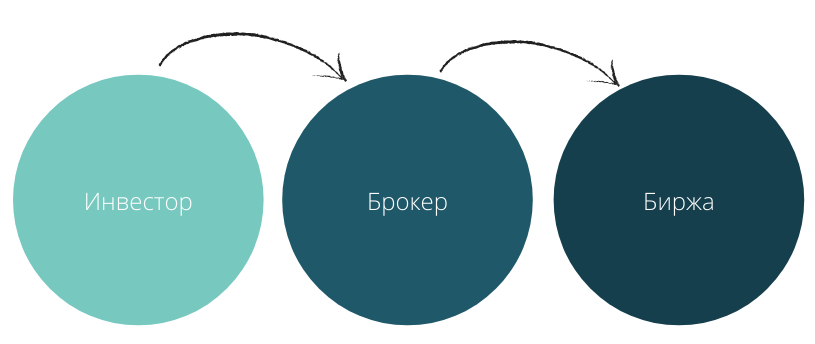

Акции продаются на биржах – площадках, которые организовывают торги ценными бумагами. В России есть две основные платформы – Московская биржа и Санкт-Петербургская биржа. На первой торгуются российские ценные бумаги. На второй – зарубежные.

Правда, покупать их напрямую на бирже нельзя. Это можно сделать только через брокерскую компанию (брокера) – профессионального посредника, который регистрирует начинающего инвестора на бирже и исполняет его поручения по сделкам. Например, «Купить десять бумаг Лукойла» или «Продать пять бумаг Intel».

Чтобы начать работать с брокером, необходимо открыть брокерский счёт. Он нужен для учёта доходов инвестора. Перед покупкой бумаг туда заводят деньги, а после их продажи – выводят на него прибыль. Ещё на брокерский счёт автоматически приходят дивидендные выплаты.

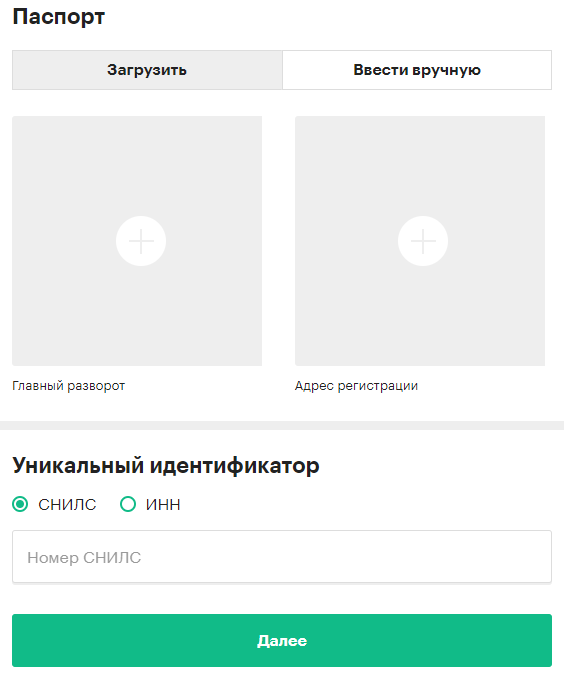

Как купить акции дистанционно

Купить можно через интернет-витрину ценных бумаг. Вся процедура проходит онлайн, а отслеживать состояние активов можно через специальный личный кабинет.

Новичку: 4 правила успешного инвестирования

Как составить портфель ценных бумаг, чтобы не прогореть

Говорят, до 95% новичков теряют деньги в течение первого года на фондовой бирже.

Это вполне может быть правдой, особенно если человек совершает импульсивные сделки и торгует с кредитным плечом. Долгосрочному инвестору не стоит переживать по этому поводу, если он соблюдает четыре правила:

Что означают эти правила и как их придерживаться, я и расскажу в этой статье.

Инвестиции начинаются с цели, которую ставит перед собой инвестор; горизонта, то есть срока вложений, и допустимого уровня риска. От этого будут зависеть все дальнейшие действия.

Предположим, вы хотите инвестировать какую-то сумму, но знаете, что через пять лет она вам точно понадобится. В таком случае лучше выбирать более консервативный подход и делать ставку на низковолатильные инструменты, например государственные облигации: с ними меньше риска потерять деньги.

Волатильность — то, как изменяется доходность актива. Например, акции более «капризны» и их котировки могут изменяться на несколько процентных пунктов в день. А облигации не испытывают таких сильных перепадов цены, поэтому они считаются менее рисковым активом. Именно волатильность и служит мерой риска на фондовом рынке. Если в вашем портфеле преобладают акции, то ваш портфель более рисковый, но и потенциально более доходный, чем портфель из облигаций. Любая инвестиционная стратегия должна учитывать этот момент.

Здесь все зависит от терпимости инвестора к риску: какие просадки портфеля для вас допустимы, чтобы не испытывать стресс и не совершать импульсивных поступков? Если снижение портфеля на 20—30% заставляет человека в панике распродавать активы, то он вряд ли достигнет своей цели.

Другие ограничения. На инвестиционную стратегию могут влиять и другие факторы: налогообложение того или иного актива, юридические ограничения, например для госслужащих и военнослужащих в РФ, а также этические соображения — например, если инвестор принципиально не хочет инвестировать в табачные или каннабисные компании.

Минусы отсутствия финансового плана. Без плана инвесторы часто строят свои портфели снизу вверх, то есть покупают точечно понравившиеся бумаги, не видя, как портфель работает в целом.

Согласно современной теории портфеля, общую доходность и риск во многом определяют не показатели отдельных активов, а степень корреляции, то есть взаимосвязи между ними. И может оказаться так, что даже качественные по отдельности активы не будут соответствовать потребностям инвестора.

О том, какие существуют секторы и как они проявляют себя в разных фазах делового цикла, я писал в статье про секторальное деление экономики.

Если не придерживаться стратегии, инвестор будет больше подвержен принятию эмоциональных решений. Так, многие инвесторы покупают активы, которые уже выросли в цене, и сокращают позицию во время падения котировок, хотя это самое удачное время для покупок. Подобное неэффективное поведение, в частности, образует на рынке так называемый фактор моментума: актив, растущий в последние месяцы, в среднесрочной перспективе, скорее всего, тоже продолжит рост.

Фокус на моментум-фактор — MSCIPDF, 3,15 МБ

Этот паттерн «покупай дорого, продавай дешево» диктуется эмоциональной реакцией инвесторов — страхом или жадностью. Вот как он отражен на графике объемов инвестиций в американские взаимные фонды.

Гайд для начинающих: как торговать с «РБК Инвестициями»

На последнем этапе регистрации вы сможете ознакомиться с условиями обслуживания и соглашениями. После этого наш партнер — банк ВТБ — примет заявку и рассмотрит ее в период от нескольких минут до четырех рабочих часов. В течение часа после регистрации на указанный вами номер придет пароль для входа в личный кабинет «РБК Инвестиций».

Что делать после открытия счета?

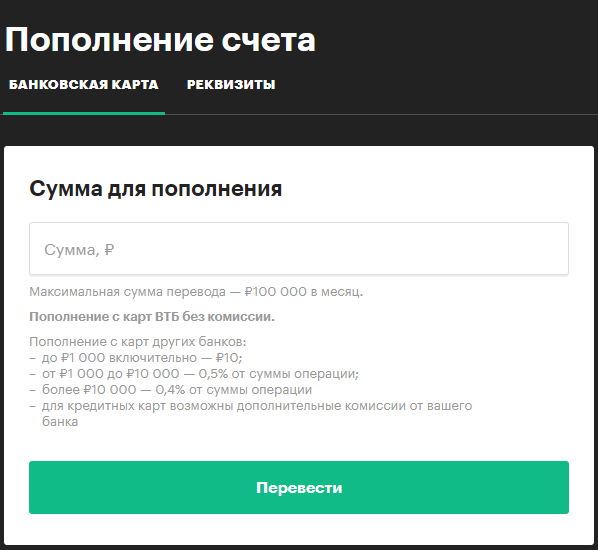

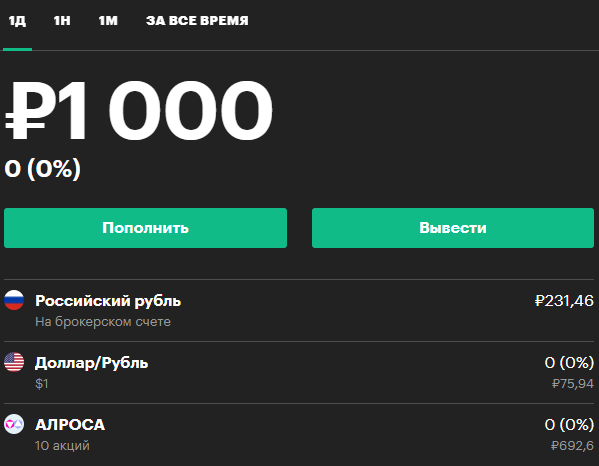

Первым делом вам будет предложено пополнить счет. Это можно сделать при помощи пластиковой карты или банковским переводом по реквизитам.

Как правило, зачисление денег на брокерский счет с карты ВТБ происходит моментально. При переводе с карт других банков может потребоваться время — обычно в таких случаях зачисление проводится в течение часа. Как только средства пришли на ваш счет, можно начинать торговать.

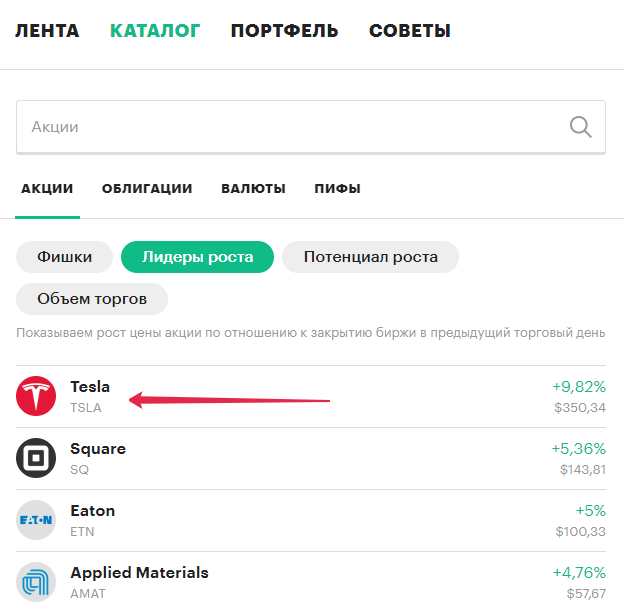

Во-вторых, тикеры есть во всех новостях, инвестидеях и других материалах, которые публикуются в ленте новостей «РБК Инвестиций».

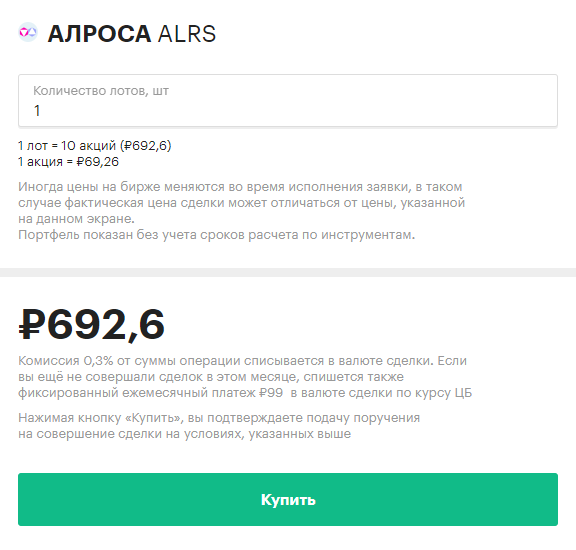

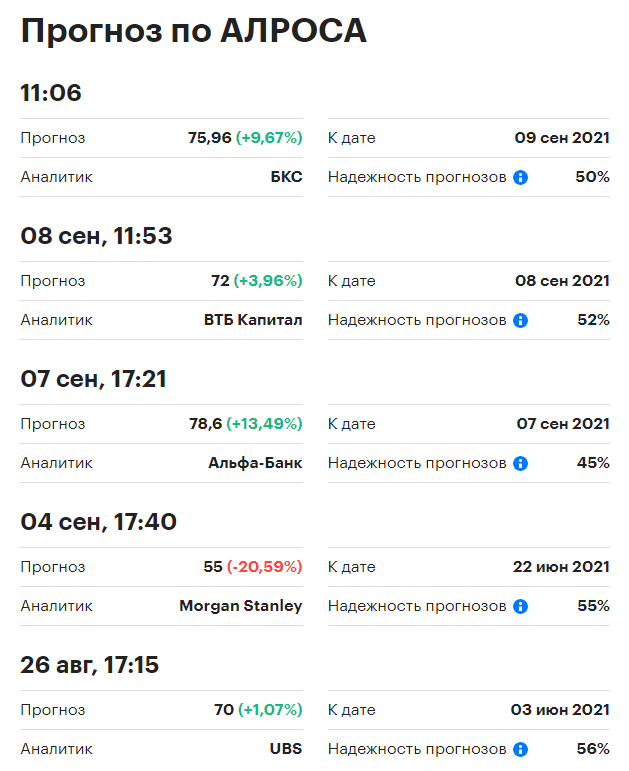

При покупке акций нельзя купить одну бумагу, а только лот. В одном лоте — десять акций компании. Например, если вы решили купить акции алмазодобывающей компании АЛРОСА, то минимальная покупка обойдется в ₽692,6 по состоянию на 9 сентября 2020 года — в этот день одна акция АЛРОСА стоила ₽69,2.

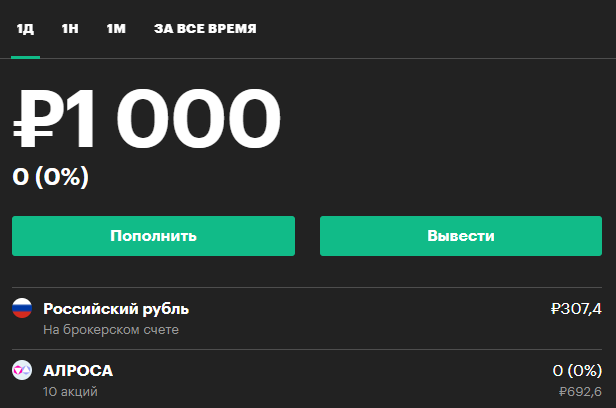

После того как вы кликнете на «Купить», вам придет СМС с кодом подтверждения операции. Когда код введен, бумаги появятся в вашем портфеле. В верхней его части указана сумма внесенных на счет средств, ниже — денежный и процентный доход или убыток капитала, еще ниже — список акций, которые вы купили, и доходность каждой.

Я хочу купить не акции, а валюту. Так можно?

Аналогичным образом можно торговать валютой. В каталоге «РБК Инвестиций» доступны американский доллар, евро, китайский юань, швейцарский франк и британский фунт. Все эти валюты рассчитываются относительно рубля. Вы также можете играть на разнице курсов в паре доллар/евро.

Валюта не продается по принципу лотов. Можно, например, купить всего один доллар. Зачем покупать валюту на бирже? Потому что здесь самый выгодный курс. Если покупать валюту через обменный пункт, то в ваш платеж будут заложены различные расходы банка — от биржевой комиссии до аренды помещения.

После завершения сделки с валютой покупка появится в вашем портфеле — точно так же, как купленные акции.

Продать актив можно так же, как и купить — в один клик. Нажимаете в своем портфеле на тикер акции или купленной валюты, указываете количество и подтверждаете сделку с помощью кода СМС. Разница отразится в вашем портфеле в виде прибыли или убытка в графе «На брокерском счете».

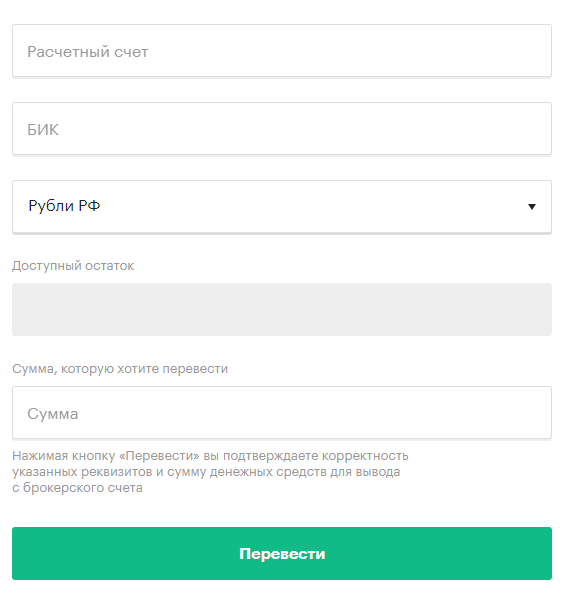

У меня получилось заработать на торгах. Как вывести деньги?

Вывести деньги с «РБК Инвестиций» на счет в банке можно в любой момент. Для этого на странице вашего портфеля есть кнопка «Вывести». Для вывода денег необходимо указать расчетный счет, БИК и сумму. Обычно перевод осуществляется в течение часа, иногда занимает более длительное время.

Что еще полезного есть у «РБК Инвестиций»

Кликнув на тикер, вы «провалитесь» на страничку компании. Здесь много полезной информации.

Первое — график динамики котировок. Тут вы можете оценить, как менялась стоимость бумаги в течение заданного времени.

Ниже графика — прогнозы по акциями от ведущих аналитиков. Ежедневно мы заносим в базу прогнозы от брокеров, инвестиционных фирм и банков.

На основании некоторых прогнозов мы делаем специальные материалы — инвестидеи, которые публикуются в ленте «РБК Инвестиций». В инвестидеях мы рассказываем, какие аргументы приводят аналитики, давая прогноз по той или иной компании. Нужно всегда учитывать, что такие прогнозы — это всегда мнения отдельных экспертов, а на акции компании в долгосрочной перспективе могут повлиять десятки разных факторов.

Ниже прогнозов — короткая сводка по дивидендам, которые платит компания.

Кроме ленты новостей, каталога акций и инвестиционного портфеля, у «РБК Инвестиций» есть четвертый раздел с советами. Там можно найти полезные инструкции. Есть базовые — о том, как посчитать доходность облигации, как выбрать акцию для инвестиций или что такое биржевой индекс; есть «объяснялки» по специфическим темам — как принять участие в IPO, как распознавать манипуляции на рынке или что делать в случае делистинга компании.

У меня все равно остались вопросы. Кого спрашивать?

На все вопросы ответит служба поддержки ВТБ по телефону +7 (800) 333-24-24 или по почте broker@vtb.ru

Что в итоге мне дадут «РБК Инвестиции»

Как вложить деньги в акции: советы экспертов фондового рынка

Просто и доступно о вложениях в акции: как формируется доход, на что обратить внимание при выборе и какой стратегии инвестирования придерживаться.

Принято считать, что акции являются инвестиционным инструментом с высокой доходностью. Однако нельзя забывать и о рисках, которые они несут. Стоимость акций зависит от множества факторов, а выбор подходящего момента для покупки или продажи зачастую оказывается нетривиальной задачей. В этой статье мы рассмотрим, в чём заключается суть акций, как инвестор может на них заработать, а также на что надо обращать внимание при отборе бумаг в портфель.

Зачем нужны акции?

Акции — это ценные бумаги, которые дают их владельцу право на долю в бизнесе. Соответственно, покупка акций равносильна приобретению небольшой части компании. В обмен на свои вложения инвестор получает возможность принять участие как в росте бизнеса, так и в распределении его прибыли. При этом, если сравнивать с облигациями, большинство акций не гарантируют фиксированного дохода, а их реальная цена может очень сильно отличаться от номинальной. Именно поэтому акции принято относить к рискованным инструментам инвестирования.

Трудно предугадать, каким будет курс акций в долгосрочной перспективе, успешно ли будет работать компания в текущем году и будет ли она направлять прибыль на выплату дивидендов.

Как можно заработать на акциях?

Есть два основных способа, как получить доход от вложений в акции:

Нельзя забывать, что акции являются рискованным инструментом и могут принести инвесторам не только существенных доход, но и серьезные потери, вплоть до полной утраты вложений.

Сколько можно заработать на акциях?

Теоретически, доход от акций ничем не ограничен, но и сопутствующие риски прямо пропорциональны возможной прибыли. Весь заработок может мгновенно испариться из-за неудачного годового отчета или простой волатильности. Во многом, стабильный доход от акций зависит от стратегии поведения на фондовом рынке и горизонта инвестирования.

Главное подходить к процессу инвестирования обдуманно. Для этого начинающим инвесторам необходимы минимальные знания и навыки. Кроме этого, мы рекомендуем заручиться поддержкой надежного брокера и начинать свой путь в мир инвестиций с вложений в акции стабильных компаний.

В какие акции вложиться?

Акции, как класс активов, можно разделить на обыкновенные и привилегированные. Обыкновенные акции дают инвестору возможность поучаствовать не только в финансовом успехе бизнеса, но и в управлении, так как обладают правом голоса на собраниях акционеров. А вот привилегированные, наоборот, специально созданы исключительно для получения дивидендов и даже обладают в этом вопросе приоритетом перед обыкновенными бумагами. Надо отметить, что у некоторых компаний на бирже обращаются сразу два типа акций.

При выборе акций ориентируйтесь на:

Перед покупкой лучше всего заблаговременно изучить фондовый рынок, прочесть экономические новости. Доходы от акций могут в разы превысить доходность ОФЗ и банковского вклада.

Важно! Если вы хотите вложиться стабильные бумаги с высокой ликвидностью, тогда приобретайте акции голубых фишек. Хотите получать более высокий доход? Вкладывайте деньги в молодые, но перспективные компании. Помните, в таком случае и риск потери вложенных средств будет крайне высоким.

Как выбрать брокера?

Покупка акций на бирже не может совершиться без брокеров. Как же выбрать брокера?

Обращайте внимание на следующие характеристики посредника:

Между инвестором и брокером заключается договор на обслуживание. Для совершения купли-продажи вы даете поручение брокеру провести ту или иную сделку.

Открываем ИИС

Индивидуальный инвестиционный счет — это счет, который дает возможность не только торговать на бирже, но и получать льготы. Вы можете приобретать валюту, акции, облигации, паевые фонды и другие инструменты, однако основное отличие ИИС от обычного брокерского счета заключается в том, что инвестор может воспользоваться специальными налоговыми вычетами от государства.

Вычеты бывают двух типов. Тип «А» предполагает налоговый вычет, который можно запросить у налоговой ежегодно. Тип «Б» не предполагает налоговых вычетов, но при выборе такого типа ИИС ваши операции на бирже будут освобождены от НДФЛ. Инвестор может сам выбрать подходящий ему тип счета, ведь все варианты вычетов имеют свои плюсы и минусы.

Как начать инвестировать?

Руководство к действию:

Как вложиться в акции: самые популярные стратегии

Существуют определенные методы поведения на фондовом рынке, которые в перспективе позволяют. Их называют стратегиями.

Варианты самых популярных стратегий:

Советы начинающим инвесторам

Универсальные рекомендации, которые помогут упростить инвестиционную жизнь:

Что нужно знать об акциях начинающему инвестору?

Уоррен Баффет, Джордж Сорос, Билл Гросс, Ларри Уильямс — это список общеизвестных мультимиллионеров, сколотивших свое состояние на фондовом рынке. Обогатиться на бирже действительно можно, но настоящего трейдера отличает не способность в один момент поймать тренд, а прежде всего способность получать постоянный и стабильный доход от своей деятельности.

А «без труда не выловить и рыбку из пруда». Поэтому если вы действительно решили узнать что такое фондовый рынок и получать прибыль, то стоит пройти несколько шагов. И первый из них — это знакомство с инструментами рынка.

Начнем, пожалуй, с самого «ходового товара» на бирже — акций.

Что такое акции?

Акция — это ценная бумага, дающая своему владельцу право на участие в управлении компанией и получение части её прибыли. Покупая акцию, вы, по сути, приобретаете частичку компании. Если эта корпорация работает и получает прибыль, то вместе с ней работают и приносят доход и ваши деньги — как благодаря росту цен на акции в долгосрочной перспективе, так и в виде дивидендов.

Зачем компании выпускают акции?

Бизнес, особенно на этапе развития, нуждается в финансировании. Уставного капитала для осуществления новых проектов недостаточно, и компании необходимые средства. Для этого компания может взять кредит в банке или выпустить облигации и стать должником перед их держателями. Но есть и другой способ привлечь финансирование — продажа части собственного бизнеса в виде акций. Таким образом, предприятие получает возможность развиваться и получать дополнительную прибыль за счет инвесторов, а держатели акций также получают доход за счет развития бизнеса, частью которого они являются.

Что дает вам владение акциями?

Компания может выпускать оба этих вида или же ограничиться только одним. Например, чтобы купить «частичку» Сбербанка, можно приобрести как обыкновенные, так и привилегированные («префы», как их еще называют) акции. В торговых системах или приложениях их обозначают ао и ап соответственно.

Основное отличие этих категорий — в порядке получения прибыли и возможности влиять на принятие важных для компании решений.

В любом случае имеет значение, какое именно количество акций находится в собственности акционера. Так, владея 1 акцией — вы получаете базовые права собственника компании: участие в управлении (участие в собраниях акционеров), право на дивиденды и на компенсацию в случае ликвидации АО. А владея 2%, вы можете уже выдвигать своего представителя в совет директоров. Подробнее о правах акционеров читайте здесь >>

Как зарабатывать на акциях?

Понятно, что обычный участник рынка не имеет достаточного количества ценных бумаг, чтобы прямо или косвенно влиять на судьбу компании. Но по сути ему это и не нужно. Главная цель покупки акции — получение прибыли. И заработать он может двумя способами: получив дивиденды или доход от разницы между ценами покупки и продажи акций.

Покупка и продажа акций

Торговать акциями российских компаний на Московской бирже может каждый желающий. Для этого ему просто необходимо открыть брокерский счет у брокера, завести средства и начать осуществлять покупки. Совершить сделку вы можете несколькими способами. Позвонив брокеру и подав голосовое поручение на «покупку/продажу» или с помощью специальных торговых систем. Компания БКС Брокер для своих клиентов разработала специальное мобильное приложение — «Мой Брокер». Установив его на телефон, вы сможете не только в несколько кликов стать владельцем бумаги, но и получать дополнительную информацию и рекомендации экспертов компании.

Разница между стоимостью покупки и продажи акции это и есть ваша прибыль. Купили дешевле, а продали дороже. Но на деле не так все просто. Вложение в акции может принести как доход, так и убыток, и чтобы ваши инвестиции были прибыльными, необходимо учитывать множество параметров при выборе активов. Расскажем, на что в первую очередь стоит обратить внимание при покупке акций, особенно если вы не обладаете опытом и специальными знаниями.

Финансовое положение компании и оценка ее акций

Есть разные параметры при выборе акции для покупки, но один из главных — это финансовые показатели той компании, чью бумагу вы собираетесь приобрести. Ведь покупая акцию, вы становитесь владельцем частички этой компании и заинтересованы в успехе бизнеса.

Каждый квартал компании, акции которых обращаются на Московской бирже, публикуют свою финансовую отчетность. Именно по ней акционеры и потенциальные инвесторы могут судить сколько заработала компания, как собирается развивать свой бизнес дальше, какие риски существуют. Кроме показателей выручки, рентабельности и чистой прибыли, в отчётности встречаются и другие, о значении которых начинающий инвестор понятия не имеет. В этом случае лучше обратиться к профессионалам. Каждая брокерская и инвестиционная компания имеет штат аналитиков, которые специализируются на отдельных секторах и внимательно следят за финансовым положением компании. Кроме того, используя различные рыночные мультипликаторы, они оценивают привлекательность не только самой компании, но и потенциал роста или же падения ее бумаг.

В приложении Мой Брокер вы можете найти рекомендации аналитиков различных компаний по отдельным акциям, а также ознакомиться с консенсус — прогнозом.

Следим за новостями

Фондовый рынок — это живой организм, который чутко реагирует как на внешние факторы, так и на внутренние изменения. Функционирует он по воле сотен миллионов людей, которые каждую минуту принимают то или иное решение. Но именно эти решения и отображаются на цене акций и приводят к росту или падению котировок. Мы не раз становились свидетелями, как какая-то бумага в определенный момент просто кубарем катилась вниз или взлетала на 10%. Часто драйвером для таких резких движений становились новости. Умение грамотно оценить влияние определённого события на «судьбу» бумаги позволит не только избежать убытков, а, напротив, может открыть возможность для удачных вложений.

В приложении Мой Брокер вы cможете найти последние новости и их оценку по интересующей вас компании

Не забываем о ликвидности

Ликвидность акции — очень важный показатель. От степени ликвидности актива зависит, сколько времени уйдет на осуществление операции и какие придётся понести убытки при совершении сделке по купли-продажи акций. Так, высокая ликвидность бумаг позволяет продать их быстро и без существенных потерь.

На Московской бирже торгуется несколько сотен акций различных компаний. Самые ликвидные из них называют «голубыми фишками». Среди них бумаги таких известных компаний, как Сбербанк, Газпром, Лукойл, Роснефть и т.д. Объемы торгов по ним ежедневно составляют несколько миллиардов рублей и проблем с покупкой и продажей бумаг по рыночной цене у вас не возникнет. Но кроме этих гигантов, на рынке представлены и акции компаний поменьше. Менее ходовые и популярные бумаги относят к акциям второго эшелона, а бумаги с низкой ликвидность, сделки по которым могут проходить раз в день или даже реже — акции третьего эшелона.

Таким образом, приметив понравившуюся вам компанию, стоит поинтересоваться и ликвидностью ее бумаг. Для этого обратите внимание на объем торгов и спрэд, то есть разницу между ценой покупки и продажи. Большой объем торгов и маленький спрэд — показатель высоколиквидной бумаги. Вы также можете воспользоваться специальным показателем для определения доли бумаг в свободном обращении — коэффициент free float. Низкая величина free float означает, что частным инвесторам доступно малое количество акций, поэтому ликвидность будет низкой.

Дивиденды

Еще один способ заработать на акциях — это получать дивиденды.

Дивиденды — это регулярная выплата части прибыли компании держателям акций. У каждой компании своя дивидендная политика, и не все корпорации готовы выплачивать высокие дивиденды свои акционерам. Выплаты напрямую зависят от прибыли компании — вы купили частичку предприятия и вправе рассчитывать на часть ее дохода. Лишь в редких случаях компания, которая получила убыток в текущем году, будет выплачивать дивиденды (из нераспределённой прибыли прошлых лет).

Как выбирать компании, чьи акции будут приносить неплохие дивиденды?

— Изучите историю компании. Прежде чем начать формировать дивидендный портфель, в первую очередь, познакомьтесь с историей дивидендных выплат потенциальных кандидатов. Например, существуют компании, которые никогда не платили дивиденды, поэтому вряд ли стоит надеяться, что эмитент вдруг начнет «раздавать» часть нераспределенной прибыли. Такие случаи, конечно, бывают, но обычно компания заранее анонсирует изменения в своей дивидендной политике, чтобы стимулировать интерес инвесторов и повысить спрос на бумаги. Поэтому выбирайте в свой портфель компании, которые стабильно выплачивают дивиденды и, даже несмотря на ухудшение рыночных условий, продолжают генерировать прибыль.

— Ознакомьтесь с дивидендной политикой. Кроме того, не поленитесь почитать о дивидендной политике компании — эту информацию обычно без труда можно найти на официальном сайте эмитента. Именно там описано, какую часть прибыли компания обязуется направлять на дивиденды и сколько раз в год будут производиться выплаты. Обязательно обратите внимание на гарантированные дивидендные платежи, которые могут составлять фиксированную сумму или процент чистой прибыли. При этом надо следить за оговорками, которые могут, например, отменять платежи в случае получения чистого убытка по РСБУ (притом что по МСФО зафиксирована прибыль) или вычитать из величины чистой прибыли, участвующей в расчете дивидендов, «бумажные доходы», связанные, к примеру, с переоценкой активов.

— Рассчитывайте дивидендную доходность. Открывая, например, счет в банке, вы можете определить, как сумма вашего вклада увеличится с течением времени. С дивидендами дела обстоят несколько иначе. Цена акции — величина непостоянная. Поэтому чтобы понять, какую именно прибыль вам могут принести дивиденды, рассчитывают дивидендную доходность. Для этого разделите сумму дивиденда на цену акции, по которой вы покупаете ее, и умножьте на 100%.

Рассмотрим пример. У вас есть 1000 обыкновенных акций Газпрома, которые вы купили в начале 2016 года по цене 125 рублей за акцию. По итогам работы в 2016 году компания выплатила дивиденды в размере 7,89 рубля на акцию. Получается, что ваш дивидендный доход составил 7890 рублей, или 6,3% годовых.

— Как не упустить дивиденд? Рекомендации о выплате дивидендов и их размере дает совет директоров, а окончательное решение принимается на общем собрании акционеров (ОСА). Совет директоров также определяет дату закрытия реестра (так называемую отсечку) — дату, на которую надо владеть акциями, чтобы получить дивиденды. Чтобы получать дивиденды, можно даже не держать акции весь год — достаточно владеть ценными бумагами на день закрытия реестра. Время фиксации реестра — конец операционного дня даты закрытия реестра под дивиденды. В случае если вы являлись владельцем акций в обозначенный период, то средства должны быть зачислены на брокерский счет в течение 25 дней с даты «отсечки».

Стоит учитывать еще один важный момент. На российском фондовом рынке торги проходят в режиме Т+2. Суть его в том, что полный расчет по сделке надо произвести лишь на 2-й день с момента ее заключения. В связи с этим экс-дивидендная дата не совпадает с объявленной датой отсечки. Чтобы попасть в реестр и получить право на дивиденды, необходимо купить бумаги за два дня до даты закрытия реестра до 19:00 мск. Тогда дата поставки акций компании по заключенной сделке будет совпадать с датой фиксации реестра. Например, чтобы являться владельцем акций компании Х на дату фиксации списка лиц, имеющих право на получение дивидендов — 20.07.2017, сделку по покупке акций компании Х в режиме основных торгов Т+ («стакан Т+2») необходимо заключать за два торговых дня до такой даты — 18.12.2017.

Какую тактику выбрать?

Каждый день на фондовых рынках совершаются миллионы сделок с ценными бумагами. В торгах задействовано огромное количество участников, и у каждого своя стратегия. Чтобы выбрать правильный подход, надо определиться со своими целями и возможностями.

На рынке ценных бумаг традиционно принято выделять два типа участников в зависимости от сроков и методов инвестирования: среднесрочные/долгосрочные и краткосрочные инвесторы, они же консерваторы и спекулянты. Их тактика, отношение риску и вовлеченность в процесс кардинально отличаются. Поэтому, как только вы решили выйти на фондовый рынок, сразу же определитесь, чем вы будете заниматься — инвестициями или спекуляциями. Это две совершенно разные вещи.

Краткосрочный инвестор / Спекулянт

— Короткий срок инвестиций (от часа до нескольких недель).

— Высокая вовлеченность в процесс торговли;

— Чаще всего предпочитает технический анализ, но следит и за текущей конъюнктурой рынка;

— В портфеле может присутствовать почти весь спектр инструментов рынка. Скорее всего, доля низкорисковых активов, сведена к минимуму или вообще отсутствуют;

— Часто пользуются услугами маржинального кредитования;

— Держит руку на пульсе всех событий рынка. Он знает основные факторы, влияющие на тот или иной актив, следит за публикацией важный статистических данных. Часто меняет структуру портфеля.

Постоянное совершение спекулятивных сделок требует больших временных затрат. Кроме того, спекулянту надо обладать высоким уровнем знаний в области фондового рынка. В абсолютном большинстве случаев простой человек, никогда не сталкивавшийся с биржей, не сможет показать стабильный результат без прохождения хотя бы базового курса обучения. Без знаний ваши деньги рано или поздно перетекут в карманы других, более успешных участников рынка. Если же вы решили, что это именно ваш стиль торговли, то предпочтительнее выходить на рынок с суммой, которую не жалко потерять. Потому что для начала надо понять, как вы справляетесь с рынком, как принимаете прибыли и потери, то есть как вы это психологически переносите. Сразу определите, какой уровень потерь вы считаете для себя допустимым — 5% средств, 10%, 50% или даже все.

Среднесрочные и долгосрочные инвесторы

— Более продолжительный срок инвестиций (от месяца до бесконечности)

— Низкая вовлеченность в процесс торговли;

— В тактике использует фундаментальный анализ;

— В портфеле предпочитает держать высоколиквидные акции известных корпораций («голубых фишек») или дивидендные истории, сбалансированные долговыми бумагами компаний с высоким уровнем надежности.

— Очень редко использовать заемные средства;

— Редко читает биржевые новости, заглядывает на рынки лишь в случае серьезных экономических потрясений или при достижении дэдлайна по торговой идее.

Среднесрочные и долгосрочные инвесторы менее подвержены риску. Даже не обладая специальными знаниями, при помощи рекомендаций экспертов и аналитиков, вы можете самостоятельно сформировать инвестиционный портфель. Для совершения таких вложений от вас не потребуется много времени, а также специальной психологической подготовки. Например, вы можете сформировать инвестиционный портфель из высоколиквидных акций компаний с высокой дивидендной доходностью. На российском рынке акций уже сформировался пул так называемых дивидендных бумаг, которые и в этом году обещают своим владельцем неплохие «бонусы».

Так какую же стратегию выбрать? Однозначного ответа на вопрос, кем лучше быть долгосрочным или краткосрочным инвестором не существует. Спекулянты рискуют больше, но и могут получить и огромную прибыль. Инвесторы рискуют меньше, однако, и доходность чаще всего будет умеренная. Помните — это лишь условное деление. Любой участник торгов на бирже может совмещать как спекулятивную, так и инвестиционную деятельность. Выбрав необходимый баланс распределения своих средств между этими двумя «методами», можно косвенно управлять риском своего портфеля. Чем выше доля долгосрочных стратегических инвестиций с периодическими выплатами дивидендов или процентов, тем меньший риск вы принимаете на себя. И наоборот.