Что означает отрицательная прибыль на акцию

Как я анализирую акции перед покупкой

Личный опыт одного инвестора

Когда я впервые пришел на фондовую биржу, то подбирал бумаги в портфель практически наугад, полагаясь на советы в интернете.

Со временем я стал ответственней подходить к инвестированию. Ведь фактически я покупаю часть бизнеса — становлюсь миноритарным совладельцем компании, ее активов и долгов. Если смотреть под таким углом, становится понятно, почему важно полноценно изучать акции перед покупкой.

При оценке инвестиционной привлекательности эмитента я полагаюсь на комплексный подход, состоящий из следующих методик:

В этой статье мы подробно рассмотрим первые два пункта — этого обычно достаточно, чтобы оценить здоровье предприятия, справедливость цены и отсеять рискованные варианты.

Повторюсь: перечисленные методики должны рассматриваться в комплексе, а по отдельности могут сформировать ложное представление о бумаге.

Прежде чем перейти к дальнейшему разбору, хотел бы перечислить общие принципы, которыми я руководствуюсь при формировании портфеля.

Общие принципы моего портфеля

Макроанализ

Сначала нужно определить характер деятельности компании, то есть к какой экономической отрасли и сектору она относится. Благодаря этому можно составить представление о цикличности бизнеса, его технологичности, чувствительности к инфляции и изменениям процентных ставок. Это позволяет оценить стратегические перспективы.

Цикличность бизнеса означает его положительную корреляцию с фазами делового цикла: выручка компании следует за ростом и за спадом в экономике. Нециклический бизнес, наоборот, демонстрирует более или менее постоянную выручку независимо от состояния экономики.

Например, мы знаем, что компания производит мебель, это циклический товар длительного пользования. Когда экономика замедляется, можно предвидеть, что операционные показатели компании будут ухудшаться. Как правило, ожидания заранее закладываются инвесторами и отражаются на котировках бумаги. Таким образом, отталкиваясь от макроэкономической конъюнктуры, инвестор может планировать портфель.

О текущем положении дел в экономике мы можем судить по основным макроэкономическим маркерам той или иной страны:

Эти показатели помогают определить, в какой из четырех фаз бизнес-цикла — ранняя, средняя, закат, рецессия — экономика находится в текущий момент и что нас ожидает в обозримом будущем.

Инвестграм. Немного про EPS и P/E.

Справедливая стоимость акции зависит от многих факторов, но скорее всего в первую очередь инвесторов интересует прибыль компании, т. к. зачем покупать бизнес, который не приносит прибыль?

Предлагаю рассмотреть два мультипликатора фундаментального анализа, которые распространены в мире, и несколько способов их применения:

Давайте начнем c EPS. Он показывает, сколько прибыли принадлежит акционеру после того, как компания уплатит все налоги.

Причем правильнее данный показатель смотреть не по конкретной компании, а в сравнении с конкурентами и в процентном выражении. Давайте по порядку.

Например, компания А заработала 500 млн рублей, а компания Б 100 млн рублей. Эти показатели нам ни о чем не расскажут, пока мы не посчитаем, сколько компания заработала нам как акционеру на одну акцию.

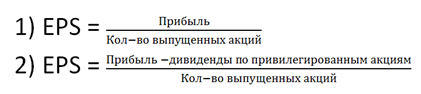

Можно посчитать EPS двумя способами:

Второй способ применяется, если у компании соответственно есть привилегированные акции

Это так называемый базовый EPS.

Есть еще определение разводненного EPS и форвардного.

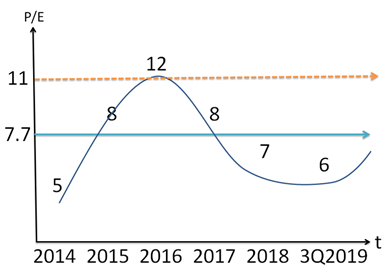

Разводненный EPS — это расчёт средневзвешенного количества акций за анализируемый период.

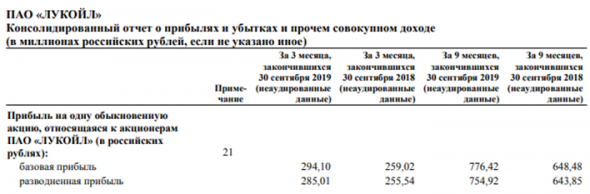

Считается, что это более правильный расчет, но можно ограничиться и простым расчетом, в любом случае в отчетности компаний по МСФО есть информация про EPS с учетом двух видов прибыли:

В данном случае представлен отчет Лукойла по МСФО за 3 кв. 2019 года, который вышел вчера и стоит отметить, что он просто рекордный по меркам нефтегазовой отрасли. Компания показала отличные результаты.

Давайте на посчитаем на практике, используя отчет (18 стр)

Чистую прибыль нужно поделить на количество акций = 776.42 рубля. Как в Аптеке.

Просто получив значение 776.42 не понятно хорошо это или плохо, но можно сказать точно, что если компания направит 100% чистой прибыли на дивиденды, мы получим как акционер 776 рублей на одну акцию.

Имея EPS = 776,42 можно понять, какую доходность компания дает на одну акцию относительно чистой прибыли. Как посчитать?

На текущий день стоимость акции Лукойл =

Именно этот показатель (процентный) нужно сравнивать с отраслевыми компаниями. Не рублевое значение, а процентное. Это к вопросу о том, что компания А заработала 500 млн, а компания Б 100 млн. рублей.

Показатель 12,7% говорит нам, что если компания направит 100% чистой прибыли на дивиденды, то купив акцию по текущей цене, мы получим 12 – ую доходность.

Но далеко не все компании выплачивают 100%, мы должны учитывать, что компании роста могут направлять деньги и на развитие бизнеса, и вот тут в игру вступает в игру второй коэффициент фундаментального анализа, который отвечает за окупаемость инвестиций.

P/E помогает определить, что кроется за абсолютными значениями.

P/E – говорит нам о том, что если компания при текущей прибыли будет направлять 100% чистой прибыли на дивиденды, то… она окупится за столько то лет. Но опять же не всегда следует ориентироваться на дивиденды. Компания может вкладывать прибыль в свое развитие и это также может отразиться с позитивом на ее будущей стоимости.

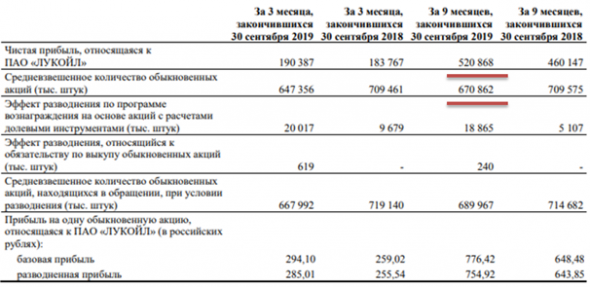

На примере Лукойла можно посчитать P/E. Я считаю, что лучше использовать годовую отчетность, но век больших скоростей и высоких технологий заставляет смотреть еще и квартальную отчетность.

Итак, расчеты для Лукойла (отчет 3 кв. 2019 года)

Капитализация компании = кол во акций * цена 1 акции = 670 862 * 6100 = 4 092 258 200 рублей (не считайте знаки – это триллионы). Капитализация может меняться ежесекундно, поэтому округлим до 4, 100 000 000 рублей

Далее нам потребуется прибыль – 520 868

P/E=4 100 000/520 868= 7.8 (почти 8 лет). В расчете указана капитализация в миллионах, т к прибыль в отчете в миллиардах (просто убраны лишние нули).

P/E сам по себе бесполезен, есть несколько интерпретаций данного показателя, попробую их отобразить на графике:

Можно считать по разному, смотреть P/E по отрасли или по конкретной компании.

В данном случае представлены исторические значения P/E по Лукойлу. Значения округлены, среднее получается порядка 7,7 лет. О чем говорит показатель 6 лет по итогам 3Q2019, о том, что цена компании по меркам среднего значения и в целом P/E России недооценена.

В России P/E исторически имеет значение порядка 8-10 лет, на текущий день по нефтегазовому сектору порядка 11 лет.

Зная среднее значение компании или отрасли мы можем посчитать справедливую стоимость акции.

В данной статье предлагается взять среднее значение по отрасли = 11 лет.

Справедливая стоимость Лукойла = P/E*EPS = 11*776.42=

8540 рублей. Данное значение может показаться завышенным, опять же. Этот результат посчитан относительно данных цифр.

P/E = 11 – это среднее значение по отрасли, можно брать нижние или верхние границы значений по отрасли и будущий EPS по акции.

Все расчеты, разумеется, относительны, и могут отличаться друг от друга подстановкой иных значений как P/E, так и EPS. Потому что есть считать стоимость Лукойла исходя из того того, во что мы вкладываем деньги – в капитал (P/B), что не совсем корректно, получится, что Лукойл торгуется у своих значений. P/B =

1. Стоит отметить, что в расчетах также не учитывалась дивидендная политика компании.

Универсальных расчетов для оценки бизнеса, к сожалению, не существует. Предложен лишь один из вариантов. И даже EPS не является исключением из этого правила, не взирая на то, что он может показать более объективную картинку, чем просто оценка чистой прибыли эмитента.

Спасибо за внимание!

Данная информация не является индивидуальной инвестиционной рекомендацией, а также не учитывает ваш риск-профиль как инвестора.

Коэффициент P/E простыми словами.

Значение цена — чистая прибыль позволяет быстро сравнить несколько абсолютно разных по капитализации компаний и сделать правильный выбор в пользу тех, которые в данный момент наиболее выгодные с точки зрения доходности.

Допустим у вас есть деньги и вы хотите купить квартиру (или несколько) для сдачи в аренду. Есть вариант квартиры с большой площадью стоимостью 100 000 долларов. Также можно на эти деньги купить 2 квартиры поменьше, по 50 тысяч каждая. Что же выбрать?

Исходя из этих данных получаем:

p/e большой квартиры будет равен 16,6 (100 000$ / (500$ х 12 мес.)

p/e маленькой квартиры будет равен 13,8 (50 000$ / (300$ х 12 мес.)

Исходя из полученного значения цена / чистая прибыль получаем, что покупка 2-х квартир более выгодное вложение. Ведь их срок окупаемости почти на 3 года меньше.

Соответственно обратное их p/e или доходность будет составлять 6% и 7,2%.

Тот же самый критерий можно применить и к оценке компаний. Возьмем самую популярную компанию Газпром. Стоимость самой компании (капитализация) составляет примерно 5423 миллиардов рублей, а сама компания заработала 1620 миллиардов чистой прибыли. В таком случае получаем:

P/E = 3,3 (5423 млрд. / 1620 млрд.)

Если вы купите всю компанию целиком, то сможете вернуть все потраченные деньги через 3,3 года. Конечно при условии, что норма прибыли не изменится.

Но так как вы скорее всего таких денег не имеете, то вам по карману купить только часть акций. Но прибыль, приходящаяся на одну акцию будет в той же пропорции, что и у всей компании. Поэтому P/E вашей инвестиции также будет 3,3.

Для компаний, акции которых торгуются на бирже, значение P/E будет зависеть от их котировок и нормы прибыли. Когда на рынке преобладает оптимизм — это толкает значение P/E вверх. Если пессимизм коэффициент цена — прибыль падает.

За последние 40 лет средний P/E акций, входящих в индекс S&P 500 составлял примерно 18. Причем в этот период наблюдались достаточно сильные отклонения как вверх так и вниз от среднего значения. Диапазон колебаний составлял от 10 до 35. Только на основании этих данных уже можно делать определенные выводы о дальнейших перспективах. Если значение выше 20 — это не самое лучшее время для покупки. А если соотношение цена прибыль достигает экстремальных значений 30-35 — самое время уходит с рынка и продавать все акции, так как идет явная переоцененность стоимости компаний.

Обычно высокие цены на акции обусловлены повышенными ожиданиями инвесторов роста доходов компании в будущем. В расчет берется бурный рост экономики, различные технологические изобретения, способные дать толчок компании. Конечно, это может повлиять на повышение прибыли, но на достаточно коротком интервале времени. Как правило, на долгосрочном периоде, размеры прибыли не сильно меняются. Поэтому излишний оптимизм по поводу роста дохода не оправдан.

Яркий пример опасности покупки акций при высоком P/E наблюдался в начале 2000-х в США во время бума IT-компаний. Все верили в то, что интернет-компании перевернут мир и их доходы будут со временем только расти. В то время котировки акций Yahoo достигали на бирже 100 долларов. При том, что прибыль на акцию составляла всего 12 центов. Коэффициент цена прибыль при этом составлял немыслимое число — 800. Это значило, чтобы окупить свои вложения при сохранении текущей прибыли нужно ждать 800 лет.

Конечно, никто не думал про это. Все считали, что компания будет наращивать прибыль, удваивая или утраивая ее с каждым годом. Но чуда не произошло. И вскоре котировки упали более чем в 20 раз.

Особенности использования P/E

Коэффициент позволяет практически на лету сравнивать компании, имеющие разные обороты, доходность, стоимость. Но следует понимать, что значение цена прибыль не дает полной картины и дополнительно у него есть ряд недостатков и особенностей, которые нужно учитывать проводя сравнительный анализ.

Вариантов как всегда несколько. Выбирайте понравившийся в зависимости от того, где вы торгуете и какие критерии отбора вам нужны.

Мультипликатор EPS — прибыль на акцию

Значение EPS (Earnings Per Share) показывает, сколько прибыли генерирует одна акция. Без учета стоимости акции.

Что такое EPS и зачем он нужен?

Как узнать значение EPS? Нужно чистую прибыль компании, за минусом выплаченных дивидендов, разделить на количество акций в обращении. Обычно рассчитывают коэффициент за календарный год.

Почему из прибыли вычитаются дивиденды?

Казалось бы правильнее включить в EPS размер получаемых дивидендов. Это ведь тоже прибыль.

У компании есть 3 пути куда направить чистую прибыль.

В отличии от мультипликатора P/E (цена/прибыль), который является относительным, показатель прибыль на акцию (EPS) показывает абсолютное значение. То есть, сколько конкретно рублей или долларов зарабатывает компания на одну акцию.

Анализ компаний

Сравним коэффициенты EPS Сбербанка и Норильского Никеля.

Прибыль на одну акцию Сбера в десятки раз ниже.

Значит ли это, что выгоднее брать в портфель Норникель?

Абсолютно ничего не значит. Здесь мы не учли рыночную стоимость акций. А она тоже различается в десятки раз.

Для примера значения EPS по российским компаниям.

Может ли вам как то помочь эта информация при выборе бумаг? Наверное нет.

Тогда зачем нужен этот бесполезный на первый взгляд коэффициент? Проку от него никакого.

Как использовать EPS

Но если он есть, значит он несет какую-то пользу.

Самый простой. Отрицательный мультипликатор прибыль на акцию уже показывает, что компания получает убытки. И не генерирует прибыль.

EPS нужно обязательно сравнивать по годам. Так можно увидеть динамику прибыли на одну акцию. С учетом изменения количества акций этой компании.

Соответственно EPS станет меньше. Так как чистую прибыль мы будем делить на бОльшее количество акций.

Возможна и обратная ситуация. Если компания производит обратный выкуп своих акций, их количество сокращается.

Результат: акций меньше, прибыль на акцию (EPS) становится больше.

Может получится так, что чистая прибыль компании не изменяется из года в год. Держится примерно на одном и том же уровне.

Конкуренты же постоянно наращивают прибыли. И логически лучше инвестировать именно в них.

Но компания производит выкуп собственных акций. И если сравнивать по динамике роста «прибыли на акцию», то она может оказаться супер прибыльной. Оставляющая конкурентов далеко позади.

Пара слов про расчеты

В принципе самому рассчитывать все не обязательно. Необходимые «рассчитанные» данные уже есть на различных сайтах по анализу. Инфа для общего развития и понимания принципов.

И как это все учитывать? Например в начале года, в обращение было 1 миллион бумаг. А в декабре компания выпустила еще 120 тысяч акций.

Описанный выше коэффициент расчета EPS является простым. И берет данные о фактическом количестве акций на момент расчета.

То есть, при расчете будет считаться сразу 1,12 миллиона акций. Хотя большую часть года в обращении было всего 1 млн. шт.

Для нивелирования такой неточности расчета, учитывают количество акций, пропорционально времени нахождения их в обращении. За рассматриваемый период. Иначе говоря берут средневзвешенное значение.

В нашем случае, 1 миллион бумаг учитываем полностью (находились в обращении полный календарный год). А из 120 тысяч «новых акций» выпущенный в начале декабря берется только 1/12 часть (1 месяц) или 10 тысяч штук.

Итого прибыль компании нужно разделить на 1 миллион 10 тысяч акций.

Иногда можно еще встретить разводненную прибыль на акцию (Diluted EPS). Это что за зверь?

Для того, чтобы учесть возможное влияние разводнения капитала, рассчитывается «разводненный EPS».

В его расчете все конвертируемые в акции ценные бумаги (облигации, опционы) анализируются так, как будто их конвертация уже произведена (за исключением тех случаев, когда конвертация не понизит, а, наоборот, повысит EPS).

Учитываются дополнительно появляющиеся акции и дополнительные доходы компании, полученные за счет исполнения опциона.

Что означает отрицательный коэффициент цена/прибыль (PE)?

Как правило, соотношение цена/прибыль (PE) любой компании является положительным, но в некоторых необычных случаях коэффициент PE отрицателен. Рассмотрим, что означает отрицательный показатель PE и как его интерпретировать.

Прежде чем рассматривать отрицательный коэффициент цена/прибыль, необходимо разобраться в самой концепции соотношения цены и прибыли или коэффициента Price/Earnings Ratio (PE).

В этом финансовом показателе выражается связь между ценой на акцию и суммой прибыли, относящейся к одной акции. Другими словами, показатель P/E говорит нам, сколько инвестор в обыкновенные акции платит за доллар прибыли.

Иногда для наглядности коэффициент P/E выражается в годах. Логически это означает, что PE показывает количество лет, которое потребуется для того, чтобы какая-либо компания заработала сумму денег, соответствующую цене за акцию.

Чтобы было проще понять коэффициент P/E, рассмотрим простой пример.

Пример коэффициента PE.

Это просто означает, что акция компании ABC продается по цене, в 10 раз превышающей прибыль от этой акции. Другими словами, компании ABC потребуется 10 лет, чтобы покрыть свою цену акций. Это дает нам представление о том, сколько рынок готов заплатить за прибыль компании.

Насколько легким выглядит расчет соотношения цена/прибыль, настолько же сложным является интерпретация этого финансового показателя. Это соотношение уникально в том смысле, что либо высокий, либо низкий коэффициент P/E может быть как положительным, так и отрицательным. Могут быть много возможностей, и вот некоторые из них:

Отрицательный коэффициент PE.

Если мы сосредоточимся на формуле показателя PE, мы можем математически заключить, что отношение цена/прибыль может быть отрицательным либо потому, что цена за акцию отрицательная (т. е. числитель), либо потому, что прибыль на акцию отрицательная (т. е. знаменатель).

Как мы знаем, цена за акцию никогда не может быть отрицательной, поэтому мы можем заключить, что отношение PE может быть отрицательным только тогда, когда прибыль компании на акцию отрицательна.

Как интерпретировать отрицательный показатель цена/прибыль?

Итак, отрицательное отношение PE является результатом отрицательной прибыли на акцию. Отрицательное PE означает, что компания теряет деньги, то есть то, что компания отчитывается об убытках.

Могут быть различные причины, по которым показатель PE должно быть отрицательным. Вот некоторые из них:

Такие случаи являются вполне нормальным явлением в жизненном цикле компании, и отрицательный коэффициент P/E, связанный с ними, не должен вызывать беспокойство. При таком сценарии компания может отчитываться об отрицательном соотношении P/E и все еще находиться на пути роста.

Инвесторы и аналитики должны быть обеспокоены отрицательным PE, когда компания постоянно отчитывается об отрицательном соотношении P/E в течение более длительных периодов времени, например, 5 лет подряд. Это указывает на то, что компания испытывает финансовые проблемы.

Как определить, является ли отрицательный коэффициент PE тревожным сигналом?

Существует множество способов определить, является ли отрицательный показатель P/E конкретной компании негативным сигналом. Вот некоторые из этих методов:

Анализ динамики коэффициента P/E данной компании.

Допустим, компания была основана в 1990 году, а с 1990 по 2015 год компания постоянно отчитывалась о соотношении P/E от 8 до 10, но с 2015 по 2018 год компания сообщила об отрицательном PE.

Означает ли это, что компания теряет рынок?

Чтобы ответить на этот вопрос, нужно выяснить подробности и определить причину этого отрицательного PE. Мы можем обнаружить, что это может быть связано с изменениями структурного управления внутри компании или агрессивной маркетинговой стратегией.

Сравнение коэффициента P/E компании с другими компаниями в той же отрасли.

Отрицательное соотношение PE компании указывает на ее мрачное будущее, если об этом свидетельствует сравнение показателя компании с показателями ее конкурентов.

Теперь есть повод для большого беспокойства при анализе компании А, и аналитики должны разбираться в деталях, чтобы найти причину такой большой разницы.

Выводы.

Всегда легко прийти к негативному выводу, когда мы видим отрицательное соотношение P/E. Важно понимать, что значения финансовых показателей не должны восприниматься как ответы, а должны использоваться как вопросы. Аналитик должен попытаться найти ответы на вопросы, на которые указывают нарушения в коэффициентах.

Кроме того, неразумно полагаться только на одно соотношение при анализе финансового состояния любой компании. Каждый финансовый показатель отражает только одну сторону ситуации. Чтобы составить полную картину потенциальных инвестиций, нужно учитывать и другие показатели.

Хотя соотношение цены и прибыли может быть убедительным показателем ценности компании в совокупности с другими показателями, если рассматривать его изолированно, оно может ввести в заблуждение или дезинформировать.