Что происходит с акциями мечел

Мечел акции

Россия за 10 мес 2021г поставила в Китай 47,58 млн т угля, что составляет 18,57% от общего объема импорта угля Китаем.

Крупнейшие страны-производители угля стремятся к продажам в Китай

Dec 22, 2021

Несколько стран-производителей угля настаивают на продажах в Китай, крупнейший в мире покупатель угля, который только что преодолел нехватку электроэнергии пару месяцев назад. Экспортеры угля в России, Индонезии и Монголии сейчас предпринимают шаги по расширению сотрудничества с Китаем.

В понедельник 12 китайских предприятий по импорту угля подписали первоначальную партию среднесрочных и долгосрочных контрактов на поставку энергетического угля на 2022 год с 12 предприятиями по экспорту угля из России, Индонезии и Монголии в ходе Китайского саммита по импорту угля 2021 года, состоявшегося в Пекине.

Хань Цзяньцзюнь, отраслевой инсайдер в городе Ордос автономного района Внутренняя Монголия на севере Китая, сказал Global Times, что общий объем импорта угля в Китай в 2020 году составил 300 миллионов тонн, и эти контракты составляют почти 10 процентов годового импорта угля в стране.

Согласно статистическим данным Главного таможенного управления, опубликованным 7 декабря, Китай импортировал 292,3 миллиона тонн угля за первые 11 месяцев 2021 года, увеличившись в годовом исчислении на 10,64 процента.

«Из-за множества факторов, включая пандемию, погоду и геополитику на мировых рынках угля, объем импорта угля в Китай в 2022 году трудно предсказать, но он может быть сопоставим с этим годом», — сказал Хан.

Являясь одним из крупнейших поставщиков угля в Китае, Россия поставила 47,58 млн тонн угля за первые 10 месяцев 2021 года, что составляет 18,57% от общего объема импорта угля, сказал на саммите Лю Хайтао, эксперт по анализу и сертификации угля Группы SGS.

Лю сказал, что с центром мирового использования угля, обращенным к Азии, Россия перенесет свой экспорт энергоносителей в Азиатско-Тихоокеанский регион на фоне сокращения европейского спроса на уголь. Россия также планирует реконструировать железные дороги, связывающие ее Дальний Восток с Китаем.

Что касается коксующегося угля, то экспорт Монголии в 2021 году пострадал от неконтролируемой пандемии COVID-19. Чжан Цзюньтянь, заместитель генерального директора Xiamen Xiangyu Group, сказал.

Чжан сообщил, что порт Ганьцюмаоду, один из крупнейших каналов импорта угля между Китаем и Монголией, был закрыт несколько раз из-за пандемии, а количество ежедневных пропусков для транспортных средств было ограничено ниже 200, что намного ниже 600-1000 транспортных средств в обычные дни.

Чжан отметил, что правительства Китая и Монголии договорились увеличить двустороннюю торговлю вдоль границы и планируют опустошить существующие запасы угля в Чаганхаде, на другой стороне порта Ганкимаоду, к концу февраля 2022 года. Кроме того, несколько единиц беспилотного транспортного оборудования, включая автоматизированные управляемые транспортные средства и контейнерные подъемные сооружения, будут развернуты в нескольких портах, которые соединяют Монголию, чтобы снизить риск заражения для работников.

Спрос Китая имеет важное значение для мирового рынка угля, поскольку объем мировой торговли углем упал на 6 процентов в годовом исчислении, сказал Ван Пэнбо, исполнительный директор Китайского профессионального комитета по импорту и экспорту угля.

Акции Мечела падают после выхода отчета. Что не понравилось инвесторам

Мечел представил операционные результаты за III квартал 2021 г.

Реализация концентрата коксующегося угля в III квартале уменьшилась на 30% в связи со снижением добычи угля на разрезе «Нерюнгринский», вызванным сложными горно-геологическими условиями на добычных участках. А также в связи с тем, что во втором квартале в реализацию были вовлечены и складские запасы, которых к третьему кварталу практически не осталось. Эти же факторы отразились на общем показателе продаж энергетического угля, который в III квартале снизился на 10%. Продажи пылеугольного топлива (PCI) и антрацита остались на уровне предыдущего отчетного периода.

Реализация железорудного концентрата (ЖРК) снизилась на 12% из-за ремонтных работ на обогатительной фабрике Коршуновского ГОКа. Предприятие накопило значительные складские запасы руды, которая будет переработана в товарную продукцию в следующих отчетных периодах. В адрес внешних клиентов в III квартале отгружено 16 тыс. тонн ЖРК (+108% к предыдущему кварталу).

Общая реализация коксовой продукции в III квартале уменьшилась на 8% вследствие продажи накопленных складских запасов в течение предыдущего квартала. Кроме того, отправка одной из законтрактованных судовых партий была перенесена на IV квартал. На рынке коксохимической продукции сохраняется благоприятная конъюнктура.

Объемы производства чугуна и выплавки стали остались примерно на уровне квартала ранее.

Реализация ферросилиция квартал к кварталу снизилась на 11% вследствие проведения регламентных ремонтных работ на печах Братского завода ферросплавов. Большая часть продукции отгружается на экспортном направлении.

Уменьшение выработки электроэнергии на 31% в III квартале по отношению к предыдущему кварталу объясняется плановыми ремонтами на технологическом оборудовании. Уменьшение генерации теплоэнергии носит сезонный характер.

Комментарий Дмитрия Пучкарёва, эксперта БКС Мир инвестиций:

«Основная причина падения акций Мечела после выхода отчета — слабые результаты по объемам реализации концентрата коксующегося угля. Падение объема продаж на 30% кв/кв особенно важно в свете сильного роста цен на продукцию в III квартале. То есть ценовое ралли в коксе окажет более слабое влияние на результаты Мечела, чем ожидалось.

Сегодня также ожидается выход финансового отчета по МСФО. В фокусе чистая прибыль, от которой зависят дивиденды по привилегированным бумагам. Ожидается повышенная волатильность котировок».

Генеральный директор компании Олег Коржов отметил:

— На снижение добычи год к году на 37% повлияло сокращение темпов горных работ, выполняемых подрядчиками, на разрезах «Нерюнгринский» и «Красногорский», а также перемонтаж лав на шахте им. Ленина и шахте «Сибиргинская».

— В отчетном периоде сложилась тенденция на разворот среднерыночных цен на металлопрокат в связи со снижением спроса со стороны строительной отрасли, производителей металлоконструкций, металлообрабатывающих предприятий и предприятий машиностроительного комплекса. Компания считает, что это стало следствием ажиотажного спроса на продукцию металлургов, который наблюдался во II квартале, в результате чего потребители сформировали достаточные запасы для своих нужд.

— Фактором, негативно отразившимся на показателях продаж в III квартале, стало влияние введенных экспортных пошлин. В 2021 г. до введения пошлин доля экспорта металлопродукции российских компаний группы превышала 30%, но после их введения этот показатель упал примерно на 10% и вернулся к средним значениям за последние несколько лет. По предварительным оценкам, потери компании от действия временных пошлин составят порядка 1,1 млрд руб., что примерно будет равняться 1% выручки металлургического сегмента.

После выхода операционного отчета на 11:40 МСК обыкновенные акции Мечела теряют 5,4%, привилегированные в минусе на 3,1%. Индекс Мосбиржи снижается на 0,2%.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги торгов. Рост продолжается, Газпром снова в лидерах

Запасы нефти в США за неделю снизились на 4,7 млн барр

Что по-настоящему защищает от инфляции. И это не золото

Российские акции. Лидеры в каждом секторе в 2022

Доходности по вкладам продолжают расти. Когда будет разворот

Что происходит с ценами на газ. Какие последствия

Делистинг без выкупа акций. Что это значит для тех, кто инвестирует в Китай

Илон Маск закончил продажу акций Tesla. Что дальше

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Прогнозы по MTLR

Подписаться на идеи по MTLR

Подписаться на идеи по MTLR

Думаю глобально отрабатываем фигуру нисходящий клин, где сейчас будем коснуться верхней его границы примерно до 122 и уйти затем до цели в 80р за бумагу, после чего резкий импульс к 140р Жду комментарии, спасибо.

По Мечелу за последний месяц произошли существенные ценовые изменения. С точки зрения волн все не так просто и понятно. Подробнее разбираю на видео.

Актив: MLTR Вход в шорт по рынку: 109.12 Стоп лимит: Стоп = 118.88 ; Лимит = 118.88 Перенос стопа в б/у =100.90 Тэйк №1(50%) = 92.55 Тэйк №2(25%) = 84.20 Тэйк №3(25%) = 67.60

Добавил в инвестиционный портфель позицию по Мечелу. Основательно так добавил. Если акция пойдет ниже (хотя вероятность уже низкая, так как сформировался разворотный паттерн: типа чашки с ручкой он же АВС он же РУ3 ), но все же если пойдет ниже 75 докупать, докупать, и еще раз докупать. Наклонная линия нисходящей тенденции тоже уже пробита. Цена ждет выстрела.

Отрабатывается фигура ГИП Примерная цель по длине головы видна на графике.

после консолидации которая думаю пройдет в форме треугольника цена выйдет в 5 волну к указанным целям, можно подкупать, кто в позиции держите!

Получили на Мечеле треугольник, поэтому против шорта открываю краткосрочный лонг от 145,17. Стоп = 137,80 Тейк-профит №1 (50%) = 158,80 Тейк-профит №2 (25%) = 165,80 Тейк-профит №3 (25%) = 178,80 Касание 152,00 – критерий переноса стопа в БУ

Актив: MTLR Вход в шорт по рынку: 143.70 Стоп лимит: Стоп = 153.95 ; Лимит = 153.95 Перенос стопа в б/у = 133.45 Тэйк №1(50%) = 123.20 Тэйк №2(25%) = 112.95 Тэйк №3(25%) = 92.45

Зашортил Мечел от 143,70. Стоп = 176,20 Тейк-профит №1 (50%) = 78,20 Тейк-профит №2 (50%) = 46,20 Касание 111,00 – критерий переноса стопа в БУ

Цены на уголь продолжают держаться на исторических максимумах. Китай испытывает недостаток электроэнергии. Нехватка угля в сочетании с высоким спросом на электроэнергию со стороны промышленности и домашних хозяйств Китая подталкивает цены на уголь и способствует повсеместным ограничениям на использование электроэнергии. Вообще, спрос на электроэнергию в Китае.

Несмотря на то, что в целом наш рынок, как я считаю, погружается в нисходящую коррекцию, ещё остаются инструменты, которые можно рассмотреть для покупки. Одним из таких являются обыкновенные акции Мечела (тикер –MTLR). Очень интересный вид открывается на трёхдневном и более старших таймфреймах – цена Мечела находится внутри огромного треугольника, который начал.

Доброе утро. MOEX:MTLR Мечел АП Шорт ниже 125 1. Уровень образован паранормальным баром 2. Ближний ретест 3. После ложного пробоя предыдущего уровня 126.54 не уходим вверх 4. Закрытие под уровень 5. Хороший запас хода Памятка. Входить рекомендуется только при пробое указанного уровня. Если инструмент с открытия сильно сходил в противоположную сторону от.

Тут перспектива на рост, в обведенном участке идет консолидация (если посмотреть на мелком таймфрейме видно что там треугольник и просматривается выход наверх), я ожидаю рост в район 212 рублей (промежуточная цель), и 235 рублей! по ходу движения будем смотреть на разметку и понимать где докупать в лонг!

Приветствую! MOEX:MTLR Мечел АО Лонг выше 164.40 при пробое 1. Выход после накопления 2. Не уходит вниз после Ложного пробоя 164.40 3. Тренд Лонг 4. Ближний ретест 5. Хороший запас хода. До следующего уровня 8% 6. Закрытие дня рядом с уровнем 7. В целом инструмент сильно не откатил Будьте внимательны со стопами, инструмент достаточно волатильный.

Акции «Мечела» год назад были на пике. Что с ними сейчас

Стоимость привилегированных акций 1 июля 2019 года: ₽127,4

Стоимость акций сейчас: ₽62,2

Причина падения: огромная долговая нагрузка

Перспективы: экономический кризис, снижение цен на уголь, падение спроса на сталь и электричество ухудшит положение компании. Поддержать «Мечел» может восстановление деловой активности в Китае, ослабление рубля и господдержка

Горно-металлургическая компания «Мечел» образовалась в 2003 году и на сегодняшний день работает в нескольких направлениях:

Производитель также владеет грузовыми морскими портами в России, на Японском и Азовском морях и грузовым речным портом на реке Кама. «Мечел» объединяет более 20 промышленных предприятий в России, Литве и на Украине.

Компанию контролирует российский бизнесмен Игорь Зюзин с семьей. Сейчас им в совокупности принадлежит 50,2% обыкновенных акций компании. Бумаги «Мечела» торгуются на Мосбирже и Нью-Йоркской фондовой бирже.

Почему подешевели акции?

Проблемы «Мечела» начались еще в 2013 году. До этого времени — в 2004–2012 годах — производитель агрессивно скупал различные компании. «Мечел» стремился построить вертикально-интегрированную компанию, чтобы создать полностью независимую производственную цепочку — от собственной сырьевой базы до собственной сбытовой сети.

Чтобы остаться на плаву, производителю пришлось сократить объемы капвложений, заложить основные активы для обеспечения при реструктуризации задолженности и подумать о продаже некоторых активов. В июне 2016 года «Мечел» продал 49% перспективного Эльгинского месторождения Газпромбанку за ₽34,3 млрд — правда, с возможностью выкупить долю до 20 января 2019 года.

Эльгинское месторождение находится в Якутии и славится огромными запасами коксующегося угля. «Мечел» получил лицензию на добычу полезных ископаемых на месторождении в 2011 году. Эльга стала самым амбициозным проектом Игоря Зюзина. Но сейчас у компании нет достаточных средств на дальнейшее развитие Эльгинского проекта.

В настоящий момент банки-кредиторы активно ищут покупателя на оставшиеся 51% месторождения. Предполагается, что его продажа поможет существенно снизить долги «Мечела».

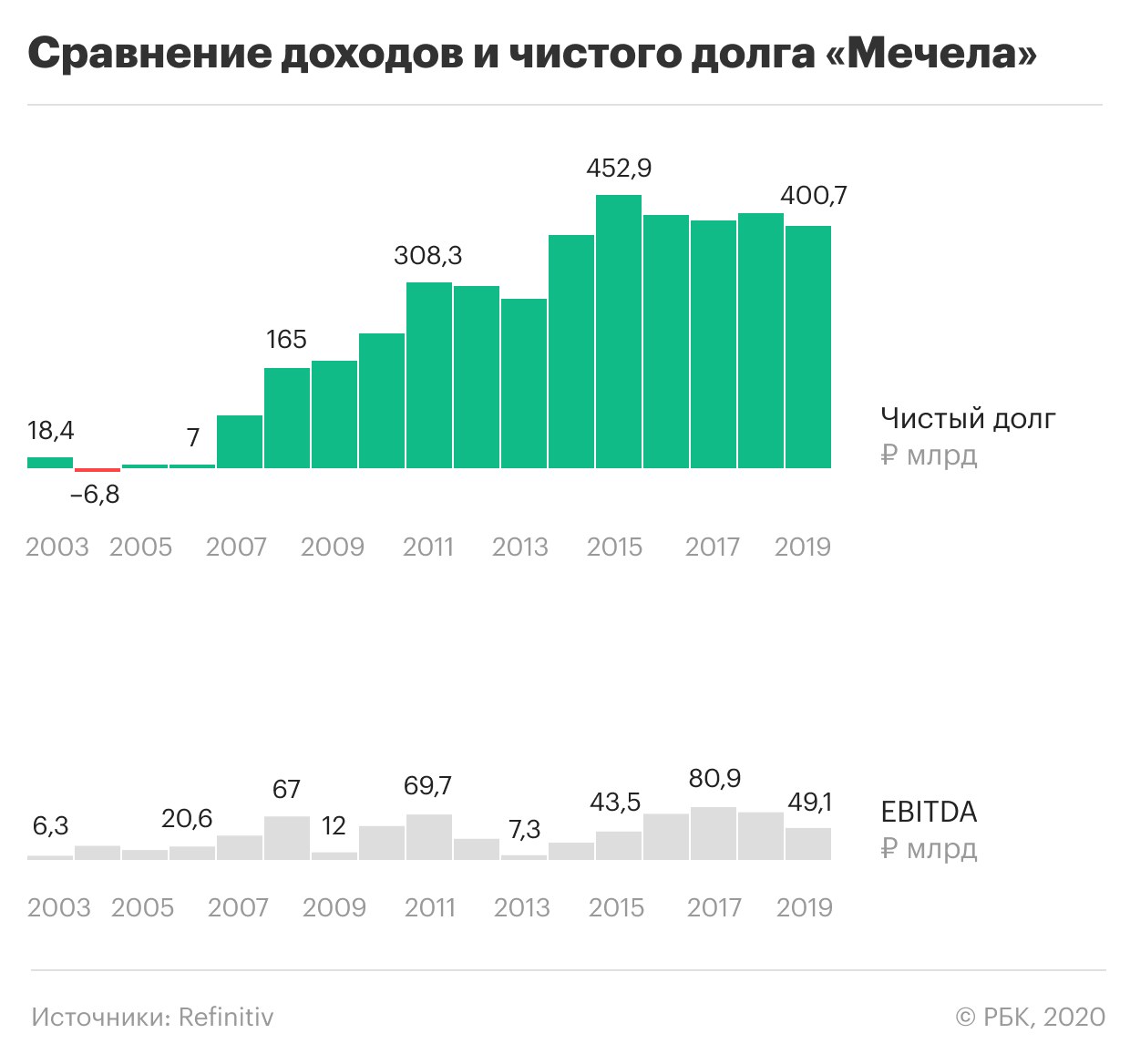

Сейчас «Мечел» — одна из наиболее обремененных долгами компаний на российском рынке. Чистый долг производителя на конец 2019 года равнялся ₽400,65 млрд. При этом способность компании погашать долги невелика и продолжает ухудшаться.

Неутешительную динамику также показывает операционная прибыль. За год «Мечел» заработал от основной деятельности ₽31,5 млрд, в то время как в качестве процентов он выплатил ₽38,8 млрд. Это означает, что компания не сумела заработать даже на набежавшие проценты по кредитам.

Переживет ли «Мечел» с такими результатами текущий кризис? По мнению управляющего партнера инвестиционной компании Exante Алексея Кириенко, ответить на него сейчас точно не сможет никто.

«Основные трудности у компании только впереди, поскольку, учитывая огромную долговую нагрузку, «Мечел» очень чувствителен к ухудшению макроэкономической конъюнктуры», — предупредили эксперты «Атона».

Что повредит компании

Падение спроса на сталь. По прогнозу «Атона», только в России потребление стали в 2020 году снизится на 5–7% — в особенности со стороны нефтегазового сектора и производителей автомобилей. В целом в мире из-за пандемии коронавируса спрос обвалится на 3–7%, ожидает международное рейтинговое агентство Moody’s.

Снижение спроса на электроэнергию. Из-за коронавируса многие предприятия в России приостановили работу, что привело к сокращению спроса на электроэнергию. В «Мосэнерго» предположили, что при наиболее благоприятном развитии событий потребление электроэнергии в России в 2020 году упадет на 3,6%. Вследствие этого на 5% обвалится выручка электроэнергетиков.

Валютный курс. В сложившихся условиях большой минус для компании — долги в иностранной валюте. Их у «Мечела» примерно 35% от общего долга. Когда рубль слабеет к доллару и евро, курсовая переоценка отрицательна и Мечел фиксирует «бумажный» убыток. Скорее всего, в первом квартале 2020 года производитель потеряет значительную сумму на курсовых разницах.

За первый квартал курс рубля снизился против доллара на 17%. В паре с евро российская валюта потеряла 24,5%.

Что поможет компании

В пользу компании играют сейчас три фактора, рассказал Алексей Кириенко.

Во-первых, в Китае уверенно восстанавливается деловая активность, что может пойти на пользу спросу на продукцию «Мечела».

Второй фактор — ослабление рубля. После девальвации рубля в 2014 году многие российские экспортеры оказались в более выигрышном положении, хотя им и повредило снижение цен на энергию и металлы.

И наконец — обширная господдержка. Сейчас российское правительство уделяет повышенное внимание не только тому, чтобы снизить волну заболевших. Оно стремится предотвратить волну банкротств бизнеса.

«Однако не стоит полагаться на все три фактора в полной мере», — предупредил эксперт.

«Мечел» с 2012 года не платит дивидендов по обыкновенным акциям. Но владельцы привилегированных бумаг продолжают получать выплаты. Несмотря на высокие долги, компания придерживается устава, по которому выделяет на дивиденды 20% чистой прибыли по МСФО.

По итогам 2019 года чистая прибыль производителя обвалилась более чем в пять раз — с ₽12,6 млрд до ₽2,4 млрд. В РБК Quote подсчитали, что на одну привилегированную акцию придется ₽3,47, то есть доходность составит 5,12%. В прошлом году владельцы привилегированных акций получили ₽18,21 на каждую бумагу.

Именно из-за того что у «Мечела» хорошие дивиденды по привилегированным акциям, динамика этих бумаг более волатильна. Перед выплатами дивидендов префы сильно вырастают, а после — падают. Обыкновенные акции не так сильно упали за последний год, не в последнюю очередь благодаря новостям о реструктуризации долгов и ожидаемой продаже Эльгинского месторождения.

Может ли «Мечел» отказаться выплачивать дивиденды?

Может, уверен Алексей Кириенко. Компания ранее заявляла о трудностях с обслуживанием кредитов и сложных переговорах с кредиторами. Также в «Мечеле» планировали снизить долговую нагрузку за счет продажи Эльгинского месторождения.

Если этот вопрос так и не решился, то компания рискует оказаться в более тяжелом положении, чувствуя себя «хуже рынка». В этих условиях менеджменту, вероятно, придется рассматривать более радикальные шаги, пояснил свое мнение эксперт.

Динамика привилегированных акций выглядит весьма тревожно. Котировки бумаг падали быстрее рынка, потеряв за месяц по 23 марта 56%, до ₽50 за акцию, а в период отскока рынка поднялись к отметке ₽63 за бумагу, что также хуже рынка. «По всей видимости, «Мечел» не тот актив, который стоит покупать на спаде», — заключил Кириенко.

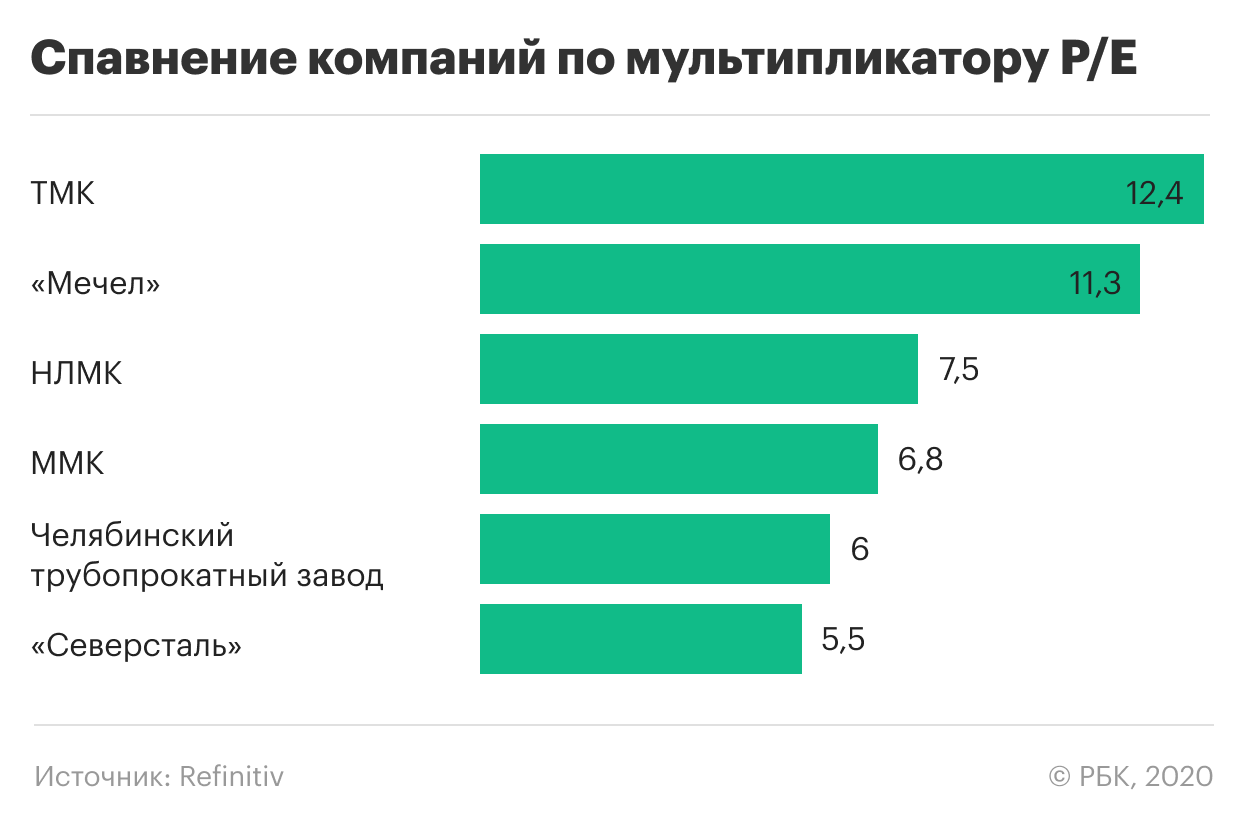

Судя по информации Refinitiv, абсолютное большинство аналитиков сейчас не дают прогнозных цен по акциям «Мечела». «У нас нет официального рейтинга по «Мечелу», — в частности, заявили в «Атоне».

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее