Что с газпромом почему падают акции

Акции «Газпрома», «Роснефти» и «ЛУКОЙЛа»: покупать или продавать. Разбор аналитика для Финтолка

Индекс Мосбиржи буквально птицей летел последние дни наверх, очень заметно опережая в росте динамику движений на западных фондовых площадках, где, наоборот, наблюдалась техническая коррекция. По сути, весь этот скачок стал возможен благодаря росту акций ведущих российских сырьевых экспортеров. Однако со вчерашнего дня инвесторы начали их продавать. С чем связано падение акций «Газпрома», «Роснефти», «ЛУКОЙЛа» и «Татнефти» и вырастут ли они в цене снова, Финтолку помог разобраться шеф-аналитик TeleTrade Пётр Пушкарёв.

Пётр Пушкарёв, шеф-аналитик TeleTrade

Почему инвесторы начали резко продавать акции нефтяных компаний

Скорее всего, это не означает, что рынок разворачивается. Постепенное смещение нефти в еще более высокий диапазон цен будет способствовать среднесрочному росту выручки и прибылей всей нефтяной отрасли. На встрече ОПЕК+ решения о дополнительном ускорении добычи принято не было.

Почему падают акции «Роснефти»

Участникам рынка еще слишком памятен пик цены 522,80 рубля за акцию «Роснефти» в октябре 2018 года, после которого акции очень быстро спустились с небес на землю — ниже 400 рублей. К тем давним рекордам цены на акции «Роснефти» вернулись только после пандемии — к январю текущего 2021 года, а по пути к этому счастью держателям акций пришлось пережить и пандемийное дно — ниже 230 рублей за одну акцию.

6 октября 2021 года акции «Роснефти» (ROSN) установили исторический максимум стоимости на отметке 663,15 рубля.

По цене выше 660 рублей добавлять в портфель «Роснефть» инвесторы не торопятся, чтобы не рисковать и при каком-нибудь форс-мажоре не потерять больше, чем вложили, как это уже было ранее с этими бумагами. Сейчас выглядит вполне логично, что люди избавляются от некоторой части своего пакета акций сразу после взлета котировок уже практически на четверть, если считать с начала сентября.

Рынок страхуется не столько от какого-то среднесрочного провала, связанного с котировками нефти, сколько от явной перекупленности некоторых бумаг нефтегазовой отрасли.

С акциями американской Exxon Mobil, Chevron или английской BP, например, подобного эффекта не происходит, поскольку они еще далеки по цене от своих довирусных максимумов. Западные нефтяные компании в ответ на коррекцию нефтяных котировок просаживались в цене в пределах всего лишь на 1-1,5 % и могут потерять ещё сравнительно немного. Большинство участников рынка, у которых есть акции американских и европейских нефтяников, будут терпеливо ждать их восстановления в цене до уровней конца 2019 года.

Российские нефтяные компании успели несколько «перевыполнить план» по обновлению верхушек, и теперь динамика российского рынка за это расплачивается не менее резким откатом вниз, но не более того.

Почему падают акции «Газпрома»

Очевидно, что «Газпром» ещё успеет получить немало материальных выгод от ажиотажного всплеска цен на газ, потому что даже когда цены осядут, они будут в 1,5-2 раза выше прежних на спот-рынке, что положительно скажется и на заключении контрактов на дополнительные трубопроводные поставки, и на сроках запуска «Северного потока — 2».

6 октября 2021 года акции «Газпрома» (GAZP) установили исторический максимум стоимости на отметке 397,64 рубля.

Для акций «Газпрома» планка в 400 рублей стала хорошо объяснимым психологическим барьером, выше которого цены могут взлететь, а могут и нет.

Как только акции «Газпрома» приблизились на расстояние вытянутой руки к планке в 400 рублей, пошла спонтанная фиксация прибыли.

Вероятно, в дальнейшем акции «Газпрома» закрепятся в новом коридоре, верх которого будет пока что значительно пониже этих самых 400 рублей, а низ коридора может находиться вполне и глубже 350 рублей за акцию, например, откаты могут доходить моментами и до 320-330 руб.

Если газовые цены в ближайшие пару недель не сдуются окончательно, а возобновят растущий тренд, то и «Газпром» возобновит тестирование верхних уровней.

Вырастут ли акции «Роснефти», «Татнефти», «ЛУКОЙЛа» снова

Полагаю, чуть позже, когда пыль слегка осядет, а возможно уже и до конца этой недели, спрос на акции «Роснефти», «Татнефти», «ЛУКОЙЛа» активно возобновится.

С технически-формальной точки зрения это подтвердит само направление нефтяного ралли еще раз — что акции нефтяных компаний следуют за ростом цен на сырьевом рынке. Такая модель успокоит и держателей, и новых покупателей бумаг российских нефтяных компаний, которые в любом случае будут иметь от дорогой нефти стабильную выгоду на протяжении еще нескольких ближайших месяцев.

Что будет с акциями «Газпрома» в 2022 году. Прогнозы экспертов

Аналитики крупнейших инвесткомпаний ожидают, что в 2022 году акции «Газпрома» обновят исторический максимум стоимости на фоне благоприятной ситуации на рынке газа. Предыдущий рекорд был зафиксирован 6 октября, когда цена акций достигла отметки ₽397,6 за бумагу. С начала 2021 года котировки акций «Газпрома» выросли примерно на 60%, а за последние 12 месяцев бумаги газовой компании подорожали на 86% — с ₽182 в конце ноября 2020 года до ₽339 за бумагу на конец ноября 2021 года.

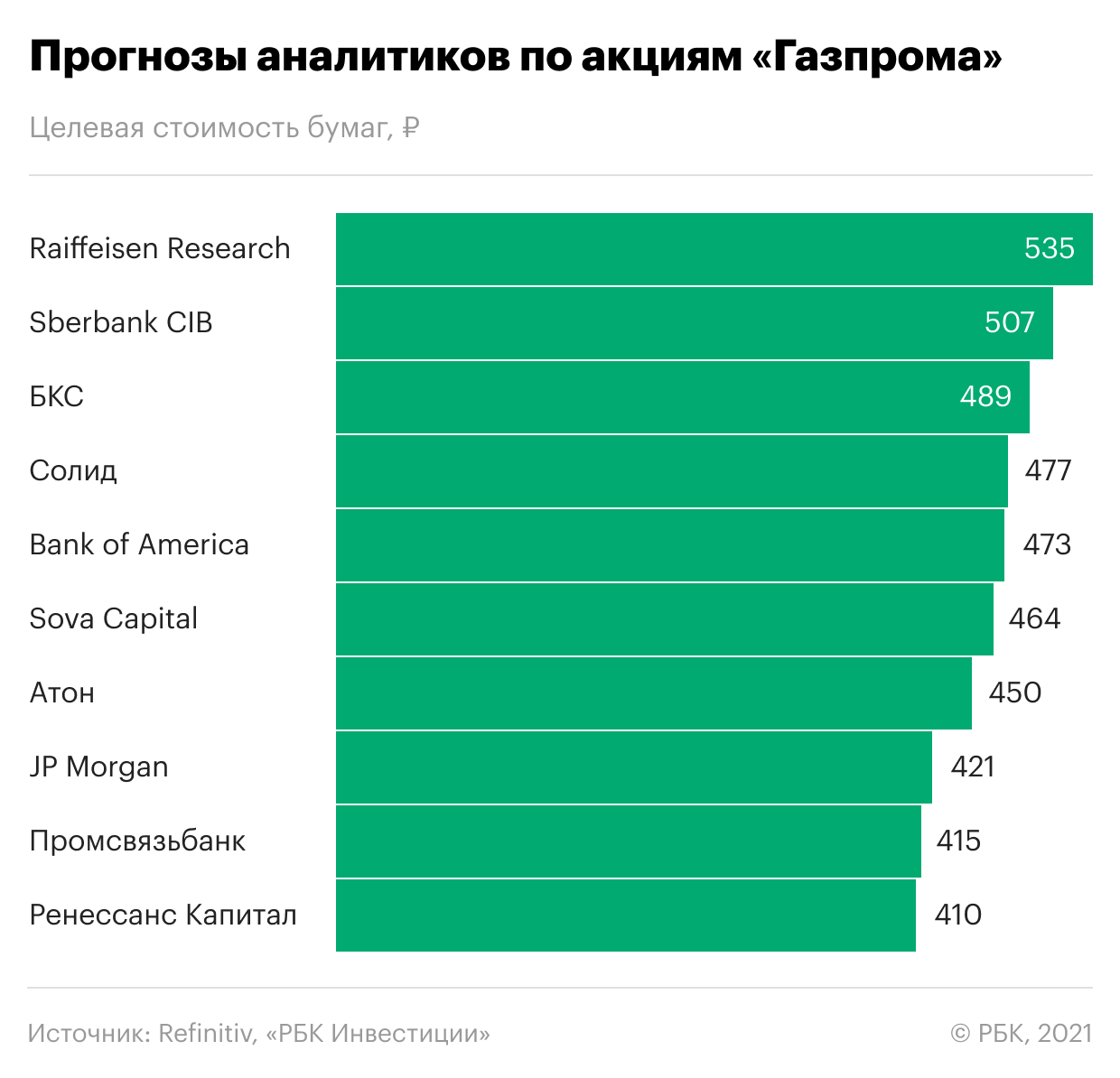

Несмотря на столь существенный рост, эксперты считают, что акции «Газпрома» все еще недооценены. Опрошенные Refinitiv аналитики, среди которых эксперты SberCIB, «Атона» и Raiffeisen Research, ожидают роста цены бумаг до ₽414 за акцию в ближайший год — то есть еще примерно на 22%. Среди опрошенных экспертов 11 рекомендуют покупку акций, а двое советуют держать бумаги в портфеле. Наибольший потенциал роста в бумагах «Газпрома» видят аналитики Raiffeisen Research — они оценивают справедливую стоимость акций газовой компании на уровне ₽535 в перспективе 12 месяцев.

В «Атоне» считают «Газпром» одним из фаворитов в сырьевом секторе и сохраняют позитивный взгляд на среднесрочные перспективы компании, учитывая кризис на европейском газовом рынке. В долгосрочной перспективе на рынке газа, скорее всего, сохранится дефицит из-за низких запасов и неопределенности вокруг поставок сырья в Европу, считает старший аналитик «Атона» Андрей Лобазов. По его мнению, рост цен на газ в 2021–2022 годах продолжится. «Газпром» выиграет от сильной макроэкономической конъюнктуры, а стоимость его акций может вырасти до ₽450 в перспективе ближайшего года, прогнозируют в «Атоне».

«Газпром» — лидер в рейтинге крупнейших компаний России РБК 500. Он занимается добычей, транспортировкой, хранением, переработкой и реализацией газа, газового конденсата и нефти, продажей газа в качестве моторного топлива, а также производством и продажей тепло- и электроэнергии. «Газпром» — лидер по добыче газа в стране. На него приходится 12% мировой и 68% российской добычи газа. По добыче нефти компания входит в четверку крупнейших производителей в России.

Сейчас компании принадлежит крупнейшая в мире газотранспортная система протяженностью 175,2 тыс. км. В сентябре 2021 года «Газпром» объявил о завершении строительства нового трубопровода «Северный поток — 2», который будет поставлять газ из России в Германию через морские территории России, ФРГ, Финляндии, Швеции и Дании.

Какую сумму выплатит «Газпром» в виде дивидендов

Одним из основных факторов привлекательности компании остается ее дивидендная политика, которая предусматривает выплату акционерам 50% от чистой прибыли по МСФО. По итогам 2020 года компания выплатила владельцам акций дивиденды в размере ₽297,1 млрд, по ₽12,55 на одну бумагу. Дивиденды стали третьими по величине за всю историю компании. Рекордные дивиденды в размере ₽16,61 на акцию компания направила акционерам по итогам 2018 года. На втором месте — выплаты за 2019 год, ₽15,24 на акцию.

Что происходит с газом и почему не растет Газпром?

Получаем много вопросов вокруг происходящего с газом. Это уже полный кризис или еще нет? И почему Газпром не растет, как в прошлый раз?

Попробуем разобраться, что происходит, и правильно ли говорить об энергетическом кризисе 2.0.

Для Европы определенно, однако в октябре проблемы были по всему миру, и не только по газу. Сейчас же уголь в Китае вдвое дешевле октябрьских максимумов, цены на газ в США тоже упали на 40% и не обращают внимания на происходящее на другом берегу Атлантического океана.

А происходит там – мы с вами понимаем, что – сертификация «Северного потока-2» затягивается. Здесь мы не будем пытаться разобраться в юридических тонкостях соответствия газопровода разным аспектам европейского законодательства. Может быть, дело и правда в бюрократических проволочках. Но это сомнительно, потому что тема газопровода постоянно возникает в контексте разговоров о санкциях по поводу, напрямую с ним не связанному.

Значит, все-таки политика. А раз политика, то решения, принимаемые сторонами, не всегда бывают рациональными. Понятно, что Газпрому эта история надоела, и он решил простым и понятным языком объяснить европейским партнерам, что без СП-2 им не обойтись. С конца сентября прокачка по газопроводу Ямал-Европа практически упала до объемов, необходимых лишь для исполнения долгосрочных контрактов.

Если за первые 8 месяцев года рост экспорта в дальнее зарубежье был 26% (г/г), за 9 месяцев уже на 19,4%, а к середине декабря этот показатель упал до 4,8%. Да, пока это по-прежнему рост, но не забываем, что сравниваем с провальным по этому показателю 2020-м. И по динамике понятно, что в 4 квартале экспорт Газпрома резко упал.

Послание для Европы с полупустыми хранилищами ясное, и цены это подтверждают. Надеяться на спасительный американский СПГ не приходится. Экспорт из Штатов физически невозможно нарастить до нужных объемов в обозримом будущем. Тем более, прямо сейчас. Газпром остается единственной надеждой замерзающей Европы на относительно комфортную зиму. Только надо запустить СП-2.

Так почему же акции Газпрома не растут, а европейцы упираются?

С акциями более-менее понятно. Во-первых, рост цен фактически проходит мимо Газпрома из-за падения экспорта газа. Во-вторых, санкционная тема упорно не уходит из повестки. Мы живем не в идеальном мире, где газопровод начинает эксплуатироваться, потребители получают снижение цен, а Газпром (MCX: GAZP ) — рост выручки и стоимости акций.

В суровой реальности Европа пока предпочитает жить с запредельно дорогим газом при угрозе холодов. Выглядит не слишком рационально. Но на то она и политика, что зачастую простые и удобные всем решения оказываются неприемлемыми по каким-то иррациональным причинам. Проще говоря, из-за тараканов в голове. Нам бы январь простоять, да февраль продержаться.

Однако и Газпрому следует помнить, что обострение отношений с потребителем не может быть долгосрочно выгодно производителю. Это касается любого рынка, газовый не исключение. Особенно с потребителем, от которого приходит значительная доля выручки. Даже если сейчас свою повестку удастся таким образом «продавить», плюсом в карму это не станет.

Сейчас попытки Европы избавиться от зависимости от российского газа выглядят обреченными на провал. Но кто знает, что будет через 10 лет, если постоянно напоминать об этом?

«На акциях Газпрома я потерял 2 миллиона, мог и больше»

Последние 13 лет бумаги нашего «национального достояния» находились в минусе

Цены на газ продолжают расти. Энергетический кризис в мире обещает затянуться. Но значит ли это, что Газпром, а вместе с ним и держатели акций этой компании будут богатеть ускоренными темпами? Ведь именно такую версию сейчас чаще всего выдвигают в соцсетях на форумах «эксперты» и «просто знающие люди». Активизировались рассылки по интернету и смс, а также звонки с предложением купить акции газовой госкорпорации.

Маловероятно, что этим занимается официальное подразделение Газпрома. И не важно, официальные ли это подрядчики или добровольцы-любители. Важнее то, что они вводят в заблуждение людей, которых призывают покупать эти акции, отмечая сильные стороны этой компании, но умалчивая об уязвимости газового монстра.

Кстати, наиболее сильной стороной Газпрома, на мой взгляд, является способность себя позиционировать в глазах российской общественности. За последние два десятилетия пиарщики, рекламщики госкорпорации сумели прочно засадить в подсознание россиян «Газпром — национальное достояние!»

Правда, в 2016 году тогдашнему главе Федеральной антимонопольной службы Игорю Артемьеву на какой-то момент удалось добиться, чтобы Газпром убрал из рекламы формулировку о том, что компания — это национальное достояние. Рассказывая об этом журналистам, он пояснил, что достоянием могут быть люди, газ и так далее — но не Газпром.

Однако рекламный ролик со слоганом «Национальное достояние» вскоре продолжил появляться в телеэфире. А пресс-службе ФАС пришлось объяснить прессе причину резкого изменения позиции своего руководства.

Произошла смена акцентов и трансформация самого смысла рекламного ролика компании, рассказали «Интерфаксу» в пресс-службе ФАС: «Понятие „Национальное достояние“ больше не ассоциируется с ПАО „Газпром“, а распространяется на понятия из видеоряда — тайгу, реки, горы, дух, волю, красоту, семью, движение, традиции, свет, Сибирь, а появляющееся в конце ролика название компании расценивается как подпись».

Да, бесспорно, вся эта отечественная красота, наши природные и духовные богатства просто бесценны…

А как же, все-таки, акции Газпрома, который под всем нашим национальным достоянием так беззастенчиво подписался?

— Акции компании Газпром сейчас находятся на том же ценовом уровне, на котором были летом 2008 года. Достаточно тринадцати лет для демонстрации их потенциала? Лично мне — хватило, — считает аналитик ГК ФИНАМ Алексей Коренев:

— Никогда и никому не рекомендую следовать советам незнакомых вам людей в отношении каких-либо действий с акциями компаний. Они не несут никакой ответственности за свои советы. Профессионалы, которые сами торгуют и зарабатывают на этом деньги, давать вам правильные советы не будут, потому что вы для них конкурент. На рынке ведь денег не прибавляется, они перекочевывают из карманов одних людей в карманы других. А если точнее, то из карманов новичков в карманы опытных. Из карманов не очень умных в карманы очень умных. Поэтому тот, кто работает на рынке акций, дельные советы вам давать не будет. Вы ведь для него даже не просто конкурент, а добыча.

Что касается Газпрома. Акции этой компании сейчас находятся на том же ценовом уровне, на котором были летом 2008 года. Они в 2008 году рухнули, совершенно бешено, если не ошибаюсь — до 86 рублей. И только в этом году, и только благодаря выросшим ценам на газ, а газ у нас стоил почти две тысячи долларов за тысячу кубометров, если помните, а сейчас порядка тысячи стоит, Газпром поднялся. Потому что у него в этом году сумасшедшая прибыль. И да, фирма будет, конечно, платить хорошие дивиденды какое-то время, потому что прибыль высокая. Но никто не гарантирует, что эта прибыль будет в дальнейшем.

Нужно смотреть фундаментальные показатели компании. Да, по итогам текущего года, особенно по итогам третьего квартала, и, наверное, также по итогам четвертого квартала будут очень хорошие данные по прибыли. На этих данных Газпром только вернулся на цены 2008 года.

Заметьте, 13 лет прошло — какая еще из ценных бумаг у нас находилась 13 лет в минусе? Те, кто купил акции Газпрома в 2008 году, скажем так, попали. И я тоже находился среди них, и с трудом от этих бумаг избавился в 2008—2009 годах, причем, с приличным убытком — потерял почти два миллиона рублей.

И я понял, что туда залазить не надо, потому что компания надолго в минусах. Вот тринадцать лет это и длилось. Да, цена доходила почти до 400 рублей (397,64 рублей был максимум), потом начала откатываться. Почему? Да потому что цены на газ стали снижаться.

Как только истерика в Европе прекратилась, и цены на газ в Европе откатились от двух тысяч долларов до тысячи, а потом даже еще снизились до 750, хотя сейчас снова отскочили к тысяче, цены на акции Газпрома тоже пошли вниз. Потому что там инвесторы понимают, что можно поиметь с Газпрома? Ну, дивиденды. Дивиденды хорошие в том случае, если прибыль высокая. Прибыль высокая. Пока в Европе энергетический кризис.

«СП»: — Но этот кризис не навечно же, однажды он должен закончиться…

— Да, и тогда прибыли Газпрома уже не будут такими высокими. А проекты у этой компании очень затратные. И не всегда выгодные, та же самая «Сила Сибири». Нам ее все время рекламируют по телевидению, не знаю — зачем, как будто нам же ее продать пытаются, а она же все равно не продается. Но рекламируют. Обычно рекламируют то, что можно купить — средство от перхоти, прокладки и прочее. Зачем рекламировать «Силу Сибири» — не понятно. Деньги лишние? Или чтобы не забывали? А она вообще не интересна китайцам, загрузить ее нечем. Вообще Газпром — не самая хорошая компания в стране, не очень хорошо управляется. Просто им повезло — в Европе сложилась такая конъюнктура, что они сразу решили перейти на биржевое ценообразование и цены сразу выросли, и то, что успели закачать газ в хранилища.

Это подфартило. Так, глобально Газпром, на мой взгляд, не стоит интереса. Он, кстати, интересен для краткосрочных спекуляций. Вот если бы вы его акции купили в августе, а продали бы в начале октября, ну да, вы бы взлетели с 280 рублей почти до 400. Да, около 120 рублей с бумаги — это очень прилично, но это теоретически, конечно, а в реальности невозможно захватить минимум и максимум.

Ну, купили бы там по 300, а продали по 380 рублей — тоже неплохо. Хорошая прибыль. Но это краткосрочная спекуляция — два месяца, о чем речь? А долгосрочно я не вижу у Газпрома каких-то фантастических перспектив. Не самая лучшая в этом плане компания, особенно по части управления, и сильно зависящая — это очень важно — от внешней конъюнктуры, от стоимости газа.

— Да, Газпром сейчас будет получать прибыль за счет высокой цены на газ, но недополучать прибыль за счет снижения объемов прокачки. Теоретически Газпром мог бы увеличить объем прокачки по «Северному потоку», вопрос в том, что важнее для Газпрома сейчас — получать прибыль от роста цены или терять от снижения потенциальных объемов прокачки. Дело в том, что газ никуда не денется, он в земле сидит, это не сметана — не скиснет. Ну, не продадут они его сейчас, так продадут через полгода, через год, через десять лет. Все равно продадут.

И, судя по всему, цены на газ будут оставаться относительно высокими, потому что спрос на газ сохраняется, никуда он не денется. Газпром в этом плане обладатель очень выгодных ресурсов. Они есть в земле, объемы известны, испортиться при этом они не могут. Не хотят покупать сейчас — потом продадим, а пока будем снимать пенку за счет цены.

Да, это действительно противоположные факторы: объемы продаж не очень большие, зато цена сумасшедшая. Но повторюсь — это не сметана, она не испортится, можно и потерпеть. Поэтому Газпром и занял такую позицию: он нигде себя агрессивно не проявляет, исполняет все свои обязательства, ведет себя абсолютно нейтрально, то, что ему предписано, исполняет. Придраться не к чему, а все остальное — это сделали сами европейцы, поэтому Газпром разводит руками и снимает с этой ситуации прибыль. И кто его знает, куда теперь цена на газ пойдет?

Сертифицировать газ — цена тут же уйдет на 600, а не будут сертифицировать — она снова на 2 тысячи уйдет. Поэтому вот в эти качели играть… Я с 2008 года к Газпрому больше близко не похожу, мне хватило того момента. Была цена его бумаг 340, потом упала до 300, а когда начала расти — я стал закупаться. Закупился, а потом пошло снижение — 200, 100, 86 рублей. Я знаю людей, которые продавали по 86, перед этим купив по 200. Поэтому я еще не самый пострадавший. Но цистерну корвалола выпил.

«СП»: — Подкупает еще и то, что Газпром входит в состав «Голубых фишек» …

— «Голубыми фишками» называют акции, по которым самые высокие обороты. Но при этом, я бы все равно осторожно относился к нефтянке и газу. Вот металлургия очень хорошо заработала в этом году. А рынки — и международные, и российские — перегреты и ожидается коррекция. Риски достаточно большие. Все может начаться внезапно.

Но, на мой взгляд, сейчас неплохо выглядит банковский сектор. Особенно гиганты, такие как Сбербанк. В отличие от Газпрома он не зависит от цен на ресурсы. Он обслуживает людей, получает свою комиссию, свои проценты, живет, на банковскую маржу. И никуда не денутся ни вкладчики, ни кредиторы, ни заемщики. Достаточно надежный бизнес, интересная тема для инвестиций. Металлургию, опять же, стоит посмотреть. Только не надо исходить из принципа — что меньше всего выросло, больше вырастет потом.

Может оказаться так, что меньше выросло, то потом сильнее всего и упадет. В любом случае, чтобы что-то купить, надо очень глубоко и серьезно копаться в аналитике по этой теме. Вот даже на профессиональные сайты зайдите, посмотрите котировки, фьючерсы и акции Российской Федерации. Тут в порядке алфавита — Аэрофлот, ВТБ, Газпром, Норникель, Лукойл… Их буквально два-три десятка, вот это — «голубые фишки». Это не Китай, где тысячи компаний торгуются там, и даже не США, где в S&P500 входят 500 компаний.

У нас активно торгуются 2−3 десятка компаний. Смотрите по их оборотам. И рекомендую избегать экзотики. Тут недавно акции Института стволовых клеток человека по оборотам превзошли Роснефть и Лукойл вместе взятых. Но там была такая биржевая паника, кто-то хитрый слух пустил. В общем надо все это самому глубоко изучать, постоянно отслеживать изменения. Либо за комиссию прицепляться к счету того, кто этим занимается профессионально. Но только не форумы — они хорошего не насоветуют.

Газпром акции

БЕРЛИН, 22 дек — РИА Новости. Министр иностранных дел Германии Анналена Бербок призвала стремиться к диалогу с Россией в «нормандском формате» и Совете Россия — НАТО, чтобы предотвратить дальнейшую эскалацию.

Глава МИД ФРГ сообщила о консенсусе с канцлером по «Северному потоку-2»

Глава МИД ФРГ сообщила, что достигла с канцлером Шольцем консенсуса по Nord Stream 2

Власти Германии пришли к общей позиции по российскому газопроводу, сообщила Анналена Бербок. При рассмотрении вопроса о запуске «Северного потока-2» будет учитываться энергетическая безопасность, подчеркнула она

По словам Бербок, несмотря на разные точки зрения в прошлом, и она, и канцлер «ясно дали понять», что процесс сертификации проекта должен идти на основе европейского законодательства.

«Вопрос энергетической безопасности также будет играть роль в процессе дальнейшей оценки», — добавила она.

11 декабря в Frankfurter Allgemeine Zeitung была опубликована статья обозревателя Йоханнеса Лейтойзера, в которой говорилось, что Бербок оказалась в затруднительном положении из-за позиции по «Северному потоку-2». Автор напомнил, что Бербок выступала против газопровода, будучи представителем оппозиции от «зеленых». «Как представителю коалиции ей пришлось согласиться с тем, что СДПГ (Социал-демократическая партия Германии, победила на выборах. — РБК) не будет готова отказаться от газопровода, строительство которого уже завершено», — отметил он. Вскоре после этого председатель комитета по иностранным делам бундестага Норберт Рёттген призвал Бербок «занять четкую позицию» по этому вопросу.

Шольц ранее призывал не увязывать «Северный поток-2» с ситуацией на Украине. «По данной проблеме решение принимает без политизации одно из учреждений в Германии», — подчеркивал он.

всё, сломали анну ленку

Отбор газа из ПХГ Европы 21 декабря составил более 762 млн куб. м. Это максимум не только с начала отопительного сезона в Европе в октябре 2021 года, но и за все время сбора данных GIE (Gas Infrastructure Europe) на эту дату.

Общая заполненность европейских ПХГ накануне уменьшилась до 58,26% и сейчас составляет около 62,9 млрд куб. м — на 22 млрд куб. м меньше, чем в прошлом году.

Авто-репост. Читать в блоге >>>

Газпром уверенно переходит в растущий тренд

Газпром пробивает 50-дневную среднюю и формирует возрастающий тренд.

телеграм: t.me/autotradering

Авто-репост. Читать в блоге >>>

О «Газпроме», евроупёртости и не только

Наблюдая перипетии энергетического рынка Европы складывается ощущение, что смотришь дурную комедию в стиле братьев Коуэнов.

Истоки творящегося балагана лежат в 2009 году, с принятием ЕС т.н. «Третьего энергопакета» и Директивы о ВИЭ.

Тогда «Газпрому» было запрещено владеть энергетической и транзитной инфраструктурой, а Европе установили лимиты на альтернативные источники энергии.

К 2021му году объем возобновляемых источников энергии должен быть равен 20% от общего объема.

Само собой вся «зеленая» энергетика остается строго дотационной и все издержки легли на налогоплательщиков, вызвав немедленный рост налогов.

Следующей «объединяющей» целью ЕС стало освобождение от «энергетического рабства», долгосрочных контрактов с «Газпромом».

Всех возмущало, почему при более низкой цене на рынке должны платить России по фиксированным тарифам.

Почему-то никто не мог увидеть, что что низкая коммерческая цена лежит на долгосрочном, планируемом спросе. Но не суть.

О «Газпроме», евроупёртости и не только

Наблюдая перипетии энергетического рынка Европы складывается ощущение, что смотришь дурную комедию в стиле братьев Коуэнов.

Истоки творящегося балагана лежат в 2009 году, с принятием ЕС т.н. «Третьего энергопакета» и Директивы о ВИЭ.

Тогда «Газпрому» было запрещено владеть энергетической и транзитной инфраструктурой, а Европе установили лимиты на альтернативные источники энергии.

К 2021му году объем возобновляемых источников энергии должен быть равен 20% от общего объема.

Само собой вся «зеленая» энергетика остается строго дотационной и все издержки легли на налогоплательщиков, вызвав немедленный рост налогов.

Следующей «объединяющей» целью ЕС стало освобождение от «энергетического рабства», долгосрочных контрактов с «Газпромом».

Всех возмущало, почему при более низкой цене на рынке должны платить России по фиксированным тарифам.

Почему-то никто не мог увидеть, что что низкая коммерческая цена лежит на долгосрочном, планируемом спросе. Но не суть.

О «Газпроме», евроупёртости и не только

Наблюдая перипетии энергетического рынка Европы складывается ощущение, что смотришь дурную комедию в стиле братьев Коуэнов.

Истоки творящегося балагана лежат в 2009 году, с принятием ЕС т.н. «Третьего энергопакета» и Директивы о ВИЭ.

Тогда «Газпрому» было запрещено владеть энергетической и транзитной инфраструктурой, а Европе установили лимиты на альтернативные источники энергии.

К 2021му году объем возобновляемых источников энергии должен быть равен 20% от общего объема.

Само собой вся «зеленая» энергетика остается строго дотационной и все издержки легли на налогоплательщиков, вызвав немедленный рост налогов.

Следующей «объединяющей» целью ЕС стало освобождение от «энергетического рабства», долгосрочных контрактов с «Газпромом».

Всех возмущало, почему при более низкой цене на рынке должны платить России по фиксированным тарифам.

Почему-то никто не мог увидеть, что что низкая коммерческая цена лежит на долгосрочном, планируемом спросе. Но не суть.

Авто-репост. Читать в блоге >>>

346, еще буквально несколько дней назад было 317, а в тот утренний маржин колл на мосбирже и вовсе 297. Можете ли вы в это поверить… Я нет.

Национальное Достояние, это чуть более 10%. В 2008-м видел 80% за неделю вверх, а за следующую 60% вниз 😉

Geist, меня не волатильность смущает, а то, что будто бы только сейчас все узнали про дивы в 40-50 рублей и пошли скупать, как будто это не Газпром, а Сургутнефтегаз и объявил див.политику внезапно. Или только сейчас рынок увидел спотовые цены, странно. Толи рынок такой неэффективный у нас, толи какие-то неизвестные факторы до текущего момента факторы вступили в силу.

Национальное Достояние, всё уже в рынке, каждая новость, каждый факт. Не надо думать что вокруг все идиоты.))))

РОССИЯ-ГАЗПРОМ-ДИВИДЕНДЫ-ГРАФИК-2

22.12.2021 20:26:48

Газпром впервые допустил возможность выплаты дивидендов несколько раз в год

Москва. 22 декабря. ИНТЕРФАКС — «Газпром» (MOEX: GAZP) впервые не отверг возможность выплаты дивидендов чаще одного раза в год. Параллельно российские регуляторы ведут работу над упрощением процедуры выплаты промежуточных дивидендов, сообщил на встрече с инвесторами зампред «Газпрома» Фамил Садыгов.

В уставе «Газпрома» в 2007 году была введена норма о возможности выплаты дивидендов поквартально. Крупнейшая публичная «дочка» концерна «Газпром нефть» (MOEX: SIBN) уже перешла к выплате дивидендов несколько раз в год.

Садыгов отметил: «Дивидендная политика предполагает выплату дивидендов по итогам работы за год. Но одним из способов дальнейшего развития дивидендной политики является переход на выплату дивидендов два раза в год. Мы безусловно обладаем необходимой ликвидностью. Мы понимаем, что такой подход позволит снизить риск инвесторов и обеспечить большую стабильность и предсказуемость денежных потоков как для инвесторов, так и для компании».

«Но в то же время переход на выплату промежуточных дивидендов требует определенных корпоративных процедур и специальных мероприятий. При том, что „Газпром“ действительно обладает самое большой базой акционеров в России. В федеральных органах власти мы видим работу над некоторыми документами (не только связанную с „Газпромом“), чтобы упростить эту работу. Эту работу мы проводим, действительно изучаем возможность перехода. Но пока никаких решений по этому вопросу не принято. Но в 2022 году мы по-прежнему будем платить дивиденды один раз в год», — сказал он.

Авто-репост. Читать в блоге >>>

Газпром в 22 г не планирует buyback, но в будущем не исключает этого, также не намерен увеличивать норму выплаты дивидендов выше 50% — зампред

«Газпром» в 2022 году не планирует осуществлять обратный выкуп акций, но в будущем не исключает использование этого инструмента

«Газпром» не намерен увеличивать норму выплаты дивидендов выше 50%, так как видит своей задачей в компании следование новой дивидендной политике.

«Газпром» изучает использование buyback, так как этот инструмент способен поддержать акции в момент сильной волатильности.

Дополнительные денежные средства в балансе руководство компании нацелено направлять на меры по укреплению финансовой устойчивости — снижению долга, увеличение дивидендов, проекты которые обеспечат вклад в EBITDA в будущем.

Во вновь заключаемых контрактах используются те же самые компоненты, но большей частью с привязкой к форвардным кривым

— заместитель начальника департамента анализа и оптимизации ООО «Газпром экспорт» Андрей Зотов

В 2021 году в портфеле «Газпром экспорта» 48,6% составили контракты со спотовой привязкой (длительностью до 1 месяца), 32,6% — форварды, 18,8% — контракты с нефтяной привязкой. Это деление «практически повторяет структуру 2020 года».

Авто-репост. Читать в блоге >>>

У богатых свои причуды

Украинская сторона сможет импортировать газ через Венгрию в объеме до 8 млн кубометров в сутки в соответствии с договоренностями, к которым пришли операторы двух стран. Об этом говорится в сообщении компании «Оператор ГТС Украины», размещенном в среду на ее странице в «Фейсбуке».

.

В конце сентября Венгрия подписала с «Газпромом» новый долгосрочный контракт на поставку газа в обход Украины.

www.finanz.ru/novosti/aktsii/ukraina-dogovorilas-ob-importe-do-8-mln-kubometrov-gaza-v-sutki-cherez-vengriyu-kompaniya-1031062504

С такими ценами на газ европейцам впору угольные шахты обратно запускать

346, еще буквально несколько дней назад было 317, а в тот утренний маржин колл на мосбирже и вовсе 297. Можете ли вы в это поверить… Я нет.

Национальное Достояние, это чуть более 10%. В 2008-м видел 80% за неделю вверх, а за следующую 60% вниз 😉

Geist, меня не волатильность смущает, а то, что будто бы только сейчас все узнали про дивы в 40-50 рублей и пошли скупать, как будто это не Газпром, а Сургутнефтегаз и объявил див.политику внезапно. Или только сейчас рынок увидел спотовые цены, странно. Толи рынок такой неэффективный у нас, толи какие-то неизвестные факторы до текущего момента факторы вступили в силу.

346, еще буквально несколько дней назад было 317, а в тот утренний маржин колл на мосбирже и вовсе 297. Можете ли вы в это поверить… Я нет.

Национальное Достояние, это чуть более 10%. В 2008-м видел 80% за неделю вверх, а за следующую 60% вниз 😉

Geist, меня не волатильность смущает, а то, что будто бы только сейчас все узнали про дивы в 40-50 рублей и пошли скупать, как будто это не Газпром, а Сургутнефтегаз и объявил див.политику внезапно. Или только сейчас рынок увидел спотовые цены, странно. Толи рынок такой неэффективный у нас, толи какие-то неизвестные факторы до текущего момента факторы вступили в силу.

Национальное Достояние, всё уже в рынке, каждая новость, каждый факт. Не надо думать что вокруг все идиоты.))))

НН, как в рынке-то? Ещё раз, на прошлой неделе цена опускалась ниже 300, при дивах, которые легко уже все высчитали по отчётности за 3 кв, это было свыше 15% доходности, при этом рынок никак не отбалансировал её ценой бумаги, а продолжал падать. И только сегодня, цена восстановилась, на новости о том, что следующие долгосрочные контракты будут по цене выше, опираясь на спотовые цены сейчас и ДАЖЕ ЭТО было известно всем в этом чате, но рынок никак не фиксировал. Вот я о чём.

Национальное Достояние, Тогда дивы были всего лишь расчетные. А в этот раз заявление официального лица придало больше уверенности что 45р на акцию будут все таки выплачены.

Газпром третий день подряд не бронирует транзит по газопроводу Ямал — Европа

Третий день подряд «Газпром» не бронирует транзит польского участка газопровода «Ямал — Европа» — данные GSA Platform.

21 декабря газопровод «Ямал — Европа» перешел в реверсный режим — сейчас по нему газ качается из Германии в Польшу.

Оператор германского участка газопровода — компания Gascade, реагируя на широкий общественный резонанс, выпустила специальный вопросник относительно работы газопровода в реверсном и переменном режиме.

Авто-репост. Читать в блоге >>>

346, еще буквально несколько дней назад было 317, а в тот утренний маржин колл на мосбирже и вовсе 297. Можете ли вы в это поверить… Я нет.

Национальное Достояние, это чуть более 10%. В 2008-м видел 80% за неделю вверх, а за следующую 60% вниз 😉

Geist, меня не волатильность смущает, а то, что будто бы только сейчас все узнали про дивы в 40-50 рублей и пошли скупать, как будто это не Газпром, а Сургутнефтегаз и объявил див.политику внезапно. Или только сейчас рынок увидел спотовые цены, странно. Толи рынок такой неэффективный у нас, толи какие-то неизвестные факторы до текущего момента факторы вступили в силу.

Национальное Достояние, всё уже в рынке, каждая новость, каждый факт. Не надо думать что вокруг все идиоты.))))

НН, как в рынке-то? Ещё раз, на прошлой неделе цена опускалась ниже 300, при дивах, которые легко уже все высчитали по отчётности за 3 кв, это было свыше 15% доходности, при этом рынок никак не отбалансировал её ценой бумаги, а продолжал падать. И только сегодня, цена восстановилась, на новости о том, что следующие долгосрочные контракты будут по цене выше, опираясь на спотовые цены сейчас и ДАЖЕ ЭТО было известно всем в этом чате, но рынок никак не фиксировал. Вот я о чём.

346, еще буквально несколько дней назад было 317, а в тот утренний маржин колл на мосбирже и вовсе 297. Можете ли вы в это поверить… Я нет.

Национальное Достояние, это чуть более 10%. В 2008-м видел 80% за неделю вверх, а за следующую 60% вниз 😉

Geist, меня не волатильность смущает, а то, что будто бы только сейчас все узнали про дивы в 40-50 рублей и пошли скупать, как будто это не Газпром, а Сургутнефтегаз и объявил див.политику внезапно. Или только сейчас рынок увидел спотовые цены, странно. Толи рынок такой неэффективный у нас, толи какие-то неизвестные факторы до текущего момента факторы вступили в силу.

Национальное Достояние, всё уже в рынке, каждая новость, каждый факт. Не надо думать что вокруг все идиоты.))))

346, еще буквально несколько дней назад было 317, а в тот утренний маржин колл на мосбирже и вовсе 297. Можете ли вы в это поверить… Я нет.

Национальное Достояние, это чуть более 10%. В 2008-м видел 80% за неделю вверх, а за следующую 60% вниз 😉

Geist, меня не волатильность смущает, а то, что будто бы только сейчас все узнали про дивы в 40-50 рублей и пошли скупать, как будто это не Газпром, а Сургутнефтегаз и объявил див.политику внезапно. Или только сейчас рынок увидел спотовые цены, странно. Толи рынок такой неэффективный у нас, толи какие-то неизвестные факторы до текущего момента факторы вступили в силу.

346, еще буквально несколько дней назад было 317, а в тот утренний маржин колл на мосбирже и вовсе 297. Можете ли вы в это поверить… Я нет.

Национальное Достояние, это чуть более 10%. В 2008-м видел 80% за неделю вверх, а за следующую 60% вниз 😉

«Газпром» Проведение заседания совета директоров и его повестка дня

СООБЩЕНИЕ О СУЩЕСТВЕННОМ ФАКТЕ

«О ПРОВЕДЕНИИ ЗАСЕДАНИЯ СОВЕТА ДИРЕКТОРОВ ЭМИТЕНТА И ЕГО ПОВЕСТКЕ ДНЯ»

Авто-репост. Читать в блоге >>>

ну хорошо. все думают что я зря закрыл позу по 347?)))))

НН, если ты краткосрочник, то норм. А если нет, тогда нужна как минимум цена входа.