Что создают держатели акций

Что такое ОАО

И в чем его особенности

С 2015 года ОАО — открытые акционерные общества — больше не создаются. До этого момента акционерные общества создавали в двух формах: закрытые и открытые. Когда законодательство изменилось, акционерные общества стали двух видов — публичные и непубличные.

Но ОАО и ЗАО, которые были созданы и существовали до реформы, никуда не делись. Они будут именоваться так до тех пор, пока в учредительные документы такого юридического лица не внесут изменения.

Чтобы статья была актуальной, дальше речь пойдет про публичные и непубличные акционерные общества.

Характеристики акционерного общества

Публичное акционерное общество (ПАО) — это общество, чьи акции и ценные бумаги, которые конвертируются в акции, публично размещаются или публично обращаются. То есть их можно свободно приобрести на рынке ценных бумаг.

Есть еще один случай — ПАО являются те акционерные общества, устав и фирменное наименование которых содержат указание об этом. Например, публичным акционерным обществом является ПАО «Совкомфлот», где 100% акций принадлежит России.

Непубличные акционерные общества — это общества, которые не отвечают признакам ПАО.

Юридические признаки АО

Учредительные документы и уставный капитал

Учредительный документ АО, то есть документ, который является основанием для его деятельности, — это устав. В нем есть основные положения об обществе:

Уставный капитал АО — это условная сумма, выраженная в рублях. Одна из главных его функций — распределение размера долей акционеров в АО. Уставный капитал АО разделен на определенное количество акций, которые имеют номинальную стоимость. Совокупность всех номинальных стоимостей и составляет сумму уставного капитала. Решение о том, сколько акций и какая будет у них номинальная стоимость, принимают акционеры, когда учреждают АО либо позже.

Акции бывают обыкновенные и привилегированные. Обыкновенные предоставляют право голоса на общем собрании акционеров. Привилегированные права голоса не дают, но дают право получать фиксированную доходность при соблюдении определенных условий.

Привилегированные акции могут составлять не более 25% от уставного капитала АО и бывают разных типов: например, одни предоставляют один объем прав, другие — иной.

Объем прав устанавливается в каждом акционерном обществе индивидуально и зависит от того, какой акцией вы владеете — обыкновенной или привилегированной. Подробнее о правах, а также о том, какие права есть у миноритарных акционеров, мы уже писали.

Управление АО

Акционерным обществом управляют не непосредственно акционеры, а органы. В АО обязательно образуется два таких органа: общее собрание акционеров и исполнительный орган. Наряду с ними в непубличном АО по решению акционеров может создаваться совет директоров, а в ПАО совет директоров обязателен. Каждый орган обладает своей компетенцией и принимает решения по определенным вопросам.

Если изобразить схематично, то управление АО выглядит так:

Общее собрание акционеров. Общее собрание акционеров — высший орган АО, который состоит из объединившихся акционеров. Все другие органы АО прямо или косвенно образуются по воле общего собрания акционеров.

Например, в некоторых АО совет директоров избирается общим собранием акционеров. А тот, в свою очередь, избирает единоличный исполнительный орган, или, если использовать более привычное наименование — генерального директора.

Общее собрание акционеров принимает решения по вопросам, которые отнесены к его компетенции законодательством и уставом АО. Перечень этих вопросов зависит от того, каким является АО, — публичным или непубличным.

Если это ПАО — общее собрание акционеров не может рассматривать и принимать решения по вопросам вне своей компетенции. Если это непубличное АО — все наоборот. Часть вопросов можно передать совету директоров. Но в любом случае у общего собрания акционеров есть вопросы исключительной компетенции, которые передать нельзя. Например, никто, кроме общего собрания акционеров, не может:

Общее собрание акционеров бывает годовым и внеочередным.

Годовое проводится в сроки, которые установлены уставом общества и связаны с финансовым годом — не ранее, чем через два месяца, и не позднее, чем через шесть месяцев после окончания финансового года. На таком собрании, например, решаются вопросы об избрании совета директоров, ревизионной комиссии, утверждении аудитора общества.

Внеочередное общее собрание акционеров проводится в любое другое время помимо годового по инициативе совета директоров, ревизионной комиссии, аудитора или акционеров, которые владеют не менее чем 10% голосующих акций.

Процедура подготовки, созыва и проведения общего собрания акционеров регулируется в основном федеральным законом «Об акционерных обществах» и Положением Банка России «Об общих собраниях акционеров».

Исполнительный орган общества. Он может быть в двух вариантах — коллегиальный (правление) и единоличный (генеральный директор). Единоличный исполнительный орган образуется всегда, а коллегиальный исполнительный орган — нет: все зависит от усмотрения и решения акционеров. Но единоличный должен быть в любом случае.

Единоличным исполнительным органом может быть физическое или юридическое лицо. В последнем случае такое юридическое лицо называется управляющей организацией и полномочия единоличного исполнительного органа получает по договору.

Исполнительные органы общества руководят текущей деятельностью. Исключение — вопросы, которые отнесены к компетенции общего собрания или совета директоров общества, если он образован.

Совет директоров общества. Совет директоров осуществляет общее руководство деятельностью и избирается общим собранием акционеров кумулятивным голосованием — голоса акционеров умножаются на число лиц, которые должны быть избраны в совет директоров. Акционер вправе отдать полученные таким образом голоса полностью за одного кандидата или распределить их между двумя и более кандидатами.

К компетенции совета директоров относятся, например, такие вопросы:

Эмиссия ценных бумаг АО

Акционерное общество выпускает ценные бумаги в строго регламентированном порядке. Общий порядок эмиссии подразумевает пять этапов.

Первый — принимается решение о размещении эмиссионных ценных бумаг. Например, это может быть решение об увеличении уставного капитала через размещение дополнительных акций. Такое решение может принимать общее собрание акционеров или совет директоров — в зависимости от положений устава.

Второй — утверждается решение о выпуске ценных бумаг. Аналогично первому этапу такое решение может принимать общее собрание акционеров или совет директоров — в зависимости от положений устава.

Третий — государственная регистрация выпуска ценных бумаг. После первых двух этапов документы направляют в соответствующее подразделение Банка России, которое регистрирует выпуск ценных бумаг. Выпуску присваивается государственный регистрационный номер.

Четвертый — размещение ценных бумаг. Этот этап подразумевает непосредственное совершение сделок с ценными бумагами. Это может быть, например, договор купли-продажи, который заключается между акционерным обществом и его акционером.

Пятый — государственная регистрация отчета об итогах выпуска. Это финальный этап, на котором в подразделение Банка России предоставляется отчет о размещении ценных бумаг. В таком отчете содержится информация, например, о сроках и способах размещения, количестве размещенных акций.

Выплата дивидендов и распределение прибыли

Считать, что в АО есть распределение прибыли, ошибочно. Оно есть только в ООО. В АО выплачивают только дивиденды, если оно получило прибыль. Дивиденды — это часть чистой прибыли АО, которую акционеры получают по приобретенным акциям. Дивиденды могут быть выплачены как по окончании года, так и по окончании квартала.

Чтобы выплатить дивиденды, АО должно принять решение о такой выплате. Принять такое решение в определенных случаях может совет директоров, в других — общее собрание акционеров. В таком решении определяются размер дивиденда, порядок и сроки выплаты, а также дата, на которую определяются лица, имеющие право на дивиденд.

Реорганизация и ликвидация акционерного общества

Реорганизация АО. АО вправе принять решение о реорганизации — выделении, слиянии, присоединении, разделении и преобразовании. Если решение принято, а акционер проголосовал против или не участвовал в таком общем собрании акционеров, он имеет право требовать, чтобы его акции выкупили. Общество информирует акционеров о возможности требовать выкупа, а цена выкупа определяется оценщиком и не может быть ниже рыночной.

Ликвидация АО. Ликвидация подразумевает прекращение деятельности АО. Если решение о ликвидации принято, назначается ликвидационная комиссия и к ней переходят все полномочия по управлению делами общества. Она выявляет кредиторов и получает неполученную задолженность от должников.

После того как ликвидационная комиссия рассчитается с кредиторами, она распределяет оставшееся имущество между акционерами по определенной очередности:

Когда и зачем нужно открывать АО

АО, как правило, создается по нескольким причинам. Например, если необходимо привлечь дополнительное значительное финансирование — в АО количество акционеров не ограничено. Еще АО является формой получения денежных средств за рубежом, поскольку его ценные бумаги можно размещать на иностранных биржах.

Как открыть АО

Учреждение АО происходит в несколько этапов.

Принятие решения об учреждении. АО создают по решению собрания учредителей или одного учредителя. Решение об учреждении АО должно содержать определенную информацию, в том числе результаты голосования учредителей и принятые ими решения по определенным вопросам:

Регистрация юридического лица. Общество обязательно нужно зарегистрировать в органе, который осуществляет государственную регистрацию юридических лиц — ФНС России. Для этого в ФНС России подается заявление о государственной регистрации юридического лица.

Эмиссия акций. Акции при учреждении АО распределяются среди учредителей этого общества. Они считаются распределенными среди учредителей в день государственной регистрации акционерного общества до государственной регистрации их выпуска.

Для государственной регистрации выпуска необходимо утвердить решение и отчет о выпуске акций, а также предоставить их вместе с другими необходимыми документами в Банк России в течение 30 дней после даты государственной регистрации АО.

При учреждении акционерного общества процедура эмиссии проходит в упрощенном порядке — государственная регистрация выпуска акций и государственная регистрация отчета об итогах выпуска акций осуществляются одновременно. Если все требования соблюдены, Банк России примет решение о регистрации выпуска акций. После этого акции размещаются.

Размещение акций при учреждении акционерного общества осуществляется на основании договора о его создании.

Отличия АО от других типов организаций

Наиболее часто юридические лица учреждаются в форме ООО и АО. Другие формы, например товарищества и артели, создаются гораздо реже и служат для выполнения узких задач. Поэтому есть смысл рассказать об отличиях АО от наиболее частой формы — ООО.

Отличий АО от других юридических лиц много. Приведу некоторые из них:

Преимущества и недостатки АО

Преимуществ у АО меньше, чем недостатков:

Недостатки АО следующие:

Что такое акции и как в них инвестировать

Знаете ли вы, что большинство людей, входящих в список Forbes 400 самых богатых в мире, увеличили свое состояние, вкладывая деньги в акции? Этот финансовый инструмент стал одним из самых доходных способов вложений капитала на долгий срок. И чтобы его не потерять, нужно понимать основы инвестирования в них.

Акции: брать или не брать?

Акции 一 хороший способ увеличить капитал, но никто не может поручиться, что покупка бумаг принесет прибыль. Ответ на вопрос, стоит ли инвестировать в акции, зависит от сроков инвестирования, инвестиционных целей и склонности к риску.

Акции 一 это довольно рисковый финансовый инструмент: фондовые рынки нестабильны, а колебания цен бывают довольно часто. И это означает, что акции могут сильно потерять в стоимости за очень короткое время. И тогда вы не только не заработаете, но и уйдете в минус. Гарантий, что вкладываясь в ту или иную акцию, вы заработаете четко оговоренную сумму, нет и быть не может.

Но не все так печально: акциями легко и недорого торговать. Это самый простой финансовый инструмент для понимания. Разберемся, как он работает.

Акции как кусок пирога

Цены на акции у каждой компании разные, потому что на них влияют спрос и предложение. Чем больше людей хотят купить бумаги, тем выше будут цены. И наоборот: чем меньше желающих их приобрести, тем ниже стоимость акций. Что же такое акции?

Пример

Как определить, какой частью компании вы будете владеть, купив ее акции? Представим большой пирог. Пусть это будет собственность некой компании X. А акция 一 его маленький кусочек. Если сравнивать этот пирог с предприятием, которое выпустило всего 100 бумаг, то одна акция 一 это 1% его капитала. Вы купили 10 акций и стали владельцем 10% компании. А если компания выпустила 10 000 бумаг, а вы купили 1000 штук, то вам принадлежит 10% активов компании.

Для чего компании продают акции?

Предприятия выпускают бумаги, чтобы собрать деньги для своего развития. На привлеченный капитал они приобретают материалы, создают новые продукты, строят фабрики или платят зарплату сотрудникам. У крупных компаний могут быть миллиарды акций. Люди их покупают и становятся акционерами (партнерами бизнеса).

Что такое первичное размещение акций

Когда эмитенты выполняют определённые условия и выпускают фиксированное количество акций для обращения на открытом рынке, то этот процесс называется первичным публичным размещением (IPO).

Пример

Допустим, компания проводит IPO, выходя на биржу с 10 миллионами акций по цене 10 рублей за штуку. В ходе размещения бумаг бизнес привлекает 100 миллионов рублей. Эти деньги предприятие использует по своему назначению, например, для капитальных вложений, инфраструктуры, строительства заводов или стратегических инвестиций и так далее. Однако став публичной, компания обязана отчитываться перед акционерами и предоставлять им квартальные и годовые отчеты о прибылях и убытках. Таким образом акционеры могут отслеживать положение дел компании и строить прогнозы по доходности акций.

Как компании увеличивают число акций?

Есть несколько методов, с помощью которых компании регулируют стоимость акций. Например, они могут уменьшить или увеличить количество бумаг через их дробление. Когда менеджмент решает, что цена бумаги слишком высока, то проводит сплит акций, в результате снижая ее стоимость. Но если цена акции очень низкая, то руководство предприятия инициирует обратный сплит, увеличивая ее.

В чем смысл сплита акций? Так как ценные бумаги акционерного общества выросли в цене и стали дороже, чем у конкурентов, то желающих их купить стало меньше. И чтобы привлечь новых инвесторов, цену акций дробят. В результате количество акций в обращении увеличивается, а стоимость бумаг 一 уменьшается. При этом капитализация компании (количество акций в обращении, умноженное на рыночную цену бумаг) остается прежней.

Пример

Компания, которая проводит сплит акции 2:1, увеличит количество доступных бумаг в два раза, в результате чего цена акции снизится вдвое.

Например, у Microsoft в обращении 1 000 000 акций. Вчера они торговались по цене 50 долларов США. Сегодня компания провела дробление 2:1, в результате чего количество бумаг увеличилось до 2 000 000, а их цена стала вполовину меньше и стала равна 25 долларам США.

Итак, эмитенты выпускают акции, чтобы привлечь капитал. Взамен этого они развивают бизнес. В результате ценные бумаги компаний дорожают, а инвесторы, которые держат акции, 一 получают прибыль.

Стоимость бумаг 一 а, соответственно, и доход с каждой акции 一 все время изменяется, потому что меняется соотношение спроса и предложения, экономическая ситуация в стране и мире.

Поэтому цена на ваши активы может как расти, так и снижаться. В первом случае вы будете получать по инвестициям прибыль, а во втором 一 убытки. Но если покупать бумаги на долгий срок, то есть шанс отыграть потерянные позиции: бизнес компании продолжает развиваться, прибыль растет, и акции тоже начинают расти в цене.

Что такое обыкновенные акции

Бывает только два типа акций: обыкновенные и привилегированные.

Когда компания регистрирует свой бизнес, чтобы продавать товары или услуги и получать прибыль, корпоративный устав устанавливает различные классы акций. Первая группа из них 一 это всегда обыкновенные акции. Если другие классы бумаг не созданы, то у компании есть только акции первой группы. Правила предприятия могут включать дополнительные классы бумаг — например, привилегированные акции, но это не обязательно.

Характеристики обыкновенных акций

Для того, чтобы решить, какие акции покупать 一 обыкновенные и привилегированные, надо сначала понять отличия.

Обыкновенные акции можно купить и продать на фондовой бирже. Цены на них всегда известны, так как акции торгуются на публичном рынке (то есть на рынке, доступном для всех). Поэтому инструмент считается ликвидным.

Это значит, что для торговли доступно большее количество бумаг; поэтому их легче купить и продать по стабильным ценам без потери стоимости. Также такие бумаги имеют небольшие спреды, то есть у них меньшая разница между рыночными ценами на покупку и продажу. Чем уже спред, тем акция ликвиднее.

Какими еще характеристиками отличаются обыкновенные акции?

Самый большой риск владения обыкновенными акциями заключается в том, что инвестор может потерять все деньги или большую их часть, если компания обанкротится.

В отличие от тех же вкладов, инвестиционные инструменты не страхуются. Такие бумаги часто бывают волатильными (их цена может сильно изменяться непредсказуемым образом).

Что такое привилегированные акции

Привилегированные акции встречаются реже, чем обыкновенные.

Они также торгуются на фондовом рынке, но имеют другой тикер. Например, обычные акции Сбербанка имеют обозначение SBER, а привилегированные 一 SBERP.

Как и в случае с обыкновенными акциями, при покупке привилегированных 一 инвестор приобретает небольшую часть компании. Стоимость «префов», как и «обычки», повышается и понижается в зависимости от спроса. Но их цена не уходит слишком далеко от номинальной стоимости (первоначальной цены размещения).

Привилегированные акции не очень волатильные. Обыкновенные акции имеют большие колебания цен и поэтому часто более прибыльные, но также несут больший риск потерь. Другими словами, волатильность 一 это мера риска.

Держатели привилегированных акций имеют больше прав на капитал компании, но вероятность получения прибыли по ним меньше, чем по обыкновенным.

Преимущества привилегированных акций

У привилегированных акций есть некоторые преимущества перед обыкновенными, например:

Выберите свой стиль торговли

Ежедневно на фондовой бирже проходят торги большим количеством акций, поэтому выбрать правильные из них может быть непросто. Для исследования бумаг участники рынка обычно используют два разных подхода: технический и фундаментальный анализы.

Что дает технический анализ инвесторам

Технические трейдеры, работающие на коротких временных интервалах, ищут на графиках модели, по которым делают прогнозы дальнейших изменений цен. Сторонники подхода придерживаются строгих правил управления капиталом, чтобы защитить его от потерь: ведь как мы помним, колебания рынка способны свести доход к нулю.

Многие люди думают, что технический анализ 一 это использование графиков для того, чтобы рассчитать, когда входить в рынок или когда выходить из него. Это заблуждение.

Технические специалисты изучает не деятельность компании, а то, как рынок реагирует на эти действия. Их главная цель 一 выявить дисбаланс спроса и предложения. Основные инструменты для анализа 一 это цена и объем.

Например, популярные графические фигуры 一 «флагшток» (бычий флаг) и «вымпел», приведенные выше:

В первом случае мы видим, что цена на акцию сильно растет, а затем, прежде чем отскочить назад и продолжить движение вверх, происходит небольшой откат на более низком объеме.

Во втором случае «вымпел» формируются на более низких максимумах и высоких минимумах цен в срок от одной до пяти недель. Линии, которые проходят через вершины и впадины, 一 сходятся. И после этого узор завершается разрывом за пределами линий.

Пример

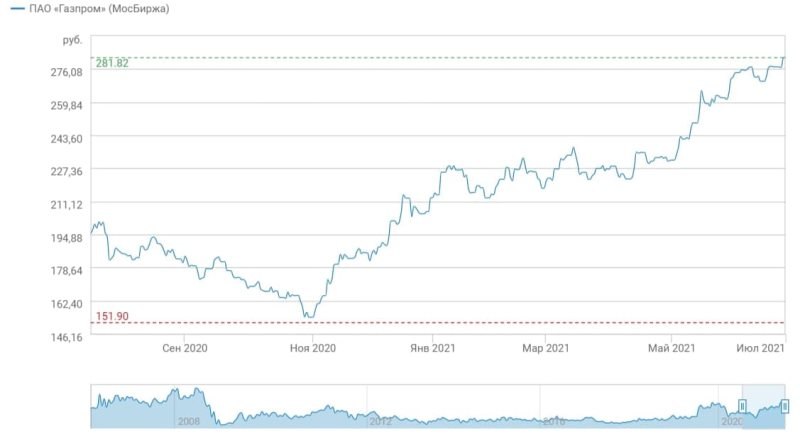

На дневном графике акций Газпрома на 05.02.2020 一 сформирован флагшток. Цены из него вышли вверх, поэтому в приоритете 一 покупка бумаг.

Что исследует фундаментальный анализ

Распространенная тактика долгосрочных инвесторов 一 находить недооцененные компании. Для этого эксперты используют фундаментальный анализ.

Чтобы узнать, как исследуемый бизнес работает по сравнению с конкурентами, они смотрят на баланс предприятия и отчет о прибылях и убытках.

Фундаменталисты интересуются тем, насколько грамотный менеджмент на предприятии, как растут продажи, какую прибыль компания получает от каждой сделки и так далее.

Известный инвестор Уоррен Баффет заработал миллиарды, инвестируя таким образом. Он находил перспективные бизнесы и покупал их до того, как большинство трейдеров и инвесторов понимали, что компании стоят намного дороже. Это сложнее, чем кажется, и для принятия решений нужны знания.

Голубые фишки vs акции второго или третьего эшелонов?

В какие акции инвестировать? Все акции на бирже делятся на три типа:

Голубые фишки

Примеры таких бумаг на рынке США 一 это Coca-Cola, Disney, Intel и IBM. На Московской бирже рассчитывают индекс голубых фишек MOEXBC, в который входят бумаги 15 компаний, среди них, например, Газпром, ЛУКОЙЛ и Сбербанк.

Когда вы не знаете, какие акции выбрать, лучше купить бумаги из списка голубых фишек. Хорошее время для их покупки 一 после разочаровывающих отчетов о прибылях и убытках или какой-нибудь ошибки компании, о которой пишут в СМИ. Тогда акции упадут. И это повысит вероятность того, что вы купите их дешево, а сможете продать дорого.

Пример

Это предсказание сейчас кажется безрассудным, так как стоимость Газпрома резко упала. Но на 26 июня 2020 года, по сообщению INTERFAX.RU, рыночная капитализация «Газпрома» достигла 4,63 трлн рублей, в результате чего компания поднялась на первое место в России.

Акции второго эшелона

Акции второго эшелона отличаются от голубых фишек меньшими ликвидностью и капитализацией, а также средними объёмами торгов. Иначе говоря, таки бумаги будет сложнее продать, нежели голубые фишки. Дивиденды по ним бывают больше, но менее стабильны. Поэтому риск потери денег при владении такими ценными бумагами выше.

Так как акций в обращении меньше, то у них более широкий спред и высокая волатильность. Примеры акций второго эшелона 一«Иркутскэнерго», «КамАЗ» и «Мечел».

Акции третьего эшелона

Акции третьего уровня 一 это ценные бумаги с высоким уровнем риска. Они имеют низкие ликвидность и внутридневные объемы торгов. Обычно инвесторы относят к этому типу компании:

Такие акции, как правило, дешевы, но, несмотря на низкую цену, они пользуются популярностью у инвесторов. Бывает, что покупка этих активов приносит хороший доход в минимальные сроки. То есть, риск инвестирования в компании третьего уровня может быть вознагражден высокой доходностью.

Не класть все яйца в одну корзину 一 мудрость на все времена

Как только решите, что вам комфортно принимать риски, связанные с инвестированием в акции, то следующим шагом будет создание собственного портфеля. Для покупки бумаг вам необходимо открыть брокерский счет. Как выбирать брокера и не остаться без денег, можете прочесть здесь.

Если вы хотите самостоятельно покупать акции, всегда тщательно их анализируйте. Диверсифицируйте свой портфель, чтобы не потерять капитал. Инвестируя в несколько разных акций одновременно, вы ограничите риск и уменьшите волатильность портфеля.

Для диверсификации помимо нескольких акций из разных отраслей промышленности можно купить долю одного или нескольких биржевых фондов акций. ETF торгуются на фондовых биржах точно так же, как обыкновенные акции.

Вы можете инвестировать в комбинацию акций и фондов. Это просто сделать через онлайн-платформу брокера. В сервисе удобно отслеживать портфель инвестиций, его стоимость и эффективность вложений.

Торговля акциями не требует больших средств. С приложениями брокерских компаний для мобильной торговли можно начать инвестировать даже с одной, двух или трех тысяч рублей. Но, при вложениях в акции есть вероятность как получить высокую прибыль, так и риск потерять деньги. Поэтому проводите тщательный анализ активов, диверсифицируйте портфель и постепенно наращивайте инвестиции.