Что такое девальвация акций

Как российскому инвестору защититься от девальвации рубля

Инвестпривет, друзья! В прошлой статье мы выяснили, что девальвация – зло и инструмент загнивающего Запада, способствующий дискриминации рубля. И что минусов у этого процесса на порядок больше, чем плюсов. Ну ок, но нам от этого не легче. Как защититься от девальвации?

Покупка долларов

Самый очевидный способ – покупать доллары. Но я этого не советую делать по ряду причин:

Поэтому лучше инвестировать в долларовые активы – иностранные акции, еврооблигации или, скажем, ETF. В таком случае вы получите прирост стоимости базового актива, дивиденды и купоны – и еще прибыль из-за валютной переоценки. Естественно, если вы вкладываете на долгосрок – лет так на 5-10 минимум.

Валютные вклады безопасней, чем акции, но их доходность оставляет желать лучшего (она чуть больше, чем ничего).

Долларовые акции

Самый лучший способ защититься от девальвации – купить акции американских компаний. Тем более, что это можно сделать через российских брокеров прямо на Санкт-Петербургской бирже.

Выбор акций США – это отдельное искусство. В одном индексе S&P 500 их больше 500 штук, а всего на американских площадках торгуется более 3000 эмитентов. И у некоторых 2-3 вида акций.

Начинающему инвестору лучше сконцентрироваться на покупке так называемых дивидендных аристократов США – компаний, которые не снижают и не задерживают дивидендные выплат 50 лет подряд. Правда, дивидендная доходность таких компаний оставляет желать лучше – больше 2-3% годовых сложно получить без повышения рисков.

Инвестировать в популярные акции роста типа Tesla, Google, Amazon и прочий FAANG вы настоящее время я не советую: этот рынок перегрет, а котировки акций уже давно оторвались от своих фундаментальных показателей. Та же Tesla стоит больше сотни годовых прибылей – это никуда не годится! Долгосрочным и начинающим инвесторам, по крайней мере, точно с ними лучше не связываться. Выбирайте классику.

Еврооблигации

Другой вариант защиты от девальвации – покупка напрямую еврооблигаций, например, ВЭБ 2023. Текущая ее доходность к погашению – около 3% годовых (после вычета налогов). Держать ее надо минимум 3 года для получения такой прибыли.

Есть и другие евробонды, в т.ч. вечные. Другое дело, что порог входа в них обычно от 1000 долларов, да и не все выпуски доступны неквалифицированным инвесторам. Так что с небольшим капиталом и без понимания, что тут творится, сюда лучше не лезть.

Зарубежные ETF в долларах

Хотите меньше рисков, чем акции и облигации (ведь их еще выбрать надо!). Пожалуйста – на помощь приходят ETF в долларах. На Нью-Йоркской бирже их огромное количество, перечислю только самые крупные и известные:

Уже этого набора хватит для составления сбалансированного портфеля. Подробнее: обзор крупнейших ETF в мире.

ETF на Мосбирже без валютного свопа

Но если возможности на зарубежные рынки нет, то можно приобрести активы с валютным хеджирование и на Московской бирже. Например, один из двух следующих фондов:

Базовой валютой обоих активов является доллар. Фонды отличаются наличием валютного свопа, в результате чего их доходность зависит от курса доллара. Чем слабее рубль – тем выше доходность фондов.

Вот, к примеру, график FXTB (синий) и пары рубль-доллар (желтый).

А вот график FXRU (синий) и той же валютной пары (желтый).

Как видите, графики фондов повторяют все кульбиты доллара. И если вы хотите защититься от девальвации – эти ETF вам сам доктор прописал.

Особая прелесть заключается в том, что вам не нужно покупать доллары, чтобы купить фонды – они торгуются в рублях, т.е. вы экономите на обмене и налогах (если держать ETF больше трех лет, то можно претендовать на налоговый вычет в пределах 3 млн рублей за каждый год владения).

Покупка акций экспортеров

И еще финальный способ: покупка акций российских экспортеров, получающих выручку в долларах, например:

Отдельно стоит выделить Сургутнефтегаз – у компании накоплена самая большая в России валютная кубышка (более 1 трлн в рублевом эквиваленте). Поэтому компания платит высокие дивиденды из-за валютной переоценки – следовательно, чем слабее рубль, тем выше дивиденды Сургута.

В целом, чем больше долларовых доходов у экспортера, тем больше прибыли он получает при слабеющем рубле и тем большие дивиденды он может платить. Поэтому покупка таких акций может рассматриваться как один из способов хеджа против падения рубля.

Но, конечно, слепо покупать акции экспортеров, чтобы получать выгоду от слабого рубля, не стоит. На прибыль и дивиденды влияет еще множество факторов, помимо курса рубля: общая ситуация в экономике, санкции, размер капитальных затрат, аварии, слухи, интриги, расследования.

Но держать часть таких акций в своем инвестиционном портфеле, конечно, стоит.

Я умышленно не упомянул о таких способах хеджирования валютных рисках, как структурные ноты, валютные облигации, фьючерсы на индекс РТС и т.п., так как они являются инструментами гораздо более сложными. Нам бы с акциями разобраться, и уже будет хорошо =) Но, как вы поняли, вариантов защиты от девальвации рубля много. Пишите комментарии, давайте вопросы, обязательно отвечу. Удачи, и да пребудут с вами деньги!

[Общее число голосов: 3 Средняя оценка: 5 ]

Читайте еще, это интересно!

Комментариев: 10

есть несколько вариантов:

1. Купить еврооблигации. Например, есть РЖД-09-2021-евро и Газпром-54-2023-евро, выпущенные в Люксембурге. Их на рынке где-то штук 10-15. Номинал – 5000 франков. Минус – это бонды доступны только для квалифицированных инвесторов и не очень-то ликвидны. Эти евробонды доступны на Мосбирже.

2. ETF с левериджем. Такие фонды вкладывают в валюту на спотовом рынке и зарабатывать за счет разницы курса валют с плечом (в данном случае 1:4). Таких фондов два: UCHF – франки в лонг, доллар в шорт (т.е. фонд растет, когда растет франк) и DCHF – франки в шорт, доллар в лонг (т.е. фонд растет, когда падает франк). Фонды торгуются в долларах, но доходность зависит от курса франка.

3. Купить ETF на швейцарскую экономику – EWL, FXF, FSZ, FLSW и другие. Правда, такие фонды торгуются тоже в долларах, и доход образуется за счет капитализации фондового рынка, а не курса валют. Но как вариант – тоже имеет право на жизнь. Купить их можно через Interactive Brokers.

4. Купить акции швейцарских компаний и ETF за франки на швейцарской бирже. Доступны акции таких компаний, как Nestle, Novartis, Roche Holding, UBS, Zuricj Insurance Group, Syngenta, Abb LTD, Cie Financiere Richemon, Swiss RE, Credit Suisse Group, Logitech и многие другие. Полный листинг: https://www.six-group.com/en/products-services/the-swiss-stock-exchange/market-data/shares/share-explorer.html. Да и вообще сайт Швейцарской биржи можно изучить – там есть бонды, акции, ETF, мутуал фонды и т.п. Чтобы получить выход на эту биржу, нужно открыть счет в Interactive Brokers и подключить в настройках Швейцарскую биржу.

Из России других способов инвестировать во франки, к сожалению, нет. Я имею в виду, с помощью российских инструментов.

Супер ответ. Спасибо, Михаил!

Михаил, добрый день!

Вы упомянули в статье вариант вложения в еврооблигации типа FXRU. Подобные фонды спасают инвесторов от девальвации рубля. А что на счет валютной переоценки?

Полагаю, что долларовая доходность такого фонда будет не более 2-3% в год (в долларах). А затем еще и наступает валютная переоценка: покупали ETF в тот момент, когда доллар стоил 70р, а через год доллар — 80р. В случае продажи бумаги такого фонда FXRU (FXTB, RUSB, VTBU и т.п.) у инвестора в результате минимальная доходность в долларах + появляется обязательство заплатить налог 13% с прироста курса доллара. И получается, что из-за налога доходность фактически нулевая. И получается, что проще было закупиться долларами и всё?

Каков смысл инвестировать в еврооблигации с такой доходностью и налоговым бременем? Может быть, мы что-то не знаем и есть способы избежать налогов за валютную переоценку? Например, продержав фондовую бумагу евробондов (и не только ее, фондов акций тоже касается) более 3-х лет — инвестор освобождается от уплаты каких-то налогов?

Хотелось бы почитать про валютную переоценку на вашем блоге более подробно. Заранее спасибо!

Добрый день, Александр! Да, долларовая доходность такого фонда будет 2-3% годовых. Однако рублевая доходность будет соответствовать (точнее, будет включать в себя) падение рубля. Например, рубль упал на 5%, то итоговая доходность фонда составит 7% (грубо говоря — в реальности более сложный расчет). Поэтому при выборе ETF нужно смотреть на базовую валюту фонда, а не на то, в чем она торгуется. Это первое.

Второе. Такие фонды (еще FXMM) являются инструментами денежного рынка. Их задача — не увеличение, а сбережение капитала. Это вроде как страховка. Вы же не возмущаетесь, что ваша страховка не дала прибыли за год? Вот и здесь. FXRL, например, и FXIT — это инструменты роста, но они включают в себя дополнительные риски. Поэтому инвестору имеет смысл находить равновесие между фондами акций, защитных активов типа золота, и денежных.

И третье, насчет валютной переоценки. По Ирландскому законодательству ETF освобождены от уплаты налогов, поэтому FXRU ничего не платит при получении доходов. Инвестиции в ETF — это один из способов оптимизации налоговой базы. Валютной переоценки здесь не возникает, так как нет налоговой базы. Если вы продержите акции ETF больше трех лет, то получите вычет в размере 3 млн рублей за каждый год владения акцией (т.е. через 3 года — сразу 9 млн, через 4 — 12 млн и т.д.). Соответственно, доход от валютной конвертации (если вы купили фонд за доллары вне зависимости от базовой валюты) подпадет под налоговый вычет.

Надеюсь, ответил на ваши вопросы.

Михаил, спасибо за пояснения! Всё ясно-понятно)

Читаю вас с удовольствием 🙂

Дополнительный вопрос возник: если сравнить вложение в долларовый инструмент типа FXRU (FXTB, FXMM и т.п.) vs покупки и хранения доллара.

Покупка FXRU осуществлялась при 65р за доллар. Продажа — при 80р за доллар. Допускаю, что держал на горизонте менее 3-х лет. Тогда удерживается налог на рублевую прибыль в 13%.

Выгоднее ли такой путь, чем держание долларов «под подушкой»? Обратная продажа которых, разумеется, не предполагает уплату налога (поди докажи, что это прибыль).

Да, это выгоднее, так как в любом случае вы получите не только прирост курсовой стоимости, но и самого актива. Например, доллар вырос на 15%, а FXMM на 3%, то вы получите рублевую доходность 18%.

Добрый день. А как же ETF FXCN,ETF FXUS или ETF FXIT? У них основная валюта активов тоже является доллар США. Или я ошибаюсь?

Да, вы правы. Видите, вы уже уловили основную суть статьи. Смысл статьи не перечислить конкретные инструменты, а правильно направить мышление инвестора.

Добавить комментарий Отменить ответ

Ваши Альфа Баллы

Зарегистрируйтесь, чтобы начать получать баллы за комментарии, отзывы, просмотры и лояльность!

Об авторе

Инвестпривет! Меня зовут Михаил Чуклин, и я автор этого блога. С 2013 года занимаюсь финансовой аналитикой, делаю прогнозы, пишу обзоры на различные сайты экономической и финансовой тематики. И, конечно, сам инвестирую, проверяя на практике свои теории.

Однажды я подумал: «А почему финансовые блоги должны быть сухими и исключительно аналитичными? Неужели нельзя рассказывать о финансах так, как будто это захватывающий триллер или юмористический роман?»

Так я и придумал финансовый блог alfainvestor.ru, где воплотил свои задумки. Приветствую вас на нем и обещаю, что скучно точно не будет.

Рассказываю о личных финансах, инвестициях и банках с юмором и демотиваторами. Я их сам делаю 🙂

Важно! На своем блоге я даю обзоры банковских и биржевых продуктов и выражаю свое мнение относительно них, но это не является руководством к действию! Решение об инвестировании вы принимаете сами и все соответствующие риски берете на себя! Как автор, я не несу ответственности за возможные убытки и потери.

Девальвация: что это и грозит ли она рублю в 2022 году

Что такое девальвация

Девальвация — это снижение курса валюты одной страны по отношению к твердым валютам других государств. То есть к тем, чья покупательная способность и курс стабильны. Например, это могут быть доллар и евро.

Девальвация и деноминация

Хотя термины и похожи, не стоит их путать между собой.

Деноминация — это изменение, обновление денежных знаков, чтобы было проще ими рассчитываться. Купюрам и монетам меняют номинал, и их число в обращении сокращается.

Например, ₽10 старого образца меняют на ₽1 нового или ₽100 тыс. превращаются в ₽100. Проводит такую операцию государство. Обычно это происходит, когда на купюрах появляется много нулей после гиперинфляции — очень высокого роста цен, выше 50%.

В России последнюю деноминацию провели в 1998 году. Старые банкноты заменили новыми с коэффициентом 1000:1. Это значит, что ₽1 тыс. превратилась в монету в ₽1, а банкнота в ₽500 тыс. стала банкнотой в ₽500.

При этом пропорционально покупательной способности цены на товары и услуги не меняются. Допустим, какой-то товар стоил ₽100 тыс., а стал стоить ₽100, но и у человека вместо ₽100 тыс. в кошельке теперь ₽100. Поэтому фактически он может купить столько же, сколько и раньше, только с помощью новых купюр.

Девальвация и инфляция

Инфляция — это рост общего уровня цен на товары и услуги, который снижает покупательную способность денег. То есть девальвация — это когда доллар, евро и другие иностранные валюты дорожают в обменниках и банках, а инфляция — это когда продукты дорожают в магазинах.

Например, год назад человек мог купить на ₽2 тыс. два пакета с продуктами, а теперь эти товары подорожали и денег хватит, чтобы заполнить только один пакет. В октябре 2021 года инфляция составила 8,13%.

Об инфляции дает представление индекс потребительских цен (ИПЦ), который измеряет изменение во времени стоимости потребительской корзины. В нее входит набор продуктов, непродуктовых товаров и услуг, необходимых для жизни. В частности, хлеб, одежда, обувь, услуги ЖКХ и многое другое.

Периодически потребительскую корзину пересматривают. В 2021 году в расчет ИПЦ включили расходы на маски, антисептики для рук, услуги сиделок, каршеринг, подписки на онлайн-сервисы и другое. Теперь Росстат каждый месяц отслеживает цены на 556 товаров и услуг.

Примеры девальвации рубля

Кризис 1998 года

В 1998 году девальвация рубля сопровождалась дефолтом. После распада СССР в 1991 году государству пришлось искать способы справиться с дефицитом бюджета, и для этих целей оно стало выпускать государственные краткосрочные облигации (ГКО). Их продавали в том числе зарубежным инвесторам.

В Азии бушевал кризис, и иностранные инвесторы стали выводить средства из рисковых активов, в том числе российских. Падение цен на нефть сильно ударило по экономике. Государство не смогло выполнить свои обязательства по долговым бумагам. Бывший тогда президентом России Борис Ельцин уверял, что девальвации не будет.

Тем не менее в августе 1998 года ЦБ перешел с плавающего на свободный курс рубля. На протяжении нескольких лет доллар держался в валютном коридоре и не превышал ₽6,25. После ввода свободного курса к началу сентября доллар достиг ₽21.

Обвал рубля в 2014 году

В ответ в июле США, а затем и Евросоюз объявили «секторальные» санкции, которые закрыли доступ российским эмитентам к дешевым «длинным» западным деньгам. Российские компании и банки больше не могли брать кредиты на Западе со сроком более 90 дней. У них больше не было возможности размещать новые выпуски валютных облигаций и привлекать акционерный капитал. «Резко возросшие политические риски и «побег» инвесторов из России привели к обесцениванию рубля», — отметил аналитик инвестиционной группы «Финам» Андрей Маслов.

По крупным экспортерам, например «Роснефти», также ударило падение цен на нефть, так как это означало снижение валютной выручки. Ее могло не хватить для погашения кредитов, а новые кредиты из-за санкций взять было нельзя. Осенью экспортеры сократили продажу валюты, отток капитала усиливался. В России спрос на валюту рос, но предложение падало.

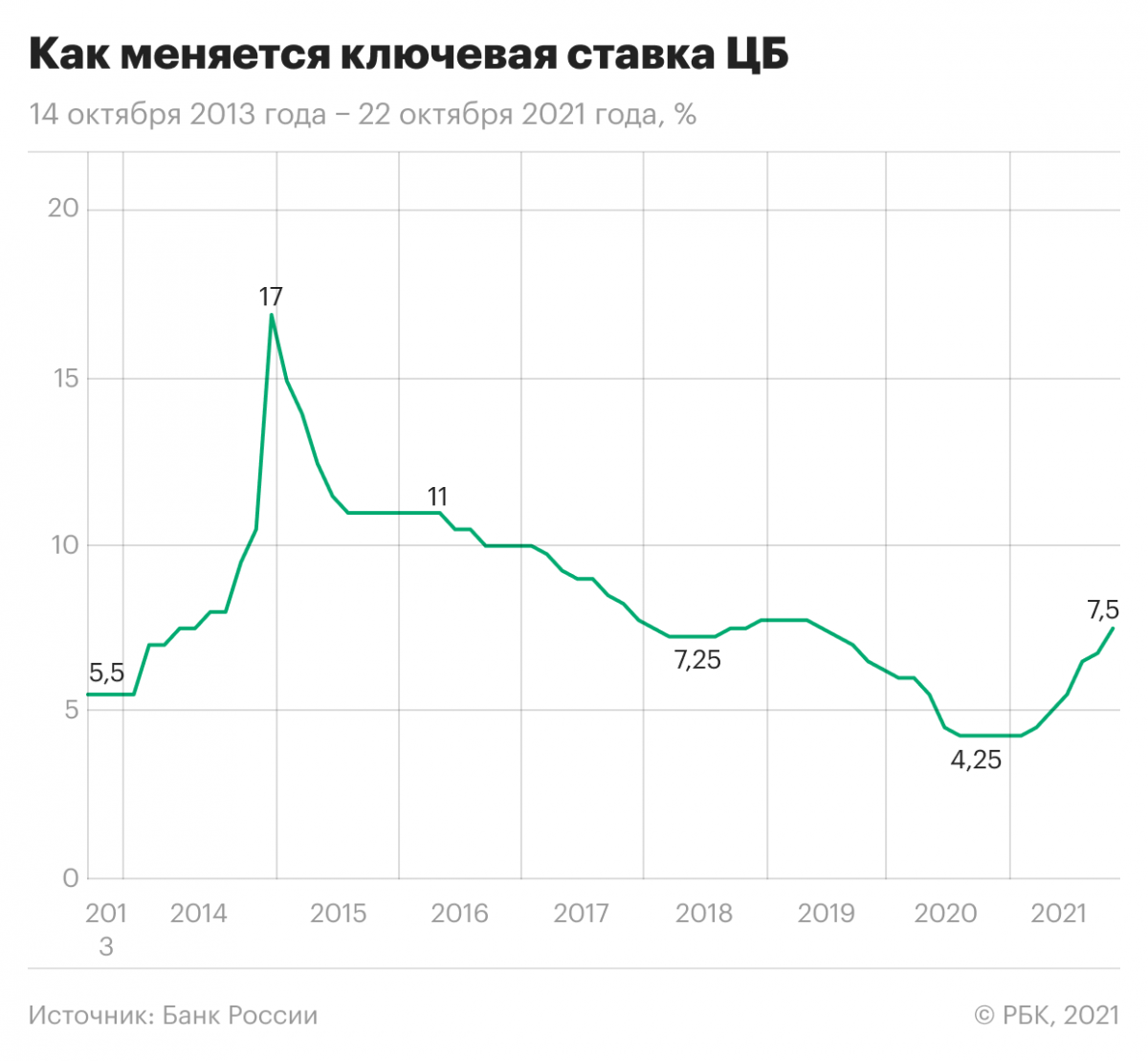

ЦБ периодически продавал валюту, чтобы на рынке ее было больше и рубль сильно не обесценивался, но это уже не помогало. В ноябре регулятор ввел плавающий курс рубля. На рынках росла паника. Банк России стал повышать ключевую ставку, к концу года он резко поднял ее с 6,5% до 17%.

Валютная интервенция — это покупки и продажи ЦБ страны иностранной валюты, чтобы частично или полностью контролировать курс национальной валюты. Эти операции регуляторы проводят с помощью своих золотовалютных резервов.

Ключевая ставка — это минимальный процент, под который ЦБ выдает кредиты коммерческим кредитным организациям. Она влияет на ставки по займам в банках и вкладам, на инфляцию, а также на курс рубля.

Когда ключевая ставка невысокая, то банки скупают иностранную валюту за рубли. В результате на рынке появляется много рублей, и курс национальной валюты снижается. Если ставка высокая, то спекуляции на валютном рынке становятся менее выгодными. Банки скупают рубли обратно, и в итоге рубль укрепляется. Кроме того, ключевая ставка влияет на доходность облигаций федерального займа (ОФЗ). Чем она выше, тем интереснее такие бумаги для инвесторов, в том числе иностранных, и чем больше Минфин продает ОФЗ, тем лучше для курса рубля.

В 2014 году после повышения ставки до 17% годовых ЦБ не стал проводить новую интервенцию. Трейдеры решили, что отказ регулятора продавать валюту означает, что Банк России уверен в дальнейшем падении рубля. Нефть дешевела, спрос на валюту был высоким, а рубль падал.

Чем опасна девальвация

Снижение курса рубля способствует росту экспорта, так как экспортер получает валютную выручку — зарабатывает в иностранной валюте. Чем слабее рубль, тем выше доход после перевода валютной выручки в рубли. В результате в бюджет также поступает больше средств от налогов. С другой стороны, импорт зарубежных товаров уменьшается, так как они становятся более дорогими в пересчете на рубли и менее конкурентоспособными. Таким образом, спрос на местную продукцию растет.

Однако повышение конкурентоспособности экспорта происходит при умеренном снижении валюты. Компании, которые получают валютную выручку, также часто покупают на валюту оборудование. «Девальвация так или иначе бьет по внутренней экономике, внутреннему потреблению достаточно сильно. Это приводит к росту ставок, в ряде случаев может приводить к дефолтам, а финансовая нестабильность достаточно сильная», — отметил Егор Сусин, управляющий директор Газпромбанка по направлению Private Banking.

Поскольку девальвация уменьшает стоимость денег по отношению к валютам других стран, она влияет и на тех россиян, которые путешествуют за границей. Допустим, вы планируете поехать в отпуск в Италию и хотите взять с собой €500 на общие расходы. Если курс евро резко поднялся с ₽60 до ₽70, а вы не успели вовремя поменять валюту, то вместо ₽30 тыс. вам понадобится ₽35 тыс. Или придется сократить расходы в путешествии.

Девальвация также приводит к росту темпов инфляции. Рост цен на импортную продукцию ведет к росту цен производителей, которые используют иностранное сырье, оборудование. Таким образом, увеличивается стоимость импортных товаров и услуг, снижается покупательная способность национальной валюты.

Маслов также выделил снижение уровня жизни. С 2014 года он сократился чуть более чем на 10%, отметил аналитик. Он добавил, что России как ориентированной на экспорт стране выгоден слабый рубль. Однако для населения проблема падения рубля — это в первую очередь проблема отсутствия роста зарплат, которая во многом связана с «ловушкой среднего дохода», в которую страна попала в 2010-х годах. Эта ловушка означает, что когда в стране достигается средний уровень доходов, ее экономический рост замедляется.

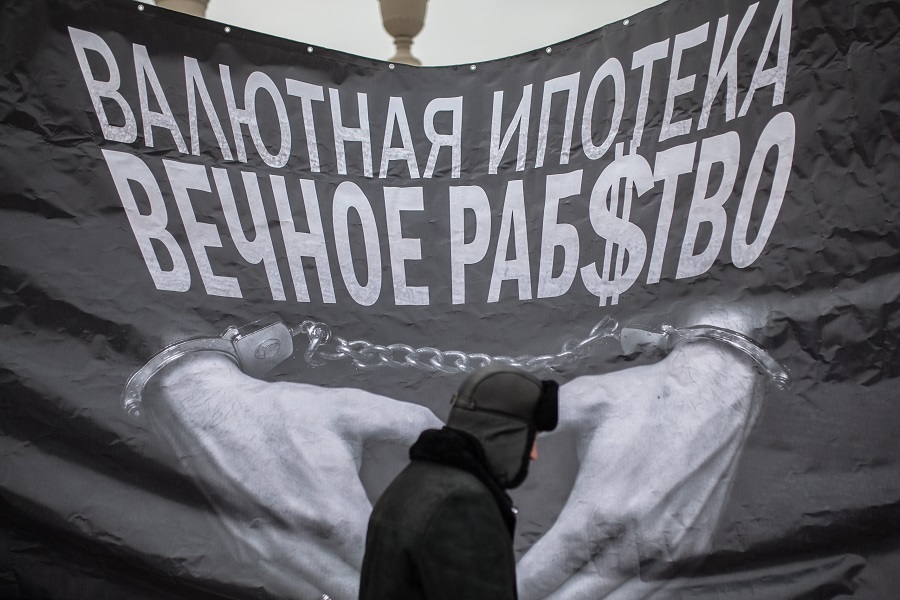

Что будет с кредитами и ипотекой, если случится девальвация

По словам Маслова, у всех банков существует сбалансированный портфель активов, который в случае девальвации рубля все еще должен оставаться относительно устойчивым. «Выплаты по рублевой ипотеке не изменятся драматически, а вот валютные ипотечники, безусловно, пострадали бы в таком случае», — отметил аналитик. По его мнению, не очень целесообразно брать ипотеку в валюте, в которой у вас нет дохода или внушительных сбережений.

Если вы оформляли ипотеку в долларах, а курс рубля по отношению к этой валюте сильно упал, то переплата вырастет, как и ежемесячные платежи. Если вы несколько лет уже выплачивали такую ипотеку, но произошла девальвация, то оставшийся долг может превысить стоимость квартиры в рублях.

Сусин рассказал, что девальвация приводит к повышению ставок и невозможности рефинансировать кредиты. При низкой ключевой ставке ЦБ кредиты становятся доступнее, а при высокой — наоборот. В 2014 году, когда Банк России повысил ставку до 17% годовых, банки тоже увеличили проценты по кредитам. Ипотеку стали выдавать под 17–20% годовых. Однако ставка по ипотеке и другим кредитам, которые вы уже взяли, не может измениться, если она не плавающая.

Как сохранить деньги при девальвации рубля

«На волне популярности персональных инвестиций хорошая идея — держать некоторую часть сбережений на брокерском счете, вкладываться в защитные активы и иностранные компании для лучшей диверсификации», — считает Маслов.

Еще с 1990-х годов в России многие люди хранят часть сбережений в долларах или евро, что также увеличивает устойчивость личного капитала в периоды сильной нестабильности, отметил аналитик. По словам Сусина, в последние полтора года склонность к сбережениям в валюте выросла и у бизнеса, и у населения. Кроме того, государство тоже хранит свои сбережения — резервы — в иностранной валюте.

Сохранить деньги при девальвации можно только заблаговременной диверсификацией, полагает Маслов. Диверсификация — это распределение средств по разным активам, чтобы снизить риски потерять деньги. По-другому можно сказать, что не стоит «класть яйца в одну корзину».

«Совет для рядового инвестора простой — диверсификация сбережений по валютам: часть средств хранить в рублях, часть — в долларах, часть — в евро. В каждой из этих частей можно приобрести консервативные долговые инструменты. Ставки по рублевым ОФЗ уже выше 8%», — порекомендовал Альберт Короев, начальник отдела экспертов «БКС Мир инвестиций».

Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», отметил, что изменения курсов валют могут быть очень серьезными. Однако не нужно относиться к каждому колебанию курса как к поводу для каких-то резких движений, покупок или продаж активов. Как показывает практика, чем чаще человек их совершает, тем ниже становится покупательная способность сбережений, то есть тем меньше человек может позволить товаров и услуг на свои накопления.

По словам Брагина, девальвация и инфляция не опасны, если вы вкладываетесь в активы на долгий срок. Например, в акции. Их доходность может позволить преодолеть влияние падения курса валюты.

Будет ли девальвация рубля в России в 2022 году?

В 2022 году рубль вряд ли сильно обесценится, считает Максим Петроневич, старший экономист банка «Открытие». «Рубль временно ослаб на фоне обострения геополитической ситуации, однако фундаментально российская валюта остается одной из самых крепких по отношению к другим валютам развитых и развивающихся стран», — отметил он.

По его словам, в начале года вырастет приток валюты от торговли, в то время как цены на нефть и газ останутся высокими и ожидается рост их экспорта. Кроме того, ожидается сезонное снижение импорта после пиковых предновогодних закупок. Высокие процентные ставки продолжают удерживать отток капитала из России.

Более того, с высокой вероятностью произойдет приток капитала после того, как завершится цикл ужесточения денежно-кредитной политики, рассказал Петроневич. Такое было в 2016–2017 и 2019–2020 годах. Тогда инвестиции нерезидентов в российские ОФЗ резко росли, однако в этот раз они могут быть меньше из-за ожидаемого ужесточения политики Федрезерва США — американского ЦБ — и сохранения рисков новых санкций на операции с ОФЗ.

«Мы сохраняем наши ожидания укрепления рубля в конце 2021 года — первой половине 2022 года. Он может подорожать до уровня меньше ₽70 за доллар», — сказал экономист.

«Сейчас предпосылок для девальвации рубля не наблюдается, несмотря на то что расходятся новости о том, что ускорение инфляции и повышение ставки ЦБ непременно приведет к обесцениванию рубля», — отметил Маслов. По его словам, политические риски остаются важнейшими для российской валюты. Однако ее резких изменений, например введения новых санкций, сейчас не предвидится.

Как и Петроневич, Маслов считает, что рубль остается одной из самых устойчивых валют развивающихся стран. Согласно базовым прогнозам, в ближайшие несколько месяцев курс не превысит ₽74 за доллар.

Брагин считает, что в 2022 году курс может быть на уровне ₽70 за доллар. «Я думаю, что с учетом ситуации в экономике, госфинансах и подхода ЦБ к денежно-кредитной политике у рубля очень мало шансов устойчиво слабеть к другим валютам», — сказал он.

Сусин также не видит предпосылок к девальвации рубля. Предприятия и население за последние полтора года нарастили валютные активы. Кроме того, при текущих ценах на энергоресурсы, например нефть, рубль, скорее, может укрепиться, отметил он. По его словам, средний курс в 2022 году может составить ₽73 за доллар.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram