Что такое див гэп по акции

Как заработать на дивидендном гэпе

Недавно я рассказывал о том, как зарабатывать на дивидендах и обещал подготовить отдельную статью, посвящённую заработку на дивидендном гэпе. Сдерживаю обещание и рассказываю обо всём в деталях.

Я люблю разные нестандартные схемы заработка на бирже, и сегодняшний – тоже из таких. Представляет он собой некую смесь дивидендной стратегии и трендинга. Но сначала краткая выжимка предыдущей статьи, чтобы вы вспомнили, в чём суть.

Есть компании, которые выплачивают дивиденды за наличие в портфеле их акций. На следующий день после того, как закроется реестр акционеров, происходит дивидендный гэп обычно как раз примерно на размер процента выплат.

Например, недавно в своём телеграм-канале я рассказывал, что для теста участвовал в заработке на дивидендах МВидео. Так вот, если акция М.Видео приносила 38 рублей дивидендов, т.е. 5,6% от стоимости акции, то дивидендный гэп составлял те же 5,6%. Не все люди знают про дивиденды, поэтому, увидев падение, могут начать активно продавать бумаги, ещё ниже утапливая цену самой акции.

С тем же М.Видео разница составляла почти 13% на третий день после гэпа, когда акции упали до 610 рублей. Потом акция отрастает, до уровня старой цены минус размер дивидендов, если повезёт, то выкупят и размер гэпа.

Как на этом можно заработать?

Вариант, при котором вы получаете дивиденды, а потом продаёте доросшие до прежней цены акции, я уже объяснял. А можно ещё зарабатывать на дивидендном гэпе. Пропускаете начисление дивидендов, закрытие книги заявок и ждёте, когда котировка рухнет вниз. Дождаться падения аж в 2,32 раза размера гэпа вряд ли получится, такое бывает нечасто, я обычно вхожу в бумагу при разнице 1,8 раз.

За цену сразу после падения смысла брать нет — это разница только на сумму дивидендов и отрастать может долго, а вот если упала ещё на 80% от размера гэпа, то это сигнал для покупки.Покупаете – и, как и дивидендщики, ждёте, когда история вернётся на круги своя, и акция вновь будет продаваться по фундаментальной цене. Но если все они получают только 5,6%, то у нас эта сумма гораздо больше.

Если же бумагане двигается дальше размера выплаченных дивидендов, то можно продавать и забирать за трейд те самые 0,8 гэпа, т.е. в случае МВидео 4,48% за несколько дней.

Стратегия выхода

Мы делаем первую продажу на уровне гэпа, так как есть вероятность того, что цена задержится именно в этой позиции: люди откупились, начали потихонечку продавать с учётом дивидендного гэпа. Тут мы продаём 50% того объёма, который купили прежде. В случае М.Видео это было 660 рублей. Так, купив за 620 и продав за 660, мы заработаем 6,5%.

Второй тренд мы продаём, выжидая те же три недели, как и все дивидендщики, в районе 700 рублей. Может, и дороже, если тренд идёт вверх: разделите снова на две части и наблюдайте. Если не идёт, то вторые 50% сливаем по цене гэпа.

О рисках

Чтобы картина не казалась слишком сладкой, расскажу о негативе, который может нас ждать. Самый главный риск в том, что бумага не уйдёт ниже гэпа.

Риск №1: цена не упадёт

Может случиться так, что стоимость акции не упадёт ниже процента, назначенного на дивиденды, а с уровня дивидендного гэпа потихонечку вырастет обратно.

Риск №2: цена долго не будет расти

Если цена застрянет на гэпе и будет долго возвращаться к прежнему состоянию, наша доходность может остаться только на уровне 6,5% — если мы устанем ждать и продадим объём, пока акции так и не вырастут.

Если у компании за это время случится что-нибудь плохое – это может очень плохо сказаться на котировке. Санкции против Михаила Гуцериева в примере с МВидео тому хороший пример.

Риск №3: грамотное поведение инвесторов

Чем образованнее рынок, тем нам хуже. Поэтому найти компании, которые платят дивиденды и падают ниже гэпа, нелегко: люди, которые покупают их акции, привыкли к падениям и не спешат продавать их при первом же удобном моменте. А значит, заработать у нас не получится.

Вместо заключения

Тем не менее, примеры типа МВидео достаточно часто встречаются как на российском, так и на американском рынке, поэтому такая стратегия вполне применима, а обоснование отката из зоны перепроданности в зону гэпа выглядят достаточно низкорискованными.

Больше идей по торговым стратегиям на моём YouTube.

Дивидендный гэп в акциях — полное описание для новичков

Что значит дивидендный гэп в акциях, почему он происходит и можно ли на этом заработать? Как быстро закрываются гэпы? Подробное описание читайте далее.

1. Что такое дивидендный гэп простыми словами

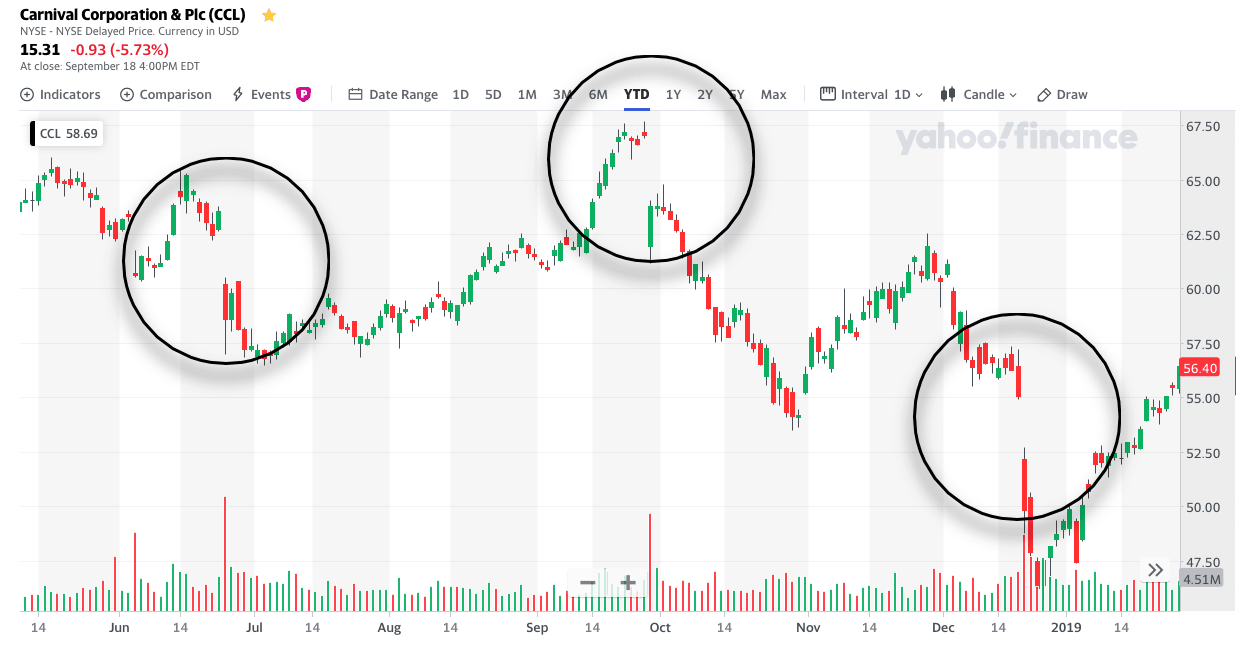

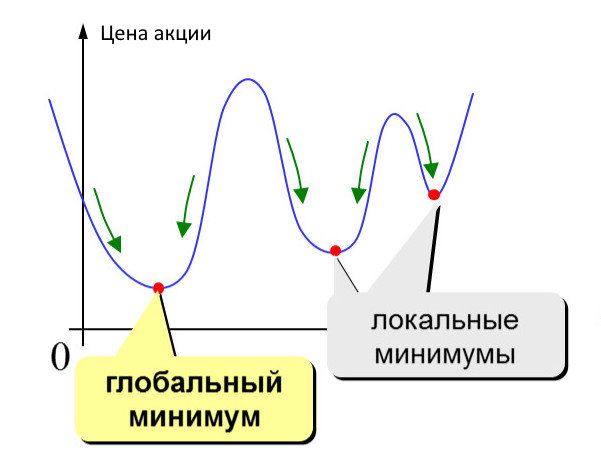

Вот как это выглядит на графике:

Чтобы понять почему он возникает, нужно дать несколько пояснений. Напомним, что:

Выплачиваемый дивиденд включен в цену акций на фондовой бирже. В момент закрытия реестра определяется список держателей акций для получения выплаты.

Поскольку дата фиксации является решающей в вопросе кто получит выплату, а кто нет, то на следующий день происходит дивидендный гэп на стоимость выплаты с учётом налогов.

Не забываем про фактор Т+2. То есть поставка акций происходит через два дня после покупки. Поэтому чтобы попасть в отсечку, нужно купить акции за два рабочих дня до дня отсечки.

Например, компания выплачивает 100 рублей на 1 акцию, дата закрытия реестра 10 июля. В момент закрытия биржи 8 июля будут определяться акционеры для получения дивидендов. Допустим закрытие торгов 8 июля прошло по цене 1500 руб. На следующий день она откроется примерно на 87 рублей дешевле: 1413 рублей. Почему именно 87 рублей? Потому что учитывается налог на прибыль.

Чем больше размер выплаты дивидендов, тем сильнее дивидендный гэп. Поскольку американские компании платят 4 раза в год, то их гэпы фактически не заметны на графиках цены. Да и выплаты у них обычно составляют до 1% за раз.

Большинство российских компании продолжают платить дивиденды 1 раз в год, поэтому для наших инвесторов тема закрытие дивидендных гэпов является актуальной.

2. Как заработать на дивидендном гэпе

Начинающие инвесторы думают, что можно заработать на дивидендном гэпе просто открыв короткую позицию по акции. Но это большая ошибка. Брокер возьмёт комиссию за перенос позиции на ночь на размер дивиденда.

Открывать шорт в последний день закрытия реестра это плохая затея.

Чаще всего акции показывает позитивную динамику перед дивидендными отсечками. Это немного удивительно, но так происходит почти каждый раз. Как будто до этого инвесторы не знали, что будут дивиденды, а за несколько дней до выплаты поняли это.

Также удивительно, что при выплате разовых больших дивидендов, акции в цене растут значительно больше размера. Например, стоимость акций 10 рублей, объявляют дивиденд 2 рубля, то её котировки поднимаются до 15 рублей буквально за день. Возможно, начинающие думают, что в будущем компания продолжит платить какие-то супер выплаты? Иначе просто нельзя объяснить такой повышенный интерес.

Если на шорте нельзя заработать, то возможно есть какие-то другие способы? И ответом будет: да, есть вариант только заработать на закрытии дивидендного гэпа.

3. Как заработать на закрытии дивидендного гэпа

Если компания сохраняет устойчивое финансовое положение на рынке и в будущем дивиденды будут не меньше текущих, то шансы закрытия дивидендного гэпа стремятся к 100%. Причём закрытие обычно происходит очень быстро (в течении 30-60 дней). На этом построены несколько торговых стратегий для биржи.

В чём идея стратегии закрытия дивидендных гэпов? Возможны два равнозначных варианта:

Как лучше поступить никто не знает. Ответ на этот вопрос сильно зависит от текущей конъюнктуры на рынке. Если на рынке складывается бычий тренд, то лучше заранее быть в акциях, поскольку на открытии после дивидендного разрывы вероятно их будут также откупать.

Если тренд направлен вниз, то лучше покупать уже после закрытия реестра и возможно даже стоит подождать несколько дней. По статистике часто бывает дальнейшее снижение цены какое-то время.

Как поведут себя биржевые котировки конкретной компании при следующем дивидендном гэпе не знает никто. Поэтому заранее сказать как лучше поступить невозможно.

Также невозможно предсказать дальнейшие дивиденды по акциям. Это могут знать только инсайдеры, но не рядовые инвесторы. Даже с учётом хорошей прибыли за предыдущий год, компания может не выплачивать дивиденды из-за каких-то форс-мажоров, разовых крупных списаний, сделок M&A.

Например, в 2020 г. многие компании срезали дивиденды за 2019 г. сославшись на то, что возможно деньги понадобятся в будущем. Хотя 2019 г. для каких-то компаний был ударным в плане прибыли.

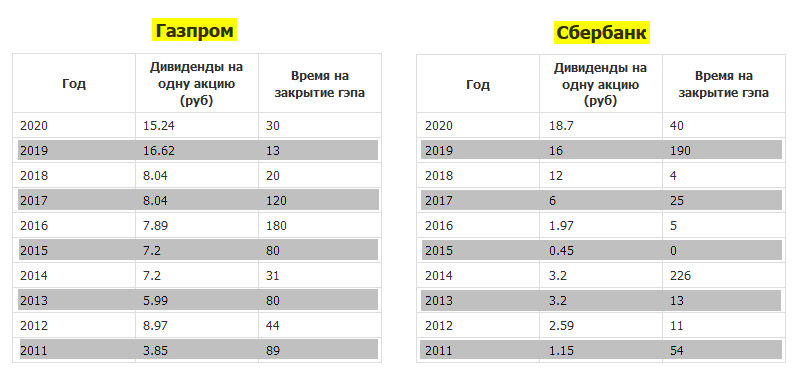

4. Статистика закрытия дивидендных гэпов

Какие факторы влияют на скорость закрытия дивидендного гэпа:

Если все три фактора дают положительный эффект, то вероятность быстрого закрытия значительно возрастает.

Что такое дивидендный гэп и почему его не надо бояться

Компании могут выплачивать дивиденды по итогам года, полугодия, квартала. Есть компании, которые не платят дивиденды вообще, направляя всю прибыль на развитие или не имея возможности их платить из-за слабых результатов.

Размер дивидендов рассчитывает совет директоров компании или наблюдательный совет в соответствии с дивидендной политикой компании. Совет дает рекомендацию собранию акционеров, на собрании принимается окончательное решение о выплате дивидендов.

Что такое дивидендный гэп

В дивидендный гэп акции резко падают в цене. Это происходит сразу после даты, когда бумаги в последний день торгуются с дивидендами. Разберемся подробнее, что это значит и почему так происходит.

Чтобы получить дивиденды, нужно быть обладателем акций в так называемый день отсечки. В этот день компания составляет списки акционеров, которым причитаются дивидендные выплаты. То есть закрывает реестр акционеров. Однако, если вы торгуете на Московской бирже, купить акции и попасть в реестр в один и тот же день нельзя. На перерегистрацию сделки уходит два дня. Такой режим торгов называется Т+2. Поэтому бумаги нужно купить не позже чем за два дня до закрытия реестра, иначе вы не получите дивиденды.

Если вы купите бумаги накануне закрытия реестра, то уже не успеете попасть в список и не получите выплаты. То есть в этот день вы покупаете акции уже без дивидендов.

К примеру, 29 мая 2020 года ФСК ЕЭС составила список акционеров, которые получат дивиденды по ее акциям за 2019 год. 27 мая 2020 года был последний день, когда можно попасть в этот список с учетом Т+2. Уже на следующий день, 28 мая, цена акций ФСК ЕЭС сразу же после открытия биржи упала на 4,8%. Произошел дивидендный гэп.

Как дивидендный гэп начинается?

Рассмотрим ситуацию по порядку. Как только компания объявляет о выплате дивидендов, многие инвесторы, которые хотят их получить, начинают активно скупать ее акции. При этом чем больше потенциальная дивидендная доходность, тем больший интерес акции вызывают у покупателей. Поэтому до закрытия реестра акционеров, о котором мы упоминали ранее, акции растут в течение нескольких недель.

10 апреля Совет директоров ФСК ЕЭС рекомендовал финальные дивиденды за 2019 год в размере ₽0,00949 на одну обыкновенную акцию. С этого дня и до 27 мая котировки выросли на 6,3%.

Есть инвесторы, которые рискуют и начинают покупать акции еще до объявления размера дивидендов. Например, уже после выхода отчетности компании. Перед покупкой они сами рассчитывают возможный размер дивидендов, исходя из дивидендной политики компании. Однако здесь есть вероятность, что компания уменьшит размер дивидендов или вообще решит их не платить.

Согласно дивидендной политике ФСК ЕЭС, размер дивидендов должен быть не менее 50% от чистой прибыли.

Многие инвесторы, которые покупали акции только ради дивидендных выплат, начинают их продавать после того, когда в реестр больше попасть нельзя. На это есть две причины. Во-первых, инвесторы продают акции, потому что уже оказались в списках акционеров, которым причитаются дивиденды по определенным акциям. Во-вторых, если продать сразу же, то можно заработать еще и на росте акций, который шел последние несколько недель.

Таким образом, когда одни инвесторы начинают продавать, другие перестают покупать по этим ценам. Из-за этого цена резко падает и происходит дивидендный гэп.

Когда дивидендный гэп заканчивается?

Как правило, после закрытия реестра акционеров дивидендный гэп начинает закрываться, то есть акции постепенно дорожают после падения до прежних уровней. Время, за которое акции достигают предыдущих цен, может составлять от нескольких дней до многих месяцев. Бывает, что цена так и не восстанавливается.

Скорость и полнота закрытия гэпа зависит от множества факторов — от его величины, ожиданий в отношении самой компании и ее акций, политических и макроэкономических факторов. Дивидендные гэпы могут закрываться быстрее, если снижаются ключевые ставки. В экономике — а значит, и на рынке — появляется больше денег, и инвесторы проявляют большую активность.

Дивидендный гэп по акциям ФСК ЕЭС может закрыться уже через две недели, считают в ИК «Фридом Финанс». По мнению экспертов компании «БКС Брокер», акциям помогут вырасти позитивная динамика электроэнергетического сектора и небольшой размер гэпа.

Однако ранее были случаи, когда дивидендный гэп по акциям ФСК ЕЭС закрывался несколько месяцев. Это может снизить привлекательность бумаги для инвесторов. А значит, цена акций может расти медленнее, предупреждают в «БКС Брокере».

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов. Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Что такое дивидендный гэп?

Гэп (англ. «gap») — это разрыв или зазор. На финансовых рынках он означает разрыв в курсовой стоимости актива между закрытием предыдущего и открытием следующего торгового дня (или же из-за очень важных событий внутри дня). Гэп часто встречается у акций, поскольку фондовые биржи закрываются каждый рабочий день и на выходные, и при небольших значениях в доли процента даже не привлекает к себе внимание. Реже заметный разрыв возникает у ликвидных валютных пар при межбанковской торговле, таких как евро/доллар.

Основная причина разрыва котировок это накопленные новости за время отсутствия торгов, которые отражаются в заявках на премаркете и изменяют цену актива после возобновления работы биржи. Однако разрыв цены может возникать и по другим причинам, и даже быть предсказуемым.

Одной из важных разновидностей гэпа является падение курса акций накануне дня «отсечки» — дивидендный гэп. Разберемся, как он возникает, и можно ли на нем заработать.

Что такое дивидендный гэп?

Для начала вспомним основы. Часть прибыли акционерного общества распределяется между держателями акций в виде дивидендов. Средства выводятся из капитала компании, и фактически она становится дешевле. Уже отсюда следует, что при дивидендном гэпе должно наблюдаться падение курса акций на размер дивиденда.

Рассмотрим это на упрощенном примере. Допустим, у нас есть компания с капитализацией 50 млрд. руб. При этом пятую часть этой суммы составляют свободные денежные средства в размере 10 млрд. руб.

Если в обращении у нас находится 100 млн. акций, то цена каждой будет 500 руб. Предприятие решает выделить на дивиденды 50% свободных средств, т.е. 5 млрд. Тогда капитализация АО уменьшится до 45 миллиарда рублей, а также упадет цена акции:

Теоретически после отчисления дивидендов цена одной акции должна упасть с 500 до 450 руб., т.е. на 10%. Такое падение и называют дивидендным гэпом.

Реальные примеры

Рассмотрим конкретные примеры. 11 мая 2021 торги обыкновенных и привилегированных акций Сбербанка открылись с разрывом. На закрытии торгов курс обыкновенных акций составлял 320 руб., после открытия — 303 руб., т.е. бумаги подешевели на 17 руб. или на 5,3%. Размер дивиденда на одну акцию составил 18.7 руб. (5.8%). Разница в ожидаемом и реальном разрыве таким образом была менее процента.

Теперь возьмем акции М.Видео. 17 мая торговля открылась с гэпом: предыдущий торговый день закрылся на курсе 697 руб., на открытии 17 мая он уже был 664 руб. Падение курса в результате дивидендного гэпа составило 33 рубля или 4,7%. Дивиденд в размере 38 руб. составил 5,5% от стоимости акции, т.е. разница снова менее процента. Правда, затем падение продолжилось и на третий день после разрыва курс упал уже на 13% (цена бумаг снизилась до ∼610 руб.).

Некоторые компании могут в отдельные годы выплачивать дивиденды вплоть до десятков процентов от стоимости акции. Так, Лензолото в июле 2021 года выплатило дивиденд 15 219.5 руб. при цене акции на момент разрыва около 23 000, т.е. дивидендная доходность составила примерно 66%:

В последние недели до разрыва виден нисходящий тренд, что отражает пессимизм инвесторов по восстановлению котировок после выплат. При открытии торгов гэп оказался на удивление небольшим, однако в течение дня акции Лензолота опускались к ожидаемой отметке ниже 10 000 руб. В последующие недели акция потеряла спрос и действительно не показала заметной динамики к росту, т.е. к закрытию дивидендного гэпа. На годовом линейном графике гэп обычно выглядит как вертикальная линия вниз.

Механизм дивидендного гэпа

Чтобы глубже понять процесс возникновения разрыва, рассмотрим этапы формирования дивидендов.

Итак, чтобы получить дивиденды, инвестор должен попасть в реестр. Для этого необходимо выкупить конкретную бумагу за 2 торговых дня до даты закрытия реестра (Record Date). Например, в 2021 году день, на который определялся список получателей дивидендных выплат Сбербанка, приходился на 12 мая. Дата 10 мая — это последний день торгов акций с дивидендами, 11 мая бумаги уже торговались без них.

Рассмотрим теперь пример выше с точки зрения участников торгов акциями.

1. Публикация решения общего собрания

На фоне выхода новостей о выплатах акционерам (примерно за 2-3 недели до закрытия реестра) формируется спрос на акции: от небольшого до ажиотажного, особенно в ожидании высоких выплат. Возникает определенное количество заявок на покупку от инвесторов и спекулянтов, желающих попасть в реестр. Из-за повышенного спроса курс обычно растет.

2. Последний день покупки акций под дивиденды (Ex-Dividend Date)

Участники торговли во что бы то ни стало стремятся выкупить акции в последний день, когда еще можно получить право на дивиденд. Но с другой стороны те игроки, которые имеют на руках бумаги и желают зафиксировать прибыль на росте курса, выставляют заявки на продажу. Так что равновесие спроса и предложения примерно сохраняется.

3. День после Ex-Dividend Date

Многие инвесторы, попавшие в реестр, стараются продать акции по цене прошлого дня. Они хотят заработать не только на дивидендных выплатах (которые им уже обеспечены), но и на курсе. Если они смогут продать бумаги, то получат дивиденды без потерь на курсовой стоимости.

Но это им вряд ли удастся: желающих выкупить бумаги, не дающих право на текущий дивиденд, становится гораздо меньше. Предложение существенно превышает спрос. Поэтому курс резко падает, создавая ценовой разрыв — дивидендный гэп.

4. Дата закрытия реестра

После закрытия реестра спрос как правило остается таким же низким или падает еще больше, так как дивидендные выплаты уже не ожидаются. Предложение все еще остается высоким. Некоторые игроки покупают акции слишком поздно, не попадают в реестр и теряют интерес к ним – поэтому после закрытия реестра у не самых известных акций может наблюдаться падение объемов торгов.

Резюме по механизму

Падением курса рынок регулирует очевидную вещь: нельзя заработать без риска, купив и продав акцию по близкой цене и получив известные дивиденды. При покупке за два дня до отсечки, цена продажи следующего дня будет с учетом дивидендного гэпа, т.е. продавший акцию останется примерно в нуле. Разумеется, если курс акций начнет расти и разрыв закрываться, то не продавший акцию инвестор получит прибыль. Но закрытие разрыва требует времени.

Таким образом, дивидендный гэп просходит потому, что:

капитал АО снижается на сумму дивидендных выплат

предложение не соответствует спросу перед закрытием реестра

От чего зависит размер гэпа?

В ситуации стабильных предсказуемых дивидендных выплат разрыв котировок менее вероятен, поскольку спрос и предложение изменяются не сильно. Например, дивидендные аристократы США, среди которых есть такие гранды, как Coca-Cola, Chevron, Walmart, 3M и др., не менее 25 лет неуклонно повышают размер своих дивидендов.

Выплаты ожидаемы всем рынком, поэтому разрыв часто оказывается несущественным или совсем отсутствует. Так, телекоммуникационный гигант AT&T давно и стабильно выплачивает дивиденды каждые три месяца:

Даже в 3-х месячном приближении дивидендные гэпы на этих выплатах или не видны вовсе, или видны, но сравнимы с соседними дневными колебаниями цены. На годовом графике они тем более исчезают:

⚡ Однако не стоит полностью полагаться даже на длинную историю выплат в отдельной компании. Так, именно AT&T отказалась от выплаты дивидендов в 2022 году, поскольку решила трансформировать медийную структуру своего бизнеса.

Очевидно, что дивидендный гэп зависит от размера дивидендных выплат. Даже для топовых компаний колебания котировок на 1-2% в день считаются нормальными – так что если дивиденд сопоставим с ними, заметного разрыва не будет. В ситуации выше годовой дивиденд довольно высокий, но «размазан» на четыре квартальные выплаты, что сглаживает график.

Получается, есть два основных фактора, влияющих на глубину разрыва:

Стоит отметить, что в России приняты в основном годовые выплаты дивидендов (на которые порой уходит значительная сумма), а также гораздо менее предсказуемые выплаты. Напротив, для компаний США стандартом являются небольшие ежеквартальные выплаты, нередко предсказуемые настолько, как выплата купонов по облигациям. Получается, что в первом случае оба фактора способствуют сильным разрывам, во втором – препятствует им. И тем не менее у щедрых американских компаний разрывы тоже случаются:

Как быстро закрывается гэп?

Закрытием гэпа называют возвращение цены к исходному значению до ее падения. Например, акция Сбербанка стоила 320 руб., а после дивидендного разрыва 11 мая 2021 — 303 руб. Разрыв закрылся 9 августа, когда курс снова преодолел отметку в 320 руб.

Такую ситуацию, ожидаемую для крупной стабильной компании, можно использовать для покупки ее акций после отсечки. Но разрыв может закрыться не сразу, если акция продолжит падение. Даже лидерам рынка для закрытия разрыва порой нужно несколько месяцев:

Если же разрыв в 6% закроется через год, то на сегодня нет разницы, купить ли акцию после дивидендного гэпа или положить деньги на банковский депозит. Точнее, с прибыли после закрытия разрыва придется еще заплатить 13% налога, от которого депозит чаще всего свободен. А гэп у менее известных компаний, к тому же на падающем рынке, может не закрываться и дольше, чем год.

Время закрытия гэпа зависит от многих факторов, основные из них:

В целом быстрее возвращаются к исходным ценам российские компании с хорошей дивидендной историей. Обычно такие гиганты, как Сбербанк, Лукойл, Роснефть, Норникель, Северсталь и т.д., закрывают разрыв за 2-4 месяца. После 11 мая 2021 Сбербанку на это потребовалось 65 торговых дней, Лукойлу после 1 июля — 67 дней.

Как заработать на дивидендном гэпе?

Если выплаты дивидендов не меньше ставки депозита, то по текущей истории есть больше шансов быстрее получить аналогичный доход в топовых акциях, купив на гэпе и удерживая их до закрытия разрыва. Средний срок закрытия в топах, как указано выше, не превышает 3-х месяцев, хотя зависит от рынка и величины выплаты. Долгосрочные инвесторы используют дивидендный разрыв для укрепления позиции в конкретной акции или фонде.

Сравним два варианта: дивидендная выплата и покупка акции на гэпе с продажей при его закрытии. Поскольку налог на дивиденды в России равен налогу на прибыль, то как при получении дивидендов на условные 100 рублей, так и при продаже акции (после закрытия разрыва) на эту сумму чистая прибыль одна и та же: 87 рублей. При этом налог на прибыль можно вернуть при помощи ИИС, а налог на дивиденды не возвращается. С другой стороны, удержание акции дает право на льготу по долгосрочному владению.

Короткая продажа — это еще один теоретический способ заработка, который можно применять на гэпе. Дивидендный разрыв предсказуем. Поэтому можно «зашортить» (взять взаймы) акцию перед разрывом, чтобы заработать сумму, равную размеру гэпа. Но такая сделка оказывается невыгодной, так как при шорте трейдер через брокера «занимает» акцию у другого держателя. Именно этот держатель является ее настоящим владельцем, имеющим право на дивиденд. Следовательно, «шортист» должен будет выплатить держателю акции дивиденды, а брокеру комиссию за сделку и заемные средства.

Использование инвестиционных фондов

Известно, что для снижения рисков лучше использовать не отдельные акции, а их фонды. Подавляющее большинство инвестиционных фондов, представленных на Мосбирже, дивиденды реинвестирует, поэтому разрыва у них не возникает. Зато американские и многие европейские ETF дивиденды выплачивают, так что с точки зрения закупки на дивидендном гэпе могут подойти те из них, которые предлагают высокие и не частые выплаты.

Например Global X SuperDividend ETF (SDIV) хотя и платит высокий годовой дивиденд, но из-за ежемесячных выплат разрывов на графике практически не видно. Зато фонд VanEck Vectors Russia ETF (RSX) на российский рынок платит их раз в год – и несмотря на меньший размер выплат, их хватает для видимого гэпа. Заметный разрыв могут дать и фонды высокодоходных облигаций, к примеру, Xtrackers High Yield Corporate Bond UCITS ETF (XHYG).

Заключение

Знать о дивидендном гэпе полезно любому инвестору – хотя бы для того, чтобы не пугаться резких падений на графиках цены. Стоит помнить, что каждый подобный спад приносит на счет инвестора дивидендный доход, который на стандартном графике не отражается и учитывается лишь отдельно в виде полной доходности актива (Total Return, TR).

Разрыв не позволяет получить дивидендный доход без риска, просто купив и продав акцию за пару дней до закрытия реестра. Падение переводит общий доход от сделки примерно в ноль, а дальнейшая ситуация зависит от движения котировок.

По статистике, топовые российские компании закрывали свои разрывы не более, чем за несколько месяцев, что можно использовать как стратегию заработка: через сделку купли-продажи или через простое укрепление позиции. Но риски более долгого восстановления, разумеется, остаются. В случае инвестиционных фондов стратегия работает надежнее, однако время закрытия гэпа может быть больше – плюс не так много ETF дают заметный дивидендный разрыв.