Что такое lock up в акциях

Что такое lock up в акциях

Что такое Lock-Up в IPO

Период блокировки или lock-up –заранее установленный отрезок времени, в который инвесторам не разрешено продавать ценные бумаги компании. Он начинается с момента размещения акций на бирже.

Зачем нужен Lock-Up акций

Купившие свои акции на этапе IPO или раньше инвесторы могут обрушить котировки с началом торгов, если все разом начнут избавляться от бумаг в надежде зафиксировать прибыль.

Особенно «опасны» не частные инвесторы, а держатели крупных пакетов акций – инсайдеры: основатели, ранние инвесторы, высшие менеджеры и сотрудники. Сюда же относятся крупные фонды и банки. Они владеют большей частью акций компании. Доля частных инвесторов, как правило, мала: около 20%.

Один единственный инсайдер может спровоцировать обвал, перепродав свою долю акций в первую неделю торгов.

Как долго длится Lock-Up период

Обычно период блокировки IPO длится от 90 до 180 дней с момента выхода компании на биржу. Точные данные указаны в проспекте эмиссии и могут варьироваться. С окончанием lock up периода ограничения по торговле снимаются.

Наблюдения показывают: как правило, после снятия блокировки акции теряют в стоимости от 1% до 3%. Что открывает для не участвовавших в pre-IPO и IPO инвесторов возможность приобрести бумаги после их размещения на бирже.

Период блокировки IPO Facebook

Пример

Lock-up акций Facebook – показательный пример того, как условия блокировки влияют на стоимость ценных бумаг.

Компания ввела для инсайдеров жёсткие ограничения на продажу акций. Выпуск инсайдерских бумаг состоялся в пять этапов и растянулся до середины 2013 года.

Первый крупный инвестор Facebook Питер Тиль после окончания lock-up периода продал 80% своих активов, заработав на инвестициях миллиард долларов.

Коротко о главном

Что такое lock-up период, примеры и способы обхода ограничений

Всем привет. В прошлом 2020 году число проведенных IPO выросло в 2 раза по сравнению с 2019-ым. Инвестирование в первичные размещения довольно рискованное мероприятие, а потому особенно новичкам важно разбираться в тонкостях механизма и терминологии.

Сегодня мы подробно поговорим о том, что такое lock-up период IPO.

О понятии

Lock-up период – это время, в течение которого инвестор, купивший ценные бумаги, не может их продать. Такое ограничение накладывается на участников в первичном размещении бумаг IPO. Его также называют блокировкой или заморозкой.

Ограничение может продолжаться от 3 месяцев до полугода. Конкретный срок локап-периода устанавливается по согласованию с организатором IPO – андеррайтером и прописывается в эмиссии выпуска.

Главная цель lock-up – предотвращение волатильности на рынке, из-за которой котировки могут резко пойти на спад по причине того, что часть акционеров захотела бы продать свои подорожавшие в первые дни торгов активы.

Такие последствия в основном могут быть вызваны не единичными продажами частных инвесторов, а в случае если распродавать бумаги начнут крупные акционеры вроде банков и фондов.

Механизм подготовки к первичному размещению выглядит следующим образом:

Главная задача при определении цены – сделать так, чтобы она устраивала и акционеров, и саму компанию.

Низкая цена привлечет больше инвесторов, но не принесет должной пользы самой компании, поскольку целью IPO является получение прибыли и каждый эмитент хочет привлечь ее как можно в больших масштабах.

А lock-up период предотвращает волну эмоциональных продаж, которые могут привести к обвалу. Спустя несколько месяцев котировки уже смогут более спокойно регулироваться исходя из спроса и предложения.

Действие lock-up периода

Посмотрим, на алгоритм периода заморозки:

Примеры локап

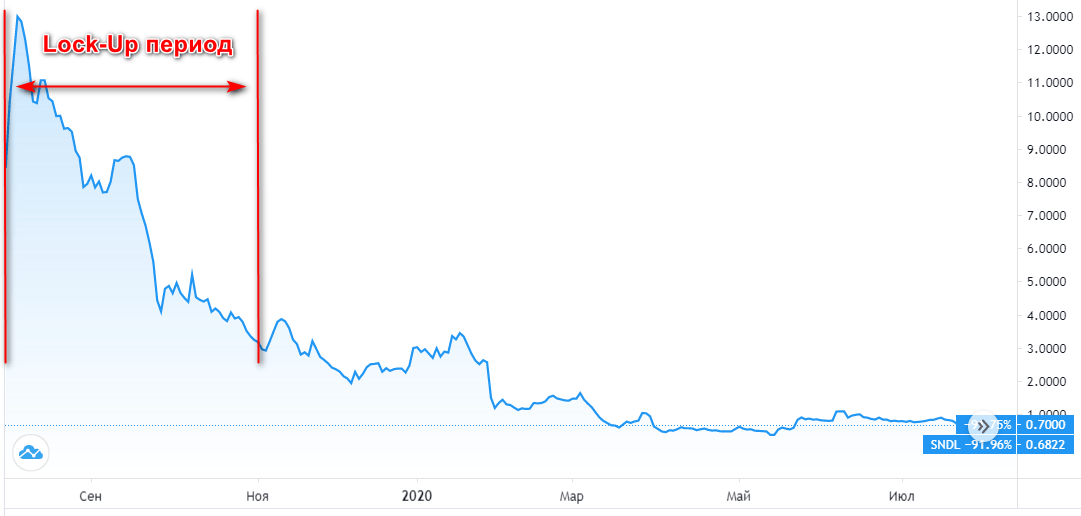

Период блокировки не всегда приносит ожидаемые результаты. Вот несколько примеров из истории.

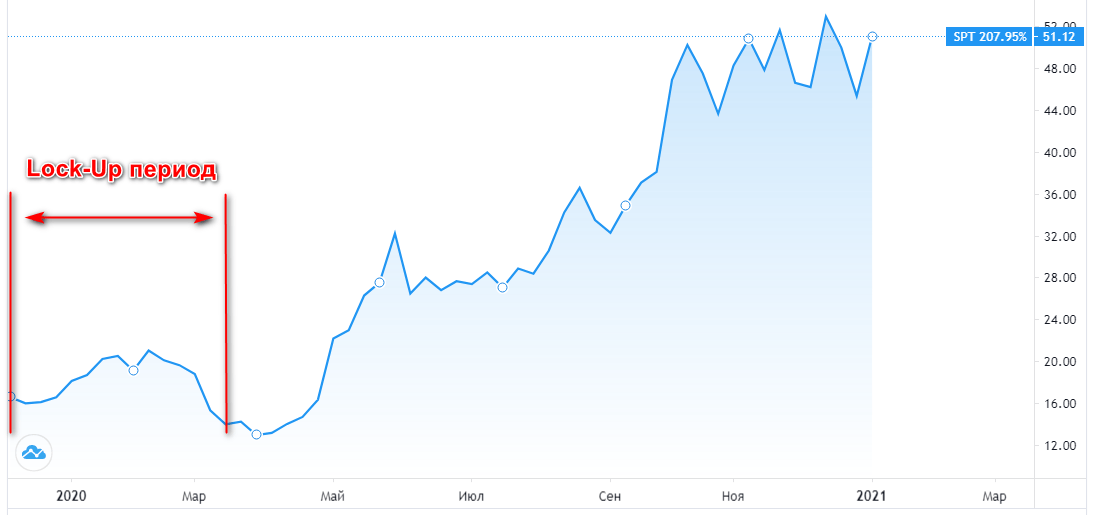

Это примеры неудачных lock-up, но положительных гораздо больше.

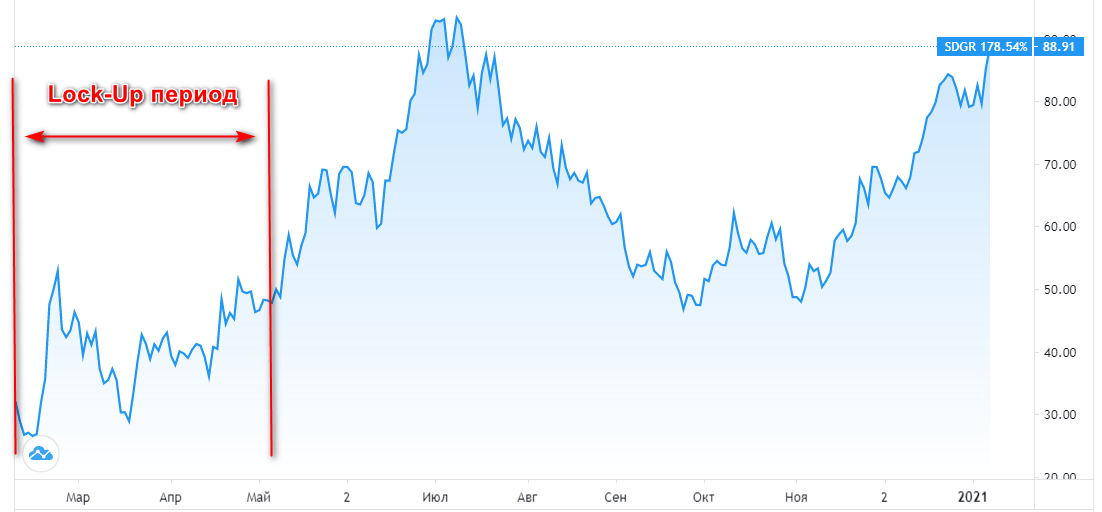

К примеру, другая компания, специализирующаяся на программном обеспечении — Schrodinger — вышла на IPO в начале 2020 года и спустя 3 месяца локапа доходность составила более 222 %.

Как обойти временное ограничение

Ждать снятия ограничения хотят не все. Есть способы обойти локап период и продать ценные бумаги раньше срока. Но все эти методы предусматривают потерю части средств.

Некоторые брокеры, например, Финам и Тинькофф, позволяют реализовывать свои активы раньше времени, но при этом они не рекомендуют этого делать.

Более того, Финам предупреждает, что таких инвесторов в следующий раз могут не допустить до участия в IPO.

Рассмотрим, какие есть варианты.

Форвардный контракт

Чтобы иметь возможность продать акции через заключение форвардного контракта раньше, чем закончится lock-up период, нужно узнать заранее, позволяет ли это брокер.

Суть форвардного контракта в следующем:

К примеру, инвестор до первичного размещения покупает 100 акций по цене в 10 долларов. Итого общая сумма вложения составила 1000 долларов. Пару месяцев спустя цена повысилась до 20 долларов и капитал, соответственно, подрос до 2000 долларов. Прибыль таким образом составила 1000 долларов.

Чтобы зафиксировать прибыль, инвестор может заключить с брокерской компанией форвардный контракт.

Так брокер покупает ценные бумаги акционера по текущей стоимости, но за определенное вознаграждение – комиссию. Условно, в 15 %. В таком случае капитал инвестора будет уменьшен на сумму этой комиссии и составит 1700 долларов, поскольку 300 долларов возьмет брокер за свои услуги.

Таким образом цена за одну акцию будет уже не 20, а 17 долларов (оставшиеся 1700 мы делим на число акций, т.е. 100). А доход будет уже не 100 %, а только 70.

Если инвестора все устраивает, он заключает контракт и ждет окончания блокировки, чтобы получить свою гарантированную прибыль.

Открытие шорта

Еще один способ обойти ограничение – открыть короткую позицию, т.е. шорт. Его также называют короткой сделкой или продажей.

Изложу принцип так же с помощью примера:

Инвестор снова приобрел 100 акций по 10 долларов. Спустя пару месяцев цена повысилась до 20 долларов, а капитал составил 2000 долларов, увеличив прибыль до 1000 долларов.

Если брокер предоставит возможность открыть короткую позицию, инвестор сможет продать ценные бумаги, которых у него пока еще нет, т.е. совершить залоговую сделку.

Он открывает вторую позицию и продает взятые в долг 100 акций по общей стоимости 2000 долларов.

Дальше события могут развиваться в двух вариантах:

В обоих вариантах инвестору удается заработать 1000 долларов. За такую возможность брокер так же возьмет комиссии: за открытие, закрытие шорт-позиции, а также процент годовых на сумму открытого шорта.

Альтернативные варианты

Сегодня у обычных российских инвесторов мало возможностей для участия в первичных размещениях. По закону это могут делать только квалифицированные участники рынка.

Но есть варианты и для остальных:

Заключение

Надеюсь, у меня получилось добавить еще немного знаний в копилку Вашей инвестиционной грамотности. Какой вариант преодоления lock-up-периода на Ваш взгляд выгоднее – делитесь в комментариях.

На сегодня у меня все. Подписывайтесь на обновления, чтобы не пропустить выход новых полезных и актуальных публикаций.

Lock-up период – что это такое, сколько длится и как инвестору обойти временные ограничения

2020 год поставил ряд интересных рекордов в инвестициях. Во-первых, резко выросло число клиентов брокерских компаний. Люди захотели разобраться в фондовом рынке и попробовать заработать не только на депозитах и покупке валюты. Во-вторых, в прошедшем году было проведено IPO в 2 раза больше, чем в 2019 г. Именно второго рекорда мы и коснемся в статье.

Инвестиции в первичные размещения рискованные, и новички должны хорошо ориентироваться в механизме и терминологии. Рассмотрим, что такое lock-up период, как долго длится и можно ли его обойти при инвестировании в IPO.

Понятие и схема действия lock-up периода

Lock-up – понятие, с которым инвестор сталкивается при участии в первичном размещении акций предприятия. Означает период, в течение которого покупатель ценных бумаг не может их продать. Еще его можно назвать заморозкой или блокировкой. Обычно длится от 3 до 6 месяцев. Конкретная продолжительность прописывается в эмиссии выпуска.

Цель введения периода блокировки – избежать волатильности на фондовом рынке и резкого падения котировок, когда часть акционеров захочет зафиксировать прибыль в первые дни торгов и начнет массово продавать бумаги. Такая ситуация вполне возможна, если это начнут делать не одиночные частные инвесторы, а крупные институциональные акционеры (фонды, банки).

Введение локап-периода не является обязательным требованием каких-то регуляторов. Оно устанавливается по согласованию с андеррайтером (организатором IPO) и обусловлено самим механизмом подготовки к IPO:

В заниженной цене заинтересованы потенциальные инвесторы, т. к. рост котировок после размещения принесет им хорошую прибыль. Но сам эмитент хочет получить максимум дополнительных средств, ради которых и затевается IPO, а низкая цена на старте в этом не поможет. Нужен компромисс, который бы устроил и компанию, и инвесторов.

Период блокировки помогает избежать излишних эмоциональных продаж, которые никак не связаны с реальным бизнесом эмитента, но могут привести к обвалу котировок. Через 3–6 месяцев страсти улягутся. Цена установится на определенном уровне под влиянием спроса и предложения.

Как действует локап-период:

Есть варианты, как продать акции до истечения срока блокировки. Но об этом поговорим в отдельном разделе статьи.

Примеры lock-up в IPO

Локап-период вовсе не безобидный инструмент. Хорошо, когда котировки акции растут с момента выхода эмитента на биржу и показывают хорошую доходность в конце срока блокировки. Но так бывает не всегда. Вот лишь несколько примеров.

Можно ли инвестору обойти временное ограничение

Ситуация, когда нельзя продать акции на пике ее стоимости до завершения lock-up периода, многих инвесторов не устраивает. Есть способы обойти ограничения. Правда, все они связаны с потерей части денег.

Некоторые брокеры разрешают продавать активы раньше. Например, об этом заявляют Тинькофф и Финам. Но последний не рекомендует это делать и предупреждает, что в следующий раз может не пригласить такого инвестора для участия в первичном размещении.

Форвардный контракт

Брокер до истечения локап-периода дает возможность досрочно продать акции через заключение форвардного контракта. Необходимо заранее узнать, можно ли это сделать у посредника, с которым вы заходите в IPO.

Если мы понимаем, что нам даже 60 % достаточно, то заключаем форвардный контракт и ждем окончания локап-периода, чтобы получить свои гарантированные деньги.

Открытие шорта

Рассмотрим еще один вариант ранней фиксации прибыли по сделке с акциями, вышедшими на IPO, который предлагает брокер. Это открытие короткой позиции, или шорта.

Далее развитие событий может пойти по двум сценариям:

Lock-up период в IPO

В 2020-2021 годах активизировались блогеры в финансовой тематике, которые ранее не были замечены в инвестировании. Для своей аудитории они начали продвигать «тему», связанную с IPO. Так как большинство подписчиков данных инфлюенсеров не знакомо с финансовой тематикой, то у них стали появляться вопросы по различным фразам. Одним из таких выражений является «lock-up период». В данном материале подробно рассмотрено значение этого выражения, приведен пример и указаны брокеры, в которых можно осуществить досрочный выход из под локапа.

Локап период – простыми словами это временной отрезок, в течение которого нельзя продавать ценную бумагу. Для инвестора ограничение выставляет брокерская компания. Для брокеров эти ограничения указывают компании-организаторы (андеррайтеры). Срок локапа обычно колеблется в диапазоне от 1 дня до 6 месяцев. Ограничение на продажу ценного актива всегда индивидуально и зависит от ряда параметров.

Важным моментом является то, что не только инвесторы при IPO находятся под локапом. Это затрагивает учредителей, венчурных инвесторов и сотрудников, которые стали частичными владельцами компании на раннем этапе.

Цель lock-up периода – избежать сильного снижения стоимости акции компании в первые недели после начала торгов на фондовой бирже. При резком росте стоимости акции, у многих владельцев ценных бумаг появляется желание зафиксировать прибыль, локап период позволяет «удержать» таких инвесторов.

🕗 Когда начинается отсчет срока по локапу? – с первого дня торгов акции на фондовой бирже.

Исходя из указанного выше графика видно, завершение срока по запрету на продажу ценных бумаг не всегда ведет к распродажам. Возможно, это связано с «верой» в компанию или с тем, что инвесторы находят способы «выйти» из актива раньше.

Как выйти из локап периода досрочно?

Есть 3 основных способа преждевременного выхода из локапа:

⚡ Сброс позиций через брокера

Без комиссии. Некоторые брокеры допускают прекращение локап-периода раньше оговоренного срока. Обычно это позволяют делать VIP-клиентам, в виде исключения. Да, возможно компания понесет убытки, но в дальнейшем на таком клиенте можно заработать гораздо больше на комиссиях и продаже других инвестиционных продуктов. При этом лояльный клиент может привлечь других «солидных» инвесторов, что многократно окупит сиюминутные потери.

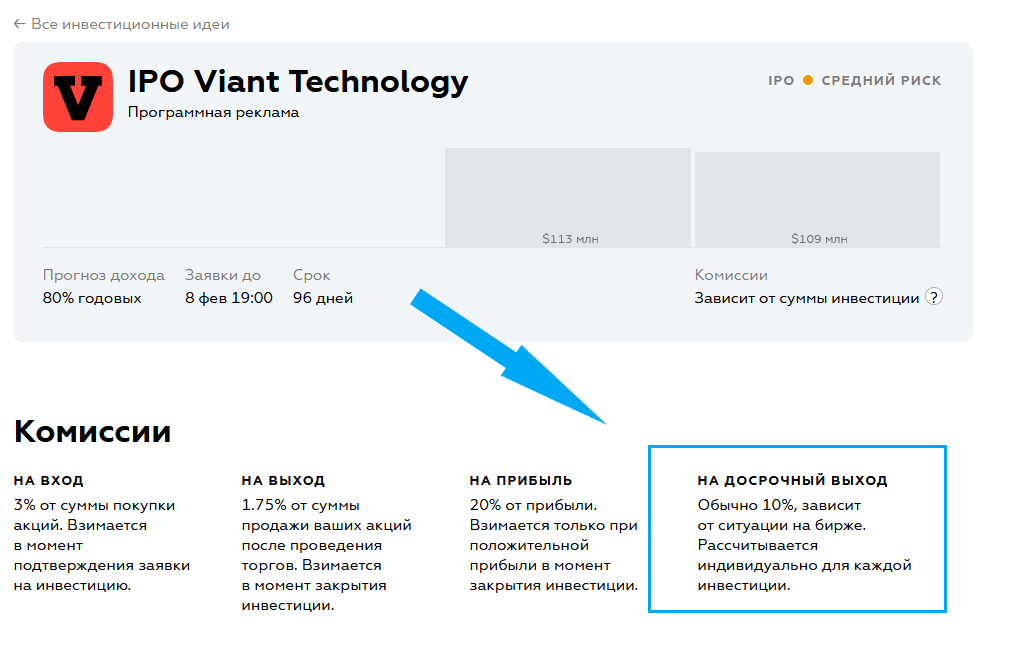

С комиссией. В некоторых брокерских и финансовых организациях заранее оговаривается досрочный выход из сделки за определенное вознаграждение. Размер комиссии колеблется от 10 до 25%. Не все компании предоставляют данную услугу, поэтому стоит внимательно ознакомиться с условиями участия в IPO или Pre-IPO.

Как видим, комиссия на досрочный выход из сделки у данной организации гигантская. С другой стороны UT позволяет «выйти», что многих устраивает, и они готовы столько платить.

⚡Игра на понижение

Прошло 30 суток, возможны 2 варианта развития событий:

⚡Брокеры без локап периода

Брокеры без локап периода действительно существуют. Основная проблема состоит в том, что эти компании носят сомнительный характер. В большинстве своем, у таких организаций лицензия на ведение финансовой деятельности представлена со стороны небольших островных государств.

Будьте осторожны и проводите самостоятельный анализ брокерских компании. Возможно комиссии у авторитетных организаций окажутся выше, но это позволит сберечь деньги и избежать проблем при выводе средств.

Lock-up период – что это такое, сколько длится и как инвестору обойти временные ограничения

2020 год поставил ряд интересных рекордов в инвестициях. Во-первых, резко выросло число клиентов брокерских компаний. Люди захотели разобраться в фондовом рынке и попробовать заработать не только на депозитах и покупке валюты. Во-вторых, в прошедшем году было проведено IPO в 2 раза больше, чем в 2019 г. Именно второго рекорда мы и коснемся в статье.

Инвестиции в первичные размещения рискованные, и новички должны хорошо ориентироваться в механизме и терминологии. Рассмотрим, что такое lock-up период, как долго длится и можно ли его обойти при инвестировании в IPO.

Понятие и схема действия lock-up периода

Lock-up – понятие, с которым инвестор сталкивается при участии в первичном размещении акций предприятия. Означает период, в течение которого покупатель ценных бумаг не может их продать. Еще его можно назвать заморозкой или блокировкой. Обычно длится от 3 до 6 месяцев. Конкретная продолжительность прописывается в эмиссии выпуска.

Цель введения периода блокировки – избежать волатильности на фондовом рынке и резкого падения котировок, когда часть акционеров захочет зафиксировать прибыль в первые дни торгов и начнет массово продавать бумаги. Такая ситуация вполне возможна, если это начнут делать не одиночные частные инвесторы, а крупные институциональные акционеры (фонды, банки).

Введение локап-периода не является обязательным требованием каких-то регуляторов. Оно устанавливается по согласованию с андеррайтером (организатором IPO) и обусловлено самим механизмом подготовки к IPO:

В заниженной цене заинтересованы потенциальные инвесторы, т. к. рост котировок после размещения принесет им хорошую прибыль. Но сам эмитент хочет получить максимум дополнительных средств, ради которых и затевается IPO, а низкая цена на старте в этом не поможет. Нужен компромисс, который бы устроил и компанию, и инвесторов.

Период блокировки помогает избежать излишних эмоциональных продаж, которые никак не связаны с реальным бизнесом эмитента, но могут привести к обвалу котировок. Через 3–6 месяцев страсти улягутся. Цена установится на определенном уровне под влиянием спроса и предложения.

Как действует локап-период:

Есть варианты, как продать акции до истечения срока блокировки. Но об этом поговорим в отдельном разделе статьи.

Примеры lock-up в IPO

Локап-период вовсе не безобидный инструмент. Хорошо, когда котировки акции растут с момента выхода эмитента на биржу и показывают хорошую доходность в конце срока блокировки. Но так бывает не всегда. Вот лишь несколько примеров.

Можно ли инвестору обойти временное ограничение

Ситуация, когда нельзя продать акции на пике ее стоимости до завершения lock-up периода, многих инвесторов не устраивает. Есть способы обойти ограничения. Правда, все они связаны с потерей части денег.

Некоторые брокеры разрешают продавать активы раньше. Например, об этом заявляют Тинькофф и Финам. Но последний не рекомендует это делать и предупреждает, что в следующий раз может не пригласить такого инвестора для участия в первичном размещении.

Форвардный контракт

Брокер до истечения локап-периода дает возможность досрочно продать акции через заключение форвардного контракта. Необходимо заранее узнать, можно ли это сделать у посредника, с которым вы заходите в IPO.

Если мы понимаем, что нам даже 60 % достаточно, то заключаем форвардный контракт и ждем окончания локап-периода, чтобы получить свои гарантированные деньги.

Открытие шорта

Рассмотрим еще один вариант ранней фиксации прибыли по сделке с акциями, вышедшими на IPO, который предлагает брокер. Это открытие короткой позиции, или шорта.

Далее развитие событий может пойти по двум сценариям:

Другие варианты

Участие в IPO для обычного инвестора сегодня в России затруднительно. Законодательство ужесточилось. И теперь эту возможность имеют только квалифицированные инвесторы. Для остальных есть несколько вариантов :

Заключение

Знаю многих профессиональных инвесторов, которые не дожидаются окончания локап-периода, а продают акции через форвард или шорт-сделку. Они сознательно идут на фиксирование того уровня прибыли, который считают для себя приемлемым. Надеемся, что понимание процесса и вам поможет принять грамотное решение без эмоций и лишних нервов.