Что такое перекупленность акций на бирже

Перекупленность и перепроданность

Каждый начинающий трейдер рано или поздно сталкивается с такими понятиями как перекупленность и перепроданность рынка (или отдельного финансового инструмента). Эти термины часто звучат в прогнозах технических аналитиков, их употребляют трейдеры торгующие на фондовом и на валютном рынке. Что же означают эти понятия, как определять эти состояния рынка самостоятельно и как их использовать в своей торговле? Именно об этом и пойдёт речь ниже.

Перепроданность и перекупленность являются теми ключевыми параметрами, от которых в итоге зависит дальнейшее развитие тенденции ценового движения рынка.

А начнём мы с определений:

Перекупленностью называется ситуация на рынке, когда все потенциальные покупатели уже вошли в длинную позицию, а новых потенциальных покупателей практически не осталось. Таким образом, активными игроками остаются только лишь продавцы. Соответственно, увеличение объемов продаж начинает двигать цену вниз. В двух словах, вход рынка в зону перекупленности, говорит о скором развороте цены вниз.

Аналогично, перепроданностью называется такая ситуация, когда все потенциальные продавцы уже вошли в короткую позицию и активными остались, по большей части, одни лишь покупатели. Покупатели начинают толкать цену вверх. Иными словами, вход рынка в зону перепроданности, означает скорый разворот цены вверх.

Если в двух словах, то состояние перекупленности или перепроданности наступает в тот момент, когда сложившаяся цена финансового инструмента устраивает только одну из сторон и категорически не устраивает другую (этими двумя сторонами здесь естественно выступают продавцы и покупатели). То есть возникает сильный дисбаланс интересов между быками и медведями, который рынок стремиться устранить с помощью изменения направления ценового движения.

Индикаторы перекупленности и перепроданности

В техническом анализе рынка есть ряд индикаторов позволяющих с определённой степенью уверенности судить о том, находится ли в настоящий момент рынок в одном из описываемых состояний. В основном это индикаторы осцилляторного типа.

Осциллятор RSI

Этот осциллятор изначально был разработан для определения состояний перекупленности и перепроданности на фондовом рынке, но он отлично подходит и для других финансовых рынков (Форекс, криптовалюты и т.д.).

Значение индикатора прямо пропорционально восходящим изменениям цены и обратно пропорционально нисходящим изменениям. При расчёте индикатора берутся разницы цен закрытия и открытия каждой свечи в заданном временном периоде (обычно используют период 14, то есть для расчёта каждого значения RSI используют 14 последних свечей графика). Если разница цен положительная (закрытие выше открытия), то это значение идёт в числитель формулы индикатора, если разница отрицательная (закрытие ниже открытия), то в знаменатель.

Далее все значения сглаживаются посредством скользящих средних и формула приводится к абсолютному значению таким образом, чтобы полученный результат колебался в интервале от 0 до 100.

Интерпретация показаний индикатора производится следующим образом:

Следует иметь в виду, что RSI очень плохо работает в периоды трендового движения цены (он даёт слишком много ложных сигналов). Поэтому использовать его можно лишь при боковом движении цены (флэте).

Часто этот индикатор используют не столько в качестве источника сигналов для входа в рынок, сколько в качестве фильтра этих самых сигналов. То есть, не стоит покупать, когда RSI находится в зоне перекупленности и, наоборот, не стоит продавать, когда RSI находится в зоне перепроданности.

Осциллятор Стохастик (Stochastic)

Этот осциллятор также используют для определения уровней перепроданности и перекупленности. Его расчёт производится исходя из отношения текущей цены финансового инструмента к её максимуму и минимуму в прошлом (на временном интервале равном периоду осциллятора). Таким образом, он показывает отношение текущей цены к диапазону её изменения в ближайшем прошлом (на расстоянии равном периоду).

Значения стохастического осциллятора измеряются в процентах, и колеблется он в диапазоне от 0 до 100. Он состоит из двух линий – быстрой и медленной. Медленная линия представляет собой просто усреднённое значение быстрой (рассчитывается как простая, экспоненциальная или сглаженная скользящая средняя от быстрой линии), обычно она изображается на графике осциллятора пунктиром.

Интерпретация сигналов осциллятора:

Есть ещё сигналы, возникающие при пересечении быстрой и медленной линий индикатора. Так, когда быстрая линия пересекает медленную снизу-вверх, поступает сигнал к покупке, а когда, наоборот, сверху-вниз – сигнал к продаже.

Осциллятор DeMarker

Данный осциллятор строится на основе соотношений следующих друг за другом максимумов и минимумов цены. Если новый максимум выше предыдущего, то их разность суммируется в числителе формулы индикатора. Также, если новый минимум появляется ниже предыдущего, то их разница записывается в знаменателе формулы индикатора. То есть, значение DeMarker прямо пропорционально сумме относительных приростов цены и обратно пропорционально сумме относительных снижений цены.

Таким образом, рост индикатора показывает насколько изменение цены вверх, происходит интенсивнее изменений цены вниз, а снижение, напротив, говорит о том, что вниз цена движется более интенсивно, чем вверх.

Интерпретация сигналов осциллятора DeMarker:

Осциллятор CCI

Индекс товарного канала, а именно так расшифровывается аббревиатура CCI (commodity channel index), представляет собой ещё один индикатор, показывающий перекупленность и перепроданность рынка.

Строится CCI на основе отклонений цены от своей скользящей средней. Предполагается, что изменению тренда предшествует аномальное (больше обычного) отклонение цены от своего среднего значения.

Интерпретация показаний индикатора CCI:

Резюме

Понимание сути и правильное определение состояний перекупленности и перепроданности рынка во многом способствует переходу трейдера на новый более качественный уровень торговли. Ведь как ни крути, а в основе всех рынков лежит простой закон борьбы спроса и предложения. Когда предложение превышает спрос – цена падает, а когда, наоборот, спрос превышает предложение – цена растёт. И выше описанные состояния перекупленности и перепроданности, как нельзя лучше отражают текущий результат этой борьбы.

Приведённые индикаторы, показывающие уровни перепроданности и перекупленности, следует использовать с изрядной долей осторожности, так как при трендовом движении они могут давать большое количество ложных сигналов. Я бы порекомендовал использовать их не столько в качестве поставщиков сигналов для открытия позиций, сколько в качестве фильтров для сигналов, поступающих из других источников (в результате технического или фундаментального анализа). Например, можно отфильтровывать все сигналы на покупку в те моменты времени, когда индикатор находится в зоне перекупленности и отбрасывать все сигналы к продаже, когда индикатор находится ниже уровня перепроданности.

Как торговать в зонах перекупленности и перепроданности?

Содержание статьи

В этом обзоре мы разберем особенности торговли с использованием зон перекупленности и перепроданности. В помощь трейдеру созданы специальные торговые индикаторы, которые анализируют динамику изменения цены и показывают зоны перекупленности и перепроданности.

Что такое перекупленность и перепроданность на Форекс?

Понятия «перекупленности» и «перепроданности» на финансовых рынках описывают кратковременные экстремальные отклонения цены рыночного инструмента от средних значений. Эти термины говорят о том, что цена ушла уже довольно далеко в определённом направлении. Перекупленность означает, что цена финансового инструмента ушла слишком высоко, перепроданность – слишком низко.

Перекупленность представляет собой весомое увеличение цены инструмента в процентном соотношении за короткое время или продолжительную серию из нескольких дней, когда цена растет. Например, цена на нефть может стать перекупленной, если она подскочит вверх на 10 – 15% в течение двух-трех дней или покажет безоткатный рост в течение нескольких дней. Перепроданность показывает обратное: чрезмерное кратковременное падение или целая серия из нескольких дней, когда цена постоянно снижается.

В результате перекупленности на графике формируются новые локальные максимумы цены. После того, как «быки» затолкали цену довольно высоко, создав тем самым перекупленность, в любой момент может последовать коррекция вниз.

Когда инструмент перепродан, на графике формируются локальные ценовые минимумы. Это говорит о том, что «медведи» загнали курс уже довольно низко, и в любой момент может начаться восходящая коррекция.

Специально разработанные торговые индикаторы помогают трейдеру определять, когда цена на какой-либо актив становится перепродана или перекуплена. Для этого в окне индикаторов выделены специальные зоны: перекупленности и перепроданности. Попадая в эти зоны, индикаторы характеризуют текущее состояние финансового инструмента (перекупленность или перепроданность) и дают определенные торговые сигналы.

Популярные индикаторы для торговли в зонах перекупленности и перепроданности

На сегодняшний день создано довольно большое количество различных индикаторов, помогающих определять зоны перекупленности и перепроданности. Кратко рассмотрим три популярных индикатора (встроены во многие торговые платформы) для торговли в этих зонах:

Stochastic Oscillator

Создателем и популяризатором этого индикатора является известный биржевой трейдер Джордж Лэйн (George Lane). Stochastic Oscillator – это осциллятор, который показывает положение текущей цены в % отношении по сравнению с прошлым диапазоном цен. Stochastic оценивает способность быков и медведей зафиксировать цену закрытия на достигнутых экстремумах.

Индикатор Stochastic строится в отдельном окне под графиком цены, состоит из двух основных линий: %К – быстрая и %D – медленная. Значения индикатора варьируются от 0% до 100%, на уровнях 20% и 80% проводятся сигнальные линии, которые выделяют зоны перепроданности (от 0% до 20%) и перекупленности (от 80% до 100%).

Relative Strength Index (RSI)

Relative Strength Index (RSI) – индекс относительной силы, относится к группе осцилляторов. Автором и популяризатором этого индикатора является Уэллс Уайлдер (J. Welles Wilder). Индикатор RSI оценивает положение и динамику текущей цены по отношению к предыдущему периоду. RSI рассчитывается в отдельном окне под графиком цены.

Для отслеживания торговых сигналов в индикаторе RSI выделяют уровни 30, 50 и 70. Область выше уровня 70 является зоной перекупленности, здесь рассматриваем возможности для продаж. Область ниже 30 является зоной перепроданности, в ней ищем возможности для покупок. При наличии выраженной направленной тенденции рекомендуется брать сигналы RSI только по тренду.

DeMarker

Индикатор DeMarker создал мастер биржевой торговли (а также разработчик множества других индикаторов) Томас ДеМарк (Thomas DeMark). Отличительной особенностью индикатора DeMarker является то, что он уделяет больше внимания не ценам закрытия (как многие другие осцилляторы), а промежуточным максимумам и минимумам. Методика расчета индикатора заключается в сравнении текущих максимальных и минимальных значений цены с экстремумами предыдущего периода.

Индикатор DeMarker рассчитывается в отдельном окне под графиком цены, состоит из одной главной линии, которая находится в диапазоне от 0 до 1. Область выше значения 0,7 является зоной перекупленности, в ней может сформироваться разворот вниз. Область ниже 0,3 является зоной перепроданности, здесь рассматриваются возможности для покупки.

Стратегия торговли в зонах перекупленности и перепроданности

Стратегия торговли в зонах перекупленности и перепроданности, на первый взгляд, довольно проста: рассматриваем продажу в зоне перекупленности и покупку в зоне перепроданности. Но есть один важный нюанс, который всегда нужно учитывать – действующий тренд. Ведь основное правило теханализа звучит так: «Совершайте сделки в сторону действующего тренда«.

Если на рынке идет боковой тренд (Range), то можно торговать в любом направлении, используя зоны перекупленности и перепроданности. А вот когда есть явно выраженное восходящее или нисходящее движение – торговать лучше в сторону тренда.

Но зачастую сигналы в зонах возникают против действующего тренда, торговать их или нет, каждый решает сам. На мой взгляд, лучше дождаться коррекции, и торговать сигналы в зонах в сторону действующего тренда.

Покупка в зоне перепроданности

Искать сигналы на покупку рекомендуется в восходящем или боковом тренде. Если есть выраженный восходящий тренд, дожидаемся начала нисходящей коррекции. Ждем, когда используемый индикатор (RSI, Stochastic, DeMarker или другой) зайдет в зону перепроданности и начнет разворачиваться вверх, на графике цены сформируется локальный минимум.

После этого можно открывать позицию на покупку, Стоп ставим за сформированный локальный минимум. Первой целью для фиксации Профита будет достижение ценой предыдущего максимума на графике, в случае его пробития вверх возможен дальнейший рост котировок.

Продажа в зоне перекупленности

Торговать сигналы на продажу рекомендуется в нисходящем или боковом тренде. Порядок действий аналогичен приведенному выше сценарию:

Заключение

Торговля в зонах перекупленности и перепроданности является довольно популярной стратегией в трейдерском сообществе. Для выявления зон перекупленности и перепроданности создано множество различных индикаторов, описаны авторские методики торговли известных трейдеров.

На мой взгляд, наиболее эффективно торговля в зонах работает в сочетании с теханализом, когда обдуманно выбираются сделки преимущественно в направлении действующего тренда.

Виктор Грязин

Торгует на финансовых рынках с 2004 года. Приобретённые опыт и знания помогли ему сформировать собственный подход к анализу активов, деталями которого он охотно делится со слушателями вебинаров RoboForex.

Торговля акциями на бирже: как купить ценные бумаги дешево? Коэффициент P/E

Как купить акции на бирже по выгодной цене? Инвесторы и трейдеры пользуются множеством инструментов технического и фундаментального анализа. Доверять или не доверять этим инструментам дело каждого, но владеть ими будет полезно любому участнику рынка, кто хочет зарабатывать деньги на бирже и получать пассивный доход.

В данной статье мы рассмотрим финансовые мультипликаторы − основу фундаментального анализа акций. В фокусе этой статьи один из самых популярных мультипликаторов − P/E (цена/прибыль). Далее мы поговорим, как осуществляется торговля акциями на бирже, о каких подводных камнях следует помнить.

Как анализировать акции?

Как сказано в библии инвесторов « Разумный инвестор» − не бывает плохих или хороших акций, бывают дорогие/дешевые. Задача каждого инвестора отобрать дешевые акции, которые будут перспективными в будущем и принесут прибыль.

Инвесторы для выбора инструментов используют разные методы. Напомним, что существует анализ:

В статье мы рассмотрим более детально фундаментальный анализ и его особенности. В особенности мы остановимся на финансовой отчетности организации, как купить ценные бумаги, отталкиваясь от этой информации.

Финансовая отчетность компании

Необходимо напомнить, что российские компании, акции которых торгуются на Московской бирже, обязаны публиковать отчетность, открыто по результатам каждого квартала и года. Существует два типа отчетности:

Где найти данные? Переходим на сайте компаний, например, открываем сайт Газпрома:

Существуют специальные сайты, которые собирают данные по все фирмам. Относительно отчетов, фирмы предоставляют много форм, инвесторов интересуют два документа:

Изучаем документы, и берет для себя данные относительно:

Далее изучаем цифры и оцениваем бизнес фирмы. Является ли компания прибыльной/убыточной, каково отношение прибыли фирмы к ее средствам, какие долги, растут ли они, падают. Ответив на эти и другие вопросы, инвестор должен ответить сам себе − готовы ли он инвестировать средства в акции данной организации.

Чтобы оценить финансовое положение компании потребуется использовать два блока информации. Первый вытаскиваем с финансовой отчетности, второй − это капитализация фирмы, текущая стоимость. Капитализация фирмы рассчитывается − количество акций, умноженное на текущую стоимость акций компании на бирже. Торговля акциями на бирже для начинающих, должна обязательно начинаться с азов, и как раз работа с информацией о фирме относится к началу изучения нюансов работы.

Из данных групп информации можно составить финансовые мультипликаторы.

Мультипликаторы

Это коэффициенты, которые отражают отношение между финансовыми компаниями и ее капитализацией. Существует порядка десяти основных мультипликатора, которыми нужно владеть. Они позволяют комплексно проанализировать, нужно ли вкладывать средства в данную фирму. Остановимся на одном, который считается самым популярным и часто применяемым. Речь идет о P/E − цена одной акции деленная на прибыль одной акции. Можно также делить капитализацию компании на прибыль, получится идентичный результат.

Особенности P/E

Какая информация предоставляется? По сути это цифра, которая показывает число, за сколько лет окупиться вложение в данный бизнес. Представим что имеется 1 млн рублей, намерены внести в компанию. Фирма приносит 200 тыс рублей в год прибыли, соответственно делим 1 на 200 тыс. выходит 5 лет потребуется, чтобы отбить вложения.

Е/Р получится, если коэффициент перевернуть. Получаем прибыль, деленную на цену − это рентабильность бизнеса, или его доходность. Если вернуться к предыдущему примеру, там цена/прибыль P/E 5, переворачиваем, и получаем 1,5 в процентах, получаем доходность 20% годовых.

Относительно P/E, если показатель отрицательный, это говорит о том, что компания за отчетный период фирма показала убытки. Нужно понимать, что есть диапазоны здоровыми, перепроданными/перекупленными. Данные оценки могут изменяться, какой-то истины здесь нет, но, как правило, считается, что диапазон 10-20 отражает, что фирма на данный момент оценена справедливо. Если коэффициент цена/прибыль пребывает выше отметки 20, то это фирма очень дорогая. Соответственно покупать акции данной компании, возможно, не самое выгодное решение. Если коэффициент ниже 10 − это дешевые акции, которые в теории могут быть интересными для инвестора.

Мультипликаторы − не панацея

Часто коэффициенты считаются панацеей, которая позволяет собрать идеальный инвестиционный портфель. Складывается ситуация, что начинающий инвестор изучил статью, прошел курс, где сказано, что требуется изучить коэффициент P/E. Затем выбрал акцию, не проанализировав другие факторы, и добавил инструмент в портфель. Но, проблем заключается в том, что коэффициент P/E связывает информацию о прошлых финансовых результатах фирмы, с тем, что сегодня инвесторы ожидают от его будущего. Финансовые результаты с текущей стоимостью акций компаний на бирже. Мы знаем, что акции торгуются на основании ожиданий инвесторов. Получается, что никаким образом динамику бизнеса коэффициент P/E, не учитывает. Выходит, что объективно оценить, что происходит с компанией, новичок на рынке не может. Кроме финансовых коэффициентов существуют факторы не измеримые:

Поэтому нужно понимать, что коэффициент P/E как и другие показатели мультипликаторов работают только на стабильном рынке, с отличными прогнозируемыми свойствами. Можно пойти на фондовую биржу торговли акциями Дании и отталкиваясь от коэффициента P/E выбрать отличные инструменты. Россия − это немного не та страна.

Запомните, что только на коэффициенте P/E принимать решение нельзя, даже если речь идет об акции из одной отрасли. Пример, у компании Газпром показатель 2,7% у компании Татнефть 8,2%, получается, что Газпром дешевле, его нужно покупать. Но насколько данное решение правильное, сказать крайне сложно. Сравнивать мультипликаторы для компаний, которые работают в разных отраслях − это неправильный подход.

Если вы используете расчеты, не достигните вершин, но по крайне мере не погрузитесь в безумие − цитата У. Баффетта.

Расчет коэффициента P/E

Существует два варианта:

Если вы в поиске точной информации для торговли акциями на Московской бирже лучше самостоятельно перепроверить все данные.

Коэффициент P/E по странам: РФ, Китай, США

Здесь смотрите, что оценить объективно сложно.

По данным можно понять, что российский рынок недооценен, это связано исторически. С чем именно? Российский рынок является в принципе интересным и перспективным, но существуют проблемы:

Как раз эти факторы не позволяют выйти РФ на более дорогую капитализацию всего рынка. Потенциально − это возможно. Самым ключевым врагом выступает геополитика, в особенности санкции.

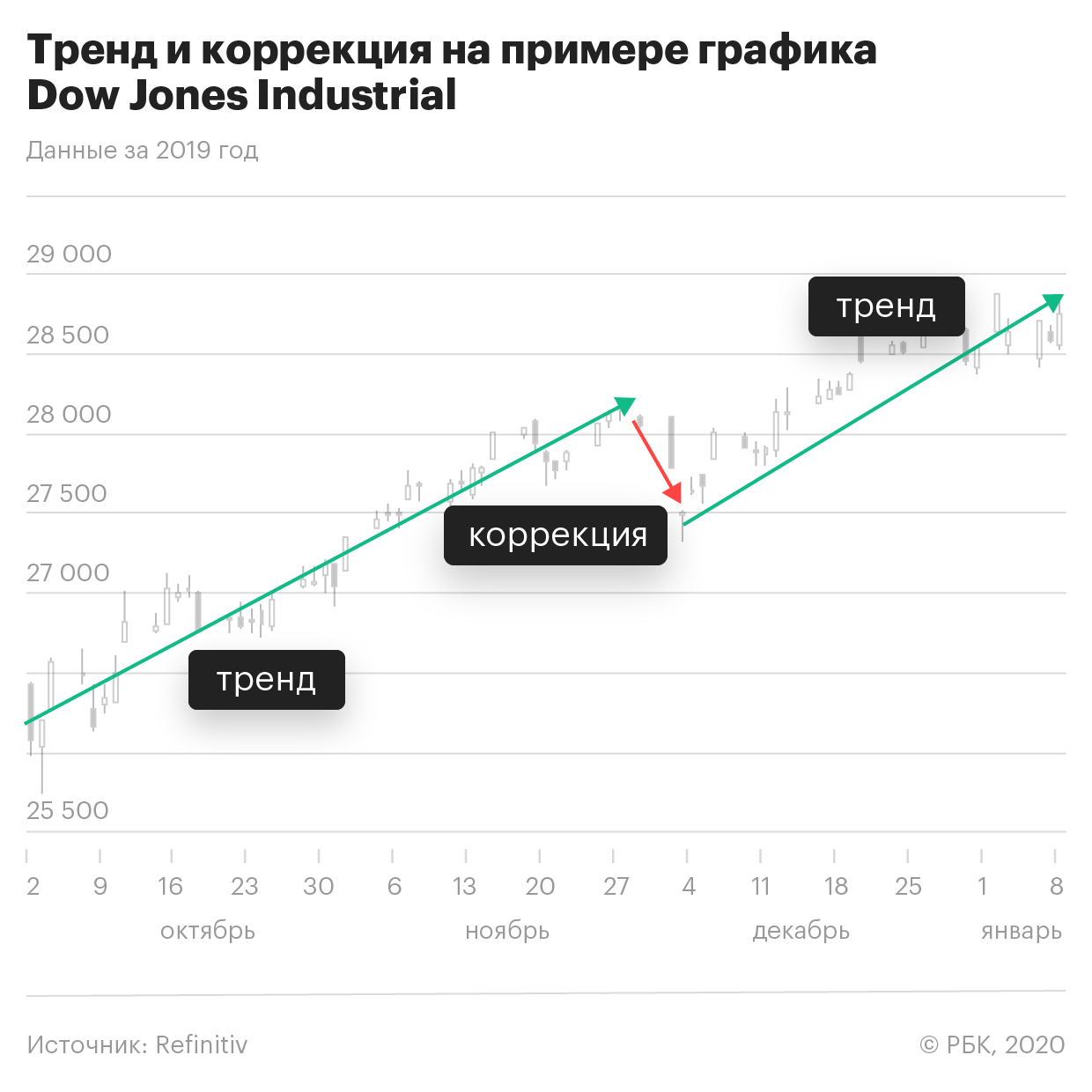

Trend is your friend: что такое тренд и коррекция

Тренд — это общее направление, по которому движутся котировки. Обычно движение происходит волнообразно и определить общее направление движения — направленность тренда — можно на графике. Например, с помощью линии тренда.

Линия тренда проводится по минимумам или максимумам дневных или месячных цен на графике. Если провести линию по минимумам и каждый новый минимум всегда будет выше предыдущего, то линия тренда начнет подниматься. Это и укажет на растущий тренд. А на падающем рынке все наоборот — линия тренда, проведенная по максимумам, будет опускаться.

Время от времени цены падают ниже линии тренда или вырастают выше. Это не обязательно означает смену тренда. В таком случае иногда просто нужно нарисовать линию заново. Она окажется под другим углом.

Тренды можно различать по направлению и времени существования.

По времени существования:

«Бычий» и «медвежий» рынки

Если при устойчивом восходящем тренде котировки выросли на 20%, то говорят о «бычьем» рынке. На таком рынке преобладает оптимизм инвесторов, который может длиться годами. В качестве примера показателен период 2003–2007 годов. Фондовые индексы двигались вверх в течение четырех лет, пока рост не был прерван финансовым кризисом.

Сильный «бычий» рынок обычно образуется во время оживления экономики, когда безработица падает, а ВВП и корпоративные прибыли растут. Это положительно влияет на доверие инвесторов, которые бросаются покупать акции.

Противоположностью «бычьего» рынка является «медвежий», он характеризуется падением цен и обычно окутан пессимизмом. «Медвежьим» рынок становится, когда падает на 20%. Такой период в истории рынка наблюдался, к примеру, в 2000–2002 годах.

Коррекция, или откат — это временное отклонение движения котировок от основного тренда. При этом изменение составляет 10% и более. То есть если, к примеру, на рынке сложилась тенденция к росту, а цены внезапно потеряли более 10%, после чего возвратились к росту, то это и есть коррекция. Рыночная коррекция может продолжаться день, неделю, месяц и даже гораздо дольше — это во многом зависит от масштабов самого тренда.

Откат котировок может начаться по многим причинам — от изменений в экономике до корпоративных новостей. Одним из основных поводов для коррекции становится перекупленность или перепроданность акций. Если инвесторы массово решают, что это так, они начинают фиксировать прибыль. Это ведет к быстрому развороту котировок, которые снижаются до тех пор, пока основная масса инвесторов не закроет позиции.

Есть два типа коррекции:

Иногда к коррекции относят боковое движение цен. В этом случае коррекцию могут называть боковым диапазоном, или просто консолидацией. Боковая коррекция — это движение цен без четко определенного направления — вбок. Такой вид коррекции обычно возникает после сильного движения котировок вверх или вниз.

В этом случае можно сказать, что рынок отдыхает, накапливая силы перед возвращением к основному тренду. Спрос и предложение на актив во время боковой коррекции примерно равны.

Коррекция или смена тренда?

Когда коррекция завершается, котировки или индексы вновь начинают двигаться вдоль основного тренда. Основная трудность при внезапном откате котировок — определить, действительно это коррекция или смена тренда.

К сожалению, стопроцентного способа отличить коррекцию от смены тренда не существует. Участники рынка выделяют некоторые признаки, которые помогают оценить вероятность событий. Но даже при этом велик шанс ошибиться.

Коррекция является неотъемлемой частью тренда. Откаты полезны как для рынка, так и для инвесторов. Рынку может принести пользу переоценка активов с раздутой стоимостью. Для инвесторов коррекция — удобный момент, чтобы, например, купить актив по сниженной цене.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду.