Что такое привилегированная акция определение

Что такое привилегированные акции

Привилегированные акции — это, как и акции обыкновенные, долевые ценные бумаги, то есть инструменты, дающие право инвестору на часть дохода компании, а также на то, что останется, в случае ее ликвидации. Но есть и существенное различие. Привилегированные акции, в отличие от обыкновенных, не дают право голоса на общем собрании акционеров.

Согласно российскому законодательству, право голоса по привилегированным акциям должно быть предоставлено в случае, если решается вопрос о реорганизации или о ликвидации компании.

Трейдеры между собой называют привилегированные акции «префами», от английского слова preference, «привилегия». Это, конечно, не совсем правильно, но зато всем между собой понятно.

Особенности привилегированных акций

По закону привилегированные акции могут составлять не более, чем 25 процентов от уставного капитала компании, а остальные минимум 75 процентов должны быть акциями обыкновенными.

Дивиденды по привилегированным акциям обычно выплачиваются в том же объеме, что и по обыкновенным, но иногда — в большем объеме. Как правило, это указано в проспекте эмиссии компании.

Интересно, что в российском законодательстве до сих пор есть противоречие: с одной стороны, руководство компании должно всегда выплачивать дивиденды по привилегированным акциям, а с другой, они не могут выплачиваться, когда нет прибыли.

В проспекте эмиссии может быть прописан механизм конвертации привилегированных акций в обыкновенные. Кроме того, такая операция может производиться в ситуации, когда дивиденды не выплачиваются в течение нескольких лет.

Привилегированные акции в России

В России выпущено достаточно много, по сравнению с другими странами, привилегированных акций в процессе приватизации. Тогда в начале 90-х годов прошлого века они передавались на тех или иных условиях трудовым коллективам крупных предприятий. В то время, как руководство компаний пользовалось другой привилегией — управлять бизнесом и его финансовыми потоками.

Существенная разница между обыкновенными и привилегированными акциями проявляется тогда, когда безукоризненно соблюдаются права миноритарных акционеров, то есть обладателей небольших пакетов. Однако в ситуации, когда владелец 50% плюс одна акция имеет все, а остальные — ничего, граница между двумя типами акций может представляться достаточно условной.

Привилегированные акции

Привилегированные акции, их отличия от обыкновенных, типы и виды. Что нужно знать об этом типе ценных бумаг?

Для тех, кто хочет зарабатывать деньги на фондовом рынке, существует несколько вариантов инвестирования. Одним из наиболее выгодных инструментов являются акции, которые бывают двух видов: обыкновенные и привилегированные. В данной статье рассмотрим понятие «привилегированные акции».

Привилегированные акции — это особый тип акций, которые дают право требовать дивиденды либо погашения капитала при ликвидации компании.

Преимущества и недостатки привилегированных акций

Привилегированные акции обладают рядом преимуществ перед обыкновенными акциями:

Преимущества привилегированных акций

Основным же недостатком владения привилегированными акциями является то, что их держатели не имеют права голоса — в отличие от обычных акционеров. Собственники привилегированных акций имеют право на участие в голосовании только в случае ликвидации компании, либо ее реорганизации.

Чем отличаются привилегированные акции от обычных акций

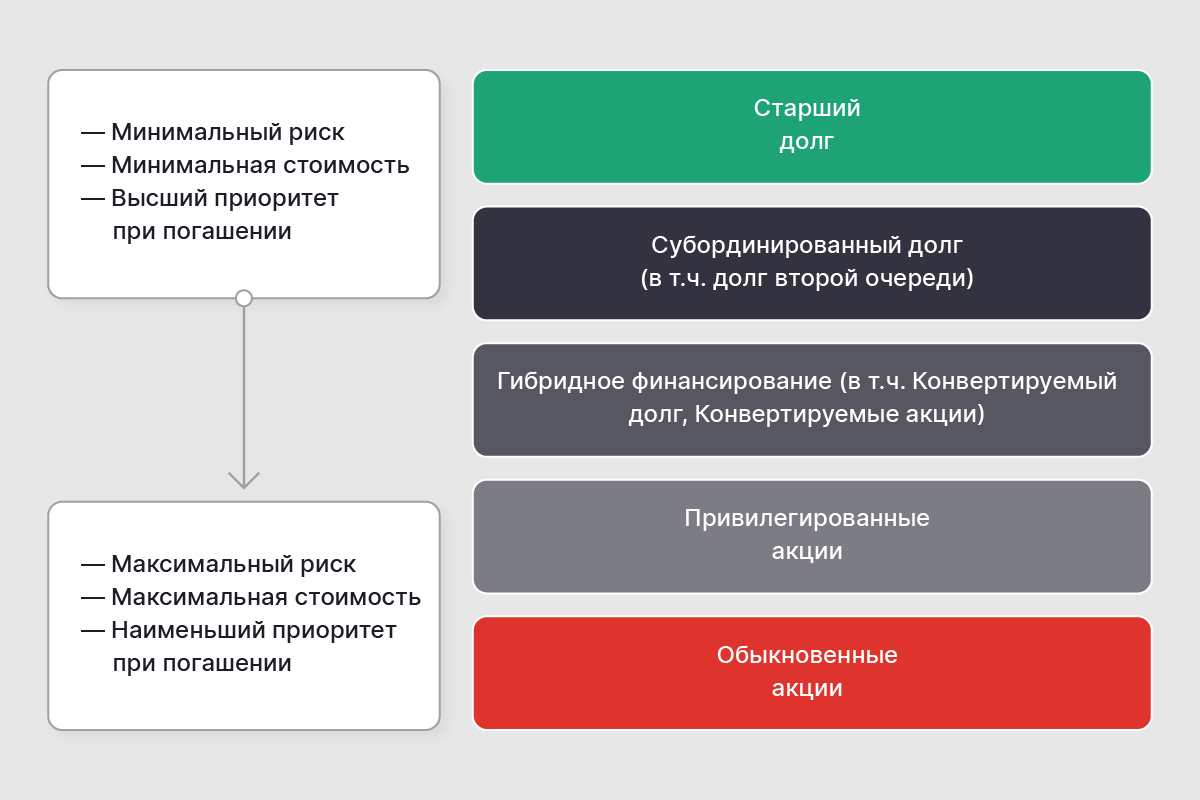

Простые и привилегированные акции — это два основных типа акций, которые продаются компаниями и покупаются инвесторами на открытом рынке. Каждый тип акций дает акционерам частичную собственность в компании, представленной акцией. Несмотря на некоторые сходства, обыкновенные и привилегированные акции имеют существенные различия, включая риск, связанный с их владением.

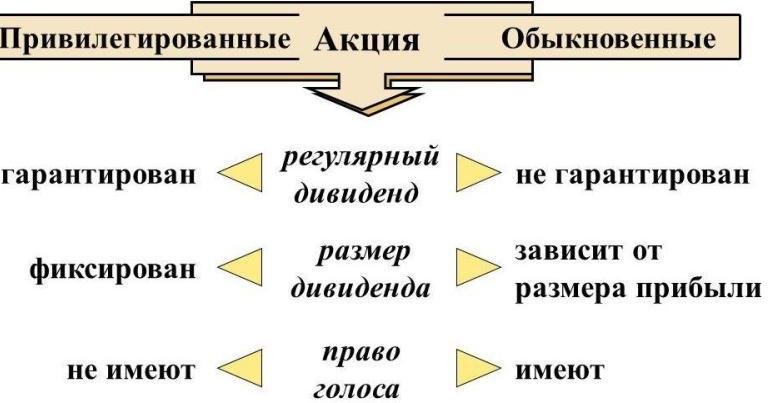

Основное различие заключается в том, что привилегированные акции обычно не дают акционерам права голоса (кроме случаев ликвидации и реорганизации компании).

Привилегированные акционеры имеют приоритет при выплате дивидендов. Обыкновенные акционеры — последние в очереди, им дивиденды будут выплачиваться после кредиторов, держателей облигаций и привилегированных акционеров. А если компания пропустит выплату дивидендов, она должна будет сначала выплатить задолженность привилегированным акционерам, а потом уже владельцам обыкновенных акций. При банкротстве компании привилегированные акционеры в большей степени претендуют на активы и прибыль компании.

Как и облигации, привилегированные акции также имеют номинальную стоимость, которая зависит от процентных ставок. Когда процентные ставки растут, стоимость привилегированных акций снижается, и наоборот.

В отличие от обыкновенных акций, привилегированные акции также имеют функцию отзыва, которая дает эмитенту право выкупить акции с рынка по истечении заданного времени. Инвесторы, которые покупают привилегированные акции, имеют реальную возможность отозвать эти акции по ставке выкупа.

Привилегированные акции могут быть конвертированы в фиксированное количество простых акций, а простые акции в привилегированные — нет.

Как правило, обыкновенные акции покупают крупные учредители, которым важно иметь возможность непосредственно влиять на ход дел в компании. Привилегированные же акции более интересны тем акционерам, которые рассматривают инвестиции в качестве источника доходов — т.е. заинтересованы прежде всего в получении дивидендов.

Допуск к голосованию

Привилегированные акционеры не имеют права голоса на годовом общем собрании акционеров компании.

Виды привилегированных акций

Существует несколько типов привилегированных акций:

Где находятся привилегированные акции на балансе эмитента?

Вся информация для каждого типа акций находится в открытом доступе — их номинальная стоимость, объявленные акции, выпущенные акции и размещенные акции. Все привилегированные акции отражаются в балансе эмитента первыми перед любыми другими акциями в разделе капитала акционеров.

Подводя итоги

Привилегированные акции могут стать привлекательной инвестицией для тех, кто ищет более высокие выплаты, чем они получали бы по облигациям и дивидендами от обычных акций. Купить привилегированные акции можно через лицензированного брокера, например ITI Capital. Откройте брокерский счет, пополните его и начинайте инвестировать уже сегодня!

Привилегированная акция: что это, виды, примеры

Привилегированные акции относятся к категории смешанных финансовых инструментов: они имеют характеристики как простых акций, так и облигаций. Разбираем, какие права дают привилегированные акции и в чем их особенности.

Привилегированная акция: определение и права

Привилегированные акции (АП, preferred stocks) — это долевые ценные бумаги, дающие инвестору право на получение установленных выплат в форме дивидендов. На жаргоне такие акции часто называют «префами», от англ. «preference» — привилегия.

Кроме гарантированных дивидендов, держатель таких акций вправе претендовать на часть дохода от продажи имущества и на компенсацию убытков в случае ликвидации предприятия. В уставе может быть прописана ликвидационная стоимость — это фиксированная сумма или часть номинала, которая выплачивается держателям АП при ликвидации акционерного общества.

Однако есть и обратная сторона гарантийных выплат: привилегированные акции ограничивают инвестора в принятии управленческих решений. Держатель АП не может участвовать в голосованиях акционеров (согласно ст. 32 ФЗ № 208 «Об акционерных обществах»), но он вправе принять участие в решении вопросов, касающихся реорганизации или ликвидации общества (п. 4 ст. 32 ФЗ № 208).

Голосование привилегированными акциями предоставляется всем держателям и в некоторых других случаях: например, при принятии решений о размещении новых акций, для внесения дополнений в устав и т.д. Упрощенно различия вписываются в следующую схему:

Выпуск привилегированных акций позволяет привлечь дополнительные средства без увеличения числа акционеров с правом голоса и без возникновения задолженности, как это происходит при выпуске облигаций. Схема выглядит выгодно для эмитента, поэтому объем выпуска всех АП не должен превышать 25% от уставного капитала (п. 2 ст.25 ФЗ № 208).

Статистика: Россия и США

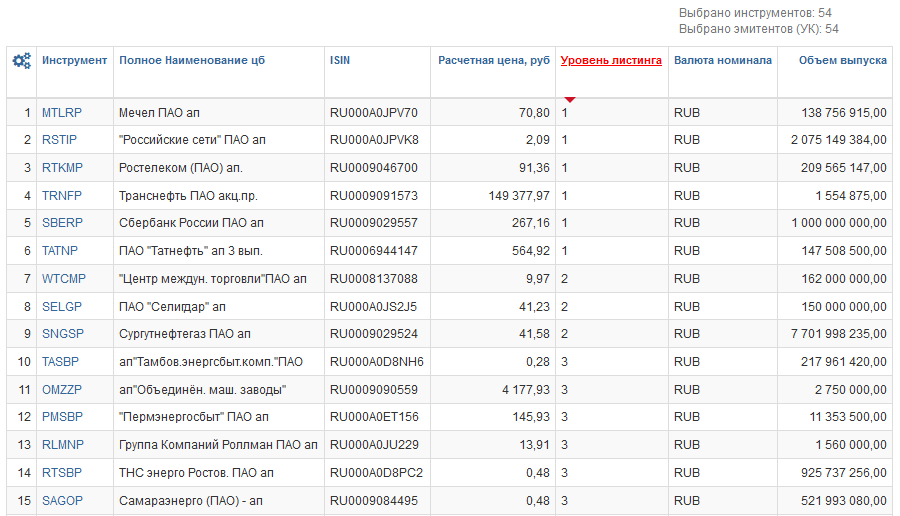

Если отсортировать результаты по уровню листинга, то видно, что к высшему первому уровню относится меньшинство бумаг. А именно:

Можно заметить, что тикеры всех акций в списке заканчиваются на «P», что и указывает на привилегии держателей. Таблица показывает, насколько впечатляющим может быть разрыв в цене привилегированных бумаг: АП Транснефти стоит почти 150 тысяч рублей, тогда как бумаги трех энергетических компаний оцениваются в десятки копеек. При этом нет связи между ценой и уровнем листинга: АП «Объединён. маш. заводы» из третьего уровня занимает в таблице выше второе место по стоимости.

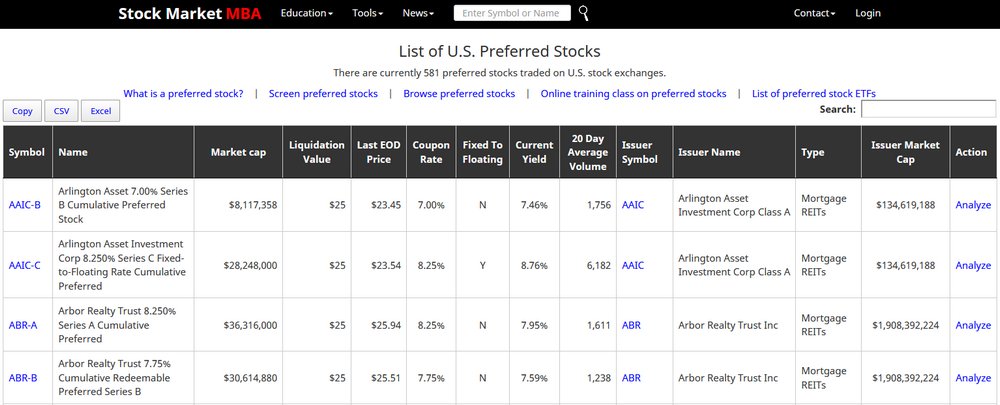

На американском рынке preferred stocks тоже не самые частые гости, хотя и не очень редкие. На MBA насчитывается около 580 корпораций (при их общем числе в несколько тысяч) с общей рыночной капитализацией почти 200 млрд. долларов. Средняя дивидендная доходность составляет около 5,3%. Все варианты можно увидеть по ссылке https://stockmarketmba.com/listofpreferredstocks.php :

Дивиденды по префам и отличия от других бумаг

Как уже говорилось, привилегированная акция дает право на получение дивидендных выплат и части дохода в процессе ликвидации предприятия. Приоритетное право держателей защищено законодательством «Об акционерных обществах».

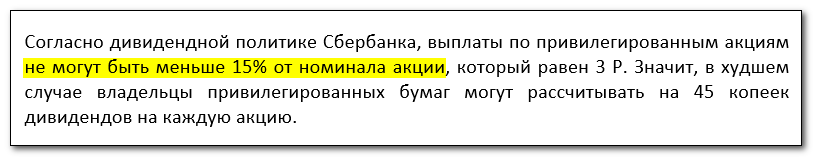

Сроки выплат и другие условия, касающиеся дивидендов, прописывают в уставе компании или дивидендной политике. Минимальный размер дивидендов может быть привязан к показателям финансовой деятельности, номиналу акции или зафиксирован в виде конкретной суммы. Например, у АП Сбербанк выплаты привязаны к номиналу:

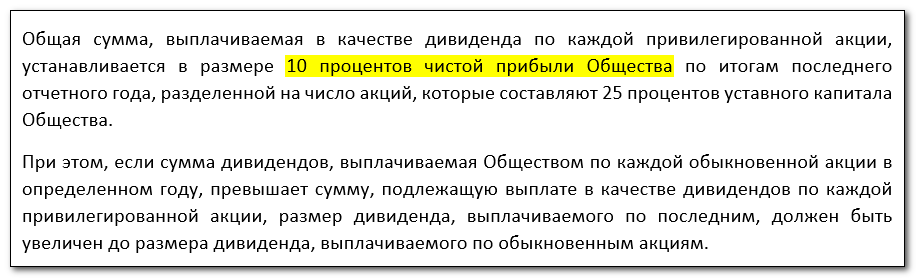

По обычным акциям таких условий нет, но банк старается платить близкие дивиденды по обоим типам бумаг. Всего им выпущен миллиард «префов», что составляет 4% из возможных 25%. Но поскольку цена одной акции АП Сбербанк сейчас около 270 рублей, «худший случай» означает дивидендный доход лишь около 0.2% годовых. А вот у Сургутнефтегаза выплаты зависят от чистой прибыли:

Сходство АП с облигациями:

Отличие привилегированных акций от облигаций

Главное отличие привилегированных акций от облигаций в том, что АП это долевой инструмент, дающий долю в бизнесе компании. Тогда как облигация это займ, предполагающий выплату купонного дохода, и возврат основной суммы. Общую статью, сравнивающую акции и облигации, читайте здесь.

Наконец, дивиденды по привилегированным акциям начисляются из чистой прибыли предприятия после вычета налогов. Выплата процентов по облигациям производится до вычета налогов. Таким образом, выплаты дивидендов по префам обходятся дороже, чем по облигациям.

Отличия АП от обыкновенных акций

Виды привилегированных акций

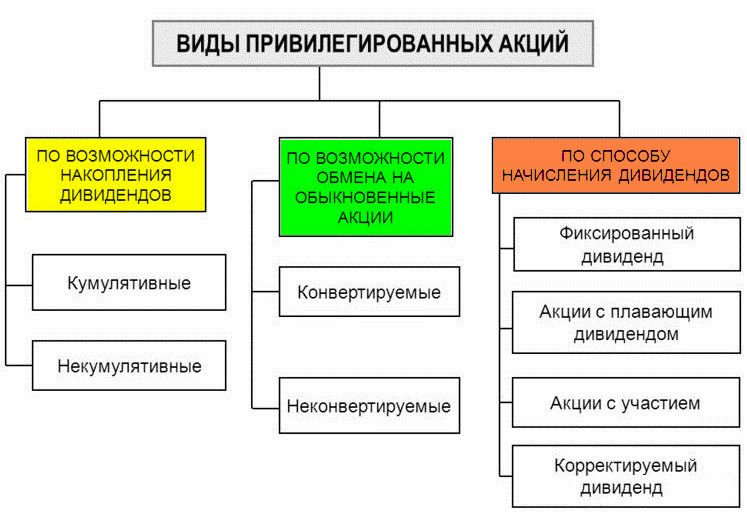

При отсутствии прибыли у эмитентов возникают проблемы с выплатой дивидендов. В том числе, разумеется, по привилегированным бумагам. Дальнейшие действия акционерного общества зависят от того, к какому типу ценных бумаг принадлежат «префы».

Виды АП по способам обмена:

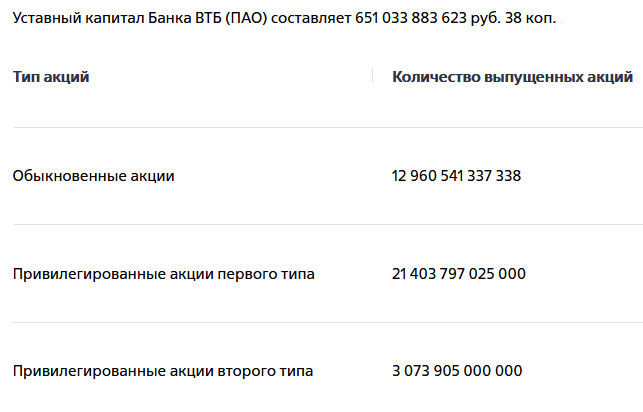

Некоторые компании в России делят АП только на два вида: кумулятивные и конвертируемые, причем число привилегированных акций вполне может превышать число обыкновенных даже у лидеров рынка:

Виды АП по выплате дивидендов

Большинство привилегированных ценных бумаг, обращающихся на российском рынке, не относятся к кумулятивным или конвертируемым

Другие варианты привил. акций:

Привилегированные акции: список и котировки

Крупнейшие российские эмитенты, выпускающие АП, были названы выше: Сбербанк, Транснефть, Татнефть, Ростелеком, Российские сети, Мечел. Кроме того, можно отметить:

| Нефтегазовый сектор | Сургутнефтегаз, СаратНПЗ |

| Энергетика | Пермэнергосбыт, Ленэнерго |

| Золотодобыча | Селигдар, Лензолото |

| Химическая промышленность | Химпром, Куйбышевазот |

| Телекоммуникационная отрасль | Башинформсвязь |

Для примера сравним стоимость привилегированных акций Сбербанка с его обычными бумагами (без учета дивидендов) за последние 5 лет:

На графике видна характерная для акций динамика с хорошим ростом и сильной волатильностью, причем корреляция котировок близка к 100% (повторяются даже самые мелкие пики и спады). И это типичная картина на российском рынке. На фондовом рынке США обращаются preffered stocks таких компаний, как:

Наиболее распространенными эмитентами привилегированных акций на зарубежном рынке являются банки, страховые компании, трасты недвижимости. И у них по крайней мере два заметных отличия от российских префов: серийный выпуск и поведение котировок.

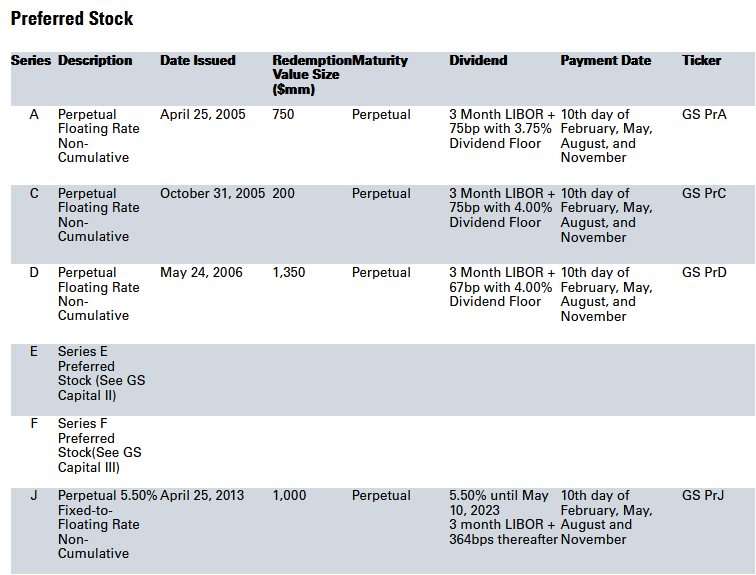

Рассмотрим подробнее бумаги Goldman Sachs Group Inc. Финансовая корпорация выпускает АП более десятка серий, которые можно найти непосредственно на сайте банка. Большинство из них являются бессрочными и не кумулятивными, а выплаты по ним привязаны к ставке Libor плюс фиксированный процент.

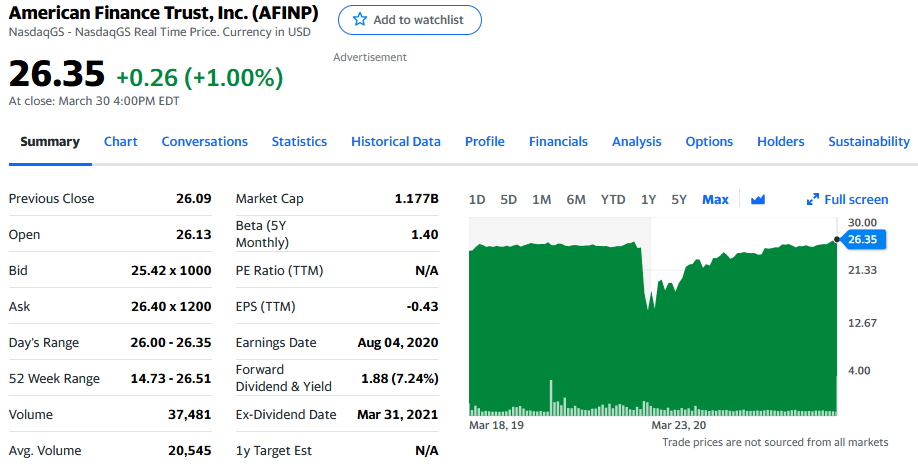

Другой эмитент: траст недвижимости American Finance Trust, Inc, который размещает на рынке два вида Preferred Stock серии A и C. Ликвидационная стоимость «префов» траста, которая будет выплачена акционерам в случае его ликвидации, составляет 25 долларов за штуку.

Посмотрим на стоимость привилегированной акции в последнем случае. В отличие от примера выше со Сбербанком, здесь котировки гораздо больше напоминают облигации с заметной просадкой лишь в сильные кризисы — такой, как в марте 2020 года. Цена при этом находится вблизи ликвидационной стоимости, которая таким образом похожа на номинал облигации:

Биржевые фонды из preffered stocks

Текущим лидером по капитализации в списке будет фонд iShares Preferred and Income Securities ETF (PFF). Фонд создан в мае 2007 года, имеет комиссию 0.46% годовых. Фонд содержит около 250 различных бумаг, где преобладающими секторами являются банки (около 40%), финансы и трастовые фонды недвижимости. Т.е. он значительно ориентирован на финансовую отрасль: другие сектора составляют лишь около 30% объема PFF.

На втором месте фонд Invesco Preferred ETF (PGX), который включает в себя привилегированные акции примерно 80 американских компаний. Работает с января 2008 года, содержит акции крупных финансовых корпораций, таких как: JP Morgan Chase, Citigroup, Bank of America, PNC Financial Services Group. На финансовый сектор приходится 2/3 фонда, остальные акции принадлежат компаниям из сферы жилищно-коммунальных услуг, недвижимости и связи.

▲ Оба фонда с момента создания проявили меньшую, чем рынок, волатильность (заметно проседали только в 2008/09 и марте 2020 года), но и показали умеренную доходность с учетом выплачиваемых дивидендов.

В качестве последнего примера возьмем фонд iShares International Preferred Stock ETF (IPFF), который вкладывает в канадские ценные бумаги (на них приходится более 80% портфеля), а также акции компаний из Великобритании, Швеции и Сингапура. Представители: TC Energy, Klovern AB, Canadian Imperial Bank, Bank of Nova Scotia, Royal Bank of Canada, Bank of Montreal.

На активы финансовых корпораций в фонде приходится две трети портфеля, и еще четверть на промышленные предприятия. Комиссия: 0,55%, создан в ноябре 2011 года. Несмотря на рост рынков последних 10 лет, фонд за этот период оказался в нуле с учетом реинвестирования дивидендов.

Итоги: что лучше покупать?

Покупать обыкновенные или привилегированные акции в свой инвестиционный портфель? Однозначного ответа здесь нет и это легко понять, если рассмотреть подробности выплаты дивидендов.

Дивиденды компании платятся из ее чистой прибыли. Если компания не заработала в текущем году, то вероятно, не будет и дивидендов. Чистая прибыль весьма редко выплачивается инвесторам полностью, хотя им вполне может достаться 10% или даже 50%. Почему не вся сумма? Потому что компания как правило нуждается в модернизации и росте: проводится замена оборудования, идет расширение в новые регионы, оптимизируется качество продукции и пр.

Следовательно, высокие дивиденды по префам являются обратной стороной того, что бизнес останется примерно на прежнем уровне развития. Тем не менее АП крупной стабильной корпорации, входящей в лидеры своего сектора, могут продолжать расти в цене и приносить больше дохода, чем ее же обыкновенные акции: у лидеров присутствует запас прочности, хотя и не всегда (смотри ситуацию с Мечел).

Однако если проводить сравнение с компанией, которая удачно вложит прибыль в свое развитие, то держатели обыкновенных акций, получив меньше дивидендов, могут больше выиграть от роста котировок. Равным образом это относится к сравнению префов с индексом Мосбиржи, где большинство компаний не обязаны платить высокие дивиденды, так как имеют только обыкновенные акции.

То, что рынок может быть эффективнее высоких дивидендов, хорошо подтверждает американский индекс с 2009 года: фонды привилегированных акций заметно ему уступили. Можно, правда, рассуждать о том, что причины не в эффективном использовании прибыли компаниями из индекса S&P500, а в накачке экономики деньгами после кризиса 2008 года и новом сильном взлете IT-сектора, похожим на пузырь.

Но как бы то ни было: привилегированные акции не являются постоянными победителями рынка (в том числе на довольно длинных периодах), хотя хорошо показали себя в последние годы на примере крупных российских корпораций. К тому же американские префы могут быть более устойчивы к затяжным кризисам. Однако стоит помнить, что магия «сложного процента» при реинвестировании дивидендов и само их преимущество над депозитом не работает при падении котировок, которые трудно предсказать для отдельной компании.

Привилегированная акция

Акция привилегированная – долевая ценная бумага, вид акций. Отличается от обыкновенной акции тем, что не дает права владельцу на управление акционерным обществом (АО) через участие в собрании акционеров. За отказ от этого права привилегированные акции предоставляют владельцам ряд льгот по сравнению с обыкновенными.

Согласно российскому законодательству, собственники привилегированных акций имеют право на участие в голосовании по ряду ключевых для организации вопросов: в случае ее ликвидации либо реорганизации.

К преимуществам привилегированных акций относятся:

— право на получение фиксированного дивиденда вне зависимости от прибыли АО (но при этом дивиденды не могут выплачиваться, если общество зафиксировало убыток по отчетному периоду);

— право на получение определенной части имущества АО в случае его ликвидации до того, как оно будет разделено между владельцами обыкновенных акций.

Кроме того, в уставе акционерного общества могут предоставляться другие дополнительные права, например на конвертацию привилегированных акций в обыкновенные при определенных условиях.

По закону общая доля привилегированных акций не должна превышать 25% в уставном капитале АО.

На сегодняшний день в нашей стране на биржах торгуются привилегированные акции таких акционерных обществ, как «АвтоВАЗ», «ЛУКОЙЛ», «Ростелеком», Сбербанк, «Сургутнефтегаз», «Татнефть».

Купить привилегированные акции можно в этом разделе.

Привилегированные акции в отличие от обыкновенных

Чем отличаются привилегированные акции от обыкновенных

На фондовом рынке вращаются два основных вида ценных бумаг: акции и облигации. Их покупка сегодня достаточно распространенный вид финансирования. Однако работают они совершенно по-разному, и покупать тот или иной вид бумаг нужно в зависимости от того, на какие доходы и в какой срок вы рассчитываете. В данной статье мы поговорим о том, что такое акции, какими они бывают и чем отличаются от облигаций.

Что такое акции, виды акций

Дивиденды от обыкновенных акций не гарантированы и выплачиваются только после того, как будут покрыты выплаты по привилегированным акциям. Также совет директоров может принимать решение о выплатах и их размерах.

Что касается привилегированных акций, то в основном их можно разделить на два типа: кумулятивные и конвертируемые. Первые предполагают сохранение дивидендов, даже если они не могут быть выплачены в срок. То есть обязательства эмитента перед акционерами сохраняются до стабилизации финансового положения компании. Второй вид предполагает возможность конвертировать их в обыкновенные или кумулятивные акции. Помимо этого существуют:

Как правило, дивидендная политика четко прописана в уставе компании и опубликована в открытых источниках.

Помимо обыкновенных и привилегированных, существует еще один вид акций, который называют «голубыми фишками». Это ценные бумаги, выпускаемые компаниями-гигантами, обычно они производят продукцию под известными брендами. Их позиции на рынке стабильны, а значит, они обеспечивают стабильный доход своим вкладчикам и остаются самыми ликвидными на бирже.

Преимущества и недостатки обыкновенных и привилегированных акций

Признак

Обыкновенные акции

Привилегированные акции

Одинакова для всех акций. Как правило, выше привилегированных

Может отличаться для разных типов акций. Как правило, ниже обыкновенных

Размер доли в уставном капитале

Получение дохода при ликвидации

Не гарантирован. Выплачивается по остаточному принципу

Определен Уставом. Выплачивается в приоритетном порядке

Отдельно стоит сказать о номинальной стоимости акций. С одной стороны, нет очевидных причин, по которым один тип акций может отличаться от другого по цене, однако на российской бирже ситуация складывается таким образом, что обыкновенные акции стоят дороже.

Для примера рассмотрим ситуацию, которая некоторое время назад складывалась на Московской бирже, мы видим, что цены на обыкновенные акции в каждом случае выше, при этом привилегированные продаются с дисконтом.

Права владельцев привилегированных и обыкновенных акций отличаются еще по некоторым позициям. Одним из главных преимуществ обыкновенных акций для владельца является право голоса на собрании, то есть акции дают возможность принимать участие в управлении компании. Для российских компаний одна акция равна одному голосу. Такие бумагодержатели имеют право на выкуп акций еще до попадания их на биржу. К недостаткам можно отнести отсутствие гарантий по выплатам и высокую волатильность.

Для долгосрочных инвестиций целесообразнее выбирать привилегированные акции благодаря их низкой волатильности. Их цена привязана к процентным ставкам, поэтому бычьи и медвежьи тенденции влияют на их стоимость в меньшей степени. Также данный тип акций регулярно проходит оценку крупными рейтинговыми агентствами, высокие рейтинги положительным образом влияют на статус компании и дают инвесторам уверенность в завтрашнем дне.

Минусами покупки таких акций является отсутствие управленческих полномочий, возможность приостановки выплат по дивидендам, а также ограниченный потенциал роста дохода. В случае высокого корпоративного дохода эмитента обыкновенные акции принесут более высокий доход, так как он не фиксирован.

Как работают акции

Покупку ценных бумаг можно совершить непосредственно у эмитента, на фондовой бирже или в Паевых Инвестиционных фондах (ПИФ). Чтобы определить, в какой тип акций сделать вложение, нужно разобраться, как работают данные ценные бумаги вообще, и как повлияет на результат тот или иной выбор.

Также доход можно получить от продажи акций при условии, что они выросли в цене. Как было сказано выше, для торговли целесообразнее выбирать обыкновенные акции, так как они более ликвидны, то есть более свободно продаются и покупаются. Операции по продаже осуществляются, когда рынок демонстрирует медвежий тренд. Ниже приведен график роста цен на акции Сбербанка России. В период с марта по середину июня, стоимость росла, максимальную прибыль от продажи можно было поучить, совершая продажу на пике

Чем отличаются акции от облигаций

Еще одним инструментом на рынке ценных бумаг являются облигации. Для инвесторов это также способ получения прибыли, однако, механизм действия имеет ряд отличий. Облигация выпускается эмитентом для привлечения дополнительных финансовых средств. Купить облигации могут частные и физические лица.

Главное отличие таких ценных бумаг заключается в фиксированном сроке действия. Если акции представляют собой бессрочные ценные бумаги, то облигации компания выпускает на период, прописанный в эмиссионном документе. В течение этого периода инвестор получает доход в виде процентов, а потом возвращает первоначальную стоимость, которую потратил на покупку бумаг. То есть такой вид операций можно назвать кредитованием. При этом кредиторы не имеют права голоса на собраниях и не могут принимать участия в принятии решений внутри компании.

Дивиденды по облигациям значительно ниже, чем по акциям, но они выплачиваются во всех случаях. Стабильность обусловлена тем, что облигации обеспечены имуществом и активами компании, или же другими средствами, гарантирующими регулярные выплаты процентного дохода. Цена на облигацию непосредственно связана с ее номинальной стоимостью, которая будет выплачена при погашении, а также номинальной доходностью и срочностью. Влияет и общая процентная ставка в экономике, при увеличении которой цена на облигацию снижается, и растет при повышении.

При ликвидации компания-эмитент сначала рассчитывается с держателями облигаций, а потом уже делит оставшиеся средства с акционерами.

Многие задаются вопросом, зачем покупать облигации, если доходность от них очень низкая, но для инвесторов, которым нужен стабильный доход с гарантированным возвратом вложенных средств, а также для тех, кто не достаточно хорошо разбирается в нюансах работы фондовой биржи, надежнее приобретать облигации.

На графике мы видим динамику изменения цен, где синим цветом обозначены акции, а красным облигации. Изменение стоимости последних незначительно, но и явного падения тоже не наблюдается. При этом нужно учитывать, что при любой динамике, владелец облигаций вернет свои средства.

В целом, количество облигаций в инвестиционном портфеле должно зависеть от целей инвестора, готовности к риску и представлениях о сроках инвестиций. При всей надежности этих ценных бумаг нужно также помнить, что она зависит от надежности самой компании и экономики страны. Также следует учитывать, что, например, вложения в маленькие банки рискованно, так как при потере лицензии облигации не будут стоить ничего.

Как сформировать инвестиционный портфель

Из всего многообразия инвестиционных инструментов важно подобрать оптимальный набор, который позволит действительно заработать. Для этого формируется инвестиционный портфель, который позволяет распределить денежные средства между финансовыми инструментами и активами таким образом, чтобы при одном неудачном вложении другие могли компенсировать убыток. Поэтому лучше совмещать вложения без риска, но с минимальной доходностью и инвестиции со средним и высоким уровнем риска. Таким образом, инвестпортфель должен включать акции, облигации, депозиты и т.д.

Первым шагом будет определение целей инвестирования. Для этого нужно понять следующие моменты:

В зависимости от поставленных задач можно выбрать долгосрочный, краткосрочный или узконаправленный инвестиционный портфель. Первый подходит для инвесторов с большим стартовым капиталом и включает преимущественно без рисковые активы – акции крупных компаний, облигации, недвижимость. Сроки вложений могут достигать 20 лет и приносить прибыль до 40% в год. Краткосрочные портфели формируются при небольшом стартовом капитале, прибыль можно получить в первый же день, однако риск потери средств очень высок. Узконаправленные портфели отличаются тем, что состоят из ценных бумаг компании в рамках одной сферы, хорошо знакомой инвестору, их рекомендуется собирать только тем, кто уже знаком с биржей и инструментами прогнозирования.

Как правило, акции и облигации составляют основную часть портфеля. Доход от акций самый высокий, он позволяет частично застраховаться от инфляции. Облигации же снижают общие риски и гарантируют стабильный доход.

Заключение

Рынок ценных бумаг открывает разные возможности, какой воспользоваться, решать инвестору в зависимости от его стартового капитала и ожиданий. Каждый вид бумаг имеет свои преимущества и позволяет более или менее точно рассчитывать возможную прибыль и риски. Привилегированные акции подходят для тех, кому нужен стабильный предсказуемый доход. В то время как обыкновенные акции при грамотном подходе позволяют получить больше прибыли за более короткий промежуток времени. Еще один вид инвестиций – облигации, они практически не имеют рисков, но требуют больше вложений и приносят самый низкий доход.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.