Что такое ракета на бирже акций

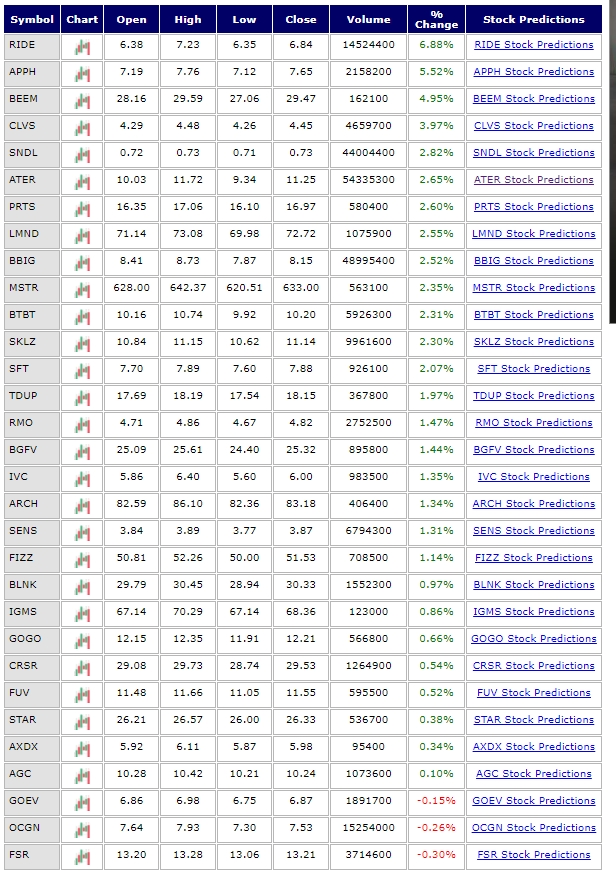

Ракеты (акции) местного разлива.

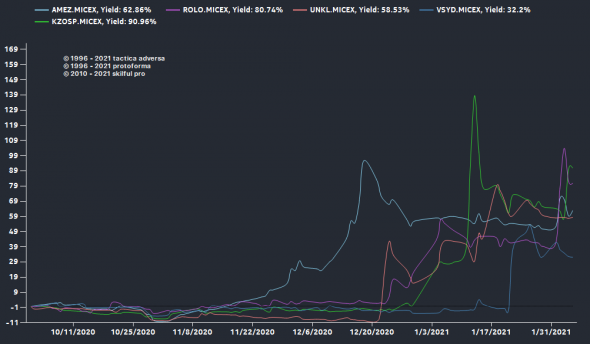

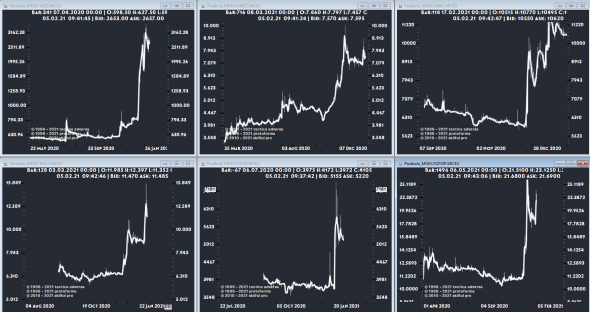

Сколько перьев было сломано на топики о GameStop, кто-то даже отметил, что название в точку ). Ну мы же с вами знаем что наш рынок ничем не уступает в «хорошем» смысле этого слова «лучшим домам Лондона и Парижа», наши недавние резкие всплески бумаг с «пола» :

А наш «GameStop» это вне всяких сомнений ПАО «Варьеганнефтегаз» (VJGZ), ракетное топливо у него другой марки чем у GMS :

Вместе все эти бумаги, чтобы обратить внимание на некоторые свойства:

Как правило эта бумага лежит без движений на «полу» и потом резкий взлёт «still waters run deep». В некоторых бумагах замечен нюанс, бумагу с «пола» кто-то раньше начинает подбирать, что как правило на шлаке вызывает шип, а после этого уже ломится хомяк разумный.

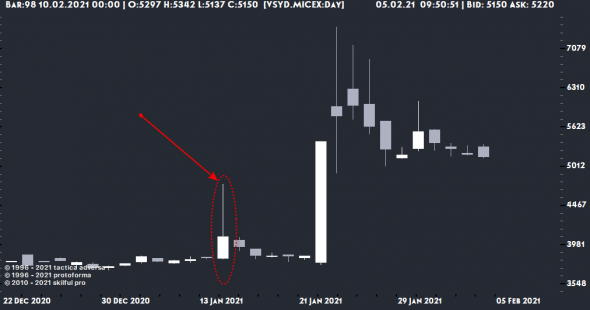

Выше на ПАО «Варьеганнефтегаз» видны эти шипы или на ПАО «Выборгский судостроительный завод» (VSYD) за 6 дней до старта с космодрома акция «шипанула» на 25% :

Чтобы отличить ложный шип от не ложного собирайте по крохам просачивающуюся инфу из инета или общайтесь непосредственно с представителями компании в непринуждённой обстановке 😉

Как успеть на ракету: будущее мем-акций

Мем-акции появились не так давно, но громко заявили о себе в мире инвесторов. По факту это явление основали пользователи Reddit, когда смогли пойти против хедж-фондов и организовать всплеск шорт-сквизов, принёсших инвесторам многократную прибыль.

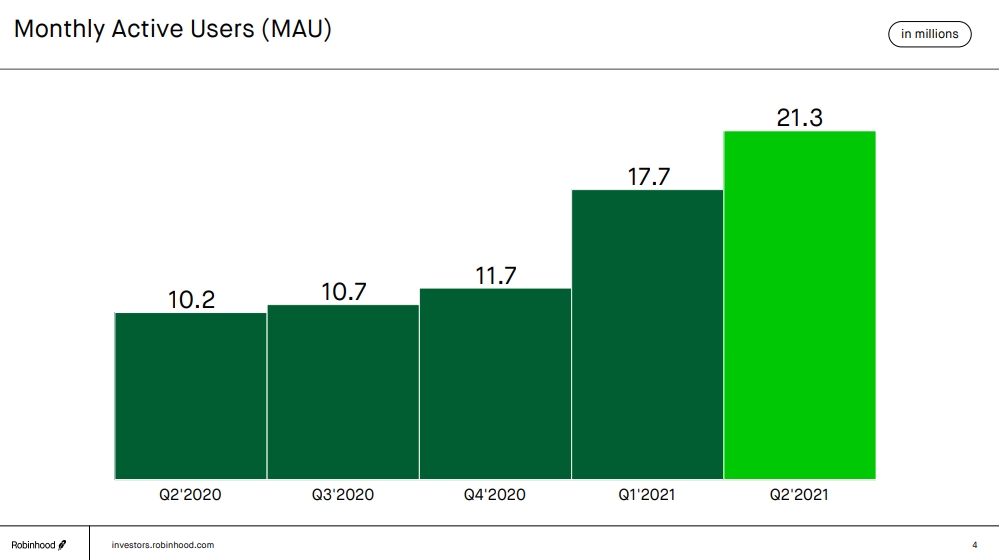

На многое повлиял не только интернет ресурс Reddit, но и онлайн-платформа Robinhood. Предложив бесплатную торговлю, они смогли привлечь поколение миллениалов, а коронавирус этому способствовал. Благодаря всем обстоятельствам, компания смогла достичь результата в 21,3 млн активных пользователей.

GameStop – это прародитель всех шорт-сквизных акций. Конечно за всю историю фондового рынка были и другие случаи подобного эффекта роста стоимости компании, но этот кейс останется эталоном для рядовых инвесторов надолго.

Основное, что нам дала история с GameStop, это то что частные инвесторы имеют такую же силу, как и институциональные. «Не имей 100 рублей, а имей 100 друзей» — лучше всего подходит для описания шорт-сквиза.

Сила шорт-сквиза в единстве. Чем больше людей идут против хедж-фондов, тем выше вероятность того, что акция может взлететь на 100% и более за короткий промежуток времени.

Что такое в целом шорт-сквиз и что происходило с акциями GameStop можно прочитать тут.

Многие подумали, что подобного больше не повторится, однако это не так. Такого ошеломляющего роста как в акциях GameStop может и нет, но периодически на сжатии короткой позиции акции взлетают на 300-400% за пару дней и это случается каждый месяц.

Сжатие короткой позиции

На рынке присутствует огромное количество акций, которые находятся в коротких позициях, как правило это акции маленькой капитализации. Для того что бы акция попала в поле зрение частных инвесторов, она должна подходить под следующие критерии:

Большое количество открытых коротких позиций касательно сводного обращения (допустимым считается от 30%).

Иметь долгосрочный нисходящий тренд (чем дольше снижается цена к минимумам и больше открыто коротких позиций в акциях, тем выше шанс).

Большое количество Call-опционов (это помогает разгонять акции в цене и заставлять брокера хеджировать свои риски).

Самый большой объем call-контрактов приходящийся на месяц (как правило опционы по низколиквидным акциям рассчитываются в середине месяца).

Как успеть на ракету

Отслеживать всё это можно разными способами и нельзя придерживаться только одного. Если вы будете использовать все возможные доступные ресурсы, то выше шанс того, что вы будете одним из первых в «ракете». В это биржевой игре всегда есть победители и проигравшие, поэтому оказаться в числе первых очень важно.

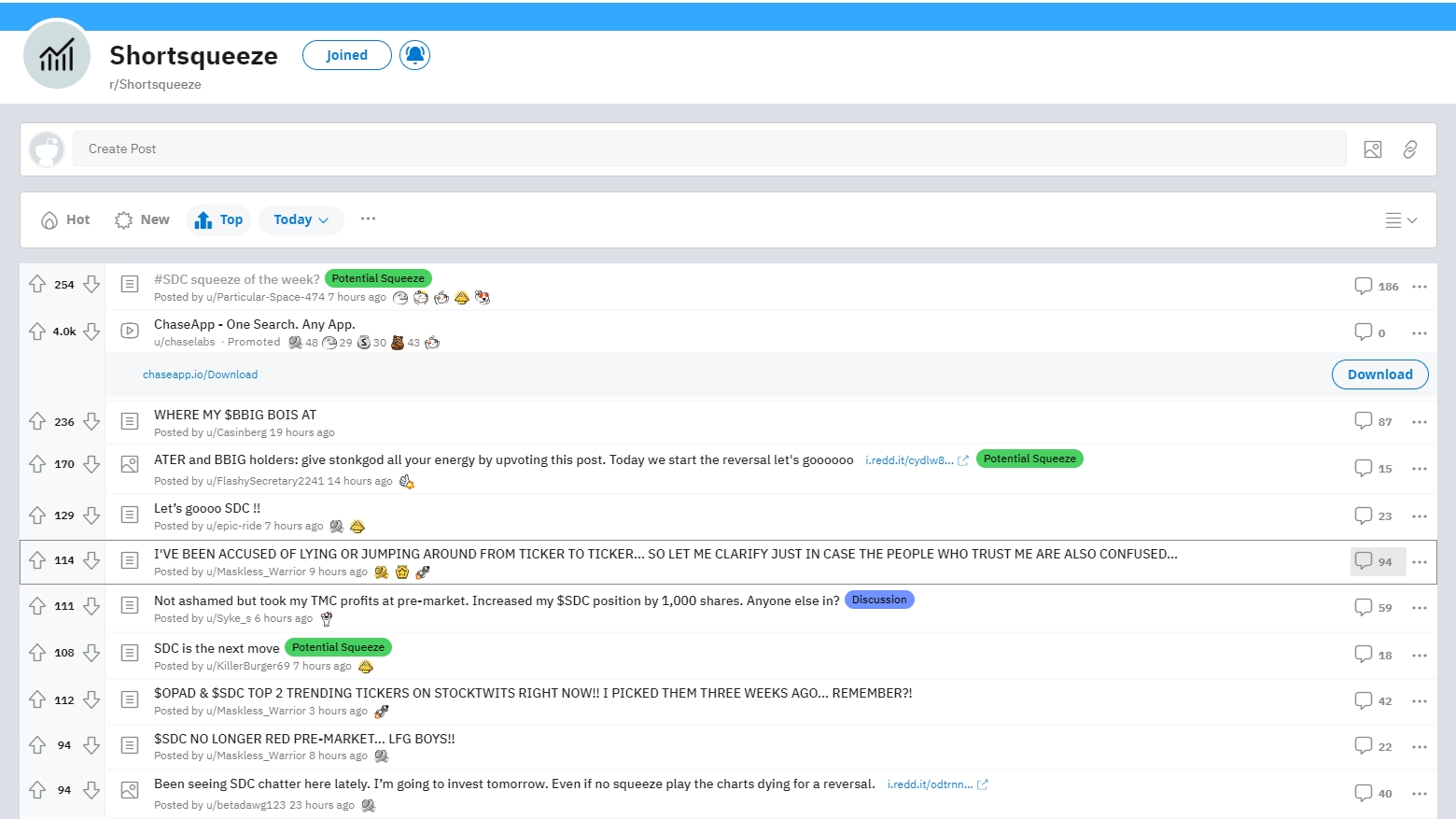

Так как Reddit является первопроходцем, именно с него и стоит начать: https://www.reddit.com/

На сайте есть разделы, один из самых популярных r/wallstreetbets, на нём наибольшее число подписчиков по инвестиционной тематике, обсуждают происходящее на рынке, делятся своими идеями, наблюдениями и результатами. Найти там идею для шорт-сквиза сложно, но наблюдать стоит, так как если появляется акция по объёму просмотров и рейтинга выше нормы, она может перейти на этот раздел.

А вот где действительно публикуют всю информацию про возможный шорт-сквиз, это в разделе r/Shortsqueeze. Примечательно то, что чем больше тредов вы наблюдаете в этом разделе с определённым тикером, чем выше вероятность положительного исхода.

Следующий ресурс, который позволит вам наблюдать за изменением цены на предыдущий торговый день, это https://stock-screener.org/stocks-with-highest-short-interest.aspx

На нём публикуются акции, которые находятся в короткой позиции от свободного Free-Float. Не служит показателем к определению покупать или нет, но как показывает практика, движение цены в +10%, может служить сигналом к началу движения.

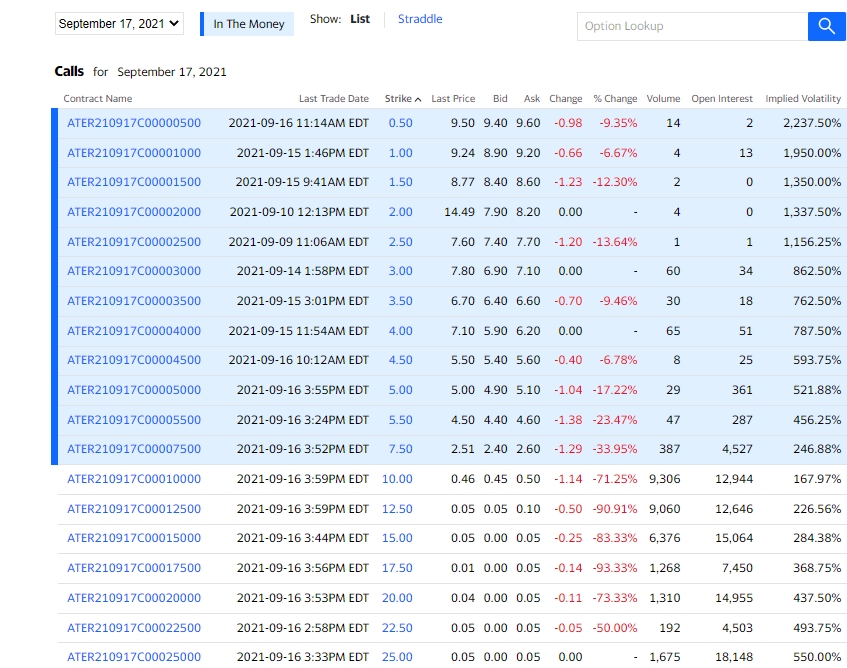

Ну и то без чего шорт-сквиз не возможен, это большое количество открытых контрактов по Call-опционам.

Если акция хорошо пиарится на Reddit, имеет большую короткую позицию от свободного Free-Float, но при этом маленькое количество открытых Call-контрактов по опционам, вероятность исполнения шорт-сквиза минимальная.

Недавно ситуация повторилась, пользователи Reddit, активно разгоняли акции Aterian inc. (ATER).

Как вы можете наблюдать, на графике виден долгий нисходящий тренд, помимо этого акции были на 40% в короткой позиции. С середины августа, акцию начали активно пиарить на Reddit, после этого на рынок начали заходить объёмы и на графике их до начала сентября даже не видно. Но в сентябре всё больше и больше открывалось опционов на рост цены акций до 20$, тем самым двигая цену вверх.

Такие игры можно пробовать, но стоит помнить о рисках, ведь тут они максимальны и идеальной формулы, позволяющей определить, какая акция выстрелит нет.

Блог компании Тинькофф Инвестиции | Пять фантастических осцилляторов для торговли на бирже

Смотрящему на график биржевых котировок непосвященному человеку сложно понять, когда покупать и продавать акции? Наметанный же глаз трейдера заметит закономерности в поведении цены.

В действительности, нет ничего сложного в чтении графиков, если потренироваться. Ведь вы, например, очнувшись в незнакомом месте и выглянув в окно, сможете с большой вероятностью определить, день сейчас или ночь. Параллельно догадаетесь о времени года и примерной погоде. А дальше сделаете вывод, что надеть перед выходом на улицу. Почему так решили? Наверняка, есть какой-то секрет?

Вы получили сигналы, на основе которых построили логическую цепочку:

Светит солнце. Вывод: вроде день. Если это не Стокгольм, где в три часа ночи также светло, как в полдень.

Зеленая листва на деревьях. Вывод: вероятно, весна или лето. Если дом не стоит посреди гигантской оранжереи в снегах.

В небе летают стрижи. Вывод: время дневное, май-август и мы определенно не в оранжерее.

Решение: надеваем летнюю одежду. Профит!

Также и опытный трейдер, посмотрев на график, предскажет дальнейшее движение цены.

Сигналы извне складываются в паттерны, рисунки, последовательности. По ним, кстати, работают торговые роботы (которые, по данным CNBC, контролируют 80% фондового рынка США). Когда алгоритм робота обнаруживает некий паттерн в поведении цены и он совпадает с подтверждающими сигналами других индикаторов, следует команда «покупать» или «продавать». Задача программиста – как можно более подробно описать процесс входа и выхода из сделки.

Для описания торговых программ используются биржевые осцилляторы – инструменты для прогнозирования цены. Рассмотрим пять самых популярных, чтобы торговать по тренду.

Откуда взялись осцилляторы?

Большинство осцилляторов придуманы в 30-х годах прошлого века. Во время Великой депрессии у финансовых аналитиков вдруг появилось много времени… Наиболее острые умы стали оттачивать собственные торговые правила и публиковать научные труды. Так мир узнал о волнах Эллиота, веере Ганна, последовательности Вайкоффа и других.

Все осцилляторы знать необязательно. Обычно трейдер использует три-четыре, наиболее подходящих стилю торговли.

Задача осцилляторов – дать ответ на вопрос, стоит ли продавать или покупать в данный момент акции, а также предугадывать направление тренда.

Как вызвать осцилляторы в торговом терминале Тинькоффа?

Жмем «Добавить виджет»;

Добавляем «График TradingView»;

Жмем на иконку «Индикаторы» и ищем нужный.

Важно помнить, что одним индикатором пользоваться не стоит. Их необходимо сочетать друг с другом. Большинство индикаторов запаздывающие, то есть сигналы отстают от реальной картины рынка.

Прежде чем перейти к ТОП-5, определимся с двумя терминами теханализа.

1. Что такое уровни поддержки и сопротивления?

Уровнем поддержки (или просто поддержкой, англ. support) называется такой ценовой диапазон, от которого цена разворачивается вверх. Этот уровень как будто поддерживает цену, не давая спуститься ниже.

Лукойл (LKOH), дневной график апрель-сентябрь 2020

Уровень сопротивления (resistance) не дает цене идти вверх.

Зеркальный уровень выступает как поддержкой, так и сопротивлением.

Торговля от уровней – моя самая любимая стратегия. Главное, правильно найти точку входа. Этот метод идеален для акций, чья цена ходит в боковике (горизонтально).

Иногда вместо боковика акция торгуется в восходящем или нисходящем канале, как Алроса (ALRS).

Алроса, апрель-сентябрь 2020

Покупаем на нижней границе канала, первый тейк-профит ставим на середине, второй – наверху. Инструменты рисования TradingView позволяют искать подобные закономерности.

2. Что такое конвергенция и дивергенция?

Когда акция падает, а осциллятор указывает на рост, то такой эффект называется конвергенцией.

Когда акция растет, а осциллятор указывает на падение, то такой эффект называется дивергенцией.

Я путаю эти понятия, поэтому такие паттерны называю просто дивергенцией, а тру трейдеры еще прибавляют бычья или медвежья.

Для поиска дивергенций создан осциллятор MACD.

MACD (Moving Average Convergence/Divergence) – индикатор схождения-расхождения скользящих средних

Как торговать MACD: при обнаружении дивергенции будьте готовы открыть или закрыть сделку.

Ниже на дневном графике Westrock (WRK) зеленая линия показывает на рост.

Westrock, сентябрь 2017 – июль 2018

Переводим взгляд на нижнее окно с MACD и видим противоположную картину – дивергенцию, которая указывает на возможный спад (красная линия). Так и случилось: двухлетний восходящий тренд прервался.

Сигнала от одного осциллятора недостаточно, поэтому надо найти подтверждение из других источников. Все, как в разведке. Зовем на помощь RSI.

RSI (Relative strength index) – Индекс относительной силы

Наверное, это самый популярный осциллятор в техническом анализе. RSI выводится в нижнем окне и представляет собой кривую, которая колеблется в диапазоне от 0 до 100.

Если кривая рисуется выше или около 70, то акция перекуплена. Продаем.

Если ниже или около 30, то перепродана. Покупаем.

Westrock, сентябрь 2017 – июль 2018

RSI показывает, что в акции Westrock набилось много покупателей. У нас уже два сигнала от MACD и RSI на возможную коррекцию. Решение за вами.

EMA (Exponential Moving Average) – Экспоненциальные скользящие средние

С апреля по сентябрь 2020 акции Amazon выросли на 85%, обновляя и обновляя исторические максимумы. В условиях такого мощного роста линиям поддержки и сопротивления неоткуда взяться, поэтому для торговли на колебаниях курса (свинг-трейдинг) используются скользящие средние.

Скользящая средняя представляет среднюю цену акций за N дней (часов, минут).

20-дневная скользящая в случае Amazon выступала уровнем поддержки.

Amazon, февраль-сентябрь 2020

Стратегия работает для быстрорастущих акций (AAPL, AMZN, NVDA, TSLA итд).

Когда цена касается сверху EMA, можно покупать;

Стоп-лоссы ставить под EMA.

У одних акций хорошо работают 20-дневные скользящие, у других 50-дневные.

Полосы Боллинджера

Данный осциллятор состоит из трех скользящих средних, которые охватывают график цены сверху и снизу, образуя канал. Боллинджер лучше работает в связке с другими индикаторами, так как является вспомогательным. Тем не менее, его часто используют вместо уровней поддержки-сопротивления и EMA.

Tyson Foods, май-сентябрь 2020

Когда цена доходит до нижней скользящей, можно покупать;

Перед мощным выстрелом цены канал часто сужается, как пружина;

Ищи букву W на графике. Первый минимум должен коснуться линии или ниже, второй закрывается выше – сигнал покупать.

Северсталь, ноябрь 2017 — март 2018

Уровни Фибоначчи

Осциллятор представляет сетку, которая накладывается на график цены от начала и до конца сильного тренда. Уровни поддержки и сопротивления часто будут совпадать с этой сеткой.

Как торговать: так же, как и от поддержек-сопротивлений.

OBV (On Balance Volume) – Балансовый объем

OBV – опережающий осциллятор. Можно заранее предугадать разворот тренда, если работать с объемами денежных потоков.

Как торговать: ищем дивергенции. Если котировки растут, а объемы падают, то это сигнал, что будет коррекция.

С середины 2017 акции Магнита (MGNT) росли, но объем сделок падал. Далее был последний рывок – и пропасть вниз. К текущим уровням бумага до сих пор не вернулась.

Выводы

Индикаторы дают сигналы. Чтобы их распознавать, требуется тренировка;

Используйте несколько индикаторов. Сигналов одного часто бывает недостаточно для принятия решения;

Понравившийся индикатор изучите подробней. Вы увидели лишь часть примеров.

Теханализ – это интересно. Но не панацея. Фундаментал никто не отменял.

P.S. А знаете, кому не требуется технический анализ? Долгосрочным инвесторам. Счастливые люди! 🙂

Автор: Артур Малосиев, профиль в Пульсе — svechi.

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций. Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты.

Торгуем пробой 74,550 по ТА в USD/RUB. Цели на 76,000. Кто с нами на ракету?

Тут в предыдущем посте с меня за кошелёк и счета спросили. По типу — откуда мол ты такой красивый нарисовался? Для любознательных отвечу так: я не рисовался, я Смарт Лаб помню ещё в те времена когда Тимофей тут чуть ли не единственным автором был. А дальше думайте сами) В любом случае денег не прошу, обучением не занимаюсь, но опытом поделиться завсегда приятно — вдруг натолкнёт кого на интересные размышления.

Вот какая интересная картинка появилась на часовиках:

По ТА эта фигура называется «блюдце», как правило возникает по тренду. А тренд, даже на дневных свечах нисходящим никак назвать нельзя. На продолжение пути нам и часовой фрейм намекает. И «блюдце» надо отметить прям образцово показательное. Вот ещё карточка для обнажения, так сказать сути процесса:

Цели для фиксации прибыли из воздуха в ТА тоже не возникают. Почти все фигуры в анализе торгуются в сторону пробоя, на высоту фигуры и на том временном отрезке где данная фигура была замечена, обведена потными ладошками и повязан слюнявчик на будущие прибыли:)

Есть три варианта торговли подобных формаций — безбашенный, отмороженный и няшный.

1. Безбашенный — ловим сам момент пробоя формации с коротким стопом, летим вверх на 2/3 высоты фигуры, кроемся, — дофаминовый приход. Улыбаемся и машем, улыбаемся и машем.

2. Отмороженный — ловим пробой, подтягиваем стоп по движению цены выжимая из него максимум, кроемся по стопу. Чутка отсидевшись в кустах и докурив до фигуры разворота (а есть и такие) шортим на всю котлету до линии бывшего пробоя, так же тянем стоп за собой по движению цены, снова кроемся и затем выкупаем пробой линии сверху что бы опять уехать на этом экспрессе к обозначенной по фигуре ТА цифре. Слезаем со стула в мокрых штанах, накатываем стакан коньяку и с лёгким прищуром листаем статейки «всяких нищебродов» 🙂

3. Няшный (и самый правильный) — стиснув бейцы ладошкой (только не сильно) ждём пробоя. Почему не ловим а ждём? Потому что нам нужен первый сигнал подтверждающий что фигура ТА нарисованная на графике сработала. Это даст трейдеру более высокие шансы на профит. Потом ждём дальше… Если одна рука устала можете поменять ладошку, но в сделку заходить НЕНУЖНО. Почему так? Потому что нам нужен второй сигнал — им будет возврат цены к пробитой ранее линии. Соответственно, после касания, либо пробоя линии ждём фигуру разворота, заходим на её пробое и катим вверх на высоту торгуемой фигуры не забывая про стопы, либо адекватное управление размером позиции. Как выглядит пробой канала (или фигуры) с последующим откатом к пробою и отскоком (уже сверху) от линии канала можно посмотреть в предыдущей записи. А для ленивых сделаем так:

Почему первые два варианта не айс? Потому что при подобной торговле человек сольёт свой счёт быстрее, чем Илон выкурит очередной косяк в прямом эфире у Джо Рогана. При третьем варианте у Вас будет (кстати и есть) фигура ТА и 2 сигнала на подтверждение отработки. Любой облом по сигналам или слом самой фигуры автоматически отменяет сделку и сохраняет наш депозит.

Азы фондового рынка. 10 главных терминов

Под словом « инвестиции » можно понимать разное. В самом широком смысле — это вложение денег во что-то сейчас, чтобы приумножить их в будущем.

Вы можете открыть вклад в банке, купить квартиру и потом сдавать ее или продать по более высокой цене, пойти на курсы повышения квалификации, чтобы получить новые навыки и повысить себе зарплату или открыть бизнес.

А можете инвестировать на фондовой бирже. Это своего рода рынок, на котором встречаются покупатели и продавцы. Там можно купить доли в компаниях, одолжить государству или предприятиям деньги под проценты, торговать золотом, серебром, нефтью и еще множеством вещей, которые вам только могут прийти в голову.

Итак, если вы впервые столкнулись с инвестициями, биржей и вообще этой сферой, то стоит познакомиться с самыми основными терминами. Вот они.

Брокер — профессиональный участник рынка ценных бумаг, за деятельностью которого следит государство и Центральный банк. С его помощью вы можете покупать и продавать ценные бумаги, торговать валютой и другими финансовыми инструментами.

Осуществлять все эти манипуляции с помощью брокера вы будете на бирже. В мире существует много разных бирж. В России это Московская и Санкт-Петербургская. Физическим и юридическим лицам напрямую торговать на бирже запрещено. Поэтому брокер — это посредник между вами и биржей.

За свои услуги брокер берет небольшую комиссию, и у всех они разные. Также брокер заплатит за вас подоходный налог, если вам удастся заработать на бирже. Подробнее о том, как выбрать лучшего брокера и какие бывают комиссии, можно почитать в другой нашей статье.

Слово «бумаги» не стоит воспринимать в прямом значении слова. При покупке брокер не вручит вам в буквальном смысле бумажку. Но он запишет у себя, что теперь та или иная бумага принадлежит именно вам. По сути, это электронные записи, которые подтверждают, что вы являетесь владельцем чего-то.

Это цена, по которой торгуется какая-то конкретная ценная бумага. Как ценник в магазине на продукты. Котировки отображают последнюю цену, по которой инвесторы купили или продали ценную бумагу.

На бирже сделки совершаются чуть ли не каждую минуту, поэтому котировки постоянно меняются. Если людей, которые хотят купить бумагу, больше, чем тех, кто хочет ее продать, то цена бумаги вырастет. Если наоборот — то упадет.

Цена каких-либо ценных бумаг напрямую зависит от инвесторов и их мнения о том, стоит ли ценная бумага своих денег. Некоторые бумаги инвесторы покупают чаще других и готовы заплатить за них больше. Чем они руководствуются при этом — тема для отдельной статьи. Пока что разберемся с азами.

Это один из самых популярных видов ценных бумаг. Каждая акция — кусочек какой-либо компании. Например, покупая акцию «Татнефти», вы покупаете долю в компании.

Изначально все работает так. Компания зарабатывает деньги, но однажды ей становится мало. Она хочет получить больше средств для своих проектов. Для этого компания приходит на биржу и продает часть себя по маленьким кусочкам. Каждый такой кусочек — одна акция. Люди покупают акции, компания получает деньги на развитие. Затем акции продолжают свою жизнь — люди покупают и продают их уже между собой по разной цене на бирже.

У всех акций есть лот — минимальное количество акций, которое можно купить за один раз. Например, одна акция «Татнефти» стоит ₽760. При этом лот у «Татнефти» равняется одной акции. То есть самое минимальное количество денег, которые вы можете потратить на «Татнефть», — это ₽760. А вот у «Газпрома» одна акция стоит ₽250. Но при этом один лот равен десяти акциям. Это значит, что самая маленькая сумма, которую вы можете потратить на покупку доли в «Газпроме», составит ₽2500.

Дивиденды — это деньги, которые вам платит компания, акциями которой вы владеете. Это часть заработанной прибыли, которую компания готова отдать вам. На одну акцию заранее определяется сумма денег, которую вы можете получить. Например, ₽7 на одну акцию. В зависимости от того, сколько у вас акций, столько денег в виде дивидендов вы и получите.

Но компании не обязаны платить дивиденды. А те, кто платит, обычно составляют дивидендную политику. В ней компании рассказывают, сколько собираются платить своим акционерам, собираются ли вообще и как часто. Чаще всего руководствуются двумя принципами, когда выплачивать дивиденды, а когда — нет.

В первом случае у компании дела идут хорошо — она зарабатывает достаточно денег, вкладывает в развитие и у нее остается еще достаточно свободных средств. Их компания обычно распределяет между своими акционерами — выплачивает дивиденды. Во втором случае руководство компании может решить, что на данном этапе нужно вложить все свободные средства в развитие бизнеса и новые проекты. Тогда компания может не выплатить своим акционерам дивиденды.

Облигации — второй вид самых популярных ценных бумаг на фондовом рынке. Когда вы покупаете облигацию, то одалживаете деньги и за это получаете проценты. Одолжить деньги можно все тем же компаниям или государству. В первом случае это будут корпоративные облигации, во втором — государственные. Последние еще называют ОФЗ (облигации федерального займа).

Когда компания выпускает акции, она продает свои доли, когда облигации — занимает у инвесторов деньги. Часто бывает, что одна компания выпустила на биржу и акции, и облигации. Государственные облигации часто приводят в пример как альтернативу банковскому вкладу. Они считаются надежным финансовым инструментом, потому что вероятность банкротства государства в отличие от компаний меньше. А вот проценты, которые государство может вам заплатить за то, что вы дали ему денег в долг, бывают выше банковских.

У всех облигаций есть так называемый срок погашения — это день, когда компания или государство полностью вернут занятые у вас деньги. Облигации могут выпускать с разным сроком погашения — и через три года, и через десять лет. Если вы не хотите дожидаться этой даты, можете продать облигацию на бирже другим людям.

Купон — выплаты по облигациям. Это как раз те проценты, которые вам будет платить компания или государство за то, что вы одолжили им денег. Вы будете получать купонные выплаты, только пока владеете облигацией. Как много денег вы получите по конкретной облигации, можно посмотреть заранее. Например, на сайте биржи, где торгуется эта облигация. Купоны есть не у всех облигаций.

Купон можно сравнить с процентом по кредиту, который с вас берет банк. Только в нашем случае вы сами этот банк, потому что даете в кредит свои деньги кому-то другому.

Это обозначение ценной бумаги, товара или валюты на бирже. Он нужен, чтобы легко найти любой финансовый продукт у брокера и купить.

Тикер акции состоит из основных букв в названии компании. Например, тикер «Газпрома» на Московской бирже — GAZP. Тикер Apple на американской бирже NASDAQ — AAPL. Тикеры одной и той же компании могут различаться на разных биржах. Тикер облигации выглядит как 12-значный код из цифр и букв. Он обычно заключает в себе краткую информацию по конкретной облигации.

Тикеры есть у всех финансовых инструментов, которые можно купить на бирже. Например, у валюты RUR — это российский рубль, USD — доллар США, EUR — евро. У драгоценных металлов и нефти тоже есть тикеры.

Голубыми фишками называют бумаги самых крупных, надежных, старых и проверенных компаний. Они обычно стабильно зарабатывают хорошую прибыль, развивают свой бизнес, без перебоев выплачивают дивиденды.

Этот термин изначально пришел из казино. Голубыми фишками называли те, которые имели самую высокую стоимость в игре. Сегодня компании, которые входят в список голубых фишек, во многом определяют основное движение фондового рынка. Биржи в разных странах объединяют самые надежные компании в индекс и отслеживают движение их котировок. С помощью этого можно примерно представить, что происходит на фондовом рынке.

К примеру, в России голубыми фишками считаются бумаги «Татнефти», Сбербанка, «Газпрома», МТС, X5 Retail Group, «Магнита», НЛМК и других. В США это бумаги Microsoft, Apple, Visa, AT&T и другие.

Портфель можно составить и виртуальный — перед тем, как открывать реальный счет. Определите, что вы хотите купить на бирже, в каких пропорциях, на какой срок, с какой целью, по какой цене. Портфель предполагает, что вы будете получать доход от владения бумагами. Поэтому, чтобы не ошибиться с выбором финансовых инструментов, изучите их заранее и подробно.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Краткое обозначение акций компании, валюты или товара на бирже. Чаще всего состоит из букв, использованных в названии компании. Реже — из цифр (на азиатских биржах). В тикерах облигаций указаны базовые характеристики ценной бумаги — обычно цифрами. Тикеры валют состоят из трех букв. Первые две обозначают страну, а третья — первая буква в названии валюты (например, RUR — это российский рубль, а USD — доллар США). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее