Что такое реальные активы и финансовые

Словарь

Большой энциклопедический словарь в редакции 2002 года определяет слово «инвестиции» как долгосрочные вложения капитала в отрасли экономики внутри страны и за границей.

Людей, которые занимаются инвестированием, называют инвесторами. Частным инвестором может стать кто угодно — менеджер среднего звена, финансист, врач, преподаватель, студент или пенсионер, для этого не требуется специальное образование. Для них это способ получить дополнительный доход. Трейдеры — противоположность инвесторов; они постоянно проводят краткосрочные сделки, этот вид деятельности является для них основным источником дохода.

При том, что инвестиции направлены на получение инвестором прибыли, они не являются гарантированным способом ее получить. Разные способы инвестирования обеспечивают разные гарантии получения дохода, но во всех случаях существует риск того, что вместо прибыли инвестор получит убыток.

Способы частных инвестиций

На бирже существует множество способов вложить деньги. Одни не требуют глубоких познаний работы финансовых рынков, другими занимаются только профессионалы.

К самым распространенным предметам для инвестиций на бирже можно отнести:

Сроки инвестирования

Для удобства частные инвестиции разделяют на группы в зависимости от сроков. Всего их три:

Стиль инвестирования

В наше время сформировалось два основных стиля инвестирования. Первый — пассивное инвестирование. Для него характерны вложения на долгий срок. Такой стиль предполагает, что человек вложил деньги, например, в акции компании, и несколько лет держит их, не продавая. Как правило пассивные инвестиции производятся в крупные сырьевые, технологические, финансовые компании — у них ниже риск резкого падения котировок, часто такие компании платят дивиденды.

Второй стиль — агрессивное инвестирование. Здесь подразумевается, что инвестор вкладывает деньги в более рискованные инструменты. Например, в акции не локомотивов индустрии, а в акции компаний поменьше — при колебаниях рынках такие бумаги сильнее растут или падают (то есть, обладают высокой волатильностью), но за счет этого же качества можно больше заработать. Такой вид инвестиций требует глубокого понимания рынка и готовности потерять вложенные средства.

Как инвестировать частному лицу

Также брокеры предоставляют услуги профессионального управляющего. Вместе со специалистами вы выбираете стратегию инвестирования, договариваетесь, при каких условиях какие акции покупать/продавать, а дальше ситуативные решения по вашему портфелю принимает управляющий.

Нужно ли платить налоги с инвестиций

Законодательством учитываются ситуации, когда инвестор с одной сделки получил прибыль, а с другой — убыток. Например, если вы купили ценные бумаги на сумму ₽100 тыс., а продали за ₽140 тыс., ваша прибыль составит ₽40 тыс. Затем вы купили также на ₽100 тыс., но продали за ₽90 тыс., то тут ваш убыток составит ₽10 тыс. В итоге вам нужно будет заплатить налог с суммы ₽30 тыс.

Если вы налоговый резидент России, то вам придется заплатить 13% со своей прибыли; если вы иностранец — 30%. Брокер удержит за вас налог и перечислит его в государственный бюджет по итогам года. Если вы покупаете иностранные акции, то доходом считается разница между суммой покупки и продажи в рублях.

С 1 января 2021 года налог нужно будет платить со всех облигаций, как государственных, так и корпоративных. Исключений нет. Ставка — 13% для резидентов и 30% для нерезидентов.

Если вы обычный российский частный инвестор, то брокер сначала заплатит государству с ваших дивидендов налог в 13% и потом переведет вам уже чистые деньги. Когда вы получаете дивиденды, например, по американским акциям, то 10% пойдут в американский бюджет, а 3% — в российский.

Кроме обычного брокерского счета инвестор может открыть индивидуальный инвестиционный счет (ИИС). Он представляет собой тот же брокерский счет, но с возможностью получить налоговый вычет. Возможность его открыть есть только у граждан РФ.

ИИС появился в России 1 января 2015 года. Он бывает двух типов — А и Б. В случае со счетом А вы можете вернуть 13% от суммы, которую внесли на ИИС в течение года. Сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. Поэтому максимально вы можете получить от государства по этой льготе ₽52 тыс. в год. Счет типа Б освободит вас от налога на прибыль. То есть весь доход, который вы смогли заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%.

Доходность и риски

Инвестиции обладают двумя ключевыми качествами, которые имеет прямую взаимосвязь. Это доходность и риск. Чем выше риск, с которым связана инвестиция, тем выше может быть потенциальная доходность. И наоборот — относительно надежные инвестиции никогда не позволяют рассчитывать на высокий заработок.

Например, банковский вклад, который тоже вполне можно считать инвестицией, или покупка государственных облигаций — это вложения с низким риском. Банковские вклады страхуются, а в случае с гособлигациями гарантом возврата денег выступает государство. Но и доходность таких инвестиций ниже, чем потенциальная доходность акций, на которые могут повлиять самые разные причины от рыночных до корпоративных.

Для иллюстрации связи рисков с доходностью можно привести другой пример. Облигации с 10-летним сроком погашения приносят покупателю больший доход, чем, например, трехлетние облигации. Здесь действует следующий принцип: чем выше срок погашения облигации, тем больший риск берет на себя инвестор (все-таки за 10 лет даже с гособлигациями многое может произойти) и соответственно тем больше его нужно за этот риск вознаграждать.

Портфель инвестиций и его диверсификация

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Важность такого принципа хорошо прослеживается при внимательном изучении любого экономического кризиса. В такие периоды когда одни акции падают, другие растут. Это создает баланс и позволяет свести потери к минимуму.

Какие бывают инвестиции

Понятие инвестиций не ограничивается частными инвестициями в ценные бумаги или производные финансовые инструменты. В широком смысле термин «инвестиции» можно распространить на любые вложения частным лицом или компанией будь то деньги, материальные средства или нематериальные активы.

Основные классы инвестиций:

Противоположностью инвестиции является дивестиция. Так в экономике называют сокращение актива. Дивестицией можно назвать продажу части существующего бизнеса — компании так поступают в случае, если хотят сосредоточиться на основном направлении своей деятельности.

Дивестиции могут совершаться, в том числе, по морально-этическим причинам. В последние годы к дивестициям связанных с нефтяной промышленностью активов призывают экологические активисты.

Иногда дивестиция становится результатом антимонопольной политики. Один из таких случаев произошел в 1984 году, когда власти США обязали телекоммуникационную корпорацию AT&T разделить и продать одно из подразделений.

Известные инвесторы

Питер Тиль — американский инвестор немецкого происхождения. Сооснователь платежной системы PayPal, первый внешний инвестор Facebook, сооснователь и управляющий фондом Founders Fund.

Джордж Сорос — американский трейдер и инвестор. За Соросом закрепилась репутация дерзкого финансового спекулянта. Он приобрел известность после 1992 года, когда принял активное участие в обвале британского фунта.

Братья Уинклвоссы — близнецы Кэмерон и Тайлер Уинкловоссы, американские инвесторы, известные в первую очередь судебной тяжбой с Марком Цукербергом (Уинклвоссы утверждали, что Цукерберг использовал их идею при создании Facebook) и как одни из первых инвесторов в биткоин. Уинкловоссы стали первыми криптовалютными миллиардерами.

Масаёси Сон — японский бизнесмен, основатель компании SoftBank. Созданный SoftBank фонд Vision Fund Investments, вкладывающий деньги в новые технологии, искусственный интеллект и робототехнику, стал одним из крупнейших инвестфондов Кремниевой долины последних лет.

Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

6 типов инвестиционных активов: на чем зарабатывают инвесторы

Инвестиционные активы — это все ресурсы, из которых инвесторы извлекают выгоду. Оптимальное сочетание зависит от стратегии инвестора: для разных целей нужны разные активы и в разных долях.

Рассмотрим, какие виды инвестиционных активов вообще существуют и как их можно купить.

Наличные

Это самый ликвидный актив. Если рынки обваливаются, наличные ценны вдвойне: на ту же сумму можно купить больше дешевых активов, чем вчера.

Валюты развитых государств устойчивее валют развивающихся, поэтому часто становятся активом-убежищем в преддверии кризиса: перед кризисом инвесторы продают рубли и покупают доллары

Минусы: со временем наличные подъедает инфляция

Как купить: на Мосбирже без посредников и с минимальной переплатой

Вклады и облигации

Это инструменты с фиксированной доходностью: со вклада в банке инвесторы получают проценты, с облигаций — купонные выплаты.

Вклады и государственные облигации — это низкорисковые инструменты: вклады застрахованы на сумму до 1,4 млн рублей, а в случае с ОФЗ должником выступает государство.

Еще есть муниципальные и корпоративные облигации: они более рискованные, но приносят больше прибыли

Минусы: вклады и ОФЗ не принесут большой прибыли, а при дефляции их доходность может снизиться до нулевой или даже отрицательной

Как купить: через брокера можно купить отдельные облигации или фонды облигаций, например SBGB

Акции

Наиболее доходный актив, позволяющий инвестировать в тысячи компании из разных секторов.

При покупке акций инвестор фактически покупает часть компании. Но ему не нужно тратить время на управление: он лишь разделяет успехи и неудачи компании пропорционально своей доле

Минусы: рынок акций связан с высокими рисками

Как купить: через брокера можно купить отдельные акции или фонды акций, например FXUS на американские компании или TMOS на российские

Недвижимость

Это материальное имущество, которым владеет инвестор: земля, коммерческие и жилые помещения. Этот актив защищен от инфляции: стоимость жилья и арендная плата растут вместе с общим уровнем цен.

Еще можно вложиться в акции REIT — инвестиционных фондов недвижимости — и получать стабильный дивидендный доход

Минусы: в случае с физической недвижимостью нужно вкладывать много денег в покупку и обслуживание. Ликвидность при этом низкая

Как купить: напрямую через риелторов или отдельные акции REIT

Коммодити

Это повсеместно используемые товары: нефть, серебро, золото, пшено, свинина, бумага и кофе. Эти материальные активы защищают капитал от инфляции

Минусы: спрос на коммодити может сократиться из-за нестабильной обстановки в геополитике и экономике. Кроме того, актив не приносит дивидендов, если это не акции отдельных компаний

Как купить: на срочном рынке можно купить фьючерсы; на фондовом — акции отдельных компаний или ETF. На Мосбирже торгуются ETF на золото, например FinEx Gold

Нематериальные активы

Это все нематериальное, что можно монетизировать: патенты, интеллектуальная собственность, бренд, авторские права, владение языками — даже знакомства и связи.

Эти активы формируют пассивный доход и способствуют более эффективному использованию других ресурсов инвестора

Минусы: нужно потратить время и силы, что получить нематериальные активы. И их сложно конвертировать в деньги

Как купить: вкладывать время, энергию и талант

Как понять, какие активы нужны вам

Почитайте наши статьи об инвестициях и активах:

Словарь

Традиционно разделяют три вида ликвидности: высокую (товар можно продать за срок до одного дня), среднюю (продажа может занять до нескольких недель) и низкую (от нескольких недель). Чем быстрее и проще владельцу актива обменять его на деньги, тем выше ликвидность этого актива.

Ликвидностью обладают в том числе и сами деньги, которые можно в любой момент времени обменять на любой товар (абсолютная ликвидность). Тем не менее, есть как высоколиквидные так и низколиквидные валюты. Например, американский доллар не составит труда обменять на другую валюту, поэтому у него высокая ликвидность, а вот найти покупателя на кенийский шиллинг во много раз сложнее — поэтому и ликвидность этой валюты низкая (если не учитывать ликвидность кенийского шиллинга на рынке Кении и соседних с ней стран).

Слово «ликвидность» происходит от латинского liquidus, что в переводе на русский язык означает «жидкий» или «текучий».

Принято выделять четыре группы ликвидности активов:

Для характеристики понятия ликвидность инвестиционная компания «БКС» приводит такой пример: «Специализированное производственное оборудование можно считать низколиквидным. На него не так много покупателей, и для его продажи необходимо либо достаточно много времени на поиск покупателя, либо предложить хорошую скидку для быстрой продажи. А вот акции Сбербанка являются более ликвидным активом. Ежедневно объем торговли этими бумагами на Московской бирже составляет несколько миллиардов рублей. На бирже обычно всегда достаточно много продавцов и покупателей, что позволяет быстро реализовать крупный пакет по рыночным ценам».

Ликвидность и акции

Также Московская биржа рассчитывает индекс широкого рынка. В него входят 100 ценных бумаг, отобранных, в том числе по их ликвидности.

Ликвидность акций — относительное понятие. Ликвидность на примере акций онлайн-ресурс для инвесторов Investopedia объясняет так: «С точки зрения инвестиций акции как класс находятся среди наиболее ликвидных активов. Некоторые акции на фондовых биржах торгуются больше, чем другие. Они привлекают больший, стабильный интерес со стороны трейдеров и инвесторов. Такие акции можно идентифицировать по дневным объемам торгов, которые могут исчисляться миллионами или даже сотнями миллионов ценных бумаг.

Например, 26 апреля 2019 года на бирже NASDAQ торговый объем акциями Amazon составил 8,2 миллиона. Звучит внушительно. Но это даже не капля в море по сравнению объемами торгов Intel в тот день, которые составили 71,5 миллионов акций, что стало максимумом по итогам торговой сессии. Или, например, Ford Motor — компания возглавила список самых торгуемых бумаг на Нью-Йоркской фондовой бирже с объемом в 154,8 млн, что сделало ее самой ликвидной акцией в США в тот день».

Таким образом, ликвидность акций никак не связана с тем, насколько дорого компанию оценивает рынок. Под влиянием самых разных факторов — корпоративных новостей, политической повестки, экономики и прочего — объемы торгов акциями компании «подешевле» могут превысить объемы торгов акциями компании «подороже». Эту относительность понятия «ликвидность» отражает пример Investopedia.

Ликвидность и облигации

Ликвидность и товары

Как инвестируют, ориентируясь на ликвидность

Как правило частные инвесторы, вкладывающие деньги на бирже, делятся на две основные категории: классические инвесторы и трейдеры. Первые вкладывают на долгосрочную перспективу, вторые — инвестируют, чтобы оперативно получить прибыль. Два этих вида инвестиций требуют двух стандартов инвестиционного портфеля.

«Инвестируют обычно, ориентируясь на долгосрочные перспективы, — отмечает главный редактор Businessmens.ru, предприниматель Евгений Звягин. — Для этого подойдут активы со средней и низкой ликвидностью, к которым относят недвижимость и гособлигации, а также акции компаний, относящихся ко второму и третьему эшелонам. Для консерваторов в плане инвестиций подойдет соотношение активов с высоким и низким показателем ликвидности 50 на 50. Для тех же, кто играет на бирже, а также для инвесторов, ведущих агрессивную политику, желательно иметь не менее 80% высоколиквидных активов. Потому что другие они просто не смогут продать именно в нужный момент».

Инвестиционная компания «Альпари» относит к наиболее ликвидным следующие типы активов:

В компании подчеркивают, что для правильной оценки ликвидности какой-либо ценной бумаги потребуется провести фундаментальный или количественный анализ. Первый способ подразумевает оценку устойчивости компании на рынке, кредитоспособность, перспективы развития. В случае проведения количественного анализа оценивается скорость получения доходов от вложения средств в ценные бумаги.

Трейдинговая компания IG советует оценивать ликвидность акций перед каждым открытием или закрытием позиции. Связано это с тем, что низкая ликвидность означает для инвестора повышенный риск. «Если на рынке наблюдается волатильность, но при этом мало продавцов и покупателей на конкретную акцию (низкая ликвидность), то будет труднее закрыть позицию. Поэтому здесь вы рискуете застрять в ситуации потери денег или же вам придется обращаться сразу к нескольким сторонам, соглашаться на разные цены, только чтобы исполнить свою заявку. Важно помнить, что ликвидность рынка — не фиксированное, а динамическое значение».

Другие виды ликвидности

Как уже было сказано выше, с точки зрения ликвидности можно оценить любой товар или имущество. Поэтому существуют различные виды этого понятия. Вот самые основные из них:

Ликвидность ценных бумаг и фондовые биржи

Для фондовых площадок важно, чтобы торгуемые на ней акции обладали высокой ликвидностью. Спрос на бумаги должен быть высоким — инвесторы чаще заключают сделки по таким бумагам, поэтому растут и доходы бирж, которые получают комиссию за каждую операцию.

Небольшим компаниям из Китая выгодно проводить IPO в США. Оно позволяет их владельцам обналичить активы в долларах. Сделать это в Китае гораздо сложнее из-за ограничений местного законодательства. Кроме того, китайские эмитенты используют статус компании, торгующейся на NASDAQ, чтобы получить от китайских властей субсидии, указывало агентство Reuters. Акции подобных компаний, как правило, сосредоточены в руках нескольких инвесторов и обладают низкой ликвидностью. У крупных институциональных инвесторов, например фондов или банков, в привлечении которых заинтересован NASDAQ, такие компании не пользуются популярностью.

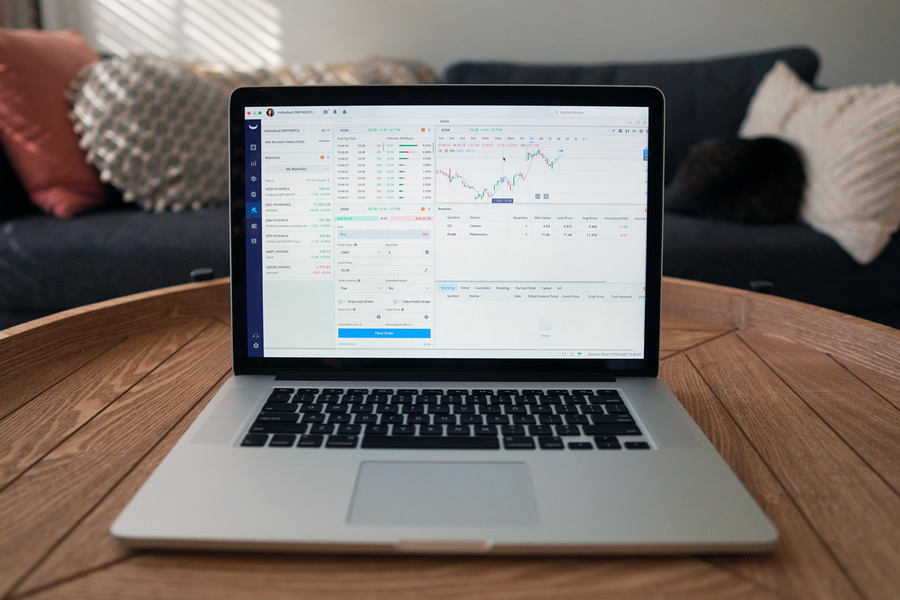

В сервисе «РБК Инвестиции » можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Что такое активы компании

Инвестпривет, друзья! Активы компании – это по сути ее имущество, с помощью которого она извлекает прибыль. Для активного инвестора анализ активов фирмы – важная задача. Рассмотрим далее, что входит в число активов компании, какие типы активов бывают и чем они отличаются от пассивов.

Активы и пассивы

Итак, активы – это всё имущество фирмы, которым она обладает на отчетную дату. Например, станки, автотранспорт, скважины, шахты, заводы, пароходы, недвижимость, а также патенты, разрешения, лицензии и непосредственно денежные средства (кэш).

Активы отображаются на первой странице отчета по МСФО вместе с пассивами.

Пассивы – это источники приобретения активов. Например, компания выпустила облигации и купила на полученные деньги новый завод. Сумма долга по облигациям будет записана в пассивы, а стоимость завода – в активы. Акции, кстати, тоже считают пассивом, поскольку используются для привлечения денег, которые потом преобразуются в активы.

1. Денежные средства и их эквиваленты. По факту, это запас средств на счетах или вкладах, которые могут быть куда-нибудь потрачены прямо сейчас. Это самые ликвидные активы. В перспективе хорошо, если запасы кэша растут: значит, у компании будут резервы на случай черного дня или удачную инвестицию.

2. Краткосрочные финансовые активы. Как правило, это вложения в короткие облигации или фонды. Их ликвидность ниже, чем у кэша, но тоже довольно высока. Тут нужно смотреть на качество вложений. Если госбумаги – то всё норм, если ВДО – это повод задуматься.

3. Дебиторская задолженность. Это деньги, которые должны заплатить компании контрагенты. Например, компания отгрузила 100 тонн нефти, но еще не получила оплату. Чтобы не допускать в бухгалтерии «кассового разрыва» (ведь товар продан, а не списан), эта будущая оплата записывается в дебиторку.

Нужно смотреть, чтобы с годами дебиторка не сильно росла – ведь клиенты могут и не заплатить. Кроме того, нужно смотреть на качество дебиторской задолженности – если компания работает с потенциальными банкротами, то она сама без пяти минут банкрот. Некоторые компании учитывают в дебиторке возможные убытки, т.е. показывают дебиторскую задолженность меньше, чем она есть в реальности.

4. Запасы (товарно-материальные активы). Это товары, материалы и сырье, которым обладает компания. У торговых, добывающих и промышленно-производственных компаний это будет самая крупная категория активов. У IT, биофармы, компаний из сферы услуг, естественно, таких активов будет гораздо меньше.

Инвестору нужно следить, чтобы количество запасов не росло слишком сильными темпами, иначе происходит затоваривание складов. Это не только это свидетельствует об отсутствии спроса на товар, но и влечет за собой рост расходов на обслуживание складов. При излишнем затоваривании компании вынуждены занижать цены или вовсе списывать излишки.

5. Налог к возмещению. Чаще всего здесь «скрывается» возмещенный НДС – это такой аналог налогового вычета для компаний. Но могут быть и другие налоговые поблажки, например, сниженный НДПИ.

6. Прочие оборотные активы. Сюда включаются, например, производные финансовые инструменты, краткосрочные депозиты, предоплата и т.д.

7. Резервы. Некоторые компании указывают в составе активов отложенные резервы.

В примечаниях к отчетности компании указывают конкретный состав активов. Если вы хотите погрузиться в изучение деятельности организации, обязательно их читайте.

Вот так выглядят оборотные активы на примере отчетности Лукойла за 2020 год.

Внеоборотные активы

К внеоборотным активам относится всё то, что будет использоваться компанией не один год. Например, это могут быть патенты, разработки, техника, земля, оборудование (допустим, станки). Условно говоря – это то, с помощью чего осуществляется деятельность.

Например, чтобы завод выпустил готовую продукцию, он должен купить землю, возвести цех, поставить станки – всё это внеоборотные активы. Затем завод привозит железо и уголь и делает из них стальные детали, которые потом продает. И вот это (железо, уголь, детали) и будут оборотные активы.

Для каждого предприятия определяются свои оборотные и внеоборотные активы. Например, если у нас не завод, а фирма по продаже станков, то станки будут оборотными активами. Если у нас завод по производству станков, то используемые в производстве станки будут внеоборотными активами, а новые сделанные станки – оборотными.

К внеоборотным активам относятся:

1. Основные средства. Они делятся на две большие категории: материальные и нематериальные. Материальные – это как раз те самые земли, станки, заводы и пароходы, словом: основное имущество фирмы. Нематериальные – патенты, лицензии, разрешения, ноу-хау и прочее. Кроме того, у финансовых компаний выделяют еще одну категорию: финансовые активы. Например, у банков это – выданные кредиты, а у инвестиционных компаний – вложения в другие фирмы.

У промышленных и производственных компаний типа Газпрома, Лукойла или Exxon Mobile основных материальных средств будет гораздо больше, чем, скажем, у банков, IT или компаний из сферы услуг (у условного Яндекса из оборудования – только компьютер и стол для программиста, а у условного Лукойла – километры труб, хабы, сети, качалки, заправки и т.д.). Поэтому компании с большим объемом материальных активов называют капиталоемкими – чтобы запустить новую нефтяную компанию, потребуется гораздо больше капитала, чем открыть IT-фирму.

Важно: когда инвесторы говорят, что компания растет, то обычно под ростом подразумевается как раз-таки увеличение основных средств. Если объем основных средств растет, то всё нормально.

Но нужно смотреть, чтобы в активах не надувался пузырь. Компания может решить, что сегодня ее земля стоит 1 млрд рублей, а завтра – 2 млрд рублей. Такие бухгалтерские упражнения называются переоценкой имущества и некоторыми компаниями осуществляются регулярно. Одновременно завышается размер капитала (мы же помним, что активы = пассивам?). Получается, мы имеем завышенную оценку компании и более низкие мультипликаторы.

Ну, и переоценка работает в другую сторону. Компания может решить, что ее ГРЭС стоит не 15 млрд, а 12 – активы уменьшаются, а мультипликаторы улучшаются (становится лучше рентабельность активов и т.д.).

2. Долгосрочные финансовые активы. Обычно это долгосрочные депозиты (сроком более 1 года), ценные бумаги с погашением через год (например, облигации и векселя) и т.п. Компании в примечаниях раскрывают конкретный состав активов. Если компания – финансовая, то смотреть эти примечания прям обязательно надо.

3. Инвестиции в ассоциированные и дочерние предприятия. Здесь имеются в виду займы, выданные совместным, ассоциированным и дочерним предприятиям в рамках одного холдинга. Поступления от этих займов учитываются в доходах в виде финансовых доходов.

4. Долгосрочная дебиторская задолженность. Что такое дебиторка – вы уже знаете, поэтому едем дальше.

5. Активы в форме пользования. Это активы, сданные в аренду. Например, техника, переданная в лизинг, или зафрахтованные судна.

6. Гудвилл. Это «добавочная стоимость» холдинга, так как в целом холдинг стоит больше, чем его отдельные части. Изначально идея гудвилла появилась при оценке ликвидационной стоимости компании, чтобы оценить (в деньгах) эту самую «добавочную стоимость».

Например, при построении вертикально-интегрированного холдинга (полный цикл – от добычи сырья до продажи готовых изделий) транспортных издержек будет меньше, так как не надо платить поставщику за сырье и сторонней компании за доставку. Чем больше в холдинге взаимодействующих частей, позволяющих сокращать операционные издержки и наращивать прибыль, тем дороже будет стоить гудвилл.

Кроме того, если компания обладает уникальными технологиями или супер-менеджментом, это тоже будет отражаться в гудвилле.

На самом деле гудвилл – это «бумажный» актив, т.е. он не имеет материальной стоимости. Правил, которые определяют его стоимость, строго говоря не существует. Доходит до смешного, когда в некоторых компаниях с «одаренным» менеджментом гудвилл составляет чуть ли не 90% всех активов.

Я обычно смотрю на динамику гудвилла (если он растет – это хорошо, а если бухгалтеры периодически его списывают – значит, не очень хорошо) и на соотношение гудвилла и остальных активов. Если гудвилла больше 10% – значит, это повод хорошенько покопаться в отчетности.

7. Прочие внеоборотные активы. Здесь всё, что не поместилось в предыдущих пунктах. Расшифровку, как обычно, нужно искать в примечаниях.

Внеоборотные активы на примере Газпрома.

Чистые активы предприятия

Итак, мы разобрались, что активы компании – это совокупность внеоборотных и оборотных активов. Активы всегда равны пассивам. Пассивы, в свою очередь, образуются из капитала и обязательств.

Поэтому формула расчета активов будет такой:

Активы = обязательства + капитал

Но сам по себе размер активов мало что говорит. У одной компании активы 100 млрд долларов, а у другой – 150 млрд. Какая лучше? Можно подумать, что вторая, раз у нее больше активов.

Но потом окажется, что у первой компании почти нет обязательств и активы сформированы в основном капиталом, а у второй всё наоборот, и все активы взяты в долг.

Бенджамин Грэм в книге «Разумный инвестор» вводит такое понятие, как «чистые активы». Чистые активы (ЧА, Net Assets) – это разница между активами и обязательствами компании. Проще говоря, это сумма, которая останется инвесторам, если компания продаст все свои активы (обратит их в деньги), а потом погасит свои долги.

То есть самая простая формула ЧА будет такой:

Затем Грэм предлагал на стоимость ЧА разделить количество акций компании – так он определял справедливую стоимость акции.

Вариант этой же формулы, но скорректированный на долги учредителей и доходность будущих периодов:

ЧА = активы – обязательства + задолженность учредителей по взносам в уставный капитал + доходность будущих периодов

Другой подход: из стоимости активов вычесть не все обязательства, а только их часть (текущие обязательства). То есть формула будет такой:

ЧА = активы – текущие обязательства

Например, у девелоперов значительная часть долгосрочных обязательств формируется в виду специфики их бизнеса. Так, деньги пайщиков (покупателей недвижимости) помещаются на эскроу-счета в банке, и под эти деньги застройщику выдается кредит, который учитывается как раз в долгосрочных обязательствах. Когда дом сдан, кредит в банке погашается, а застройщик получает деньги с эскроу-счета.

Если считать стоимость ЧА по классической формуле, у нас будет занижение показателя. Поэтому целесообразнее вычесть из активов не все обязательства, а только краткосрочные и часть долгосрочных.

Чистые материальные активы

Для компаний, у которых большая доля материальных активов, обычно считают не стоимость чистых активов, а стоимость чистых материальных активов (Net Tangible Assets, NTA). Это нужно, чтобы понять, сколько реально стоит физическое имущество фирмы.

NTA = активы – обязательства – гудвилл – нематериальные активы

Таким образом, мы «очищаем» активы от всех долгов, бумажных и нематериальных активов.

Отмечу, что считать NTA для IT, биомедицинских, рекламных компаний, фирм из сферы услуг не совсем правильно, потому что большую часть их активов формируют как раз-таки нематериальные активы и гудвилл, и произойдет существенное занижение оценки.

Рентабельность активов

Ну ок, мы рассчитали размер активов, стоимость чистых или материальных активов – но что нам это дает?

Чтобы понять, насколько эффективно компания использует активы, применяют формулу ROA (Return of Assets, т.е. рентабельность активов). Формула выглядит так:

ROA = чистая прибыль / активы * 100%

Чем выше показатель ROA, тем лучше.

Например, у двух фирм одинаковая стоимость активов – 50 млрд долларов. Но компания А имеет чистую прибыль в размере 5 млрд долларов, а компания Б – 15 млрд. Посчитаем ROA:

По показателю ROA мы можем сравнить компании в одной сфере деятельности и понять, кто из них более эффективно использует свои активы. Может оказаться так, что небольшая закусочная «У Ашота» является намного более рентабельней глобальной транснациональной нефтяной компании.

Долг / активы

Коэффициент долг / активы (отношение долга к активам, или Total debt ratio) показывает, какая часть активов была профинансирована внешними заимствованиями. Проще говоря, показывает долю обязательств в активах.

Total debt ratio = обязательства / активы

Посмотрим значение коэффициента у Газпрома. Активы на конец 2020 года составляли 23,352 трлн рублей, а обязательства – 8,547. Значит, Total debt ratio равен 8,547 / 23,352 = 0,366.

Это значит, 36,6% активов профинансированы обязательствами, а остальную часть активов (63,4%) формирует капитал.

Значение Total debt ratio ниже 0,4 говорит о низкой долговой нагрузке, выше 0,6 – о высокой.

Иногда бывает так, что у компании – отрицательный капитал из-за большой доли долгов и накопленного дефицита. В таком случае обязательства могут оказаться в несколько раз больше активов. Например, у Мечела капитал оставляет –230,67 млрд рублей, а обязательства 424,51 млрд. Активы при этом равны 193,84 млрд рублей (т.е. обязательства + капитал, в данном случае 424,51 – 230,67).

Следовательно, коэффициент Total debt ratio будет равен: 424,51 / 193,84 = 2,19.

В целом, если TDR оказывается выше 1, это значит, что долгов у компании больше, чем активов. И это не очень-то хорошо, особенно в долгосрочной перспективе.

Коэффициент иммобилизации

Еще один коэффициент, связанный с активами – это так называемый коэффициент иммобилизации. Он показывает степень ликвидности активов. Инвесторы смотрят на него, чтобы понять, насколько быстро компания сможет обратить свои активы в деньги.

КИ = постоянные активы / текущие активы

Какие именно активы относить к постоянным и текущим, определяется спецификой бизнеса. Чем ниже значение коэффициента, тем больше доля ликвидных активов фирмы.

На самом деле на практике этот коэффициент используется довольно редко, но знать о нем лишним не будет.

Коэффициент текущей ликвидности

А вот этот мультипликатор используют гораздо чаще, главным образом – для определения платежеспособности предприятия.

Формула коэффициента текущей ликвидности такова:

КТЛ = оборотные активы / краткосрочные обязательства

Мультипликатор показывает, может ли компания погасить текущие обязательства за счет исключительно оборотных активов. Если завтра в фирму придет кредитор и потребует отдать все долги до копейки – сможет ли фирма сделать это?

Соответственно, чем выше значение коэффициента, тем лучше. Если оно выше 1, то это просто замечательно: это– значит, у компании достаточно средств прямо сейчас, чтобы отвечать по своим коротким обязательствам.

Итак, активы – это имущество компании, которое формируется за счет собственных средств компании (капитала) и заемных (обязательств). Активы всегда равны пассивам – это главное правило бухгалтерского равенства. Разделить активы можно по-разному, самое распространенное деление – на оборотные (со сроком обращения менее 1 года) и внеоборотные (со сроком использования более 1 года). Активы отображаются в отчетах по МСФО. На основе значения активов рассчитывают разные мультипликаторы, самый важный из которых ROA – он показывает рентабельность активов, и чем он выше – тем лучше. На этом всё. Удачи, и да пребудут с вами деньги!

[Общее число голосов: 4 Средняя оценка: 5 ]