Что такое риск менеджмент

Риск-менеджмент

Риск-менеджмент

Риск-менеджмент (управление рисками; англ. Risk management ) — процесс принятия и выполнения управленческих решений, направленных на снижение вероятности возникновения неблагоприятного результата и минимизацию возможных потерь, вызванных его реализацией.

Современная экономическая наука представляет риск как вероятное событие, в результате наступления которого могут произойти положительные, нейтральные или отрицательные последствия. Если риск предполагает наличие как положительных, так и отрицательных результатов, он относится к спекулятивным рискам. Если же вследствие реализации риска могут наступить либо отрицательные результаты, либо их может не быть вовсе, такой риск именуется чистым.

Цель риск-менеджмента в сфере экономики — повышение конкурентоспособности хозяйствующих субъектов с помощью защиты от реализации чистых рисков.

Содержание

История теории риск-менеджмента

Теория риск-менеджмента основывается на трех базовых понятиях: полезности, регрессии и диверсификации.

В 1738 году швейцарский математик Даниил Бернулли дополнил теорию вероятностей методом полезности или привлекательности того или иного исхода событий. Идея Бернулли состояла в том, что в процессе принятия решения люди уделяют больше внимания размеру последствий разных исходов, нежели их вероятности.

В конце XIX века английский исследователь Ф. Гальтон предложил считать регрессию или возврат к среднему значению универсальной статистической закономерностью. Суть регрессии трактовалась им как возврат явлений к норме с течением времени. Впоследствии было доказано, что правило регрессии действует в самых разнообразных ситуациях, начиная с азартных игр и расчета вероятности возникновения несчастных случаев, и заканчивая прогнозированием колебаний экономических циклов.

В 1952 году аспирант Чикагского университета Гарри Марковиц в статье «Диверсификация вложений» («Portfolio Selection») математически обосновал стратегию диверсификации инвестиционного портфеля, в частности, он показал, как путем продуманного распределения вложений минимизировать отклонения доходности от ожидаемого показателя. В 1990 году Г. Марковицу присуждена Нобелевская премия за разработку теории и практики оптимизации портфеля фондовых активов.

Этапы риск-менеджмента

В риск-менеджменте принято выделять несколько ключевых этапов:

Ключевым этапом риск-менеджмента считается этап выбора методов и инструментов управления риском.

Методы и инструментарий риск-менеджмента

Базовыми методами риск-менеджмента являются отказ от риска, снижение, передача и принятие.

Риск-инструментарий значительно шире. Он включает политические, организационные, правовые, экономические, социальные инструменты, причем риск-менеджмент как система допускает возможность одновременного применения нескольких методов и инструментов риск-управления.

Наиболее часто применяемым инструментом риск-менеджмента является страхование. Страхование предполагает передачу ответственности за возмещение предполагаемого ущерба сторонней организации (страховой компании). Примерами других инструментов могут быть:

Ссылки

Полезное

Смотреть что такое «Риск-менеджмент» в других словарях:

Риск-менеджмент — представляет собой систему оценки риска, управления риском и финансовыми отношениями, возникающими в процесса бизнеса … Словарь терминов антикризисного управления

РИСК-МЕНЕДЖМЕНТ — Набор правил и процедур, нацеленных на отслеживание возможных неблагоприятных событий, с целью принятия решений, предотвращающих негативный эффект от них Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

риск-менеджмент — 3.16 риск менеджмент (risk management): Процесс принятия решений по управлению, основанный на анализе возможных угроз, их последствий, а также возможностей или вероятности успеха. Примечание Процесс риск менеджмента обычно начинается с… … Словарь-справочник терминов нормативно-технической документации

РИСК МЕНЕДЖМЕНТ — Целенаправленные действия страховщика и/или сюрвейера (аджастера) по ограничению или минимизации риска в системе экономических отношений. Концептуальный подход к использованию P.м. в страховании включает в себя три основные позиции: выявление… … Экономика и страхование : Энциклопедический словарь

Риск-менеджмент в подразделении — включает в себя анализ состояния рынка и возможностей подразделения, который нацелен на маркетинговые исследования с целью определения наиболее перспективных направлений деятельности данного подразделения, с предварительной оценкой степени риска… … Словарь терминов антикризисного управления

менеджмент риска, риск-менеджмент — 2.2 менеджмент риска, риск менеджмент (risk management): Скоординированные действия по управлению организацией с учетом риска (2.1). [Руководство ИСО 73:2009, определение 2.1] Источник: ГОСТ Р ИСО 31000 2010: Менеджмент риска. Принципы и… … Словарь-справочник терминов нормативно-технической документации

Менеджмент — (Management) Менеджмент это совокупность методов управления предприятием Теория, цели и задачи менеджмента, менеджер и его роль в развитии предприятия Содержание >>>>>>>>>>>> … Энциклопедия инвестора

менеджмент — 3.2. менеджмент: По ГОСТ Р ИСО 9000 (статья 3.2.6). Источник: ГОСТ Р 1.4 2004: Стандартизация в Российской Федерации. Стандарты организаций. Общие положения … Словарь-справочник терминов нормативно-технической документации

Риск — У этого термина существуют и другие значения, см. Риск (значения). В данной статье или разделе имеется список источников или внешних ссылок, но ис … Википедия

Менеджмент — Запрос «Менеджер» перенаправляется сюда; см. также другие значения. Менеджмент (от англ. management управление, руководство, менеджмент, администрация, дирекция, умение владеть) означает разработку (моделирование), создание… … Википедия

Что такое риск-менеджмент. Объясняем простыми словами

Риск-менеджмент — скоординированные действия по управлению организацией с учётом риска, призванные снизить влияние неопределённости на финансовый результат.

Проще говоря, это система процедур и практик, которая предупреждает появление опасностей для бизнеса. Запуская новый бизнес, вы всегда имеете возможность получить прибыль, но вместе с этим существует и опасность потерять вложенные средства. Для этого и нужна система управления рисками.

Пример употребления на «Секрете»

«Когда мне было 25, в мой город пришёл McDonald’s. Об этом важном событии стало известно заранее, и ко дню открытия у меня уже был готов Daewoo Matiz, а также сумки-холодильники, рекламные магнитики и, главное, сайт с предложением доставить в любую точку города блюда из американского ресторана. И ещё, конечно, новая симка с красивым номером. Бизнес прожил недолго. Это было ещё в те времена, когда McDonald’s держал марку и не позволял службам доставки кормить людей остывшими пирожками. Права показывать чужой логотип на моём сайте мне никто не давал. Получив письмо с угрозой судебного разбирательства от большой американской юридической конторы, я решил не продолжать. Это был провал, но я осознал важность риск-менеджмента».

(Предприниматель Алексей Кузяев — в колонке о том, как он понял, что его призвание — бизнес.)

Нюансы

Стратегический риск. Для успешного бизнеса необходим проработанный бизнес-план, но иногда даже самые качественные бизнес-планы могут выглядеть устаревшими. Это и есть стратегический риск. Он может быть связан с технологическими изменениями, с появлением сильных конкурентов, стоимостью сырья и т. д.

Риск соответствия. Например, вы занимаетесь продажей сельскохозяйственной продукции. В России бизнес успешен, поэтому вы решаете попробовать продавать товары ещё и в Европе. В таком случае вы можете столкнуться с риском несоответствия нормативным требованиям, ведь европейские страны имеют свои правила безопасности и маркировки для продуктов питания.

Операционный риск. Риск того, что может случиться непредвиденный сбой в ежедневных операциях компании. Например, техническая неисправность прибора. Иногда операционные риски могут возникать из-за ситуаций, на которые компания никаким образом не может повлиять, например стихийное бедствие или иные обстоятельства непреодолимой силы.

Финансовый риск. Например, у вас есть постоянные клиенты, которые закупают крупные партии товаров ежемесячно. Деньги от продажи этих товаров — это львиная доля вашей прибыли. Если эти клиенты попросят рассрочку платежа или вовсе будут иметь проблемы с оплатой товара, то у вас появляется риск кассового разрыва.

Репутационный риск. Если ваша компания вдруг попала в центр скандала, то есть риск потерять репутацию на рынке и доверие клиентов, а это немедленно отразится на доходах бизнеса. Кроме того, могут начаться проблемы с поставщиками или спонсорами. Они попросту не захотят больше сотрудничать с вами.

Критика

Эксперт по риск-менеджменту Грант Перди заметил: «Мы постоянно слышим фразу «управление рисками», но задумываемся ли о её значении? До сих пор нет общей точки зрения на то, что такое управление рисками или почему мы на самом деле управляем ими. Звучат различные утверждения, что риск-менеджмент поддерживает принятие решений или является частью корпоративного управления. Однако зачастую управление рисками скорее препятствует качественному принятию решений, чем помогает в этом. Дело в том, что подход к управлению рисками представляет собой неуклюжую, многослойную конструкцию, которая меняется каждый день под влиянием различных факторов, в том числе появления новых требований, что сопровождается бумажной волокитой. Для многих компаний управление рисками стало, образно говоря, «бременем на шее» и не приносит желаемых результатов».

Риск-менеджмент в трейдинге: как научиться торговать и не быть в минусе

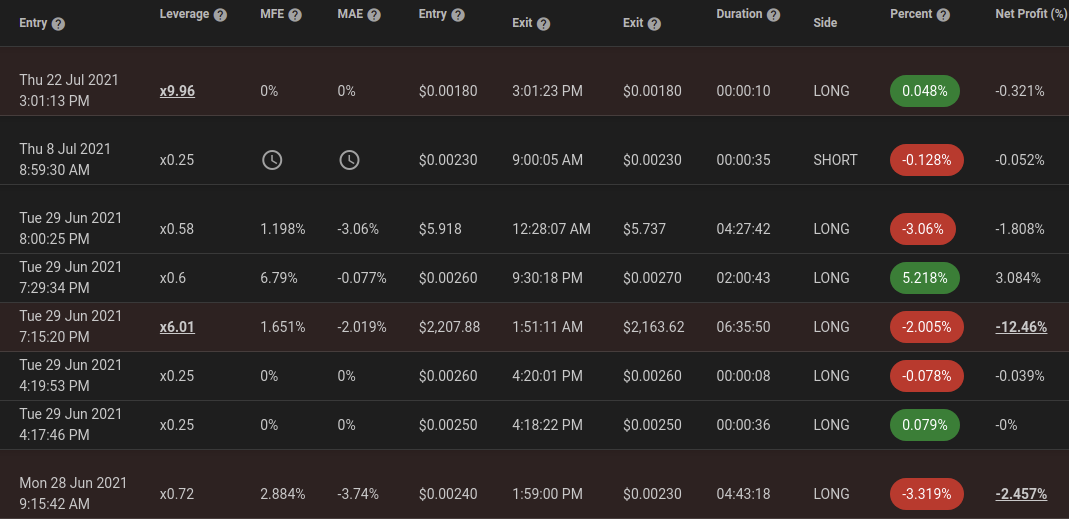

В этой статье я не только расскажу про риск-менеджмент, но и познакомлю с обновлением журнала — разделом «Управление рисками». Он поможет вам зарабатывать, даже если вы будете торговать в минус. Вперед к изучению👇

Вы, наверное, слышали фразу, что имея правильный риск-менеджмент, вы можете входить в сделку просто подкидывая монетку и все равно остаться в плюсе. И правда в этой фразе есть!

Взгляните на свои убыточные сделки! Везде вы теряете одинаково или иногда случается так, что одна сделка приговорила 10% вашего депозита?

Если это вам знакомо, то риск-менеджмент это то, что вам нужно внедрить как можно скорее в своей торговле. Считайте это Святым Граалем трейдера. Без него даже самая успешная стратегия обречена.

Какие параметры надо учитывать?

В первую очередь давайте определимся с целями🎯

Мы должны терять в сделке как можно меньше и никогда не превышать лимит, который мы установим. Тогда вы забудете, что такое ликвидация, и увидите, что торговля станет намного приятнее. Ведь вы уже заранее знаете, что получив стоп-лосс, вы потеряете не больше N-ой суммы денег. И сумма эта должна быть такой, чтобы вы не тряслись над каждой сделкой, стирая пот со лба, а спокойно позволили рынку идти к вашим целям.

Все сделки должны подчиняться одним и тем же правилам. Не бывает суперсделок или суперсетапов. Ваша потеря всегда точно определена.

Риск на сделку

Допустим, ваш депозит — 100$. Мы рекомендуем для новичков установить не более 2% риска на сделку. Т.е. при любом раскладе вы не потеряете больше 2$ в одной сделке. Это даст вам больший запас для оттачивания мастерства и своей стратегии.

❗️ Но нельзя бездумно везде ставить стоп-лосс просто на том уровне 2%. Его нужно ставить там, где ваш сетап уже точно опровергнут рынком. Цену входа мы не контролируем, стоп-лосс тоже. Что нам остаётся? Только объём сделки!

Именно уменьшив объем сделки, вы сможете поставить дальний стоп-лосс, если он необходим. В ближайшее временя мы постараемся добавить онлайн калькулятор, который будет подсказывать вам допустимый объем сделки.

Риск на депозит

Риск на депозит в первую очередь спасает вас от “тильта”🤦♂️

Тильт — состояние, когда трейдер в порыве «отыграть потерю», все сильнее и сильнее погружается в убыточные сделки, пока не получит существенный убыток или полную ликвидацию депозита.

Для этого вы заранее устанавливаете лимит. Мы рекомендуем не выходить за рамки 5% от вашего депозита в день. Но тут все зависит от вашей стратегии, кто-то допускает потерю и 20%. Для начинающих лучше не ставить больше 10%.

После установки этого лимита вы можете торговать в течение дня то в плюс, то в минус, соблюдая риск на сделку, и в какой-то момент серия неудачных сделок приводит к потере 5% от депозита. Тут надо научиться останавливать себя. Как бы вам не хотелось продолжить, как бы желание отыграться не заставляло вас снова и снова входить в рынок, самое верное решение будет выключить терминал.

Отдохнуть, собраться с мыслями. Потратить время на анализ сделок, выпить кофе и прогуляться на свежем воздухе. Поверьте, это правило было написано ценой сотни миллионов долларов. Вы не упускаете шансы! Рынок подарит вам возможность заработать еще тысячу раз. Но несоблюдение этого правила — неминуемо приведёт вас к потере депозита🙅♂️.

Кредитные плечи и лига x125

Большое плечо = много денег, верно? НЕТ! Большое плечо — это в 99% случаев просто жадность и желание получить здесь и сейчас все деньги мира. Как только вы занимаете слишком много, вы превращаете трейдинг в казино. Пан или пропал. Либо всё, либо ликвидация. Этот подход всегда приводит к потерям. Даже если вам повезло пару раз, ни одна стратегия с таким подходом не выживет на дистанции.

☝️ Повышать плечи можно только, когда вы стабильно начали зарабатывать. По чуть-чуть. Но не забывайте, даже если у вас 20 плечо, вы не можете позволить себе потерять больше 2% на сделку. А это значит, что ваш стоп очень близко ко входу. Спросите себя, умеете ли вы так идеально входить в рынок?

«Но контролировать свои риски сложно и муторно!»

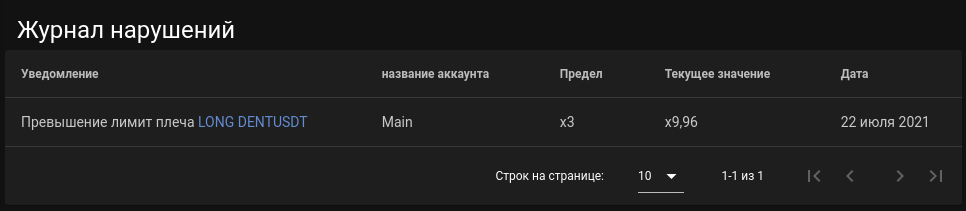

Верно, поэтому мы добавили в tradermake.money новый раздел “Управление рисками”, который вы найдете в левом меню. Там можно выставить все вышеуказанные параметры и дневник сам подсветит сделки красным, если вы не соблюли свой РМ. Он вышлет вам уведомление в Telegram и подскажет, когда стоит прекратить торговлю и взять паузу!

Для этого нужно подключиться к нашему боту.

Расчет ведется относительно колонки «Чистая прибыль (%)», которая высчитывает вашу прибыль относительно вашего депозита на момент открытия сделки.

А также ведется журнал нарушений, где вы сможете посмотреть, когда и насколько вы превысили РМ. Я надеюсь, ваш журнал останется пустым!

От вас остается только соблюдать рекомендации и зарабатывать деньги, ведь trader makes money!

Трейдинг: секретные формулы риск-менеджмента для начинающих

С чем у вас в первую очередь ассоциируется биржевая торговля? Если с миллионами, то вы либо новичок, либо камикадзе. А когда для вас трейдинг = риск — значит, вы опытный участник процесса и умеете управлять капиталом, несмотря на все рыночные виражи. Вас можно поздравить, потому что большинство тех, кто стремится на биржу, вообще о рисках не думают, пока не сольют первый депозит подчистую. Дилетантам невдомек, что удержаться на бирже длительное время — это не результат везения, а грамотный продуманный профессиональный риск-менеджмент.

Какими же навыками надо овладеть, чтобы объективно оценивать обстановку, свои возможности и ограничения, прибыльность или убыточность каждой сделки? Как надо балансировать и какие правила риск-менеджмента соблюдать, чтобы сохранить и приумножить капитал?

Что такое риск-менеджмент?

Риск-менеджмент – это ваша кнопка SOS, которая включается в критической точке на рынке и выбрасывает вас из позиции. Стратегия, которая призвана уменьшить ваши убытки в сделках. Холодный душ, который вас отрезвляет, когда вы тильтуете.

Риск-менеджмент отвечает на вопрос – сколько я могу потерять в сделке? Этот вопрос как мигающая красная лампочка должен всегда быть у вас в голове. Зарабатывать на бирже вы будете, если сначала научитесь не терять.

Начнем с основ риск-менеджмента

Первое — в любой даже очень привлекательный проект нельзя инвестировать более половины всего капитала. Иначе это будет смерти подобно.

Во всех трейдерских блогах новичкам дают один и тот же совет — не кладите все яйца в одну корзину! Думаете, к этому сильно прислушиваются? Как бы не так, статистика говорит о противоположном — основательно готовятся к трейдингу единицы. Остальным на диверсификацию наплевать.

А зря. Если сравнить ее с обычной работой, то этот как днем работать на окладе в офисе, а по вечерам подрабатывать то здесь, то там и при этом иметь почти такой же доход, как от основной работы. Улавливаете параллель?

Хорошо, а если так — вы работаете охранником посменно через каждые 2 дня и на другие 2 дня находите еще одну подработку с таким же выхлопом по деньгам. Допустим, вы даже успеваете высыпаться. Практически идеальная жизнь — если накроется одно место работы, вы застрахованы наличием второго. Доход, конечно, упадет, но не так критично, как могло бы быть. У диверсификации тот же принцип, только применительно к бумагам и инструментам.

Отсюда вытекает второе — вы не должны вкладывать деньги только в одну бумагу, их должно быть минимум две, а лучше больше.

Новичкам не больше трех, чтобы не запутаться. Причем в каждую бумагу инвестируем до 15 % депозита (на трех бумагах это 45%, т.е. меньше половины капитала — см. первый пункт). Это ваша страховка от разорения — чтобы потом не стреляться, не топиться и не жить впроголодь на даче. Сорри, что утрирую, но как еще писать, чтобы доходило до «особо продвинутых», которых на бирже большинство?

Третье правило — на одной сделке вы имеете право рисковать суммой не больше 5% от фактического депозита.

Если поддерживать риски в пределах 5%, то и общая убыточность составит примерно столько же. При обычной экономической ситуации этому проценту равен уровень инфляции. Но каждый трейдер должен стремиться уменьшать риски по возможности до 1,5 % — чем меньше риска, тем больше стабильности.

Четвертое — открывать позиции надо по нескольким инструментам, но в пределах суммы гарантийного обеспечения, которое часто составляет 25% депозита.

Вот здесь подробнее. Обычно акции из одной группы при смене рыночных тенденций ведут себя примерно одинаково — когда падает одна акция второго эшелона, скорее всего, она потянет за собой и другие. Именно поэтому не стоит рисковать деньгами для открытия крупных позиций только для одной группы бумаг. Принцип диверсификации в том и состоит, чтобы убытки от одной группы активов перекрыть прибылью от других.

Это о том, чтобы иметь меру, инвестируя деньги в разные инструменты. Чтобы не дробить депозит на микроскопические доли и не покупать разных бумаг по чуть-чуть. Не стоит иметь в портфеле больше 5-7 инструментов, иначе даже самый продвинутый трейдер запутается в подсчетах. Новичкам вообще желательно начать с 2-3 видов бумаг по этой же причине.

Шестое — ставьте стопы.

Элементарная вещь, и тем не менее многими игнорируемая. Лучшей защиты от слива денег просто нет. Помните — это биржа со всеми ее выкрутасами, где цена запросто может пойти не в ту сторону, какую вам надо. Выбирая между недополученной прибылью и полным исчезновением депозита, включайте голову.

Седьмое — адекватная норма прибыли в трейдинге 1:3.

Надо четко осознавать, что прибыльных сделок всегда меньше, чем убыточных. А сделок, приносящих самый существенный доход, еще меньше. Поэтому стремитесь как можно дольше сохранять прибыльные позиции и одновременно сводите к минимуму потери.

Восьмое — грамотно открывайте позиции, особенно если их несколько.

Заранее выделяйте, где у вас трендовые инструменты, а где торговые. Зачем это надо? У торговых инструментов стопы располагаются близко, а у трендовых, работающих на средне и долгосрочную перспективу, они будут дальше. При небольшом разбросе цен ваши позиции сохранятся и принесут существенную прибыль.

Как управлять рисками?

Стили риск-менеджмента

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Полная версия материала доступна зарегистрированным пользователям

Зарегистрируйтесь и смотрите в свое удовольствие

Нажимая на кнопку я подтверждаю, что я

прочел(-ла) и принимаю Условия оказания услуг

и Политику конфиденциальности

Полная версия материала доступна зарегистрированным пользователям

Зарегистрируйтесь и смотрите в свое удовольствие

Полная версия материала доступна зарегистрированным пользователям

Введите email, который вы

указывали при регистрации

Что на самом деле дает риск-менеджмент

Что такое риск-менеджмент

Риск-менеджмент – это анализ рыночных неопределенностей, а также результативности работы по торговой системе, в результате чего трейдер может определить вероятность и величину потенциальных убытков от инвестиции.

Риск-менеджмент называют также «управлением рисками». В процессе управления рисками трейдер определяет уровень убытков, которые он готов понести в том случае, если его позиции закроются с отрицательным результатом.

В этом ему помогают несколько метрик, следующих из результативности его работы в прошлом.

На какие метрики опирается трейдер

Рис. 1. Результативность робота. 15-летний исторический тест.

Рис. 2. Кривая доходности.

Общая прибыль, общий убыток, профит фактор

В приведенном примере профит-фактор составил 1.51. Это значит, что общая прибыль в полтора раза превышает общий убыток.

Доходность

Под ней понимается средняя годовая доходность. Иными словами, усредняется доходность за все предыдущие годы.

В трейдинге за нормальный временной промежуток для определения доходности принято брать год. В пределах года считают также доходность по месяцам. На недели и дни, как правило, не переходят, поскольку это отнимает время и не дает информации, на основе которой можно сделать полезные выводы.

В приведенном примере средняя доходность в год составила 18.5% при риске на сделку 1% от капитала.

Просадка

Просадку понять просто, взглянув на пример кривой доходности.

Любое движение кривой доходности вниз называется просадкой. Когда кривая доходности обновляет свой предыдущий максимум, мы узнаем величину этой просадки.

Просадка вычисляется по формуле:

Например, если кривая доходности вышла на новый максимум, но затем случилось 5 убыточных сделок подряд с потерей 1% по каждой, то просадка в этом случае составила 4.91%.

На примере выше максимальная просадка составила 16.1%.

Коэффициент восстановления

Данный коэффициент показывает, насколько рассматриваемый торговый алгоритм способен восстановиться после просадок.

Например, если в течение года КД «просела» на 10%, но средняя годовая доходность составила те же 10%, то КВ равен единице. Это значит, что, восстановившись после просадки, торговая система принесла еще столько же, на сколько «просела».

В приведенном выше примере КВ равен 18.5% / 16.1% = 1.15.

Сделки прибыльные и убыточные, их количество, величины и отношение

Для оценки результативности необходимо рассмотреть все сделки.

В приведенном примере система совершила 743 сделки за почти 15 лет. Из них прибыльных оказалось 276, а убыточных 467. Это значит, что только каждая третья сделка приносит прибыль.

Как система смогла принести доход?

Дело в величине средней прибыльной и средней убыточной сделки. В приведенном примере они измеряются в пунктах. Средняя прибыльная сделка в 2.54 раза превышает среднюю убыточную, поэтому даже 1 прибыльная сделка из 3-х на дистанции приносит трейдеру прибыль.

Другие параметры результативности

Существует огромное множество других параметров. Некоторые видны на рис. 1, которые можно легко вычислить. Например, продолжительность просадки, количество сделок в год и месяц.

Что дает анализ результативности торговли

Проанализировав все свои прошлые сделки, трейдер может открыть огромное количество новой информации. Ради чего оцениваются показатели результативности:

Например, в приведенной выше системе допускается увеличить процент риска с 1% до 1.5%. При этом пропорционально могут возрасти средняя годовая доходность и максимальная просадка. Однако стоит помнить, что та максимальная просадка, что мы видели в прошлом, может быть в будущем превышена, к чему нужно обязательно готовиться, ведь прошлые результаты не гарантируют таких же в будущем.

Выводы

Для спокойной работы по выбранной торговой системе полезно знать все ее свойства. Примеры метрик приведены выше. С их помощью можно получить достаточно полную картину результативности, а также подобрать комфортные трейдеру рисковые параметры, такие как уровень стоп-лоса на капитал, процент риска на одну сделку (% от баланса, теряемый в случае закрытия сделки по стоп-лоссу) и другие.