Что такое рос в трейдинге

Секреты движения цены

Главный секрет движения цены заключается в том, что никаких секретов нет.

Рассматривать ситуацию будем с точки зрения технического анализа.

Анализ трендов и его применение

1. Общие соображения.

Основная задача технического анализа — выявить тенденцию и действовать в ее направлении. Учет действующих трендов сводится к применению следующих эмпирических законов законов движения цены, используемых при техническом анализе:

— действующий тренд с большей вероятностью продлится, чем изменит свое направление;

— тренд рано или поздно закончится, но когда это произойдет никогда неизвестно.

Первый закон очень хорош, но жизнь трейдерам портит второй закон. Если бы его не было, все было бы замечательно и прекрасно.

Что же такое тренд?

Тренд или тенденция — это направленное движение цены. Однако в реальной жизни ни один рынок не движется монотонно в каком-либо направлении. Движение цены представляет собой серию зигзагов, то подъем, то падение. Именно направление динамики этих подъемов и падений и характеризует тенденцию на рынке.

1. При восходящем тренде каждый очередной подъем рынка больше предыдущего и каждый очередной спад выше предыдущего.

2. При нисходящем тренде каждый очередной спад рынка ниже предыдущего и каждый очередной максимум ниже предыдущего.

3. При горизонтальном или боковом тренде динамика минимумов и максимумов не имеет выраженной тенденции, а пики и спады находятся примерно на одном уровне.

Приведенные определения являются основополагающими при классификации текущего состояния рынка в любой момент времени. Таким образом, для того, чтобы оценить состояние рынка в любой отдельно взятый момент, нам необходимо проанализировать динамику минимумов и максимумов ценового графика.

Кроме того, следует помнить, что каждый вид тенденции является составной частью другой, более крупной тенденции, и содержит в себе более мелкие тренды.

Еще одно правило. Поскольку нас интресует что происходит ЗДЕСЬ и СЕЙЧАС, то мы смотрим на графики справа налево, начиная с последних данных, с информации сегодняшнего дня, и продвигаясь вглубь истории.

И еще одно правило.

Вблизи мы можем рассмотреть лишь детали — большое видится на расстоянии. Часто рассматривая некоторый локальный участок движения рыночных цен мы по сути дела не видим за деревьями леса. Это все равно, что рассматривать большое батальное полотно уткнувшись носом в картину — ничего не видно и ничего не понятно. Хочешь увидеть картину — отойди подальше. Захотел уточнить какие-то детали, тогда можно и придвинуться поближе, но уже зная, что именно ты хочешь рассмотреть и как рассматриваемые детали дополнят общее впечатление.

Аналогичное поведение должно быть и с анализом динамики рыночных цен, независимо от того, на каком уровне детализации графиков мы находимся. Если возникают сомнения в интерпретации текущего движения рынка (а возникают они очень часто — процесс анализа достаточно субъективен) — отойдите подальше и взгляните на общую картину.

Многое прояснится.

2. Что такое пик и спад на графике цены.

В дальнейшем, если не будет оговорено иное, мы будем пользоваться представлением графиков в виде японских свечей , как наиболее компактного и наглядного способа представления графической информации о динамике рынков.

Способы применения аналитических инструментов будем рассматривать в основном на примере валютной пары EURUSD, график которой иллюстрирует изменение во времени цены единой европейской валюты, выраженной в долларах США.

Типовой график пары EURUSD представлен на рисунке:

Рис. 1. Представление графика цены в виде японских свечей. Минимумы и максимумы рынка.

Перед тем, как приступить к анализу рынка нам необходимо договориться еще об одном вопросе, а именно: как мы будем определять максимумы (пики) и минимумы (спады) рынка по графику цен.

Простейший способ определения максимума — комбинация из трех свечей, средняя из которых выше двух крайних. Соответственно для минимума средняя свеча должна быть ниже двух крайних.

Иногда используют комбинацию из 5 свечей, средняя из которых выше (ниже) двух свечей слева и справа. Томас Демарк ввел классификацию минимумов и максимумов по количеству элементов графика цены (свечей), которые формируют эти экстремумы рынка. Однако при использовании для анализа рынка множества таймфреймов с различными интервалами построения графика эти дополнительные ограничения непринципиальны. Мы в дальнейшем будем пользоваться простейшим способом, основанным на комбинации из трех элементов (комбинация из трех пальцев — указательный и безымянный, а средний более высокий посередине, если ладонь направлена пальцами вверх).

Более сложные правила включают в себя максимумы и минимумы образованные максимумами и минимумами, сформированными по правилам трех свечей и т.п. Мы их рассматривать не будем, принципы анализа таких пиков ничем не отличаются от изложенных ниже.

3. Пример анализа трендов для EURUSD.

Теперь рассмотрим на конкретном примере как использовать то немногое, что мы уже узнали.

Проанализируем динамику рынка на примере валютной пары EURUSD. Стрелками на графиках будем обозначать минимумы (спады) и максимумы (подъемы) рынка, динамика которых и определяет направление тренда.

Вначале график месячного масштаба.

Начинаем анализировать справа налево, обозначая стрелками максимумы и минимумы.

Что видим?

1. Рынок преодолел (?) уровень последнего максимума и идет выше, т.е. признак восходящего движения.

2. Из двух последних минимумов, обозначенных стрелками на графике, последующий выше предыдущего, т.е. тоже признак восходящего тренда.

3. Однако, если принять во внимание еще один максимум графика цены, обозначенный стрелкой, то в целом текущую ситуацию на графике месячного масштаба следует трактовать как боковой тренд с восходящим движением внутри канала бокового тренда.

Для уточнения ситуации и деталей динамики рынка перейдем к графику недельного масштаба.

Вначале поговорим о красной стрелке на графике справа.

Эта стрелка «неправильная», а обозначенный ею максимум приниматься во внимание не должен. Почему? Да потому, что формирование текущей свечи еще не завершено и мы не знаем, чем оно закончится. Сохранится текущая ситуация – максимум будет сформирован, а стрелка перейдет в разряд «правильных». Будет превышен максимум предыдущей свечи – стрелка исчезнет с графика.

Что касается «правильных» стрелок, то на правом краю графика недельного масштаба также развивается восходящее движение, а именно: каждый новый максимум выше предыдущего, и каждый новый минимум выше предыдущего.

Идем дальше, повышая степень детализации, и смотрим график дневного масштаба.

Что видим?

На текущий момент времени видим то же самое, что и на недельном графике. Рост цен на правом краю графика, однако последние элементы показали минимальные цены примерно на уровне последнего из зафиксированных и обозначенных стрелкой минимумов.

О чем этого говорит?

А это говорит о том, что рынок от фазы направленного роста переходит к фазе бокового движения, которая может означать паузу в развитии восходящей тенденции, а может быть и началом разворота.

Уточним детали по графику масштаба Н4.

Здесь уже появились нюансы. В области максимумов цены обозначена зона бокового тренда, в пределах которой динамика минимумов и максимумов рынка не имеет выраженного направления, а затем минимумы рынка начали последовательно понижаться и наконец, на правом краю графика опять обозначен рост, так как последний обозначенный стрелкой минимум выше предыдущего. Вот только максимума между этими минимумами на графике масштаба Н4 нет, что ухудшает однозначность интерпретации ситуации.

Продолжим детализацию картины и перейдем к графику часового масштаба.

Правый край графика показывает, что после понижения рынка, которое мы рассмотрели на графике масштаба Н4, сформирована зона бокового тренда. Далее пошел рост котировок и динамика локальных экстремумов показывает начало восходящей тенденции.

Можно двигаться по шкале масштабов и дальше вниз, уменьшая интервал графиков и выявляя все более мелкие детали движения, но не это главное. Главный вопрос, который нам нужно для себя решить — что делать в текущей ситуации?

Сначала мы должны выбрать движение, которое будет основой для совершения наших торговых операций. Можно выбрать тренд по месячному графику, недельному, дневному или внутри дня. Тренд может быть любым, но мы должны совершенно четко представлять себе, какое движение мы торгуем.

Допустим нас интересует восходящий тренд по дневному графику.

Этот тренд согласован по направлению и не противоречит динамике цен по графикам недельного и месячного масштабов, но можем мы сейчас начинать покупать?

Смотрим график Н4: идет откат, коррекция и есть признаки завершения этой коррекции, показывающие восстановление восходящей динамики локальных максимумов и минимумов. А на графике часового масштаба рост рынка уже восстановился.

В данной ситуации, с учетом направления движения рынка по графикам с бОльшим интервалом, можно начинать покупки EURUSD в предположении о восстановлении восходящего движения, наблюдаемого на графике дневного масштаба.

Может ли рынок уйти ниже?

Может, так как ничто ему не мешает. Гипотеза роста будет разрушена, если рынок обновит минимум цен в зоне примерно 1.4150. Здесь мы будем вынуждены признать, что наши предположения не оправдались и закрыть позицию по защитному ордеру стоп-лосс, ограничивая размер получаемого убытка.

Да, рынок может уйти вниз, но вероятность роста котировок в сложившихся условиях немного выше.

Где мы будем выходить из рынка с убытком, мы уже знаем. А где мы будем фиксировать прибыль? В дальнейшем мы освоим несколько практических приемов, которые позволяют определять цели трейда с помощью каналов, целевых уровней фигур разворота и продолжения, расширения по Фибоначчи и т.п. В пока что нам остается следить за динамикой максимумов и минимумов рынка и реагировать на зоны разворота тренда и/или начала коррекции.

Впрочем, можно пользоваться одним простым приемом, суть которого заключается в следующем: при движении рынка в рамках длительного устойчивого тренда каждый новый импульс по амплитуде примерно равен предыдущему импульсу. Т.е. если рынок на предыдущем цикле прошел вверх 300пп, в потом откатил назад на 100пп, то в качестве оценки размера нового цикла роста можно взять те же 300 пп.

Вот такой примерный ход рассуждений и анализа текущей рыночной ситуации на основе оценки только одного параметра графика котировок EURUSD – динамики максимумов и минимумов цен.

Управление позицией в трейдинге

Приветствую, дорогие читатели.

Продолжаем тему управления капиталом в трейдинге.

В прошлой статье мы рассмотрели психологические моменты в трейдинге и как правильное управление капиталом помогает нам быть в «форме». Сегодня поговорим о конкретных способах математической защиты наших депозитов. Эти способы были придуманы более ста лет назад и описаны в книге Эдвина Лефевра «Воспоминания биржевого спекулянта». По сути это пирамидинг в различных проявлениях. Из современных известных трейдеров – пирамидинг активно продвигает Резвяков. Но на то мы и трейдеры – чтобы все перепроверять!

Для начала расскажу вкратце для тех кто «не в теме» — что такое пирамидинг.

Суть пирамидинга – усиливать сильное. Т.е. мы зашли в позицию, например, в лонг, и попали в тренд. Цена пошла вверх. И тут у нас два варианта наших возможных действий:

Пример:

Депозит = 100 000р.

Инструмент = фьючерс на сбербанк.

Гарантийное обеспечение = 4524р. (для ровного счёта и запаса округлим до 5000р.)

Стоп лосс в пунктах по нашей стратегии = 100 пп.

Стоимость одного пункта = 1 рубль.

Риск на одну сделку 0,5% от депозита = 500р.

Максимально возможное кол-во лотов = 100000/5000 = 20 лот

Рассчитаем лот: 500р./100пп = 5 лот.

Т.е. вход в позицию мы осуществляем 5-ю лотами.

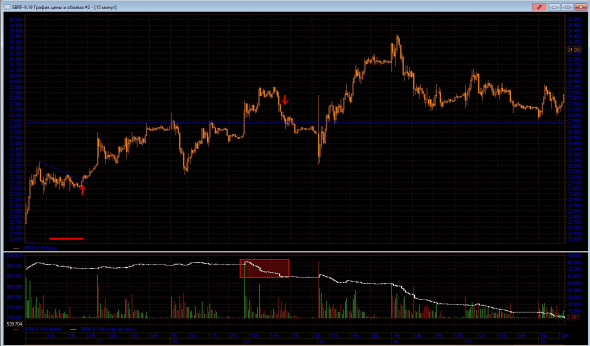

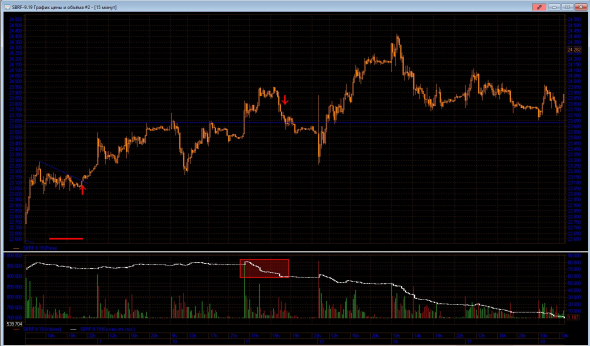

Посмотрим, как это выглядит на графике. График специально не подбирал – чтобы получилось, как в реальной торговле:

У нас была достаточно долгая консолидация – в течении нескольких дней. В начале июня происходит резкий прорыв вверх с плавным откатом к зоне ретеста уровня 22150. На этом ретесте мы входим в лонг 5-ю лотами со стопом в 100пп. Т.е. все по стратегии – риск не более 500р. на сделку.

Нам повезло и рынок пошёл в нашу сторону. 5 июня сформировалась хорошая консолидация. Можно было увеличить нашу позицию на пробое, но он случился на открытии рынка утром 6 июня. В гэп мы бы вряд ли зашли по хорошим ценам. Поэтому этот вход мы игнорировали. Далее рынок продолжил рост и нарисовал еще одну консолидацию. На её пробое мы добавляем еще 5 лотов в нашу позицию по цене 23150р.

Средняя цена входа у нас получается (23150*5 – 22150*5)/10 = 22650р.

Стоп лосс 500р/10лот = 50пп

Что мы получили? Лотов в позиции у нас уже в два раза больше. Потенциальный риск у нас тот же самый = 500р. или 0,5% от депозита. За счет того, что цена прошла достаточно далеко – мы получили хорошую фору.

Смотрим что будет дальше.

Рынок проходит еще некоторое количество пунктов вверх и наступает разгрузка открытого интереса (выделено красным фоном на графике). Отсюда делаем предположение, что тренд закончился и пора выходить из позиции. Жаль, что не удалось нарастить позицию до полного ГО. Но рынок есть рынок – берём что даёт. Посчитаем прибыль:

Средняя цена входа у нас = 22650.

Цена выхода 23650р

Прибыль составила (23650 – 22650)*10 = 10000р. Или 10% от депозита.

Соотношение риск/прибыль 1 к 20! Более чем круто!

Да, вы можете возразить – а что если изначально зайти 10 лотами? То доход при таком раскладе мог быть

(23650 – 22150)*10 = 15000р. или 15% от депозита! Могли конечно. Но суть пирамидинга в очень низком первоначальном риске и далее наращиваем позицию. В нашем примере мы нарастили всего один раз. А в идеале мы стремимся нарастить до полного ГО. Т.е. вход и 3 раза пирамидим.

Давайте посчитаем такой идеальный вариант, когда мы поймали хороший тренд при тех же условиях:

Инструмент = фьючерс на сбербанк.

Гарантийное обеспечение = 4524р. (для ровного счёта и запаса возьмём 5000р.)

Стоп лосс в пунктах по нашей стратегии = 100 пп.

Стоимость одного пункта = 1 рубль.

Риск на одну сделку 0,5% от депозита = 500р.

Максимально возможное кол-во лотов = 100000/5000 = 20 лот

Рассчитаем лот: 500р./100пп = 5 лот.

1-й вход по цене 22150 на 5 лотов, стоп-лосс 500р. (100пп) по цене 22050. ГО = 5*5000 = 25000р.

2-й вход по цене 22650 еще на 5 лотов. ГО = 10*5000 = 50000р.

средняя цена = (22150*5 + 22650*5)/10 = 22400

стоп-лосс = 500р/10лот = 50 пп по цене 22400-50 = 22350

добавились мы по цене 22650 – значит текущий стоп у нас будет находится в 22650 – 22350 = 300пп

что значительно больше первоначального стоп-лосса в 100пп. А значит наша позиция в безопасности от «торгового шума»

3-й вход по цене 23150 еще на 5 лотов. ГО = 15*5000 = 75000р.

средняя цена = (22400*10 + 23150*5)/15 = 22650

стоп-лосс = 500р/15лот = 33 пп по цене 22650-33 = 22617

добавились мы по цене 23150 – значит текущий стоп у нас будет находится в 23150 – 22617 = 533пп

4-й вход по цене 23650 еще на 5 лотов. ГО = 20*5000 = 100000р. 100% от депозита!

средняя цена = (22650*15 + 23650*5)/20 = 22900

стоп-лосс = 500р/20лот = 25 пп по цене 22900-20 = 22880 Вообще уже со второго добавления можно было перенести в безубыток и вообще не иметь рисков в этой сделке.

добавились мы по цене 23650 – значит текущий стоп у нас будет находится в 23650 – 22880 = 770пп

Закроем позицию еще через 300пп по цене 23950.

Итого (23950 – 22900)*20 = 21000р. Или 21% от депозита. Первоначальный риск 0,5%. Соотношение Прибыль/Риск = 21/0,5 = 42.

И риск у нас по сути есть только при ПЕРВОМ ВХОДЕ. При последующих добавлениях нет смысла ставить стоп-лосс с убытком, т.к. у нас запас до него более чем троекратный. Можно держать его в безубытке или маленьком плюсе. Таким образом мы можем ПРОБОВАТЬ Входить хоть 40 раз. На 41-й мы заберем все движение и будем в прибыли!

Что даёт нам пирамидинг вместе с ловлей трендов? Очень низкий процент риска – всего 0,5% от депозита (или еще меньше) Высокое соотношение риск/прибыль.

Мы можем 15….20…30…40… раз зайти не правильно, поймать стоп и один раз зайти правильно и всё равно заработать!

В данном примере мы пирамидились один раз. По нашей стратегии, гарантийного обеспечения хватило бы на три дополнительных входа. Т.е. прибыль может быть потенциально гораздо выше! И это при том же риске в 0,5%! Значит соотношение риск/прибыль в 1/20 далеко не предел! Рынок — это хаос!

Куда он пойдёт — предсказать невозможно! Даже в нашем примере, после закрытия позиции с прибылью – рынок пошёл еще выше:

Но мы не можем предсказывать, поэтому вышли по достаточным для нас обьективным причинам – снижение открытого интереса. Мы осуществляем входы в позицию лишь по статистическим формациям. Из обьективного только количество открытого интереса. Если он растёт – значит будет движение. Т.к. в позиции входят и быки, и медведи. А дальше кто то перевесит и у оппонентов сорвет стопы — вот вам и движение.

Для этой системы управления позицией был написан робот «Martin», основанный на пробое уровня.

Он может работать как в автоматическом режиме по алгоритму пробой уровней, так и в ручном, когда решение о входе в сделку принимает трейдер. Главная особенность данного робота – возможность пирамидинга с заданным риском в процентах от депозита.

Индикатор скорости изменения цены (ROC): методы торговли

Индикатор скорости изменения цены (Rate of Change — ROC) — это индикатор в техническом анализе, который измеряет процентное изменение цены финансового актива между двумя периодами времени. Он показывает изменение текущей цены по сравнению с ценой за определенное количество периодов в прошлом.

Индикатор ROC можно использовать для подтверждения движения цены или обнаружения дивергенций. Его также можно использовать в качестве индикатора для определения условий перекупленности и перепроданности, а также для подтверждения тренда.

Как рассчитывается индикатор скорости изменения цены?

Расчет ROC очень прост и требует ввода всего два типа данных. Цена закрытия на сегодняшний день и цена закрытия n периодов назад. N периодов могут быть любыми: от 5 до 14 периодов.

Формула для расчета ROC следующая:

[(Текущая цена / Цена n периодов назад) — 1] x 100

Как правило, скорость изменения рассчитывается на основе 14 периодов для значения n, но может быть изменена на любой период, предпочитаемый трейдером.

К примеру, если закрытие сегодня составляет 100, а закрытие 14 дней назад было 85, тогда ROC = [(100 — 85) / (85)] * 100 или 17,64. Это означает, что цена выросла на 17,64% за 14-дневный период. Как видно, расчет ROC очень прост и не требует много времени.

Индикатор скорости изменения цены — это осциллятор, цена которого движется выше и ниже нулевой линии и не имеет границ, так как при сильном восходящем тренде цена ROC будет показывать значения, которые со временем увеличиваются.

Поскольку показания ROC зависит от фактической цены финансовых активов, его значения нередко продолжают расти до более высоких уровней в течение определенного периода времени. Можно ожидать как отрицательные, так и положительные показания осциллятора ROC. Положительные значения ROC указывают на восходящий тренд, а отрицательные — на нисходящий.

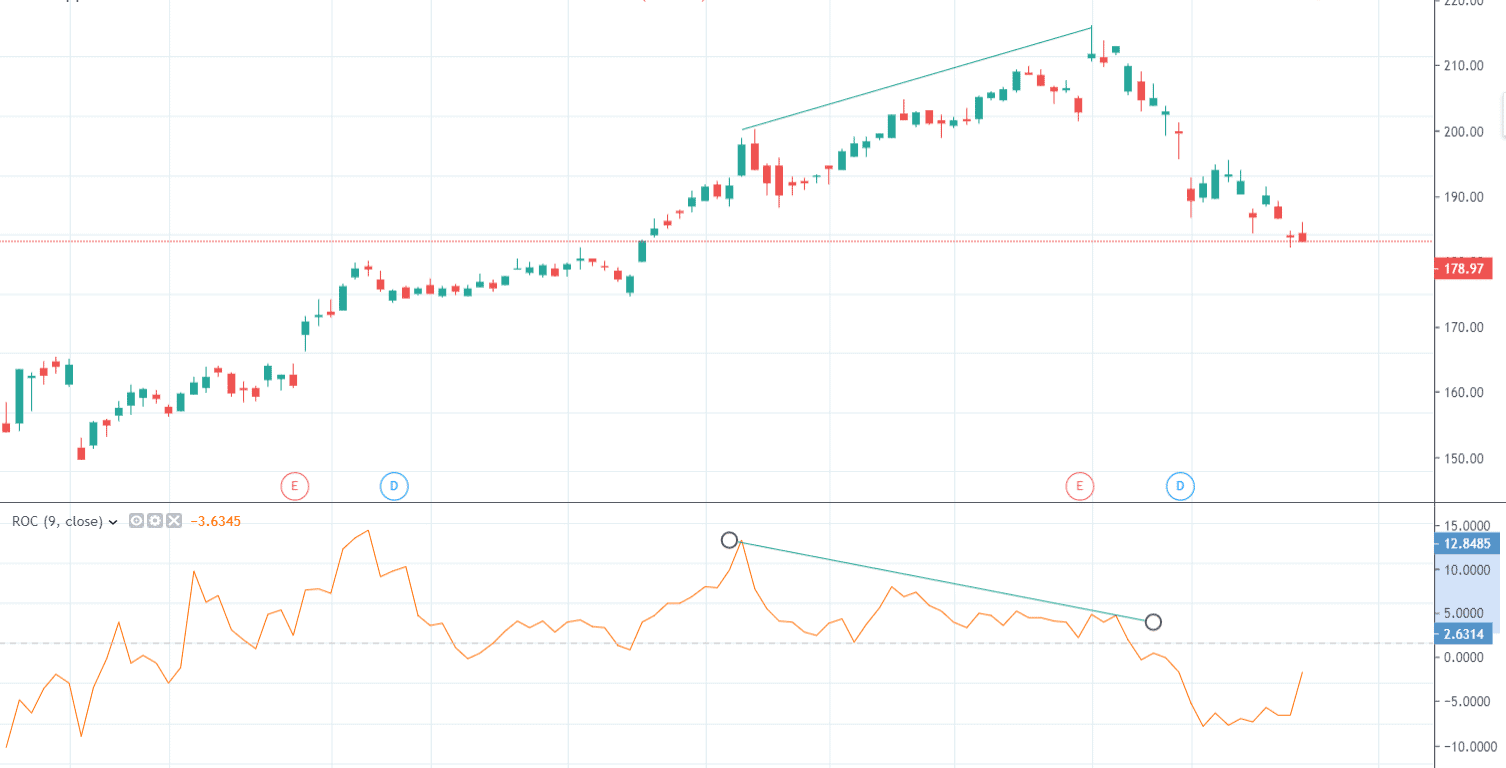

Ниже мы видим график Nasdaq 100 ETF (QQQQ) с индикатором скорости изменения цены за 14 дней:

Индикатор ROC движется возле нулевой линии. При этом индикатор движется вверх в положительную область, если цены повышаются, и на отрицательную территорию, если цены понижаются.

Правая часть графика показывает, как рассчитывается скорость изменения цены. Цена закрытия в 14 день была разделена на цену закрытия 14 дней назад, что составило 1,0467. Затем мы отняли единицу, чтобы получить 0,0467, а затем умножили на 100, чтобы получить 4,67. Это означает, что цена QQQQ выросла на 4,67% за 14-дневный период, обозначенный на графике. Индикатор ROC подтвердил, что цена достигла более высоких минимумов, что обычно является бычьим сигналом.

Основные характеристики индикатора ROC

Индикатор ROC может успешно использоваться на любых финансовых рынках. Не существует правильных или неправильных настроек иникатора, но каждый трейдер должен принимать решения в зависимости от рыночных условий и текущей волатильности.

Индикатор ROC можно использовать на различных таймфреймах, дневных, недельных, 5-минутных или 1-часовых. Простота — одно из главных преимуществ индикатора ROC. Рассчитать показания индикатора ROC можно довольно просто и быстро.

Индикатор скорости изменения цены можно использовать для краткосрочной торговли и финансового анализа акцийи или других финансовых инструментов, но в целом значение индикатора ROC лучше всего использовать для определения долгосрочного тренда. Рекомендуется использовать этот инструмент для подтверждения сигналов с применением более детального уровня анализа.

Есть несколько вариантов использования ROC в техническом анализе:

Дивергенции

Сравнив два графика, трейдеры или инвесторы могут увидеть дивергенции индикатора ROC.

Мы видим дневной график акций Apple Inc (AAPL), показывающий отрицательную дивергенцию между ценой акции и индикатором ROC. При использовании трендовых линий произошла сильная дивергенция, поскольку цена акций AAPL недавно поднялась, но цена индикатора ROC в то же время двигалась вниз. Последовало сильное снижение цены акций AAPL, подтвердившее отрицательную диверегенцию.

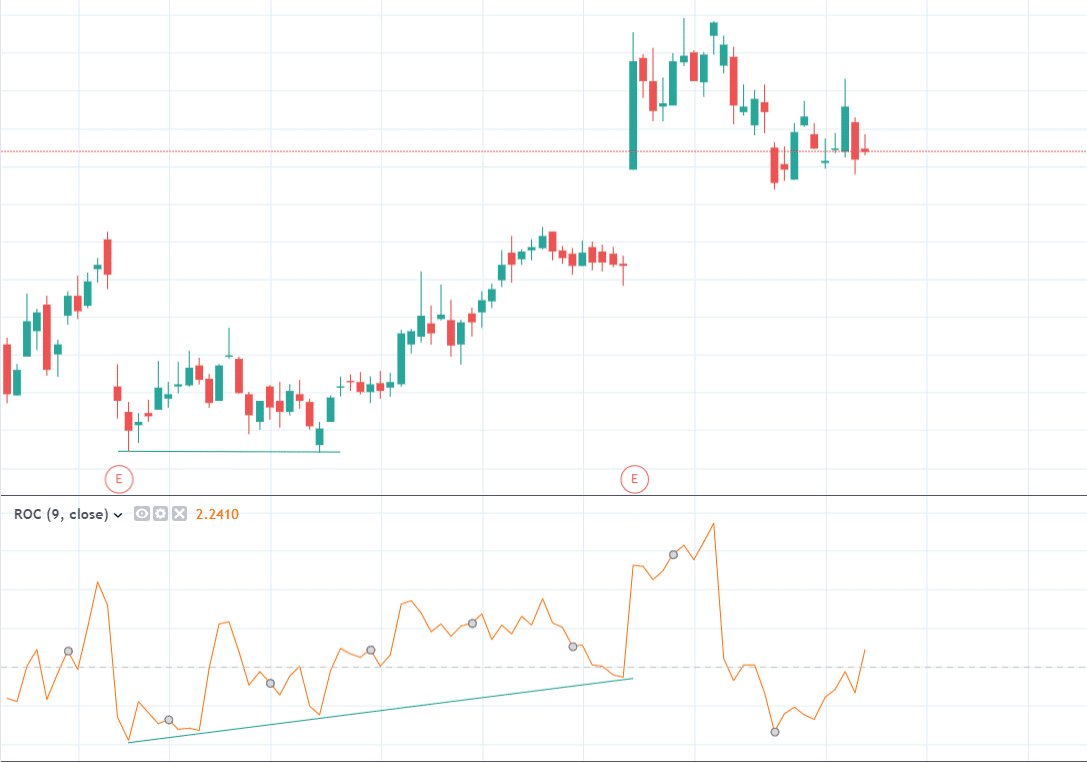

Следующий график — дневной график акций Twitter Inc (TWTR), показывающий положительную дивергенцию. После формирования двойного дна около ценового уровня 30 долларов цена акции TWTR немного снизилась, в то время как цена индикатора ROC уже росла. Вскоре последовало хорошее ралли для цены акций, подтвердившее раннюю дивергенцию.

Уровни перекупленности или перепроданности

Как упоминалось ранее, индикатор скорости изменения цены показывает показания при экстремальных значениях, так как не имеет границ. При очень сильном восходящем тренде или неожиданном росте цены осциллятор ROC может показывать значения за пределами обычного диапазона в течение определенного периода времени. Эти экстремумы перекупленности или перепроданности следует отслеживать, поскольку они могут указывать либо на консолидацию, либо даже на разворот тренда.

В отличие от других осцилляторов, которые имеют определенный диапазон, экстремальные значения осциллятора ROC очень субъективны. Один трейдер может посчитать экстремальное значение слишком большим, в то время как другой трейдер может продолжать считать, что показания ROC все еще могут подняться на более высокие уровни.

Раннее предупреждение об изменении тренда

Значение ROC выше нуля в большинстве случаев связано с бычьим импульсом. Напротив, значение ROC ниже нуля указывает на медвежий импульс или нисходящий тренд. Если вы видите пересечение показаний ROC выше или ниже нулевой линии, это может быть ранним сигналом о том, что вскоре может последовать смена тренда.

Если показания ROC в течение длительного периода времени были выше нулевой линии, пересечение выше нулевой линии может указывать на то, что нисходящий тренд, возможно, приостановился, сформировалось дно и можно ожидать более высоких уровней цен для базового финансового инструмента.

Подтверждение продолжения тренда

Более низкие показания ROC могут подтвердить недавнюю тенденцию и ее силу. Крайний наклон ROC показывает чрезмерное давление покупателей или продавцов и может оказаться неустойчивым с течением времени. Это не означает, что возможен разворот, но может последовать откат цены. В этом контексте трейдеры могут купить акции или продать их по более низким или более высоким ценам.

Плавный наклон осциллятора ROC более подходит для продолжения текущего тренда, указывая на сбалансированное предложение и уровень спроса.

Плюсы и минусы индикатора скорости изменения цены

Плюсы индикатора ROC:

Минусы индикатора ROC:

Посмотрим на пример:

Приведенный выше график представляет собой недельный график акций Twilio Inc (TWLO). Я уже упоминал, что индикатор ROC может выделять дивергенции и возможные изменения тренда. Это пример того, как индикатор ROC дает ложные сигналы в течение длительного периода времени. Существует как минимум 3 пика показаний ROC, и все они дали бы инвесторам неверные торговые сигналы. Следует всегда помнить, что нет технических индикаторов, работающих на 100%.

Индикатор ROC также можно использовать как часть торговой системы. Это может быть как индикатор, основанный на импульсе, так и индикатор следования за трендом. Для трейдеров, которые предпочитают простые торговые стратегии, покупка акций при повышении ROC имеет смысл, и ее легко отслеживать. Когда наклон индикатора ROC начинает значительно колебаться, повышенная волатильность может быть ранним предупреждением для трейдера или инвестора о необходимости подтянуть стоп-лосс или даже закрыть открытые позиции.

Индикатор ROC в периоды высокой волатильности на основе экономических новостей или других фундаментальных факторов может быть не таким эффективным по сравнению с предыдущими примерами. Это не значит, что это плохой индикатор, основанный на импульсе.

Индикатор скорости изменения (ROC) прост и удобен для измерения очень простой, но очень важной вещи — скорости, с которой происходят изменения цены. В контексте объединения индикатора ROC с другими методами технического анализа шансы на успешную сделку увеличиваются.

Интерпретация показаний индикатора

Всякий раз, когда скорость изменения поднимается выше нулевой линии, это означает положительный импульс, а когда ROC опускается ниже нулевой линии, это создает отрицательную динамику цены.

Мы можем можем исползовать скользящую среднюю для получения более достоверных сигналов. Мы используем комбинацию двух скользящих средних с периодами 5 и 30, а также индикатор скорости изменения цены.

На изображении выше представлен график Reliance Capital, и мы видим, что всякий раз, когда 5 DMA выше 30 DMA и когда ROC поднимается выше нулевой линии снизу, мы могли открывать длинную позицию.

Торговая стратегия по индикатору ROC

Лучшим техническим индикатором, который хорошо работает в сочетании со скоростью изменения цены, является канал Кельтнера.

Выявление рыночного тренда — одна из важнейших ролей канала Кельтнера. Индикатор используется трейдерами, которые хотят торговать в направлении преобладающего на рынке тренда.

Правила для входа в сделку просты: мы ожидаем пробоя цены за пределы канала Кельтнера, и движение должно быть подтверждено индикатором скорости изменения цены.

Мы будем использовать канал Кельтнера на основе 200-экспоненциальной скользящей средней и 3-кратного среднего истинного диапазона (индикатор ATR). Кроме того, скорость изменения будет иметь 100 период.

Выше мы видим график индекса Доу-Джонса с периодом 2 недели. Мы добавили канал Кельтнера с указанными настройками и начали искать пробои цены над каналом.

В левой части графика мы видим явный восходящий тренд, поскольку наклон канала Кельтнера направлен вверх. Когда цена закрывается над каналом, мы смотрим на скорость изменения цены, чтобы увидеть, находится ли индикатор выше нулевого уровня.

Мы получили 4 достоверных торговых сигнала во время восходящего тренда.

Размещение стоп-лосса зависит от стиля трейдера. Вы можете разместить стоп-лосс на другой стороне канала Келтнера.

Во время своей торговле следует обращать внимание на наклон канала. Как только мы увидели, что склон стал пологим, мы перестали искать сигналы индикатора. Кроме того, скорость изменения цены давала раннее предупреждение, поскольку классическая дивергенция произошла в верхней части канала.

В правой части сетапа тренд изменился. Наклон канала Кельтнера стал медвежьим, а индикатор ROC пересек нулевую линию. Мы начали искать возможности для продажи, как только цена закрылась ниже канала Кельтнера.