Что такое система быстрых платежей банка россии

Система быстрых платежей – что это такое, как подключить и пользоваться сервисом

Переводите деньги без комиссии.

Я думала, что уже все пользователи банковских карт знают, как без комиссии перевести деньги в другой банк. Оказывается, я ошибалась. Постоянно сталкиваюсь с тем, что люди не слышали о такой возможности и продолжают платить комиссии. В статье рассмотрим, что такое система быстрых платежей простыми словами и зачем она нужна, как к ней подключиться и правильно использовать, чтобы бесплатно переводить деньги с карты на карту.

Что такое СБП и ее преимущества

Система быстрых платежей (СБП) – это единый сервис мгновенных переводов, который разработан Банком России совместно с Национальной системой платежных карт (НСПК) для физических и юридических лиц.

Цели разработки такой системы:

СБП заработала в январе 2019 г., но мы уже смогли оценить все ее преимущества:

У системы есть не только плюсы, но и минусы:

Опасность быстрых переводов кроется в том, что при вводе номера телефона легко ошибиться и отослать деньги не тому человеку. Этим пользуются мошенники. На вашу карту приходит незначительная сумма. Дальше звонит мошенник или приходит СМС о том, что якобы это сделано ошибочно. Просят вернуть на указанную карту. Если человек соглашается, то он может стать соучастником мошеннической схемы по обналичиванию денег и пойти под суд.

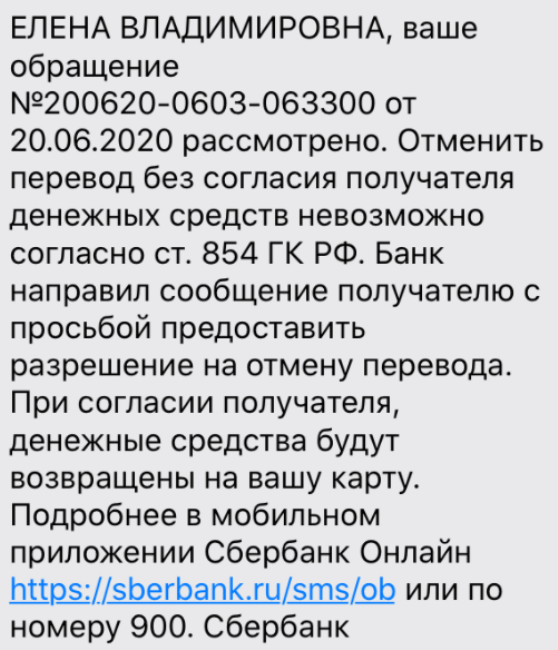

К сожалению, настоящие ошибки тоже встречаются и не всегда получается вернуть отправленные не туда деньги. Например, вот такой ответ получила Елена, когда ошиблась в одной цифре и перевела средства незнакомцу, который отказался их возвращать. В этом случае вопрос решается в полиции или через суд.

Банки-участники

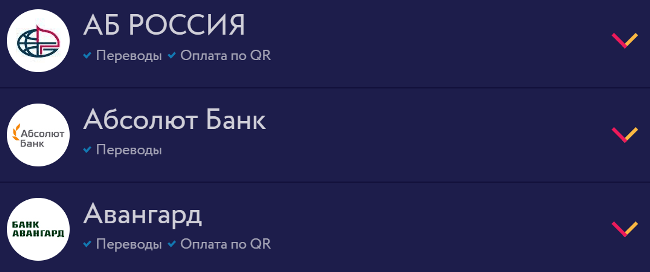

До того, как вы отдадите своей банковской организации поручение перевести деньги другому человеку, необходимо убедиться, что вы можете это сделать. На официальном сайте системы быстрых платежей есть список банков-участников. Идеально проверить подключение к системе как своего банка, так и банка получателя денег.

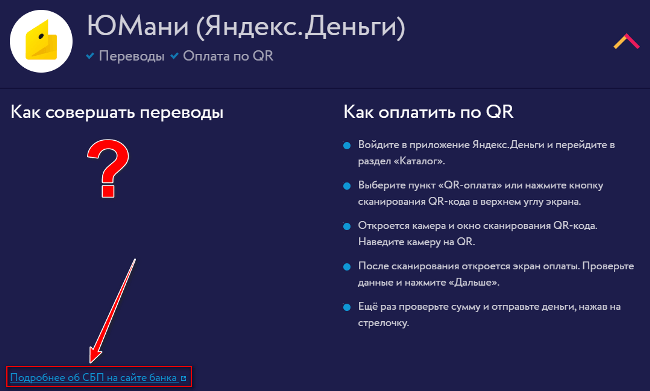

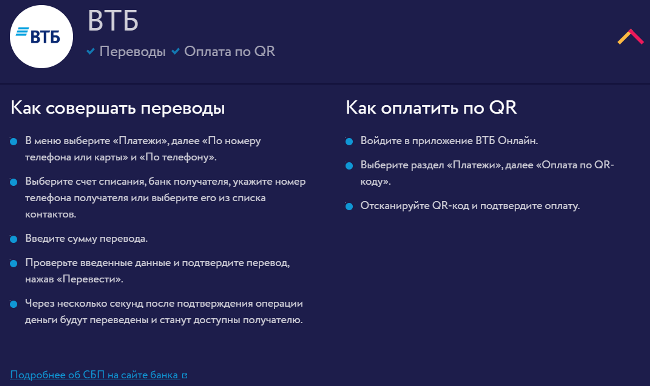

Обратите внимание, что некоторые организации участвуют только в переводах по номеру, но не подключили платежи по QR-коду.

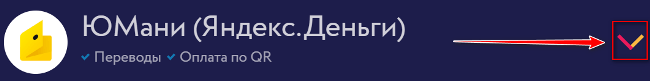

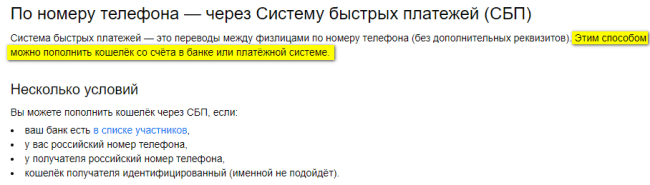

Но и это еще не вся информация, которую надо узнать. Для меня, например, актуальна была возможность транзакции с карты ЮMoney (бывшие Яндекс.Деньги) на любую другую банковскую карточку. Вот что я сделала.

Условия использования

В каждом банке установлены свои условия пользования системой моментальных платежей. Это в основном касается лимита в сутки и комиссии за превышение максимальной суммы в месяц.

Тарифы и условия для физических лиц

Центробанк с 1.05.2020 установил максимальный размер комиссии, который могут взимать банки-участники СБП:

До 30.06.2022 Центробанк не берет с банков плату за СБП по транзакциям между физическими лицами. После этой даты условия могут поменяться, в т. ч. и для нас.

Банки устанавливают собственные ограничения на размер перевода в день. Например:

Как перевести деньги с помощью СБП

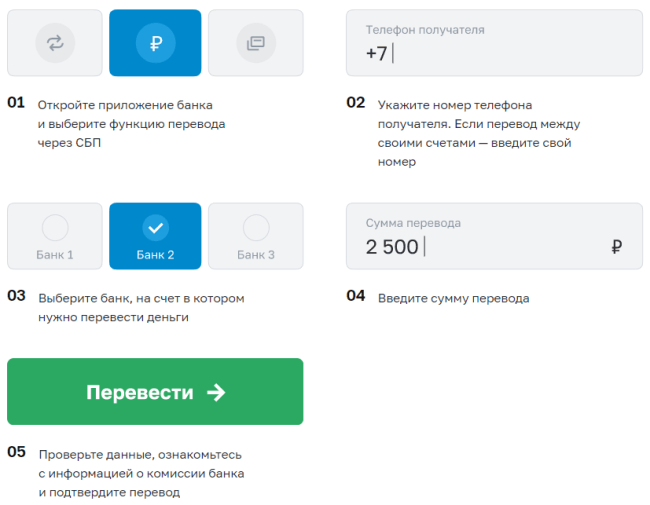

Чтобы отправить деньги с помощью этого сервиса, надо найти в приложении своего банка на смартфоне, компьютере или планшете соответствующую вкладку. Она не всегда очевидна. Например, в Тинькофф Банке это функция прячется в разделе “По номеру телефона”. Далее действуем по схеме.

Пример работы с СБП в Тинькофф Банке:

Пример перевода в мобильном приложении Россельхозбанка:

В других финансовых организациях схема примерно такая же. Имейте в виду, что приложения часто меняют интерфейс. То, что я написала сегодня на примере двух банков, завтра может быть неактуально. Все условия можно посмотреть на официальном сайте СБП. Например, в карточке ВТБ вот такая информация.

Особенности подключения СБП в Сбербанке

Некоторые банки требуют сначала совершить ряд манипуляций перед первым использованием СБП. Особенно в этом отличился Сбербанк.

Он долго сопротивлялся подключению к системе быстрых платежей. По указанию ЦБ РФ 11 системно значимых банков должны были подключиться к сервису до 1.10.2019. 10 организаций это сделали, а Сбербанк не успел или не захотел уложиться в установленные сроки.

Федеральная антимонопольная служба посчитала, что 94 % всех денежных переводов приходится именно на Сбербанк. Ущемление прав пользователей безналичных расчетов налицо. Центробанк вынес предписание об устранении нарушения и оштрафовал нарушителя. И только с апреля 2020 г. клиенты Сбербанка смогли подключиться к СБП.

Вот что для этого надо сделать:

Если вы не проделаете эти операции, то не сможете бесплатно переводить деньги на карты других банков. И люди тоже не перечислят вам деньги без комиссии.

СБП для бизнеса

В системе быстрых платежей для бизнеса разработана система QR-кода. Суть ее в том, что клиент сканирует своим телефоном специальный код, попадает в банковское приложение, вводит сумму и подтверждает операцию. Для пользования новым сервисом бизнесу надо обратиться в банк и заключить договор, выбрать сценарий и начать принимать платежи от покупателей.

Сценарии использования сервиса:

Комиссия за пользование сервисом быстрых платежей для бизнеса не превышает 0,7 %. Размер зависит от вида платежа. Все комиссии указаны на сайте Центробанка.

Преимущества подключения к системе QR-кодов:

Заключение

СБП – удобный сервис. Я уже смогла оценить все его преимущества. Пока мне все нравится. Очень не хотелось бы, чтобы условия изменились и появились комиссии.

А вы подключились к мгновенным переводам? Проверьте все свои карты, особенно карточку Сбербанка. Мои знакомые до сих пор удивляются, что система не во всех банках подключается автоматически.

Система быстрых платежей

СБП разработана Банком России и АО «Национальная система платежных карт». Банк России — оператор и расчетный центр Системы, а НСПК — операционный платежный и клиринговый центр.

Список банков, подключенных к Системе быстрых платежей, а также другую полезную информацию про СБП можно посмотреть здесь.

Перевод доступен в мобильных приложениях или через Интернет-банк (уточняйте информацию в своей кредитной организации).

Оплатить покупку можно через мобильные приложения банков, подключенных к СБП, со смартфона, планшета или компьютера.

Перед оплатой убедитесь, что продавец поддерживает такой способ оплаты.

Через СБП юридическое лицо может перевести деньги гражданину по номеру телефона. Это могут быть как обычные платежи, так и возврат средств покупателю торговой точкой по ранее совершенной покупке.

Для перевода необходимо, чтобы банк организации и банк гражданина были подключены к системе.

Тарифы банков для граждан

Суточный лимит банков по переводам с банковских счетов не может быть ниже 150 тысяч рублей.

Тарифы банков для бизнеса

Размер комиссии не превышает 0,7% (для ряда категорий торговых точек — 0,4%).

Субъекты малого и среднего предпринимательства могут получить возмещение уплаченных комиссий по операциям, совершенным через СБП с 1 июля по 31 декабря 2021 года. За более подробной информацией необходимо обратиться в свой банк.

Тарифы для банков

При осуществлении перевода денежных средств физическими лицами в пользу юридических лиц и наоборот — от 0,05 до 3 рублей.

Система быстрых платежей: что это и как подключить?

Проект СБП – система быстрых платежей – был инициирован и разработан Центральным банком в сотрудничестве с НСПК (Национальной системой платежных карт). Идея была реализована в 2019 году, в 2020 году к проекту присоединяется все больше банков. Главная цель СБП – сделать денежные переводы моментальными и недорогими. То есть доступными для любого гражданина РФ.

Что такое система быстрых платежей?

СБП – это платежная платформа для удобных денежных переводов, которые могут осуществлять физические лица. ЦБ РФ попытался устранить недочеты других подобных систем и сделать сервис максимально комфортным для пользователей.

СБП была разработана для того, чтобы ускорить денежные переводы между гражданами РФ. Ведь некоторые платежи могут быть недоставленными в течение нескольких дней (до пяти). А в системе быстрых платежей деньги приходят моментально. При этом не нужно знать реквизиты карты человека, которому будут доставлены средства. Информация, которая необходима, – номер мобильного телефона и название банка, в котором обслуживается получатель.

Еще один плюс системы быстрых платежей – комиссии ниже, чем у других подобных сервисов.

С помощью СБП можно не только делать переводы, но и расплачиваться за товары в магазинах, используя QR-код.

Сервис работает без выходных. Отправить перевод можно в любое время дня и ночи в любой день в году, включая праздники.

Система быстрых платежей – как работает?

Чтобы делать переводы через сервис, нужно иметь доступ в мобильный или интернет-банк кредитной организации. В личном кабинете необходимо подключиться к СБП. Можно выбрать, какие платежи сделать активными (входящие или исходящие). Чтобы перевести деньги, нужно, чтобы получатель тоже аналогичным образом был подключен к системе. Иначе платеж будет отклонен.

Для перевода по системе быстрых платежей нужно указать только номер мобильного телефона того, кому будут перечислены деньги. Получатель должен обязательно подтвердить операцию. Деньги спишутся со счета и появятся на новом моментально. Совершить перевод можно только с дебетовой карты. Для кредиток такая опция недоступна.

Сколько можно перевести денег?

У системы есть ограничения для переводов. Максимальная сумма, которую установил сервис, – 600 000 рублей. Но банки в рамках этих цифр тоже могут создавать лимиты.

К примеру, денежные ограничения в Сбербанке:

Комиссия за транзакцию взимается только в том случае, если месячный лимит в 100 000 рублей превышен. Перевести больше можно, но нужно будет платить 0,5% за операцию.

С 1 мая 2020 банк ВТБ тоже установил суточный лимит в размере 50 000 рублей. До этого времени в течение одного дня можно было перевести только 15 000 рублей. Бесплатно в месячный период можно «передать» до 300 000 рублей.

Самые большие суммы в рамках СБП встречаются в банке Тинькофф. Ежемесячное ограничение на операции, которые можно сделать без комиссии, – 1 500 000 рублей. При этом однократная операция не должна превышать 150 000 рублей.

Какие банки уже подключены к СБП?

Переводы возможны только для тех банков, которые сотрудничают с сервисом. В 2019 году, когда сервис был создан, с системой работали только несколько крупных банков:

Сбербанка в этом списке не было. Он появился только в 2020 году, как и другие кредитно-финансовые организации: Рокетбанк, РНКБ, Райффайзенбанк, Открытие, Запсибкомбанк, Энергобанк, Тинькофф и др. Полный список доступен на официальной странице сервиса sbp.nspk.ru. Всего около 60 банков.

Как в «Сбербанке Онлайн» подключить систему быстрых платежей?

Подключение в мобильном приложении или интернет-банкинге проходит быстро. Для начала нужно зайти в личный кабинет, а затем:

Чтобы сделать перевод, нужно найти в разделе «Другие сервисы» СБП, ввести телефон и сумму операции.

Как подключить систему быстрых платежей клиентам других банков?

Алгоритм действий для подключения в других банках похож на описанный в Сбере.

Рассмотрим схему действий на примере банка Тинькофф:

Подключение в других кредитно-финансовых учреждениях тоже проходит либо в мобильном приложении, либо в интернет-банкинге, как и подключение системы быстрых платежей в «Сбербанке Онлайн».

Если возникнут вопросы с активацией услуги, можно обратиться в справочную службу.

Как перевести (отправить) деньги?

Отправить деньги можно либо в мобильном приложении банка, либо в интернет-банке. Интерфейс онлайн-банков у кредитно-финансовых учреждений разный, но суть проведения операций одинаковая. Нужно найти раздел с СБП, указать номер мобильного телефона и сумму.

Совершить перевод можно только в том случае, если банк получателя подключен к сервису СБП. Поэтому перед проведением операции необходимо узнать, где обслуживается человек, к которому отправятся деньги.

Перед подтверждением платежа, нужно:

После подтверждения операции нельзя отменить операцию. Если деньги не пришли, нужно обратиться в свой банк и решать проблему в индивидуальном порядке.

Оплата по QR-коду

В коде зашифрованы реквизиты банка, цель платежа и необходимая сумма. Данные считываются только с помощью специальной программы на мобильном телефоне.

Зачем нужна оплата по QR-коду? Таким образом можно совершать денежный перевод не только физическим лицам, но и юридическим – то есть магазинам или другим поставщикам товаров или услуг.

Как это происходит?

В чем подвох СБП?

Центробанк создал удобную систему для переводов, но все-таки у нее есть несколько недочетов:

Совсем недавно был еще один подводный камень. Переводы могли делать только резиденты РФ. Сейчас же круг лиц расширился. С 12 сентября нерезиденты тоже могут пользоваться сервисом.

Система быстрых платежей

СБП разработана Банком России и АО «Национальная система платежных карт». Банк России — оператор и расчетный центр Системы, а НСПК — операционный платежный и клиринговый центр.

Список банков, подключенных к Системе быстрых платежей, а также другую полезную информацию про СБП можно посмотреть здесь.

Перевод доступен в мобильных приложениях или через Интернет-банк (уточняйте информацию в своей кредитной организации).

Оплатить покупку можно через мобильные приложения банков, подключенных к СБП, со смартфона, планшета или компьютера.

Перед оплатой убедитесь, что продавец поддерживает такой способ оплаты.

Через СБП юридическое лицо может перевести деньги гражданину по номеру телефона. Это могут быть как обычные платежи, так и возврат средств покупателю торговой точкой по ранее совершенной покупке.

Для перевода необходимо, чтобы банк организации и банк гражданина были подключены к системе.

Тарифы банков для граждан

Суточный лимит банков по переводам с банковских счетов не может быть ниже 150 тысяч рублей.

Тарифы банков для бизнеса

Размер комиссии не превышает 0,7% (для ряда категорий торговых точек — 0,4%).

Субъекты малого и среднего предпринимательства могут получить возмещение уплаченных комиссий по операциям, совершенным через СБП с 1 июля по 31 декабря 2021 года. За более подробной информацией необходимо обратиться в свой банк.

Тарифы для банков

При осуществлении перевода денежных средств физическими лицами в пользу юридических лиц и наоборот — от 0,05 до 3 рублей.

Переводы

в другие банки

по номеру телефона!

Без комиссии

до 100 000 рублей в месяц

- быстро

мгновенное зачисление в режиме 24/7/365 (включая выходные и праздники) просто

достаточно ввести номер телефона получателя в мобильном приложении вашего банка между банками

неважно, какой банк, главное,

чтобы он был подключен к СБП

- безопасно

вам не нужно никому сообщать номер своей карты, а все данные о переводе остаются в банке выгодно

любые переводы до 100 000 рублей в месяц – без комиссии по всей России

в любой населённый пункт

Как оплатить покупку через СБП

Отсканируйте QR-код

Выберите банк

Подтвердите оплату

Частые вопросы

Если деньги были отправлены, но не дошли до получателя, отправитель должен обратиться в свой банк.

В СБП списание денежных средств со счета и на счет (даже если к ним не привязаны карты) происходит мгновенно, сервис работает в круглосуточном режиме круглый год. Кроме того, для перевода не нужно знать номера карты / счета получателя, для перевода достаточно номера телефона.

СБП предоставляет моментальное зачисление денег на счет бизнеса, оплата может производиться круглосуточно.

Правила безопасности

Система быстрых платежей (СБП) становится все более популярной у населения. Вместе с тем мы замечаем появление подозрительных сайтов, рассылок в мессенджерах и социальных сетях, в которых используются логотип и название СБП.

Обращаем ваше внимание, что всю официальную информацию о работе сервиса можно найти на сайтах Системы быстрых платежей и Банка России, а также в наших аккаунтах в социальных сетях: Вконтакте, Одноклассники, Instagram, Facebook.

Для перевода денег через СБП пользуйтесь официальным приложением вашего банка. Не переходите по сомнительным ссылкам и не переводите деньги незнакомцам.

Если вы обнаружили в сети подозрительный сайт или сомнительную информацию, присылайте нам сообщения о них в наши официальные аккаунты в соцсетях.