Что такое сиюзд с физ лиц

МНС об уплате авансового платежа по транспортному налогу с физических лиц

Министерство информирует физических лиц — владельцев транспортных средств об обязанности уплатить авансовый платеж по транспортному налогу за транспортные средства, зарегистрированные за ними в ГАИ. Данная обязанность установлена в отношении плательщиков — физических лиц, за которыми на 1 января 2021 г. были зарегистрированы транспортные средства, не получившие разрешение на допуск к участию в дорожном движении, за выдачу которого уплачена государственная пошлина (ст. 307-9 НК).

Уплата авансового платежа производится на основании извещения, которое налоговый орган должен направить плательщику по почте или в личный кабинет плательщика (при его наличии) не позднее 1 ноября 2021 года. Срок уплаты авансового платежа — не позднее 15 декабря 2021 г.

Размер авансового платежа за каждое транспортное средство составляет 1 базовую величину, установленную на 1 января 2021 г., т.е. 29 бел. руб. (п. 1 и 3 Постановления N 783). В отношении прицепа, прицепа-дачи (каравана) и мотоцикла авансовый платеж равен 20 бел. руб.

МНС сообщает, что плательщик вправе произвести уплату авансового платежа, не дожидаясь получения извещения. Это можно сделать через систему ЕРИП (в том числе посредством интернет-банкинга, мобильного банкинга, отделений банков и почтовой связи либо через электронный сервис «Личный кабинет плательщика»).

При уплате через систему ЕРИП физическому лицу необходимо знать свой учетный номер плательщика (УНП). Узнать свой УНП можно одним из следующих способов:

— ввести свой идентификационный номер либо свои Ф.И.О. и номер документа, удостоверяющего личность, перейдя по ссылке;

— обратиться в любой налоговый орган, имея при себе документ, удостоверяющий личность.

В случае уплаты физическим лицом авансового платежа до получения им извещения производить уплату авансового платежа повторно после получения такого извещения не требуется.

Доплату транспортного налога за 2021 год физическим лицам нужно будет произвести не позднее 15 ноября 2022 г. Сумма налога к доплате будет указана в извещении, которое налоговый орган направит в адрес физического лица не позднее 1 сентября 2022 г.

* по ссылке Вы попадете в платный контент сервиса ilex

Как перевести деньги на карту, чтобы избежать проблем с банком и налоговой

На что банки будут обращать особое внимание при переводах физлиц?

Банк России приказом от 06.09.2021 № 16-МР утвердил Методические рекомендации о повышении внимания кредитных организаций к отдельным операциям клиентов — физических лиц. Рекомендации разработаны в целях дальнейшей реализации закона от 07.08.2001 № 115-ФЗ.

Особому вниманию подвергнутся следующие переводы физлиц:

Также в документе говорится, что если клиент попадает одновременно под два и более показателя контроля, то к нему должно быть повышенное внимание, вплоть до приостановления операций по карте с целью исполнения требований закона № 115-ФЗ.

Как физлицам избежать проблем с переводами денег между картами?

Поскольку новые методические рекомендации регулятор выдал именно банкам, они могут заблокировать карту клиента, заподозрив, что нарушается требование закона № 115-ФЗ. После чего к рассмотрению дела подключается налоговая инспекция.

Следует иметь в виду, что у ИФНС нет права автоматически взимать 13% НДФЛ сумм, поступивших на карту. Для отслеживания средств на счете налоговая должна иметь разрешение руководителя вышестоящего отделения ФНС в рамках проведения налоговой проверки (ст. 86 НК РФ).

Отметим, что не подлежат обложению НДФЛ:

В каких случаях все же придется заплатить НДФЛ при переводах с карты на карту, рассказали эксперты «КонсультантПлюс». Если у вас нет доступа к К+, получите его бесплатно на пробной основе.

Чтобы избежать лишних проблем, физлицам следует соблюдать несколько правил при осуществлении переводов:

Даже если налоговая служба по итогам проверки вынесет решение о доначислении НДФЛ, данное решение можно будет оспорить в суде. Для этого и понадобятся документы-обоснования в виде расписок, текстов назначений платежа и т. д.

Итоги

Даже с учетом ужесточения контроля за переводами физлиц налоговая инспекция не вправе облагать НДФЛ такие переводы по умолчанию. Но чтобы минимизировать риск блокировки карты на период разбирательства с ИФНС, физлицам следует тщательно заполнять поле «Назначение платежа» и не допускать частых переводов в течение дня. Кроме того, давая деньги в долг без процентов, следует подкреплять этот факт соответствующей распиской, чтобы крупная сумма при возврате не вызвала подозрений в получении налогооблагаемого дохода.

О других новостях банковского законодательства вы можете узнать в нашей рубрике «Банк».

Минфин обновил справочник кодов платежей в бюджет

На сайте Минфина размещен Справочник кодов платежей в бюджет с 1 января 2018 г. (далее – справочник).

Коды платежей необходимо указывать при оформлении платежных документов, предоставляемых организациями и индивидуальными предпринимателями в банк при перечислении налогов, сборов (пошлин), штрафов, пени, таможенных и иных платежей, различных отчислений в республиканский и местные бюджеты, во внебюджетные фонды.

Вид платежа

Информация о кодах платежей в справочнике Минфина представлена в Excel-таблице. В ячейках таблицы «галочками» отмечено, куда необходимо производить тот или иной платеж. Например, налог на прибыль может уплачиваться как в республиканский, так и в местный бюджет (в зависимости от того, какая организация его уплачивает). При этом коды платежей будут разными:

| Раздел | Подраздел | Наименование | Республиканский бюджет | Местный бюджет |

| 02 | 01 | Налог на прибыль, уплач. организациями, имущество которых находится в собственности Республики Беларусь, и организациями, в уставных фондах которых 50 и более процентов акций (долей) принадлежит Республике Беларусь, а также организациями, являющимися участниками холдингов, в уставных фондах управляющих компаний которых 50 и более процентов акций (долей) наход. в республиканской собств. и передано республик. органам госуправления и иным госуд. организациям, подчин. Правительству Республики Беларусь в управл. | ||

| 02 | 02 | Налог на прибыль иных организаций | V |

Госпошлина за регистрацию права собственности: как и сколько платить

Чтобы зарегистрировать право собственности на объект недвижимости, нужно внести сведения о нем в Единый государственный реестр недвижимости (ЕГРН) и оплатить госпошлину. Сделать это можно до и после подачи заявления о регистрации права собственности.

Вместе с юристами разбираемся в нюансах оплаты госпошлины за регистрацию права собственности.

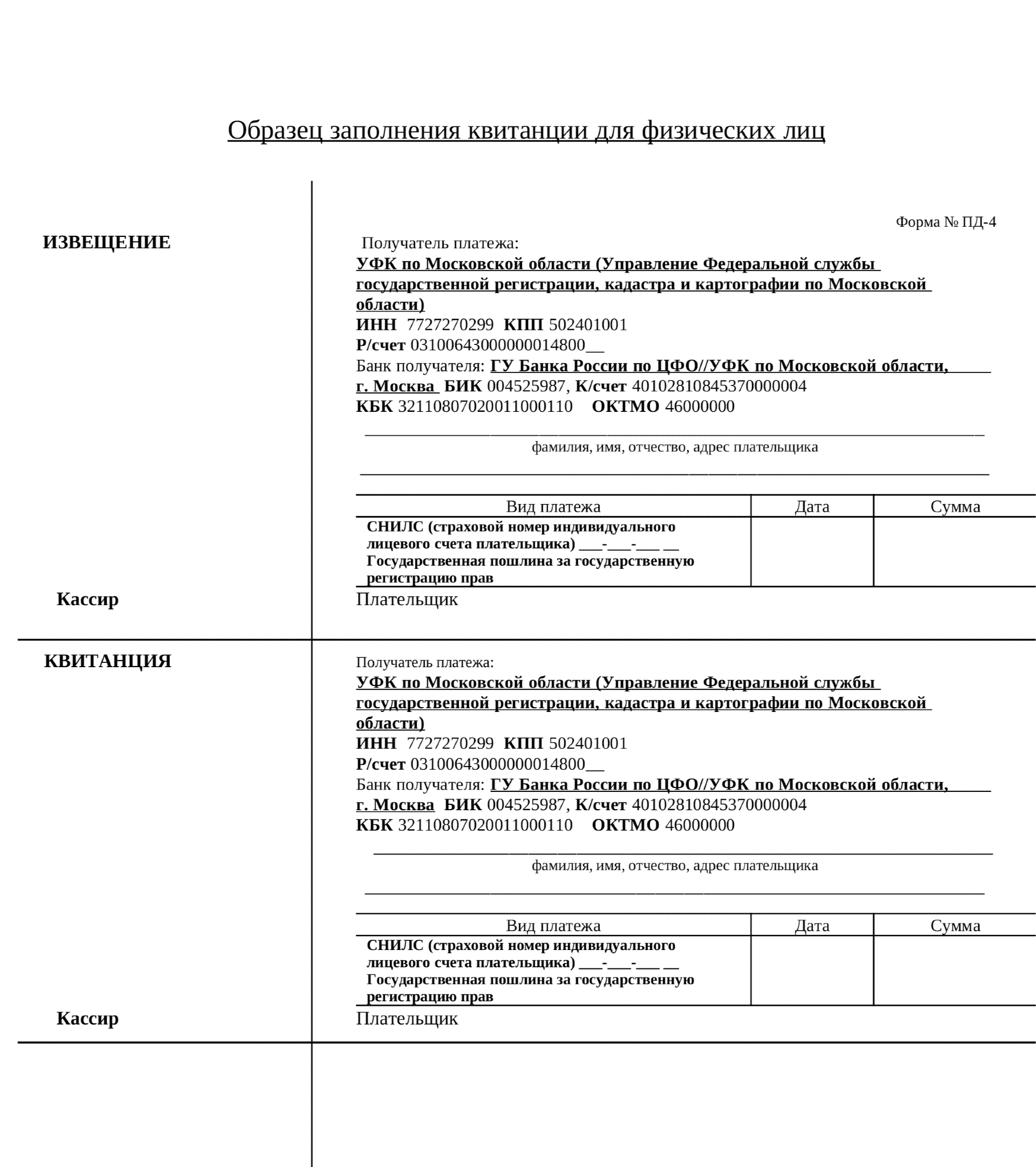

Порядок оплаты госпошлины

Пошлина — это законодательно установленный сбор, который уплачивается за юридически значимые действия госучрежений. Госпошлину за регистрацию права собственности должны платить и юридические, и физические лица. Речь идет о купле-продаже, ипотеке, дарении недвижимости. Как правило, пошлину оплачивает покупатель. Если покупателей несколько, они могут разделить расходы.

Госпошлину можно оплачивать до и после подачи заявления о регистрации права собственности. Если заявление подается в бумажной форме, то к заявлению на регистрацию перехода прав на недвижимость прикладывается квитанция об оплате пошлины. В этом случае плательщик несет всю ответственность за корректность реквизитов получателя платежа, отметила член Ассоциации юристов России (АЮР) Оржония Коба. «Но при неверном указании какой-то цифры в реквизитах получателя платеж просто не пройдет. В таком случае риск, что деньги уйдут не туда, минимален», — добавила она.

Если заявление о регистрации собственности и приложенные к нему документы поданы в электронной форме, оплачивать пошлину можно после их подачи, но до принятия их к рассмотрению органом регистрации прав, пояснили в пресс-службе Росреестра. В этом случае прилагать к заявлению квитанцию об оплате не нужно. Информация об оплате вносится в Государственную информационную систему о государственных и муниципальных платежах.

Если через пять дней после подачи заявления данные об уплате госпошлины будут отсутствовать в информационной системе, а документ об ее уплате не представлен заявителем, то орган регистрации прав обязан вернуть заявление и документы без рассмотрения, уточнили в Росреестре.

Размер госпошлины

Размеры госпошлины за регистрацию права собственности зависят от вида регистрационных действий, объекта недвижимости и от того, кто платит пошлину — физическое или юридическое лицо. Для последних ставки выше. При приобретении права в общей долевой собственности пошлину платит каждый владелец в зависимости от размера своей доли.

Государственная пошлина за регистрацию права собственности недвижимого имущества по договору купли-продажи, дарения, мены составляет:

Государственная регистрация ипотеки, включая внесение записи в Единый государственный реестр недвижимости:

Государственная регистрация договора участия в долевом строительстве:

Государственная регистрация доли в праве общей собственности на общее недвижимое имущество в многоквартирном доме — 200 руб.

Госрегистрация права собственности физлица на земельный участок для личного подсобного хозяйства, индивидуального гаражного или индивидуального жилищного строительства либо на недвижимое имущество на таком участке — 350 руб.

С полным списком размеров госпошлины при регистрации права собственности на объекты недвижимости можно ознакомиться на сайте Росреестра.

Способы оплаты госпошлины

Госпошлина за регистрацию права собственности уплачивается по месту совершения юридически значимого действия в наличной или безналичной форме. Сделать это можно в любом отделении банка или в МФЦ.

Внести оплату можно как через банкоматы и терминалы, так и в кассе этих учреждений. При оплате через терминал или банкомат потребуется выбрать соответствующую услугу в меню и поставщика услуги (Росреестр), ввести Ф. И. О. и паспортные данные плательщика, а также указанные в квитанции реквизиты.

Оплату можно внести онлайн в личных кабинетах интернет-банкинга. Например, в приложении Сбербанка для этого необходимо зайти в раздел «Платежи» — «Дом» — «Росреестр» и ввести реквизиты. Оплатить госпошлину можно и на портале госулуг. Для этого нужно:

Факт уплаты государственной пошлины плательщиком в наличной форме подтверждается квитанцией банка или МФЦ, в безналичной форме — платежным поручением с отметкой банка или соответствующего территориального органа.

Как проверить оплату

Проверить оплату госпошлины можно в онлайн-режиме через приложение своего банка, обратиться непосредственно в отделение банка или проверить данные в государственной информационной системе о государственных и муниципальных платежах. «Обычно информация об оплате попадает в систему платежей в течение одного дня. При наличии информации об уплате государственной пошлины, содержащейся в Государственной информационной системе о государственных и муниципальных платежах, дополнительное подтверждение уплаты не требуется», — пояснила юрист адвокатского бюро Asterisk Софья Волкова.

Реквизиты для оплаты

Платежные реквизиты для оплаты госпошлины разнятся в зависимости от региона, в котором располагается недвижимость. Реквизиты можно узнать при обращении в МФЦ. Также актуальные сведения размещены на сайте Росреестра. Чтобы узнать реквизиты для оплаты, необходимо:

Льготники

Есть льготные категории граждан, которые освобождены от уплаты госпошлины. Если регистрируется общая собственность нескольких лиц и среди них есть льготник, то пошлина льготника вычитается из общей суммы. Остаток делится на остальных заявителей по общим правилам и оплачивается. К льготникам относятся:

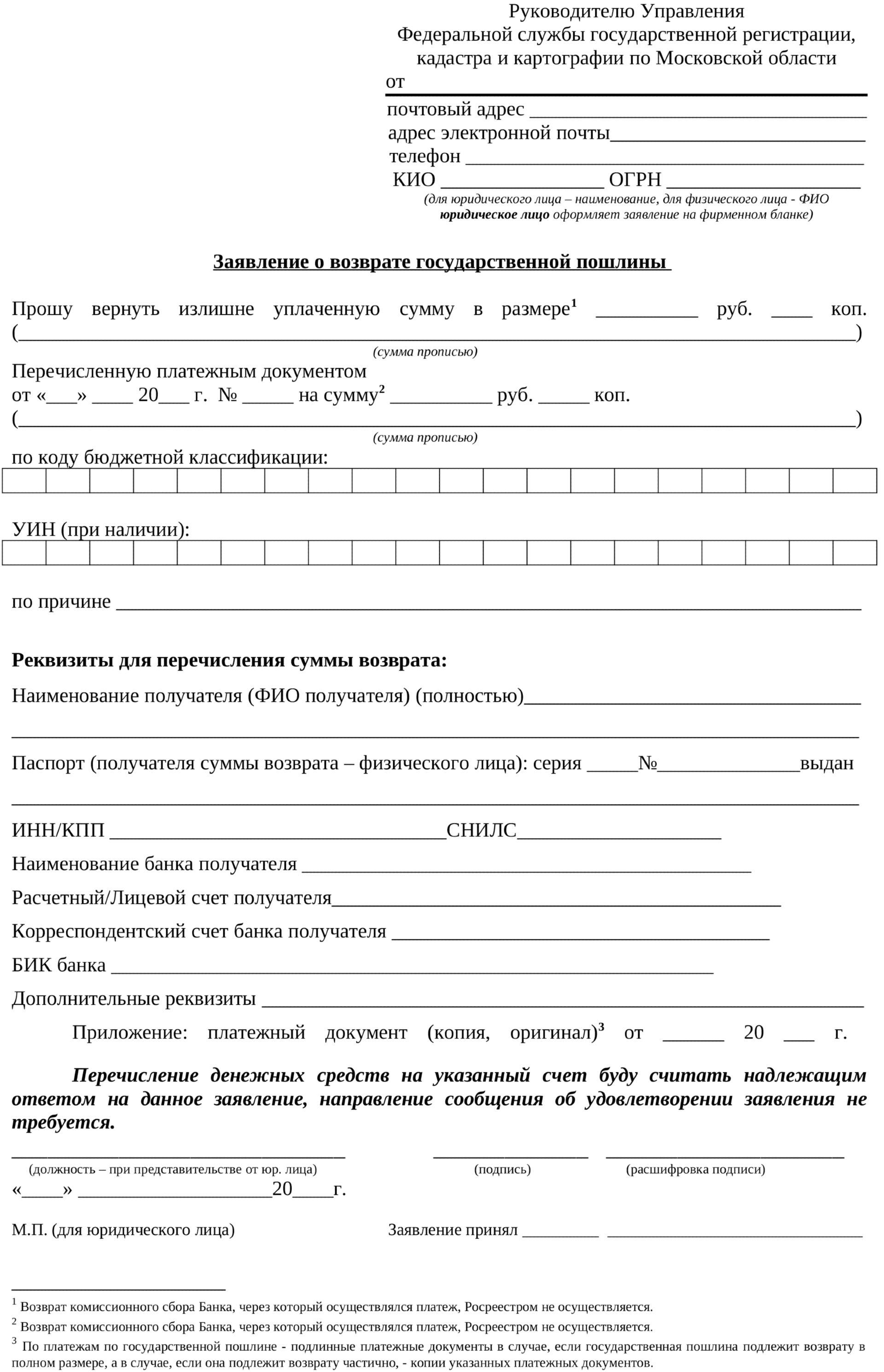

Переплата

Если будет установлено, что заявитель переплатил пошлину, то лишняя сумма подлежит возврату. «На подачу заявления в ведомство у плательщика есть три года, а деньги возвращают в течение месяца. Нужно учитывать, что не вернут пошлину, уплаченную за госрегистрацию прав на недвижимое имущество, в случае отказа в госрегистрации», — пояснила юрист Asterisk Софья Волкова.

Основание для возврата излишне уплаченной пошлины — заявление плательщика или его представителя по доверенности. К заявлению о возврате нужно приложить подлинные платежные документы, если пошлина подлежит возврату в полном размере. Если она подлежит возврату частично — копии платежных документов.

Нововведения

В 2021 году вступили в силу изменения, которые касаются оплаты госпошлины. Новые положения отменили уплату пошлины за регистрацию права собственности на недвижимость, права на которую возникли до дня вступления в силу Федерального закона от 21.07.1997 № 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним», — «ранее возникшее право».

«С нового года можно зарегистрировать «ранее возникшее право» (например, на основании договора приватизации, свидетельства о праве собственности на землю, договора купли-продажи, удостоверенного нотариусом и иных документов, оформленных до 31.01.1998, а на территории Новосибирской области до 01.01.1999) бесплатно», — пояснила Софья Волкова.

Изменения также касаются установления госпошлины в размере 1 тыс. руб. за регистрацию перехода права собственности на объект недвижимости в связи с реорганизацией юрлица в форме преобразования.

Всё о едином налоговом платеже физлица

Единый налоговый платеж — платим налоги по-новому

Единый налоговый платеж физического лица с 2019 года — это новый, альтернативный традиционному способ оплаты личных налогов физических лиц: транспортного, на имущество, землю, а с 2020 года и НДФЛ.

Раньше (этот способ действует и по сей день, и вы можете продолжать использовать его) перечислить имущественные налоги можно было только на основании налогового уведомления и только после его получения от налоговиков. При этом каждый налог требовалось оплачивать отдельной суммой на свой КБК. А деньги в бюджет нужно было отправить до истечения общего для всех трех налогов срока уплаты (по НК РФ это 1 декабря). Вносить платежи авансом не разрешалось. Такой разовый платеж в конце года мог быть не очень удобен налогоплательщикам, особенно если сумма оказывалась существенной.

Но с 2019 года, то есть начиная с налогов за 2018 год, произвести уплату имущественных налогов можно также единым налоговым платежом (ЕНП). Давайте посмотрим, что это такое и как этот платеж работает.

Единый налоговый платеж: принцип уплаты

ЕНП — это определенная сумма денег, которую вы перечисляете на соответствующий счет Федерального казначейства в счет исполнения вашей обязанности по уплате транспортного, земельного налога или налога на имущество (ст. 45.1 НК РФ).

Периодичность внесения средств и конкретные суммы вы определяете самостоятельно. Примерно зная свои налоги, вы можете распределить их во времени и выбрать комфортную лично для вас схему оплаты.

Например, если суммарный налоговый платеж за год равен 15 000 руб., можно вносить около 1500 руб. каждый месяц. И тогда к сроку уплаты у вас уже будет накоплена сумма, необходимая для расчетов с бюджетом.

Вносить деньги вы можете любым удобным вам способом:

При оплате ЕНП через сайт ФНС или в личном кабинете средства спишутся с вашей карты. Если вам понадобится подтверждающий платеж документ, вы можете распечатать его из мобильного банка или в офисе обслуживающей вас кредитной организации.

Причем оплачивать не обязательно лично, по вашей просьбе это может сделать кто угодно: супруг, родители, дети и даже просто знакомые.

КБК на единый налоговый платеж физического лица — 182 1 06 07000 01 1000 110.

Таким образом, единый налоговый платеж простыми словами — это копилка, где вы храните средства для оплаты налогов до наступления срока платежа.

ЕНП уплачен: что дальше?

Итак, вы отложили определенную сумму ЕНП. И вот вам приходит налоговое уведомление. Что делать дальше?

А дальше вам нужно сравнить, сколько денег вы уже уплатили и сколько налогов вам предъявили налоговики. Если уплаченное покрывает начисления, ничего делать не нужно. Когда наступит платежный срок, налоговая спишет требуемую сумму автоматом. О соответствующем решении она должна сообщить вам в течение 5 дней.

Если денег в вашей копилке недостаточно, нужно либо довнести разницу на счет ЕНП, либо доплатить ее по реквизитам конкретного налога.

ВАЖНО! Средства ЕНП засчитываются не только в счет уплаты налогов за истекший год, но и в счет недоимки и пеней по ним, а также в счет оплаты процентов за отсрочку или рассрочку, если они у вас есть. При этом зачет производится последовательно, начиная с меньшей суммы. В первую очередь погашается недоимка, затем пени и проценты и только в последнюю очередь сами налоги.

Возврат единого налогового платежа

Для возврата единого налогового платежа нужно подать в налоговую заявление по форме из приказа ФНС от 14.12.2018 № ММВ-7-8/804@. Бланк и образец заполнения заявления вы можете бесплатно скачать, кликнув по картинке ниже:

Срок на возврат — 1 месяц с момента подачи заявления. Если ИФНС не уложится в эти временные рамки, будет должна вам проценты за каждый день просрочки по ставке рефинансирования ЦБ РФ.

Если вы по каким-то причинам не можете своевременно уплатить налоги, то вы вправе запросить отсрочку или рассрочку по уплате налогов физических лиц. Как правильно это сделать, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Итоги

Как видим, единый налоговый платеж — это достаточно удобный способ для «физиков» оплатить свои налоги. К тому же вы всегда можете передумать и забрать свои деньги назад. Если вы не успели опробовать ЕНП в этом году, можете брать его на вооружение в следующем.