Что выбрать пиф или акции

Как выбрать ПИФ? Обучение Банки.ру

1 Время прочтения: 9 минут

Когда нет времени искать, во что вложиться, можно доверить деньги профессионалам. Самый простой способ — купить паи инвестиционного фонда. Как подобрать нужный?

Паевой инвестиционный фонд (ПИФ) — это вид коллективных инвестиций. Участники фонда доверяют деньги управляющей компании, которая инвестирует их в различные активы. Стоимость имущества фонда за вычетом обязательств (расходов на управление) называется стоимостью чистых активов. Активы фонда разделены на паи, которые принадлежат инвесторам.

Задача управляющего — получить максимальную прибыль при заданном уровне риска и ликвидности, то есть возможности в нужное время продать активы.

Вариантов вложений много, например:

Фонды различаются в зависимости от того, по каким правилам управляющие распределяют средства по этим активам. Эти правила называются стратегией.

Какие бывают ПИФы?

Смешанные — когда управляющие вкладывают деньги в разные классы активов, например и в акции, и в облигации. Такие стратегии считаются более сбалансированными с точки зрения соотношения риска и доходности.

Отраслевые — когда деньги фонда вложены в акции какой-нибудь одной отрасли, например нефтедобычи или телекоммуникаций. Такой подход нарушает принцип отраслевой диверсификации. Но зато дает возможность инвестору получить сверхприбыль, если он верно спрогнозирует рост акций какого-нибудь сегмента экономики.

Страновые — фонды этого типа вкладывают деньги по географическому принципу, например в акции американских компаний или в европейские облигации. Страновые фонды могут быть смешанными или специализированными. Страновой подход тоже нарушает принцип диверсификации (на этот раз географический), но также может показать повышенную доходность, если дела в экономике страны идут лучше, чем у других стран.

Индексные — стоимость пая такого фонда привязана к соответствующему ценовому индикатору, например биржевому индексу S&P 500. Такие фонды лучше всего подходят долгосрочным инвесторам, которые любят пассивные инвестиции: исследования показывают, что на длинном временном промежутке обогнать доходность биржевого индекса практически невозможно. Стоимость управления индексным фондом ниже, чем у других типов, ведь управляющему не нужно принимать инвестиционных решений, его задача — следить, чтобы состав и пропорция входящих в активы бумаг была такая же, как и у целевого индекса.

Открытые — паи можно приобрести и продать в любой день. Обычно такие фонды работают с активами, продающимися на бирже.

Закрытые — паи можно купить только на этапе формирования фонда, а продать — только в момент его закрытия. В этом случае чаще речь идет о ПИФах, куда имеют доступ квалифицированные инвесторы, а вложения начинаются от 1 млн рублей. Потенциальная доходность таких фондов выше, чем у открытых, но нужно быть готовым заморозить крупную сумму на длительный срок. Фонды недвижимости часто являются закрытыми.

Интервальные — паи продаются и покупаются только в определенный период, указанный в правилах фонда.

Где продаются паи?

Паи биржевых ПИФов и ETF можно купить и продать прямо на бирже у любого брокера, как обычную акцию. Биржевые фонды могут быть любой из вышеперечисленных категорий.

Продаются паи в личном кабинете или в офисе организации, где они покупались.

Плюсы ПИФов

Недостатки ПИФов

Что с налогами?

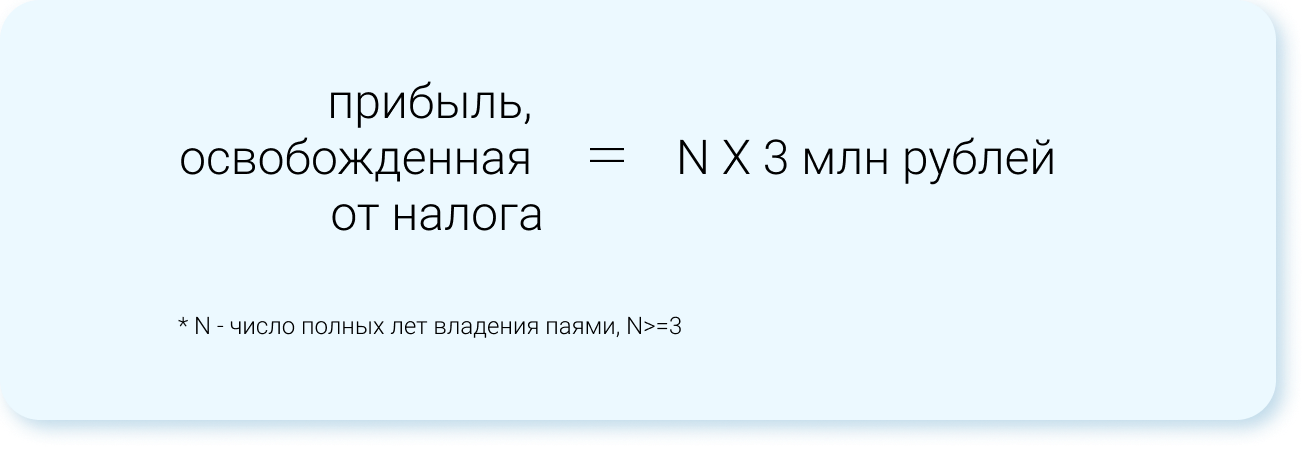

Доход россиян от продажи паев облагается 13-процентным налогом на доход физлиц. Налог удерживает управляющая компания, когда инвестор продает паи. Если инвестор владеет паями более трех лет, ему положены налоговые льготы. Налог не надо платить, если доход не превышает 3 млн рублей за каждый год из трех владения паями. Если доход больше, то налог берется только с суммы превышения.

Формула справедлива для ценных бумаг на бирже и паев открытых (включая интервальные) ПИФов, а также при продаже паев ЗПИФ через три года владения ими (если фонд до этого времени не будет закрыт).

Удерживаете паи три года — от налогов можете освободить доход до 9 млн рублей, за пять лет — до 15 млн рублей и т. д.

Дивиденды российских фондов прибавляются к стоимости пая, так что у инвестора есть возможность избежать налога на дивиденды, если он продержит паи три года.

Если инвестор предпочитает вкладываться в паи разных фондов и покупал их много раз, то погашение налогов идет по методу FIFO: купленное первым погашается первым. Не платить НДФЛ можно, погашая не больше паев, чем вы купили три года назад или еще раньше.

Как оценить эффективность управления ПИФом?

Цена пая, то есть одной доли в ПИФе, равна стоимости чистых активов фонда, деленной на количество пайщиков. С приходом новых пайщиков чистые активы фонда растут пропорционально, поэтому количество пайщиков на цену пая не влияет. На цену влияет рыночная ситуация и мастерство управляющего: как меняются цены купленных им активов.

На что еще обратить внимание при выборе ПИФа?

С помощью этих вопросов попробуйте оценить наиболее подходящий для вас продукт в подборке ПИФов от Банки.ру.

Точно ли вам нужен ПИФ?

Ответьте для себя на несколько вопросов. Чем больше «да», тем больше вероятность, что ПИФ для вас — подходящий инструмент.

Как найти «правильный» ПИФ?

1. Определитесь со стратегией.

«Правильный» ПИФ — тот, который решает ваши задачи с наименьшими рисками, а именно увеличит ваши вложения на нужную величину к нужному сроку.

Оптимальный срок владения паями опять-таки тот, который подходит под вашу задачу, однако государство и сами УК стимулируют пайщиков оставаться в фонде как можно дольше. Например, от срока владения паями зависит комиссия УК за выход из фонда — чем дольше инвестор находится в фонде, тем меньше комиссия. А те, кто владел паями хотя бы три года, освобождаются от налога на прибыль.

Например, вы хотите накопить на первоначальный взнос по ипотеке. У вас есть 1 млн рублей, вы не готовы делать дополнительные взносы, при этом через три года хотите превратить эту сумму в 2 млн рублей. Это значит, что ваша целевая доходность — 25% годовых, довольно высокая даже для российского фондового рынка. Вам точно не подходят облигационные ПИФы, так как их доходность находится в районе 7%. Один из возможных вариантов: начинать с рискованных фондов, инвестирующих в компании роста, потенциальная доходность которых — около 30% годовых. И с приближением срока (то есть на второй или третий год), когда рисковые инвестиции принесут целевую доходность, переходить в фонды с умеренным риском.

Сравните доходность, стабильность, комиссии за управление. Если вы обладаете достаточной экспертизой, можно изучить, во что инвестированы средства фонда. Эта информация, как и стратегия компании, находится на официальном сайте компании.

В итоге

На российском рынке представлены тысячи ПИФов:

И с каждым годом их количество растет. Даже начинающий инвестор может выбрать ПИФ, подходящий ему по сроку инвестиции, сумме, риску и доходности. Все, что для этого нужно, — изучить информацию, которая публикуется на открытых интернет-ресурсах.

Еще больше знаний в нашем новом разделе Инвестиции.Обучение.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Что выбрать пиф или акции

В прошлой статье мы рассказали, что делать начинающим инвесторам, которые решили вкладывать деньги в акции и облигации. Сегодня мы расскажем о более сложных инструментах — ETF и ПИФ.

Вы можете торговать акциями на бирже в одиночку – вся ответственность будет только на вас. А можете вместе с другими инвесторами объединить капиталы. Такие коллективные инвестиции называются ПИФы и ETF.

ПИФ[2] — форма коллективных инвестиций, при которых инвесторы являются собственниками долей в имуществе фонда в зависимости от размеров паев. Управление осуществляется профессиональным участником рынка ценных бумаг — управляющей компанией.

По сути, пайщики доверяют управляющей компании распоряжаться их деньгами: покупать акции и облигации, продавать их, вкладывать средства в валюту или недвижимость.

Прибыль среди инвесторов распределяется согласно объему их паев (или долей в фонде).

Пай – это именная ценная бумага, которая удостоверяет право его владельца на часть имущества фонда.

ПИФы делятся на три основных типа в зависимости от условий выкупа паев.

Во-первых, ваши деньги в руках профессионалов финансового рынка, а государство на законодательном уровне осуществляет контроль над деятельностью управляющих компаний.

Во-вторых, для приобретения паев цена входа на рынок невелика, и с самого начала предоставляется высокий уровень диверсификации портфеля, то есть снижается риск.

В-третьих, участники ПИФов имеют налоговые преимущества: они должны уплатить подоходный налог только при выходе из фонда и один раз, а не по результатам изменения стоимости портфеля, как это происходит при самостоятельном управлении им.

Естественно, управляющая компания удерживает вознаграждение, которое может быть трех видов:

ETF — это торгуемый на бирже фонд (Exchange-Traded Fund (ETF))[3].

В отличие от ПИФов, из ETFинвестор может вывести деньги сразу же, в то время как в случае с паевым фондом, такая процедура может занять несколько дней (или придется ждать окончания периода фонда).

Практически все биржевые фонды — индексные, то есть привязываются к движению какого-нибудь индекса. Это значит, что ETF позволяют вкладывать деньги не в отдельные компании, а в целые отрасли, страны или рынки.

Привязка к индексу позволяет исключить брокеров из управления фондом, а, следовательно, снижаются расходы инвесторов: управляющая компания удерживает в свою пользу лишь доли процента от объема активов по сравнению с целыми процентами в ПИФах.

Вознаграждение управляющей компании «зашивается» в стоимость паев фонда на бирже, поэтому ничего дополнительно платить управляющей компании не надо.

Учитывая, что различных ETF на бирже достаточно много, к их выбору стоит подойти осторожно и ответственно.

Вот на что стоит обратить внимание при выборе:

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Что выгоднее: ETF или отдельные акции

От правильного выбора инвестиционных инструментов зависит конечный результат капиталовложений. При этом следует учитывать, что и ETF, и собственный портфель из акций имеют свои преимущества и недостатки. Чтобы определить наиболее подходящий вариант для инвестирования, необходимо взвесить все «за» и «против» и ознакомиться с особенностями каждого актива.

Преимущества и недостатки ETF

Плюсы инвестирования в ETF:

Минусы инвестиций в ETF:

Внимание! Несмотря на то, что комиссия за управление фондом, как правило, не превышает 0,3 %, за период инвестирования продолжительностью 10 лет и более финансовые потери могут составить несколько сотен долларов. А упущенная выгода значительно снизит размер прибыли.

Преимущества и недостатки акций

Минусы инвестиций в отдельные акции:

Внимание! Все акции, даже самые надежные (за исключением «голубых фишек»), могут под влиянием различных факторов за короткое время стремительно упасть в цене.

Доходность акций и ETF на примерах

Для примера можно рассмотреть динамику стоимости акций Nvidia и ETF на Nasdaq-100 PowerShares QQQ Trust, в который входят и ценные бумаги Nvidia в том числе.

Согласно графику изменения цен ETF PowerShares QQQ Trust, доходность данного актива за последние 5 лет (с учетом обвала фондового рынка в 2020 году) составила +144 %.

Что касается акций Nvidia, по результатам аналогичного исследования их доходность составила +1797 %.

Значительная разница доходности ETF и акций в данном конкретном случае свидетельствует в пользу последних. Но при этом следует учитывать вероятность того, что результат вполне мог быть противоположным, т. е. зеркальным.

Внимание! Угадать заранее с абсолютной точностью, какой финансовый инструмент окажется более доходным, невозможно. Несмотря на то, что акции, как правило, способны принести инвестору более крупную прибыль, чем фонды, существует риск вложить средства в ценные бумаги компании, которая неожиданно для всех обанкротится, что случилось с некоторыми эмитентами в 2020 году. В отношении ETF с привязкой к фондовому индексу такая опасность практически отсутствует.

Акции и ETF: что лучше?

Однозначно сказать, какой финансовый инструмент лучше, невозможно. Это зависит от опыта инвестора и наличия у него времен, необходимогои для управления капиталом.

Начинающим вкладчикам лучше обратить внимание на ETF. Данный финансовый инструмент подойдет и тем, кто не может или не желает уделять инвестициям много времени.

Индексный ETF будет лучшим выбором в следующих случаях:

По мере приобретения опыта и навыков в инвестиционной сфере можно добавлять в портфель акции или даже полностью переходить на них. Данный актив позволит за более короткое время достичь желаемых результатов и станет источником пассивного дохода (дивидендов).

Идеальным вариантом считается формирование диверсифицированного портфеля путем приобретения как акций, так и ETF. Например, одну половину капитала можно вложить в надежные индексные фонды – это позволит снизить риски инвестирования. Вторую половину капитала рекомендуется использовать для приобретения акций роста, что позволит получить хорошую прибыль за короткое время. Ежегодно портфель следует пересматривать и выравнивать пропорции его составляющих путем продажи одних активов и покупки других.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

От акций до фондов: простыми словами о главных способах инвестировать

*Здесь и далее экспертная оценка для отобранных инструментов. Минимальный риск — один квадрат, максимальный — пять. Переход цвета означает диапазон рисков. Выбирать инструменты в зависимости от риска стоит в соответствии с риск-профилем инвестора.

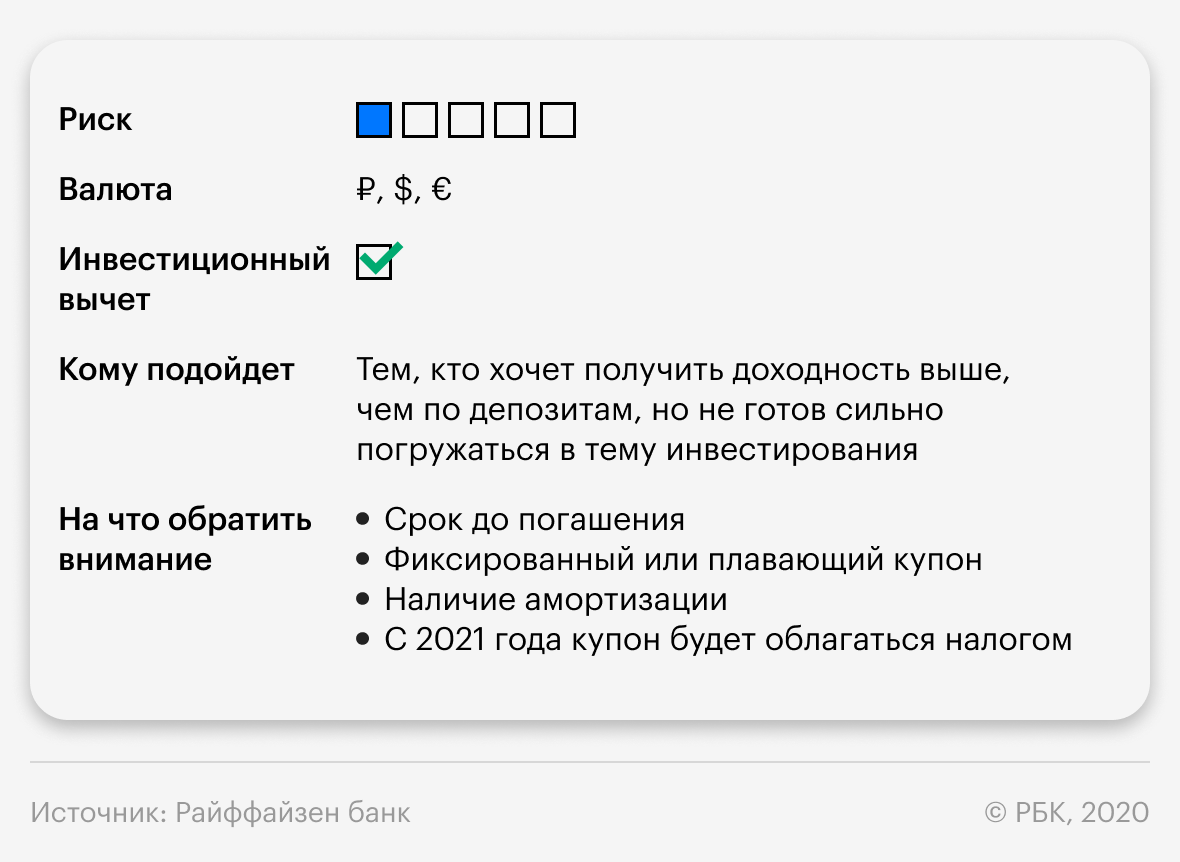

Традиционно государственные облигации считаются самыми консервативными инструментами наравне с депозитами. Но надо иметь в виду, что чем дольше срок до погашения, тем сильнее облигация может меняться в цене. Так что лучше соотносите свой выбор со своим горизонтом инвестирования (если вы инвестируете на два года, то не рекомендую инвестировать в десятилетние облигации ).

Кроме того, обратите внимание на купон у бумаги — фиксированный он или плавающий. В последнем случае он привязан к какому-то параметру и может меняться со временем. Если этот параметр — например, уровень инфляции — пойдет вниз, то и купон снизится, а с ним и ваша доходность. Плавающий купон подойдет тем, кто ожидает ухудшения экономической ситуации. Такие облигации являются «защитными».

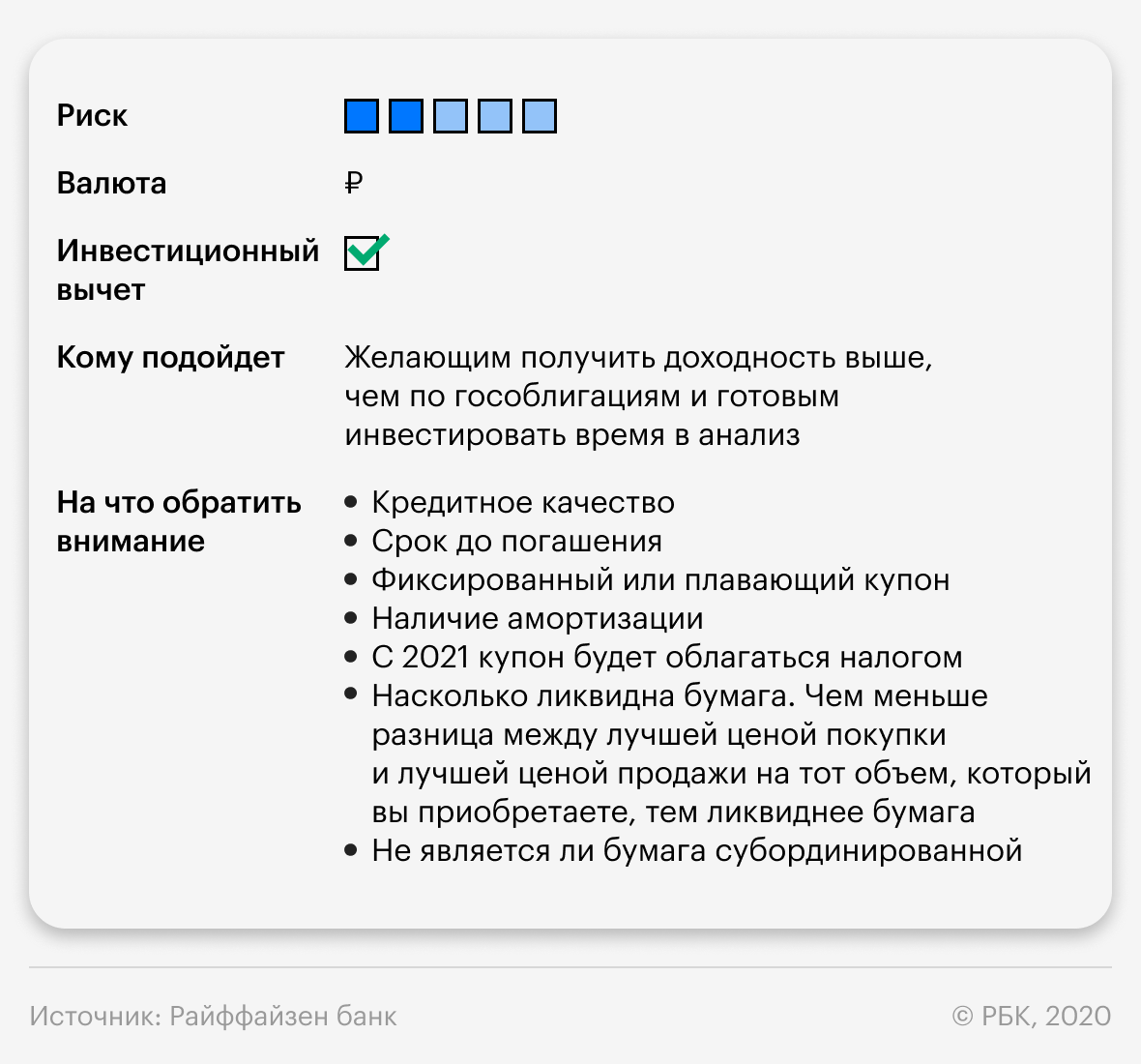

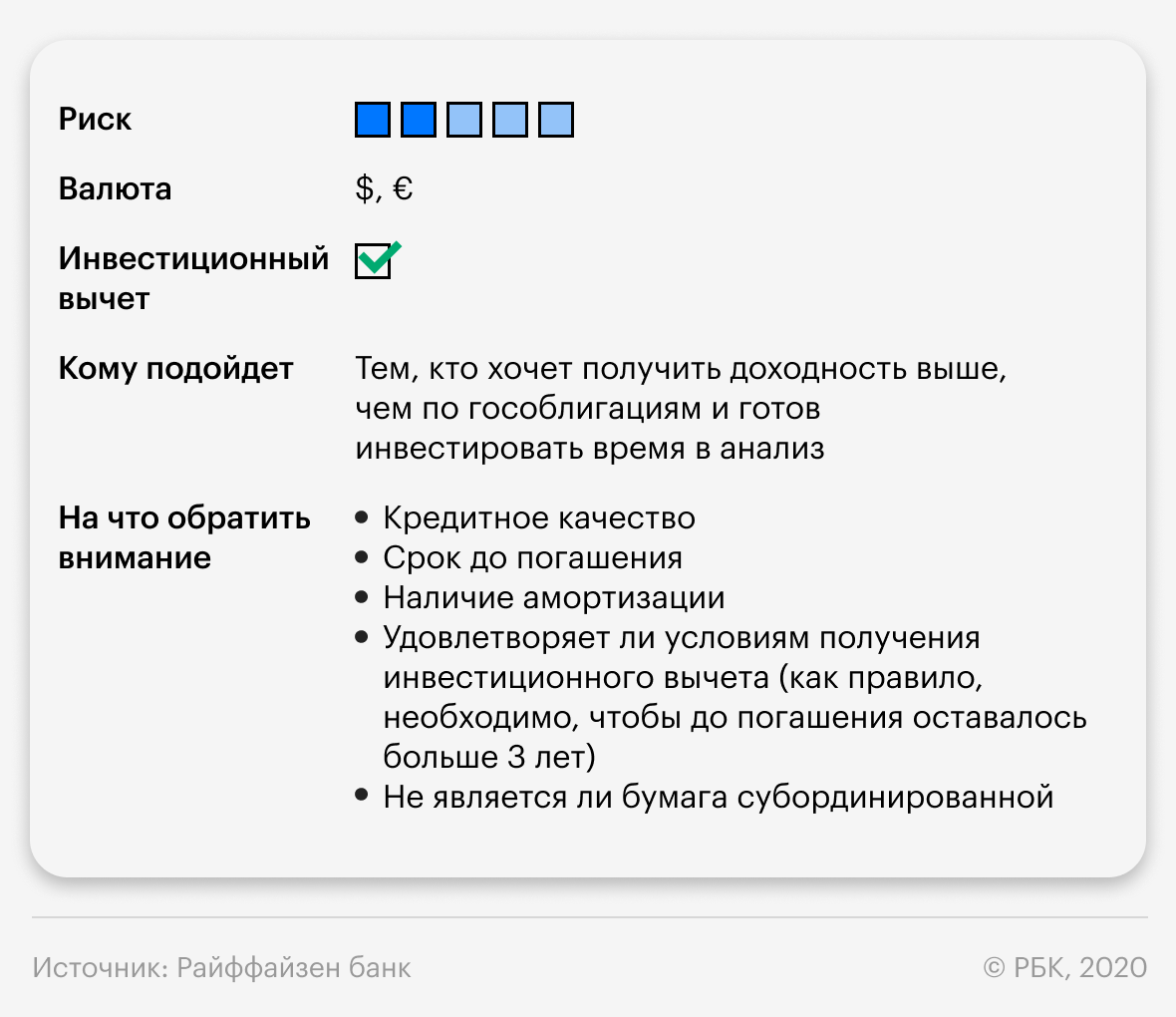

Российские корпоративные облигации

У этих бумаг довольно высокий диапазон риска, так как все зависит от того, кто занимает деньги. Если это госкомпания с хорошим кредитным рейтингом, то риск ниже, чем если это маленькая компания вообще без рейтинга.

В остальном справедливо все, что было сказано про государственные облигации.

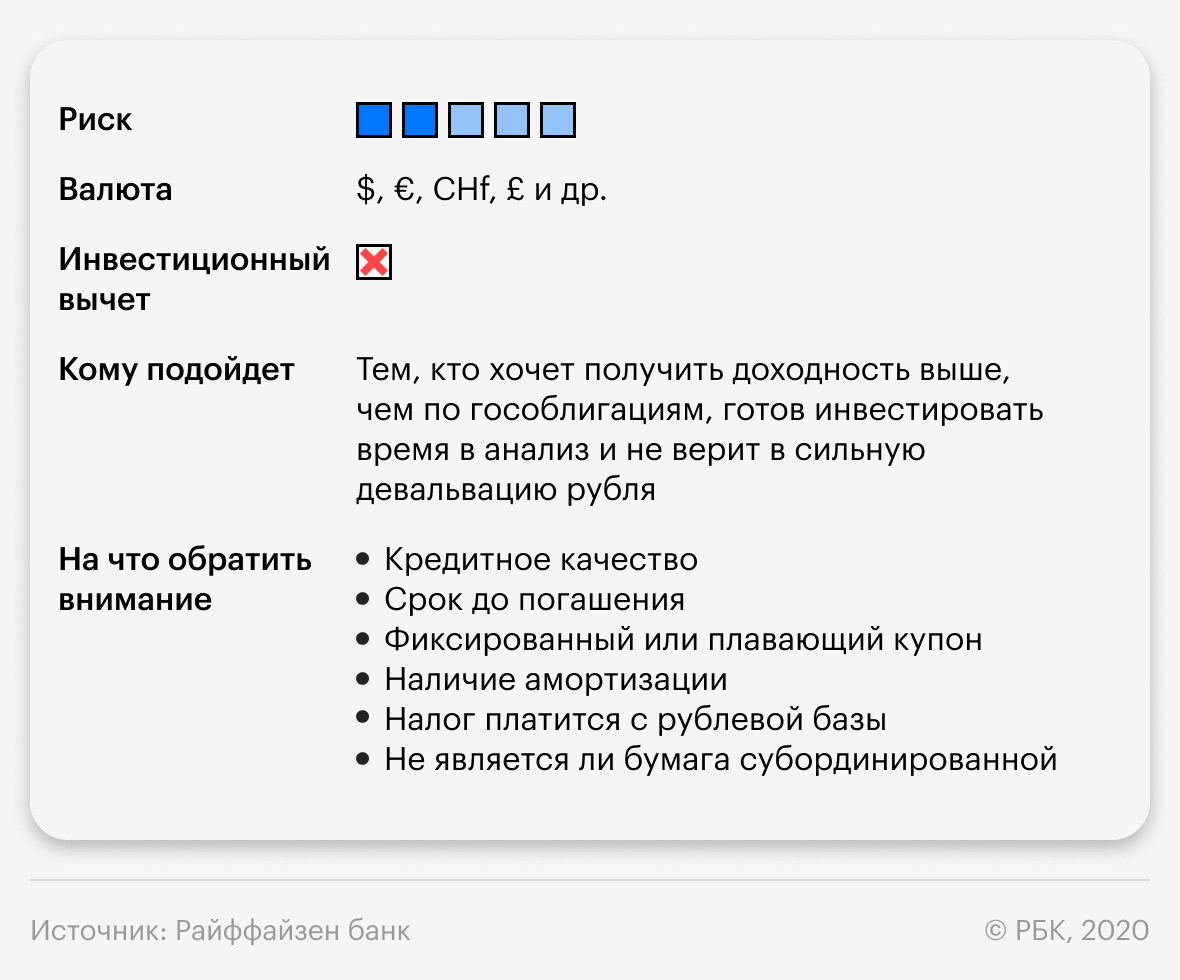

Существует способ снизить такой риск за счет инвестиционного вычета длительного владения, но он действует только для еврооблигаций, торгующихся на Московской бирже. Об этом расскажу далее.

Российские еврооблигации на Московской бирже

Итак, что же такое инвестиционный вычет длительного владения? Если вы владеете ценной бумагой более трех лет, она торгуется на российской бирже и обращается на одной из бирж из списка (как правило, последний пункт выполняется для всех инструментов), то вы можете получить вычет в размере ₽3 млн за каждый полный год владения (если вы владели бумагой три года и 11 месяцев, то вычет можно получить только за три года). Вычет не распространяется на купоны и дивиденды, зато он хорошо защищает от валютной переоценки. При продаже или погашении ценной бумаги спустя три года или больше вы сможете при соблюдении всех условий минимум на ₽9 млн уменьшить налоговую базу.

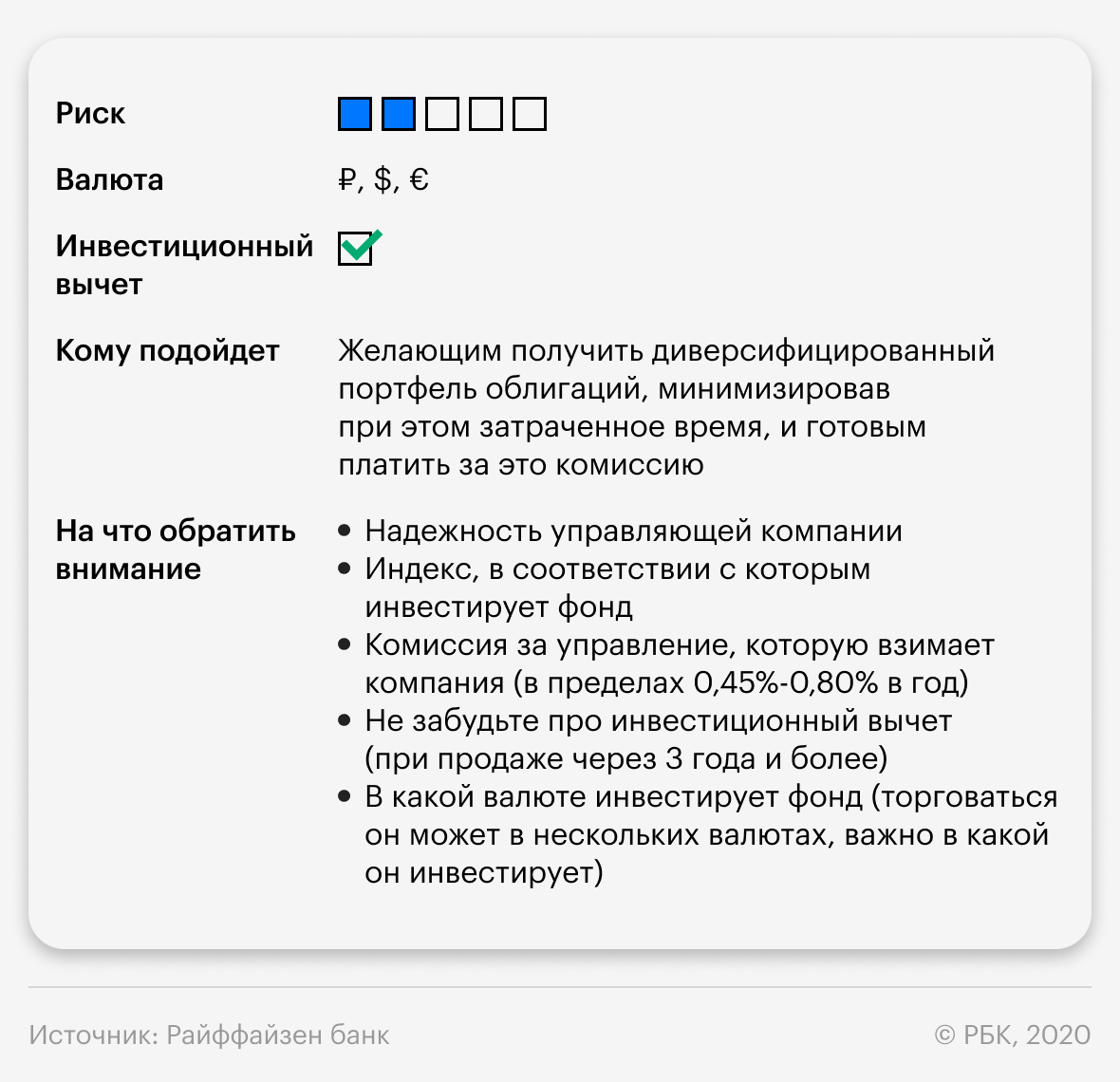

Индексный БПИФ на облигации на Московской бирже

У облигационного БПИФ и облигации есть важное отличие — у БПИФ нет даты погашения. Если по обычной облигации все денежные потоки известны заранее и вы в любой момент можете рассчитать ее доходность, то с БПИФ так сделать не получится. Тем не менее если вы строите долгосрочный портфель и хотите вложить его часть в облигации и не желаете тратить свое время на постоянный мониторинг рынка, то индексный БПИФ облигаций — отличное решение.

Еще одно преимущество БПИФ — с купонов, которые он получает, налог не удерживается. Если вы самостоятельно сформируете такой портфель, то с 2021 года будете платить налог с получаемых купонов, а фонд — нет. Таким образом, фонд сможет реинвестировать большую сумму, чем вы, и результат его работы будет лучше. Казалось бы, этот арбитраж нивелируется при продаже БПИФ — ведь вы заплатите 13% с разницы в стоимости, в которую как раз вошли все купоны. Но:

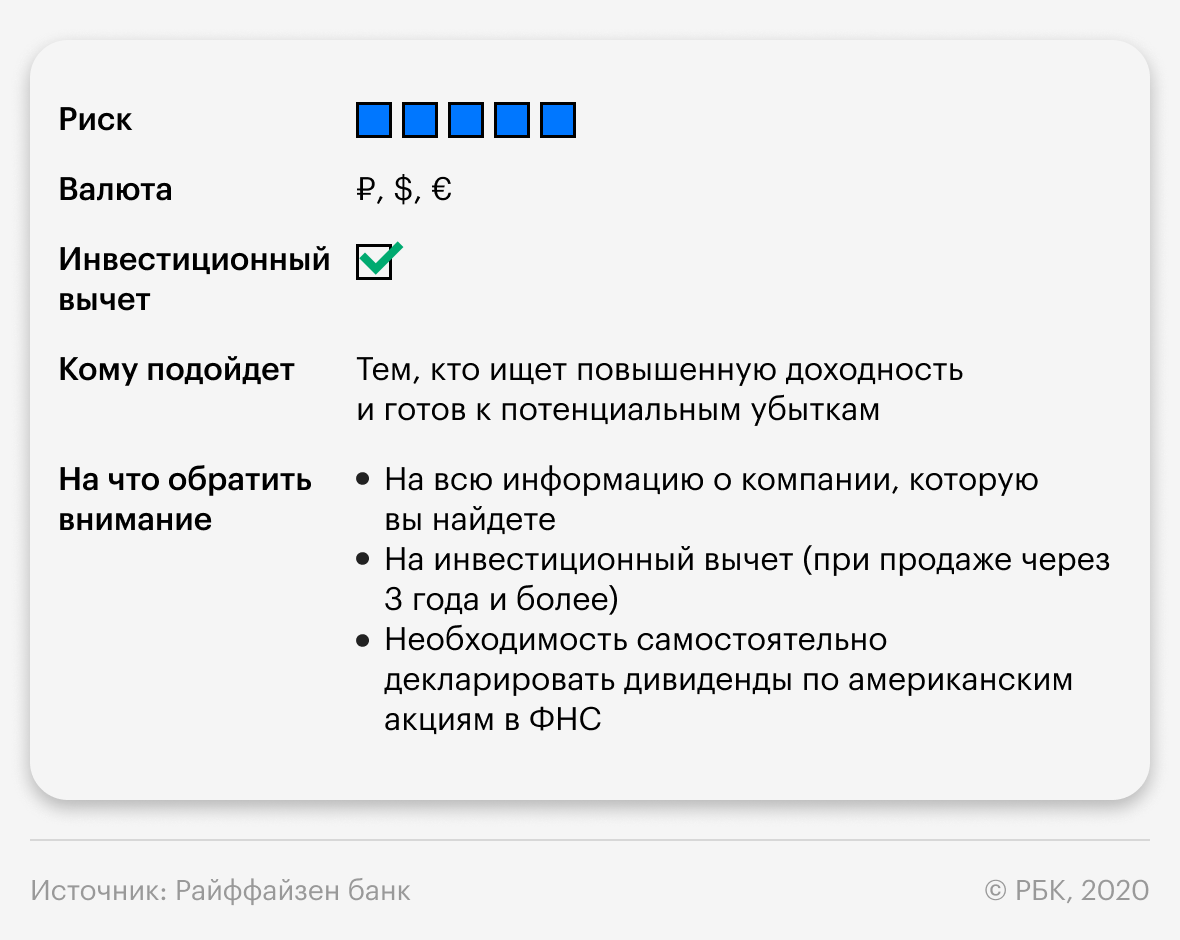

Акции на Московской или Санкт-Петербургской бирже

При этом даже консервативные стратегии зачастую включают небольшую долю акций.

Московская биржа только недавно запустила торговлю американскими акциями, список пока ограничен лишь 40 бумагами, хотя объявлены планы по его расширению. На Московской бирже торговля этими акциями ведется в рублях.

Важно помнить, что дивиденды по американским акциям приходят за минусом налога в 10% (если вы являетесь российским налоговым резидентом и ваш брокер позволяет подписывать форму W-8BEN), поэтому остальные 3% вам придется декларировать в ФНС самостоятельно. По российским акциям налоговым агентом является брокер и вам ничего декларировать не надо.

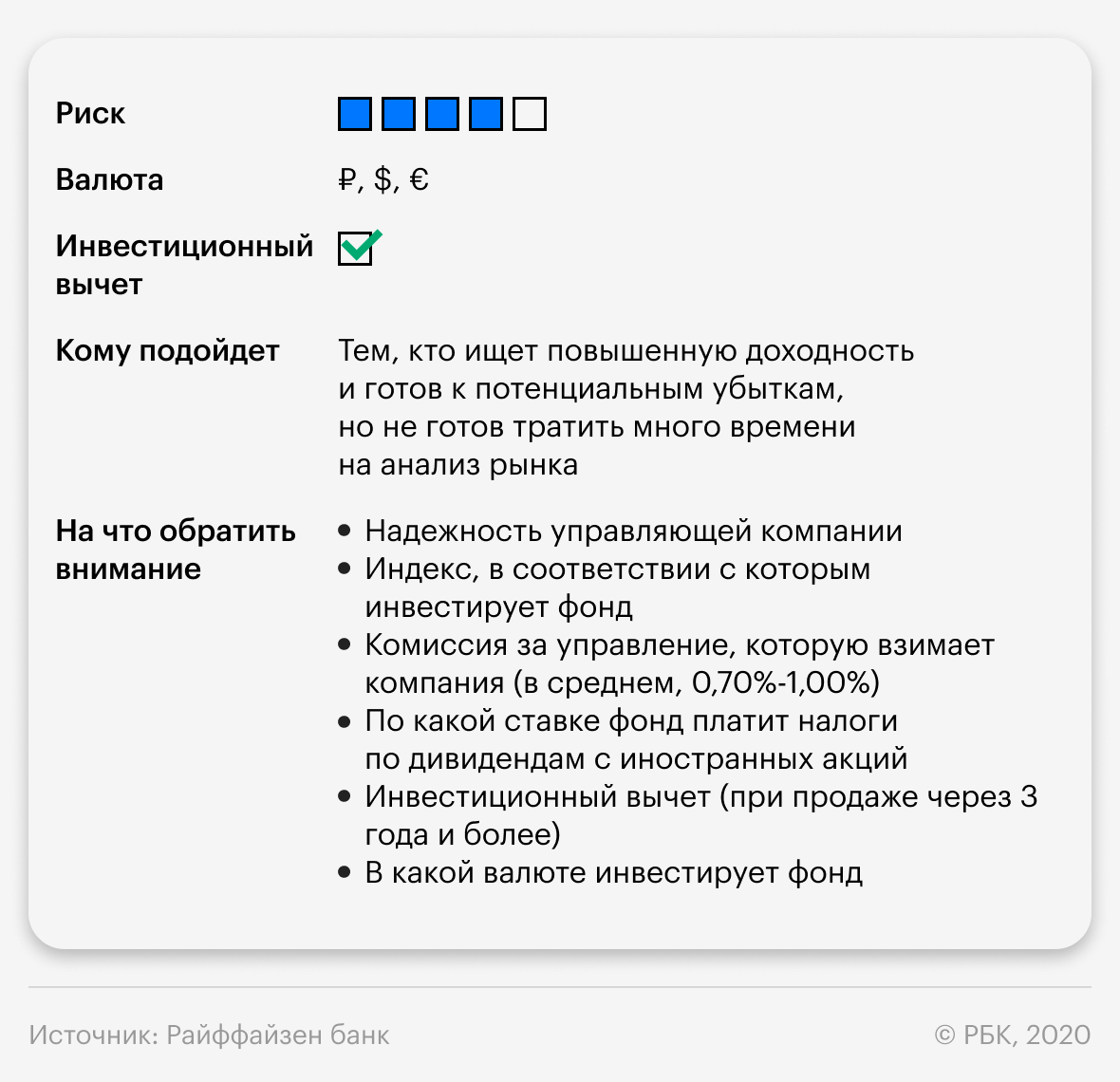

Индексный БПИФ на акции

Не хотите тратить время на анализ компаний, но верите в рынок акций? Тогда вам подойдет БПИФ на акции. Такой фонд похож на облигационный БПИФ: инвестирует в соответствии с заранее определенным индексом, что снижает издержки на его управление, а значит, и ваши затраты на комиссии.

Если фонд инвестирует в российские акции, то вы, как и в случае с облигационным БПИФ, можете получить налоговое преимущество. Дивиденды приходят в фонд неочищенными от налога, так что он может реинвестировать всю полученную сумму — в отличие от частного инвестора, с которого удержат 13% налога. Так что если вы будете владеть фондом более трех лет и получите инвестиционный вычет, то сможете сэкономить на налогах с дивидендов.

А вот при выборе БПИФ на иностранные акции налог с дивидендов платить придется. При средней дивидендной доходности американских акций в 2% это дополнительные расходы в 0,10–0,40% годовых.

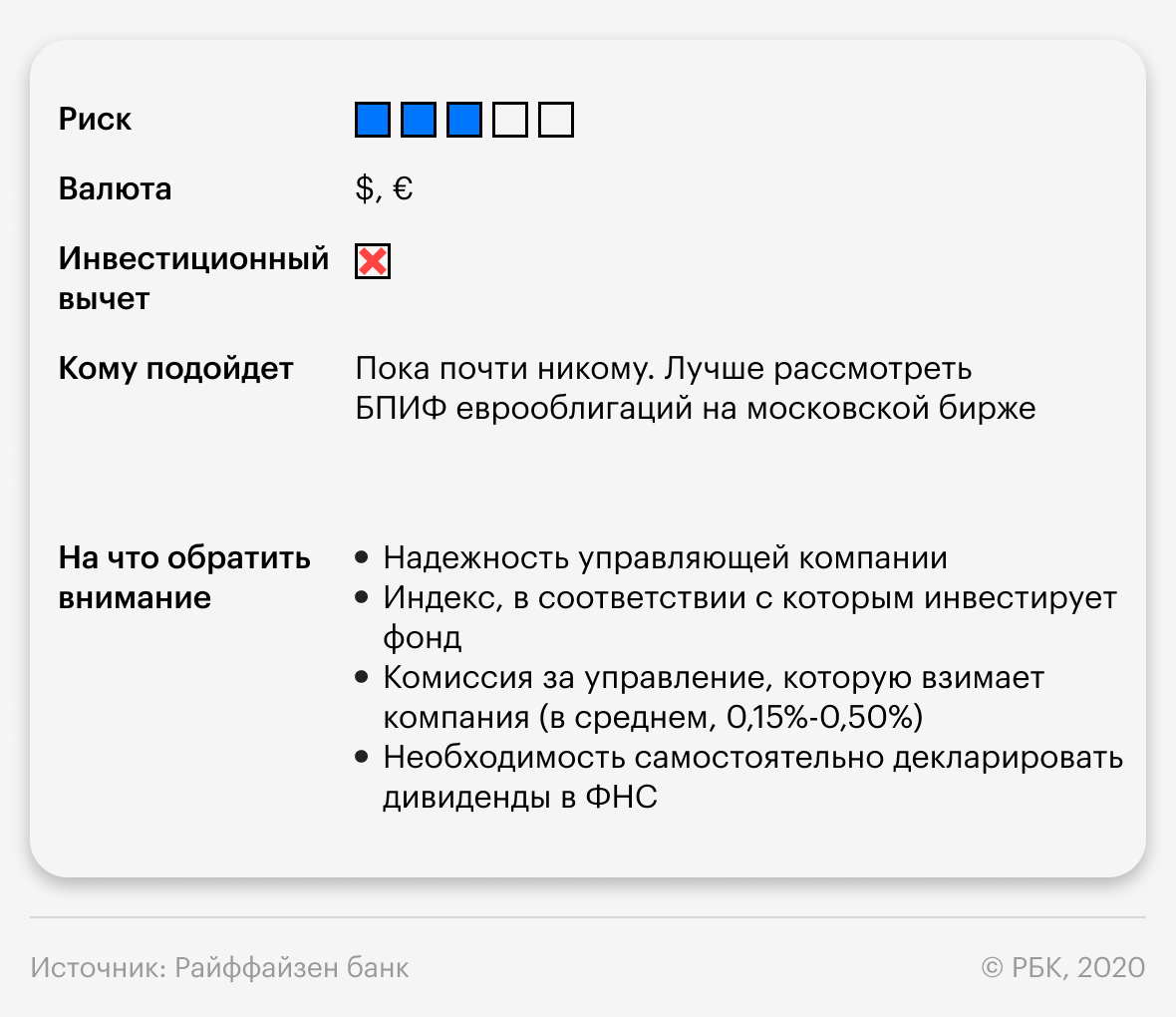

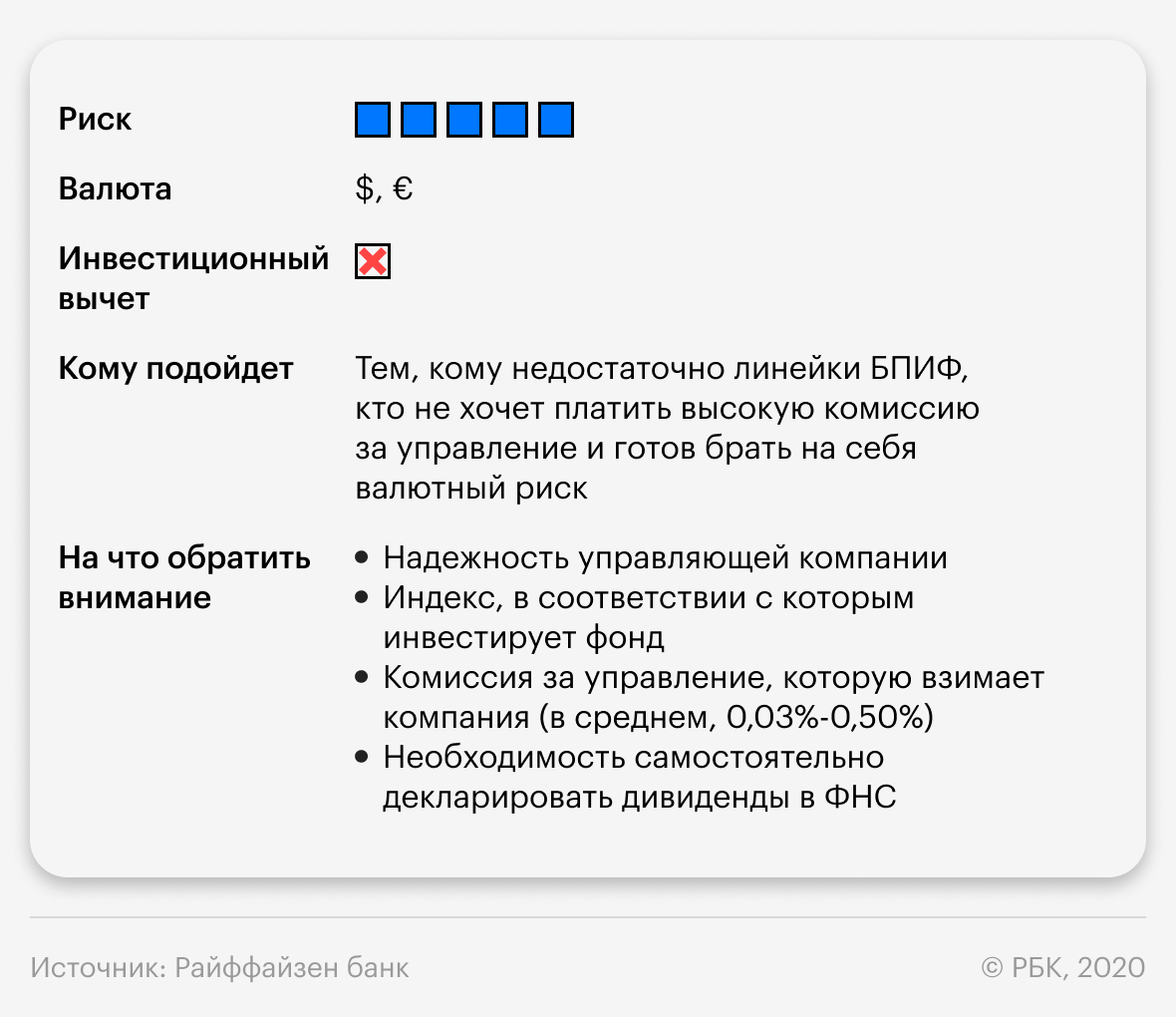

Условия те же, что и при инвестициях в БПИФ на облигации, кроме налогового преимущества по купонам и еще одного важного нюанса — такие ETF не представлены на российских биржах, поэтому при инвестировании в них добавляется риск валютной переоценки. Вполне возможно, что такие инструменты появятся на российских биржах и тогда повысится их привлекательность. Проверять лучше на Санкт-Петербургской бирже.

Как и по американским акциям, дивиденды по ETF приходят за минусом налога в 10%, остальные 3% вам придется декларировать в ФНС самостоятельно.

Здесь также не стоит рассчитывать на инвестиционный вычет, так что приходится дополнительно брать на себя валютный риск.

Чем интересны ETF? Богатством выбора, которое получает инвестор и которое пока не может предложить рынок БПИФ. Через ETF вы можете инвестировать не только в S&P500 или NASDAQ, но и в индексы других стран или целых регионов.

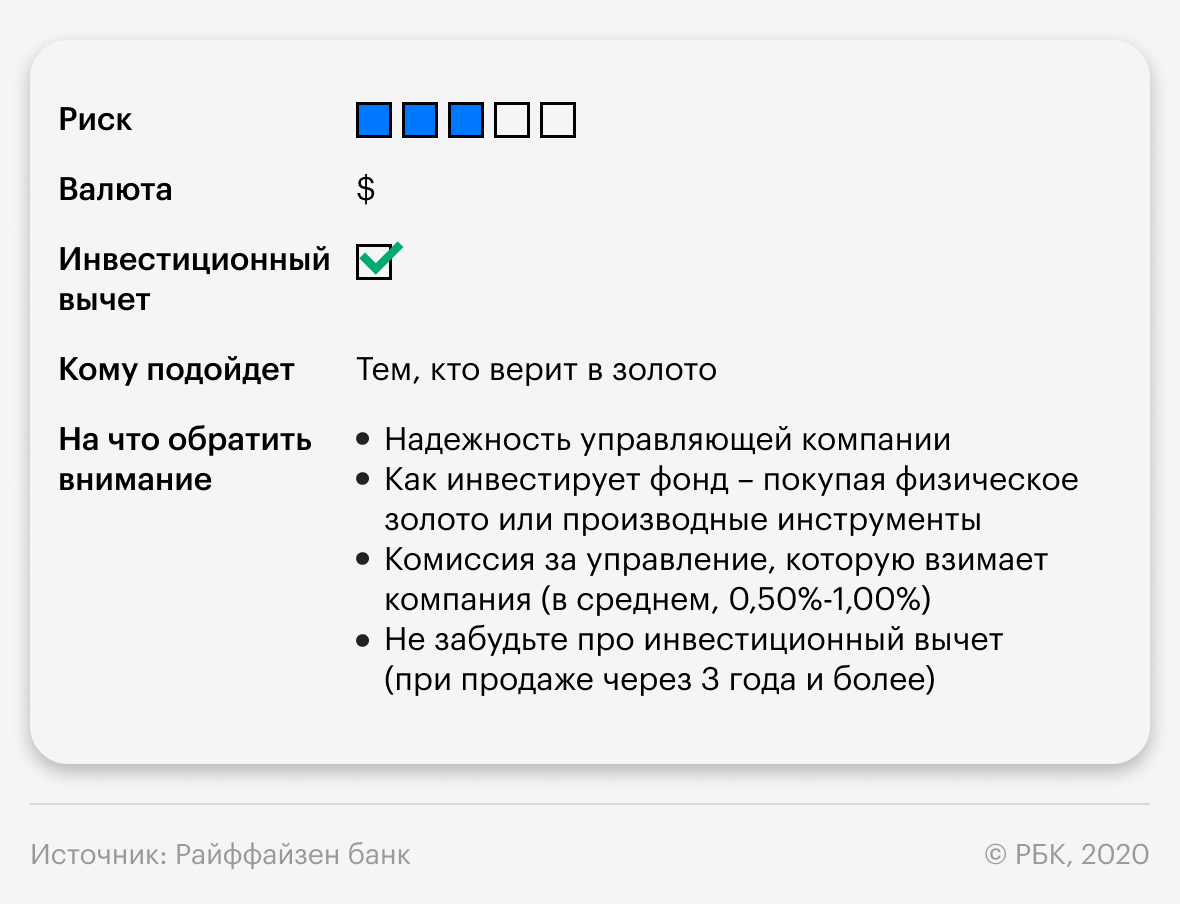

ETF/БПИФ на золото на Московской бирже

Золото — это особый вид инвестиций, который традиционно считается защитным. Цены на золото растут, когда кругом все падает, и наоборот. Правда, благодаря нетрадиционной монетарной политике развитых стран многие привычные истины сейчас уже не так актуальны. Однако золото по-прежнему интересует инвесторов, и самый простой способ инвестировать в него — БПИФ на золото.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли. Подробнее