Что ждет акции аэрофлота после допэмиссии

Дополнительная эмиссия акций Аэрофлот | Перспективы инвестиций в акции Аэрофлота

Про дополнительную эмиссию в 1,7 млрд. акций (размытие долей акционеров на 62%) и про то как на FPO компанию продали по «156 рублей»

До доп. эмиссии 1.06 млрд акций * 60 руб/акцию = 63,6 млрд капитализации (цена всей компании)

После 2,76 млрд. акций * 60 руб/акцию = 165,6 млрд капитализаций.

До доп. эмиссии 165 млрд. капитализации соответствовало 156 рублям за акцию. ( 156*1,06

Кто держит аэрофлот, напишите, почему вы готовы держать компанию, цена на которую находится почти в районах исторических максимумов и больше чем в спокойный 2019 год, при этом компания почти остановлена из-за коронакризиса. Про доп. эмиссию было известно еще несколько месяцев назад.

P.S. капитализация в 60-80 млрд. по которой торговалась компания до допки, сейчас соответствует 20-30 рублям за акцию.

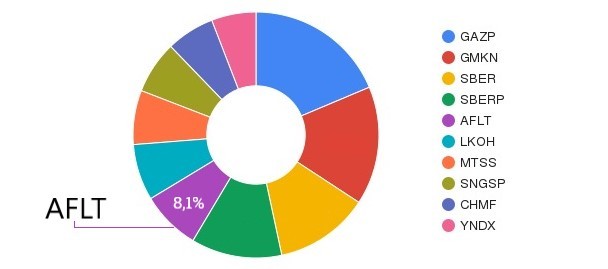

Компания валится. Я шортил AFLT в первую волну, но не пошла, вторая волна её прилично опустит, видимо. Я снова в шорте). Про персективы вверх сейчас ничего сказать не могу, на какой TF не глянь — никаких перспектив вверх не видать)).

Не знаю, может долетит до 25, там может быть мощная поддержка, может быть переворачиваться надо будет когда по инерции пролетит эту «мощную поддержку»)

Ээээмм.

«цена на которую находится почти в районах исторических максимумов и больше чем в спокойный 2019 год,»

Минимум 2019 — 89.7, а средняя чот около 102.

Сейчас 60, на треть меньше минумомв 2019 и на 2/3 средней.

xoce_umahyuji, вы цену на всю компанию считайте (капитализацию), а не нынешнюю цену на размытую в 3 раза долю одной акции.

102 * 1.06 = 108 млрд компания стоила в 2019

60 * 2,76 = 165 млрд компания стоит сейчас

Арсений Нестеров, Допкой платят за аренду и лизинг и другие операционные расходы, а не долги раздают в прок на халяву.

Вот именно, что сейчас волны пандемий всякие, а компания стоит дороже чем год назад. Основной покупатель Государство и Гос.банки с гос.фондами на деньги «населения», поэтому цена все еще не 20.

Арсений Нестеров, Вы перепутали понятия долги и обязательства ) красным выделены долги внутри обязательств.

Думаю, вы легко можете пересчитать, на сколько бы выросла цена на акцию яндека, без доп. эмиссии посмотрев на капитализацию.

Дмитрий, немного конспирологии:

Предположительно государство, через рычаги в гос. банках и фондах искусственно старались поддержать цену акций для того, чтобы максимально эффективно провести доп. эмиссию.

Если бы цена на новости упала на уровень 30 рублей, то Аэрофлот смог бы привлечь только 51 млрд (1,7 доп. акций * 30 руб/акц.). При том, что компании необходимо 80 млрд.

13 августа Московская биржа сообщила о запрете коротких позиций по акциям аэрофлота. Спекулянтам пришлось покупать акции по любой цене для закрытия позиций.

Предположительно, продавцами акций спекулянтам в тот момент выступали институциональные инвесторы, не желающие участвовать в благотворительности в пользу Аэрофлота.

Аэрофлот завершил допэмиссию. Чего ждать от котировок

Что произошло

Аэрофлот объявил о завершении допэмиссии акций, проводимом в целях повышения ликвидности. По итогам предложения акций компания привлекла 80 млрд руб.

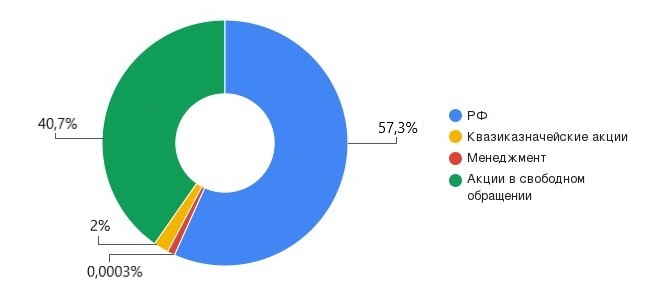

В результате доля РФ в уставном капитале компании составляет 57,34%. Доля акций в свободном обращении (у институциональных и розничных инвесторов) составляет 40,65%. Размер квазиказначейского пакета составляет 1,96% акций, руководству компании принадлежит 0,05% акций.

Таким образом, общее количество акций, составляющих уставный капитал компании, увеличилось на 1 334 млн акций, с 1 111 млн до 2 445 млн акций.

Что это значит

По итогам размещения капитал авиаперевозчика был увеличен в 2,2 раза. На протяжении процесса допэмиссии акции Аэрофлота были под давлением. Теперь негативное влияние размытия капитала на котировки должно ослабнуть. Это может способствовать формированию локального отскока.

В то же время фундаментальный кейс Аэрофлота остается слабым. Рекордные темпы распространения коронавируса в России сдерживают активность потенциальных пассажиров. До стабилизации эпидемиологической ситуации сложно рассчитывать на устойчивый рост бумаг.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги торгов. Рост продолжается, Газпром снова в лидерах

Запасы нефти в США за неделю снизились на 4,7 млн барр

Что по-настоящему защищает от инфляции. И это не золото

Российские акции. Лидеры в каждом секторе в 2022

Цены Brent отыграли снижение начала недели

Что происходит с ценами на газ. Какие последствия

Делистинг без выкупа акций. Что это значит для тех, кто инвестирует в Китай

Илон Маск закончил продажу акций Tesla. Что дальше

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Стоит ли покупать акции Аэрофлота сейчас?

ЗАКЛЮЧЕНИЕ IS:

INVEST-SPACE не покупает акции Аэрофлота в 2021 году в краткосрочные и среднесрочные портфели:

🕗 UPD. (14.08.2021): Михаил Полубояринов (CEO Аэрофлота) 13.08.2021 в интервью федеральному телеканалу, подтвердил тезис об убыточности Группы по итогам 2021 г.:

«Конец года мы рассчитываем, но все равно это будет сокращение убытка, а не прибыль. Это очевидно: у нас слишком была (до пандемии коронавируса) большая выручка от международных направлений»

С учетом этого сохраняем ранее опубликованное в начале июля заключение IS по акциям Аэрофлота.

Пассажиропоток и операционные показатели деятельности Аэрофлот 2021 г.

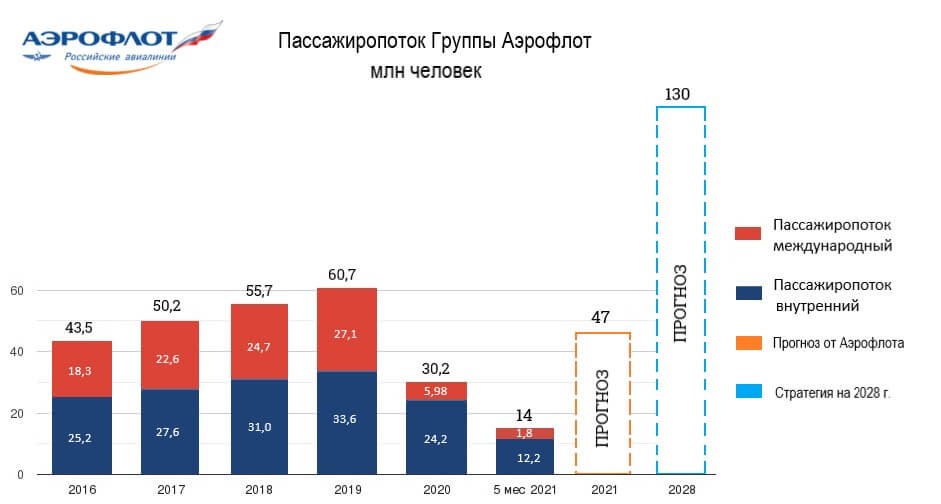

Аэрофлот в 2021 в среднем перевозит 2 млн человек на внутренних рейсах, в 2019 г. – это значение составляло 2,8 млн человек, соотношение по международным рейсам более драматично 0,36 к 0,61 млн чел. Поступательное движение к 130 млн согласно Стратегии пока видится крайне тернистым.

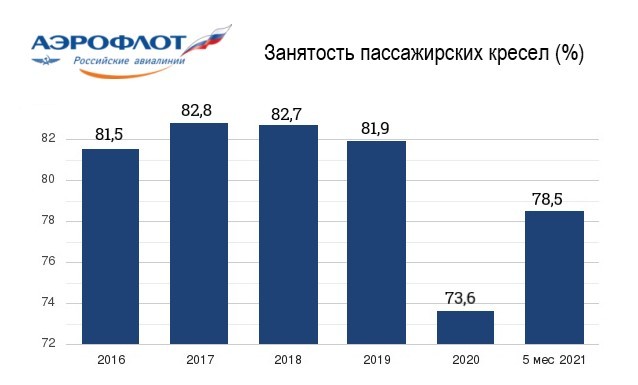

Занятость кресел восстанавливается. Грузооборот в 2021 году в среднем составляет около 21 тысяч тонн в месяц, по итогам 2019 года – 26,4 тыс. тонн.

В конце 2020 г. Группу покинула Аврора.

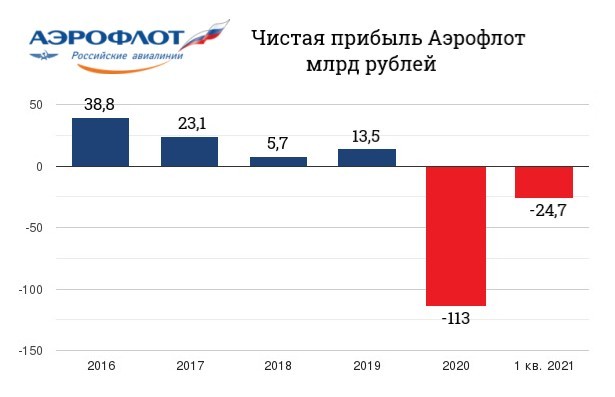

Финансовые результаты Аэрофлот за 2021г.

Предполагаем, что деятельность Группы Аэрофлот по итогам 2021 года, также как и в 2020 году останется убыточной в силу сохранения расходов на сохранение персонала и авиапарка (в т.ч. лизинговые платежи) при значительном снижении перевозок относительно 2019 года, к прибыли Группа скорее всего вернется не ранее 2022 г.

В годовом отчете компании говорится о низких затратах на кресло-километр в глобальном масштабе, вместе с тем надо учитывать и доходную составляющую, которая в большинстве приведенных регионов также выше.

Рыночные мультипликаторы Группы Аэрофлот и прогноз по акциям

Капитализация Аэрофлот (P) на начало июля 2021 г. составляет приблизительно 165 млрд руб.

С декабря 2020 г. по июль 2021 г. котировки акций компании находятся в узком диапазоне 65-75 рублей за акцию, и имеют большие шансы на сохранение такой динамики до конца 2021 г., если не вмешаются какие-то новые факторы, такие как доп эмиссия акций для повышения капитала, очередные закрытия границ и пр.

Показатели и рыночные мультипликаторы:

| 2018 | 2019 | 2020 | LTM* | |

|---|---|---|---|---|

| Ден. средства | 30,1 | 25,9 | 93,8 | 78,2 |

| Чистый долг | 630,2 | 547,8 | 658,1 | 675,5 |

| EPS | 5,13 | 12,2 | -46,2 | -49,9 |

| P/E | 19,7 | 8,51 | -1,49 | -1,38 |

| EV/EBITDA | 4,9 | 3,92 | 30,6 | 39 |

| Долг/EBITDA | 4,16 | 3,24 | 24,4 | 31,2 |

* по итогам 1 кв. 2021 г.

Благодаря доп эмиссии в 2020 г. у компании высокий уровень наличности, который тем не менее потихоньку «проедается» в силу убыточности.

Также хочется обратить внимание на EPS (прибыль на акцию), который по-нашему мнению в обозримой перспективе (на горизонте 3 лет) даже близко не приблизится к максимальным значениям 2016 г. в 35 руб. на акцию.

В будущем, когда отрасль перестанет штормить и пройдут ключевые вливания в капитал, можно будет сделать сравнение мультипликаторов Аэрофлот с Ютэйром и зарубежными аналогами.

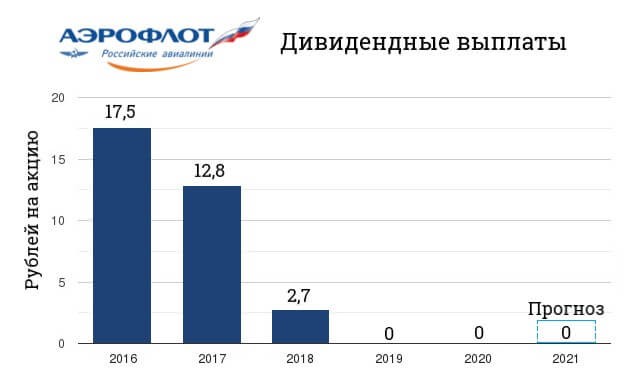

Дивиденды Аэрофлот 2021 и 2022 гг.

Начиная с дивидендов по итогам 2016 г. компания перешла на выплаты дивидендов в размере 50% чистой прибыли по МСФО, за 2019 и 2020 гг. дивидендных выплат компания в силу понятных причин не осуществляла. Текущая динамика финансовых и производственных показателей не позволяет надеяться на дивиденды и по итогам 2021 г., считаем, что компания вернется к выплате дивидендов в 2023 г. по итогам 2022 г. однако адекватно прогнозировать их размер сложно, по нашему мнению, это может быть около 5-6% доходности от текущих котировок. Владельцы среднесрочных облигаций Аэрофлота в более выгодном положении с доходностью к погашению в 8-8,5% годовых.

Допэмиссия акций Аэрофлот и структура акционерного капитала

В октябре 2020 г. состоялось размещение дополнительных акций Аэрофлота в количестве 1 333 919 149 штук для пополнения оборотных средств компании. Фактическая цена размещения составила 60 рублей за акцию. Таким образом акций стало в 2,2 раза больше, это в том числе надо учитывать при расчете дивидендов на акцию.

| Количество размещенных обыкновенных акций | |

|---|---|

| На 31.12.2019 | 1 110 616 299 |

| На 31.12.2020 | 2 444 535 448 |

По итогам размещения акций привлекла более 80 млрд руб., большую часть акций выкупила РФ, в результате размещения ее доля в уставном капитале увеличилась до 57,34%. В свободном обращении находится 40,7% акций Аэрофлот.

Спасибо за внимание и успешных вам инвестиций!

Данный материал подготовлен на основании проведенного анализа публичной информации и на его базе собственного прогноза в целях ее использования для формирования инвестиционных портфелей INVEST-SPACE (не является инвестиционным советником согласно ФЗ «О рынке ценных бумаг» и не осуществляет деятельность по индивидуальному консультированию). Материал не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. INVEST-SPACE не несет ответственности за возможные убытки от использования информации, содержащейся в данном материале.

Инвестидея: +33% на «Аэрофлоте» благодаря пассажиропотоку и допэмиссии

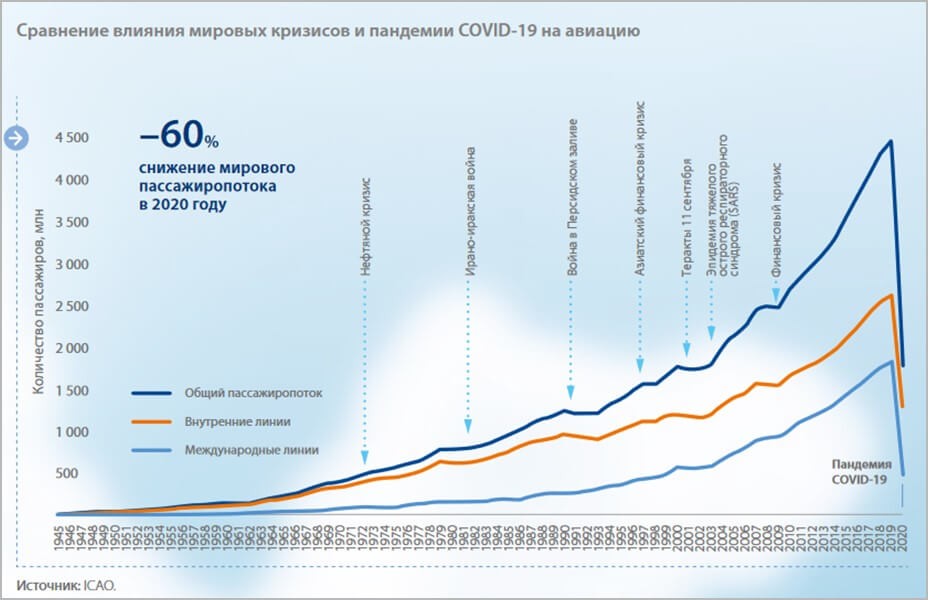

«Аэрофлот» серьезно пострадал из-за ограничений, введенных во время пандемии коронавирусной инфекции COVID-19. Пассажиропоток в первом полугодии 2020 года сократился на 54,2%, отреагировав на отмену международных перелетов и уменьшение числа внутренних рейсов. В итоге выручка снизилась на 52% по сравнению с аналогичным периодом прошлого года, а чистый убыток составил ₽58,3 млрд.

На этом фоне акции «Аэрофлота» в феврале-марте обвалились на 53% — до минимума с 2016 года — и до сих пор не отыграли потери. К тому же число заболевших коронавирусом в мире вновь поползло вверх. А это может означать, что восстановление международных перелетов затормозится на неопределенное время.

Тем не менее акции «Аэрофлота» на текущих уровнях представляют собой интерес для инвесторов, уверены эксперты BCS Global Markets. В BCS ожидают, что в течение года бумаги могут прибавить 35%, достигнув ₽90 за акцию.

Почему вырастут акции

Увеличение трафика. Авиакомпании начали активно возобновлять перелеты после отмены карантинных ограничений. Уже в августе внутренний пассажиропоток «Аэрофлота» восстановился до предкризисных уровней. И хотя по международному направлению особого восстановления не было, эксперт уверена, что через год трафик будет выглядеть значительно лучше, чем сейчас.

По данным «Аэрофлота», в августе пассажиропоток группы достиг 3,7 млн человек, что лишь немногим меньше, чем в феврале 2020 года — 3,94 млн человек.

«Да, есть риски к концу года, но они в основном касаются внутреннего трафика. Мы ждем снижения, однако это снижение сезонное, потому что у «Аэрофлота» и всех перевозчиков четвертый квартал всегда хуже, чем второй и третий», — отметила Егазарян.

Привлекательные мультипликаторы. BCS Global Markets отмечает, что по показателю EV/EBITDA на следующий год «Аэрофлот» торгуется в районе 4,2-4,3х. Это дает хорошую скидку по сравнению с аналогичными компаниями.

Дополнительная эмиссия (FPO). По оценкам BCS Global Markets, общий размер размещения может составить ₽80-106 млрд. Аналитики предположили, что размещение, скорее всего, состоится ближе к нижней границе — ₽80 млрд.

«Такое значительное вливание в капитал даст сильные конкурентные преимущества, позволяющие увеличивать долю на рынке и приблизиться к достижению амбициозных целей», — считает Егазарян. В своей стратегии «Аэрофлот» запланировал нарастить пассажиропоток до 130 млн к 2028 году против 60,7 млн в 2019 году.

Аналитик считает, что привлеченных денег должно хватить на покрытие основной части банковских кредитов, выданных с начала 2020 года. «Таким образом после коронавирусного кризиса компания выйдет без дополнительной долговой нагрузки и, следовательно, дополнительных издержек на обслуживание долга. Это выгодно отличает компанию от аналогов», — заключила она.

Принять участие в размещении акций «Аэрофлота» может любой желающий: заявки принимаются до 16:00 мск 8 октября, входной порог — всего десять акций. Если будет собрано нужное количество заявок на размещение, то их прием может быть завершен досрочно. Мы написали подробную инструкцию, как это сделать

Дополнительная эмиссия акций Аэрофлота и ее последствия.

Здравствуйте! В данной статье хотел бы рассмотреть ситуацию с дополнительной эмиссией акций Аэрофлота. Лично у меня такое событие формирует скептическое настроение в отношении перспектив инвестирования в данную компанию. Поясню свою позицию на цифрах.

Пост подготовлен для сайта ИнвестГазета и их телеграмм канала.

Итак, по МСФО за 2019 год видим выручку в размере 677 млрд. руб. и операционную прибыль на уровне 60 млрд. рублей. Соответственно, операционная маржинальность компании находится в пределах 8,9%. Годом ранее этот показатель составлял около 9,9%. Стоит заметить, что расходы по аренде и лизингу самолетов относятся к финансовым расходам, а не к операционной статье. Поэтому они не отражаются в операционной маржинальности, хотя, фактически напрямую связаны с операционной деятельностью. В 2019 году финансовые расходы составили 52 млрд. руб. и, с вычетом еще некоторых статей, чистая прибыль за год показала 13,5 млрд. рублей. Для справки, в 2018 году компанией был получен чистый убыток в 55,5 млрд. рублей.

На 31 декабря 2019 года в обращении находилось 1 062 млн. акций. Прибыль на одну акцию в 2019 составляла 12,5 рублей. При цене 85 рублей за акцию мультипликатор P/E = 6,8. Примерно столько лет окупались бы инвестиции, если бы прибыль на акцию сохранилась на текущих уровнях.

Но над Аэрофлотом нависли две проблемы: пандемия, которая ударила по авиаперевозчикам и намерение компании о дополнительной эмиссии акций. В четверг 6 августа появились: решение о внесении изменения в устав общества, по которому оно может дополнительно выпустить 1 950 млн. акций, и решение о выпуске 1 700 акций по открытой подписке. Цена размещения на данный момент уточняется. В данной ситуации происходит размытие долей акционеров, так как прибыль теперь будет делиться на большее количество акций. Если исходить из показателей 2019 года, то прибыль на акцию, с учетом доп. эмиссии, теперь составит 4,8 рубля на акцию, что по текущим ценам дает окупаемость в районе 17 лет.

Более того, в связи с имеющимися ограничениями, финансовые потери в период с 2020 до 2022 не позволят получить прибыль выше уровня 2019 года. И пока сохраняется большая неуверенность по поводу ее роста от уровней 2019 в ближайшее десятилетие. То есть, на текущий момент окупаемость компании находится на уровне более 20 лет, что соответствует, в лучшем случае, 5% годовых в рублях.

В настоящее время с возникшими экономическими трудностями Аэрофлот самостоятельно справляться не может и очень зависит от субсидий государства. Компания находится на стадии выживания. Очевидно, что сейчас есть более привлекательные альтернативные варианты для инвестиций, в которых можно получить доходность намного выше, чем 5% в рублях. Однако, это только мое субъективное мнение, которое не является инвестиционной рекомендацией или призывом к действию.

Основные новости по эмитентам в телеграмм канале Газета Инвестора.