Что ждет рынок акций сегодня

Рынки акций

Вызванная распространением штамма «омикрон» паника втянула акции Netflix (NASDAQ:NFLX) в масштабную распродажу «акций роста». Даже с учетом двухдневного восстановления потери.

Не успел утихнуть скандал о причастности аптек, входящих в крупнейшую сеть супермаркетов Walmart (NYSE:WMT), к опиоидному кризису, как против компании был подан новый иск. На этот раз ритейлер.

Эта неделя оказалась очень неспокойной для мировых финансовых рынков. Фондовый рынок переживает одну из сильнейших распродаж года на фоне опасений, связанных с распространением «омикрона».

Для производства 1,7 тонн нерафинированной стали в среднем используется 1 тонна коксующегося угля. В последнее десятилетие сталелитейная промышленность сосредоточила свое внимание на декарбонизации.

Graphic Packaging (NYSE:GPK) — одна из ведущих вертикально интегрированных компаний-поставщиков экологически безопасной потребительской упаковочной продукции на основе целлюлозы. Производит.

Подводя итоги 2021 года, можно сказать, что дела у акций крупнейшего американского оператора связи AT&T (NYSE:T) идут просто ужасно. Акции отстали от рынка в целом, даже несмотря на попытки.

В прошлом году мы выпустили обзор с описанием e-commerce бизнеса Яндекса (MCX:YNDX) и стратегии направления, которую тогда представил менеджмент. Онлайн-торговля остается для холдинга основным.

Или самый масштабный листинг на материке Китая за последнее десятилетие. Сегодня стартовал процесс листинга China Mobile на Шанхайской фондовой бирже. Крупнейший по числу пользователей мобильный.

Про “дивидендных аристократов” слышали многие. Это компании, которые стабильно выплачивают и регулярно повышают дивиденды в течение 25 и более лет. Сегодня это 65 американских брендов.Но.

Отыгрывать негатив на фондовых рынках некому — многие инвесторы перед длинными выходными уже сократили свои позиции, поэтому ликвидность на торговых площадках уменьшается. Таким образом, снижение.

Во вторник настроения на мировых рынках заметно улучшились. Индексы развитых и развивающихся рынков (MSCI World: +1,7%; MSCI EM: +1,1%) находились в «зеленой» зоне, чему способствовала активация.

Во вторник российские фондовые индексы оказались в общей с другими рынками оптимистической волне, совершив попытку отскока. Каких-то идей или позитивной информации извне не поступало, но на фоне.

Сегодня Яндекс сообщил, о завершении второго этапа реструктуризации владения в сегменте такси (совместное предприятие MLU), где долей также владеет Uber. Это во многом знаковая сделка для компании.

Банк России представил данные о динамике банковского сектора в ноябре 2021 г. Ежемесячные темпы роста корпоративного кредитования в рублях (около 77% всего корпоративного портфеля) продолжили.

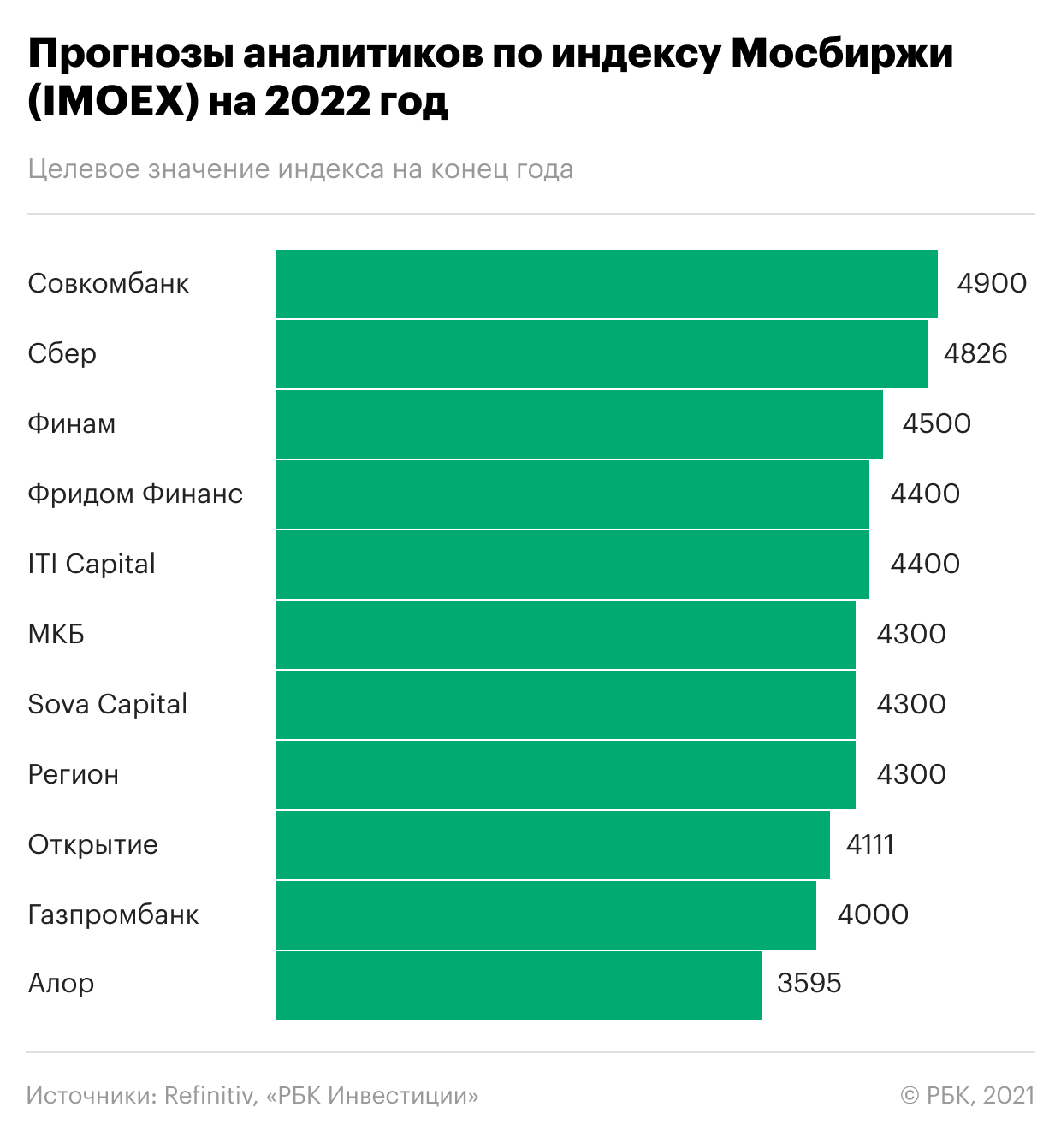

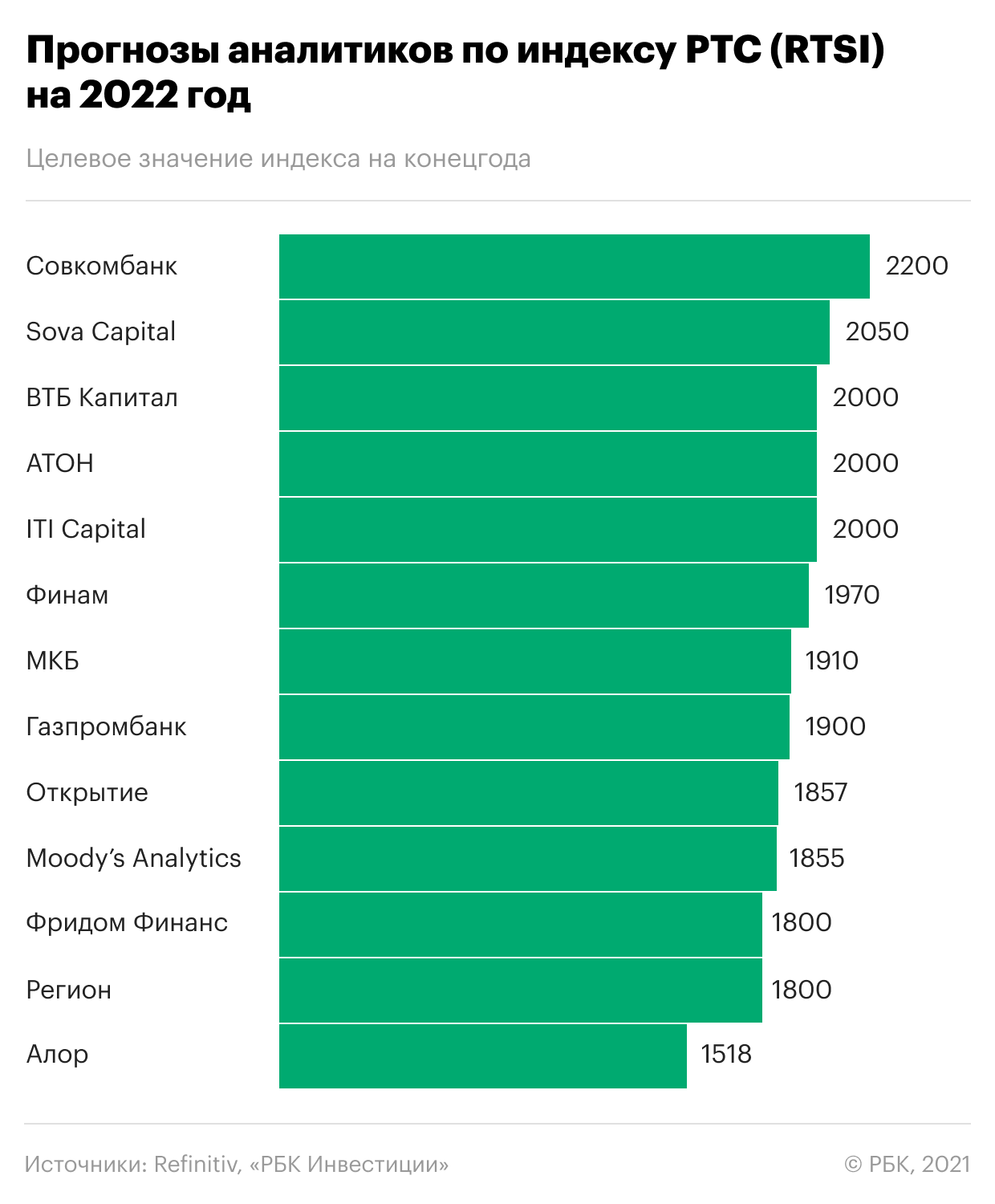

Топ-идеи по российским акциям на 2022 год. Прогнозы экспертов

Аналитики крупнейших российских инвесткомпаний и банков рассказали, на что рассчитывать инвесторам в 2022 году, и назвали самые перспективные акции.

«ВТБ Капитал» в своей стратегии прогнозирует рост индекса РТС до 2000 пунктов к концу 2022 года. Всплеск инфляции по всему миру был самым заметным событием 2021 года, рассказали аналитики. Ускорение роста цен отражает намного больше, чем просто нарушения в цепочках поставок продукции, и фактически является предвестником нового бизнеса-цикла, считают в компании. Это хорошая новость для России как циклического рынка — особенно для сырьевого и финансового секторов. К тому же Банк России уже завершает цикл повышения процентных ставок и высокие ставки уже заложены в цены российских активов.

По мнению аналитиков «Атона», российский рынок акций — это хорошая страховка от риска ускорения инфляции в мире в сочетании с привлекательной оценкой. Сейчас большинство российских голубых фишек торгуется с дисконтом 30–40% к мировым аналогам, отмечают эксперты.

В «БКС Мир инвестиций» не ждут, что рост продолжится в следующем году. Сейчас российский рынок остается под влиянием высокой геополитической неопределенности, рассказал «РБК Инвестициям» эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Бабин. Ускорение инфляции, наблюдающееся во многих странах мира, подталкивает центробанки к тому, чтобы они быстрее сворачивали стимулирование и повышали процентные ставки.

В то же время экономика многих стран может по-прежнему нуждаться в помощи. Ужесточение денежно-кредитных условий, которое будет происходить в 2022 году, создает риски замедления экономического роста, а также серьезного снижения рынков акций, предупреждает эксперт.

При умеренно негативном сценарии возможна просадка индекса Мосбиржи (IMOEX) в район 3500 пунктов, а индекса РТС — ниже 1400 пунктов, прогнозируют в «Велес Капитале». Также снижение может реализоваться и в случае распродаж на мировых площадках на фоне сворачивания денежно-кредитной политики центробанками мира, высокой инфляции и появления других негативных макроэкономических факторов. «Тем не менее, если «черных лебедей» не возникнет, индексы Мосбиржи и РТС вполне могут вернуться к росту и по итогам года закрепиться выше 4400 и 2000 пунктов соответственно», — прогнозируют аналитики.

Самые перспективные акции на 2022 год

Из всего российского рынка эксперты «ВТБ Капитала» отдали предпочтение циклическим секторам (зависящим от экономических циклов). «В наш список наиболее перспективных акций на 2022 год включены ММК, НЛМК, «Евраз», АЛРОСА, а также лесопромышленный холдинг Segezha Group из сектора материалов», — сообщили аналитики. В нефтегазовой отрасли эксперты выделили бумаги ЛУКОЙЛа, «Газпром нефти», «Газпрома» и НОВАТЭКа. В финансовом секторе аналитики считают привлекательным Сбербанк. Из транспортных компаний интересны Globaltrans и Global Ports.

По мнению Дмитрий Бабина из «БКС Мир инвестиций», в 2022 году на фоне возможного выхода инвесторов из IT-сектора и других историй роста, традиционно страдающих от повышения процентных ставок в экономике, а также из-за вероятного сохранения высокой инфляции, логистических и производственных сбоев, более сильную динамику покажут производители продуктов питания и удобрений. Однако это может выражаться лишь в менее слабой динамике этих акций по сравнению с другими секторами фондового рынка, если он перейдет в фазу устойчивого нисходящего тренда, предупредил эксперт.

Аналитики «Велес Капитала» выделили несколько перспективных идей в металлургическом секторе: «Русал», ММК и «Распадская». Благодаря высоким ценам на алюминий и рекордным дивидендам от «Норникеля» «Русал» может снизить долговую нагрузку. Также компания планирует обновить дивидендную политику и выделить заводы с большим углеродным следом в отдельную компанию. ММК в ближайшие годы значительно нарастит выплавку стали за счет запуска турецкого предприятия и в мае 2022 года с высокой вероятностью вернется в индекс MSCI Russia. Другие металлурги («Северсталь», НЛМК и «Евраз»), как и ММК, обеспечивают отличную дивидендную доходность на уровне 15%, однако не имеют дополнительных драйверов.

Одним из самых ярких событий предстоящего года станет выделение «Распадской» из «Евраза», считают эксперты «Велес Капитала». Увеличение количества акций в свободном обращении (free-float) в результате выделения в сочетании с высокими дивидендами обеспечит рост ликвидности бумаг «Распадской» и откроет дорогу к попаданию в состав индекса MSCI Russia во второй половине 2022 года, сообщили в «Велес Капитале».

В «Атоне» самыми перспективными акциями на 2022 год назвали сырьевые и финансовые компании — они выиграют от инфляции и роста цен на энергоносители. Наиболее привлекательно, по мнению экспертов, выглядят «Газпром», НОВАТЭК, ЛУКОЙЛ, «Роснефть», Сбер и ВТБ. Все эти компании в 2022 будут увеличивать доходы и выплачивать солидные дивиденды, оставаясь при том сильно недооцененными относительно мировых аналогов.

Привлекательными также выглядят «Яндекс» и TCS Group, которые остаются самыми быстрорастущими проектами на российском фондовом рынке с отличным потенциалом роста, в том числе на международных рынках, считают аналитики «Атона». «Несколько в тени в 2022-м должны оказаться горно-металлургический сектор (за счет охлаждения после ралли), недвижимость (в силу роста ипотечных ставок) и электроэнергетика (из-за отсутствия катализаторов)», — прогнозируют специалисты.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Новости фондовых рынков

Капитализация российского рынка акций, вычисленная на основе средневзвешенных цен на Московской бирже в секторе Основной рынок, в среду составила 62063,894 млрд руб., повысившись.

Рынок акций РФ завершил торги в плюсе на фоне выросших мировых фондовых площадок и дорожающей нефти благодаря снижению опасений относительно негативного влияния нового штамма.

Американские фондовые индексы слабо растут в начале сессии в среду после значительного подъема по итогам торгов днем ранее, в ходе которых повышение Dow Jones и Standard & Poor’s.

«Газпром нефть (MCX:SIBN)» ожидает в 2022 году роста добычи более чем на 10%, сообщил на встрече с инвесторами финансовый директор компании Алексей Янкевич. Он отметил, что это.

«Московская биржа» с 28 декабря обновляет правила листинга: новыми правилами расширяется спектр ESG-инструментов в секторе устойчивого развития, уточнены требования к иностранным.

Investing.com — В этом году форум розничных торговцев акциями Reddit WallStreetBets стал популярным еще в январе, во время повального увлечения торгами акциями-мемами GameStop.

Investing.com — Эксперты, опрошенные телеканалом CNBC, не считают недавнее снижение акций компании Apple (NASDAQ:AAPL) поводом для беспокойства. По их мнению, в 2022 году.

Индекс Мосбиржи стабилизируется после роста. По состоянию на 16:00 мск индекс Мосбиржи повысился на 53,1 пункта (1,438%) по сравнению с закрытием предыдущего торгового дня и.

Investing.com — Биржа Стамбула в среду, 22 декабря, опять временно остановила работу из-за резкого падения главного фондового индекса на фоне волатильности курса турецкой.

Investing.com — Акции Kellogg Company (NYSE:K) выросли на 0,6% после того, как в компании-производителе хлопьев завершилась разрушительная 11-недельная забастовка, когда сотрудники.

Индекс Мосбиржи продолжает расти. По состоянию на 14:30 мск индекс Мосбиржи повысился на 51,33 пункта (1,39%) по сравнению с закрытием предыдущего торгового дня и составляет.

Большинство американцев уверены в негативном влиянии Facebook на общество

ГАЗПРОМ СНОВА НЕ ЗАБРОНИРОВАЛ МОЩНОСТИ ГАЗОПРОВОДА «ЯМАЛ-ЕВРОПА» НА СУТОЧНОМ АУКЦИОНЕ ДЛЯ ТРАНЗИТА ГАЗА ЧЕРЕЗ ПОЛЬШУ В ЧЕТВЕРГ – ИТОГИ АУКЦИОНА ПРАЙМ, 22.12.2021

Как объединенная Европа будет решать возникшую проблему и сможет ли она справиться без дополнительных объемов российских энергоносителей

В работе веб-сервисов Amazon произошел третий крупный сбой за месяц. Из-за этого возникли проблемы в работе Slack, Epic Games store, Udemy и у других крупных платформ

МОСКВА, 22 дек /ПРАЙМ/. «Газпром» закладывает в бюджет на 2022 год среднюю экспортную цену своего газа на уровне 296 долларов за 1 тысячу кубометров, сообщает агентство Блумберг.

«Дочка» «Т2 РТК Холдинга» (оказывает услуги сотовой связи под брендом Tele2) компания «Т2 Мобайл» выкупила 95% ООО «ТВЕ Телеком», говорится в поступившем в РБК сообщении компании.

Фондовые рынки стран Азиатско-Тихоокеанского региона (АТР) закрылись сегодня преимущественно в небольшом плюсе, поддержка от роста американских акций накануне компенсировала.

Индекс Мосбиржи продолжает расти. По состоянию на 13:00 мск индекс Мосбиржи повысился на 36,92 пункта (1%) по сравнению с закрытием предыдущего торгового дня и составляет 3729,94.

Катализаторов для роста российского рынка акций до конца 2021 года сейчас немного, отметила в своем комментарии «Интерфаксу» руководитель управления инвестиционного.

Фондовые индексы крупнейших стран Западной Европы преимущественно растут сегодня после существенного подъема днем ранее. В минусе торгуется британский рынок. Негативом для рынка.

Они расположены в Ненецком автономном округе

На Кубани водителя Bentley и его охранников оштрафовали на 2 млн рублей

Утреннее обозрение: 22.12.2021

Хотите всегда и везде быть в курсе событий? Но у вас нет времени на поиск информации? Подпишитесь на рассылку «Утреннего обзора» и получайте только актуальную информацию в удобном виде! Подписаться

Мировые рынки

Российский рынок: акции

Комментарии и прогноз по акциям. Россия

В среду, 22 декабря, индекс МосБиржи iMOEX2 повышается на утренней торговой сессии на 0,6%, а поддержку оказывает умеренно благоприятный внешний фон. Среди лидеров роста находятся бумаги «Газпрома» и адр Ozon, дорожающие на 0,99% и 0,5% соответственно.

Азиатские индексы сегодня незначительно подрастают, отыгрывая позитив на рынке США, а также ослабление опасений в отношении штамма «омикрон». Появились известия о том, что суточный прирост заболеваний в Южной Африке оказался на минимальном за последние две недели уровне, что придало надежды на снижение риска введения дополнительных ограничений властями разных стран. Австралийский индекс S&P/ASX 200 вырос на 0,13%, японский Nikkei 225 увеличился на 0,16%, южнокорейский Kospi повышается на 0,27%, тогда как гонконгский Hang Seng и китайский CSI 300 пребывают в плюсе на 0,25% и 0,1% соответственно.

На рынке нефти, между тем, наблюдается волатильная динамика. Нефть марки Brent успела побывать и в «красной» и в «зеленой» зоне. Заметим, что опубликованные вчера данные Американского института нефти (API) показали, что запасы нефти в США за неделю, завершившуюся 17 декабря, сократились на 3,7 млн баррелей. Сегодня же выйдут данные от EIA – ожидается, что показатель уменьшился на 2,633 млн баррелей.

Сегодня пройдут заседания советов директоров «Газпрома», «Группы ЛСР» и «Распадской», состоится внеочередное общее собрание акционеров Банка «Санкт-Петербург», закроется реестр акционеров «КуйбышевАзота» для получения дивидендов, а акции «ЕВРАЗа» торгуются последний день с дивидендами.

Нового года не будет. Что ждать российскому рынку после обвала

График «Японские свечи»

Эксперты рассказали, кто рискует стать «фондовым мясом»

Московская биржа уже сообщила, что проведет детальный анализ утренних торгов вторника и готова обсудить с участниками рынка возможные дополнительные меры поддержки ликвидности. В пресс-службе биржи указали, что активность на ранних торгах вторника оказалась существенно выше средних показателей даже для основной сессии — свыше 40 миллиардов рублей, это более трети среднедневного объема.

ПРИЧИНЫ РАСПРОДАЖИ

Рынок акций РФ падает в сезон традиционного роста, отыгрывая с существенным опозданием накопленные риски, считает аналитик управления торговых операций на российском фондовом рынке «Фридом Финанс» Александр Осин.

«Рынок получал сигналы на снижение со второй декады октября и в итоге сформировал устойчивое, как представляется, на перспективу до середины января сопротивление в диапазоне 3800–4100 пунктов по индексу Мосбиржи», — оценивает он.

Снижение российского рынка акций сложно объяснить фундаментальными факторами, продолжает ведущий аналитик отдела глобальных исследований «Открытие Инвестиции» Олег Сыроваткин.

По его мнению, рынок давно выглядит очень дешевым относительно и развивающихся стран, и развитых.

«Даже в районе октябрьских максимумов форвардный коэффициент «цена/прибыль» индекса Мосбиржи составлял около 7,2х, что выглядело вполне адекватным значением с точки зрения истории, особенно учитывая, что индекс находился на рекордных значениях», — говорит аналитик.

Сегодня этот коэффициент составляет и вовсе 5,63х, кроме того, индекс предлагает форвардную дивидендную доходность на уровне 9,3%. Таким образом, по этим показателям российский рынок акций сегодня стоит в 2-7 раз дешевле индексов MXEF (развивающиеся страны), Stoxx Europe 600 (Европа) и S&P 500 (США).

Причин для этого несколько, отмечает Сыроваткин. Во-первых, переоценка геополитических рисков: сначала из-за обострения ситуации на границе России с Украиной в ноябре, затем после разговора Путина с Байденом (7 декабря), от которого многие инвесторы ждали прорыва в отношениях, а затем в последние дни на фоне негативной риторики в отношении Москвы со стороны министров иностранных дел G7, МИД Германии и ее нового канцлера.

Вряд ли инвесторов может порадовать перспектива усиления разногласий между Россией и Западом.

«Как на вулкане». Что делать, если Банк России резко поднимет ставку

Еще одним негативом для российского рынка акций являются перспективы резкого повышения ключевой ставки Банком России в эту пятницу. Ожидается, что она вырастет на 0,5-1 процентный пункт, что будет значимо для экономики и курса рубля.

Что касается технических факторов утреннего обвала, собеседник агентства выделяет продажи нерезидентов. Причем эти продавцы появились тогда, когда индексы Мосбиржи и РТС находились уже примерно на 15% и 10% ниже своих октябрьских максимумов, что спровоцировало принудительное закрытие позиций и дополнительно усилило волатильность.

Причины панических распродаж российских бумаг имеют как фундаментальную подоплеку, так и техническую составляющую, считает эксперт по фондовому рынку «БКС Мир инвестиций» Михаил Зельцер. Он указывает, помимо роста геополитических рисков, «нервозное» ожидание сворачивания количественной программы ФРС США.

По его словам, монетарное ужесточение глобальных ЦБ в первую очередь и приводит к турбулентности развивающихся рынков. Да и омикрон-штамм «будоражит умы», повышая волатильность сырьевого рынка.

«И вот на таком негативном фоне инвесторы рассчитывали на продолжение трендового роста рынка. Причем в погоне за доходностью многие активные участники набирали бумаги с использованием маржинального кредитования. Хотя уже в конце октября мы высказывали серьезные опасения в устойчивости ралли. В итоге, в последние дни наблюдается так называемое схлопывание больших кредитных плеч — маржин-коллы», — констатирует Зельцер.

ЗАРУБЕЖНЫЕ ПЛОЩАДКИ

Американский фондовый рынок, ожидающий новых сигналов от ФРС, также накрыл негатив. Индекс «голубых фишек» Dow Jones Industrial Average потерял 0,43%, снизившись до 35 496,04 пункта, S&P 500 — 1,1%, опустившись до 4617,82 пункта, Nasdaq Composite — 1,69%, сократившись до 15 152,55 пункта (по состоянию на 19.00 14 декабря 2021 года — прим. «Прайм»).

Инвесторы ждут более жесткого решения от регулятора, чем уже заложено в котировки. Такие настроение спровоцировал индекс цен производителей (PPI) в США. Ноябрьская статистика выросла больше (0,8% месяц к месяцу), чем прогнозировали участники рынка (0,5%), а в годовом исчислении рост PPI рекордно поднялся на 9,6% (год к году) вместо ожидаемых 9,2%.

Спираль раскручивается: мировую экономику может отбросить назад

КОГДА ЖДАТЬ ВОССТАНОВЛЕНИЯ РЫНКА

Аналитики, опрошенные «Прайм», верят в краткосрочность создавшейся на рынках ситуации.

«Обычно после массового панического исхода спекулянтов, активно играющих против основного движения рынка, и происходит стабилизация индексов. Это наглядно видно по динамике утренних торгов 14 декабря и основной сессии Мосбиржи», – говорит Зельцер.

На коррекционный рост стоит рассчитывать не ранее закрепления индекса Мосбиржи в ходе основной сессии выше 3650 пунктов (в этом случае возможно движение к 3800-3900 пунктам), а индекса РТС – выше 1550 пунктов (с целями движения 1650-1730 пунктов), прогнозирует аналитик ИК «ВЕЛЕС Капитал» Елена Кожухова.

«Рынок акций РФ остается фундаментально очень привлекательным, и мы видим предпосылки для роста индекса Мосбиржи в область 4800 пунктов к концу 2022 года, что предполагает потенциал роста примерно в 30%. «Что касается текущего снижения, то оно прекратится тогда, когда иссякнут «геополитические» продавцы», — считает Сыроваткин.

СУДЬБА РОЖДЕСТВЕНСКОГО РАЛЛИ

Соответственно, ралли зависит от того, когда уйдут «геополитики», полагает он.

Кожухова добавляет: напряженность может ослабнуть в случае успешных переговоров России и стран НАТО, о возможности которых говорилось на прошлой неделе. Тем не менее, в этом случае понадобится ясность ситуации и понимание того, как именно стороны намерены урегулировать спорные вопросы.

«Новогоднее ралли на российском рынке, вероятно, также случится лишь в случае ослабления геополитической напряженности и выхода на первый план других экономических факторов (например, возобновления роста цен на нефть)», — предполагает она.

«В целом, оно выглядит вполне возможным, так как за последние десять лет индекс Мосбиржи рос в декабре в среднем на 0,57%, а его текущее снижение с начала месяца составляет 7,6%. Таким образом, для возвращения к среднему десятилетнему значению индексу необходимо показать хороший рост», — размышляет Сыроваткин.

Зельцер не соглашается с коллегами — с учётом более чем 20%-ного обвала рынка менее чем за два месяца, возможно вскоре и будет восстановительный отскок, но вряд ли это можно будет считать ралли.

Сжигают долги. Ждет ли нас «год великого дефолта»

ЧТО ДЕЛАТЬ ИНВЕСТОРАМ

В создавшейся кризисной, по сути, ситуации Зельцер советует инвесторам соблюдать риск-менеджмент и мани-менеджмент.

«То есть не злоупотреблять кредитными ресурсами, несущими в момент падения рынка повышенный риск потерь портфеля. А также следует диверсифицироваться путем распределения средств в разные группы активов, будь то акции, облигации, иностранная валюта, защитные товары, например, золото», — подчеркивает он.

Не следует спешить с покупками подешевевших активов. «У текущих уровней можно пробовать совершать точечные покупки с близкими стоп-лоссами, но такие позиции будут высокорискованными в связи с преобладанием основного нисходящего тренда и опасностью эскалации геополитического конфликта», — обращает внимание Кожухова. По ее словам, наиболее безопасной позицией на данный момент является выжидательная, так как санкционные риски при их реализации могут вызвать новый шквал продаж.