Что значит акцию откупают

Вот почему нельзя продавать (шортить) акции перед дивидендами

Сегодня будем говорить про то, что вам никогда не стоит делать на фондовом рынке, а именно продавать (шортить) акции перед дивидендами.

Кому удобнее есть видео-формат:

Дивиденды и реестр акционеров

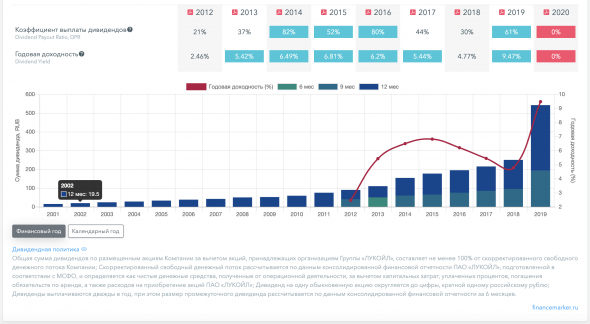

В первую очередь пару слов о том, что вообще такое дивиденды. Дивиденды — это способ компании выплатить часть прибыли. Для частных инвесторов — это отличный способов получения дополнительной доходности на фондовом рынке не просто от переоценки тех активов, которые вы купили, а от участия в той прибыли, которую генерирует компания.

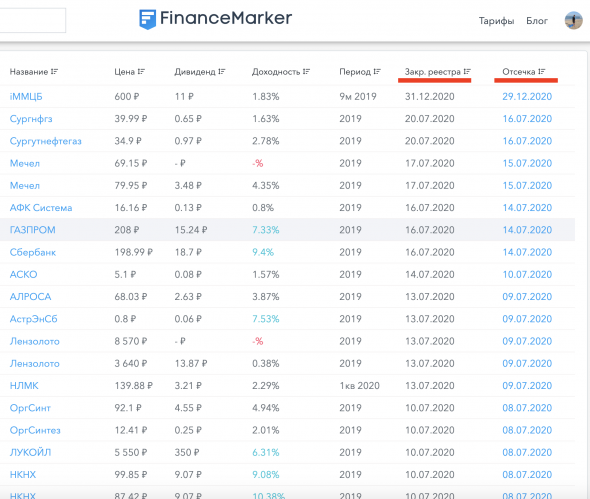

Когда компания объявляет выплату дивидендов, назначается определенный день, на который составляется так называемый реестр акционеров, то есть список людей, кто в этот день числится как держатель акций.

Именно эти люди получат в итоге дивиденды. Из-за этого возникает ситуация, при которой, если вы сегодня покупаете акции, вы получаете дивиденды, а если вы, завтра покупаете акции, вы дивиденды уже не получаете.

Дивидендный гэп

И, конечно же, это должно быть учтено в рыночной цене. Здравый смысл говорит о том, что если сегодня я покупаю акцию за 100 рублей, но получу дивиденды 10 рублей, то завтра я за эти же акции 100 рублей точно не заплачу, потому что уже дивиденды уже не получу.

Это изменение заложено в цену, и выражается в таком явлении, как дивидендный гэп — в первый день, когда акции торгуются уже без дивидендов, цена падает примерно на размер этих самых дивидендов.

На фоне этого может возникать целый ряд разных дивидендных стратегий, когда мы будем действовать по-разному в зависимости от того, какую стратегию мы выбрали.

Дивидендные стратегии

Самая простая — это просто купить акции, попасть в дивидендную отсечку, получить дивиденды.

Другая стратегия — мы покупаем акции сразу в первый день после отсечки, когда они торгуются уже без дивидендов. То мы покупаем по более низкой цене в расчете на то, что дивидендный гэп будет закрываться.

Как правило, достаточно часто он действительно закрывается. Фактически, это позволяет другим способом получить не гарантированную, но вероятную доходность.

Ещё одна стратегия, когда мы за несколько месяцев до отсечки покупаем акции в расчете на то, что с каждым днем все больше инвесторов будет покупать данные акции (инвесторы будут хотеть получить дивиденды). Спрос будет повышаться и ближе к дивидендной отсечке будет подрастать цена.

При этом мы также продаем до дивидендной отсечки, то есть сам дивиденд мы не получаем, а получаем прибыль за счет увеличенного спроса и повышения цены акции.

Стратегий может быть очень много. Нельзя однозначно сказать какая из них лучше, какая хуже. Для разных акций все может быть по-разному. Дивидендный гэп может закрываться быстро, а может вообще не закрываться.

Здесь гарантированная прибыль будет только непосредственно от самого дивиденда. Но вы можете получить дивиденд, а после дивидендной отсечки акции обвалятся. То есть идеальной стратегии нет.

Продажа акций (шорт) перед дивидендами

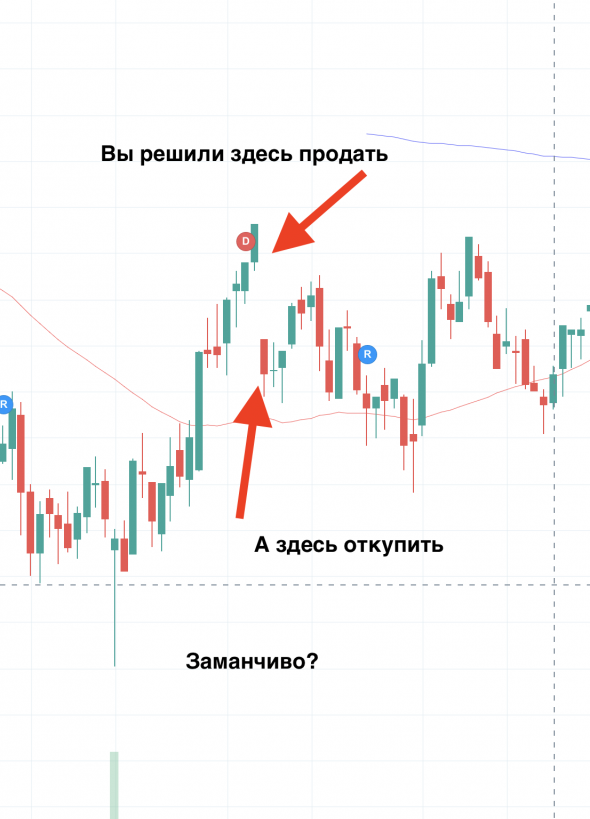

Наконец, мы подбираемся к самому интересному. Это стратегия, когда вы думаете, что можете продать акции перед дивидендной отсечкой, а на следующий день после гэпа откупить обратно дешевле.

Чтобы вам продать акции, вам нужно, чтобы они у вас как-то оказались. Поэтому, когда вы продаете акции, вы фактически их занимайте у своего брокера. Он данные акции начисляет вам на брокерский счет. Далее их уже продаете вы.

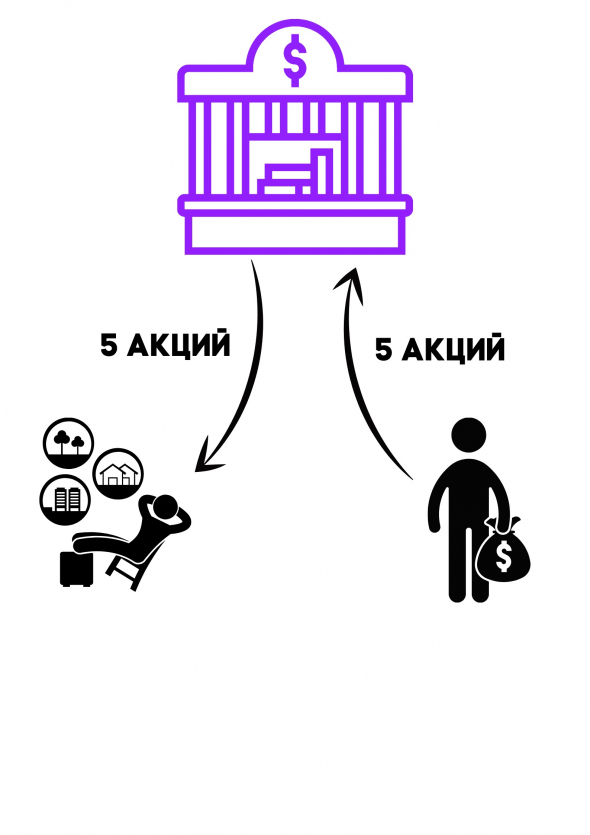

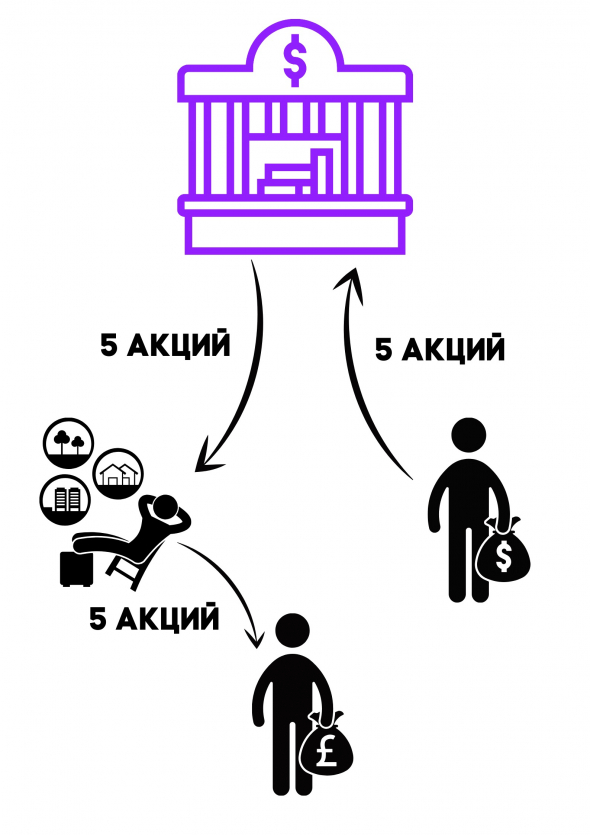

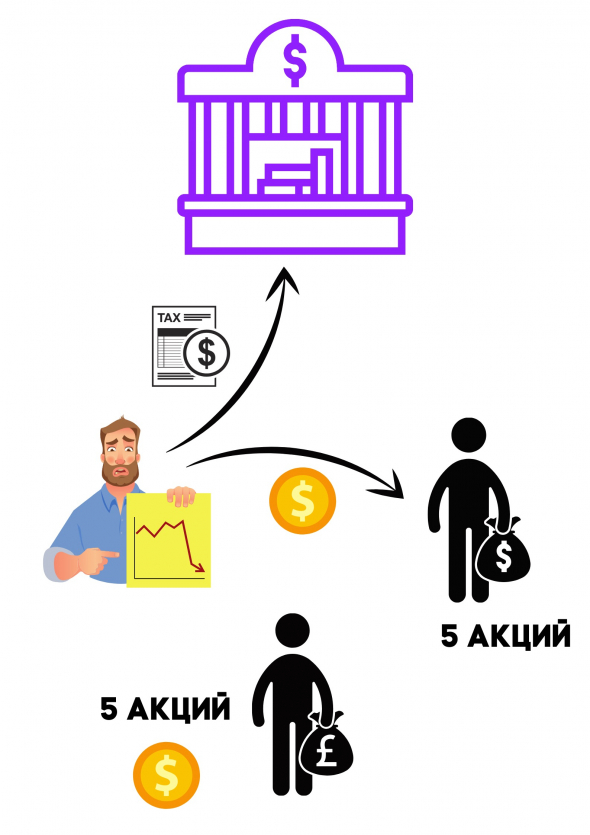

Чтобы вам брокер одолжил акции, он их должен у кого-то взять. Скажем у нас есть человек А, который хочет получить дивиденды по данным акциям, которые он купил сегодня или заранее. Он их держит и хочет получить дивиденды. Брокер занимает акции у человека А зачисляет их на ваш брокерский счет.

А вы их продаете человеку Б, который точно также хочет получить дивиденды. Единственное что он не покупал акции заранее, а пришел на рынок сегодня, в последний день, когда можно купить акции с дивидендами.

Возникает ситуация, при которой у нас и человек А, который покупал акции заранее (и держит их до дивидендной отсечки) должен получить дивиденды (он же не знает, что брокер их перезанял), и человек Б купил акции и также будет акции держать до отсечки.

Но фактически, если это были 5 акций человека А и 5 акций человека Б, в сумме оба эти человек получат дивиденды как за 10 акций. Но схема такая, что это одни и те же акции и их всего 5.

Что происходит дальше? Настает новый день, вы обратно откупайте акции и возвращаете заем своему брокеру. Брокер возвращает акции человеку А. Вы получили доход благодаря дивидендному гэпу, то есть вы продали дороже, откупили дешевле. Человек А получил назад свои акции, человек Б также имеет свои акции.

Кульминация и развязка

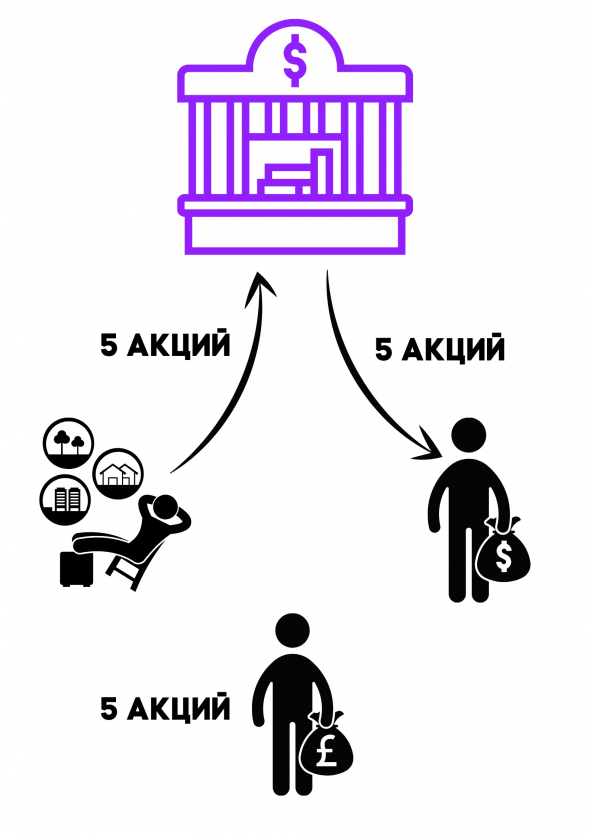

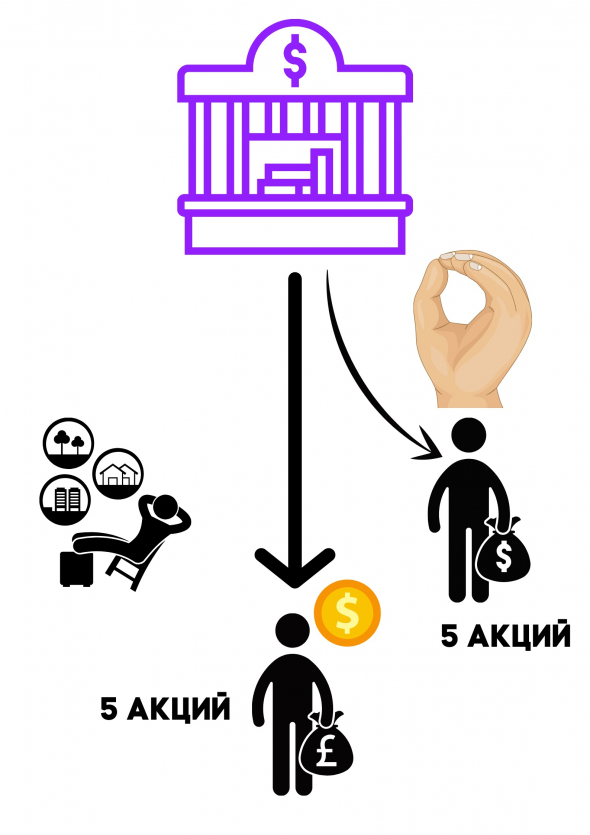

Дальше происходит самое интересно. Непосредственно компания, согласно своему реестру акционеров, начинает выплачивать те дивиденды, которые причитаются. У компании в реестре акционеров есть человек Б, но человека А у нее нет.

Его нет потому что его акции были отданы в заем вам, и вы их перепродали человеку Б. От компании дивиденды получает только человек Б. Брокер за него удерживает налог, начисляет дивиденды и так далее.

А человеку А дивиденд должны заплатить теперь именно вы, и брокер будет удерживать эти деньги с вас.

Главное, что вы заплатите не просто дивиденд, но еще и налог. Потому что с дивидендов платится налог 13%.

Теперь получается такая ситуация:

Теперь посчитаем ваш минус.

Вот такая ситуация, поэтому, как мы уже и говорили ранее, ни в коем случае не стоит продавать (шортить) акции перед дивидендами. Как правило, брокеры если не дают своим клиентам проводить такие операции, то как минимум предупреждают их о последствиях. Но если нет — за все будете платить вы.

А вы что об этом думаете? Знали про такой нюанс фондового рынка?

Как зарабатывать на падении акций

Сага о короткой позиции

Вы уже очень умные.

Вы уже можете определить лучшие акции, которые имеют потенциал роста. Но вместе с тем вы можете и определить худшие акции с потенциалом падения. Чтобы вам не было скучно, фондовый рынок предлагает заработать и на них тоже.

Секрет в том, что вы можете продать акции, которых у вас еще нет. Вот как это работает.

Акций «Магнита» у вас нет, и покупать их тоже не нужно, ведь вы считаете, что они упадут. Значит, надо продавать. Но как продать то, чего нет? На фондовой бирже это можно сделать по одному клику, так же, как вы покупаете акции. Такая сделка называется короткой продажей или сделкой шорт. Чтобы заработать на падении акций «Магнита», вам надо его зашортить.

Попытаюсь объяснить, как на самом деле происходит процесс короткой продажи и в чём здесь прибыль.

Что еще за шорт

Шорт, он же короткая позиция, он же непокрытая продажа — это продажа ценных бумаг, товаров или валюты, которыми торговец на момент продажи не владеет.

Цель шорта — получить прибыль за счет снижения стоимости бумаги, товара или валюты.

Как устроена короткая позиция

Вы можете продавать акции, которых у вас нет, благодаря своему брокеру и кредитованию. Вы как бы берете у брокера акции в долг, продаете и теперь должны вернуть эти акции брокеру — откупить. Если вы сможете откупить их дешевле, чем продали, разница между продажей и покупкой и будет вашей прибылью.

Разберем пример короткой позиции по шагам.

| Ценные бумаги | Баланс |

|---|---|

| 0 акций «Магнита» | 10 000 Р |

Шаг 2. Ваш брокер предоставил вам для сделки 5 акций «Магнита» в кредит, который вам нужно будет потом вернуть. То есть надо будет купить назад 5 акций «Магнита» и вернуть брокеру.

| Ценные бумаги | Баланс |

|---|---|

| −5 акций «Магнита» | 10 000 + 5 × 9600 = 58 000 Р |

| Ценные бумаги | Баланс |

|---|---|

| +5 акций «Магнита» | 58 000 − 5 × 4800 = 34 000 Р |

Шаг 4. На вашем счете как было 0 акций «Магнита», так и осталось, однако ваша прибыль от этой сделки составила 5 × 9600 − 5 × 4800 = 24 000 рублей.

| Ценные бумаги | Баланс |

|---|---|

| 0 акций «Магнита» | 34 000 Р |

Короткая продажа в разумном инвестировании

Пока вы не закрыли короткую позицию, у вас на счете есть дополнительные деньги от продажи не принадлежавших вам акций. Этими деньгами можно распорядиться по-умному.

Пример. На моем брокерском счете 450 000 рублей, которые я хочу распределить между 10 разными компаниями равными долями по 50 000 рублей. Но 10 × 50 000 = 500 000 рублей, то есть мне не хватает 50 000 рублей.

Вот какие у меня есть варианты:

Но есть и четвертый вариант с короткой продажей акций, который позволит мне решить эту задачу и без внесения дополнительных денег:

Когда короткая позиция не нужна

Никогда не следует открывать короткую позицию только для того, чтобы получить дополнительные средства на счет. Дополнительные средства — это всегда лишь второстепенный фактор, а главное и единственное требование для открытия короткой позиции — ваша идея заработка на падении акций.

Если такой идеи у вас нет, то для получения дополнительных средств вы всегда можете использовать кредитное плечо. Но лучше торговать на свои.

В чем подвох

Есть тонкие моменты, без знания которых вы можете потерять свои деньги.

Кредит брокера не бесплатный. Продавая акции, которые вы берете у брокера в кредит, вы получаете деньги. Эти деньги и есть кредитные: брокер дает вам их под процент. Что это за процент, нужно смотреть в своем тарифном плане, там должна быть строка о процентной ставке для операций шорт.

Короткая продажа — это повышенный риск, причем не только из-за дополнительных процентов брокера. Дело в математическом ожидании. Чтобы это объяснить, потребуется отдельный раздел.

Как инвестировать в акции и не прогореть

Математическое ожидание

Сначала попробую простыми словами. Когда вы покупаете акции, они могут вырасти безгранично и ваша возможная прибыль тоже безгранична. При этом упасть акции могут только до нуля — ваш возможный убыток ограничен той суммой, что вы вложили. То есть, купив на миллион рублей, вы можете заработать сто миллионов, но потерять можете только миллион рублей.

Когда же вы продаете акции, вы фактически переворачиваете картину. Теперь ваша прибыль ограничена, а убыток — безграничен.

Дальше математика. Рассмотрим два варианта: с покупкой акций и короткой позицией.

900 000 Р деньгами

100 000 Р акциями «Магнита»

Итого: 1 000 000 Р

Если акции «Магнита» выросли в 10 раз:

900 000 Р деньгами

100 000 Р × 10 = 1 000 000 Р акциями «Магнита»

Итого: 1 900 000 Р

Если «Магнит» обанкротился и его акции стоят 0 рублей:

900 000 Р деньгами

0 Р акциями «Магнита»

Итого: 900 000 Р

Посчитаем математическое ожидание:

0,5 × 1 900 000 + 0,5 × 900 000 = 1 400 000 Р

Математическое ожидание от такой сделки — 1 400 000 рублей, что больше, чем наш изначальный портфель 1 000 000 рублей. Сделку надо делать, так как мы в плюсе.

1 000 000 Р деньгами

0 акций «Магнита»

Итого: 1 000 000 Р

Совершаем шорт на 100 тысяч:

1 000 000 Р деньгами

+100 000 Р от проданных акций «Магнита»

Итого: 1 100 000 Р

Если акции «Магнита» выросли в 10 раз:

1 000 000 Р деньгами

100 000 − 1 000 000 = −900 000 Р после обратной покупки по «Магниту»

Итого: 100 000 Р

Если «Магнит» обанкротился и его акции стоят 0 рублей:

Посчитаем новое математическое ожидание от короткой сделки:

0,5 × 100 000 + 0,5 × 1 100 000 = 600 000 Р

Математическое ожидание по нашему портфелю намного меньше нашего миллиона рублей, а значит, такая сделка нам невыгодна.

Короткая продажа и дивиденды

Тот, кто уже имеет некоторый опыт торговли на бирже, знает о термине «дивидендный гэп». Его суть в том, что после дивидендной отсечки акции компании практически всегда падают на размер выплаченного дивиденда.

Сейчас нас волнует, что произойдет, если продать акции перед отсечкой под дивиденды: ведь они потом практически гарантированно упадут, а значит, я гарантированно заработаю на падении. Это так, но есть нюанс.

Если на момент дивидендной отсечки у вас будет открыта короткая позиция, то первоначальный владелец акций получит дивиденды из вашего кармана. И вы заплатите не просто дивиденды, но еще и налог на них.

Почему так происходит. Мы уже выяснили, что при продаже акций вы берете их не из воздуха — это реальные акции компании, которые брокер предоставил вам в кредит. Но ведь и брокер не берет их из воздуха. Скорее всего, брокер взял акции со счёта какого-то другого клиента и отдал их вам, а вы их продали. А дальше ситуация развивается по следующей схеме.

Проходит отсечка по дивидендам, и первоначальный владелец акций совершенно спокойно ожидает поступления дивидендов на свой счет от брокера. Брокеру же в классическом случае деньги перечисляет сама компания, которая выплачивает дивиденды. Но теперь в нашем случае компания не выплатит брокеру деньги, предназначенные для первоначального владельца, ведь брокер забрал его акции и отдал вам, а вы их продали. Однако первоначальный владелец в этом не виноват, он и знать не знает, что брокер отдал кому-то его акции, да и незачем ему это знать.

Так что в этом случае брокер просто спишет всю сумму дивидендов с вашего счёта и перечислит их первоначальному владельцу. А кроме того, он спишет с вас налог 13%, который так бы платила компания.

Брокер может принудительно закрыть вашу позицию

Некоторые брокеры принудительно закрывают такие позиции, не позволяя своим клиентам держать короткие позиции на момент отсечки.

Поэтому хоть вы и заработаете на падении акций, в сумме вы обязательно потеряете. Так что запомните: никогда не продавайте акции перед дивидендной отсечкой.

Должен признаться, что, когда я только начинал торговать на фондовой бирже, я многое делал наугад. Однажды я чуть не попал именно в такую ситуацию. Вот такое письмо я получил за день до отсечки от своего брокера:

Базовые понятия на бирже. Что такое шорт, и как он влияет на падение и рост котировок

Уровень сложности: статья написана непрофессиональным инвестором для начинающих.

Время прочтения: 7-9 минут

Цель статьи: объяснить простыми словами часть терминов. В конце статьи есть описание терминов и использованного сленга.

Московская биржа поставила рекорд в этом году. Количество брокерских счетов, которые были открыты к сентябрю этого года, составило 6.8 млн.

Причина проста: ЦБ РФ снизил ключевую ставку и банки вынуждены давать доходность по вкладам около цифры в 3-4%. Многие известные российские компании, которые торгуются на бирже платят высокие дивиденды и привлекают розничных инвесторов. Информационное сопровождение не успевает за потоком, которых хлынул на биржу. Я решил написать эту статью, для того чтобы человек, который недавно пришел на фондовый рынок, смог разобраться в нескольких базовых понятиях, и природе роста и падения акций.

1. Лонг

Когда человек покупает акции с рынка, обычно говорят что он встает в длинную позицию. Считается, что на рынке скорость роста акций медленнее, чем обвальные падения во время панических распродаж. Тех, кто покупает акции в расчёте на дальнейший рост зовут быками. На франкфуртской бирже даже установлен памятник быкам и медведям.

Многие известные инвесторы заработали состояния в долгосрочной торговле. Они покупали недооцененные акции, и держали их годами.

Короткая позиция, или шорт выглядит несколько сложнее. Предположим, что акция Х стоит 100 рублей. Вы прогнозируете, что акция будет падать.

А)Мы занимаем акцию у брокера

Б)Мы сразу же продаем акцию на рынке.

С)В итоге мы должны 1 акцию брокеру, и у нас образовался свободный кэш в размере 100 рублей после совершенной операции.

Предположим после этого, что ценник на акцию упал до 80 рублей. Мы можем выкупить акцию с рынка за 80, и вернуть долг брокеру в виде акции. В итоге мы остались в плюсе на 20 рублей.

Операция проходит мгновенно. Вы выставляете заявку по цене, которую считаете приемлемой для шорта. Как только находится покупатель, брокер проводит автоматом операцию А и Б.

Продавцы считают, что цена слишком высока и вскоре упадет, а покупатели думают, что она чересчур низка и должна подняться. … В действительности уверенность большинства трейдеров – всего лишь иллюзия

Как только мы продаем акцию по цене ниже чем купили, то мы фиксируем убыток. Аналогичная ситуация работает и в обратную сторону: мы фиксируем прибыль только тогда, когда продали акцию по цене выше чем купили. Пока мы это не сделали, наша прибыль остается лишь на бумаге.

Т.к. в краткосрочной перспективе никто не может знать, как поведут себя котировки, то покупка привлекательных активов выглядит выигрышно. Если вы правильно провели фундаментальный анализ, то в долгосрочной перспективе акции будут расти.

Если краткосрочно акция падает, можно совершить дополнительные покупки, тем самым уменьшая среднюю стоимость актива. Данная операция называется усреднением.

В случае с шортом мы не можем сохранять позицию долго, т.к. платим брокеру % за использование денежных средств. Рассмотрим основные риски для открытых коротких позиций:

Сценарий 1. Мы зашортили акцию, а она в боковике.

Наш риск заключается в том, что с акцией может не происходить каких-то серьезных изменений в плане стоимости, и мы в данном случае вынуждены платить % брокеру за акции, которые взяли в займы.

Сценарий 2. Мы зашортили акцию, и цена идет вверх.

Мы принимаем решение зафиксировать убыток, и закрыть позицию шорт. В итоге мы потеряли часть денег. Грустно но не смертельно.

Сценарий 3. «Срыв стопов»

Для того, чтобы ограничить убытки, мы можем выставить так называемый «стоп лосс». Стоп лосс позволяет нам выбрать уровень потерь, при достижении которого шорт автоматически закрывается. Таким образом мы можем ограничить возможный убыток.

Недавно бумаги компании VTB начали мощный интенсивный рост на больших объемах. В то время, как весь рынок лежал в боковике, на отсутствии новостного фона акция начала интенсивно расти.

Я предполагаю на том месте, которое я выделил как раз произошел срыв стопов участников рынка. Симметричные свечи покупок, и последующих продаж как раз могут указывать на ситуацию, когда маркетмейкер совершил огромную покупку, сорвал стопы и зафиксировал прибыль выше.

Срыв стопов всегда обиден, но при активной торговле стопы помогают прогнозировать и ограничивать убытки. Конечно если вы шортите.

Сценарий 4. Маржинколл + Стопаут😞

Загадка трейдеру:

— Светит, но не греет?

— Маржин-колл!

Более ужасного слова на брокерском сленге, чем маржинколл или стоп аут найти нельзя. В случае шорта с плечами брокер закрывает все позиции трейдера(а значит скупает акции с рынка), что заставляет акцию расти еще более интенсивно, чем при срыве стопов.

Маржинколл может случиться только при торговле с заемными средствами.

Как себя обезопасить от данных ситуаций? Есть три простых правила.

Что такое buy-back? Почему компании выкупают свои акции c биржи

Обратный выкуп акций, или buy-back, довольно распространен на мировом фондовом рынке. Объявив buy-back, компания выкупает бумаги у акционеров и фактически забирает из обращения на фондовом рынке некую часть своих акций.

Свободные деньги — возможность обратного выкупа

Чаще всего корпорации объявляют об обратном выкупе, когда у них накапливаются свободные наличные средства, которые не находят применение в инвестициях для развития компании. Обратный выкуп позволяет увеличить фактические доли крупнейших акционеров и упрочить их позиции.

Чем дешевле акции, тем легче можно перекупить значительные доли акций компании. Это создает риски смены собственника или поглощения. Чтобы не допустить этого, менеджмент компании прибегает к обратному выкупу своих акций у акционеров, используя те самые накопленные свободные средства.

Есть несколько задач, которые решает компания, когда объявляет buy-back:

«Компании зачастую объявляют buy-back в случае сильного провала котировок и значительной недооценки рынком цены акций относительно их фундаментальных характеристик. Но обратный выкуп может проходить также на высоких уровнях цен акций — такой buy-back является возвратом денег акционерам, альтернативным дивидендным выплатам». — разъясняет начальник управления анализа рынков компании «Открытие Брокер» Константин Бушуев.

В любом случае обратный выкуп создает дополнительный спрос на акции компании и в большинстве случаев является позитивом. Если же обратный выкуп приводит к сильному росту долговой нагрузки компании и падению рентабельности, то он проводится, скорее, во вред бизнесу, отмечает аналитик.

Как компании выкупают акции

Объявив buy-back, компания может выкупить свои акции либо с открытого рынка, либо напрямую у акционеров. В любом случае интерес инвесторов к бумагам будет расти.

Чаще всего эмитент выкупает акции с открытого рынка. В этом случае компания обязана заранее официально объявить на своем сайте о размере программы buy-back и о сроках ее проведения.

Обратный выкуп акций на открытом рынке — самый простой тип buy-back. К нему компании чаще всего и прибегают, в особенности на американском и европейском фондовых рынках. Российские эмитенты выкупают свои акции довольно редко. Тем не менее в последние годы их активность в этом направлении возросла.

Компания также может выкупить свои акции непосредственно у акционеров, объявив тендерный выкуп по фиксированной цене или же тендерный выкуп по типу «голландского» аукциона.

Такой выкуп отличается от выкупа с открытого рынка тем, что предполагает выкуп большой доли акций за сжатый срок. Срок действия предложения покупки акций обычно не превышает нескольких недель, цена же выкупа всегда фиксированная и обязательно превышает текущую рыночную цену бумаг.

Все акционеры, которые желают продать акции компании, подают заявку. Если общий объем заявок акционеров превышает предложение, то эмитент вполне может выкупить больше акций, чем планировал изначально.

В случае выкупа по схеме «голландского аукциона» его участники должны указать минимальную и максимальную цены, которые они готовы заплатить за акции. Затем акционеры подают заявки по приемлемым для них ценам в указанном диапазоне. После этого все поданные заявки сортируются по возрастанию цены. Исполняются заявки акционеров по минимальной цене, которая может обеспечить выкуп всего предложения компании.

Что компания делает с выкупленными акциями

Выкупленные акции становятся собственностью всей компании. Такие акции называются казначейскими. Они не имеют права голоса, по ним не выплачиваются дивиденды, а еще они не участвуют в разделе имущества при ликвидации компании. Более того, эмитент обязан в течение года или продать эти акции не ниже рыночной цены, или погасить, уменьшив уставной капитал.

Что buy-back дает акционерам

Во-первых, компания обычно выкупает акции по цене выше рыночной. Значит, акционер либо продаст акции выше текущей цены, либо стоимость его акций (если он их не продаст) увеличится.

Во-вторых, если в результате обратного выкупа компания аннулирует выкупленные акции, то акций в обращении станет меньше, а прибыль на каждую акцию — выше, что опять же выгодно владельцам акций.

Получается, что если обратный выкуп акций выгоден акционерам компании, то инвесторы должны успеть приобрести бумаги эмитента, объявившего buy-back, с тем, чтобы получить все выгоды акционеров.

Единственное, когда инвесторам следует воздержаться от покупки акций эмитента, объявившего buy-back, это если причиной тендерного выкупа стали какие-либо внутренние корпоративные события компании.

Как buy-back повысил цену акций — несколько примеров по российским эмитентам

Акции НОВАТЭКа выросли за два года примерно на 70%. Основная причина роста — успешная реализация проектов по СПГ. После того как ЛУКОЙЛ объявил обратный выкуп акций в первой половине прошлого года, его акции выросли на те же 70%. Такие сравнительные примеры привел старший аналитик «БКС Премьер» Сергей Суверов.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее