Что значит товарная скидка

Как делать скидки на товары? Способы, примеры с расчетами, советы

Как делать скидки покупателям, чтобы ненавязчиво подтолкнуть их к многочисленным покупкам? Самое главное – правильно рассчитать размер и длительность скидок, чтобы выручка от увеличения продаж покрывала расходы. Многие продавцы остерегаются снижать цену, и их сомнения понятны: расточительность, которая не повлечет увеличение продаж, приведет к убыткам, а нерешительность обернется уходом покупателей и уменьшением прибыли. Давайте сегодня разберемся, как найти оптимальное решение, с помощью которого можно увеличить доход, не потерять покупателей и обеспечить рост продаж.

Содержание

Что такое скидки

В торговле уменьшение стоимости продукта называется скидкой. Предоставляя их покупателям, продавец надеется увеличить число покупок скидочного товара, привлечь внимание новых клиентов и приумножить выручку от продаж.

Кроме того, некоторыми продавцами движет:

Обобщая, можно с уверенностью утверждать, что временное уменьшение цены – это инструмент для повышения финансовых показателей торгового предприятия, но только если делать скидки «с умом». Но на практике это не всегда так. Современного человека скидки уже не удивляют. Кроме того, большинство из них считает, что продавец заранее намеренно завышает цену на товар, что после предоставления скидки продавать его по оптимальной для себя цене.

Поэтому, чтобы «направить» клиента к нужным действиям, важно принимать во внимание психологические аспекты. Первое, что должен сделать продавец – точно рассчитать финансовую продуктивность скидок и проанализировать, каких показателей должен достичь объем продаж. К примеру, снижение цены всего на 5 % окупается ростом реализации на 30 %, а это немалая цифра.

Эффективнее будет работать не 1-2 скидки на товар, а целая скидочная система с понятными условиями, в сложных цепочках, покупатель разбираться вряд ли захочет. Для себя стоит уяснить, что к скидкам должны «прилагаться»:

Помните, что покупатель «привыкает» к магазину, где его обслуживают вежливо и с улыбкой, и предпочтет отправиться не туда, где делают скидки, а к продавцу, которому он доверяет.

Поэтому, для эффективного использования скидок нужна мотивация сотрудников в форме премиальных выплат за внимательное обслуживание клиентов

Когда скидки не нужны

Отсутствие ожидаемого эффекта и лояльности потенциальных клиентов часто обусловлено следующими критериями:

Разновидности

В торговле различают около 40 видов скидок, которые можно объединить 4 большие группы:

Советы

Согласно наблюдениям, скидки начинают работать при снижении цены более чем на 13%. При этом, предпринимателям, у которых по каждому поводу возникает желание делать скидки, не мешало бы предварительно оценить масштаб потерь. Итак, давайте рассмотрим, чем скидки могут заинтересовать продавцов, и научимся рассчитывать финансовую эффективность уменьшения стоимости товара.

Чем больше чек, тем выше скидка

Суть данного способа является основой программ лояльности для большинства компаний. Скидка увеличивается в геометрической прогрессии с ростом числового значения чека. Приведем простой пример. Приобретая пылесос и электрочайник, покупатель получает скидку 3 %. А если он решит купить еще и ноутбук, происходит снижение стоимости всех товаров на 5 %.

Внедряя в работу прогрессивные скидки, продавец рассчитывает на увеличение объемов продаж. Причем, с точки зрения рентабельности, полученная выручка от продажи большего числа товара со скидкой должна быть больше, чем от реализации того же товара без снижения их стоимости.

Как рассчитать прогрессивную скидку:

Размер суммы со скидкой = (Текущая выручка + Планируемый доход за увеличенный объем продаж) : (1 – 1: (1 – (Скидка: 100%) Х (1+(Наценка : 100%))

Пример № 1: Клиент, который ежемесячно покупает 40 товаров на 40000 рублей и имеет скидку 3 %.

Значит, учитывая полученную скидку, товарная цена составляет: (40000: (1 – 3% : 100%) = 41237 рублей.

Наценка на продукт – 30%, тогда себестоимость товара: (41237 : (1 + 30% : 100%)) = 31720 рублей.

Прибыль = 40000 – 31720 = 8280 рублей.

Давайте рассчитаем сумму, которую нужно заплатить клиенту, чтобы получить скидку 5 %, учитывая, что в результате этой манипуляции предприниматель хочет увеличить прибыль на 500 рублей.

(8280 + 500) : (1 – 1: ((1 – 5% : 100%) Х (1 + 30% : 100%)) = 46211 рублей – сумма со скидкой.

Полная цена товара : 46211 : (1 – 5% : 100%) = 48643 рублей.

Закупка: 48643 : (1 + 30% : 100%) = 37418 рублей.

Процентное отношение нужного объема покупки к нынешнему: ((46211 – 40000) : 40000 х 100%) = 15,5 %

Следовательно, покупателю можно делать скидки 5 %, если он купит товара больше на 15,5%. Если эти условия будут соблюдены, такая сделка будки выгодной не только покупателю, но и продавцу.

Пример № 2: В этом случае размер максимальной скидки рассчитывается по следующей формуле:

Max % = (Прибыль – (Прибыль Х min объем : Ожидаемая выручка): Стоимость товара

(8280 – (8280 х (48643 – 37418) : 48643)) : 1030 = 6%

Скидка по соглашению

Снижение стоимости можно предлагать при соблюдении некоторых условий. Например, при предварительной оплате товара, заказе доставки, приобретения определенных видов товара. Например, при покупке телевизора, скидка предоставляется на второй товар в чеке из перечня, который участвует в акции.

Снижение цены перед праздниками

Такой вид активно используется перед Новым Годом, Рождеством, 8 Марта, когда каждый человек ищет подарки близким людям. Чтобы делать скидки, потребуется хорошая рекламная кампания, чтобы заранее привлечь покупателей в магазин. При смене сезона, к примеру, летом устраиваются распродажи зимней коллекции и наоборот.

Для удержания постоянных клиентов

Чтобы покупатель возвращался за повторными покупками, разрабатывается система накопительных скидок. Как правило, на клиента заводится дисконтная карта, по которой размер скидки постепенно увеличивается при достижении определенного значения суммы на выкупленный товар.

Запомните, для увеличения выручки магазина не обязательно обладать большим опытом и массой знаний. И начинать бизнес нужно не с рекордного снижения цены. Есть кое-что очень дешевое, но имеющее большую привлекательность для покупателей – это доброжелательность и внимание продавца. Магазин, где делают скидки круглосуточно, не будет популярным, если клиентов встречает неучтивый и угрюмый персонал.

Вывод

Занимаясь торговлей, каждый бизнесмен должен понять, что скидки – это не обязательная неприятная мера, а способ повышения дохода. Но чтобы не работать в убыток, следует научиться анализировать финансовую эффективность при внедрении скидочных продаж. Скидки должны быть полезны обеим сторонам, только тогда возможны взаимовыгодные отношения между продавцом и покупателем.

В заключении анекдот о том, как нужно делать скидки:

Сидит дед на рынке с табличкой и продает дыни. На табличке надпись: «1 дыня стоит 4 рубля, а 3 – 15». Подходит мужик, покупает дыню. Подходит еще раз, покупает вторую дыню, и так в третий раз. После чего говорит: «Ну, что, дед, не умеешь ты работать. Я у тебя 3 дыни за 12 рублей купил». На что дед ухмыльнулся и говорит: « Покупают по 3 дыни, а потом учат меня коммерции».

А в вашей жизни были курьезные истории, связанные со скидками? Расскажите в комментариях и не забудьте оценить статью : )

Товарная скидка

Товарная скидка снижает цену на товар или группу товаров. На самом сайте она может выглядеть следующим образом (еще один пример Вы можете посмотреть в инструкции по ссылке).

Для того чтобы в Вашем магазине могла использоваться товарная скидка, в системе управления после добавления этого вида скидки Вам необходимо прописать значения ее параметров. Рассмотрим каждое из полей отдельно.

Обращаем Ваше внимание!

Шаг 1

Шаг 2

В » Условиях скидки» Вы можете задать условия предоставления товарной скидки.

Шаг 3

В параметре «Категория» Вы можете указать категорию (или несколько категорий), при заказе товаров из которой предоставляется скидка. Для этого нажмите на «+». В появившемся списке категорий проставьте галочки напротив тех категорий, которые будут участвовать в акции.

Обратите внимание!

Шаг 4

Если Вы желаете, чтобы скидка предоставлялась при покупке товаров определенных производителей, то укажите их в строке «Производители». Для этого нажмите на ссылку «Добавить»и далее в открывшемся окне нажмите «Добавить» напротив имени нужных производителей.

Обратите внимание!

Шаг 5

Если Вы желаете, чтобы скидка предоставлялась при покупке товаров определенных поставщиков, то укажите их в строке «Поставщики». Для этого нажмите на ссылку «Добавить» и затем в открывшемся окне нажмите «Добавить» напротив имен нужных поставщиков.

Обратите внимание!

Шаг 6

Если скидка будет предоставляться при заказе какого-то определенного товара (или товаров), то Вы можете задать список этих товаров в поле «Товары». Для этого нажмите на кнопку «Добавить».

Далее в открывшемся окне отметьте галочками нужные товары и нажмите на кнопку «Добавить». Для того чтобы найти нужный товар, можно воспользоваться формой поиска, расположенной над списком товаров.

После того как все необходимые товары добавлены, можно закрыть окно со списком товаров. Для этого нажмите на крестик в правом верхнем углу окна.

Если в дальнейшем нужно будет убрать товар из списка товаров, участвующих в акции, достаточно нажать на название товара в списке.

Обратите внимание!

Шаг 7

Галочка «Групповая товарная скидка» отвечает за то, чтобы условия «Количество» или «Сумма» считались/не считались относительно всех товаров, подпадающих под скидку.

Рассмотрим на примере:

Пусть в интернет-магазине существует товарная скидка 20% на категорию «Мониторы» при покупке 2 и более товаров. Галочка «Групповая товарная скидка» выключена.

Перейдя на сайт в категорию «Мониторы», мы решили приобрести два «Монитора 4» и один «Монитор 6»:

Что мы видим, положив товар в корзину? Скидка применилась к «Монитору 4», потому что его купили 2 и более. И не применилась к «Монитору 6» (хотя он тоже принадлежит категории «Мониторы»).

Шаг 8

Если скидку следует предоставлять только определенной категории пользователей, то в поле «Пользователи» Вы можете это указать. С подробной информацией о категориях пользователей Вы можете ознакомиться в разделе «Пользователи, Регистрация и Логин». Чтобы покупатель мог принадлежать к какой-либо категории пользователей, он обязательно должен быть зарегистрированным на сайте.

Для выбора определенной категории пользователей, нажмите на слово «Категория» и затем в открывшемся окне нажмите на радиокнопку (кружок) слева от названия нужной категории. Если категории пользователей еще не создавались, то Вы можете добавить их непосредственно в открывшемся окне.

Шаг 9

Чтобы скидка с таким условием применилась при оформлении заказа на сайте, посетитель должен быть авторизован.

Для выбора конкретных пользователей, нажмите на слово » Добавить » и затем в открывшемся окне со списком пользователей нажмите на ссылку «Выбрать» справа от имени пользователя.

Обратите внимание!

Шаг 10

Шаг 11

В поле «Накопленная сумма» можно указать сумму, на которую у пользователя уже имеются оплаченные заказы в Вашем магазине. Для того чтобы этот параметр работал корректно, Вам нужно следить за тем, чтобы у заказов была выставлена сумма оплаты. Посмотреть подробную информацию о накопленной сумме Вы можете в разделе «Оплата заказа». Для накопления значения «Накопленная сумма» пользователь должен осуществлять заказы, войдя на сайт под логином и паролем.

Пример: Вы установили в поле «Накопленная сумма» значение «10000». Соответственно, данная скидка будет распространяться теперь только на тех пользователей Вашего сайта, которые уже оформили и оплатили заказов на 10000 рублей (при условии, что свои заказы они оформляли авторизовавшись под своим аккаунтом, а также все их заказы были оплачены и помечены таковыми в Системе Управления).

Обратите внимание!

Шаг 12

Обратите внимание!

Шаг 13

В Периоде действия акции Вы можете указать с какого и по какое число акция действительна. Также Вы можете указать только дату начала акции (до нее акция не будет действовать).

Шаг 14

Если Вы хотите, чтобы скидка действовала только в определенные дни недели, в соответствующем блоке отметьте галочками нужные дни.

Шаг 15

Чтобы скидка работала только определенный промежуток времени, в блоке «Часы» перетащите ползунки на начало и конец нужного промежутка (в нашем примере это с 8 до 12).

Шаг 16

В параметре » Применить к ценовой группе пользователей » Вы можете указать, для пользователей каких ценовых категорий действует данная скидка.

Обратите внимание!

Шаг 17

Также Вы можете заполнить описание скидки. Эта информация будет отображаться в карточке товара на сайте.

Как делать скидки, чтобы остаться в плюсе?

Не делайте скидки просто потому, что «все так делают». У вас должна быть конкретная цель, от которой вы будете отталкиваться: формировать цену, измерять и анализировать итоги акции.

Например, цели могут быть такими.

Получение дополнительной прибыли

Предприниматель продает косметику. Ежегодно он устраивает двухнедельные акции перед 23 февраля и 8 марта. Скидка на каждую единицу товара составляет 20%, но товар продается исключительно наборами. То есть покупатель получает скидку в обмен на увеличение объема разовой закупки. Результат акции предприниматель оценивает по увеличению прибыли.

Привлечение новых покупателей

Интернет-магазин женской одежды собирается расширить клиентуру. Новым покупателям, которые зарегистрируются на сайте, дарят скидку на платья — 25%. Компания хочет увеличить продажи и готова к тому, что на время акции уменьшится доход с продажи платьев. Магазин прекратит акцию, как только потери прибыли достигнут отметки в 20%. Результат оценят по количеству новых клиентов.

Избавление от товарных остатков

Предприниматель продает товары для дачи и огорода. К концу сезона образовался остаток сезонных товаров. Так как хранение до следующего сезона съест 15% от цены этих товаров, предприниматель решает распродать остатки со скидкой 10%. Результат акции: снижение суммы денежных потерь за счет экономии на складском хранении.

Объясните скидку покупателям

Люди должны понимать, почему сегодня для них товар стоит дешевле. Истекает срок годности — это понятно. Сезонные скидки — тоже понятно. Просто акция или распродажа — непонятно. В чем дело: никто не берет или изначально цена была непомерно завышена?

В итоге скидки разоряют бизнес, а не повышают лояльность покупателей.

Как рассчитать размер скидки

Цена на товар должна быть выгодна обеим сторонам: и продавцу, и покупателю. Ваша задача — рассчитать скидку так, чтобы клиент остался доволен, а вы не ушли в минус.

1. Проверьте фактическую себестоимость товара

Перед снижением цены на товар или услугу нужно знать, сколько они стоят для вас. Помните, что фактическая себестоимость — это не только закупочная цена, но и издержки на доставку товара, погрузочно-разгрузочные работы, сортировку, фасовку. То есть затраты на действия, которые нужно произвести, чтобы полностью подготовить товары к продаже.

Например, торговая наценка в магазине составляет 50%. Магазин закупает товары А и B у разных поставщиков. Закупочная цена товара А у поставщика составляет 100 рублей за штуку. Доставка включена в закупочную цену. Товар поступает в магазин полностью готовый к реализации. Продажная цена рассчитывается по формуле:

Таким образом, продажная цена товара А составит 150 рублей за штуку: (100 / 100) * (50 +100).

Закупочная цена товара B по прайсу составляет 100 рублей за штуку, но доставка в эту сумму не входит. Кроме того, данный товар в магазине нужно расфасовать в индивидуальную упаковку. Затраты на доставку и подготовку товара к продаже обходятся в 20 рублей на одну товарную единицу. То есть себестоимость составит 120 рублей, а продажная цена 180 рублей: (120 / 100) * (50 +100).

Но если магазин установит наценку на этот товар только на основании закупочной цены по прайсу поставщика в 100 рублей, то продажная цена будет занижена, а неучтенные издержки будут погашаться за счет валового дохода.

Будьте внимательны. Если вы не учтете часть издержек в себестоимости и не заложите в продажную цену, то решите, что зарабатываете больше, чем есть на самом деле. И будете удивлены, почему результат продаж не оправдывает ваши ожидания.

2. Рассчитайте свой доход

Важно понимать, что наценка и маржа — не одно и то же. Если товар вам обошелся в 100 рублей, а продаете вы его за 150 рублей — это значит, что ваша наценка составляет 50%.

В нашем примере: (150 — 100) / 100 * 100% = 50%

Но дело в том, что наценку устанавливают на себестоимость товара, а скидку покупателю дают от цены. А в цене товара, который стоит 150 рублей, вашего дохода не 50%, а меньше.

В нашем примере: (150 — 100) / 150 * 100% = 33%.

3. Определите, сколько дохода вы теряете на скидке

Если вы дадите покупателю скидку, то тем самым поделитесь с ним частью своего дохода. И сколько же вы потеряете?

Допустим, вы решили установить скидку на товар в 15%. Воспользуемся данными из нашего примера: 15% / 33% = 45%. Получается, что при скидке в 15% покупатель заберет 45% вашего дохода.

4. Подсчитайте, сколько товара нужно продать, чтобы отбить скидку

Чтобы компенсировать скидочные потери, продать товара придется больше. Продадите меньше — потеряете прибыль.

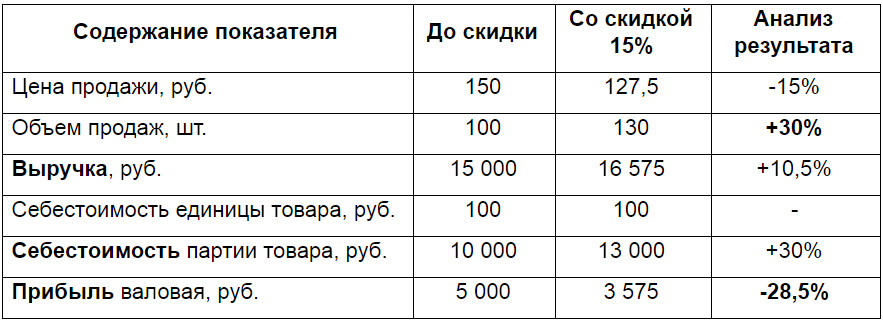

Давайте оценим потери на наглядном примере. Допустим, владелец магазина решил заработать на объеме продаж ходового товара и установил на него скидку в 15%. В результате объем продаж этого товара за месяц действия акции вырос на 30%. То есть за 1 месяц вместо 100 единиц товара магазину удалось продать 130.

Рассчитаем и проанализируем финансовый результат:

Что мы видим? Несмотря на рост выручки, прибыль упала. А значит, повышения объема продаж на 30% недостаточно, чтобы компенсировать потери на скидке. Тем более — чтобы получить дополнительный доход.

Рассчитаем, насколько нужно увеличить объем продаж, чтобы доход остался на прежнем уровне:

В нашем примере: 45% / (100% — 45%) = 82%. Чтобы сохранить прибыль, которую магазин получал до акции, нужно увеличить продажи на 82%. По полной стоимости было продано 100 штук, а чтобы сохранить доход при скидке в 15%, нужно продать 182 штуки. Для получения дополнительной прибыли нужно продать еще больше.

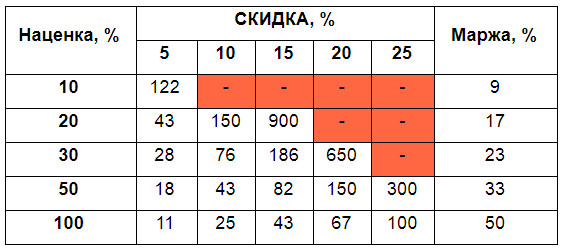

В таблице наглядно показано, на сколько процентов нужно увеличить продажи, чтобы получить тот доход, который был до акции:

Можно создать такую таблицу под нужды своей компании и использовать как настольное пособие, чтобы не тратить время на расчеты.

Совет: прежде чем установить скидку, изучите историю продаж товара за прошедшие периоды. Убедитесь, что вы ставите перед собой реалистичные цели.

5. Подсчитайте, какую скидку можно дать покупателю за определенный объем закупки

Решим обратную задачу: объем продаж известен, но нужно установить оптимальный размер скидки.

Допустим, предприниматель продает уникальный товар, у него есть своя ниша на рынке и постоянные покупатели. Один из покупателей предлагает купить 120% от обычного объема закупки, если ему предложат выгодную цену. Как подсчитать максимальный размер скидки? Воспользуемся формулой:

В нашем случае: (120% / 100% + 120%) * 33 = 18%. То есть чтобы не потерять доход, надо предлагать скидку не больше 18%.

Как делать скидки

Что же такое скидка?

«Финансовые и бухгалтерские консультации», 2008, N 10

Маркетологи и менеджеры по продажам настаивают на широком применении скидок с продажных цен, нисколько не задумываясь над тем, какие налоговые сложности создают придуманные ими механизмы предоставления скидок не только покупателям, но и самим организациям-продавцам. Рассмотрим самые распространенные случаи применения скидок и проанализируем существующие налоговые проблемы.

Что такое скидка с точки зрения ГК РФ

Статьей 485 ГК РФ установлено, что «покупатель обязан оплатить товар по цене, предусмотренной договором купли-продажи. а также совершить за свой счет действия, которые. необходимы для осуществления платежа».

При этом возможны следующие варианты. Когда цена установлена в зависимости от веса товара, она определяется по весу нетто (если иное не предусмотрено договором купли-продажи). Если договором предусмотрено, что цена товара подлежит изменению в зависимости от показателей, ее обусловливающих (себестоимость, затраты и др.), но при этом не установлен способ пересмотра цены, то она определяется исходя из соотношения этих показателей на момент заключения договора и на момент передачи товара. При просрочке продавцом исполнения своей обязанности передать товар цена определяется исходя из соотношения этих показателей на момент заключения договора и на момент передачи товара, предусмотренного договором.

Таким образом, ГК РФ регламентирует процедуру формирования цены. Вместе с тем стороны договора могут изменить ранее согласованную цену: в п. 2 ст. 424 Кодекса определена процедура изменения цены на условиях, предусмотренных договором.

Однако в практике многих зарубежных компаний, действующих на территории России, практикуется предоставление скидок после совершения сделки исходя из ее результатов (так называемые ретро-скидки), что также не регламентировано в ГК РФ.

Итак, на том основании, что скидки не упоминаются в ГК РФ, попытаемся интерпретировать скидки с точки зрения действующего гражданского права и определить налоговые последствия. Однако в любом случае будем иметь в виду, что механизм предоставления скидок должен быть описан в маркетинговой политике организации, которая упоминается в ст. 40 НК РФ.

Скидка учтена при формировании договорной цены

Руководствуясь маркетинговой политикой, организация может использовать гибкую систему ценообразования, при которой цены зависят от целого ряда факторов (объема закупки, цены сделки, сезонности, предыдущего активного экономического поведения покупателя, времени суток и т.п.). В данном случае понятие «скидка» логично укладывается в рамки стратегии ценового прорыва (см. Приказ Минэкономики России от 1 октября 1997 г. N 118).

Пример 1. Базовая цена единицы товара по прайс-листу составляет 100 руб. При покупке товаров на сумму свыше 1000 руб. покупателю предоставляется скидка в размере 5% со всей суммы покупки.

Покупатель приобретает 20 единиц товара ценой 100 руб. Алгоритм формирования цены в данном случае будет выглядеть следующим образом:

Покупатель в этом случае приобретает товар по цене 1900 руб., включая НДС в сумме 289,83 руб.

Скидка предоставляется путем изменения договорной цены

Для начала отметим очевидные выводы, содержащиеся в Постановлении ФАС Западно-Сибирского округа от 21 августа 2006 г. по делу N Ф04-3446/2006(25284-А27-33).

В действующем законодательстве о налогах и сборах отсутствует понятие «скидка», а также не регламентируется порядок оформления документов, в том числе и счетов-фактур, при предоставлении скидок. При этом в договорных отношениях под скидкой подразумевается сумма, на которую снижается цена товаров при выполнении покупателем определенных условий (изменение цены товара после заключения договора допускается п. 2 ст. 244 ГК РФ).

Таким образом, скидка может быть предоставлена путем изменения ранее согласованной договорной цены при выполнении покупателем определенных условий договора.

Суды при выяснении налоговых последствий скидок в первую очередь анализируют их гражданско-правовые основания (см. Постановления ФАС Западно-Сибирского округа от 17 сентября 2007 г. по делу N Ф04-6332/2007(38166-А67-15) и от 7 февраля 2007 г. по делам N Ф04-9404/2006(30453-А45-26), Ф04-9404/2006(30454-А45-26)).

Пример 2. Договорная цена единицы товара составляет 100 руб. Однако в договоре указано, что при приобретении в течение месяца товаров на сумму свыше 1000 руб. покупатель имеет право на скидку в размере 5%, которая будет предоставляться путем изменения договорной цены по окончании месяца, т.е. уже в следующем месяце.

На основании полученных от продавца счетов-фактур покупатель предъявил за квартал к вычету сумму НДС в размере 305,08 руб.

Продавец корректирует сумму НДС, исчисленную в марте: вместо суммы 305,08 руб. должна быть сумма 289,83 руб. (1900 руб. x 18/118).

Приведенная логика следует из Письма Минфина России от 26 июля 2007 г. N 03-07-15/112.

Скидка предоставляется путем прощения долга

В Письме Минфина России от 16 ноября 2006 г. N 03-04-11/219 разъяснено, что если денежные средства в виде премии, полученные налогоплательщиком, не связаны с оплатой реализованных им товаров (работ, услуг), то такие денежные средства налогообложению налогом на добавленную стоимость не подлежат.

Пример 3. Договорная цена единицы товара составляет 100 руб. В договоре указано, что при приобретении в течение месяца товаров на сумму свыше 1000 руб. покупатель имеет право на скидку в размере 5%, которая будет предоставляться продавцом в одностороннем порядке (так называемый бонус или премия) уже в следующем месяце.

На основании полученных от продавца счетов-фактур покупатель предъявил за квартал к вычету сумму НДС в размере 305,08 руб.

У продавца выручка для целей исчисления НДС в марте составила 305,08 руб., а оставшаяся сумма (1694,92 руб.) считается выручкой для целей исчисления налога на прибыль.

В апреле продавец на основании расчета уведомил покупателя о причитающемся ему бонусе (бонусной скидке). Скидка составляет 100 руб. и не является изменением цены, поэтому не корректирует:

Однако данная скидка является:

Поскольку в рассмотренном случае (пример 3) скидка предоставляется не путем изменения договорной цены, то логично предположить, что с точки зрения норм гражданского права имеет место прощение долга. На том основании, что ГК РФ не содержит регламентации подобных процедур, МНС России в Письме от 25 июля 2002 г. N 02-3-08/84-Ю216 разъяснило следующее.

В соответствии с п. 4 ст. 421 ГК РФ условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами. Изменение цены после заключения договора допускается в случаях и на условиях, предусмотренных договором, законом либо в установленном законом порядке (п. 2 ст. 424 ГК РФ).

Согласно ст. 415 ГК РФ обязательство прекращается освобождением кредитором должника от лежащих на нем обязанностей, если это не нарушает прав других лиц в отношении имущества кредитора.

При этом у организации-покупателя указанную разницу в соответствии со ст. 41 НК РФ следует рассматривать как экономическую выгоду и учитывать в составе внереализационных доходов по ст. 250 НК РФ, перечень доходов которой является открытым.

По мнению автора, несмотря на то, что односторонние скидки (т.е. без изменения договорной цены) являются внереализационным расходом для продавца и внереализационным доходом для покупателя, определенные налоговые проблемы могут возникнуть в будущем, если скидка (бонус) имела товарное наполнение.

Таким образом, для продавца поставка товаров на сумму скидки не является безвозмездной операцией, тем более что сумма НДС, исчисленная по договорной цене сделки без учета предоставленной скидки, не корректируется в сторону уменьшения. Получается, что НДС как раз и исчислен со стоимости безвозмездно переданных товаров (частично не оплаченных покупателем в размере предоставленной ему скидки).

Для покупателя скидка в форме не подлежащего оплате товара является внереализационным доходом согласно п. 8 ст. 250 НК РФ.

А вот дальше начинаются сюрпризы:

Скидка как плата за услугу, оказанную продавцу покупателем

Финансовое ведомство указывает, что в практике взаимоотношений между организациями розничной торговли и их поставщиками применяются разные формы оплаты поставленных товаров, включающие предоставление различных премий или скидок, в числе которых можно выделить те, которые связаны с продвижением товаров на рынке.

Если предоставление премий или скидок направлено на продвижение товаров, заключенное между продавцом товаров и их покупателем (магазином) соглашение определяет целенаправленное выполнение покупателем за вознаграждение конкретных действий, например обеспечивающих создание конкретных обстоятельств, привлекающих дополнительное внимание к наименованию и ассортименту товаров поставщика-продавца (в частности, за размещение товаров на полках магазинов в оговоренных местах и выделение для товаров постоянного и (или) дополнительного места в магазине). Данное соглашение может быть заключено как в виде отдельного договора на выполнение магазином или торговой сетью указанных услуг, так и являться составной частью сложного договора, включающего в себя элементы других видов договоров (в том числе договора поставки).

Несмотря на то что подобные акции по продвижению товаров широко распространены в мире, следует помнить о сложностях с экономической оправданностью подобных расходов в России (см., в частности, Письма Минфина России от 22 мая 2007 г. N 03-03-06/1/286, от 3 октября 2006 г. N 03-03-04/1/677 и от 5 апреля 2005 г. N 03-03-01-04/1/170).

Скидка как самостоятельная хозяйственная операция

В приведенных в статье примерах были рассмотрены ситуации, когда скидка неразрывно связана с договорной ценой и либо формирует цену, либо изменяет ее, либо является прощением долга (т.е. освобождением покупателя от обязанности оплаты части цены).

Однако в Постановлении ФАС Московского округа от 25 июня 2008 г. по делу N КА-А40/5284-08 было признано, что предоставление скидки может быть самостоятельной хозяйственной операцией. Поскольку это решение весьма неожиданно, считаем необходимым рассмотреть его подробно.

Позиция налогового органа. Инспекция решила, что предоставление скидки покупателю не может являться отдельной хозяйственной операцией, влияющей на определение налоговой базы при реализации товаров в целях налогообложения НДС. Уменьшение налоговой базы на суммы скидок с цены товаров, отгруженных в предыдущем налоговом периоде, и оформление таких скидок кредит-нотами и счетами-фактурами с отрицательными показателями неправомерно и противоречит нормам гл. 21 НК РФ, а также Письмам Минфина России от 2 мая 2006 г. N 03-03-04/1/411, от 14 ноября 2005 г. N 03-03-04/1/354, от 15 сентября 2005 г. N 03-03-04/1/190, ФНС России от 25 января 2005 г. N 02-1-08/8@, УФНС России по г. Москве от 21 ноября 2006 г. N 19-11/101863 и от 30 июля 2006 г. N 19-11/58920, УФНС России по Московской области от 30 марта 2005 г. N 21-27/26431.

Указанные Письма подробно определяют порядок учета и документального оформления операций по предоставлению продавцом ретроспективных скидок в целях исчисления НДС. Если скидка предоставлена путем изменения цены товара после передачи его покупателю, то продавец:

На основании указанных документов составляется справка-расчет, которая позволяет в отчетном периоде выполнения условий, дающих право на скидку, отразить изменение результатов деятельности по прошлым периодам. В бухгалтерском учете производятся корректирующие записи и корректируется ранее отраженная выручка с учетом снижения цены единицы товара.

Порядок исправления счетов-фактур при предоставлении скидки в виде уменьшения цены единицы ранее отгруженных товаров установлен в п. 29 Правил и в Письмах Минфина России от 21 марта 2006 г. N 03-04-09/05, УФНС России по г. Москве от 21 ноября 2006 г. N 19-11/101863 и УФНС России по Московской области от 30 марта 2005 г. N 21-27/26431. В соответствии с данным порядком в случае изменения цены единицы отгруженного товара продавец должен вносить изменения в каждый счет-фактуру, выставленный покупателю в момент отгрузки товара. Эти исправления должны быть заверены подписью руководителя и печатью продавца с указанием даты внесения.

Правила ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж утверждены Постановлением Правительства РФ от 2 декабря 2000 г. N 914.

Кредит-ноты, оформленные ООО, и составленные на их основе счета-фактуры с отрицательными показателями не являются первичными учетными документами и не могут свидетельствовать об изменении цены товара, указанной в договорах между ООО и покупателями.

Из документов, направляемых покупателю, невозможно рассчитать, к какому отдельному товару, отгруженному по конкретному счету-фактуре, применена ретроспективная скидка. Ретроспективная скидка, рассчитанная исходя из сумм, указанных в графе «Стоимость товаров по прейскуранту без НДС», не соответствует данным, указанным в кредит-нотах и счетах-фактурах с отрицательными числовыми показателями.

В итоге ООО были начислены пени в связи с неполной уплатой НДС в срок, установленный законодательством о налогах и сборах.

Федеральный закон от 21 ноября 1996 г. N 129-ФЗ «О бухгалтерском учете».

Ни ст. 168 НК РФ, ни Правила не устанавливают запрет на выставление счетов-фактур с отрицательными значениями. Предоставление скидки изменяет налоговую базу по НДС, которая согласно п. 1 ст. 40 и п. 1 ст. 153 НК РФ исчисляется исходя из цен, определенных соглашением сторон.

ООО рассчитывало налоговую базу по НДС в соответствии с нормами законодательства о налогах и сборах, отражая предоставление скидок в учете в целях исчисления НДС в том периоде, в котором возникли основания их предоставления.

Позиция судов. По мнению кассационной инстанции, судебными инстанциями правильно применены нормы материального права и сделан обоснованный вывод, что выставление отрицательных счетов-фактур и кредит-нот на сумму скидки соответствует законодательству о налогах и сборах.

Предоставление ООО скидки своим покупателям является отдельной хозяйственной операцией, которая по времени совершения не совпадает со временем совершения операции по передаче товара. Унифицированная форма первичного документа по оформлению предоставления скидок не предусмотрена, поэтому налогоплательщик вправе был ее разработать и использовать в целях отражения операций в учете.

В качестве таких документов ООО использовались счета (кредит-ноты), в которых отражались сумма скидки, а также сумма налога, приходящаяся на эту скидку. При этом кредит-ноты содержат все обязательные реквизиты.

Таким образом, кредит-нота, являясь первичным учетным документом, оформляющим операцию по предоставлению скидки, должна быть составлена именно в период предоставления скидки, иное являлось бы нарушением требований по ведению бухгалтерского учета. Возможность оформления скидки с контрактной цены в сторону ее уменьшения в виде кредит-ноты предусмотрена также Письмом УМНС России по г. Москве от 21 марта 2002 г. N 26-12/12839.

Отрицательный счет-фактура не является документом, на основании которого производится вычет налога, так как скидка учитывается при исчислении НДС не путем вычета. Из положений ст. ст. 171, 172, п. 1 ст. 154 НК РФ следует, что уменьшение налоговой базы приводит к изменению суммы исчисленного налога и не влияет на налоговые вычеты. В связи с этим суды первой и апелляционной инстанций обоснованно не приняли довод налоговой инспекции о нарушении норм п. п. 5, 6 ст. 169 НК РФ при оформлении отрицательных счетов-фактур.

Судебными инстанциями сделан правильный вывод, что ООО производило расчет налоговой базы в соответствии с нормами законодательства о налогах и сборах. Также установлено, что возможность изменения стоимости реализованной продукции при определенных обстоятельствах предусмотрена дистрибьюторскими соглашениями.

Следовательно, налогоплательщик правомерно отражал предоставление скидок в целях исчисления НДС в том периоде, в котором возникли основания их предоставления.

Согласно ст. 81 НК РФ дополнения и изменения в налоговую декларацию вносятся только в случае неотражения или неполноты отражения сведений, а также ошибок, приводящих (не приводящих) к занижению суммы налога, подлежащей уплате. Счета-фактуры и товарные накладные, оформленные в период отгрузки продукции, не содержали ошибок или искаженных сведений, в них были отражены данные, которые имели место в момент отгрузки. После предоставления скидки оформлялись кредит-ноты и отрицательные счета-фактуры, в которых было отражено уменьшение скидки в связи с уменьшением цены товара. Так как налоговая база по НДС была сформирована правильно, оснований представлять уточненную налоговую декларацию при предоставлении скидки на реализованную продукцию не имелось.

Вывод инспекции об освобождении покупателя от обязанности по оплате части продукции правомерно отклонен как необоснованный, поскольку для получения скидок требовалось соблюдение дистрибьютором определенных условий.

Предоставление скидки в виде процента от стоимости проданных товаров является способом расчета скидки. К отрицательному счету-фактуре и кредит-ноте прилагался список счетов-фактур по ранее произведенным отгрузкам, позволяющим идентифицировать товар, на который предоставляется скидка. Новую цену возможно определить арифметическим путем.

Налогоплательщик представил в материалы дела и налоговому органу механизм расчета скидки; налоговый орган имел возможность проверить правильность расчета. Возражений по расчету скидки налоговый орган не представил.

Приведенное дело необычно по двум обстоятельствам. Во-первых, суд признал, что предоставление скидки может быть самостоятельной хозяйственной операцией, не требующей корректировки налоговых расчетов (по крайней мере у продавца).

Во-вторых, суд, не дожидаясь милости со стороны Минфина России, признал легитимными отрицательные счета-фактуры и кредит-ноты (эти документы давно и широко применяются за рубежом, однако по-прежнему отрицаются Минфином России и ФНС России, которые не считаются с тем, что Россия все больше интегрируется в мирохозяйственные отношения и все активнее перенимает зарубежные обычаи делового оборота).

Данное дело обнадеживает и других налогоплательщиков, которые вынуждены адаптировать к российским условиям различные маркетинговые приемы и методы, широко практикуемые за рубежом.

Выводы. Проблемы с применением скидок вызваны в первую очередь тем, что само понятие «скидка» отсутствует в гражданском праве, исходя из чего механизмы предоставления скидок поневоле приходится приспосабливать к существующим нормам ГК РФ и трактовать скидку в качестве:

Неожиданное решение ФАС Московского округа позволяет квалифицировать скидку вообще как самостоятельную экономическую операцию.

Тем не менее в любом случае при разработке механизма предоставления скидок менеджерам по продажам необходимо посоветоваться с юристами и налоговыми консультантами, чтобы этому механизму придать соответствующую гражданско-правовую форму, не допуская при этом ни налоговых рисков, ни необходимости уплаты лишних налогов.