Фильтр акций по rsi

Что из себя представляет индикатор RSI?

Индекс относительной силы (RSI) – является техническим индикатором и используется для определения силы тренда, а также того, является ли рынок перекупленным («медвежьим») или перепроданным («бычьим»). RSI был разработан Дж. Уэллсом Уайлдером в конце 1970-х годов и является одним из наиболее популярных технических индикаторов.

Как применяется RSI?

Данный индикатор может принимать значение от 0 до 100. Значение выше 70 обычно демонстрирует перекупленность актива, а ниже 30 – его перепроданность. Перекупленный актив торгуется выше своей справедливой стоимости из-за избыточного спроса, в то время как на перепроданном рынке цены опустились ниже своей справедливой оценки из-за давления продажи.

Чаще всего RSI отображается на отдельном графике выше или ниже графика цены (как, например, на графике акций Apple (NASDAQ:AAPL) по состоянию на 13 ноября 2018 года).

RSI представлен в фиолетовом поле. В данном конкретном случае индикатор отражает распродажу акций, но рынок еще не вступил в стадию перепроданности.

Если инвестор владеет акциями Apple (NASDAQ:AAPL), а RSI достигает зоны перекупленности в 75 (что произошло в августе 2018 года), он может захотеть продать часть своей доли или вовсе закрыть позицию, пока цены выше справедливой рыночной оценки.

С другой стороны, если значение RSI опустится до зоны перепроданности ниже 25, он может докупить акции в ожидании роста цен.

Оптимизация индикатора под конкретные рынки

RSI требует оптимизации для каждого рынка, чтобы определить, подходят ли стандартные значения перекупленности и перепроданности в 70 и 30 соответственно. Это связано с тем, что уровни 80 и 20 могут быть более показательными на одном рынке, а 60 и 40 – на другом.

Ниже приведен график цен Advanced Micro Devices (NASDAQ:AMD) и его RSI. Можно заметить, что рынок не достиг уровня перекупленности при значении индикатора ниже 80.

Данный случай также является показательным примером дивергенции цен и значений RSI в условиях перекупленности.

В настоящее время индикатор редко опускается ниже 20, что типично для рынков, имеющих тенденцию к росту. При значении ниже 20 можно ожидать, что общий характер рынка станет «медвежьим». В этот момент трейдеры и инвесторы будут искать дивергенцию около значения RSI в 20.

Индикатор также можно использовать для отслеживания того, находятся ли значения выше 50 (средней точки шкалы), что указывает на то, что рынок чаще растет, чем падает. Такой рынок считается «бычьим», поскольку покупатели достаточно заинтересованы в активе, чтобы справиться с давлением распродаж.

Дивергенция

Опытные пользователи RSI обычно комбинируют его с трендовыми индикаторами, такими как индекс среднего направления движения (ADX), который отражает силу импульса. Когда ADX демонстрирует отсутствие тренда, уровни перекупленности и перепроданности RSI являются показательными.

Но когда ADX отражает наличие тренда, на уровни RSI нельзя ориентироваться. Фактически, значения RSI в вышеупомянутом случае подтверждают динамику ADX, пока остаются завышенными.

Расчет RSI

Для расчета данного индикатора обычно используется 14-периодные ряды значений. Однако для определенных рынков более показательными могут быть ряды из 10 или, например, 21 значения.

Если у нас есть ряд из 15 значений:

То RSI0 (для периода со значением 6) рассчитывается следующим образом:

RS = Средний прирост* / Средний убыток*

* В зависимости от числа периодов роста и падения

—> Для нашего набора данных:

Расчет RSI1 для 15-го периода:RSI1 = 100-100/(1+RS)

RS = ((Средний прирост X 13)+7)/14 X 1/(((Средний убыток X 13) + 0)/14)

—> Для нашего ряда:RS = 4,49/2,78 = 1,615

RSI на сайте Investing.com

Кроме того, Фильтр акций позволяет пользователям устанавливать критерии отбора для RSI или любого другого индикатора во вкладке «Технические индикаторы». Это очень полезно для инвесторов, которые ищут рынки с определенными значениями RSI (например, для покупки на перепроданных рынках).

Индикатор RSI

RSI/Relative Strength Index (индекс относительной силы) – индикатор показывает зоны перекупленности и перепроданности. Широко применяется трейдерами, для определения точек входа. Кроме того, индикатор показывает рыночные дивергенции, которые указывают на разворот рынка. RSI рассчитывается путем взятия среднего значения закрытия восходящих баров и деления их на среднее значение закрытия нисходящих баров.

RSI измеряет соотношение восходящих и нисходящих движений и нормализует расчет таким образом, что индекс выражается в диапазоне 0-100. Активы, которые сильно двинулись вверх, имеют более высокое значение RSI, чем те, которые упали вниз. Расчет обычно выполняется за последние 14 периодов, любого таймфрейма. Однако данный параметр настраивается.

Торговые сигналы RSI

RSI колеблется между 0 и 100, и разные уровни этого диапазона будут регистрировать разные торговые сигналы:

Торговля трендов при пересечение RSI 50

Самым простым способом использования RSI является пересечение линии 50 в качестве сигнала направления тренда. Если RSI пересекает отметку выше 50, он считается бычьим. Если он пересекает ниже, считается медвежьим. Это не лучший способ торговли по RSI, но он может выступать в качестве подтверждения тренда, в сочетании с другими сигналами.

Считается, что когда RSI, двигается в зоне между 40-80 – это бычий диапазон и рынок растёт. Тогда как RSI, движется вниз между 60-20 это медвежий диапазон и рынок падает. Графики торгуют в этих зонах все время, поэтому достаточно легко представить вам простой пример:

В прямоугольнике видно, как индикатор RSI на дневном графике USDCHF двигался от 60 до 20, указывая на нисходящий тренд. Эта тенденция приобретает все большее значение в связи с тем, что RSI не мог долго оставаться выше 70, где рынок был сильно перекуплен.

Пересечение индикатора RSI линии 50

Пересечение RSI 50 само по себе не может служить хорошим сигналом для входа. Это слишком рискованно. Рынок слишком часто колеблется вверх и вниз через RSI 50. Однако использование RSI в качестве фильтра тренда может работать. После того, как вы разработали более надежную систему входа, вы можете добавить к ней такое условие, что если RSI > 50 (или любое другое значение), то тренд для вашего входа подтвержден.

Более популярной системой входа для RSI является торговля разворотами тренда. Здесь используются области перекупленности/перепроданности 70/30.

Разворот торгового тренда.

Зона перекупленности и перепроданности индикатора RSI

RSI обычно поднимается выше 70 (область перекупленности) и опускается ниже 30 (область перепроданности). У вас будет большой соблаз продавать, когда индикатор находится выше отметки 70. От зоны перекупленности. И покупать с зоны перепроданности, т.е. ниже отметки 30.

Это опасно! Не совершайте разворотных сделок в этих зонах.

Причина: неясно, как далеко цена продолжит свое движение. Рынок может двигаться в тренде, несмотря на указания перекупленности индикатора. Это делает любую контртрендовую торговлю, совершенную в зонах перекупленности / перепроданности, очень опасной.

Ложные сигналы RSI

Из-за того, что индикатор выстраивается от логики статистических данных. Он, к сожалению, не учитывает трендовые движения. Так, например, на графике ниже у нас есть сильный бычий тренд. Несмотря на показания индикатора, рынок продолжает движение.

Однако, если рынок находится во флете. Можно использовать индикатор RSI, но совершать сделки нужно с умом. Нужно дождаться, когда RSI пересекает 70 сверху вниз для шортового сигнала. Или пересекает 30 снизу вверх для лонгового сигнала. Иначе говоря – нужно дождаться выхода из зоны перепроданности/перекупленности.

Сигналы перепроданности и перекупленности индикатора RSI

Например, если RSI находится выше области перекупленности 70 в бычьей фазе. После ненадолго достигает 80, но не может продолжить движение. А вместо этого падает ниже 70 – здесь генерируется шортовый сигнал.

Для примера возьмём 14 период, 75/25 RSI на часовом графике GBPUSD, взятый за летние месяцы июня и июля 2012 года. За основу возьмём короткие сигналы, принятыми при пересечении RSI под 75 и длинными сигналами, принятыми при пересечении RSI над 25:

Нам повезло с рынком и он находится во флэте. Стратегия контер-тренд RSI в эти месяцы может быть успешной. За некоторыми исключениями. Сигналы, как видно, появляются перед тем, как рынок меняет направление. Данная стратегия хорошо работает только в моменты флета. В моменты тренда данная стратегия – сливает.

Внимание: зоны перекупленности и перепроданности могут привести к потерям. Если вы используете их вне областей флета.

RSI это не грааль, индикатор может обманывать!

Не доверяйте полностью этому индикатору. Если актив находит у зоны 30 или 70, он не обязательно перекуплен / перепродан.

Вот пример из предыдущего месяца мая, когда GBPUSD непрерывно падал, путешествуя в область перепроданности 25 и выходя из нее, что вызвало бы ряд сделок на покупку:

Торговля под / над линиями 75/25 может хорошо работать во флэте, но она будет терпеть убытки в трэнде

Графические модели по индикатору RSI.

Индикатор RSI часто формирует графические модели, такие как голова и плечи или треугольники, которые могут быть или не быть видны на графике цены.

Более того, RSI иногда показывает более четко, чем сама цена, уровни поддержки и сопротивления.

RSI является одним из очень немногих осцилляторов, где уровни поддержки и сопротивления могут быть эффективно использованы. Эти уровни могут быть использованы для подтверждения тренда. Графические модели, в свою очередь, могут использоваться как модели разворота или подтверждения тренда. Иными словами, здесь работают принципы классического анализа графиков.

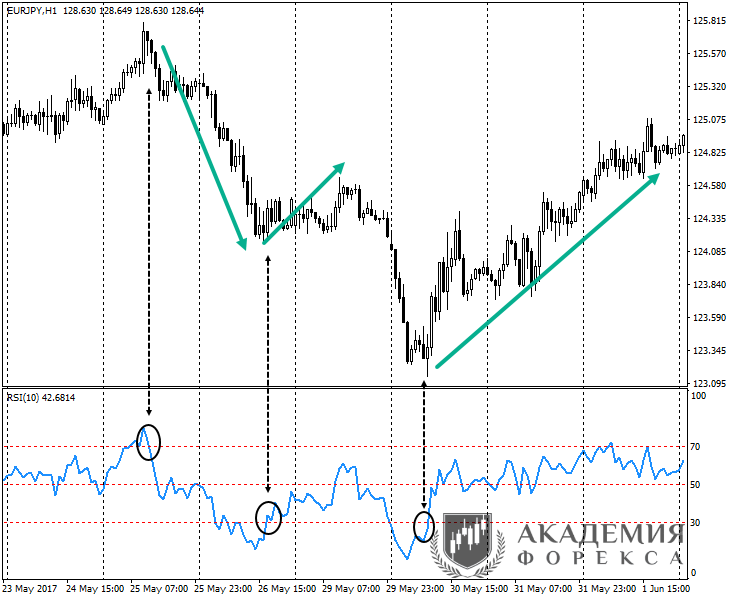

Дивергенция по индикатору.

Бычья дивергенция возникает, когда RSI начинает подниматься, делая более высокий минимум, но анализируемый инструмент все еще делает новые минимумы. Эта бычья дивергенция также возникает, если RSI делает более низкий минимум, но цена делает более высокий минимум. Сигналы на продажу возникают, когда происходят противоположные обстоятельства из описанных выше

Когда эти значения формируются ниже области 30% на RSI возможны сигналы на покупку или на пиках выше уровня 70% сигналы на продажу. Сигналы дивергенции дают трейдеру преимущество, подтверждая вход в нисходящий тренд по мере его ослабления и непосредственно перед тем, как он превращается в восходящий тренд.

Сигнал дивергенции не возникает каждый раз, когда тренд меняется, но когда это происходит, он дает сильный сигнал подтверждения того, что перелом тренда вероятен.

Ниже приведен пример медвежьей дивергенции:

Когда дневные цены USDCHF достигли новых максимумов, достигших кульминации в 1.173 1 июня 2010 года, можно увидеть медвежью дивергенцию, когда RSI делает более низкий максимум. Этот более низкий максимум также соответствует неспособности удержаться выше уровня перекупленности 70. Как вы можете видеть, расхождения предлагают отличную возможность воспользоваться неизбежным разворотом.

Предупреждение.

Индикатор RSI не может использоваться в одиночку. К сожалению, из-за изменений рыночных фаз, индикатор даёт много ложных сигналов. Однако, если трейдер применяет другие принципы анализа рынка, например прайс экшен, ВСА, дискреционный метод анализа.. или другие методы – идиндикатор может помочь принять решение.

Важно помнить – индикатор не может являться самостоятельным методом для входа в рынок. Однако, он может занимать “подтверждающую” функцию в торговой системе. Так, например, если трейдер торгует объёмы, замечает сигнал на продажу. Это так же подтверждается индикатором RSI – то сигнал на продажу может усиливаться. Следовательно, у трейдера появляется большая уверенность в сделке. Это значит, что объёмы в сделки могут быть увеличены.

Вывод

Как мы уже видели, RSI можно использовать несколькими различными способами.

Если RSI движется вверх и находится между 40 и 80, это, вероятно, указывает на восходящий тренд.

Если он движется выше 70, но не может удержаться на этой почве и вместо этого падает ниже 70, это может быть признаком того, что рынок перекуплен. Это может говорить о тренде продаж, по крайней мере в краткосрочной перспективе.

И наоборот, если RSI движется вниз и находится между 60 и 20, это, вероятно, указывает на нисходящий тренд.

Если он движется ниже 30 и не может оставаться ниже, это может быть признаком того, что рынок перепродан и готов стать бычьим, по крайней мере в краткосрочной перспективе.

Нужно иметь в виду, что RSI может быть обманчивым. Число 70 не означает, что разворот неизбежен. Иногда рынок отскакивает от зон перекупленность или перепроданность, в других случаях уходит на пробой.

Эта статья – материал из рубрики “Азбука Трейдинга”. Загляните в неё. Там ещё много интересного!

Сложно? “Трейдинг для чайников” – бесплатное обучение рынкам.

Подпишитесь на наш телеграм канал и получите самую лучшую информацию.

Реально ли торговать по сигналам RSI

Здравствуйте, дорогие друзья!

Работая с RSI на истории, невольно возникает мысль, что этот осциллятор можно использовать в качестве готовой торговой стратегии. На подсознательном уровне вы подмечаете точки разворота, соотносите их с осциллятором, и создается впечатление, что индикатор безупречен. Сам по себе индекс относительной силы – инструмент полезный, но вот можно ли торговать только по его сигналам?

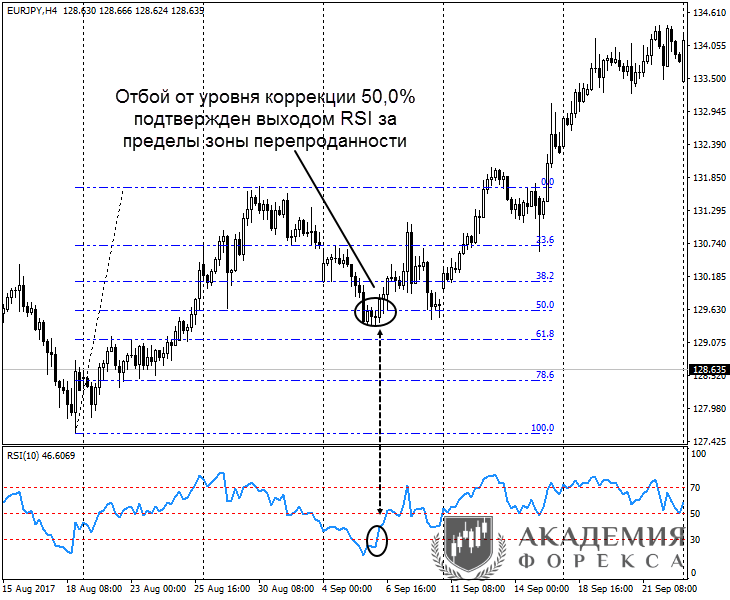

Забегая наперед скажу, что RSI в основном используется как фильтр в торговых системах, например, для поиска точки завершения коррекции. Интегрировать его можно в любую ТС: и в индикаторную, и в стратегию на основе графического анализа. Как пример приведу Снайпер, торговая система полностью построена на реакции графика на уровни, RSI в нее можно добавить для подтверждения отбоя от поддержки или сопротивления.

Скачать 10 видео по стратегии Снайпер здесь

По Снайперу мы сейчас бесплатно отдаем обучающий курс. Скачать его можно по ссылке выше.

Знакомство с осциллятором

Разработал его Уэллс Уайлдер, личность небезынтересная. В трейдинг он пришел не сразу, до этого работал долгое время механиком и инженером, но параллельно пытался спекулировать на бирже и достиг в этом немалых успехов.

Официальной датой рождения RSI можно считать 1978 г., в книге о новых концепциях в торговле Уайлдер впервые упомянул индекс относительной силы. Разработка оказалась настолько удачной и полезной, что теперь этот индикатор входит во все без исключения торговые терминалы.

Изначально индикатор создавался для определения состояния рынка. По положению линии можно было судить о том, перепродан актив или перекуплен. За прошедшие десятилетия трейдеры придумали ряд других способов его использования. На видео ниже можете ознакомиться с методами его применения.

Внешний вид и настройка RSI

Устанавливать в торговый терминал его не нужно. Найти RSI можно в разделе с осцилляторами, на графике отображается в «подвале», состоит из одной линии.

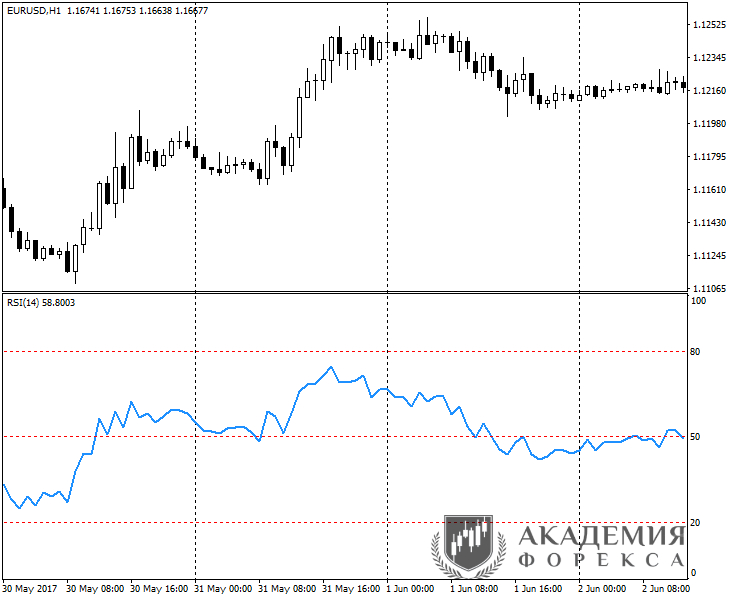

Внешний вид индекса относительной силы

Так как это осциллятор, его значения никогда не выйдут за пределы диапазона 0-100. На рисунке выше добавлены уровни 20 и 80, это границы зон перепроданности и перекупленности соответственно. Уровень 50 в торговле иногда используется для определения приоритетного направления движения графика.

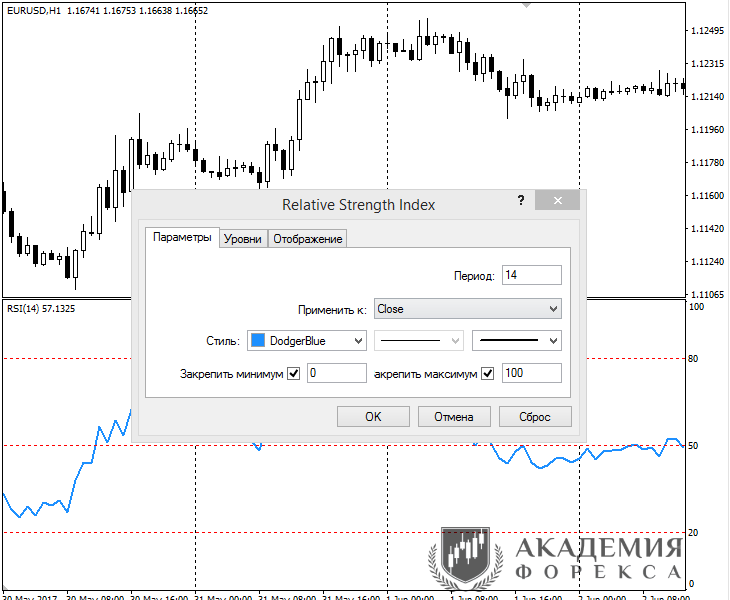

Что касается настроек, то изменить можно:

Что касается подбора периода, то обычно он находится в пределах от 5 до 20. Нужно менять период до тех пор, пока пики на графике не будут в большинстве своем соответствовать развороту RSI и выходу его за пределы зон.

Подбор параметров RSI

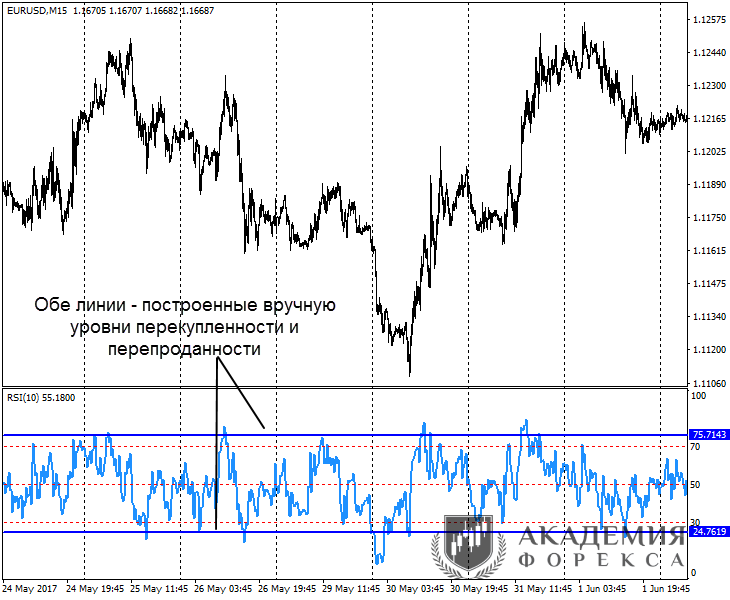

При желании можно самостоятельно корректировать положение уровней перепроданности и перекупленности. Для этого нужно уменьшить масштаб графика и вручную построить горизонтальные уровни так, чтобы в зоны линия осциллятора заходила редко, во время сильных движений.

Пример ручного построения уровней перепроданности и перекупленности

Какие сигналы стоит брать в работу

Уайлдер работал в основном с зонами перепроданности и перекупленности, тогда рынок не был столь волатильным и 14-дневный RSI давал неплохие сигналы. Выделю 4 метода применения осциллятора в работе.

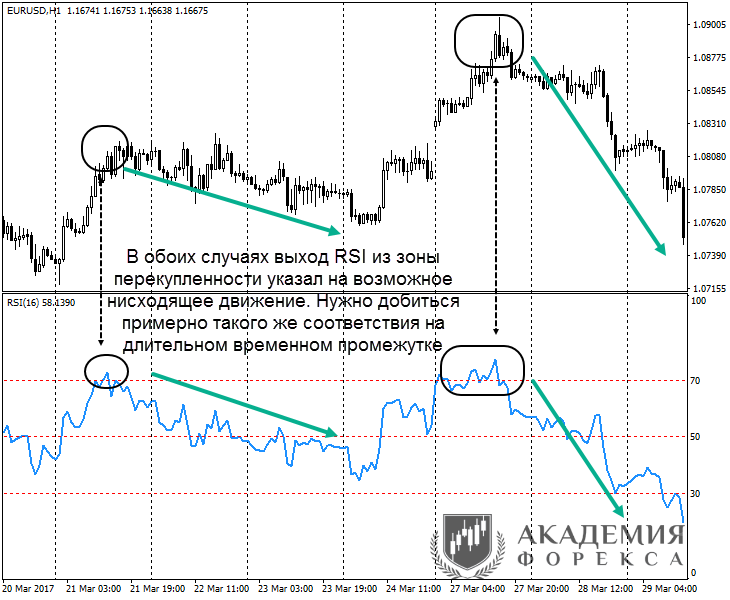

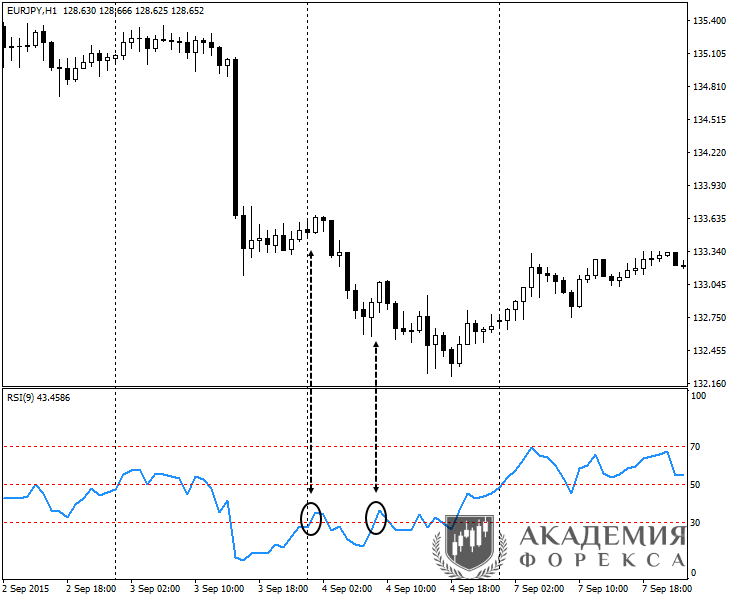

Классические сигналы

Речь идет о зонах перепроданности и перекупленности, сигналом считается выход линии из них. Пересечение границы зоны перекупленности сверху-вниз – повод поискать точки входа на продажу, пересечение границы зоны перепроданности снизу-вверх – предупреждение о возможном восходящем движении.

Пример отработки сигналов этого типа

При сильном тренде в рамках неглубоких коррекций линия осциллятора может выходить за пределы зон, но потом все равно в них возвращается. Новички часто ловятся на такие ложные сигналы и получают серию убытков, входя против тренда. Именно поэтому нельзя использовать этот тип сигналов как единственное основание для заключения сделки.

Пример ложных сигналов с RSI

Этот тип сигналов отлично сочетается с графическим анализом. Например, отбой от трендовой линии, горизонтального уровня, Фибо уровня.

Сигнал по сетке Фибоначчи подтвержден выходом линии RSI из зоны перепроданности

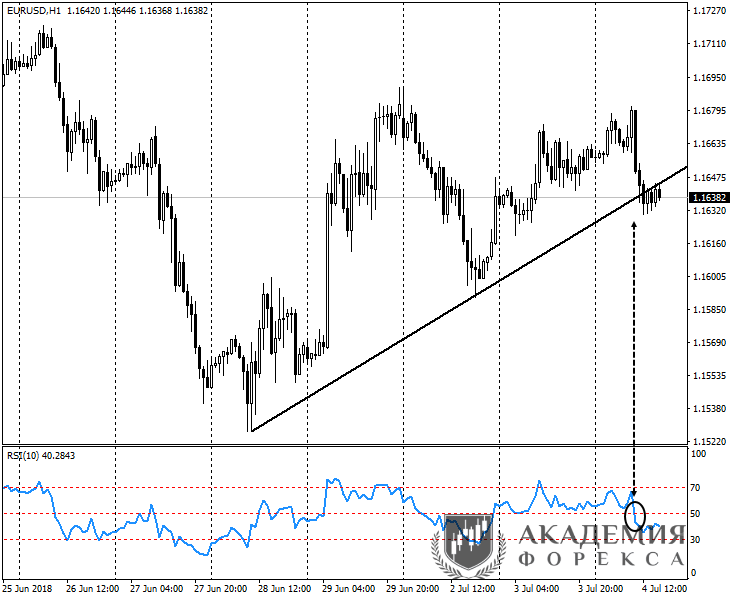

Пересечение уровня 50

Этот уровень в число стандартных не входит, используется исключительно как дополнительный сигнал в торговле. Служит своего рода водоразделом, считается, что если линия осциллятора пересекла его, например, снизу-вверх, то более вероятно восходящее движение. Если индикатор находится выше линии 50, в приоритете покупки.

Использовать этот подход можно как подтверждение истинности пробоя трендовых линий и уровней поддержки, сопротивления. Если пробой почти совпал по времени с пересечением отметки 50 осциллятором, велика вероятность, что он истинный.

Прямо сейчас произошел пробой линии поддержки, и он подтвердился пробоем уровня 50 на RSI

Дивергенции

Этот тип сигналов появляется не только на RSI, но и на других осцилляторах, например, на Стохастике, индексе товарного канала. Может формироваться перед разворотом рынка либо перед началом коррекции.

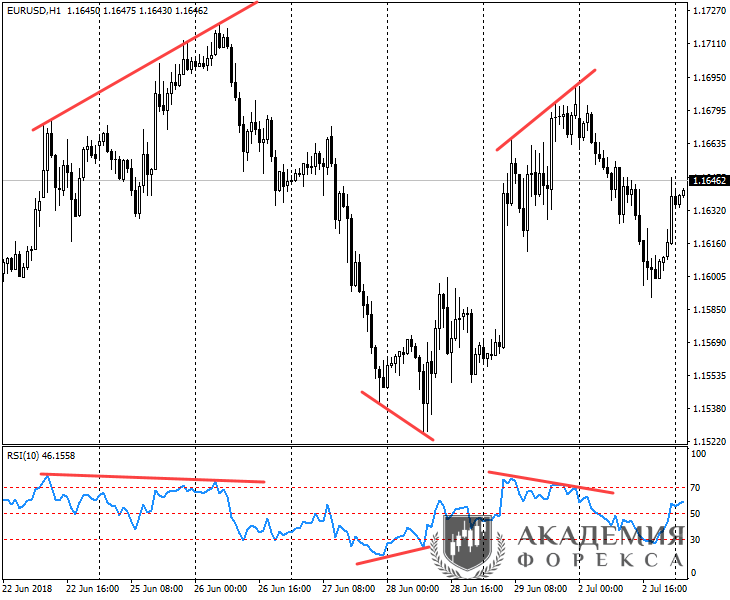

Примеры отработавших дивергенций

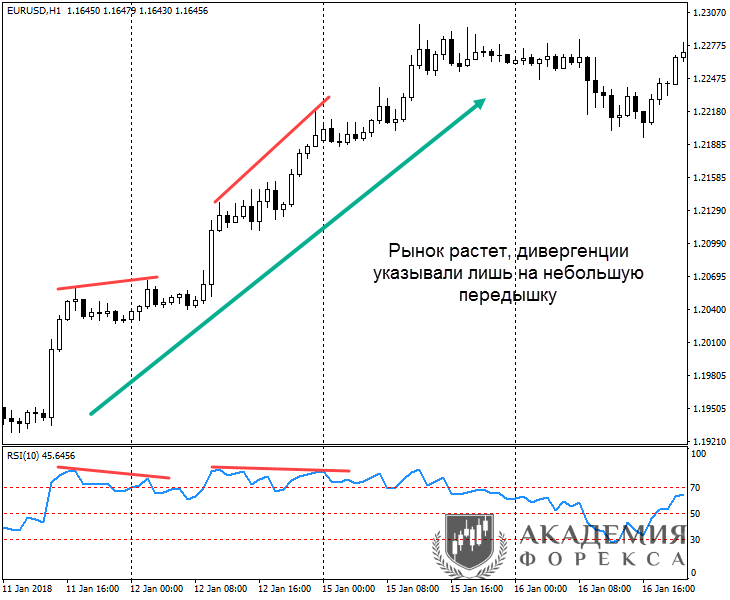

Формирование дивергенции нельзя считать гарантией разворота рынка. Более того, если она сформировалась на сильном тренде и после этого график вошел в состояние флета, это считается подтверждением тренда. Вероятнее всего, разворот рынка не состоится в такой ситуации.

После небольшого флета рост продолжался в обоих случаях

Как и в случае с предыдущими сигналами дивергенции нуждаются в подтверждениях. Практика показывает, что если работать только по ним, депозит расти не будет.

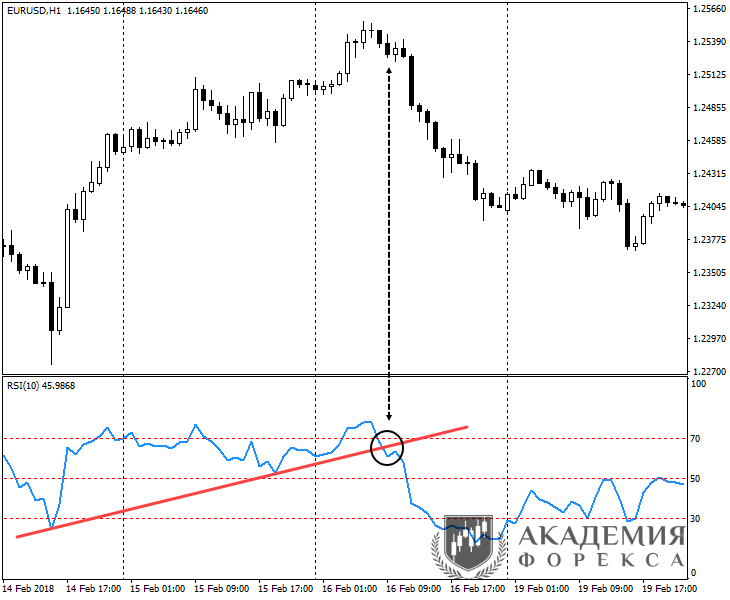

Методы графического анализа на RSI

Немногие знают, но непосредственно на осцилляторе можно выполнять графические построения и даже искать графические паттерны. Принцип тот же, что и при работе с ценовым графиком, только работать придется уже с линией индекса относительной силы.

Работать можно на пробой трендовых линий и горизонтальных уровней на RSI. Иногда это дает более выгодную точку входа, иногда на графике вообще не появляется момент для заключения сделки, а на RSI сигнал есть.

Сигнал на продажу получен после пробоя линии поддержки на RSI

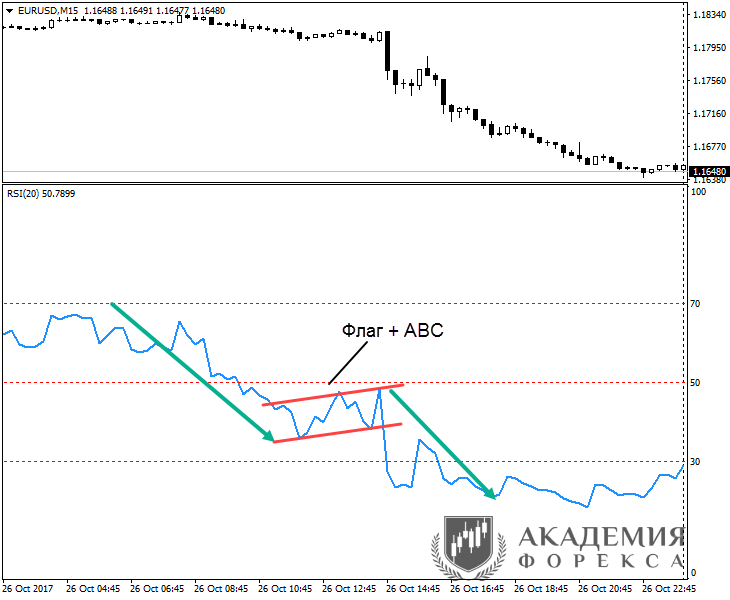

Что касается графических паттернов, то чаще всего формируется двойное дно и вершина. Реже – треугольники, вымпелы, голова и плечи, флаги.

На RSI сформировался паттерн флаг + АВС, на графике эта модель практически не просматривается

Это не самый распространенный метод применения RSI. Опять же – как готовую торговую стратегию его не применяйте.

Тестирование RSI

В работу будем брать 2 самых ходовых сигнала осциллятора:

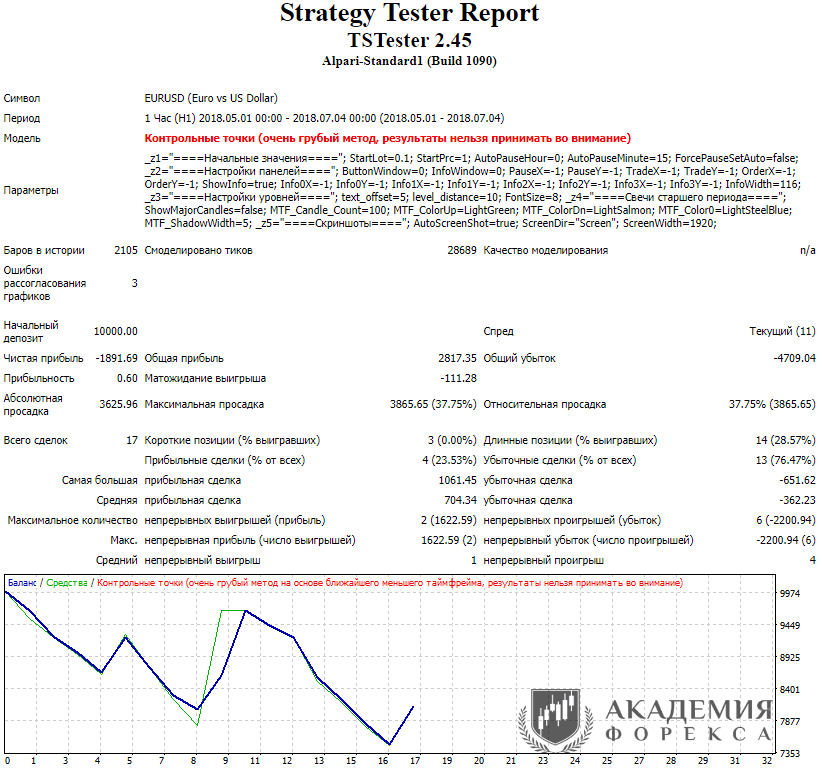

Дополнительные фильтры на вход не используются. Тест проводится с начала мая по июль 2018 г. в тестере МТ4, валютная пара EURUSD, таймфрейм Н1.

Результаты торговли по RSI за 2 месяца

Результаты оказались ожидаемыми:

Выводы

Главный вывод заключается в том, что RSI нельзя рассматривать как самостоятельную торговую стратегию. Если не верите – ознакомьтесь с 2-месячным тестированием в тестере стратегий МТ4.

На более длительном временном промежутке ситуация может немного выровняться, но стабильно зарабатывать только на сигналах RSI не удастся. В лучшем случае будете работать с околонулевой прибылью. Убытки на трендовых движениях будут компенсироваться прибылью во время флета, осцилляторы работают на этих участках рынка неплохо.

Это не значит, что RSI – плохой индикатор или что он свое уже отработал, и пора отправлять его на покой. Просто цель у автора была другая, Уайлдер при разработке RSI хотел получить фильтр для открытия сделок, и в этой роли индекс относительной силы работает отлично.

Я рекомендую попробовать интегрировать этот осциллятор в свою торговую стратегию как еще одно подтверждение полученного сигнала. Неплохие результаты получались у моих учеников, которые сочетали элементы Снайпера с сигналами RSI. Правила стратегии можете изучить по ссылке ниже, так что экспериментируйте, с нулевыми затратами можно получить отличную ТС.

Скачать 10 видео по стратегии Снайпер здесь

В завершение хочу напомнить, что какими бы великолепными результаты не выглядели на истории, но их обязательно нужно проверить в реальных условиях. Так что не поленитесь открыть центовый счет и поторговать на нем хотя бы 1-2 месяца.

На этом прощаюсь с вами, до новых встреч и прибыльной вам торговли!

Все самое лучшее от Академии

только нашим подписчикам

Бэктестинг: ловим развороты по RSI

В этот раз мы протестируем стратегию торговли уровней перекупленности и перепроданности. Разворачивать нас будет индикатор RSI (Индекс относительной силы). Тестировать будем в Quantopian, а код писать на Python.

RSI — индикатор индекса относительной силы. В его основе лежит отношение среднего роста цены за период к среднему падению цены за период. Если индикатор выше 50-ти, значит в среднем цена выросла и, наоборот. Многие трейдеры используют данный индикатор для определения потенциальных разворотов цены.

Автор индикатора предлагает использовать 14-ти дневный период. Уровень перекупленности актива находится на 70-ти. От него может начаться откат. На 30-ти — уровень перепроданности, и мы ожидаем подъём. Но, на графике видно, что данные уровни (30/70) отрабатывают не всегда.

Однако, мы это проверим на исторических данных с 2004 года.

Предположение

RSI показывает развороты. Значит мы будем открывать длинную позицию при достижении 30-го уровня, а короткую при достижении 70-го уровня.

В конце статьи доступен исходный код и таблица с полученными результатами.

Условия

Торгуем развороты

В первую очередь тестируем при входе в уровни перекупленности/перепроданности. Сигналы при пересечении 70-ти снизу и 30-ти сверху.

Имеется сильная просадка, которая связана с отсутствием ограничителей и стопов. У нас есть сигнал только на открытие. Открывшись раз, мы закроемся только на противоположном уровне. Если на рынке сохраняется тренд, то до противоположного уровня мы можем быстро и не добраться.

При торговле по RSI необходимо учитывать тренд актива.

В коде мы должны проверять сигнал на вход, сигнал на выход и условия удержания позиции. Ниже выдержки из кода: Код доступен на Quantrum.me

Внизу график при открытии позиций на выходе из уровней перекупленности/перепроданности. Сигнал на пересечении 70-ти сверху и 30-ти снизу. Количество сделок практически не поменялось. Результаты могли ухудшиться из-за поздней реакции.

Ограничение времени удержания

Ниже выдержка из кода, как можно управлять ограничением удержания позиции: Код доступен на Quantrum.me

Сравнение разных периодов

Уменьшение периода индикатора приводит к увеличению количества сигналов для открытия позиций. Увеличение периода, сокращает количество сигналов. Результаты тестов доступны в таблице ниже.

Меньше период RSI, больше сигналов. Больше период RSI, меньше сигналов.

Результаты тестов

Код в студию

Поделитесь статьей для доступа к репозиторию с исходным кодом. Вопросы по коду пишите в комментариях.

Вывод

На основании результатов видно, что чаще и лучше работают сигналы по тренду. За анализируемый период рынок большую часть времени рос. Лучшая доходность на сигналах покупки от 30-го уровня.

Можно увеличить или уменьшить количество сигналов изменением периода индикатора. Оптимальным решением является предварительный анализ актива. Подбор уровней и периода для достижения наилучших показателей. Также важно учитывать тренд актива.

Соглашусь, что это будет подгонка под прошлое. Но кто мешает разработать алгоритм подбора параметров и проверить его на разных периодах? Подобрать оптимальные параметры на одном периоде и проверить результаты на других.

В следующий раз рассмотрим стратегию следования за RSI на разных таймфреймах. Также добавим проверку тренда актива.

В комментариях оставляйте ваше мнение. Может, где ошибка или что можно улучшить? Предлагайте, что еще можно протестировать.