Фьючерс и акции различия

Как торговать фьючерсами: принципиальные различия в механизмах торговли фьючерсами и акциями

Для того чтобы понять как торговать фьючерсами, необходимо уловить принципиальное различие между спекуляцией срочными контрактами и обычными акциями. Акция – это законодательно установленный документ, закрепляющий за собой ряд обязательных прав.

А фьючерс – это контракт на поставку некоторого количества акций, имеющий срок давности 3 месяца (после истечения этого срока в обращение вводится новый аналогичный фьючерс с таким же сроком исполнения и т.д.).

Как торговать фьючерсами – на примере фьючерсного контракта на акции ГАЗПРОМа

Параллельно с акциями ГАЗПРОМа торгуются фьючерсы на ценные бумаги ГАЗПРОМа. Первые обращаются на спотовом (или кассовом) рынке, вторые – на срочном рынке ФОРТС, но при этом их стоимость на обоих рынках примерно одинакова.

Если трейдер покупает фьючерс, то он ставит на рост цены ГАЗПРОМа, а тот, кто продает ему этот фьючерс – ставит на падение цены. Т.е. это своеобразный спор или пари между участниками относительно будущей стоимости. При покупке акций фактически происходит то же самое – покупатель верит в рост, а продавец – в падение. Различие заключается в другом.

Допустим, цена акции ГАЗПРОМа составляет 160р., цена фьючерса в таком случае будет равна примерно 16 000р. или 160р. * 100 акций, т.к. в один фьючерсный контракт входит 100 ценных бумаг ГАЗПРОМа. Узнать текущую стоимость акций и фьючеров в режиме онлайн можно здесь.

Но для того чтобы приобрести фьючерс на 100 бумаг ГАЗПРОМа, не нужно платить полную стоимость контракта (16 000р.) – т.к. покупаются не сами ценные бумаги, а это лишь пари – достаточно внести только часть стоимости или так называемое гарантийное обеспечение (ГО) в размере 12%-13% (в данном случае 2 000р.).

Таким образом, для покупки 100 акций по цене 160р. на срочном рынке ФОРТС требуется сумма 2 000р., а для покупки тех же 100 бумаг по той же цене 160р. на кассовом рынке необходима сумма 16 000р. В первом случае трейдер станет обладателем одного фьючерса, во втором – ста акций.

Как торговать фьючерсами – сравним финансовый результат

Допустим, имеется два разных счета – на рынке акций и на рынке ФОРТС – с одинаковой стартовой суммой 16 000р.

На Счет №1 можно купить только 100 ценных бумаг по цене 160р. На Счет №2 можно купить 8 фьючерсов (заплатив примерно по 2 000р. ГО за каждый фьючерс), что соответствует 800 акциям.

За 4 дня цена поднялась на 5%. Счет №1 увеличился на 5%, а Счет №2 за тот же промежуток времени вырос на 40%.

Особенностью фьючерсного контракта является то, что прибыль/убыток (или вариационная маржа) по нему начисляется таким образом, как будто трейдер приобрел 800 акций, даже несмотря на то, что на его счету не хватает денег для покупки такого пакета бумаг (для получения той же самой прибыли 6 400р. на кассовом рынке потребовалась бы стартовая сумма 128 000р.). Именно эффект встроенного кредитного плеча дает возможность зарабатывать значительные прибыли, имея на счету небольшие денежные суммы.

Как торговать фьючерсами – вывод

Таким образом, главным различием между выше рассмотренными рынками является наличие встроенного кредитного плеча, что делает рынок ФОРТС более спекулятивным.

Что такое фьючерсы на бирже

И как ими торговать

Если вы хотите попробовать себя в краткосрочных сделках и спекуляциях, вам стоит знать о фьючерсах.

Начнем издалека: представьте, что вы фермер и что через полгода вам понадобится зерно. И что стоимость этого зерна за полгода может вырасти в два раза, а может и упасть в два раза. Никто не знает, как получится.

Тогда вы идете к поставщику и договариваетесь, что купите у него зерно через полгода, но по нынешней цене. Если за полгода зерно подорожает, вы будете в плюсе — купите его по старой цене. Если за полгода зерно подешевеет, в плюсе будет продавец — он продаст его вам по цене полугодовой давности, которая была выше. Вот такая договоренность — и есть фьючерсный контракт. В статье речь пойдет о такой же ситуации, но на бирже.

В целом фьючерсы — это отдельная и очень большая тема, которую невозможно охватить даже серией статей. Поэтому в этой статье я буду говорить только о фьючерсах фондовой секции Московской биржи, то есть о фьючерсах на акции и на индексы. Рассмотрю только основные стратегии торговли фьючерсами.

Аккуратнее: это не про долгосрочные инвестиции

Обычно в Тинькофф-журнале мы рассказываем о разумном инвестировании и долгосрочных инвестициях: как сделать правильный выбор, вложить деньги надолго, обогнать инфляцию и стать богаче на дистанции в несколько лет.

Эта статья о другой стороне фондовых рынков: о краткосрочных сделках, трейдинге и спекуляциях. Выпуск статьи не означает, что мы призываем читателей спекулировать на бирже и рисковать. Но читатели задают много вопросов о фьючерсах, поэтому считаем своим долгом подробно рассказать, что это и зачем. А пользоваться инструментом или нет — решать вам.

Что такое фьючерс

Фьючерсный контракт — это договор между покупателем и продавцом о покупке/продаже какого-то актива в будущем. Стороны заранее оговаривают, через какой срок и по какой цене состоится сделка.

Например, сейчас одна акция «Лукойла» стоит около 5700 рублей. Фьючерс на акции «Лукойла» — это, например, договор между покупателем и продавцом о том, что покупатель купит акции «Лукойла» у продавца по цене 5700 рублей через 3 месяца. При этом не важно, какая цена будет у акций через 3 месяца: цена сделки между покупателем и продавцом все равно останется 5700 рублей. Если реальная цена акции через три месяца не останется прежней, одна из сторон в любом случае понесет убытки.

Большая часть фьючерсных сделок — это спекуляция. Вы прогнозируете, что цена акций «Лукойла» в ближайшее время вырастет, — вы покупаете фьючерсный контракт на акции «Лукойла». Думаете, что цена вот-вот рухнет, — вы продаете фьючерсный контракт на акции «Лукойла».

В продаже фьючерсов есть один нюанс. Фактически «покупка» и «продажа» в разговоре о фьючерсах — условные термины. Лучшая аналогия — это обыкновенное пари. Есть две стороны: одна считает, что цена актива вырастет, а другая — что цена упадет. В итоге первый участник «покупает» фьючерс, а второй «продает» его. Соответственно, чтобы продать фьючерс, его не нужно предварительно покупать. Для продажи фьючерсов определенного типа даже не нужно держать акции, на которые этот фьючерс заключен, — все просто рассчитывается в денежном эквиваленте.

Как инвестировать в акции и не прогореть

Почему фьючерс — это не инвестиции

Не стоит путать покупку фьючерса на акции с покупкой акций. Давайте разберем, в чем разница.

При покупке акций «Лукойла» вы:

При покупке фьючерсов на акции «Лукойла»:

Во-вторых, фьючерсы не имеют добавочного капитала, который есть у акций и который вы, как инвестор, можете ощущать в виде дивидендов или роста стоимости акций.

В чем польза фьючерсов

У вас может возникнуть резонный вопрос: зачем мучиться с какими-то непонятными фьючерсами, если можно так же спекулировать и самими акциями: думаешь, что акции «Лукойла» будут расти, — покупаешь сейчас и продаешь потом, когда вырастут. Но по сравнению со спекуляцией на акциях у фьючерсов есть свои преимущества.

Бесплатное кредитное плечо. Кредитное плечо позволяет совершать сделки на большую сумму, чем у вас реально есть на счете. Но в случае акций этот эффект достигается за счет того, что брокер реально предоставляет вам кредит под проценты — за это нужно платить. Во фьючерсах как такового кредитного плеча нет: на момент заключения сделки вы просто не должны платить всю стоимость актива — достаточно только гарантийного обеспечения, около 10% от сделки.

Нет ограничений по короткой продаже. Короткая продажа — возможность продать то, чего у вас нет. С акциями это работает так: вы берете «взаймы» у брокера определенные акции, чтобы продать их и получить прибыль. Брокеру вы потом должны будете вернуть эти же акции. Если вы одолжили у брокера акции, продали их, а потом они подешевели — вы в плюсе: чтобы вернуть брокеру акции, вы купите их по меньшей цене. За такое «одалживание» акций брокеры тоже берут процент.

С фьючерсами по-другому: они не существуют в материальном мире — это просто договоренности. Поэтому покупка или продажа фьючерса просто показывает вашу позицию, одалживать ценные бумаги ни у кого не нужно.

Сделки дешевле. При сделках с акциями действуют разные тарифы, но в большинстве случаев нужно платить депозитарию за хранение бумаг. В случае с фьючерсами на руку играет то, что это не ценные бумаги, которые нужно хранить в специальном хранилище, — за такую договоренность депозитарий не берет плату.

Фьючерсы на Московской бирже

Мы рассмотрели некоторые основные положения о фьючерсах — теперь можно перейти к конкретным примерам. Как я писал раньше, в этой статье мы будем рассматривать только фьючерсы фондовой секции Московской биржи. Вот что к ним относится:

Технически при покупке фьючерса на бирже покупатель с продавцом договариваются только о цене и дате. Все остальные детали контракта уже стандартизированы, и за соблюдение всех обязательств отвечает биржа. Но в реальной торговле фьючерсами не нужно договариваться даже о цене и сроке: цену определяет рынок, а дату — биржа. По факту вы просто либо соглашаетесь на предложенные условия, либо не соглашаетесь.

Механически сделка проходит точно так же, как и любая другая сделка с акциями. Вы выставляете заявку, указываете цену и количество. Если покупатель/продавец найдется — заявка срабатывает.

У каждого фьючерса есть несколько характеристик, рассмотрим их подробнее.

Тип контракта — это самая важная информация о фьючерсе. Он может быть поставочным или расчетным. Если вы покупали поставочный контракт, то при исполнении фьючерса вы обязаны купить непосредственно сам базовый актив. А при расчетном происходит только финансовый расчет вашей сделки.

Разберемся на примере. Представим, что вы купили 10 фьючерсов на акции «Лукойла» по 5500 рублей и к моменту исполнения контракта акции стоят 5000 рублей.

При поставочном контракте вы будете обязаны купить 10 акций «Лукойла» по 5500 рублей. Вы потратите 55 000 рублей, и в вашем портфеле появятся 10 акций общей стоимостью 50 000 рублей. Что делать с этими акциями дальше — решать вам. Можно продать и зафиксировать убыток 5000 рублей, а можно дождаться лучших времен, когда акции подорожают.

При расчетном контракте у вас не появится никаких акций — биржа просто рассчитает ваш убыток и спишет со счета 5000 рублей.

Как мы уже говорили, при торговле фьючерсами вы получаете бесплатное плечо, так как, чтобы купить 1 фьючерс на акции «Лукойла» за 5500 рублей, вам необходимо заплатить только обеспечение — обычно 10%, или 550 рублей за фьючерс. Это значит, что для всей вашей сделки — 10 фьючерсов — вам нужно всего лишь 5500 рублей на своем счете.

А теперь интересный нюанс: если при исполнении фьючерса расчетного типа у вас просто уйдет со счета 5000 рублей и останется 500 рублей, то при поставочном типе вам нужно будет купить 10 акций «Лукойла» общей стоимостью 55 000 рублей — и на этот раз вам придется заплатить полностью. Если у вас не будет этих средств, то может либо сработать кредитное плечо от брокера (на этот раз уже платное), либо вы и вовсе получите штрафные санкции.

При продаже фьючерса все аналогично, только с другой стороны: если к моменту исполнения расчетного фьючерса акции будут стоить 5000 рублей, вы будете в плюсе — «продадите» акции по 5500 и брокер просто начислит вам 5000 рублей прибыли за 10 фьючерсов. А если это будет поставочный фьючерс, вы должны будете продать покупателю 10 акций «Лукойла» по 5500 рублей. Если этих акций у вас не будет, биржа откроет короткую позицию — одолжит вам эти акции, чтобы вы могли исполнить контракт, а с вас возьмет проценты за такой кредит. Поэтому с поставочными кредитами нужно быть аккуратным.

Исполнение фьючерса — это дата, когда все открытые фьючерсные сделки закрываются и все контрагенты исполняют свои обязательства. В расчетных фьючерсах это дата, когда вы зафиксируете убыток или прибыль по счету, а в поставочных — дата, когда вы купите/продадите базовый актив.

Хронологически процесс исполнения разбит на две даты:

Например, если фьючерс исполняется в июне 2019 года, все будет выглядеть так: купить или продать фьючерс можно будет до 20 июня — это третий четверг месяца. А исполнится фьючерс на следующий день — 21 июня, в пятницу.

Всего на бирже 4 месяца исполнения фьючерсов. Это означает, что по акциям есть 4 разных фьючерса, длительность каждого из которых — 3 месяца.

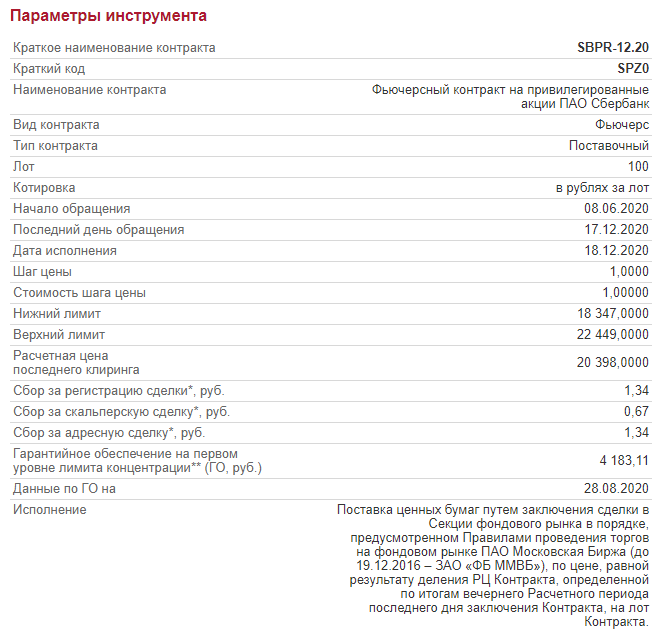

Если нажать на один из фьючерсов, мы попадем в его карточку со сводной информацией. На практике нужно переходить сразу сюда.

В правой колонке — «Параметры инструмента» — указаны все детали: тип фьючерса; дата исполнения; необходимый уровень гарантийного обеспечения — сумма, которую вам нужно реально заплатить, чтобы купить один фьючерс; объем лота — количество акций в одном фьючерсе — и так далее.

Левая колонка отображает рыночные данные по выбранному фьючерсу: какой объем сделок, цена последней сделки и так далее.

Таблица сверху показывает все доступные фьючерсы по данному базовому активу и дает по ним краткую сводку. В целом тут понятны уже все поля, кроме расчетной цены — по этой цене клиринговый центр рассчитывает все сделки, начисляет вариационную маржу и т. п. Это отдельная сложная тема — можно почитать об этом на сайте Московской биржи, но на практике механика работы не особо влияет на действия трейдера.

Гораздо интереснее посмотреть на цену и объем сделок по фьючерсам. Как видно на иллюстрации, цена везде разная, как и спрос. При этом базовый актив везде одинаковый — вот с этим стоит разобраться отдельно.

Как цена фьючерса зависит от цены базового актива

Цены фьючерсов с разной датой исполнения на один и тот же базовый актив разные, но и это не все. Цена самого базового актива основную часть времени тоже отличается от цены фьючерса на этот базовый актив.

Что такое фьючерс: виды и механизм осуществления срочных сделок

Часто новички-инвесторы приходят на биржу, чтобы заработать много и быстро. Они слышали, что один получил 10 % доходности за месяц, а другой сделал 100 % всего за год. Все хотят так же. Есть способы этого добиться, но почему-то 9 из 10 инвесторов теряют свой капитал и разочаровываются в инвестициях. Происходит это по одной простой причине – использование инструментов, в механизме которых ты ничего не понимаешь. Одним из таких инструментов является герой новой статьи. Разбираем, что такое фьючерс простыми словами и как он работает на срочном рынке.

Понятие фьючерсного контракта

Фьючерсный контракт или кратко фьючерс означает договор, по которому одна сторона обязуется купить, а другая сторона продать какой-то актив в будущем по заранее оговоренной цене. Такой актив называют базовым.

Посредником и гарантом того, что сделка будет проведена без нарушения договоренностей, является биржа. Она берет с продавца и покупателя гарантийное обеспечение – это залог в виде доли от стоимости контракта, который после завершения сделки возвращается участникам.

Различают следующие виды фьючерсов:

Есть даже фьючерсы на волатильность рынка, процентные ставки Центробанка, уровень инфляции.

Суть фьючерсной сделки: покупатель предполагает, что цена на базовый актив в ближайшем будущем вырастет и он сможет заработать, потому что заключил договор с продавцом по текущей цене. Продавец тоже стремится получить прибыль, но он предполагает, что цена снизится, а он поставит актив по более дорогой. В этом случае одна из сторон останется в выигрыше, другая – в проигрыше. Но если цена на актив не изменится, то и участники сделки ничего не заработают и ничего не потеряют.

Фьючерс следует отличать еще от одного инструмента срочного рынка – опциона. Последний представляет собой договор, в котором фиксируется право покупателя купить, а у продавца – обязанность продать базовый актив. У фьючерса возникает обязанность у всех сторон сделки.

Срочные контракты относятся к рискованному инвестированию. Ни одна сторона не может со 100-процентной вероятностью предугадать, куда пойдет рынок и как поведет себя базовый актив. Можно хорошо заработать, если прогноз окажется верным, а можно потерпеть серьезные убытки, если все пошло не по плану.

Консервативному инвестору, который формирует портфель на долгосрок, вообще не стоит заниматься торговлей на срочном рынке. Либо делать это на небольшую часть капитала, чтобы почувствовать себя настоящим трейдером и словить биржевой адреналин.

Участниками фьючерсных сделок могут быть как инвесторы-спекулянты, которые хотят заработать на изменении цены актива, так и производители/поставщики реальных товаров. Именно последние были родоначальниками срочных контрактов. Например, сегодня договаривались о цене на сырье, которое планировали приобрести в будущем. Так удавалось обезопасить себя от дефицита, роста или падения рыночных цен.

Как купить фьючерс

Механизм покупки фьючерса:

Сама процедура ничем не отличается от торговли обычными ценными бумагами (акциями и облигациями). Ждать исполнения контракта совсем не обязательно. Это обычный биржевой инструмент, который можно покупать и продавать сколько угодно раз.

В конце торгового дня биржа начисляет на фьючерс вариационную маржу – разницу между ценой покупки/продажи и ценой на время закрытия торгов, которая поступает на счет инвестора. Финансовый результат сделки складывается из всех начислений, выполненных в течение расчетного периода.

Если мы посмотрим список доступных срочных контрактов, например, на Московской бирже, то увидим, что на один и тот же базовый актив может быть несколько фьючерсов. Отличаются они датой исполнения и расчетной ценой. Одновременно с этим каждый из фьючерсов отличается от рыночной стоимости базового актива. Рассмотрим на примере акций Газпрома:

На 28 августа 2020 г. доступны 4 контракта. В 1 лоте 100 акций. Рыночная стоимость актива на эту же дату – 184,29 руб. за акцию. По мере приближения времени исполнения договора цена фьючерса приближается к рыночной цене базового актива.

Это видно на скрине выше. Ближайшая дата исполнения – 17 сентября. Стоимость контракта равна 18 459 руб. или 184,59 руб. за акцию. Разница в ценах объясняется тем, что рыночная устанавливается на текущий момент под воздействием спроса и предложения, а фьючерсная строится на ожиданиях – это всегда прогнозная величина, которая зависит от разных факторов (политических, экономических, природных и пр.).

Отличия фьючерса от акции

В качестве базового актива во фьючерсном контракте часто выступают акции. Напомню, что акция – это ценная бумага, которая наделяет ее владельца определенными правами. Но эти права не распространяются на срочный договор.

Рассмотрим отличия акции от фьючерса:

| Особенности акции | Особенности фьючерса |

| Акции выпускает публичное акционерное общество. Для этого проходит сложную процедуру первичного размещения | Фьючерсный договор – это производный финансовый инструмент, который никто не выпускает. Биржа определяет правила игры и составляет спецификацию на каждый контракт. Трейдеры их выполняют |

| Запись о владении акциями хранится в депозитарии | Записи о владении контрактом в депозитарии нет. Это всего лишь договоренности между двумя сторонами |

| Владение акцией дает право на участие в управлении компанией | Нет права участвовать в управлении компанией, голосовать на собрании акционеров и пр. |

| В случае ликвидации акционерного общества акционер имеет право на часть прибыли от реализации имущества | Никаких прав на доход от реализации имущества компании владелец фьючерса не имеет |

| Акция часто выступает активом долгосрочного портфеля, никакого установленного срока владения нет. Инвестор зарабатывает на росте цены и дивидендах, которые являются одним из источников пассивного дохода | Срочный контракт имеет срок реализации. Не может выступать источником пассивного дохода и быть инструментом долгосрочного портфеля |

| Акции торгуются лотами | Лот фьючерса может отличаться от лота акции. Например, в 1 лоте акций Сбербанка – 10 акций. В 1 лоте фьючерса на акции Сбербанка – 100 акций |

| Необходимо выложить сразу всю сумму при покупке. Можно воспользоваться кредитным плечом и заплатить брокеру проценты за пользование его деньгами | Не нужно сразу оплачивать всю сумму контракта, только гарантийное обязательство (5–10 %) |

При грамотном управлении рисками фьючерс может стать инструментом, способным принести значительно больше прибыли, чем акции. Он имеет свои преимущества, которые для некоторых являются достаточными, чтобы участвовать в рискованных срочных сделках.

Основные параметры инструмента

Основные параметры инструмента описаны в спецификации, которую выпускает биржа перед тем, как фьючерс поступит в обращение. Рассмотрим ее более подробно на примере контракта на привилегированные акции Сбербанка.

Рассмотрим параметры инструмента.

В них зашифрованы название актива, месяц и год исполнения контракта. В нашем примере 12.20 – это декабрь 2020 г. Сложнее с кодом SPZ0. Z – это декабрь, 0 – 2020 год. У каждого месяца своя буква: январь (F), февраль (G), март (H), апрель (J), май (K), июнь (M), июль (N), август (Q), сентябрь (U), октябрь (V), ноябрь (X), декабрь (Z).

День, когда можно еще покупать и продавать контракты.

День, когда фиксируется прибыль или убыток по расчетному договору, покупаются/продаются активы по поставочному типу.

Гарантийное обязательство – это та сумма, которую вам надо заплатить при покупке фьючерсного контракта. Оно не является постоянной величиной и регулярно пересчитывается биржей в зависимости от рыночной цены контракта.

Преимущества и недостатки

Как и у любого инвестиционного инструмента, у фьючерса есть свои преимущества и недостатки. Каждый инвестор оценивает их самостоятельно и принимает решение о практическом применении.

Заключение

Многие эксперты после весеннего обвала нефтяного рынка заговорили об отмене или значительном изменении механизма фьючерсной сделки. Возможно, что грядут большие перемены, потому что со сложившейся ситуацией никто и никогда еще не сталкивался. Поживем – увидим.

Чем акции отличаются от фьючерсов

Для начала рассмотрим, что вообще представляют собой фьючерсы, так как понятие об акциях, в той или иной степени, у большей части населения явно имеется.

Данный инструмент представляет собой обязательство о совершении покупки или продажи чего-либо в определенный период времени и по заранее оговоренной цене. Если обратиться к истории, то появление фьючерсов относится к 18 веку.

В настоящее время, в связи со сложившейся экономической ситуацией, фьючерсы приобретают все более значимый характер, причем не только для продавцов, но и для покупателей.

Для того, чтобы понять схему работы фьючерсов, рассмотрим деятельность компании Старбакс, которая осуществляет закупку кофе в промышленных масштабах, причем цена на данный продукт напрямую зависит от биржевой динамики. Если бы не фьючерсные контракты, то компании, в связи с колебанием стоимости кофе на бирже, приходилось бы менять цены на чашку ароматного и вкусного напитка каждый месяц, а благодаря использованию данного инструмента, позволяющего зафиксировать цену на кофе на определенный период, посетителю не приходится каждый раз думать, хватит ли у него денег, чтобы расплатиться за резко подорожавшую чашку кофе.

Кроме фьючерсов на кофе и пшеницу, активно применяются фьючерсы на нефть. Базовыми активами для фьючерсов могут служить и финансовые инструменты, в виде фьючерса на валютные пары, такие как доллар/рубль, а также на акции и индексы, в виде фьючерса РТС.

Главные отличия фьючерсов от акций

Первое отличие заключается в отсутствии дивидендов, которые в случае с фьючерсами, в отличие от акций, не выплачиваются.

Кроме того, если акции могут удерживаться в течение неопределенного промежутка времени, то фьючерсы действуют лишь до даты окончания срока, в которую контрагенты осуществляют расчет между собой.

При покупке акции, необходимо обеспечить наличие на брокерском счете полной суммы от цены лота, в то время как для фьючерсов не требуется наличие финансов в полном объеме, а достаточно иметь лишь сумму гарантийного обеспечения, которая на Мосбирже составляет от 10 до 20%.

В то время, как при покупке акции прибыль можно увидеть лишь в момент закрытия сделки, в случае с фьючерсами прибыль, начисляемая каждый день, является вариационной маркой, которую можно использовать для заключения дальнейших сделок.

При покупке акции, даже после падения ее стоимости до нулевой отметки, можно продолжать держать ценную бумагу у себя, в надежде, что дела наладятся и ее стоимость вновь пойдет вверх. В случае с фьючерсами ситуация носит совсем иной характер. В тот момент, когда количество денежных средств на счете оказывается ниже отметки, являющейся гарантийным обеспечением, брокер может закрыть сделку по маржин колл, в результате чего инвестор теряет деньги.