Платежное поручение и требование в чем разница

Как заполняется платёжное требование

Формирование платёжного требования, или как его еще называют «платежки» происходит в случае, если у одной организации есть финансовые требования по отношению к другой. Этот документ является расчетным и оформляется для оплаты долговых обязательств через банк.

Когда применяются платёжные требования

Платежные требования – документы, составляющиеся в период или после исполнения какого-либо договора. Это может быть договор услуг, договор поставки, договор купли-продажи и т.д.

Чем отличается платежное требование от требования-поручения

Некоторые работники предприятий и организаций путают эти два документа. Они действительно в некоторой степени похожи, но есть между ними и различия, причем как по форме, так и по функционалу.

Если говорить о форме, то

Что касается функциональной части, то

С акцептом или без него

Денежные перечисления с участием платежного требования могут делаться с акцептом плательщика или без него.

Акцепт – это согласие компании, имеющей долги, оплатить их в полном объеме в определенный период времени.

Если плательщик готов оплатить сделку с применением акцепта, в поле требования «Условие оплаты» получатель суммы должен обозначить «С акцептом», а в строке «Срок для акцепта» поставить то количество дней (рабочих), в течение которых плательщик обязуется перечислить требуемую сумму.

Обычно на ответ плательщика отводится пять дней (рабочих) или же срок прописывается в договоре между сторонами.

Следует отметить, что финансовые операции с применением акцепта должны сопровождаться заявлениями с обеих сторон.

Бывает, что сторона договора, которая должна оплатить свои денежные обязательства с применением акцепта, отказывается это сделать – при таком раскладе она должна дать кредитному учреждению письменное разъяснение своей позиции.

Нередки ситуации, когда организации взыскивают задолженности через банк в безакцептной форме. Чаще всего это происходит по суду, в силу исполнения норм законодательства или тогда, когда это прописано в договоре между сторонами. В последнем случае плательщик обязан заранее вписать в договор с кредитным учреждением раздел о безакцептном списании денег либо сделать с банком доп. соглашение к договору.

Также специалистам банка необходимо предоставить информацию об организациях, которые могут выставлять платежки на безакцептное списание финансов, сведения об услугах и продукции, которые на таких условиях могут оплачиваться и ссылки на конкретные договоры с указанием их точных разделов и пунктов.

Если деньги на счетах плательщика есть и если их нет

Банк обязан принимать платежные требования от клиента, вне зависимости от того, наличествуют финансы на счетах его должника или там пусто.

В случаях, когда деньги имеются, они списываются в том размере, в котором указано в требовании или если их недостает — частично. Если денег совсем нет, то они списываются по мере их «прихода» в определенной очередности – эти платежные требования специалисты кредитного учреждения кладут в отдельную базу.

На что обратить внимание в платежном требовании

Бланк платежного требования имеет строго определенную унифицированную форму, которая обязательна к применению. Обычно требуется составить 2 экземпляра. Один из них после оформления и визирования передается в банк, второй, после выполнения, возвращается владельцу счета.

Оба экземпляра должны быть подписаны руководителем и главным бухгалтером предприятия (но если в компании функцию главбуха выполняет директор, то достаточно одного автографа).

На сегодняшний день удостоверять бланки при помощи печати строгой необходимости нет, поскольку с 2016 года юридические лица освобождены от обязанности использовать в своей работе штемпельные изделия (за исключением тех случаев, когда эта норма прописана во внутренних нормативно-правовых бумагах компании).

Можно ли вносить исправления

Платежное требование – документ, в котором недопустимы никакие помарки, ошибки и исправления. Если какая-то неточность все же вкралась в бланк, не нужно вносить правки, пытаясь замазать неправильную информацию при помощи корректирующего карандаша или жидкости, необходимо сформировать новый бланк.

Как составить документ

Как уже говорилось выше, платежное требование имеет стандартную форму.

Сначала посередине строки пишется:

Затем идет таблица, в которую вписываются:

После этого в бланке указываются реквизиты плательщика:

Ниже в документ включаются

В строке о назначении платежа пишется точное основание для формирования платежного требования.

В заключение в бланке указывается дата вручения плательщику всех бумаг, предусмотренных договором, а также прочие отметки.

Далее требование подписывается представителем организации и штампуется, после чего передается в банк.

Платежное требование и платежное поручение: отличия и условия использования

Расчётный договор — это договор, заключаемый покупателем и поставщиком, предполагаемый оплату, за доставленный товар либо за выполненную работу. Оформляется в письменном виде и заключается при сотрудничестве с банковским работником. Расчётными договорами являются следующие документы: платёжные поручения и требования, банковские чеки, аккредитивы.

Чем отличается платежное поручение от платежного требования

Расчеты через платежное требование-поручение

Данные расчёты выполняются за приобретённую продукцию либо за услуги, которые выполнил получатель денежных средств.

Преимущества такого способа расчёта:

Недостатки данного способа:

В наше время текущий способ расчётных договоров не является востребованным, благодаря развитию коммерческого кредитования и введению предоплаты. Такой тип расчётов сохранился лишь в инкассовых поручениях.

Платежное требование с акцептом и без

Выплаты по платёжному обязательству могут происходить при согласии плательщика и без него.

Акцепт — согласие на заключение сделки со стороны лица, к которому отправлены бумаги по совершению выплаты за, приобретённую продукцию или за оказанную ему услугу.

Без согласия на выплаты осуществить расчёт данным способом можно только в следующих случаях:

Платёжное требование с акцептом:

Каков срок акцепта?

Подотчет: как пишется правильно, сколько денег можно выдать, как оформлять при УСН?

Фондоемкость — формула расчета, что характеризует показатель? Обо всех этих понятиях рассказываем в этом обзоре.

Платежное требование — пример заполнения формы

Во время заключения платёжного расчёта необходимо указать параметры:

Бланк платежного требования можно скачать здесь.

Пример заполнения:

В каких случаях все требования будут успешно выполнены?

Смотрите видео-самоучитель 1С 8 3 как составить платежное требование:

Что такое платёжное поручение. Объясняем простыми словами

Платёжными поручениями можно перечислить деньги:

Если платёжное поручение подаётся в отделение банка в бумажном виде, с подписями и печатями, то обычно оно оформляется в четырёх экземплярах:

Платёжное поручение составляется на бланке — форма 0401060.

Если платёжное поручение оформляется в электронном виде — через личный кабинет на сайте банка или мобильное приложение, — требуется указать только реквизиты, сумму и назначение платежа и заверить электронной подписью.

Пример употребления на «Секрете»:

«Доступ бухгалтера к счёту вполне может обернуться тем, что через вашу компанию будут отмывать деньги или выводить их со счёта организации. Для того чтобы сразу заметить неладное, регулярно проверяйте банковские выписки и оставьте за собой право подписи платёжных поручений».

(Сооснователь онлайн-сервиса для предпринимателей «Кнопка» Евгений Кобзев — о признаках плохого бухгалтера.)

Нюансы

Банк принимает платёжные поручения независимо от наличия денег на счёте плательщика, но исполняет их, только если сумма на счёте достаточная для операции. Поручение действительно в течение 10 дней. Если за это время на счёт плательщика поступят деньги, то банк проведёт платежку. Если не поступят, то она станет недействительной.

Также банк может отказать в исполнении платёжного поручения, если:

Кроме того, банк откажет в проведении операций, если есть ограничения по счёту, блокировки и аресты сумм. После того как все долги будут оплачены, а ограничения сняты, счётом снова можно будет пользоваться.

57. Платежное поручение и платежное требование

57. Платежное поручение и платежное требование

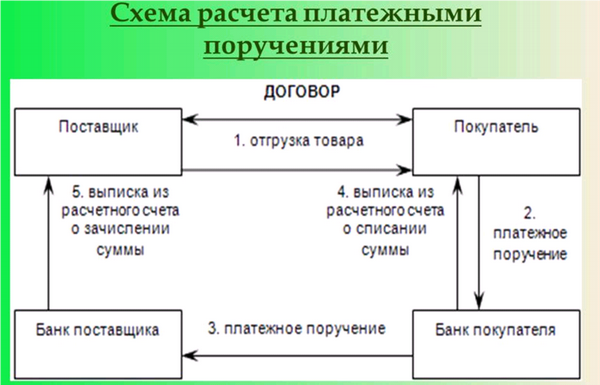

При безналичных расчетах одним из способов оплаты товара является использование платежного поручения. Под платежным поручением понимают специальный документ, содержащий письменное распоряжение плательщика, имеющего счет в обслуживающем его банке, о перечислении какой-то денежной суммы с его счета на счет продавца товара (получателя средств). Платежные поручения должны выполняться на бланке установленной формы и содержать необходимые реквизиты. Срок действия платежного поручения в РФ определен в пять операционных дней, а в рамках одного субъекта РФ – в два операционных дня.

Платежные поручения используются для предоплаты за приобретаемые товары, работы, услуги или перечисления денежных средств за уже поставленные товары, выполненные работы, оказанные услуги; для перечисления таковых средств в бюджеты всех уровней и во внебюджетные фонды; для выплат по кредиту (займу) и т. д. Платежное поручение – это финансовый документ плательщика.

В отличие от платежного поручения, платежное требование – это финансовый документ получателя денежных средств, он исходит от продавца (кредитора) и содержит требование к плательщику о взыскании с него через банк определенной денежной суммы согласно договору. Платежные требования используются для оплаты за поставленные товары, произведенные работы или оказанные услуги. Существует две разновидности платежных требований – с акцептом и без акцепта.

Платежные требования без акцепта покупателя предполагают, что оговоренная сторонами сумма автоматически списывается со счета плательщика при предоставлении банку платежного требования.

При использовании платежного требования с акцептом процедура более сложная: продавец (получатель денежных средств) должен предоставить банку требование с целым перечнем характеристик: в требовании указываются условия оплаты, срок для ответа (акцепта), дата отсылки оговоренных в договоре документов, номера и даты договора, наименования товара, номеров документов, которые подтверждают отправку товара, дату поставки товара, способ поставки и т. п. Если покупатель не согласен с требуемой суммой или отказывается по другим причинам оплачивать товар, он должен в установленный срок дать отказ от акцепта, указав причины отказа. Если он не дает отказа от акцепта или его отказ ничем не мотивирован, банк имеет право списать средства с его счета в пользу продавца.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Читайте также

Глава 49. Поручение

Глава 49. Поручение Статья 971. Договор поручения1. По договору поручения одна сторона (поверенный) обязуется совершить от имени и за счет другой стороны (доверителя) определенные юридические действия. Права и обязанности по сделке, совершенной поверенным, возникают

5. Правомерно ли требование сотрудника московской милиции при проверке документов, удостоверяющих личность гражданина, обязательного наличия у гражданина регистрации в Москве или Московской области по месту жительства или по месту пребывания? Правомерно ли требование предъявить какие-либо документы,

5. Правомерно ли требование сотрудника московской милиции при проверке документов, удостоверяющих личность гражданина, обязательного наличия у гражданина регистрации в Москве или Московской области по месту жительства или по месту пребывания? Правомерно ли требование

57. Платежное поручение и платежное требование

57. Платежное поручение и платежное требование При безналичных расчетах одним из способов оплаты товара является использование платежного поручения. Под платежным поручением понимают специальный документ, содержащий письменное распоряжение плательщика, имеющего счет

Глава 49. ПОРУЧЕНИЕ

Глава 49. ПОРУЧЕНИЕ Статья 971. Договор поручения 1. По договору поручения одна сторона (поверенный) обязуется совершить от имени и за счет другой стороны (доверителя) определенные юридические действия. Права и обязанности по сделке, совершенной поверенным, возникают

Глава 49. ПОРУЧЕНИЕ

Глава 49. ПОРУЧЕНИЕ СТАТЬЯ 971. Договор поручения 1. По договору поручения одна сторона (поверенный) обязуется совершить от имени и за счет другой стороны (доверителя) определенные юридические действия. Права и обязанности по сделке, совершенной поверенным, возникают

Глава 49. Поручение

Глава 49. Поручение Статья 971. Договор поручения 1. По договору поручения одна сторона (поверенный) обязуется совершить от имени и за счет другой стороны (доверителя) определенные юридические действия. Права и обязанности по сделке, совершенной поверенным, возникают

1. Платежное поручение

1. Платежное поручение Платежное поручение – документ, письменное распоряжение владельца счета обслуживающему его банку о перечислении определенной денежной суммы со счета его владельца на счет получателя средств в том же или ином учреждении банка. Платежное

2. Платежное требование

2. Платежное требование Платежное требование – расчетный документ, который содержит требование кредитора (получателя средств) по договору к должнику (плательщику) об уплате определенной денежной суммы через банк. Расчеты платежными требованиями применяются при

46. Платежное поручение и аккредитив

46. Платежное поручение и аккредитив При расчетах платежным поручением банк обязуется по поручению плательщика за счет средств, находящихся на его счете, перевести определенную денежную сумму на счет указанного плательщиком лица в этом или в ином банке в срок,

Платежное поручение

Платежное поручение (платежка) – расчетный документ. Владелец счета (плательщик) посредством платежного поручения дает своему банку распоряжение перевести определенные денежные средства на счет получателя, открытый в этой или другой кредитной организации.

Платежными поручениями могут производиться:

— расчеты за поставленные товары, выполненные работы, оказанные услуги;

— перечисления денежных средств в бюджеты всех уровней и во внебюджетные фонды;

— перечисления денежных средств в целях возврата или размещения кредитов (займов) или депозитов и уплаты процентов по ним;

— перечисления денежных средств в других целях, предусмотренных законодательством или договором;

— предварительная оплата товаров, работ, услуг;

— осуществление периодических платежей.

Платежное поручение должно содержать следующие реквизиты:

— наименование и номер платежного поручения, число, месяц и год его выписки;

— код формы по ОКУД ОК 011-93;

— наименование плательщика и получателя средств и их номера счетов;

— ИНН плательщика и получателя;

— наименование и местонахождение банка плательщика и получателя, их банковские идентификационные коды (БИК), номера корреспондентских счетов или субсчетов;

— назначение, сумма и очередность платежа;

— подписи уполномоченных лиц и оттиск печати (в установленных случаях).

Банк не принимает к исполнению платежные поручения, не соответствующие требованиям, предусмотренным законом (ст. 864 ГК РФ). При оформлении платежного поручения нельзя допускать исправления и ошибки при заполнении реквизитов.

Количество оформляемых и предъявляемых в банк экземпляров платежного поручения определяется числом участников расчетов. На первом экземпляре, который остается в банке, наличие подписи и оттиска печати (при наличии) плательщика обязательно. На одном из экземпляров платежного поручения банк делает отметку об исполнении и возвращает его владельцу счета. Платежные поручения принимаются банком независимо от наличия денежных средств на счете плательщика. Банк полностью исполняет поручение, если на счете клиента достаточно денежных средств для осуществления платежа. При недостаточности средств на счете их списание происходит с соблюдением определенной в ст. 855 ГК РФ очередности. Такие платежные документы банк помещает в специальную картотеку по внебалансовому счету № 90902 «Расчетные документы, не оплаченные в срок».

Платежное поручение действительно к предъявлению в банк в течение 10 дней. Об исполнении поручения банк обязан проинформировать плательщика не позже следующего рабочего дня после его подачи в банк, если иной срок не предусмотрен договором банковского счета.

Платежное поручение может быть оформлено и в электронной форме через систему «Клиент-Банк». Для электронных платежных поручений, передаваемых по каналам связи, каждый банк самостоятельно определяет порядок оформления, приема и защиты.