Платформу сбербанк инвест что это такое

Госплатформа по заработку Сбербанк-Инвест. Что это?

Госплатформа по заработку Сбербанк-Инвест – отзывы на эту контору вы найдете в нашем обзоре. Сейчас люди в спешке ищут информацию о сайте bird-investment.com/offers/sberbank-invest/ — не обман ли это? Проект объявил себя официальной компанией от СберБанка. Предлагают очень выгодные условия для всех желающих, и даже показывают юридические документы. Давайте раз и навсегда ответим на вопрос, стоит ли связываться с данным сайтом.

Обзор Сбербанк-Инвест – что это?

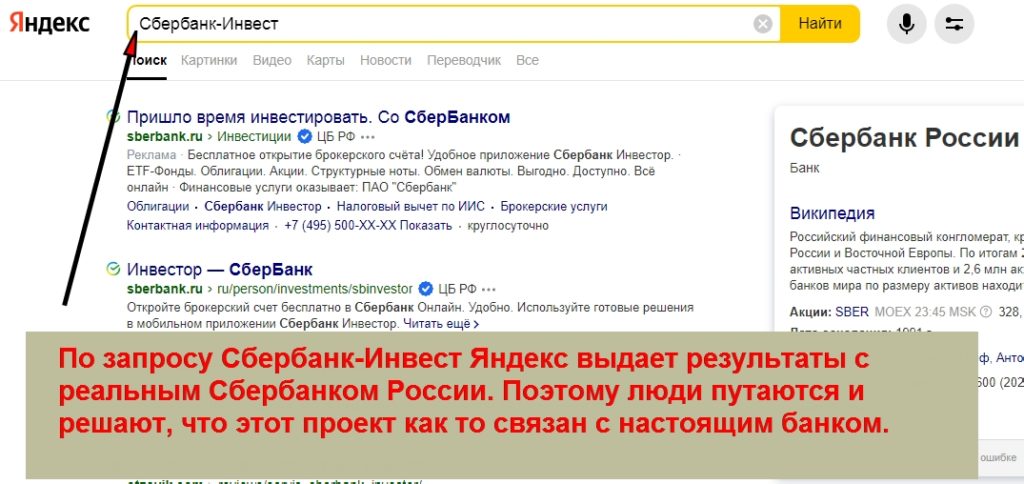

Суть работы на сайте bird-investment.com/offers/sberbank-invest сводится к тому, что любой человек без знаний и опыта может совершать финансовые сделки и разбогатеть на этом. Как он это сделает? Очень просто: с помощью специалистов Сбербанк-Инвест. Если набрать это название в Яндексе, поисковик заботливо подставляет официальный сайт Сбербанка.

Действительно, у настоящего Сбербанка есть программа для инвестирования. Но имеет ли реальное финансовое учреждение хоть какое-то отношение к Госплатформе по заработку Сбербанк-Инвест? Ответ очевиден: нет, сайт не связан с настоящим банком России.

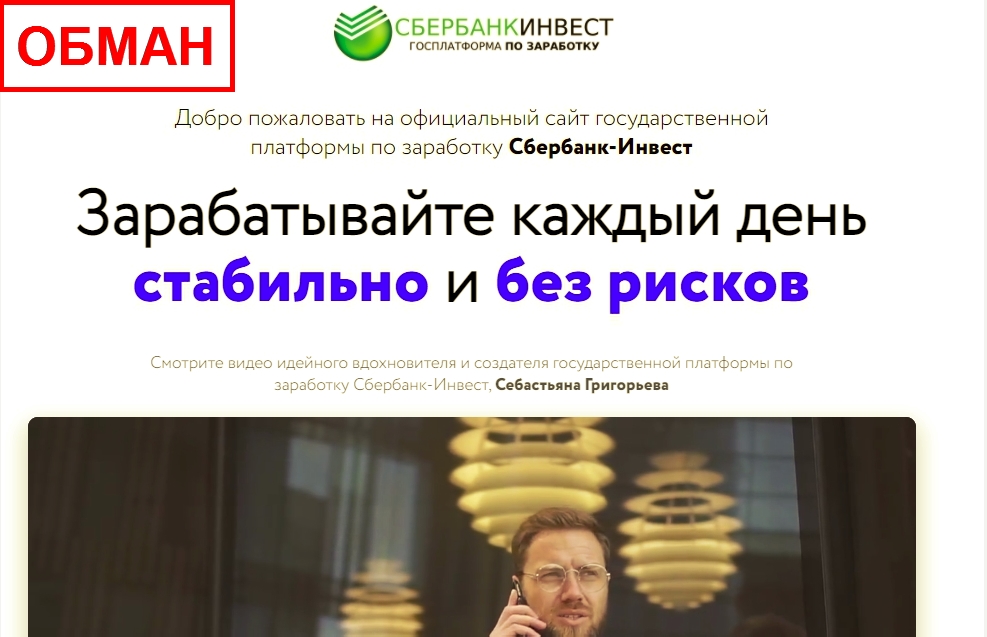

На странице говорится, что компанию создал Себастьян Григорьев. В видео нам рассказывают его историю, показывают провинциальный городок, грязь, помойку, а потом богатство, чтобы вызвать у простых людей эмоции. Мол, смотрите, Себастьян Григорьев тоже из обычного села, а теперь миллиардер и бизнесмен.

Такими историями успеха люди пресытились. Стоит знать, что Себастьян Григорьев – это выдуманный персонаж. В видео снялись актеры. Фрагмент, где якобы бизнесмен говорит по телефону, взят мошенниками на фотостоке. Набрать таких видео и составить из них нарезку может каждый! Не все об этом знают, чем и пользуются жулики.

Здесь у людей вымогают деньги по старой мошеннической схеме. Она уже была использована в лохотроне Федеральные Инвестиции, а также Гагарин-Инвест. Кстати, и там тоже показывали ролики с фотостока.

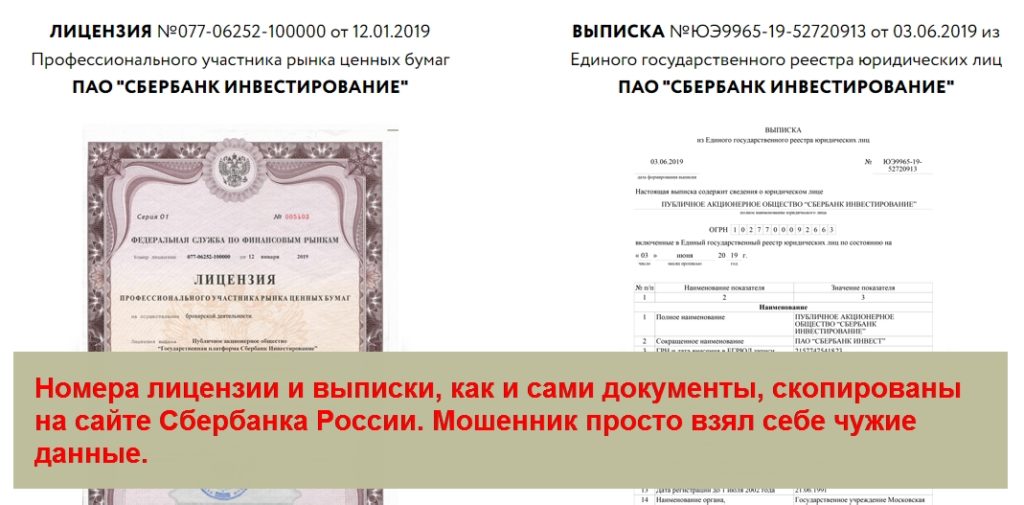

Не нужно быть гением, чтобы понять – Сберанк-Инвест это лохотрон. Здесь у людей деньги выманивают, прикрываясь настоящим банком. Даже скопировали и разместили на своем мошенническом сайте лицензии реального Сбера, хотя это противоречит словам Григорьева о том, что он сам создал компанию.

Платит ли Госплатформа по заработку Сбербанк-Инвест

Видео отзывы на сайте bird-investment.com/offers/sberbank-invest/ тоже фальшивые. Такое добро можно сделать на заказ, и стоит отзыв недорого – всего 500 рублей на специальных биржах. Любой частный отзыв не является доказательством, если речь идет о серьезной компании. Доказать ее честность могли бы рекомендации от самого Сбербанка, но ничего этого нет. Вот и остается жуликам хвалить себя самостоятельно.

ПАО Госплатформа по заработку Сбербанк-Инвест каждого обещает сделать богатым. Только непонятно, зачем с обычными людьми делиться секретами и деньгами? Вопрос логичный, но наивные искатели халявы им не задаются.

Как работает лохотрон Себастьяна Григорьева:

ПАО Госплатформа по заработку Сбербанк-Инвест — отзывы о ПАО СБЕРБАНК ИНВЕСТИРОВАНИЕ

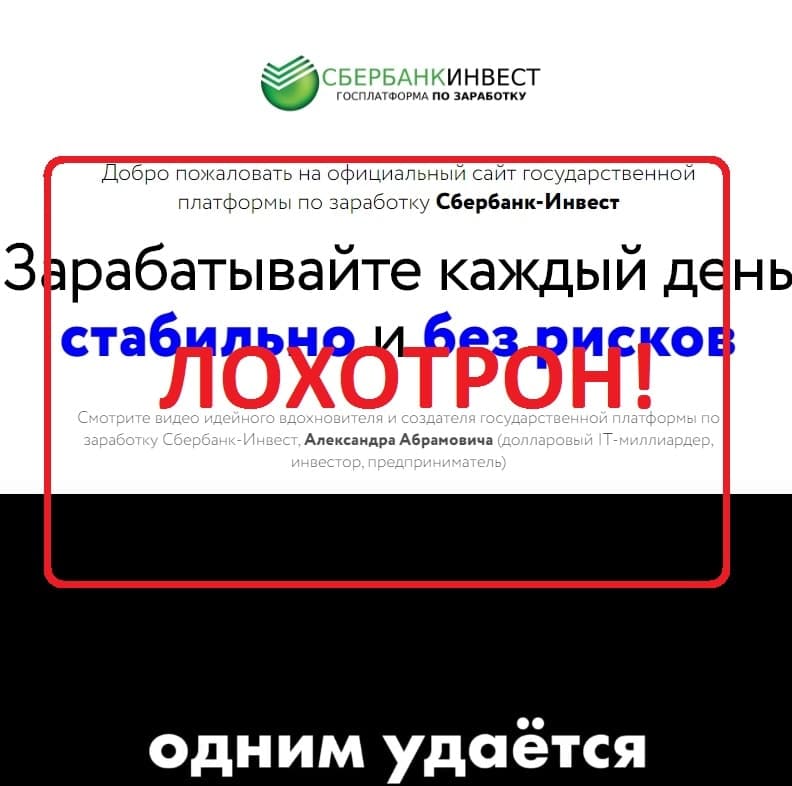

ПАО Госплатформа по заработку Сбербанк-Инвест – некая федеральная программа, с помощью которой мы якобы сможем зарабатывать каждый день стабильно и без рисков.

Естественно, это лохотрон. Очередное обещание халявы, которое прикрывается легендой о государственном происхождении. Многие подумают – действительно, как это государство будет кидать на деньги, если это федеральная программа, да еще и связанная со Сбербанком, то, значит, полностью надежная. Вот только никакой связи с государством и непосредственно указанным банком это чудо не имеет. Это примитивный развод, лохотрон для выкачки денег с доверчивых лопухов.

Возраст домена – 60 дней. При этом данную платформу рекомендуют десятки тысяч россиян. Интересно, откуда они узнали о ее существовании? Но это риторический вопрос, своеобразное лирическое отступление.

Итак, у государственной платформы по заработку совершенно идиотский, сделанный за три рубля и пять минут, сайт. Это банальный одностраничник, не более чем лендинг, призванный заинтересовать доверчивых лопухов.

Предлагается юридическая информация. Оказывается, у ПАО СБЕРБАНК ИНВЕСТИРОВАНИЕ есть лицензия на ведение брокерской деятельности. Вот только есть несколько но. Во-первых, такой компании не существует, она нигде не зарегистрирована, соответственно, она вообще не может вести никакой деятельности. Во-вторых, на лицензии видны следы грубого фотошопа, то есть, эту картинку сами мошенники и нарисовали. У данного проекта нет и не могло быть никаких юридических документов, потому что это лохотрон.

Конечно же, на сайте есть отзывы. Фотографии людей украдены из интернета, текст написан непосредственно самими жуликами. Обращать на эти фейковые комментарии хоть какое-то внимание настоятельно не рекомендуется, потому что они полностью лживые.

Связь

Контактной информации нет. Есть только форма для отправки заявки на тестирование данной госплатформы. В ней нужно указать свой номер мобильного телефона, который жулики потом будут использовать в своих не совсем легальных целях.

Обзор и разоблачение

Госплатформа Сбербанк-Инвест — это инновационная программа федерального уровня, которая построена на сложных автоматических алгоритмах. Платформа позволяет пассивно зарабатывать деньги и выгодно распоряжаться свободными средствами. Для этого нам абсолютно не нужно обладать какими-то специфическими знаниями и умениями, этот проект будет делать все за нас.

Зарабатывать мы сможем с первого же дня, причем от 15 тысяч рублей в день, и это еще не предел. Правда, чтобы что-то получить, нужно сначала что-то вложить. Вот и суть. А вы думали, что государственная платформа будет вам платить просто так? Ага, сейчас.

Конечно, нам говорят, что стартовать мы можем с абсолютно любой суммы. Но это лишь свидетельствует о том, что мошенникам плевать, сколько вы вложите, главное, чтобы вообще вложили. Потому что они все равно все эти деньги украдут.

Конечно же, ни в коем случае сюда ничего не вкладывайте. Никаких 15 тысяч рублей в день вы никогда не увидите. Ваши деньги просто украдут, а потом начнут рисовать огромную прибыль, и для ее вывода вам еще нужно будет платить собственные средства. Параллельно жулики узнают ваши контактные и даже персональные данные. Все это ни в коем случае нельзя допускать.

Вердикт

ПАО Госплатформа по заработку Сбербанк-Инвест – банальный лохотрон. Несуществующая федеральная программа, где вас будут банально разводить на деньги. Обман.

Можно ли заработать на инвестициях в Сбербанке? Мнение экспертов

Инвестированием в наши дни занимаются практически все. Например, образование и занятие спортом это тоже инвестирование, так как является вкладом в будущее. Получить благо в перспективе невозможно, если в настоящем ничего для этого не сделать. Инвестиции это интеллектуальные, денежные, материальные вложения, которые в будущем приведут к получению дохода или обеспечат заработок. В экономическом плане инвестирование – это вложение средств в различные материальные, а также нематериальные активы ради их преумножения.

Куда вложить деньги физическим лицам

Российские граждане имеют много возможных вариантов инвестирования своих средств. Выбор зависит от целей и сроков накопления, финансовых возможностей и степени готовности к риску. Рассмотрим наиболее популярные варианты инвестирования через Сбербанк.

Инвестиции через брокерский счет

Обычный человек не может напрямую совершать операции с ценными бумагами. Для этого нужен профессиональный участник рынка брокер. Наличие брокерского счета приравнивается к вашему кошельку. Именно с брокерского вы покупаете себе валюту или ценные бумаги, то есть инвестируете с целью получения дохода.

Открыть брокерский счет можно бесплатно в приложении Сбербанк онлайн. А покупать различные активы вы можете через мобильное приложение Сбербанк Инвестор и торговые терминалы КВИК.

Сбербанк дает возможность совершать сделки на различных рынках:

- Фондовом (акции, облигации, фонды, пифы и депозитарные расписки), Валютном (доллары, евро), Срочном с рискованными инструментами (фьючерсы, опционы), Внебиржевом (акции и другие бумаги в иностранной валюте).

Инвестиции в облигации

Облигации — самый консервативный инвестиционный инструмент. Государство выпускает облигации и тем самым занимает у инвестора деньги. За время владения ценной бумагой выплачиваются проценты (купонный доход). В конце обозначенного срока государство обязуется выкупить облигации по номиналу.

Облигации выпускаются на определенный срок, обычно от 1 года до 10 лет. Торгуются на бирже и владелец может в любой момент продать их. При этом он сохранит купонный доход, накопленный за каждый день владения.

Основной показатель при определении общего дохода облигации является ее доходность к погашению. Номинал большинства облигации при выпуске составляет 1000 рублей. После выпуска их цена меняется: становится выше или ниже номинала в зависимости от спроса, ставки ЦБ и других факторов. От текущей цены облигации меняется и ее доходность к погашению. Чем ниже ее цена при покупке, тем выше доходность к погашению.

Но решили продать облигацию на вторичном рынке через 3 месяца (91 день). Цена продажи будет определяться рыночной, например, 1005 рублей + сумма НКД (накопленный купонный доход) за время владения 19,94 рубля. То есть 1024,94 рубля вы получите при продаже.

Покупатель в следующий срок выплаты купона получит доход не за фактический срок владения облигацией, а полностью за весь купонный период, получив обратно уплаченный НКД.

Для покупки облигации вам нужно открыть брокерский счет и перевести на него деньги. Все это можно сделать в Сбербанк онлайн. Инвестировать можно в мобильном приложении Сбербанк инвестор. Во вкладке Рынок можно выбрать интересующие вас облигации. На экране каждой облигации отображается текущая цена, доходность к погашению, размер НКД, купонного дохода, дата ближайшей выплаты и погашения.

Индивидуальный инвестиционный счет (ИИС)

ИИС — особый вид брокерского либо счета доверительного управления. Это хороший и законный способ налоговой экономии, если вы инвестируете на российском финансовом рынке.

Особенностью ИИС — открывается минимум на 3 года, вывести деньги на счет раньше можно, но тогда теряется вся налоговая экономия. Частичное изъятие тоже запрещено.

Если вы хотите самостоятельно принимать решения, куда инвестировать, какие активы покупать, то нужно открыть ИИС у российского брокера, например, Сбербанк. В противном случае вам подойдет ИИС доверительного управления в управляющей компании.

Есть два вида ИИС тип «А» и тип «Б». Чтобы выбрать, какой подходит, нужно ответить на вопросы:

| ИИС типа «А» | ИИС типа «Б» | |

|---|---|---|

| Если у вас есть официальный доход, который облагается по ставке 13%? | есть | нет |

| Вы собираетесь довольно рискованно инвестировать в иностранной валюте? | нет | да |

| Или вы хотите инвестировать более консервативно и со льготным налогообложением? | да | нет |

ИИС типа «А» открывается на 3 года. Каждый год вы имеете право на налоговый вычет до 400 тыс. рублей, но не более внесенной суммы. С прибыли, которую вы получите за годы инвестирования, возьмут налог 13%.

Итого за первый год доходность 21%.

ИИС типа «Б» подразумевает, что вычета у вас не будет. Но на выходе с результата вашей деятельности не возьмут налог 13%.

- Вносить можно только рубли. Нужно выбрать только один тип вычета, совместить оба нельзя. 1 инвестор – 1 ИИС. Максимальная сумма взноса в год 1мнл. рублей. Минимальный срок 3 года, можно больше. Выбор типа ИИС происходит по вашим действиям в течение всего срока действия. То есть подаете декларацию на возмещение 13%, значит, выбрали тип «А», иначе тип «Б».

Открыть ИИС и перевести на него деньги можно в мобильном приложении или интернет-банке Сбербанк онлайн. Инвестировать на ИИС можно в приложении Сбербанк Инвестор. Подать заявление на вычет можно в электронном виде на сайте ФНС в личном кабинете налогоплательщика или через Госуслуги.

Инвестиции в фонды

Сбербанк дает возможность совершать операции с паевыми (ПИФы) и биржевыми инвестиционными фондами (ETF).

ETF чем-то похож на ПИФ, но всегда следует за определенным индексом. Например, индекс S&P 500, индекс на золото, серебро, индекс на акции крупнейших компаний развивающихся стран, индекс на китайский рынок и т.д.

В ETF нет активного управления, это фонд, который четко следует за выбранным индексом, и его можно купить на бирже.

ETF – это способ быстро и за минимальные деньги получить готовый портфель из много ценных бумаг.

Например, купив, ETF на индекс S&P 500, вы покупаете весь индекс S&P 500. Если хотите вложить в британский рынок, покупаете ETF на британские акции и получаете портфель из акций крупнейших британских компаний.

В чем отличие от ПИФа:

- Так как ETF это биржевой фонд, то работа с ним такая же, как с обычными ценными бумагами, которые торгуются на бирже. То есть можно покупать, продавать, закладывать, спекулировать и т.д. С ПИФом это сделать невозможно. Поэтому плюс ETF — это вариативность возможных операций с ними. Также в случае с ETF нет скидок и надбавок, то есть комиссий за вход и преждевременный выход. Порог входа в ETF достаточно комфортен для большинства инвесторов. В ETF очень низкие комиссии за управление, так как ETF следует за индексом и активное управление отсутствует.

Чтобы купить любой вид фондов, нужно в мобильном приложении Сбербанк Инвест зайти на вкладку «Рынки» и выбрать интересующий вас фонд. Там можно совершить операции со всеми паевыми и биржевыми инвестиционными фондами, которые торгуются на Московской бирже.

Инвестиции в акции

Акция – это ценная бумага, которая дает право на долю в компании.

Они бывают обычные и привилегированные. Обычные дают право участвовать в собрании акционеров и голосовать по важным вопросам. Привилегированные не дают право голосовать, зато по ним регулярно и гарантированно начисляются дивиденды. Дивиденды выплачиваются и по обычным акциям, если такое решение было утверждено голосованием на собрании акционеров.

Инвестируя в акции, можно зарабатывать на дивидендах и получить доход при продаже акции в случае роста их стоимости.

Цена акции зависит от множества факторов и нужно быть готовым к тому, что на коротких промежутках стоимость акции может падать. В такие моменты не стоит сразу продавать. Правильнее придерживаться долгосрочной стратегии и владеть акциями на протяжении нескольких лет.

Дивиденды и доход от продажи акций облагается НДФЛ по ставке 13%. Налоговую декларацию заполнять не нужно. Банк выступает в качестве налогового агента и перечисляет денежные средства уже с учетом суммы удержанного налога.

Для покупки акций нужно открыть брокерский счет и перевести на него деньги. Это удобно сделать в Сбербанк онлайн. Инвестировать можно в мобильном приложении Сбербанк Инвестор. Во вкладке Рынок нужно выбрать интересующую вас акцию.

Инвестиции в драгоценные металлы

Памятные и инвестиционные монеты, обезличенные металлические счета, слитки золота, серебра, платины и палладия. Всё это инструменты для долгосрочных инвестиций, необычные подарки, предметы коллекций.

Безрисковые инвестиции в Сбербанке – депозиты и вклады

Депозиты и вклады – это наиболее легкий путь для инвестирования денег. Риск лишиться денег сводится к нулю. Такой порядок действий подходит тем, кто ценит надежность и стабильность, новичкам.

Между двумя понятиями существует разница: депозит и вклад являются видами хранения. Депозит – это вид хранения ценностей, но необязательно денег. Это могут быть ценные бумаги, акции, облигации, драгоценные металлы и т. п.

Рассмотрим ниже популярные виды вкладов Сбербанка:

| Вклад «Сохраняй» Девиз тарифа «Помочь сберечь накоплениям и получить максимальный доход» | Вклад «Пополняй» Девиз тарифа «Вклад, на котором удобно копить» | Вклад «Пенсионный плюс» Девиз тарифа «Получайте доход от пенсионных и социальных зачислений» |

| Ставка до 3,56%Сумма от 1 000 рублей Без частичного снятия и пополнения Срок вклада от 1 месяца до 3 лет | Ставка до 3,09%Сумма от 1 000 рублей Без частичного снятия С пополнениемСрок вклада от 3 месяцев до 3 лет | Ставка до 3,67%Сумма от 1 рубля Снятие причисленных процентов С пополнением Срок вклада 3 года |

Стоит ли инвестировать в Сбербанке?

Чтобы ответить на этот вопрос, как заработать на инвестициях в Сбербанке и стоит ли это делать, нужно рассмотреть все плюсы и минусы выбора этого брокера.

- надежность, стабильность; возможность открытия ИИС; наличие мобильного приложения; низкие комиссии на тарифе «Самостоятельный»; купоны и дивиденды можно отправлять на обычный счет. Затем можно пополнять ИИС или тратить на собственные нужды.

- неудобное неинформативное приложение с ограниченным функционалом; необходимость ждать подтверждения по смс и терять время на покупку; приложение часто зависает; ограниченный выбор инвестиционных возможностей, нет выхода на Санкт-Петербургскую биржу для покупки акций американских компаний; сомнительные предложения: доверительное управление, инвестиционные облигации, инвестиционное страхование жизни; неоперативная поддержка, отвечают долго или не отвечают вообще; отзыв многих пользователей негативный и они выбирают другого брокера.

Видеообзор

Для тех, кто не любит ходить в отделение банков, ждать очереди и привык все решать удаленно, важным аспектом станет наличие платформы, с помощью которой легко управлять своими деньгами, распределяя их по инструментам.

Поговорю об одной из таких «Сбербанк инвестиции» и расскажу, какие отзывы клиентов можно встретить в сети. Появилась платформа в начале октября прошлого года, и уже сумела стать довольно популярной. Для многих банков сегодня является важным наличие удаленного сервиса для инвесторов, как начинающих, так и квалифицированных. Далее пойдет речь о том, с чего начать и какие есть продукты, а также о возможности работы с льготным ИИС для физических лиц.

Оглавление:

Сбербанк инвестиции для физических лиц

Фактически, это каталог предложений с вариантами пассивного дохода, которые можно использовать самостоятельно или привлекая специалистов. Незаменимое решение, особенно во время пандемии коронавируса, ведь вам не надо даже выходить из дома, чтобы вложить средства и получать прибыль. На официальном сайте банка достаточно кликнуть на «Инвестиции» и оценить, какие продукты предложены. По каждому из них есть дополнительное описание. Часто начинающие инвесторы задаются вопросом: стоит ли открывать ИИС в Сбербанке? Да, это довольно удобно и быстро. Такой счет имеет специальные льготы, и позволяет получить 13% налогового вычета от государства: на взнос или на доход. Без такого счета или классического брокерского нельзя совершать операции на биржах. Ближе знакомимся с предложениями от банка для получения пассивного дохода.

Облигации

Номинал облигаций составляет 1000 рублей. Согласитесь, сумма вполне посильная. В сравнении с другими продуктами, в случае с этими ценными бумагами предлагается более высокая доходность. Гарантированно выплачивается купон – регулярная процентная ставка. Чтобы работать с такими ценными бумагами, надо:

Фонды

Эти предложения находятся в списке «Готовые инвестиционные решения». Работать можно с такими фондами:

Если ETF формируется, например, по определенному сектору экономики, то ПИФы, которые находятся в управлении тех или иных компаний, позволяют купить определенную долю с возможностью пополнения счета в любой день. Для удобства работы важно посмотреть топ индексных etf, изучив показатели роста или падения по каждому.

Инвестиции в акции

Покупая акции в Сбербанк, можно рассчитывать на доход с 2-х источников по этим инвестициям: рост цен на ценные бумаги и дивиденды, которые будет выплачивать акционерное общество по результатам определенных периодов. Цена на акцию начинается от 10 рублей за штуку, и как правило, они представлены лотами. Условия по каждому предложению доступны, если кликнуть на название из списка, например, выберите Роснефть или Аэрофлот.

Инвестиции в драгоценные металлы

Эти инвестиции онлайн относятся к долгосрочным. Можно купить памятные или инвестиционные монеты для себя или на подарок, слитки серебра, палладия, платины, золота. В дальнейшем, чтобы получить с их помощью прибыль, необходимо:

Инвестиции с защитой

Практичное решение, особенно в период обвала фондового и валютного рынков. Клиентам предлагают такие варианты:

Стратегическое решение для постепенного безопасного накопления.

Доходность и условия работы

Тарифы на брокерское обслуживание в Сбербанк инвестиции

Рассматривая тарифы на брокерское обслуживание клиентов с помощью Сбербанк инвестиции, расскажу о том, какие существуют группы сделок:

Процентная ставка за услуги в «Сбербанк Инвестиции»

Предоставляется аналитическая поддержка для клиентов, которые работают в сегменте «Инвестиционный», с регулярной рассылкой и открытием доступа к порталу.

Как заработать на инвестициях в Сбербанке?

Для начала необходимо зарегистрироваться и открыть брокерский счет. Банк предлагает бесплатное депозитарное обслуживание для всех клиентов, и примерно 8% от пакета, который консервативно укомплектован. Далее необходимо скачать приложение «Сбербанк Инвестор». Можно принимать решения по вложениям самому, или оформить инвестиционный тариф, в рамках которого над пакетом работают специалисты. Пополняете счет и затем распределяете деньги в инструменты. Доход автоматически зачисляется на брокерский счет, после чего надо вывести деньги на банковский.

Отзывы клиентов

Во многом Сбербанк предлагает аналогичные решения, как и в ВТБ мои инвестиции для частных инвесторов. Читая отзывы реальных вкладчиков, стоит выделить такие сильные стороны в работе:

При этом можно встретить комментарии, что новичку сложно разобраться, а служба поддержки не всегда мобильно реагирует на вопросы. На специализированных форумах обсуждается вопрос: что лучше сбербанк инвестиции или тинькофф инвестиции. Много клиентов указывают на то, что в частном онлайн-банке поддержка быстрая и экспертная. Изучая, как вывести деньги, особенно в первый раз, можно столкнуться с рядом трудностей, но разобравшись, клиент оценит разные способы:

Деньги с брокерского счета исключительно выводятся на свой персональный банковский. Удобно, что Сбербанк сразу предлагает выбрать: тариф на обслуживание ИИС: самостоятельный или инвестиционный. Это практично для клиентов разных групп, которые сами принимают участие в выборе инструментов или следуют готовым, предложенным решениям.

Стоит отметить, что с декабря 2019 года, Сбербанк по опыту сервиса «Займотека», о котором детально на www.gq-blog.com, предлагает вкладывать свои сбережения в Р2Р-кредитования малого бизнеса и получать с этого доход. Платформа «СберКредо» берет 5% от привлеченной суммы, и пока что воспользоваться сервисом смогут компании из столичного региона. Ожидается, что средняя доходность инвесторов будет выше средней и за год может достичь 20%.