Плюсы обыкновенных акций с точки зрения инвестора

Какие акции покупать, обыкновенные или привилегированные

Инвесторы часто сталкиваются с вопросом, в чем разница между обыкновенными и привилегированными акциями и какие из них стоит покупать. Ответ лежит в двух плоскостях. Во-первых, выбор должен быть связан с нормативным различием прав между этими бумагами, а во-вторых, инвесторам необходимо учитывать частные особенности конкретного эмитента, особенно дивидендную политику.

Обыкновенные акции (АО) являются «голосующими», то есть дают владельцу право голоса на собрании акционеров. Однако для принятия участия именно в управлении необходимо обладать существенной долей акций. Например, владение 2% или более акций дают инвестору право предложить кандидатов в совет директоров.

Привилегированные акции (АП) не дают права голоса (по большей части вопросов), но гарантируют получение дивидендов на регулярной основе, один или несколько раз в год в зависимости от дивидендной политики компании. Размер выплат может быть зафиксирован в уставе организации, к примеру, в виде процента от номинальной стоимости акции.

Дивиденды по АО как правило выплачиваются из чистой прибыли. Если компания получает убыток или решает направить чистую прибыль на развитие компании, то дивиденды по обыкновенным бумагам выплачиваться не будут.

Дивиденды по «префам» предполагают более высокую дивидендную доходность, но все зависит от дивидендной политики эмитента. Некоторые компании выплачивают дивиденды исключительно на привилегированные бумаги, у некоторых же дивиденды по АО и АП равны.

Если средств для полной выплаты дивидендов по «префам» оказывается недостаточно, то их владельцы получают право голоса наряду с владельцами обыкновенных бумаг. В большинстве случаев право голоса прекращается с момента полной выплаты дивидендов. Но возможны альтернативные варианты, которые указаны в уставе компании.

«Префы» на российском рынке ценных бумаг

На российском фондовом рынке сложилась ситуация, при которой большинство АП торгуются по более низкой цене, чем обыкновенные акции. Казалось бы, чем обусловлена разница в цене? Ведь если на одну привилегированную акцию дивидендов приходится больше, то для достижения такой же дивидендной доходности как у АО стоимость АП должна быть выше.

Подробнее о дивидендах и дивидендной доходности читайте в нашем материале: Дивиденды. Что это такое и как их получить

Еще в 2017 году мы делали обзор на тему «Почему в России привилегированные акции настолько дешевле обыкновенных?». В качестве главных причин выделялись следующие:

1. Увеличение контроля через покупку обыкновенный акций. Дополнительный спрос на обыкновенные акции, связанный с правом голоса, может разгонять цену этих бумаг.

Несмотря на то, что по ряду бумаг контролирующим акционером является государство, при решении определенных вопросов общество вынуждено выкупать акции у других акционеров, а владельцы префов в их число не входят. Пример: отказ Роснефти от выкупа префов Башнефти.

Кроме того, бывают случаи, когда крупные миноритарии в целях увеличения контроля (голосов) прибегают к покупкам обыкновенных акций с рынка.

2. Ликвидность. Торговые обороты по обыкновенным акциям чаще всего превышают обороты по привилегированным, поэтому фактор ликвидности вносит вклад в более низкую стоимость «префов».

По закону «префов» может быть не более 25% от всех акций. Несмотря на то, что free-float по ним больше (в случае Татнефти и Сбербанка 100%), в составе индекса МосБиржи Сбербанк-АП имеет долю 1,13% против 13,62% у Сбербанк-АО. Аналогично Татнефть-АП включена с долей 0,8% против 4,42% у АО.

3. Доступность. Привилегированные акции чаще всего не торгуются ни в Нью-Йорке, ни в Лондоне, и не входят, к примеру, в состав популярного индекса FTSE Russia IOB. Иностранным инвесторам просто сложнее и неудобнее покупать данные бумаги. «Префы» могут входить в структурные продукты или отдельные иностранные фонды, но это скорее исключение.

Однако в последние 2-3 года ситуация меняется. На российский рынок пришло очень много частных инвесторов, в том числе благодаря Индивидуальным инвестиционным счетам. Новые участники скупали привилегированные акции, по которым дивидендная доходность была заметно выше из-за разницы цен. В результате спреды между АО и АП компаний с одинаковыми дивидендными выплатами сильно сократились.

Например, за 2 года отношение цены АО к АП Сбербанка снизилось с 1,48 до 1,16, по акциям Татнефти упал с 1,87 до 1,18, по бумагам Башнефти — с 1,55 до 1,15.

Какие акции выбрать

Высокая разница в ценах между АП и АО отдельных бумаг создает возможность для среднесрочного и долгосрочного заработка. Такая ситуация показывает, что рынок временно недооценивает «префы».

На сокращении спрэда между АО и АП можно заработать, открыв парную сделку: покупка привилегированных акций с одновременной продажей обыкновенных бумаг выбранного эмитента. Однако подходящих бумаг на российском рынке осталось немного. Дисконты по парным акциям большинства эмитентов уже сократились до справедливых значений.

Если выбор стоит между покупкой АП или АО, то здесь необходим индивидуальный подход. Зачастую при появлении позитивных драйверов обыкновенные акции могут вырасти быстрее и интенсивнее, естественно из-за большей ликвидности бумаг. Однако при наличии дисконта АП по отношению к АО на уровне хотя бы 1,15 покупка «префов» позволяет получить более высокую доходность на длинном горизонте. Преимущество возникает за счет большей дивидендной доходности и реинвестирования дивидендных выплат.

Рассмотрим, как специфика деятельности разных компаний, а также дивидендная политика влияют на справедливый дисконт между АО и АП.

Сургутнефтегаз

Дивидендные выплаты по привилегированным акциям Сургутнефтегаза зафиксированы в дивполитике — 10% от чистой прибыли. Изначально привилегированным акции Сургутнефтегаза торговались с существенным дисконтом к обыкновенным. В 2010 г. отношение стоимости АО к АП доходило до 2,26. Тогда дивдоходность «префов» держалась на уровне 6-7%.

Однако переоценка валютных остатков в 2015 г. в связи с девальвацией рубля повлияла на прибыль компании. Дивдоходность «префов» за 2014 г. выросла до 21%, в то время как по обыкновенным акциям она составляла всего 2%. Текущая премия по привилегированным акциям напрямую связана со слабым рублем.

Схожая картина с привилегированными акциями Ленэнерго, Мечела и Россетей, размер выплат по которым строго привязан к величине чистой прибыли. Дивиденды по обыкновенным бумагам могут быть существенно ниже, так что и стоят они дешевле.

Татнефть

C 2017 г. Татнефть начала наращивать дивидендные выплаты по обоим типам акций. По мере увеличения дивидендной доходности спред между бумагами начал сужаться. Объясним на примере. Предположим, цена АО 100 руб. и АП 50 руб., дивидендные выплаты — 1 руб. на акцию. Тогда дивдоходность по АО — 1%, по АП — 2%. Если дивиденды увеличатся до 10 руб., то доходность по АО увеличится до 10%, по АП — до 20%. Разница между дивидендными доходностями значительно возросла, увеличив значимость дивидендного фактора и соответствующий спрос на «префы».

В перспективе компания планирует продолжить улучшать финансовые показатели. Поэтому можно рассчитывать, как минимум, на сохранение текущего уровня дивидендов. Таким образом, дивдоходность по «префам» останется более привлекательной. Сейчас дисконт АП к АО равен 1,19. Дивдоходность за 2019 г. по АО составляет 7,0%, по АП — 8,2%.

Можно сказать, что на размер дисконта по акциям Татнефти влияют исключительно различия в дивидендной доходности и ликвидности между АП и АО, как у Сбербанка, Ростелекома и ряда других эмитентов. Какие-либо другие значимые факторы отсутствуют.

Башнефть

Максимальное значение отношения цен АО к АП Башнефти достигало 3,11 в конце 2016 г. Подобный рост произошел в связи с офертой Роснефти по покупке акций Башнефти. В выкупе участвовали только обыкновенные акции. На этой новости АО выросли более чем на 30% за 2 недели в отличие от АП, которые показали падение.

Поскольку компания выплачивает одинаковые дивиденды по обоим типам бумаг, то после реализации оферты по мере роста дивидендов дисконт начал снижаться. На текущий момент мы считаем, что дисконт находится на справедливом уровне около 1,15.

Дисконт по акциям Башнефти должен быть не стандартные 10-20%, а несколько ниже. Дело в том, что после выкупа львиной доли обыкновенных акций Роснефтью, их ликвидность резко снизалась. В то же время объемы торгов по АП даже выросли. Поэтому у АО нет стандартного преимущества в ликвидности. На наш взгляд, справедливый дисконт может быть даже отрицательным, то есть АП в моменте могут быть немного дороже АО. Такое становится возможным в периоды притока крупных инвесторов в бумаги эмитента.

Заключение

Решение о покупке обыкновенных или привилегированных акций зависит от конкретного эмитента. В общем случае «префы» выгоднее покупать, если отношение стоимости АО к АП выше 1,2, а дивидендная доходность (при равных дивидендах по обоим типам акций) АО составляет хотя бы 3%.

На сегодняшний день под эти критерии попадают бумаги Ростелекома с текущим соотношением цены АО к АП 1,21 и равными дивидендными выплатами по АО и АП. При этом дивдоходность по АО в 2019 г. составила 6,2%, а по АП — 7,7%.

Правило справедливого соотношения АО/АП в диапазоне 1,1-1,2 не подходит для компаний, у которых размер выплат по привилегированным акциям в уставе строго привязан к чистой прибыли. Из крупных компаний это Мечел, Сургутнефтегаз, Россети, Ленэнерго. Для таких инструментов нужно опираться на прогнозы по будущим выплатам, исходя из предполагаемого финансового результата за отчетный период.

БКС Брокер

Последние новости

Рекомендованные новости

Главное за неделю. Паника в понедельник и пятницу

Итоги торгов. Упасть в пятницу — это уже традиция

Рынки снова падают из-за коронавируса. Что делать

Alibaba: время присмотреться к покупкам

Как следить за американскими дивидендами: удобный календарь

Новый штамм коронавируса из Южной Африки. Что нам известно

В каких акциях можно пересидеть новые локдауны

В декабре структура индексов Мосбиржи поменяется. Кто на новенького

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Что такое акции и как в них инвестировать

Знаете ли вы, что большинство людей, входящих в список Forbes 400 самых богатых в мире, увеличили свое состояние, вкладывая деньги в акции? Этот финансовый инструмент стал одним из самых доходных способов вложений капитала на долгий срок. И чтобы его не потерять, нужно понимать основы инвестирования в них.

Акции: брать или не брать?

Акции 一 хороший способ увеличить капитал, но никто не может поручиться, что покупка бумаг принесет прибыль. Ответ на вопрос, стоит ли инвестировать в акции, зависит от сроков инвестирования, инвестиционных целей и склонности к риску.

Акции 一 это довольно рисковый финансовый инструмент: фондовые рынки нестабильны, а колебания цен бывают довольно часто. И это означает, что акции могут сильно потерять в стоимости за очень короткое время. И тогда вы не только не заработаете, но и уйдете в минус. Гарантий, что вкладываясь в ту или иную акцию, вы заработаете четко оговоренную сумму, нет и быть не может.

Но не все так печально: акциями легко и недорого торговать. Это самый простой финансовый инструмент для понимания. Разберемся, как он работает.

Акции как кусок пирога

Цены на акции у каждой компании разные, потому что на них влияют спрос и предложение. Чем больше людей хотят купить бумаги, тем выше будут цены. И наоборот: чем меньше желающих их приобрести, тем ниже стоимость акций. Что же такое акции?

Пример

Как определить, какой частью компании вы будете владеть, купив ее акции? Представим большой пирог. Пусть это будет собственность некой компании X. А акция 一 его маленький кусочек. Если сравнивать этот пирог с предприятием, которое выпустило всего 100 бумаг, то одна акция 一 это 1% его капитала. Вы купили 10 акций и стали владельцем 10% компании. А если компания выпустила 10 000 бумаг, а вы купили 1000 штук, то вам принадлежит 10% активов компании.

Для чего компании продают акции?

Предприятия выпускают бумаги, чтобы собрать деньги для своего развития. На привлеченный капитал они приобретают материалы, создают новые продукты, строят фабрики или платят зарплату сотрудникам. У крупных компаний могут быть миллиарды акций. Люди их покупают и становятся акционерами (партнерами бизнеса).

Что такое первичное размещение акций

Когда эмитенты выполняют определённые условия и выпускают фиксированное количество акций для обращения на открытом рынке, то этот процесс называется первичным публичным размещением (IPO).

Пример

Допустим, компания проводит IPO, выходя на биржу с 10 миллионами акций по цене 10 рублей за штуку. В ходе размещения бумаг бизнес привлекает 100 миллионов рублей. Эти деньги предприятие использует по своему назначению, например, для капитальных вложений, инфраструктуры, строительства заводов или стратегических инвестиций и так далее. Однако став публичной, компания обязана отчитываться перед акционерами и предоставлять им квартальные и годовые отчеты о прибылях и убытках. Таким образом акционеры могут отслеживать положение дел компании и строить прогнозы по доходности акций.

Как компании увеличивают число акций?

Есть несколько методов, с помощью которых компании регулируют стоимость акций. Например, они могут уменьшить или увеличить количество бумаг через их дробление. Когда менеджмент решает, что цена бумаги слишком высока, то проводит сплит акций, в результате снижая ее стоимость. Но если цена акции очень низкая, то руководство предприятия инициирует обратный сплит, увеличивая ее.

В чем смысл сплита акций? Так как ценные бумаги акционерного общества выросли в цене и стали дороже, чем у конкурентов, то желающих их купить стало меньше. И чтобы привлечь новых инвесторов, цену акций дробят. В результате количество акций в обращении увеличивается, а стоимость бумаг 一 уменьшается. При этом капитализация компании (количество акций в обращении, умноженное на рыночную цену бумаг) остается прежней.

Пример

Компания, которая проводит сплит акции 2:1, увеличит количество доступных бумаг в два раза, в результате чего цена акции снизится вдвое.

Например, у Microsoft в обращении 1 000 000 акций. Вчера они торговались по цене 50 долларов США. Сегодня компания провела дробление 2:1, в результате чего количество бумаг увеличилось до 2 000 000, а их цена стала вполовину меньше и стала равна 25 долларам США.

Итак, эмитенты выпускают акции, чтобы привлечь капитал. Взамен этого они развивают бизнес. В результате ценные бумаги компаний дорожают, а инвесторы, которые держат акции, 一 получают прибыль.

Стоимость бумаг 一 а, соответственно, и доход с каждой акции 一 все время изменяется, потому что меняется соотношение спроса и предложения, экономическая ситуация в стране и мире.

Поэтому цена на ваши активы может как расти, так и снижаться. В первом случае вы будете получать по инвестициям прибыль, а во втором 一 убытки. Но если покупать бумаги на долгий срок, то есть шанс отыграть потерянные позиции: бизнес компании продолжает развиваться, прибыль растет, и акции тоже начинают расти в цене.

Что такое обыкновенные акции

Бывает только два типа акций: обыкновенные и привилегированные.

Когда компания регистрирует свой бизнес, чтобы продавать товары или услуги и получать прибыль, корпоративный устав устанавливает различные классы акций. Первая группа из них 一 это всегда обыкновенные акции. Если другие классы бумаг не созданы, то у компании есть только акции первой группы. Правила предприятия могут включать дополнительные классы бумаг — например, привилегированные акции, но это не обязательно.

Характеристики обыкновенных акций

Для того, чтобы решить, какие акции покупать 一 обыкновенные и привилегированные, надо сначала понять отличия.

Обыкновенные акции можно купить и продать на фондовой бирже. Цены на них всегда известны, так как акции торгуются на публичном рынке (то есть на рынке, доступном для всех). Поэтому инструмент считается ликвидным.

Это значит, что для торговли доступно большее количество бумаг; поэтому их легче купить и продать по стабильным ценам без потери стоимости. Также такие бумаги имеют небольшие спреды, то есть у них меньшая разница между рыночными ценами на покупку и продажу. Чем уже спред, тем акция ликвиднее.

Самый большой риск владения обыкновенными акциями заключается в том, что инвестор может потерять все деньги или большую их часть, если компания обанкротится.

В отличие от тех же вкладов, инвестиционные инструменты не страхуются. Такие бумаги часто бывают волатильными (их цена может сильно изменяться непредсказуемым образом).

Что такое привилегированные акции

Привилегированные акции встречаются реже, чем обыкновенные.

Они также торгуются на фондовом рынке, но имеют другой тикер. Например, обычные акции Сбербанка имеют обозначение SBER, а привилегированные 一 SBERP.

Как и в случае с обыкновенными акциями, при покупке привилегированных 一 инвестор приобретает небольшую часть компании. Стоимость «префов», как и «обычки», повышается и понижается в зависимости от спроса. Но их цена не уходит слишком далеко от номинальной стоимости (первоначальной цены размещения).

Привилегированные акции не очень волатильные. Обыкновенные акции имеют большие колебания цен и поэтому часто более прибыльные, но также несут больший риск потерь. Другими словами, волатильность 一 это мера риска.

Держатели привилегированных акций имеют больше прав на капитал компании, но вероятность получения прибыли по ним меньше, чем по обыкновенным.

Преимущества привилегированных акций

Выберите свой стиль торговли

Ежедневно на фондовой бирже проходят торги большим количеством акций, поэтому выбрать правильные из них может быть непросто. Для исследования бумаг участники рынка обычно используют два разных подхода: технический и фундаментальный анализы.

Что дает технический анализ инвесторам

Технические трейдеры, работающие на коротких временных интервалах, ищут на графиках модели, по которым делают прогнозы дальнейших изменений цен. Сторонники подхода придерживаются строгих правил управления капиталом, чтобы защитить его от потерь: ведь как мы помним, колебания рынка способны свести доход к нулю.

Многие люди думают, что технический анализ 一 это использование графиков для того, чтобы рассчитать, когда входить в рынок или когда выходить из него. Это заблуждение.

Технические специалисты изучает не деятельность компании, а то, как рынок реагирует на эти действия. Их главная цель 一 выявить дисбаланс спроса и предложения. Основные инструменты для анализа 一 это цена и объем.

Например, популярные графические фигуры 一 «флагшток» (бычий флаг) и «вымпел», приведенные выше:

В первом случае мы видим, что цена на акцию сильно растет, а затем, прежде чем отскочить назад и продолжить движение вверх, происходит небольшой откат на более низком объеме.

Во втором случае «вымпел» формируются на более низких максимумах и высоких минимумах цен в срок от одной до пяти недель. Линии, которые проходят через вершины и впадины, 一 сходятся. И после этого узор завершается разрывом за пределами линий.

Пример

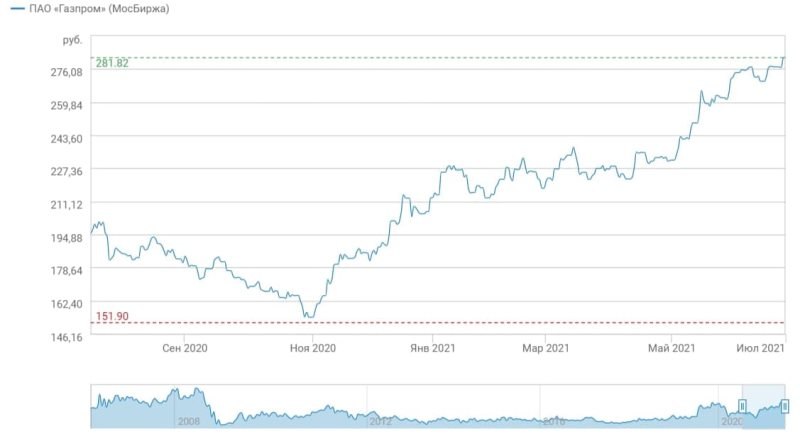

На дневном графике акций Газпрома на 05.02.2020 一 сформирован флагшток. Цены из него вышли вверх, поэтому в приоритете 一 покупка бумаг.

Что исследует фундаментальный анализ

Распространенная тактика долгосрочных инвесторов 一 находить недооцененные компании. Для этого эксперты используют фундаментальный анализ.

Чтобы узнать, как исследуемый бизнес работает по сравнению с конкурентами, они смотрят на баланс предприятия и отчет о прибылях и убытках.

Фундаменталисты интересуются тем, насколько грамотный менеджмент на предприятии, как растут продажи, какую прибыль компания получает от каждой сделки и так далее.

Известный инвестор Уоррен Баффет заработал миллиарды, инвестируя таким образом. Он находил перспективные бизнесы и покупал их до того, как большинство трейдеров и инвесторов понимали, что компании стоят намного дороже. Это сложнее, чем кажется, и для принятия решений нужны знания.

Голубые фишки vs акции второго или третьего эшелонов?

Голубые фишки

Примеры таких бумаг на рынке США 一 это Coca-Cola, Disney, Intel и IBM. На Московской бирже рассчитывают индекс голубых фишек MOEXBC, в который входят бумаги 15 компаний, среди них, например, Газпром, ЛУКОЙЛ и Сбербанк.

Когда вы не знаете, какие акции выбрать, лучше купить бумаги из списка голубых фишек. Хорошее время для их покупки 一 после разочаровывающих отчетов о прибылях и убытках или какой-нибудь ошибки компании, о которой пишут в СМИ. Тогда акции упадут. И это повысит вероятность того, что вы купите их дешево, а сможете продать дорого.

Пример

Это предсказание сейчас кажется безрассудным, так как стоимость Газпрома резко упала. Но на 26 июня 2020 года, по сообщению INTERFAX.RU, рыночная капитализация «Газпрома» достигла 4,63 трлн рублей, в результате чего компания поднялась на первое место в России.

Акции второго эшелона

Акции второго эшелона отличаются от голубых фишек меньшими ликвидностью и капитализацией, а также средними объёмами торгов. Иначе говоря, таки бумаги будет сложнее продать, нежели голубые фишки. Дивиденды по ним бывают больше, но менее стабильны. Поэтому риск потери денег при владении такими ценными бумагами выше.

Так как акций в обращении меньше, то у них более широкий спред и высокая волатильность. Примеры акций второго эшелона 一«Иркутскэнерго», «КамАЗ» и «Мечел».

Акции третьего эшелона

Акции третьего уровня 一 это ценные бумаги с высоким уровнем риска. Они имеют низкие ликвидность и внутридневные объемы торгов. Обычно инвесторы относят к этому типу компании:

Такие акции, как правило, дешевы, но, несмотря на низкую цену, они пользуются популярностью у инвесторов. Бывает, что покупка этих активов приносит хороший доход в минимальные сроки. То есть, риск инвестирования в компании третьего уровня может быть вознагражден высокой доходностью.

Не класть все яйца в одну корзину 一 мудрость на все времена

Как только решите, что вам комфортно принимать риски, связанные с инвестированием в акции, то следующим шагом будет создание собственного портфеля. Для покупки бумаг вам необходимо открыть брокерский счет. Как выбирать брокера и не остаться без денег, можете прочесть здесь.

Если вы хотите самостоятельно покупать акции, всегда тщательно их анализируйте. Диверсифицируйте свой портфель, чтобы не потерять капитал. Инвестируя в несколько разных акций одновременно, вы ограничите риск и уменьшите волатильность портфеля.

Для диверсификации помимо нескольких акций из разных отраслей промышленности можно купить долю одного или нескольких биржевых фондов акций. ETF торгуются на фондовых биржах точно так же, как обыкновенные акции.

Вы можете инвестировать в комбинацию акций и фондов. Это просто сделать через онлайн-платформу брокера. В сервисе удобно отслеживать портфель инвестиций, его стоимость и эффективность вложений.

Торговля акциями не требует больших средств. С приложениями брокерских компаний для мобильной торговли можно начать инвестировать даже с одной, двух или трех тысяч рублей. Но, при вложениях в акции есть вероятность как получить высокую прибыль, так и риск потерять деньги. Поэтому проводите тщательный анализ активов, диверсифицируйте портфель и постепенно наращивайте инвестиции.