Тепловая карта акций россии

Позиция успешно добавлена:

Все последующие выпуски Только предстоящий выпуск Получить напоминание за 1 торговый день

| Название | Цена | Макс. | Мин. | Изм. | Изм. % | Объём | Время |

|---|---|---|---|---|---|---|---|

| Система | 23,25 | 23,66 | 22,78 | -0,27 | -1,16% | 44,72M | 17/12 |

| Аэрофлот | 60,04 | 60,32 | 59,52 | -0,12 | -0,20% | 7,33M | 17/12 |

| ФСК ЕЭС ОАО | 0,1640 | 0,1646 | 0,1620 | +0,0021 | +1,28% | 3,20B | 17/12 |

| Норникель | 21.738,0 | 21.848,0 | 21.054,0 | +428,0 | +2,01% | 329,66K | 17/12 |

| Газпром | 327,30 | 329,70 | 323,03 | -1,09 | -0,33% | 72,10M | 17/12 |

| Группа ЛСР | 595,60 | 608,80 | 587,20 | -8,40 | -1,39% | 332,88K | 17/12 |

| ЛУКОЙЛ | 6.670,0 | 6.765,0 | 6.603,5 | -59,0 | -0,88% | 2,01M | 17/12 |

| ММК | 64,86 | 64,96 | 63,05 | +1,46 | +2,29% | 22,79M | 17/12 |

| МТС | 289,40 | 292,05 | 286,25 | +2,45 | +0,85% | 6,36M | 17/12 |

| Магнит | 5.674,5 | 5.760,0 | 5.611,5 | -77,5 | -1,35% | 346,34K | 17/12 |

| НЛМК | 210,70 | 211,12 | 207,40 | +1,20 | +0,57% | 10,41M | 17/12 |

| НОВАТЭК | 1.666,20 | 1.676,20 | 1.630,80 | +13,20 | +0,80% | 1,44M | 17/12 |

| Полюс | 13.482,5 | 13.633,5 | 12.742,5 | +632,5 | +4,92% | 555,12K | 17/12 |

| Роснефть | 573,20 | 575,00 | 563,05 | +0,20 | +0,03% | 4,60M | 17/12 |

| Сбербанк | 294,90 | 296,73 | 291,61 | -0,99 | -0,33% | 109,77M | 17/12 |

| Сбербанк (прив.) | 278,82 | 279,47 | 275,22 | +0,41 | +0,15% | 7,19M | 17/12 |

| Северсталь | 1.502,80 | 1.507,60 | 1.480,20 | -4,20 | -0,28% | 1,10M | 17/12 |

| Сургутнефтегаз | 39,275 | 41,440 | 38,555 | -0,425 | -1,07% | 116,83M | 17/12 |

| Сургутнефтегаз (прив.) | 38,560 | 38,830 | 38,200 | +0,325 | +0,85% | 53,21M | 17/12 |

| Татнефть | 487,60 | 489,80 | 479,40 | +4,50 | +0,93% | 5,81M | 17/12 |

| Транснефть (прив.) | 159.550 | 159.950 | 153.500 | +4.550 | +2,94% | 6,81K | 17/12 |

| ВТБ | 0,046905 | 0,047330 | 0,045905 | +0,000665 | +1,44% | 65,06B | 17/12 |

| Татнефть (прив.) | 449,00 | 449,20 | 440,30 | +5,80 | +1,31% | 1,14M | 17/12 |

| Интер РАО ЕЭС ОАО | 4,2530 | 4,2890 | 4,2120 | -0,0440 | -1,02% | 313,30M | 17/12 |

| РусГидро | 0,7322 | 0,7377 | 0,7288 | -0,0069 | -0,93% | 384,95M | 17/12 |

| Группа Компаний ПИК | 1.067,30 | 1.076,50 | 1.060,00 | -13,70 | -1,27% | 394,70K | 17/12 |

| Rossiyskiye Seti PAO | 1,112 | 1,129 | 1,100 | -0,012 | -1,09% | 303,48M | 17/12 |

| ФосАгро | 5.682,0 | 5.740,0 | 5.600,0 | -213,0 | -3,61% | 605,89K | 17/12 |

| Ростелеком | 85,00 | 86,33 | 84,38 | -0,38 | -0,45% | 3,42M | 17/12 |

| АК АЛРОСА | 114,77 | 116,63 | 113,80 | -1,85 | -1,59% | 39,42M | 17/12 |

| Московская биржа | 147,48 | 148,79 | 144,70 | -0,27 | -0,18% | 14,05M | 17/12 |

| Polymetal | 1.285,20 | 1.298,00 | 1.263,30 | +25,10 | +1,99% | 2,06M | 17/12 |

| Яндекс | 4.630,2 | 4.700,6 | 4.541,0 | +20,6 | +0,45% | 1,11M | 17/12 |

| OK Rusal MKPAO | 68,095 | 68,280 | 66,250 | +0,330 | +0,49% | 21,28M | 17/12 |

| МКБ | 6,477 | 6,509 | 6,415 | -0,012 | -0,18% | 60,36M | 17/12 |

| Детский мир | 129,14 | 129,56 | 126,12 | +1,90 | +1,49% | 2,50M | 17/12 |

| X5 Retail Group | 2.031,0 | 2.031,5 | 1.997,0 | +20,0 | +0,99% | 337,18K | 17/12 |

| TCS Group Holding PLC | 6.119,00 | 6.155,80 | 6.020,00 | +6,40 | +0,10% | 355,21K | 17/12 |

| Petropavlovsk | 21,36 | 21,83 | 21,07 | +0,70 | +3,41% | 13,48M | 17/12 |

| VK DRC | 962,00 | 975,60 | 940,00 | -20,80 | -2,12% | 1,11M | 17/12 |

| HeadHunter ADR | 3.722,00 | 3.840,00 | 3.612,00 | +1,00 | +0,03% | 25,62K | 17/12 |

| Globaltrans Inv | 581,95 | 584,00 | 572,00 | +4,35 | +0,75% | 114,59K | 17/12 |

| Ozon | 2.413,00 | 2.447,00 | 2.344,00 | +8,50 | +0,35% | 494,16K | 17/12 |

| Fix Price Group | 559,50 | 568,10 | 551,30 | -4,40 | -0,78% | 201,97K | 17/12 |

Новости фондовых рынков

Банк России считает невозможным заключение на организованных торгах договоров купли-продажи российских акций в иностранной валюте, говорится в сообщении регулятора. По мнению.

«НОВАТЭК (MCX:NVTK)» подал заявки на три участка углеводородов в ЯНАО, на одном из них будет соперничать с «Газпромом (MCX:GAZP)». Все три аукциона состоятся 18 января. Как.

Капитализация российского рынка акций, вычисленная на основе средневзвешенных цен на Московской бирже в секторе Основной рынок, в пятницу составила 61436,092 млрд руб., снизившись.

Аналитика по рынку акций

Российский рынок акций завершил торги пятницы в ощутимом минусе, отыгрывая общее ухудшение конъюнктуры на мировых фондовых площадках. Так, торги в Азии сегодня прошли преимущественно с понижением, в.

Индекс МосБиржи сегодня снизился на 0,7%, в моменте тестировав отметку 3700 пунктов, из-за ухудшения внешнего фона и «фактора пятницы». Наибольший вклад в снижение индекса внесли «фишки» финансового и.

Совсем недавно мы писали о том, что у размещающихся на бирже компаний – в том числе, и российских – весьма привлекательные перспективы в 2022 году по ряду причин. И вот вдруг все рынки – и глобальные.

Предупреждение: Fusion Media would like to remind you that the data contained in this website is not necessarily real-time nor accurate. All CFDs (stocks, indexes, futures) and Forex prices are not provided by exchanges but rather by market makers, and so prices may not be accurate and may differ from the actual market price, meaning prices are indicative and not appropriate for trading purposes. Therefore Fusion Media doesn`t bear any responsibility for any trading losses you might incur as a result of using this data.

Fusion Media or anyone involved with Fusion Media will not accept any liability for loss or damage as a result of reliance on the information including data, quotes, charts and buy/sell signals contained within this website. Please be fully informed regarding the risks and costs associated with trading the financial markets, it is one of the riskiest investment forms possible.

ТЕПЛОВАЯ КАРТА ОПЦИОНОВ И ДРУГИЕ ПОЛЕЗНОСТИ

Сегодня будет мало слов и много картинок.

Реклама:

Живёт на свете человек и… боится опционов. Не бойся!

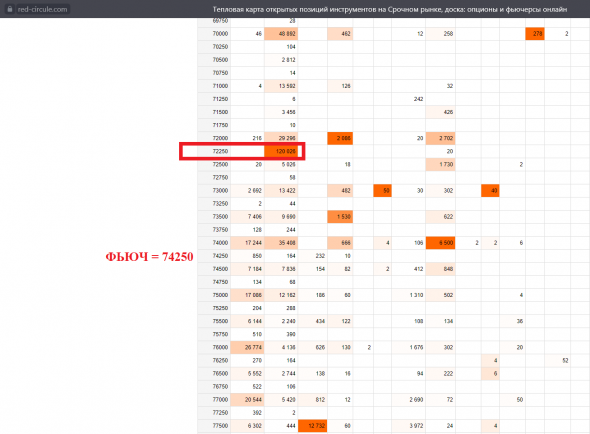

Можно попробовать покупки в день экспирации. Понятно, что жестко и очень резко, но зато понимание придёт намного быстрее. Самое главное — риск ограничен премией! Что бы не случилось — больше премии потерять невозможно! (Это тебе не отрицательные цены на нефть).

Пример: RI145000BN1, т.е. 145-й пут на РТС

В день экспирации если фьючерс не снизится ниже 145000, то опцион будет в итоге стоить 0.

В последний час торгов в четверг 18.02.2021 фьючерс ныряет ниже цены страйк (см. вставку с ФЬЮЧом) и опцион начинает резко дорожать. Кратно! Можно было купить по 70-200, а продать по 500-750. НО! Надо успеть скинуть вовремя, ибо опцион теряет стоимость очень быстро на обратном движении.

По сути те же «инвестиции», но длится всё несколько минут/часов. Не надо ждать результат годами. Но для медлительных этот способ не подойдёт.

Надо понимать, что в большинстве случаев фьючерс будет перед экспирацией стоить столько, чтобы причинить максимум убытков и покупателям коллов, и покупателям путов. Короче, рынок стремится всех нае. наКОЛЛоть и заПУТать!

Но бывают и исключения, когда прилетает внезапно коронакризис или сделки делают инсайдеры, тогда уже плачут продавцы опционов.

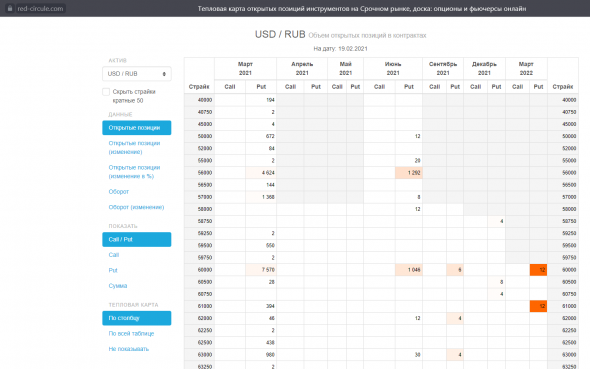

КРАСНЫЙ ЦИРКУЛЬ

Они чему-то там учат. Не знаю.

Для себя нашёл полезное: Доска опционов как у Мосбиржи, но в другом виде и называется «Тепловая карта».

Ссылка: red-circule.com/heatmap

Из явных минусов — нет недельных опционов, нет данных по фьючерсам и данные только по итогу за прошлый день :((

А удобно то, что все страйки и серии находятся в одной таблице. В наличии все инструменты Мосбиржи.

Слева можно пожимкать что интересует. Например, Si:

Я обычно выбираю «Открытые позиции», «Call/Put» и «По столбцу». Можно пожимкать, что изменилось за день, но актуальные данные лучше см. в QUIK.

«Оборот» — это прошедшие за день объёмы. «По столбцу» — выделяется максимальное число в столбце. «По всей таблице» — максимальное число во всей таблице — это удобно, если очень много значений и нужно быстро увидеть максимальное.

Вот состояние у текущей цены фьючерса:

Например, сразу вижу «своего любимчика» на 72250PUT (с максимальным открытым интересом в мартовской серии). Позицию ещё держит, молодец! Сейчас теор. цена опциона 320, а сделка была по 950. Вот грохнется Si, и как мы заработаем! :))

Также Тепловая карта быстро позволяет понять на каких страйках есть/появился приличный Открытый интерес, который может влиять на фьючерс.

Например, сейчас в Si «вся жизнь кипит» в основном на марте. Кроме ПУТа 72250, большой Открытый интерес сейчас на 65000 и 70000. А сверху преобладают коллы на страйках 80000, 85000, 90000, 95000, 100000 и 105000.

+ недавно (с 12.02.21 по 17.02.21) нарастили ещё коллы на страйке 100000 на июне 2021-го! Открытый интерес здесь перевалил 100000к! (На самом деле Мосбиржа всегда преувеличивает, а реально надо все числа Открытого интереса и по фьючерсам, и по опционам надо делить на 2).

Зачем я так подробно описываю всю эту фигню?

А чтобы дальше было проще!

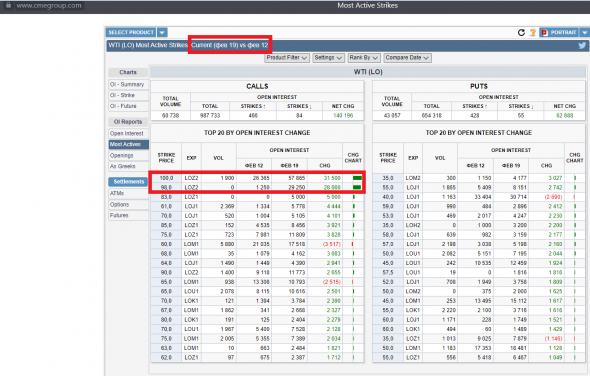

CME GROUP

А вот как это выглядит в Америке!

«Андрей Михайлец» вместо хождения по митингам в Минске и получения дубинками по спине записывает ролики. Вот прикольный на 9 мин. smart-lab.ru/blog/677992.php

В нём я увидел полезную ссылку на сервис «QuikStrike Tools» на сайте СМЕ. Он находится справа вверху и можно выбрать из списка нужный массив данных, называется More QuikStrike Tools.

На досуге я свои познания немного «расширил и углубил».

Главный недочёт сервиса — по умолчанию всегда открываются данные по деривативам на депозиты в eurodollars, и надо каждый раз открывать то, что тебе нужно.

Также — загрузка данных происходит не мгновенно, а проходит несколько секунд.

1. Commitment of Traders = детализированный отчёт COT от CFTC

Ссылка: www.cmegroup.com/tools-information/quikstrike/commitment-of-traders.html

Меня интересует нефть WTI, поэтому я жимкаю на треугольник справа от SELECT PRODUCT и выбираю Energy / Crude Oil / WTI (LO).

LO — это код для опционов нефти WTI.

Есть явная корреляция между Net Positions (жёлтая линия) именно этих участников = Managed Money и ценой на нефть в среднесрочной перспективе (от 2-х недель). Возможно, это лучшее что есть в этом отчёте.

Если можете дополнить по теме — расскажите в комментах.

! Конечно — можно выбрать почти любой торгуемый инструмент и опционы на него (см. п. 3).

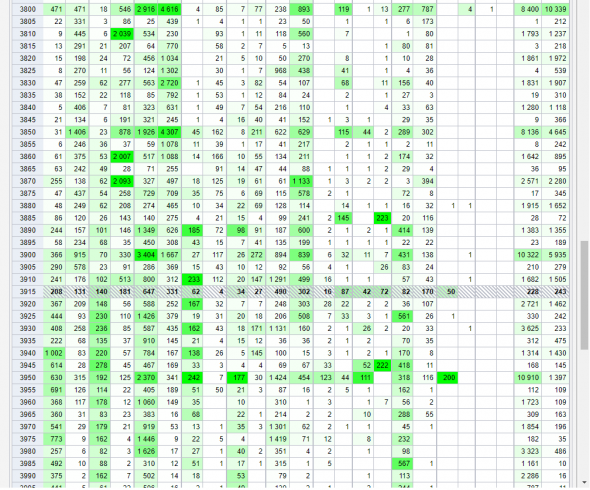

2. Most Active Strikes = ранжирование по максимальному изменению Открытого интереса среди всех страйков за последний день (! для сравнения можно выбирать любой из последних 5-ти торговых дней).

Ссылка : www.cmegroup.com/tools-information/quikstrike/options-most-active-strikes.html

Ради интереса я взял для WTI изменение за неделю, т.е. 2 пятницы — 19.02.2021 и 12.02.2021. Получилось так:

Здесь интересует столбец «CHG», т.е. CHANGE. Зеленый цвет — прирост, красный в скобочках — уменьшение.

Наблюдается огромный рост Открытого интереса на коллах на страйках 98$ и 100$ на декабрьских опционах 2022-го года!

Можно на досуге посмотреть все варианты. Настройки сверху — сами жимкайте, там всё просто.

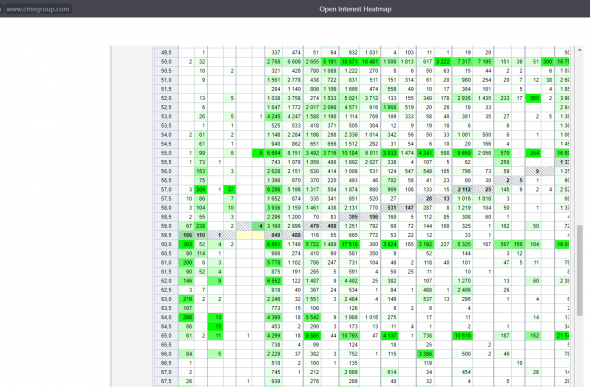

3. Open Interest Heatmap = Тепловая карта. (Это совсем не «Красный Циркуль»).

Ссылка: www.cmegroup.com/tools-information/quikstrike/open-interest-heatmap.html

Теперь перематываю вниз к страйкам «у денег», т.е. ATM.

Серые косые линии в некоторых ячейках — это цена фьючерса около данного страйка. На нефти сейчас наблюдается несильная бэквордация (цена следующего фьючерса меньше предыдущего).

Недельные опционы расторгованы слабо относительно месячных. Самый ликвидный — ближайший месячный контракт.

На нефти есть особенность — любовь некоторых товарищей с глубокими карманами заключать крупные сделки на декабрьских контрактах.

Также можно заметить скопление коллов на страйках 60$-62$ на мартовской серии — не исключено, что это являлось причиной отскока вниз на этой неделе (но это не точно :))

Быстрый анализ показывает, что люди любят на нефти WTI страйки кратные 5$. На мартовской серии виден барьер снизу на 45$, а вот сверху при проходе 62$ вверх никаких серьезных ограничений на месяц вперед пока нет.

Также если см. все серии, то сейчас наблюдается некий паритет по коллам и путам на значении 50$. (Долгосрочная точка равновесия??)

Максимальные точечные интересы сосредоточены в контрактах LOM1 (86 DTE) — июнь, LOZ1 (269 DTE) — декабрь, LOZ2 (634 DTE) — декабрь 2022-го. Короче, богатенькие оптимисты ждут достижение/превышение 98-100$ по WTI втечение 2.5 лет.

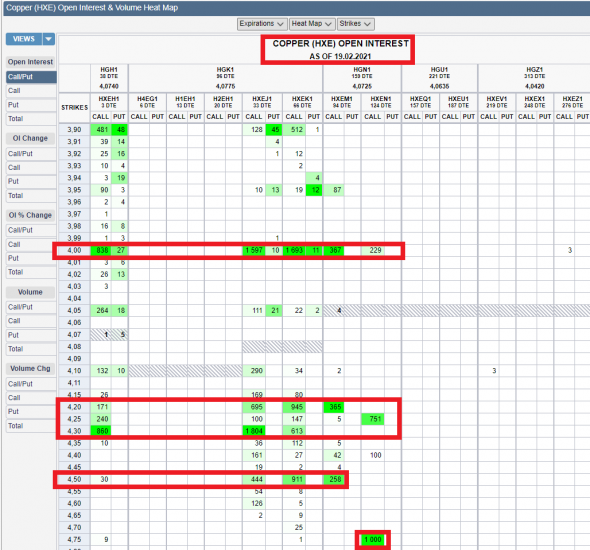

Отвлечёмся от нефти — посмотрим на COPPER (HXE). Как найти медь — домашнее упражнение.

Месячная экспирация по всем металлам будет во вторник 23.02.2021.

Фьючерс выпер выше 4.00, но сверху на опционах есть ещё зона 4.20-4.30, а в следующих сериях 4.50 и 4.75. Вот дневной график фьючерсов на медь за последние 2 года:

Наверно, такой бурный рост скоро прекратится.

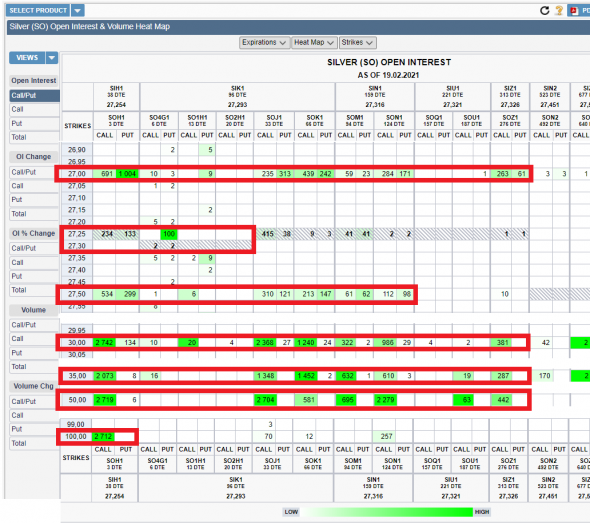

Нынче актуальна тема пампов. Вспоминаем, что 01.02.2021 «нехорошие» рыбяты из телеграмм-канальи WSB захотели запампить серебро. Но на 30$ что-то пошло не так и цена быстро вернулась на 27+-. Свободный рынок он такой — Белугу гоняйте, и то пару дней, а важные вещи трогать нельзя.

А что Титов? там с опционами? См. Тепловую карту: треугольник справа от SELECT PRODUCT и выбираю Metals / Precious Metals / Silver (SO).

Наблюдается большой навес из коллов на страйках 30$, 35$, 50$ и… 100$ на ближней экспирации. Все они сгорят безрезультатно.

Вот нарезка:

У текущих значений фьючерса Открытого интереса очень мало. Есть небольшой барьер из путов снизу на 27.00$ и совсем небольшой барьер из коллов на 27.50$. Вангую — цена в диапазоне 27.00-27.50$ будет до среды.

На золоте тоже много оптимистов. До среды не будет дороже 1850$ и все дальние коллы сгорят.

Забавно, но люди интересуются одними и теми же страйками вне зависимости от серии. Одни и те же торгуют всё время что ли?

Рассматривать подробно не буду. Если драг. металлы полетят вверх, то все вместе и это будет не в ближайший месяц скорее всего.

На S&P500 была на этой неделе месячная экспирация, выше 4000 так и не пустили. Что интересно, у данного фьючерса опционов — просто море! Кроме квартальных, месячных и недельных, есть ещё 2-х дневные. Поэтому экспирация происходит каждый понедельник, среду и пятницу. И самое главное — море ликвидности! Есть Открытый интерес практически на каждом страйке, если опцион месячный или квартальный.

На ближайший месяц сверху барьер теперь 4050. А вот снизу только 3600. Поглядим.

«СКУЧНО, ДЕВОЧКИ!»

ХА! «А как тебе такое Илон Рогозин?»

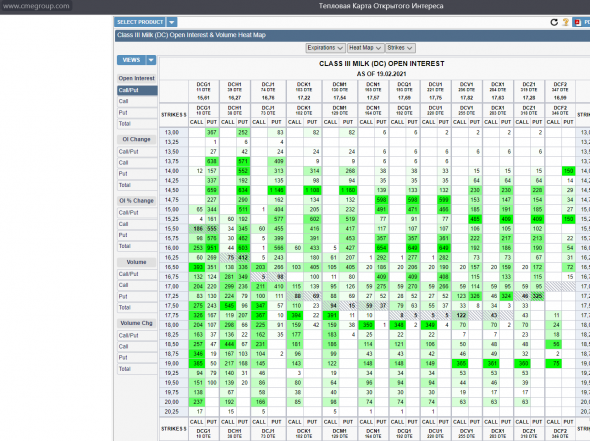

Посмотрим на… та-дам — МОЛОКО, СЫР и МАСЛО!

Опционы на МОЛОКО: SELECT PRODUCT / Agriculture / Dairy / Class lll Milk (DC)

Но особенно интересно как там этот фьючерс торгуется. Шутка юмора: если на investing.com набрать MILK, то выскочит MSCI Sri Lanka :)) Надо набирать DCSC1. Вот дневной график за 3 года:

На последние 2 инструмента не нашёл графиков — если знаете — скиньте ссылку.

Замечаю сильное контанго по всем инструментам ежедневных продуктов питания = продуктовой инфляции. «И это вызывает озабоченность!»

З.Ы.:

Ладно, получилось затянуто, остальное потом как-нибудь. Будет полезное не только опционщикам, честно.

А если вдруг кажется, что жисть «бьёт ключом по голове» (как нам регулярно повествует «Кембридж аналитика »), то вот позитивный фильм на 5 минут:

НО! Надо успеть скинуть вовремя, ибо опцион теряет стоимость очень быстро на обратном движении.

Но бывают и исключения, когда прилетает внезапно коронакризис или сделки делают инсайдеры, тогда уже плачут продавцы опционов.

мож лучше не изобретать пока, а использовать их как Аллирог:

Аллихвост, «Реклама» была написана человеку, который никогда не торговал опционы.

Ну и другим на заметку.

По логике написанного он например заменял покупку колла на (покупку фьюча + покупку пута). Т.е. покупал синтетический колл.

Или наоборот — синтетический пут.

У этой стратегии есть и плюсы, и минусы.

asfa, да. эта фраза вырвана из ответа на вопрос про залипания позиций в торговле акциями, в рамках его концепции «Торговля Временем» www.h2t.ru/blog/2233.html

перейдя на срочку, он придумал такую конструкцию, интрадей фьючом с прикрытием от резкого движения, опционом (система «Прикрытый Интрадей»).

я подумал может ты в курсе детально.

Аллихвост, понятно, «залип» у него = находишься в убыточной позиции, но не хочешь фиксировать убыток.

Помню я читал эту статью, он и на Смартлабе выкладывал частями.

Нету там Грааля

Я как раз экспериментировал подобное в 2013-14 гг. Результат на РТС у меня был строго отрицательный (в основном из-за переплаты за «дорогие» опционы).

Вопросы:

1. Используете что-либо из написанного там? Результат приносит радость?

2. Разбирали его торговлю за апрель 2018-го? Какие мысли?

asfa, да. про залип точно, он против стопов. ждёшь возврата цены и выход в соответствии с запланированной целью по прибыли.

не ну «подобное» не катит наверно. нужна точная конструкция, для чистоты эксперимента.

ответы:

1. нет не использую. обостряю разные ключевые моменты в поиске проблемных точек. пока слышу только шум бестолковый, типа он редиска.

2. про его залёт читал статью, его же тут на СМ. мне показались логичными его доводы. ну типа попал не без помощи странных действий брокера. вроде договорился, чтобы не резали, а они гады (Финам) ночью всё и порешали. в других компаниях где не закрыли принудительно, проблем же не было по итогам.

немного схоже с ситуацией по нефти 2020.

Аллихвост, надо найти что-то, что будет приносить прибыль более-менее регулярно.

Некоторые люди уходят в продажу опционов. Вот «Карлсон» показывает рост счёта. Как и «Алекс64». Но тут главное — не допустить огромного убытка при «взрыве» волатильности, иначе сразу наступит конец.

Насчёт апреля 2018-го — система простая: брокеры имеют обязательства перед биржей, а клиенты имеют обязательства перед брокерами.

И вот возник клиент, у которого размер позиций такой, что может брокера «похоронить». Тут уже договоренности на уровне риск-менеджера или директора мало значат, т.к. уже им придётся отвечать перед собственниками бизнеса.

Биржа из-за «взрыва» волатильности подняла ГО по фьючерсам и автоматом по опционам. Поэтому у тех брокеров, у кого были резервы живых денег, могли переждать, а у кого резерва не было — пришлось закрывать позиции.

То, что некоторые сотрудники брокеров злоупотребили этой ситуацией тоже не секрет.

И я согласен с Твардовским или кто там его ещё критиковал: парень в погоне за большой доходностью перебрал с рисками. Риски реализовались. Если бы все ему пошли навстречу тогда, то в след. раз «взрыва» волатильности (а как мы уже знаем — это март 2020) размер позиций под риском был бы значительно больше. И тогда бы пострадали другие клиенты этих брокеров. А банкротство брокера в РФ никак не защищено.

Насчёт апреля 2018-го — мы же не знаем о возможностях резервов Финама на тот момент. и эти доводы они конечно логичны, не поспоришь, но после консультаций и договора о временном ожидании развития событий, принять решение закрыть якобы из опасений ухудшения (ГО в 20 раз, куда ещё!), как то мутно выглядит.

извини грузанул тебя наэрно?

и на это что-то, похожа «Торговля Временем»

я думаю каждый, кто не первые лет 5 торгует уже попробовал всё, что только можно. Там Грааля нету. Сам автор это доказал на практике, к сожалению.

точно — невозможно, если ты не инсайдер.

Если изучать РТС долго, то перед «взрывом» всегда возникает одно из двух:

1. было снижение, которое закончилось «взрывом», а не ростом индекса.

2. было снижение, потом узкая консолидация, которая закончилась «взрывом», а не ростом индекса.

В фазе роста индекса ни разу не было обвала (пока).

Зная это, можно подстелить соломку. Но он утверждает, что рынок на 100% хаос и не прогнозируем в принципе. Другие (и я) с этим не согласны.

мы же не знаем о возможностях резервов Финама на тот момент.

у Финама почти нет резервов. Это показал и март 2020 — когда биржа подняла ГО, они каждый день мне присылал уведомления о довнесении, хотя у меня риски тогда были сильно снижены и загрузка счёта была ниже 50%. Потом я вообще всё закрыл в Финаме, они присылали ещё 3 дня и перестали.

Спросил у коллег — причина: «брокеры имеют обязательства перед биржей, а клиенты имеют обязательства перед брокерами.»

Перед биржей возникли обязательства у брокера. Наверно потому что какие-то клиенты брокера перебрали с рисками или сам брокер «залип». Поэтому и просил всех клиентов — «подкиньте деньжат, плиз».

Кто-то подкинул + биржа снизила ГО и жизнь наладилась

(Открытие денег не просило и это понятно).

Кстати в ситуации с нефтью в апреле деньжат уже не просил почему-то. Злые языки говорят, что Финам — это ММ на американской нефти и не остался в убытках, а может и наоборот — не знаю

да он постоянный сливала! жесть!

ну потому что это было не 1 раз. Т.е. систему человек не меняет, а значит в след. раз будет аналогично. Он надеялся на брокеров — про ГО уже писал выше.

«У каждой системы есть свой черный лебедь, но ключевой вопрос — в вероятности его наступления и в конечной стоимости его прихода для вашего счета.»

это да. И задача трейдера / риск-менеджера (если это др. человек — то лучше) минимизировать оба исхода.

принципы описанные в «Торговле Временем», как раз и позволяют минимизировать разрушение счёта.

asfa,

1. грааля нету ни где пока, значит берём из того что есть, а есть только это. всё остальное разрозненные обрывки умственных спекуляций. или методы тыка.

2. http://forum.mfd.ru/forum/poster/?id=425 — за 15 минут читалки поймёшь, что рынок хаос или сделаешь открытие опровергающее Аллирога. попробуй! и это будет ТВОЙ вклад, который однозначно сделает тебя самым экономически счастливым, во всех трёх мирах!

от «других» ваще ни слуху ни духу, кроме беспочвенных оскорблений.

3. тему Финама не сможем просечь, много закрытой информации, а гадать просто неохота. советы коллег и мнения приближённых не внушают доверия. довнести сколько нужно было, когда ГО в 20 раз подняли! или нужно было сотни миллионов соломенных рублей подстелить, за 10 лет до кризиса. не проще предполагать прилёт лебедей с уверенностью, что настройки твоей системы не допустят тотального разрушения? да это и не суть. предлагаю опустить.

5,6. там нет грааля, он пишет сразу об этом, но эта концепция является платформой для построения сбалансированной системы. работающей во всех фазах рынка и которая оградит от полного лебяжьего разрушение!

или просто пройти курс у Аллирога. (щас клевать начнут за слово курс), а если стоимость указать. (… ба, да это же сам Коровин)

от «других» ваще ни слуху ни духу, кроме беспочвенных оскорблений.

и надо понимать, что часть из них — это сотрудники брокеров

3. проблемы Финама — известны, если интересоваться.

Открытие было в большой попе осенью-зимой 2008-го (как раз из-за проданных опционов), но раздобыли деньги — и всё наладилось!

Проблема только в наличии резервов/живых денег. Не хватает = банкротство. Всё как у простых трейдеров с 5-ю копейками.

или нужно было сотни миллионов соломенных рублей подстелить, за 10 лет до кризиса.

если рынок хаос на 100% — то да, см. п.2

не проще предполагать прилёт лебедей с уверенностью, что настройки твоей системы не допустят тотального разрушения?

эта концепция является платформой для построения сбалансированной системы. работающей во всех фазах рынка и которая оградит от полного лебяжьего разрушение!

но тогда и доходность торговой системы на дистанции будет небольшая! См. п.3

З.Ы.:

Предлагаю в рабочий день — поработать!

Аллихвост, я понимаю его точку зрения, но у меня своя.

И у каждого должна быть своя!

Аллирог считает минимум доходности на бирже в 20-30-40%, нормой (имеется в виду на дистанции хотя-бы 10 лет).

У меня знакомый занимается продажами опционов на РТС. Он показывал — 40% годовых — это пиковое значение доходности. Обычно доходность ровно растёт, потом происходит «коррекция», иногда сразу «в пол».

Нету стабильности

Если бы у него не было просадок, то это просто Грааль! Но так не бывает ни у него, ни у Коровина, ни у любого другого.

я доверяю его опыту и у меня это не вызывает отторжение.

А доверие на чём основано?

Он говорит правильные вещи, но на практике не получается стабильно и долго быть в плюсе.

Может быть что-то не так? Может быть лохотрон Биржа иногда использует нечестные приёмы?

asfa, ты если занят, то не парься с ответом.

asfa, у некоторых людей точки зрения совпадают, ведь так. и почему у каждого должна быть именно своя?

зачем продажи опционов? каким способом прикрыть эти продажи/покупки от резких движений? тут я полностью теряюсь.

а вот с Аллироговским подходом, даже я слабо отдупляющийся, вижу логику конструкции: торгуешь внутри дня фьючерсом без стопов под прикрытием опционов. к экспирации или досрочно, либо фьючом прибыль соорудил, либо опционы стрельнули на движении.

на акциях можно и залипнуть слегка, не страшно.

отсюда и стабильность можно ожидать. а просто торговать разными инструментами, канешно стабильность откуда? где-то качнули и на движении против всё заработанное слил.

люди пытаются осознать вход/выход на основе прогнозов. в этом проблема.

мож чота не догоняю?

откуда мощная просадка если система безопасности сбалансирована просто и надёжно? только если совсем неудачно внутри дня торгуешь. а тут даже если и захочешь, не сможешь торговать неудачно, потому что стопы не убивают тебя в движении против твоей позы. ты просто накидал сделок и ждёшь когда сработает тейк. от тебя тут не зависит ничего, только считаешь сколько рынок налил тебе! на крайняк ноль, может чуть ниже. но будет и выше тоже. понимаешь?

моё доверие к нему, на его опыте основано и подкреплено логикой в его рассуждениях! причём тут его просадки и доходы. у него другие объёмы и условия, о которых мы не знаем.

вот с чего ты взял, что у него на практике не получается стабильно и долго быть в плюсе? откуда? покажи! слухи! да даже если ты мне это докажешь, мне до лампочки. это херня, как бывает сапожник без сапог!

asfa, отлично общаемся! главное в сплетни не стикать.

отлично общаемся! главное в сплетни не стикать.

2 момента:

1. в апреле 2018-го у него была позиция в РТС в пропорциональных спредах на путах + дельта хедж фьючерсом. Об этом он сам же пишет по твоей же ссылке http://forum.mfd.ru/forum/poster/?id=425, в 3-м абзаце вся информация по ситуации.

Случился «взрыв» и его позиция из-за проданных опционов (из-за их Веги) стала временно сильно отрицательная. Тут он прав — если бы ему дали просто время, то он бы получил прибыль. Но биржа требовала денег от брокеров и некоторые брокеры его закрыли.

С этой ситуацией мне всё ясно. Он своим примером показал как в этой данной конструкции реализовался риск позиции = не хватило денег на поднятое биржей ГО. Вопросов нет.

Что ты написал — это точно не п.1, это совсем другое.

По логике это (покупка фьючерса + покупка пута), а дальше некоторый дельтахедж в зависимости от того куда фьючерс будет скакать.

Но на большой или увеличивающейся волатильности — наверно это лучшая стратегия.

«XaoC82, ГО под позиции утром 9-го апреля было 15 млн, а вечером стало 200 млн. р. С каким запасом? В 20 раз меньше счета? ) Сколько довносить? 180 млн? ))»

«VadimTrade, оглянитесь вокруг.Люди сливают регулярно на ровном месте. А я слил часть клиентов впервые за 20 лет на ИСКУССТВЕННО созданной ситуации, которая произошла ОДИН раз за всю историю отечественного срочного рынка. И при этом — моя система хрупкая? )»

asfa, я в этой конструкции хотел разобраться с твоей помощью. и возможно путано высказался. в этой связке ведь всё закрыто от резкого изменения цены, или нет?

Аллихвост, конечно, я бы посоветовал очень хорошо разобраться в том, что есть в бесплатном доступе, а уже потом тратить деньги на курсы. Торопиться не надо

. И это, не надо тут с «ch5oh» ругаться — он с Каленковичем работал и вообще эксперт по опционам.

asfa, я с ним не ругаюсь. он же мне толкает, что Аллирог плохой управляющий, а меня это ваще не интересует. уводит разговор опять в какие-то дебри сплетней.

asfa, так и я об этом. по одному искусственно созданному случаю делать многозначительные выводы, как это возможно?

Аллихвост, в марте 2014г.

asfa, в разговоре я пару раз точно объяснялся по своим целям.

разговор начинался про схему Аллирога под названием «Прикрытый Интрадей», ты зачем то свалил её в обсуждение залёта Коровина 2018.

вроде всё обсудили и ты опять пишешь про недооценённые риски!

ты спрашиваешь зачем цитаты разбирать? я тебе их выкладываю, как ответ/реплику на твой аргумент. если ты не читаешь мои коменты, ты сам с собой что ли общаешься?

в марте 2014 залётов не было, я щас глянул этот случай (он там благодарит брокеров, что не стали крыть), или ты о другом?

и там кстати выплыл ответ на твой аргумент по поводу торговли фьючом под прикрытием опционов — «На ряде счетов я работаю “Прикрытй Интрадей“ и эти счета были 3–го числа в ОГРОМНОЙ прибыли, потому что в базе основаны на ПОКУПКЕ опционов, так что внезапный рост волы до 80-и принес по ним феноменальную сверхприбыль.»

ты же мне на мой вопрос — «всё ли там закрыто от резких колебаний?», ответил — «канечно нет!» и… стал описывать технику c рисунками.

вывод кто то из вас пи@дит.

если ты не читаешь мои коменты, ты сам с собой что ли общаешься?

мне уже такое говорили

потому — не исключено

в марте 2014 залётов не было, я щас глянул этот случай (он там благодарит брокеров, что не стали крыть ), или ты о другом?

ХА! Ну как это не было?!

Там тоже счёт уходил в минус временно, но тогда его не закрыли. (Почему-то? )

Вот см.:

в марте 14-го не крыли — он благодарит Финам

в апреле 18г. закрыли — он судится с Финамом

ты же мне на мой вопрос — «всё ли там закрыто от резких колебаний?», ответил — «канечно нет!» и… стал описывать технику c рисунками.

Согласен! Мой косяк! Ответил не по теме.

Ты же спросил:

asfa, я в этой конструкции хотел разобраться с твоей помощью. и возможно путано высказался. в этой связке ведь всё закрыто от резкого изменения цены, или нет?

а я про апрель 18-го начал. (наверно — больная тема для меня и для других).

Но кстати полезная на будущее — стоит ли продавать опционы ОТМ?

никому нельзя верить, даже себе

.

Давай так — я на выходных почитаю про этот метод = “Прикрытый Интрадей“, потом выскажу своё мнение подробно.

asfa, первый абзац, не понимаю тебя совсем. и тут же думаю, а вдруг он и это не прочтёт.

===============================================

второй — так накуя крыть если есть варианты. и в 14 и в 18. больше кстати нету? мож у спецов спросить?

Вот см.:

в марте 14-го не крыли — он благодарит Финам

в апреле 18г. закрыли — он судится с Финамом

никому нельзя верить, даже себе

.

Давай так — я на выходных почитаю про этот метод = “Прикрытый Интрадей“, потом выскажу своё мнение подробно.

я верил в тебя всегда! («Прикрытый Интрадей» — АЛЛИРОГА. а то начитаешься специалистов опционщиков. важно!)

но предвижу итог, начитался обрывков — система закрыта в нюансах, а ключ у Аллирога (говорят в левом яйце, будь осторожен! ) и стоит 50

000 рублей.

а вдруг он и это не прочтёт.

опять цитаты дать почему не крыли в 14 и почему крыли в 18.

а надо было как, наоборот? 14-суд, 18-благодарность.

а это было бы прикольно!

первый шаг на пути к добру — перестать звиздеть СЕБЕ.

но предвижу итог, начитался обрывков — система закрыта в нюансах, а ключ у Аллирога (говорят в левом яйце, будь осторожен! ) и стоит 50000 рублей.

посмотрим.

Кстати, если много свободного времени, то можно найти на Смартлабе тех, кто у него обучался и всё выяснить. Зачем же сразу 50тыщ платить?

Аллихвост, тут сбор информации, потом её анализ.

Я помню в комментах в постах про Коровина были его ученики, писали, что всё супер — надо с ними пообщаться.

вопрос: Такой вопрос. Вы работаете в лонг. Но допустим вы уверены или у вас есть некий инсайд, что будет железно падение, да просто рынок валится, как в 2008. Вы ничего менять не будете? Или в это время не торгуете? А может в это время переходить на путы и покупать фьючи?

а тут верно? — «идет обычный интрадей фьючами от продажи. А колы нам нужны чтоб не залипнуть в шортовой позе против роста. Если будет рост мы оказываемся в направленной позиции вверх за счет колов.»

При колебаниях рынка на месте — мы зарабатываем на интрадее.

При падении — зарабатываем на неснижаемой части шорта фьючей.

А при росте — зарабатываем на колах.

К слову моя стратегия на фьючерсах и опционах постулирует прямо ПРОТИВОПОЛОЖНЫЕ действия :

1.Опционы не продаются, а ПОКУПАЮТСЯ!

2.Фьючерсы берутся не В ТУ ЖЕ сторону, что и купленные опционы, а в ПРОТИВОПОЛОЖНУЮ.

asfa, всё логично? или есть проблемы, как думаешь?

Аллихвост, ну да, см. тот же коммент от 22:32.

есть проблемы = недостаточное движение рынка в одну из сторон.

Говорил уже — я торговал такое в 2013г. — у меня вышло плохо. Сейчас наверно до лета эта стратегия будет нормально работать.

Аллихвост, правильный вопрос — про риск и доходность. «Нормальные психи» хотят доходность 1000%+

Ты 3%/месяц взял отсюда:

30-40% годовых? 3% в месяц — это 36% годовых. Берем 20 рабочих дней в месяц и получаем в среднем 0,15% в ДЕНЬ — и этого нам достаточно, чтоб получить 36% годовых без всяких ДОПОЛНИТЕЛЬНЫХ рисков в виде плечей. Правильно? И что — для того, чтоб поймать 0,15% в день вам нужно использовать плечи? ))

Если взять мартовский 142500 колл по цене 3130, Дельта = 0.45 и Тэта=-95/день, тогда заработать надо : 212/(1-0.45)+95=480 пунктов/день.

Почему так дорого стоит страховка? Потому что в любой момент и особенно при переносе через ночь есть шанс, что фьючерс унесёт резко и далеко (5000-10000 пунктов), и тогда эта позиция принесет много денег за короткое время.

Аллихвост, всё так.

Как я и писал сейчас выше.

Но заработок будет только при достижении тейк-профита.

Аллихвост, ну что я и писал сегодня:

или = лонг фьюча + лонг пута (1 или 2-х)

или = шорт фьюча + лонг колла (1 или 2-х).

Это эквивалентные позиции. Можно иметь небольшой доп. выигрыш только за счёт разницы волатильности на разных страйках.

Также просто покупка опциона — это прикрытый один конец и возможность заработать на другом. Но тут важно направление торговли.

Насчёт прямой покупки путов — это ответ на «будет железно падение«.

Проблема здесь та же: недостаточное продвижение рынка до тейк-профита и потеря премии опциона.

. Надо взять и посчитать каждый вариант на реальных ценах. И потом всё сравнить.

Аллихвост, мы сейчас говорим про конкретно 09.04.18

я в этой конструкции хотел разобраться с твоей помощью. и возможно путано высказался. в этой связке ведь всё закрыто от резкого изменения цены, или нет?

конечно нет! Огромный риск при резком снижении цены на большую величину — что как раз и произошло.

Он говорит, что пытался продавать фьючерсы, чтобы как-то уменьшить риск, но во-первых, это мало бы помогло, т.к. Дельта позиции не была сильно положительная, а во-вторых — главный риск дала Вега позиции, а этот риск можно было сократить только покупкой с убытком тех опционов (или соседних), которые он продавал перед этим. Он сам всё это прекрасно понимал и просил просто время выждать до экспирации 11.04.2018, чтобы освободилось ГО от проданных недельных опционов.

По логике — он всё верно спрогнозировал — рынок пойдёт вниз на 110-90 и он получит максимум прибыли (Кстати! Какой тут хаос? Был верный прогноз!).

Но рынок туда упал за 1 день + взлетела кратно волатильность и биржа подняла ГО (получился двойной удар).

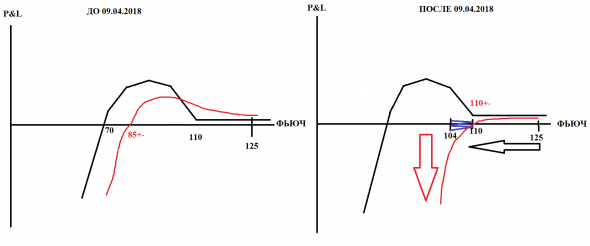

Вот схематично нарисовал:

Чёрные линии — данные на экспирацию, красные — «в моменте».

Это не точно, т.к. я не знаю пропорции купленных и проданных, но в целом верно.

Если бы рынок вяло спускался вниз, то он бы заработал прилично (красная растёт при снижении и переходит в чёрную 11.04.18 — для недельных опционов).

Но 09.04.18 фьючерс обрушился со 125 до 110 и волатильность резко выросла кратно. Позиция резко стала очень минусовой (красная линия) из-за роста волатильности и поэтому кратного роста в цене проданных опционов (купленные выросли меньше).

10 и 11.04.18 фьючерс сильно колебался в пределах 110-104.

Если бы были только недельные или только июньские, то возможно его бы не закрывали. Не знаю.

Почему его стали закрывать? Не хватило свободных денег:

1. ГО по проданным опционам поднялось кратно из-за приближения фьючерса к границе проданных опционов.

2. Биржа подняла базовое ГО на фьючерс, а значит и на все опционы из-за резкого роста волатильности.

В итоге 1.+2. = поднятие ГО в 10 раз.

**************************************

а вот покупка фьючерса + покупка опциона с периодической продажей/покупкой нескольких контрактов фьючерса = это вообще другая стратегия.

Как раз в ней риск получить большой убыток сразу мал (он есть), но много заработать получится только если произошёл «взрыв», как 09.04.2018. Т.е. по сути это почти обратная стратегия.

asfa, сразу по последнему.

«… оглянитесь вокруг.Люди сливают регулярно на ровном месте. А я слил часть клиентов впервые за 20 лет на ИСКУССТВЕННО созданной ситуации, которая произошла ОДИН раз за всю историю отечественного срочного рынка. И при этом — моя система хрупкая? )»

и не просто закрывать! а закрывать в разрез договорённости!

«Если б он на это не согласился, то раздал бы лимит и я сам спокойно без убытка все был закрыл, как делал сто раз и до этого и после этого.»

он мог это сделать, если-бы ему отказали сразу?

вывод муть. как вы умудряетесь из этой мути извлекать смысл?

цель не много заработать сразу, а стабильно стричь.

он мог это сделать, если-бы ему отказали сразу?

обычно делается по согласованию с брокером. Брокер для клиента временно расширяет лимиты на операции за счёт своих средств, клиент спокойно уменьшает риск или закрывает позицию полностью, потом брокер возвращает лимиты.

На практике у брокера не было столько свободных денег, чтобы провести всё как обычно. Но риск уменьшать надо — биржа требует. В итоге его закрыли сотрудники брокера + сами наварились на этом.

вывод муть. как вы умудряетесь из этой мути извлекать смысл?

asfa, ты пишешь у брокера не было возможности расширить лимит, а Аллирог пишет — «Более того, для совершения этих сделок и снятия блокировки торгов им пришлось расширить лимит по счету на 200 млн. р. чтоб ГО было положительным ( я успел даже сделать скрин)»

как тебя понять?

ты читаешь цитаты? можешь прям про цитаты?

сейчас ещё сложнее, внезапно праздник стал отмечаться

Зачем мне цитаты разбирать??

По рыночно ситуации вопросов нет.

ФИНАМ Коровина кинул на деньги — они козлы, и суд идёт.

А почему? Потому что сначала Коровин недооценил риски.

Аллихвост, здоров!

Я прочитал про «Торговлю временем» здесь:

www.h2t.ru/blog/2233.html

ИМХО:

общие фразы, обезопасывающие от разорения:

торговля без плечей,

стоп-лоссы не ставим = минусы не фиксируем,

профиты фиксируем (надо ждать! = торговля временем).

Использовать идею можно (или нужно, если не нужна большая доходность), но на практике надо делать свою торговую систему.

Внизу идёт ссылка на «Прикрытый интрадей».

www.h2t.ru/academy/event/7

НО! Это ссылка на курс. Не вижу никаких описаний, что там внутри.

Из того, что ты говорил ранее предполагаю в самом простом виде: покупка опциона пут (может 2 шт.) и фьючерса, чтобы не ставить стоп.

Далее — ждать выноса куда-нибудь вверх или вниз и там фиксировать обе «ноги» в профите.

Риск позиции — после входа в сделку цена будет очень слабо изменяться = не будет доходить до тейк-профита ни снизу, ни сверху и опцион истечет = потеря его стоимости.

Как вариант решения — брать 1-3-х месячный опцион.