Топ 20 российских акций на ммвб

20 лучших российских акций 2020 года. Рейтинг РБК

Акции были выбраны из числа торгуемых на Московской бирже и которые можно купить в каталоге «РБК Инвестиции» за российские рубли.

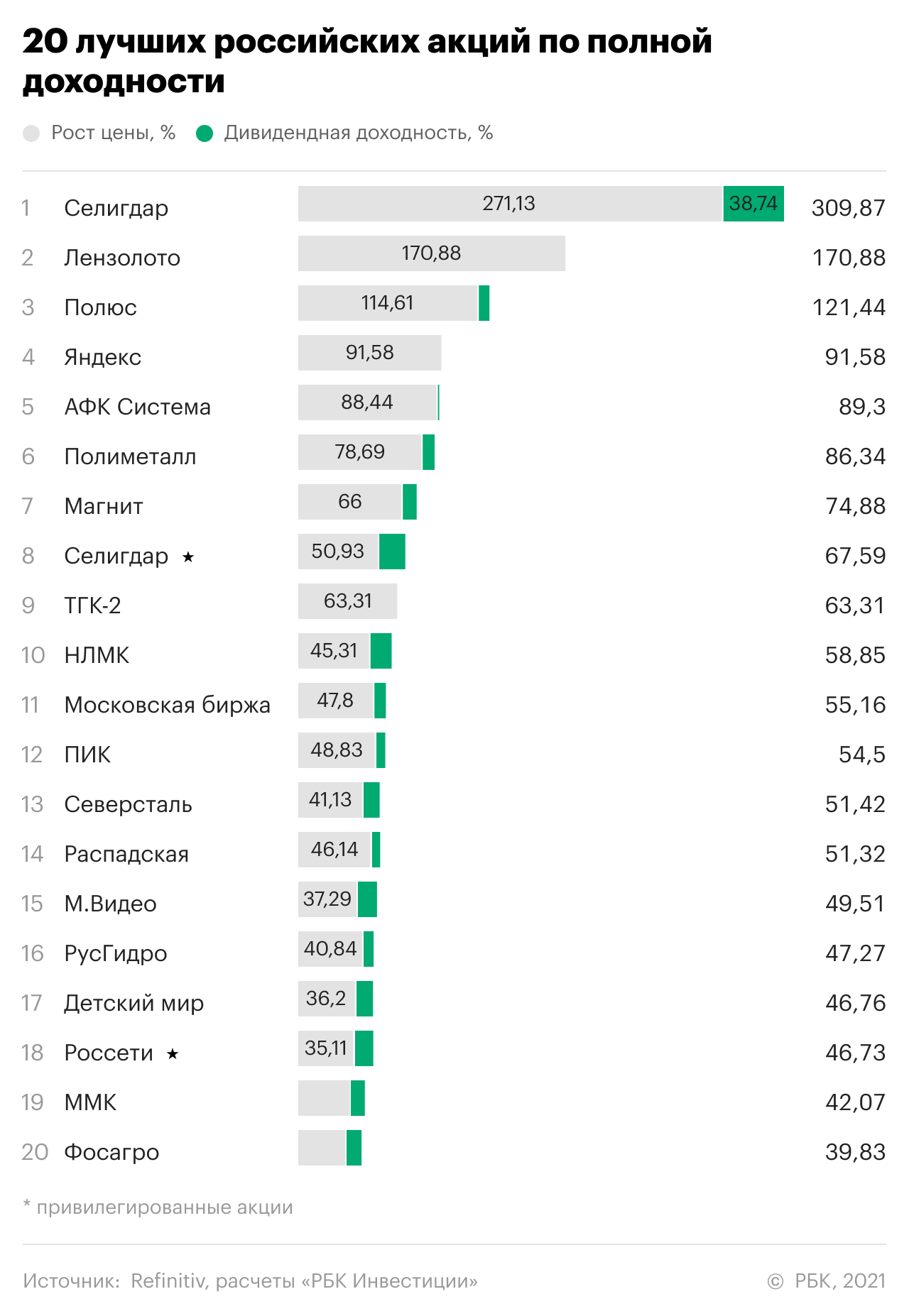

При этом, лучшие бумаги российских компаний принесли инвесторам в 2020 году более значительный доход. Средняя доходность топ-20 российских акций составила 80,9%. А лидеры принесли инвесторам еще больше.

Доход от вложений в акции золотодобывающей компании «Селигдар» составил 309,9%. А занявшие 20-е место акции «Фосагро» обеспечили доход всего в 39,8%. Но и это значительно лучше любого банковского вклада.

Первые три позиции нашего топа заняли акции золотодобывающих компаний, так как в год пандемии COVID-19 золото, как защитный актив, пользовалось повышенным спросом. Всего в топ-20 вошло пять акций золотодобытчиков. Кроме того, в лучшую двадцатку вошли три бумаги компаний черной металлургии, три акции торговых сетей, три акции энергетических компаний. Также среди лучших акций есть бумаги представителей IT, финансового сектора, девелопмента, горной добычи, производителя удобрений и одного многоотраслевого холдинга.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

В число 20 акций, показавших наибольший рост котировок, вошли бумаги «Ленты», и не попали акции «Фосагро». Это единственное различие списков.

Средний прирост 20 самых подорожавших акций составил 72,2%. Для сравнения индекс Московской биржи вырос за год на 8%, c 3 045,87 пункта до 3 289,02 пункта. При этом в начале 2021 года акции продолжили рост, индекс Мосбиржи прибавил за это время еще 6%. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

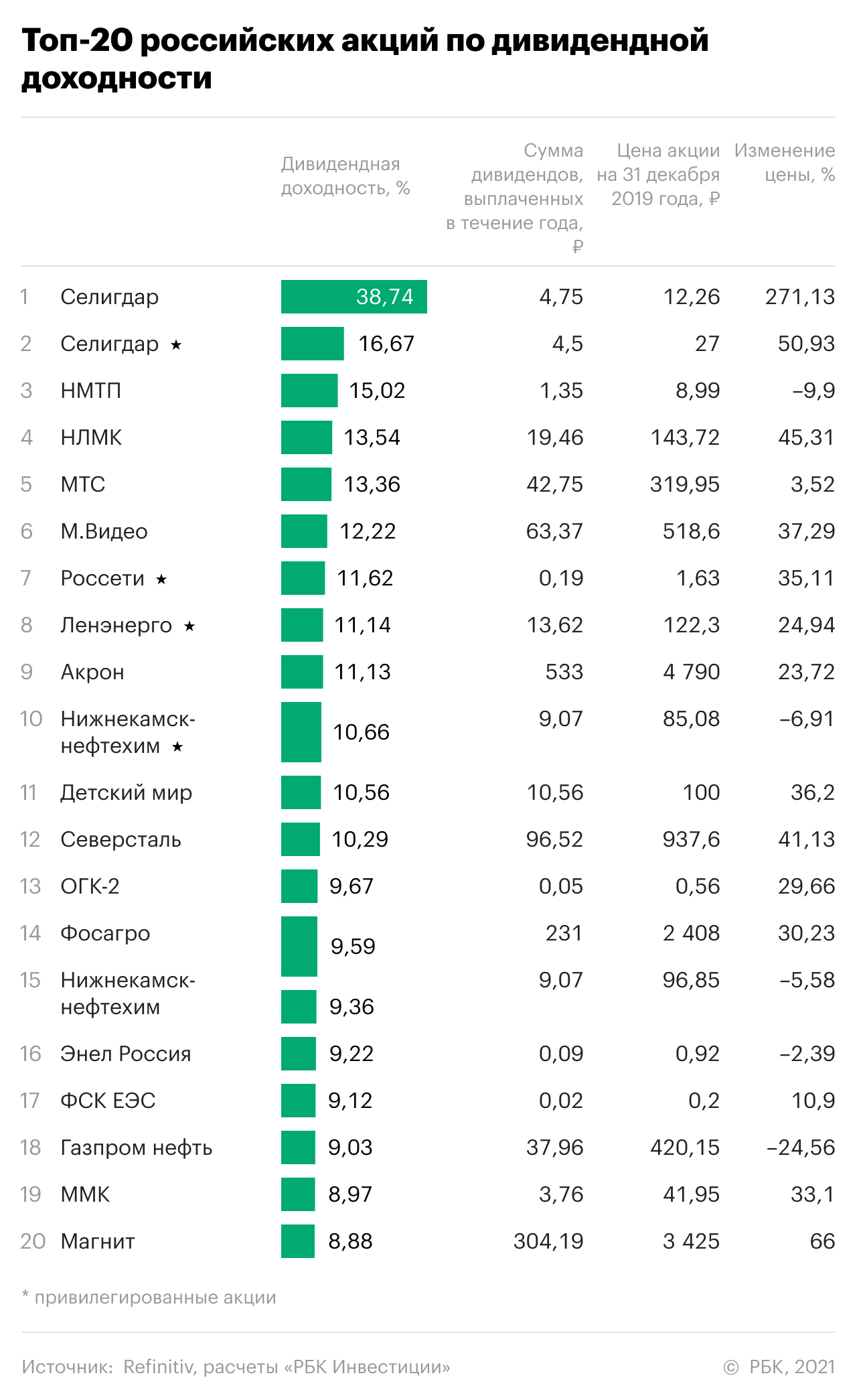

Выплата дивидендов не просто приносит инвестору некий дополнительный доход. Топ-20 акций по лучшей доходности дивидендных выплат в среднем обеспечил дивдоходность в среднем на уровне 12,4%. Но, во многих случаях, именно привлекательная дивидендная доходность становится причиной роста котировок. Сравнение топ-20 по полной и по дивидендной доходности показывает, что списки совпадают наполовину.

Десять бумаг — акции «Селигдара» (обыкновенные и привилегированные), «Магнита», НЛМК, «Северстали», «М.Видео», «Детского мира», «Россетей» (привилегированные), ММК и «Фосагро», присутствуют в обоих топах. Это позволяет говорить о том, что связь между дивидендной доходностью и ростом биржевых цен на эти бумаги не случайна.

В то же время акции НМТП, «Нижнекамскнефтехима» (обыкновенные и привелигированные), «Энел Россия» и «Газпром нефти» вошли в топ-20 по дивидендной доходности. Но дивидендный доход был значительной мере «съеден» снижением котировок. В случае «Газпром нефти» падение котировок даже превзошло прибыль от полученных дивидендов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Топ-50 самых ликвидных российских акций по категориям

Представляю вам технический обзор российских акций из топ-50 по ликвидности за последние 12 месяцев. В обзоре использован классический технический анализ дневных и недельных срезов акций. По традиции, бумаги разделены на группы в соответствии с технической картинкой. Группировка бумаг по техническому анализу помогает расставлять приоритеты и ждать наиболее интересные акции, а не бегать бессистемно по всему рынку. Рекомендую всем придумать систематизацию для своих акций, не обязательно по техническому анализу, можно по отраслям, по ожиданию дивидендов, да хоть по алфавиту. Это упростит ваши «трейдерские будни». Возможно, вам понравится мой подход.

Силачи: акции с глобальными восходящими трендами и вообще без нисходящих трендов. К таким акциям относятся: Сбербанк (ао и ап), «Россети», «ФСК», «МТС», «Северсталь», «ПИК», «Яндекс», «Система», «ОГК-2», «Интер РАО», «ТГК-1», «Татнефть» (ао и ап), «НЛМК», «РусГидро», «Акрон», «Ростелеком», ТСS-гдр, «Полюс».

Инвесторам: на мой взгляд, это акции, в которых приоритетнее всего искать идеи на средний и долгий срок инвестирования. Многие со мной не согласятся, сейчас большинство трейдеров в РФ и США стараются купить что-нибудь дешевое, что на фоне пандемии просело ниже плинтуса, мотивируя это ожиданием V-образного восстановления этих бумаг. Может быть, они и окажутся правы, и заработают сотни процентов. Но я выбираю акции, которые с точки зрения технического анализа не пострадали от коронавируса. Мне не нужны сотни процентов прибыли, ибо где они, там есть опасность и огромные убытки.

Спекулянтам: приоритеты стоит отдавать сделкам в лонг, шорты только на пробоях поддержек.

График 1. Представитель «силачей». Акции «Ростелекома» (недельный срез).

Юниоры: Акции с крошечными нисходящими трендами на фоне глобальных восходящих. К этой категории относятся: Polymetal, «Сургутнефтегаз», ГМК «Норильский никель», «ФосАгро».

Инвесторам: если вам не подошли бумаги из списка «силачей», то можно поискать идеи здесь. Возможно, они скоро перейдут в высшую лигу.

Спекулянтам: приоритеты стоит отдавать сделкам в лонг, шорты на побоях поддержек, также можно предусмотреть шорт у нисходящего тренда, но с осторожностью.

Посмотрим их график для примера, чтобы вы тоже могли идентифицировать представителей этой группы.

График 2. Представитель «юниоров». Акции «ФосАгро» (недельный срез).

Жертвы пандемии: акции с нисходящими трендами имени коронавируса (появившимися в феврале 2020 года) на фоне глобальных восходящих трендов. К жертвам я отношу «Газпром нефть», «МКБ» и «Лукойл».

Инвесторам: если вам не подошли бумаги из списка «силачей» и «юниоров», можно поискать идеи здесь.

Спекулянтам: приоритеты стоит отдавать сделкам в лонг, шорты на пробоях поддержек, также можно предусмотреть шорт у нисходящего тренда.

Среди «жертв пандемии» у меня тоже есть интерес, это акции «Газпром нефти».

График 3. Представитель «жертв пандемии». Акции «Газпром нефти» (недельный срез).

Симулянты со стажем: акции с долгосрочными нисходящими трендами на фоне глобальных восходящих трендов. В этот список входят: «Новатэк», «Сургутнефтегаз» (ап), «Газпром», «М.Видео», «Транснефть» и «Аэрофлот».

Инвесторам: если вам не подошли бумаги из списка «силачей», «юниоров» или «жертв пандемии», можно поискать идеи здесь. Покупать такие акции стоит у надежных восходящих трендов или когда они преодолеют сопротивления своих долгосрочных нисходящих трендов.

Спекулянтам: приоритеты стоит отдавать сделкам в лонг, но особые предосторожности по шортам не нужны.

И в этом списке для среднесрочных инвестиций у меня стоит ловушка на покупку акций «Новатэка».

График 4. Представитель «симулянтов со стажем». Акции «Новатэка» (недельный срез).

Дохлики: акции, у которых основные нисходящие тренды, и вообще нет восходящих трендов. Сюда входят такие бумаги, как «ВТБ», «Башнефть» (ап), «Мечел», «Роснефть», «МосЭнерго», «Алроса», Rusal.

Инвесторам: покупать такие акции стоит, когда они преодолеют сопротивления своих долгосрочных нисходящих трендов.

Спекулянтам: приоритеты стоит отдавать сделкам шорт, лонги только на побоях сопротивлений.

Среди «дохликов» у меня инвестиционного интереса нет! Но я покажу вам «дохлика» с самым долгосрочным нисходящим трендом.

График 5. Представитель «дохликов». Акции «ВТБ» (недельный срез).

Задорные дохлики. Акции с крошечными восходящими трендами на фоне глобальных нисходящих трендов. Яркими представителями категории являются бумаги «Ленты», «ЛСР», «Магнита», «Мечела (ап) и «Распадской».

Инвесторам: покупать такие акции стоит, когда они преодолеют сопротивления своих долгосрочных нисходящих трендов.

Спекулянтам: приоритеты стоит отдавать коротким позициям, лонги делайте только на побоях сопротивлений или в случае появления разворотных фигур и/или дивергенций.

График 6. Представитель «задорных дохликов». Акции «Магнита» (недельный срез).

Неопределеныши: бумаги без трендов или без технического анализа. Здесь фаворитами выступают: «Москоская Биржа», «Детский Мир», «Юнипро», «ТМК», FIVE.

Инвесторам и спекулянтам: вне позиции.

Мне немного не повезло, и по иронии судьбы после отсечки технически сильные акции «Московской Биржи» были приобретены по неплохой цене, но зачем-то по пути потеряли все тренды. Срочно избавляться от них в среднесрочном портфеле я пока не собираюсь. Но «стопы» стараюсь быстрее перенести в безубыток!

График 7. Представитель «неопределенышей». Акции «Московской Биржи» (недельный срез).

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Какие акции выгодно покупать сейчас, лучшие вложения 2021

Инвестирование в акции сегодня составило успешную конкуренцию банковским вкладам, вложению в недвижимость и другим активам даже среди обычных граждан. По данным ЦБ РФ, к концу 2020 года услугами брокеров пользовались почти 9 млн человек, а это 12% от всего экономически активного населения России. Розничные инвесторы ищут, какие акции выгодно купить сейчас, в 2021 году, поскольку это один из самых прибыльных инструментов.

Лучшие акции для покупки, критерии выбора

Оценивают компанию, акции которой стоит покупать, как правило, с помощью нескольких коэффициентов:

Отрасли экономики, выгодные для инвестирования сегодня

В каждом секторе есть свои лидеры, ценные бумаги которых покупать выгоднее всего. Например, в нефтегазовом секторе — это «Газпром» и «Лукойл», в сфере металлургии — «Норникель», «Северсталь» и «ММК», в области телекоммуникаций — «МТС» и «Ростелеком», в финансовом секторе — «Сбербанк». Но кроме компаний, можно выделить отрасли, привлекательные для частного инвестора.

Здравоохранение

Акции фармацевтических компаний в 2021 году стоит рассматривать как выгодный инструмент инвестирования капитала. Среди лидеров:

Всплеск интереса к этим компаниям связан с разработкой вакцин от коронавируса. Например, котировки акций Moderna показали рост на 94%, когда она получила первые положительные результаты исследований новой вакцины.

Но розничный инвестор должен учитывать высокую конкуренцию в отрасли. Кроме того, часто стоимость ценных бумаг зависит от результатов исследований того или иного препарата, а предсказать их практически нереально. Волатильность такого сегмента остаётся высокой, а акции — высокорисковыми, хотя и прибыльными.

Онлайн-торговля, доставка

Повышение привлекательности этого сектора экономики также связано с коронавирусными ограничениями. Многие россияне переходят на онлайн-шопинг, делают заказы из дома, а также активно пользуются доставкой товаров на дом.

Ситуация с коронавирусом повлияла на стоимость ценных бумаг тех компаний, которые специализируются на интернет-торговле. Пример — американская торговая площадка Amazon. Её акции за прошлый год показали прирост 74%, всего за 1 месяц пандемии — +20%, и падения котировок не предвидится. Похожий результат показывает eBay — +57%.

И связано это не столько с увеличением дохода населения, сколько со смещением приоритетов — большинство сегодня предпочитают делать покупки онлайн. Также это касается продуктов питания — к примеру, акции Domino’s Pizza за год выросли на 33%. Более скромными результатами может похвастаться Walmart — прирост в 24%.

Биотех

Биотех, как и медицина, — отрасль, которая активно развивается во время пандемии. В постковидную эпоху люди уделяют больше внимания состоянию своего здоровья, а биотехнологические компании показывают стабильность.

Специалисты рекомендуют покупать акции таких компаний:

Инвестиции в такие акции — высокорисковые, но с большой прибылью. Разработка лекарств и новых технологий — небыстрый процесс (поэтому больше подходит для долгосрочных инвесторов), одобрение от надзорных органов получить можно не всегда. Но если разработка окажется востребованной, прибыль инвестора может стать колоссальной.

Московская биржа пока предлагает только TBIO (ETF-фонд от Тинькофф). При выходе на американский выбор куда больше — iShares NASDAQ Biotechnology ETF (IBB), Health Care Select Sector SPDR Fund (XLV) и многие другие. Всего в США торгуют 12 ETF в сфере биотехнологий.

IT-сфера

На развитие IT-сферы также повлияла пандемия, когда всё больше компаний стали выходить в онлайн. Хотя акции, например, Intel в 2020 году отметились падением стоимости почти на 20%.

Наибольший рост прогнозируется по акциям таких компаний:

На американском рынке популярность компаний, работающих в сфере IT, в 2020 году существенно выросла. Естественно, быстрее всего в цене растут ценные бумаги таких гигантов, как, например, Tesla или Apple. Акции «яблока» в 2020 году повысились на 81%.

Добыча золота

Традиционно стабильная отрасль. Например, по итогам 2020 года стоимость золота увеличилась более чем на 20%. В некоторые месяцы цена унции золота достигала 2000 долларов, но позже снизилась и удерживается на уровне 1800—1900 долларов.

Росту стоимости драгоценных металлов способствовали неопределённость из-за пандемии, снижение предложения, отрицательные значения процентных ставок. Привлекательными выглядят акции таких российских компаний:

Самые ликвидные акции российских компаний 2021

Наиболее привлекательными с точки зрения прибыли можно считать акции таких российских компаний:

Как видим, традиционно лидирует нефтегазовая отрасль. Но и в других сферах компании показывают стабильный рост. Например, сюда можно отнести «Яндекс» (+379% за 7 лет), «Полюс» (1142% за 7 лет).

Российские акции, которые можно купить для получения высоких дивидендов

Рассмотрим, акции каких российских компаний выгодно покупать сейчас с точки зрения получения дивидендных выплат. В 2021 году наибольший потенциал хорошей дивидендной доходности предположительно покажут такие компании:

Лидеры рейтинга — компании металлургического и нефтяного секторов, по их ценным бумагам инвесторы получают наибольшую прибыль. Например, прогнозируется высокая дивидендная доходность по акциям «Сургутнефтегаз» — 18,58%.

Лучшие недорогие акции на сегодня

Список недорогих акций российских компаний:

Цена привилегированных акций отличается. Например, в «Сбербанке» — 338,51 руб. (+70,98% за год), обычной акции — 370,04 руб.

Собираем выгодный портфель в 2021

Существует множество стратегий выбора акции для портфеля:

Предсказать заранее, покажет ли та или иная акции рост или падение, очень сложно. Тем не менее диверсификация крайне важна. Собранные в портфеле ценные бумаги разных компаний обеспечивают стабильность прибыли и позволяют не уйти в минус.

Чтобы самостоятельно не диверсифицировать инвестиционный портфель, можно покупать ETF. Обращаясь к биржевым фондам, инвестор размещает деньги в те акции, которые уже подобраны и находятся в портфеле.

Пример

Собрать качественный портфель помогут лучшие акции для инвестирования в 2021 году. Рассмотрим на примере:

Какие акции сейчас растут

Рассмотрим, в какие акции лучше вложить деньги осенью 2021 года, учитывая прогнозируемый рост стоимости:

Если рассматривать иностранные компании, то выгодно вложить деньги можно в такие акции:

В то же время наиболее динамичными оказались не акции компаний-лидеров. Например, большой рост показала российская компания «Россети Ленэнерго» — +130,5% по состоянию на середину октября 2021 года.

Риски 2021

В первую очередь инвесторам нужно обратить внимание на такие риски:

Прибыльность ценных бумаг, акций в том числе, зависит от сценария, по которому будут развиваться события на фоне продолжающейся пандемии — начнёт ли восстанавливаться мировая экономика или случится второй провал.

Итоги

Если сформировать портфель акциями пяти российских компаний-лидеров, средняя доходность составит более 18% без учета выплаты дивидендов. Но портфель может быть и широким, например, на 20—30 позиций. Такая диверсификация снижает риски и позволяет повысить потенциальную доходность.

Блог компании БКС Мир инвестиций | Какие акции в топе прогнозов на 2022 год

Отберем главных фаворитов рынка на 2022 год: акции, которые собрали максимальное количество положительных рекомендаций от инвестиционных домов в России и за рубежом. Топ-10 по рынку США и рейтинг отечественных бумаг.

Как считали

У каждой более или менее ликвидной акции есть аналитическое покрытие от ведущих инвестиционных банков, компаний и фондов. Профильные эксперты выставляют оценки по пятибалльной шкале от «активно продавать» до «активно покупать», а также дают прогноз по бумаге на год вперед (выставляют таргет).

Чем шире покрытие у акции (больше домов, которые ее оценивают) и сильнее консенсус (доля похожих рекомендаций), тем более вероятным считается прогноз. Чем выше средний таргет аналитиков по бумаге, тем больший рост в ней закладывает рынок.

Ниже приведены сводные данные от Refinitiv по акциям с самым широким аналитическим покрытием. Мы отобрали те из них, которые имеют максимум оценок от инвестиционных домов с перевесом в пользу «Покупать» и «Активно покупать». Все они входят в основные индексы: РТС/МосБиржи и S&P 500 соответственно.

Зарубежные бумаги

На рынке США голубые фишки обычно имеют от 20 до 50 таргетов от инвестдомов, у каждого из которых свое мнение насчет этой бумаги. В наш рейтинг мы взяли десять компаний, которые имеют оптимальное соотношение качества и количества положительных оценок: не менее 30 штук с консенсусом около 90% и выше.

Как правило, сильные консенсусы дают невысокие прогнозы по росту, поскольку объективно сильные компании уже и так в топе покупок, и разрыв между рыночной и расчетной ценой у них минимален. И наоборот: чем больше разброс мнений у аналитиков, тем более высокий потенциал роста они дают.

Средний прогноз по росту среди перечисленных выше фишек составляет 26% при максимальных +51% у PayPal и всего +4% у Apple. Чтобы убрать самых перекупленных фаворитов, мы посчитали «коэффициент качества прогноза», перемножив таргет на долю рекомендаций. В итоге в топ-3 самых перспективных бумаг 2022 года вошли финтех-гиганты: PayPal, Visa и Mastercard.

Российские акции

На отечественном рынке бумаг с широким аналитическим покрытием мало. В лидерах обычно Сбербанк, у которого чуть менее 20 оценок от инвестдомов. Но в последнее время вперед вырывается АЛРОСА, которая имеет на одну рекомендацию больше.

Мы брали только бумаги с покрытием от 10 инвестиционных домов и больше. Всего на нашем рынке 13 таких акций от 12 компаний, в том числе две бумаги Татнефти (обыкновенная и привилегированная). Самый сильный консенсус — по Сберу (94% рекомендуют покупать), но у него не самый высокий средний таргет (у префов Татнефти он дает +36%).

Снова отбираем топ-3 лучших, перемножая средний прогноз по росту акции на долю рекомендаций к покупке. С большим отрывом от остальных идут Сбербанк, Роснефть и Магнит. Это три российские бумаги, от которых аналитики ждут наибольшего роста с максимальной вероятностью.

Автор: Валерий Емельянов, эксперт BCS Express

«Голубые фишки» Мосбиржи. Рейтинг

Список «голубых фишек» на российском рынке постоянно меняется.

Рассмотрим, какие акции за последний год обрели статус «голубых фишек», а какие его потеряли. Для этого мы проанализировали, как изменился среднедневной оборот компаний из индекса МосБиржи и выделили топ-10 наиболее ликвидных бумаг.

«Голубые фишки» — акции крупнейших компаний на фондовом рынке, ключевой особенностью которых является высокая ликвидность, стабильный кредитный рейтинг и устойчивые финансовые показатели. Термин пришел из казино — фишки голубого цвета обладают наибольшей стоимостью.

Наиболее характерный и важный для «голубой фишки» показатель — высокая ликвидность. Она обеспечивает возможность свободного входа и выхода из бумаги, а также, как правило, способствует более плавному колебанию цен. Уровень ликвидности акции можно измерить в среднедневном торговом обороте — чем больше было сделок, тем выше данный показатель и ликвидность бумаги.

Список «голубых фишек» меняется вслед за изменением настроений инвесторов, ростом или снижением спроса на акции различных отраслей или отдельных компаний.

Как считали и что получилось

Для составления рейтинга мы использовали медианное значение среднедневного оборота торгов в денежном выражении в акциях, входящих в индекс МосБиржи, за 2019 и 2020 гг.

Если весь ряд значений выборки расположить в порядке возрастания, то посередине находится число, которое называется медиана. Использование медианы вместо среднеарифметического значения помогает исключить из выборки экстремальные значения — например, связанные с резкой распродажей на санкциях или же незначительные объемы в связи с праздничными днями.

Топ-5 самых ликвидных компаний по среднедневному торговому обороту — Сбербанк (14,2 млрд руб.), Газпром (9,1 млрд руб.), Лукойл (6,8 млрд руб.), Норникель (5,6 млрд руб.), Роснефть (2,9 млрд руб.) — сохранили лидирующие позиции и безусловный статус «голубых фишек».

Новыми «голубыми фишками» российского рынка стали акции Полюса (2,7 млрд руб.) и Яндекса (2,5 млрд руб.), которые расположились на шестом и седьмом месте. Бумаги прибавили в рейтинге по 11 и 12 позиций соответственно относительно прошлого года.

Причины сильного роста оборотов в этих акциях разные. Полюс пользовался повышенным спросом у инвесторов на фоне роста цен на золото под влиянием COVID-19. К концу года интерес к драгоценному металлу постепенно снизился. Есть вероятность, что в 2021 г. акции Полюса потеряют позиции в рейтинге наиболее торгуемых фишек российского рынка и даже покинут топ-10.

Сильный рост Яндекса в 2020 г. вызвал приток капитала в бумагу на фоне ее включения в индекс MSCI Russia. Большое число фондов, институциональных и частных инвесторов по всему миру используют индикаторы MSCI в качестве бенчмарка (эталона для копирования) при формировании своих портфелей. Также волатильности бумаге в 2020 г. добавили новости о возможной сделке по покупке TCS Group, которая в итоге не состоялась.

Несмотря на высокое влияние различных единовременных драйверов на торговые обороты в бумаге, можно ожидать, что Яндекс в 2021 г. останется в списке «голубых фишек» российского рынка.

В сравнении с результатами 2019 г. топ-10 покинули акции АЛРОСА и Северстали.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Главное за неделю. Скок-отскок

Итоги торгов. Еще одна неделя в минусе

Рынок нефти 2022. Сколько будет стоить баррель в новом году

Как зарабатывать на облигациях в период изменения ставок

Рынок США. Технологичные бумаги провалились

Банк России повысил ключевую ставку до 8,5%

Акции, которые обеспечат будущее вашим детям

В погоне за трендами. Роскосмос тянется к IPO?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.