Торговать фьючерсы американских акций

Индексы на американские акции: микро-контракты CME или Форекс CFD?

Nasdaq, S&P500, Dow Jones – фьючерсы ( что такое фьючерсы ) на американские фондовые индексы являются одними из наиболее самых популярных рынков мира.

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Самые востребованные из них – фьючерсы E-mini.

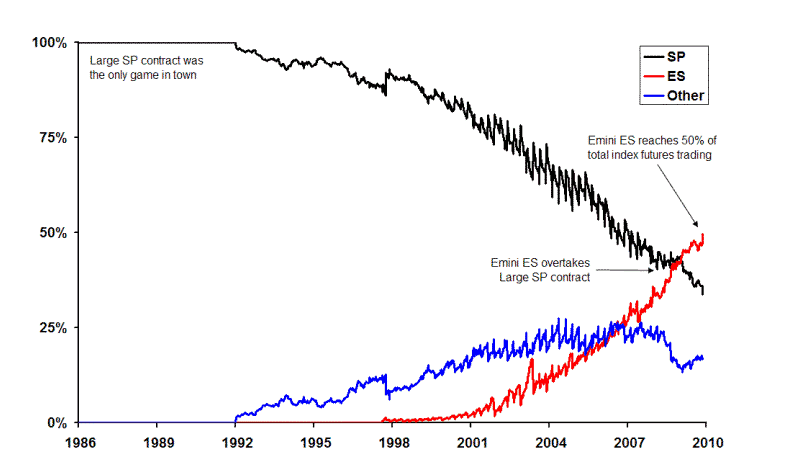

Фьючерсы E-mini на лидирующий индекс S&P были первоначально запущены в сентябре 1997 года для привлечения непрофессиональных инвесторов к торговле фьючерсами на индексы. До этого единственным рынком был “полновесный” S&P-контракт. Но «простому парню» было слишком дорого им торговать. Таким образом, CME создал контракт E-mini, который составлял 1/5 размера стандартного фьючерсного контракта S&P 500.

За 10 лет E-mini достиг огромного успеха. Как свидетельствует график выше, активность торговли E-mini (красная линия) превзошла объемы операций с родительским основным контрактом S&P. E-mini (он имеет краткий код ES) торгуют не только новички, но и профессиональные трейдеры, паевые инвестиционные фонды, пенсионные фонды, хедж-фонды, страховые компании, фирмы высокочастотной торговли (HFT), торговые синдикаты.

Хотите заработать на торговле фьючерсами на американские фондовые индексы? Это реально. Современные технологии позволяют совершать финансовые операции за океаном не выходя из квартиры в условном Замкадье. Сегодня мы сделаем сравнение инструментов и бирж, приведем пример стратегии на графике.

В этой статье об индексах на американские фондовые рынки:

Есть еще вопрос когда торговать, но ответ на него не требует отдельной части. Ведь фьючерсы торгуются практически круглосуточно за исключением выходных и праздников. Активная фаза приходится на американскую сессию, с 16:30 по 23:00 по Москве.

Что торговать?

Есть три основных индекса американских рынков, к каждому “привязан” свой фьючерс:

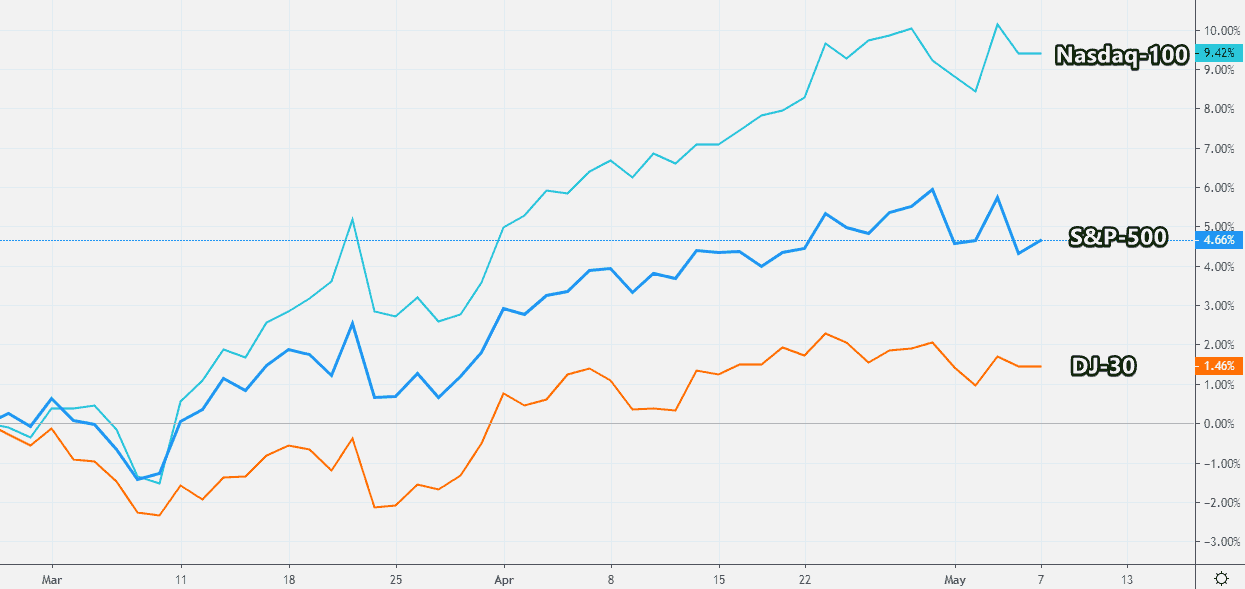

У каждого из индексов есть разновидности. Но в целом, они достаточно сильно коррелируют между собой, при этом в разные периоды один из них действует сильнее остальных.

Как видно на графике выше, за последние (на момент написания статьи) 2 месяца, фьючерс на индекс NASDAQ-100 рос активнее двух других. В то же время просадки на графике DJ были более значительными.

Следовательно, в поисках сетапа на вход в long позицию разумнее обратить внимание именно на NASDAQ. Если же трейдер заинтересован в сделке против растущего тренда – рынок фьючерсов на индекс Dow Jones будет более целесообразен. Всегда действуйте так, чтобы повысить ваши шансы на позитивный исход.

СОЗДАНИЕ РОБОТОВ ДЛЯ ТРЕЙДИНГА. ЧТО НУЖНО ЗНАТЬ НОВИЧКУ?

Где торговать фьючерсы на индексы американских фондовых рынков?

Собственно, это вопрос выбора брокера и биржи (подробней, кто такие брокеры и как они работают).

Условно, брокеров можно разделить на 2 большие группы:

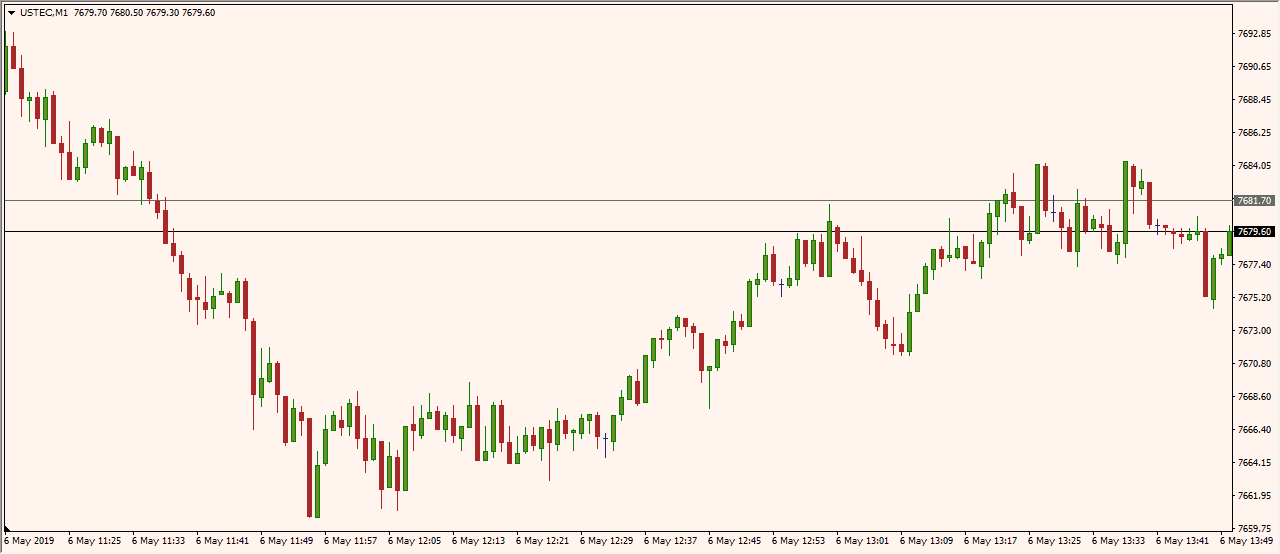

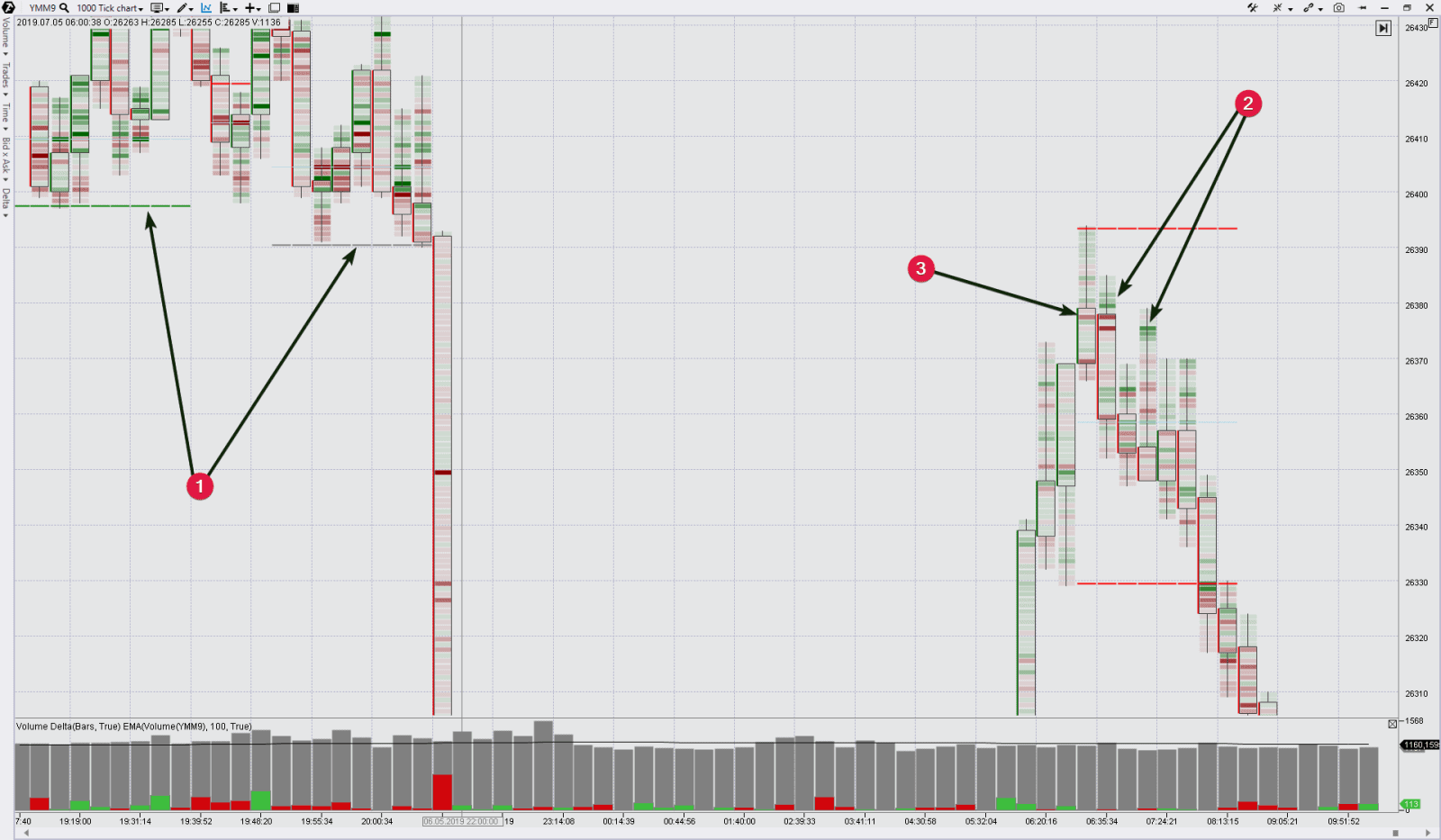

В подтверждение рассмотрим 2 графика.

Первый – скриншот из терминала Metatrader, он отображает фрагмент хода торгов на рынке CFD на индекс NASDAQ за 6 мая 2019. Таймфрейм 1 минута.

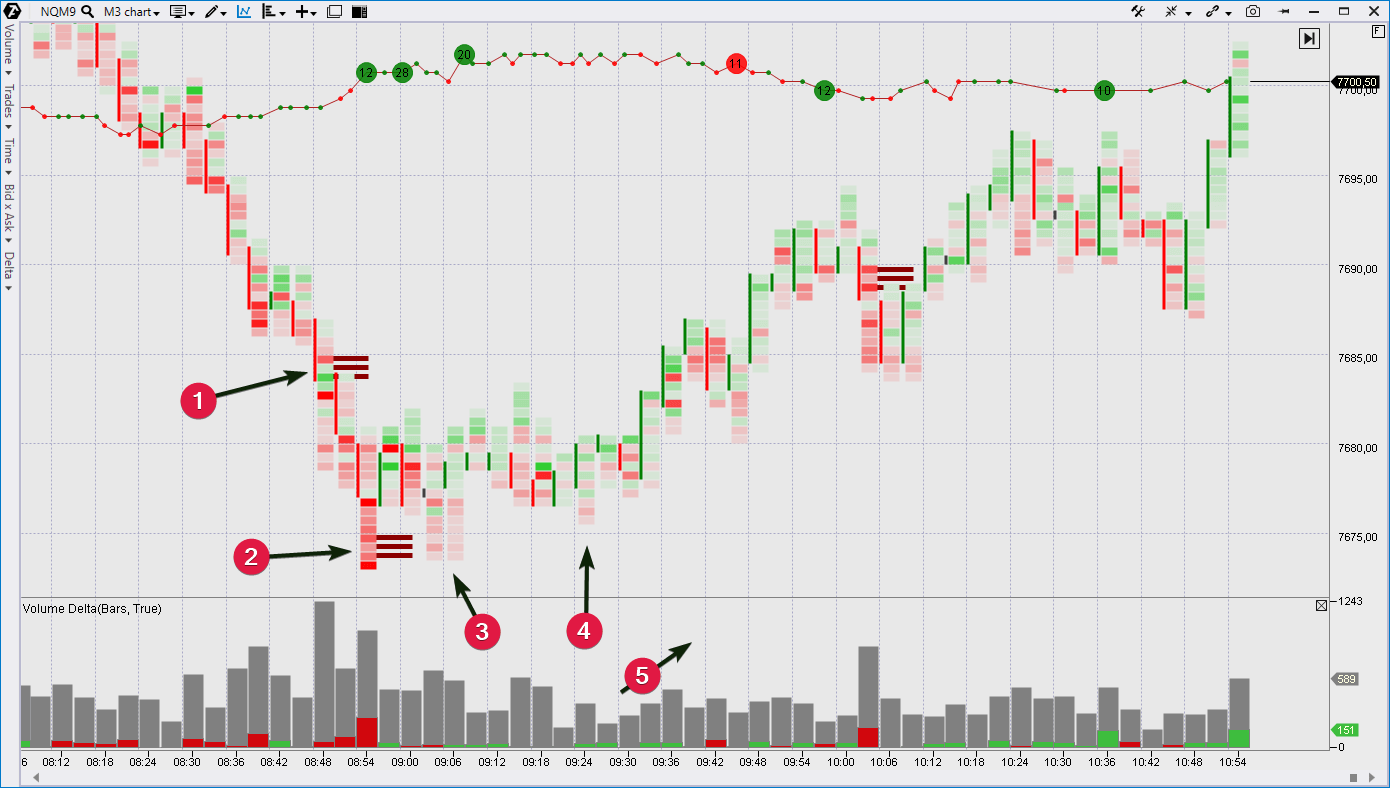

Второй график – скриншот из торгово-аналитической платформы ATAS. Этот кластерный график ( типы кластерных графиков ) отображает тот же самый фрагмент торговой активности, данные скачиваются напрямую с биржи CME, где проходят операции с фьючерсами на фондовые индексы.

Обратите внимание на принципиальные отличия между двумя графиками.

Можно ли считать эту историю с графика Metatrader? Ответ очевиден. Заметим, что наш друг, пользователь ATAS и профессиональный трейдер Михаэль в своем интервью прямо советует не тратить время на CFD, а переходить на фьючерсы.

Как торговать фьючерсы на американские фондовые индексы?

Чтобы добавить практической ценности статье, рассмотрим сетап “тест медвежьего пробоя” на тиковом графике YM – фьючерсе на индекс Доу Джонса. Он сформировался 7 мая 2019, когда в Москве было раннее утро.

Подсказку дает график. Усилия покупателей (2) не дают результата, а появившийся продавец (3) сдерживает растущий импульс, в результате чего свечи формируют длинные “хвосты сверху”. Это говорит, что покупки в большой степени отражают не подлинный спрос, а активацию стоп лоссов продавцов. Вывод? Шансы в пользу разворота вниз.

Сколько стоит торговать?

Самый выгодный ответ дают брокеры, предоставляющие услуги торговли CFD на американские фондовые индексы через Metatrader. В гонке за клиентом они снижают требования по минимальному депозиту до 100, 50, 10, 5 долларов. Безусловно, низкая цена входа на рынок – это плюс. Однако обратная сторона медали сулит слишком много минусов – непрозрачная система исполнения сделок, отсутствие возможности для анализа потока ордеров, сомнительная репутация компаний из офшоров.

Обратим взгляды на Московскую биржу. По данным на начало мая 2019 года, для торговли одним фьючерсным контрактом на индекс акций американских эмитентов US500 (аналог S&P 500) требуется иметь на счету обеспечение в размере 12,5 тысячи рублей ( подробней о спецификации контракта ). Это вполне подъемно для входа в серьезный бизнес, которым является торговля фьючерсами.

А теперь посмотрим на главную цитадель – CME. Сколько надо денег, чтобы торговать фьючерсом на S&P 500, Доу Джонс или Nasdaq на их родине?

Если вы хотите закрыть для себя тему трейдинга фьючерсами на американские фондовые индексы как недоступную, подождите. Есть хорошие новости на главной странице биржи.

СМЕ запускает торговлю Микро контрактами! Теперь в 10 раз доступнее!

Судя по названию, микро-контракты должны быть на порядок менее требовательны к капитализации трейдера. Так и есть. Мы собрали информацию о микро-контрактах в следующую таблицу:

| Тикер родительского индекса | Тикер микро контракта | Требуемое обеспечение | Стоимость одного тика | |

| Micro E-mini S&P 500 Futures | SPX | MES | 690$ | 1,25$ |

| Micro E-mini Nasdaq-100 Futures | NDX | MNQ | 836$ | 0,5$ |

| Micro E-mini Dow Futures | DJIA | MYM | 649$ | 0,5$ |

СМЕ идет навстречу трейдерам-новичкам с низкой капитализацией. Верим, что E-micro контракты смогут повторить успех E-mini, и в скором времени станут таким же востребованным инструментом на мировом рынке.

Резюме

Интернет сделал торговлю на американских биржах возможной из любой точки земного шара.

CME сделал торговлю фондовыми индексами более доступной запустив в оборот Е-микро контракты.

Orderflowtrading сделал анализ рынков фьючерсов эффективным постоянно улучшая торгово-аналитическую платформу ATAS. Скачайте бесплатно тестовую версию сейчас.

Что такое фьючерсы на бирже

И как ими торговать

Если вы хотите попробовать себя в краткосрочных сделках и спекуляциях, вам стоит знать о фьючерсах.

Начнем издалека: представьте, что вы фермер и что через полгода вам понадобится зерно. И что стоимость этого зерна за полгода может вырасти в два раза, а может и упасть в два раза. Никто не знает, как получится.

Тогда вы идете к поставщику и договариваетесь, что купите у него зерно через полгода, но по нынешней цене. Если за полгода зерно подорожает, вы будете в плюсе — купите его по старой цене. Если за полгода зерно подешевеет, в плюсе будет продавец — он продаст его вам по цене полугодовой давности, которая была выше. Вот такая договоренность — и есть фьючерсный контракт. В статье речь пойдет о такой же ситуации, но на бирже.

В целом фьючерсы — это отдельная и очень большая тема, которую невозможно охватить даже серией статей. Поэтому в этой статье я буду говорить только о фьючерсах фондовой секции Московской биржи, то есть о фьючерсах на акции и на индексы. Рассмотрю только основные стратегии торговли фьючерсами.

Аккуратнее: это не про долгосрочные инвестиции

Обычно в Тинькофф-журнале мы рассказываем о разумном инвестировании и долгосрочных инвестициях: как сделать правильный выбор, вложить деньги надолго, обогнать инфляцию и стать богаче на дистанции в несколько лет.

Эта статья о другой стороне фондовых рынков: о краткосрочных сделках, трейдинге и спекуляциях. Выпуск статьи не означает, что мы призываем читателей спекулировать на бирже и рисковать. Но читатели задают много вопросов о фьючерсах, поэтому считаем своим долгом подробно рассказать, что это и зачем. А пользоваться инструментом или нет — решать вам.

Что такое фьючерс

Фьючерсный контракт — это договор между покупателем и продавцом о покупке/продаже какого-то актива в будущем. Стороны заранее оговаривают, через какой срок и по какой цене состоится сделка.

Например, сейчас одна акция «Лукойла» стоит около 5700 рублей. Фьючерс на акции «Лукойла» — это, например, договор между покупателем и продавцом о том, что покупатель купит акции «Лукойла» у продавца по цене 5700 рублей через 3 месяца. При этом не важно, какая цена будет у акций через 3 месяца: цена сделки между покупателем и продавцом все равно останется 5700 рублей. Если реальная цена акции через три месяца не останется прежней, одна из сторон в любом случае понесет убытки.

Большая часть фьючерсных сделок — это спекуляция. Вы прогнозируете, что цена акций «Лукойла» в ближайшее время вырастет, — вы покупаете фьючерсный контракт на акции «Лукойла». Думаете, что цена вот-вот рухнет, — вы продаете фьючерсный контракт на акции «Лукойла».

В продаже фьючерсов есть один нюанс. Фактически «покупка» и «продажа» в разговоре о фьючерсах — условные термины. Лучшая аналогия — это обыкновенное пари. Есть две стороны: одна считает, что цена актива вырастет, а другая — что цена упадет. В итоге первый участник «покупает» фьючерс, а второй «продает» его. Соответственно, чтобы продать фьючерс, его не нужно предварительно покупать. Для продажи фьючерсов определенного типа даже не нужно держать акции, на которые этот фьючерс заключен, — все просто рассчитывается в денежном эквиваленте.

Как инвестировать в акции и не прогореть

Почему фьючерс — это не инвестиции

Не стоит путать покупку фьючерса на акции с покупкой акций. Давайте разберем, в чем разница.

При покупке акций «Лукойла» вы:

При покупке фьючерсов на акции «Лукойла»:

Во-вторых, фьючерсы не имеют добавочного капитала, который есть у акций и который вы, как инвестор, можете ощущать в виде дивидендов или роста стоимости акций.

В чем польза фьючерсов

У вас может возникнуть резонный вопрос: зачем мучиться с какими-то непонятными фьючерсами, если можно так же спекулировать и самими акциями: думаешь, что акции «Лукойла» будут расти, — покупаешь сейчас и продаешь потом, когда вырастут. Но по сравнению со спекуляцией на акциях у фьючерсов есть свои преимущества.

Бесплатное кредитное плечо. Кредитное плечо позволяет совершать сделки на большую сумму, чем у вас реально есть на счете. Но в случае акций этот эффект достигается за счет того, что брокер реально предоставляет вам кредит под проценты — за это нужно платить. Во фьючерсах как такового кредитного плеча нет: на момент заключения сделки вы просто не должны платить всю стоимость актива — достаточно только гарантийного обеспечения, около 10% от сделки.

Нет ограничений по короткой продаже. Короткая продажа — возможность продать то, чего у вас нет. С акциями это работает так: вы берете «взаймы» у брокера определенные акции, чтобы продать их и получить прибыль. Брокеру вы потом должны будете вернуть эти же акции. Если вы одолжили у брокера акции, продали их, а потом они подешевели — вы в плюсе: чтобы вернуть брокеру акции, вы купите их по меньшей цене. За такое «одалживание» акций брокеры тоже берут процент.

С фьючерсами по-другому: они не существуют в материальном мире — это просто договоренности. Поэтому покупка или продажа фьючерса просто показывает вашу позицию, одалживать ценные бумаги ни у кого не нужно.

Сделки дешевле. При сделках с акциями действуют разные тарифы, но в большинстве случаев нужно платить депозитарию за хранение бумаг. В случае с фьючерсами на руку играет то, что это не ценные бумаги, которые нужно хранить в специальном хранилище, — за такую договоренность депозитарий не берет плату.

Фьючерсы на Московской бирже

Мы рассмотрели некоторые основные положения о фьючерсах — теперь можно перейти к конкретным примерам. Как я писал раньше, в этой статье мы будем рассматривать только фьючерсы фондовой секции Московской биржи. Вот что к ним относится:

Технически при покупке фьючерса на бирже покупатель с продавцом договариваются только о цене и дате. Все остальные детали контракта уже стандартизированы, и за соблюдение всех обязательств отвечает биржа. Но в реальной торговле фьючерсами не нужно договариваться даже о цене и сроке: цену определяет рынок, а дату — биржа. По факту вы просто либо соглашаетесь на предложенные условия, либо не соглашаетесь.

Механически сделка проходит точно так же, как и любая другая сделка с акциями. Вы выставляете заявку, указываете цену и количество. Если покупатель/продавец найдется — заявка срабатывает.

У каждого фьючерса есть несколько характеристик, рассмотрим их подробнее.

Тип контракта — это самая важная информация о фьючерсе. Он может быть поставочным или расчетным. Если вы покупали поставочный контракт, то при исполнении фьючерса вы обязаны купить непосредственно сам базовый актив. А при расчетном происходит только финансовый расчет вашей сделки.

Разберемся на примере. Представим, что вы купили 10 фьючерсов на акции «Лукойла» по 5500 рублей и к моменту исполнения контракта акции стоят 5000 рублей.

При поставочном контракте вы будете обязаны купить 10 акций «Лукойла» по 5500 рублей. Вы потратите 55 000 рублей, и в вашем портфеле появятся 10 акций общей стоимостью 50 000 рублей. Что делать с этими акциями дальше — решать вам. Можно продать и зафиксировать убыток 5000 рублей, а можно дождаться лучших времен, когда акции подорожают.

При расчетном контракте у вас не появится никаких акций — биржа просто рассчитает ваш убыток и спишет со счета 5000 рублей.

Как мы уже говорили, при торговле фьючерсами вы получаете бесплатное плечо, так как, чтобы купить 1 фьючерс на акции «Лукойла» за 5500 рублей, вам необходимо заплатить только обеспечение — обычно 10%, или 550 рублей за фьючерс. Это значит, что для всей вашей сделки — 10 фьючерсов — вам нужно всего лишь 5500 рублей на своем счете.

А теперь интересный нюанс: если при исполнении фьючерса расчетного типа у вас просто уйдет со счета 5000 рублей и останется 500 рублей, то при поставочном типе вам нужно будет купить 10 акций «Лукойла» общей стоимостью 55 000 рублей — и на этот раз вам придется заплатить полностью. Если у вас не будет этих средств, то может либо сработать кредитное плечо от брокера (на этот раз уже платное), либо вы и вовсе получите штрафные санкции.

При продаже фьючерса все аналогично, только с другой стороны: если к моменту исполнения расчетного фьючерса акции будут стоить 5000 рублей, вы будете в плюсе — «продадите» акции по 5500 и брокер просто начислит вам 5000 рублей прибыли за 10 фьючерсов. А если это будет поставочный фьючерс, вы должны будете продать покупателю 10 акций «Лукойла» по 5500 рублей. Если этих акций у вас не будет, биржа откроет короткую позицию — одолжит вам эти акции, чтобы вы могли исполнить контракт, а с вас возьмет проценты за такой кредит. Поэтому с поставочными кредитами нужно быть аккуратным.

Исполнение фьючерса — это дата, когда все открытые фьючерсные сделки закрываются и все контрагенты исполняют свои обязательства. В расчетных фьючерсах это дата, когда вы зафиксируете убыток или прибыль по счету, а в поставочных — дата, когда вы купите/продадите базовый актив.

Хронологически процесс исполнения разбит на две даты:

Например, если фьючерс исполняется в июне 2019 года, все будет выглядеть так: купить или продать фьючерс можно будет до 20 июня — это третий четверг месяца. А исполнится фьючерс на следующий день — 21 июня, в пятницу.

Всего на бирже 4 месяца исполнения фьючерсов. Это означает, что по акциям есть 4 разных фьючерса, длительность каждого из которых — 3 месяца.

Если нажать на один из фьючерсов, мы попадем в его карточку со сводной информацией. На практике нужно переходить сразу сюда.

В правой колонке — «Параметры инструмента» — указаны все детали: тип фьючерса; дата исполнения; необходимый уровень гарантийного обеспечения — сумма, которую вам нужно реально заплатить, чтобы купить один фьючерс; объем лота — количество акций в одном фьючерсе — и так далее.

Левая колонка отображает рыночные данные по выбранному фьючерсу: какой объем сделок, цена последней сделки и так далее.

Таблица сверху показывает все доступные фьючерсы по данному базовому активу и дает по ним краткую сводку. В целом тут понятны уже все поля, кроме расчетной цены — по этой цене клиринговый центр рассчитывает все сделки, начисляет вариационную маржу и т. п. Это отдельная сложная тема — можно почитать об этом на сайте Московской биржи, но на практике механика работы не особо влияет на действия трейдера.

Гораздо интереснее посмотреть на цену и объем сделок по фьючерсам. Как видно на иллюстрации, цена везде разная, как и спрос. При этом базовый актив везде одинаковый — вот с этим стоит разобраться отдельно.

Как цена фьючерса зависит от цены базового актива

Цены фьючерсов с разной датой исполнения на один и тот же базовый актив разные, но и это не все. Цена самого базового актива основную часть времени тоже отличается от цены фьючерса на этот базовый актив.

Фьючерсы США

от 2000$ Данные предоставлены на 28.05.21

низкое гарантийное обеспечение

Наиболее ликвидные фьючерсы

Дополнительные преимущества

Индивидуальные инвестиционные портфели

Календарь IPO

Индивидуальный инвестиционный счет

Торгуйте с мобильного устройства

Награды и достижения «ФИНАМ»

Примечания

© 2007–2021 «ФИНАМ»

Дизайн — «Липка и Друзья», 2015

При полном или частичном использовании материалов ссылка на Finam.ru обязательна. Подробнее об использовании информации и котировок. Редакция не несет ответственности за достоверность информации, опубликованной в рекламных объявлениях. 18+

АО «Инвестиционная компания «ФИНАМ». Лицензия на осуществление брокерской деятельности №177-02739-100000 от 09.11.2000 выдана ФКЦБ России без ограничения срока действия. Адрес: 127006 г. Москва, пер. Настасьинский, д.7, стр.2.

This site is protected by reCAPTCHA and the Google Privacy Policy and Terms of Service apply.

ООО «Управляющая компания «Финам Менеджмент». Лицензия на осуществление деятельности по управлению ценными бумагами №077-11748-001000 выдана ФСФР России без ограничения срока действия.

АО «Банк ФИНАМ». Лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте № 2799 от 29 сентября 2015 года.

ООО «ФИНАМ ФОРЕКС», лицензия профессионального участника рынка ценных бумаг на осуществление деятельности форекс-дилера № 045-13961-020000 от 14 декабря 2015 года. Адрес: 127006, Российская Федерация, г. Москва, пер. Настасьинский, д. 7, стр. 2.

Особенности национальной торговли американскими фьючерсами

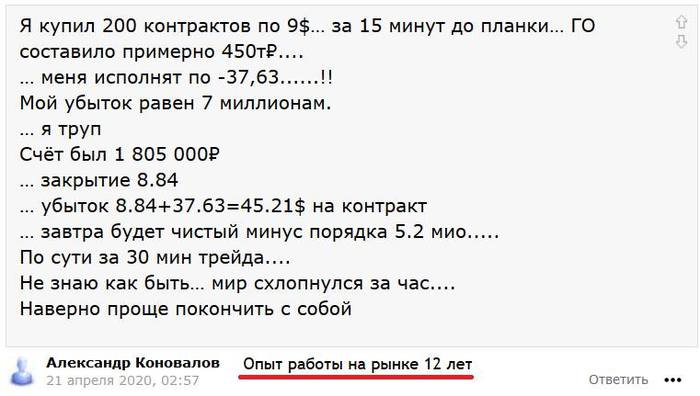

CME объявила (незаметное уведомление, направленное в первую очередь другим биржам и профучастникам), что тестирует техническую возможность выставления отрицательных цен на деривативы, которую она возможно включит, если нефть упадет ниже 11 долларов и обязательно включит, если нефть упадет ниже 8 долларов.

ММВБ на это заявление забила, отрицательные цены не тестировала и не ввела. И НЕ УВЕДОМИЛА УЧАСТНИКОВ о том, что отрицательные цены становятся в принципе возможны

CME официально внесла эти поправки в свой регламент

В 10:50 CDT (18:50 MST) СМЕ напомнила, что фьючерсы на нефть могут торговаться ниже нуля, что привело к увеличению объема торгов и обвала нефти

Итак, цена упирается в нижний лимит и, несмотря на предусмотренную регламентом возможность пересмотра коридора, ММВБ этого не делает. Дураков покупать по 8,84 при более низкой цене в штатах не находится и все ранее купившие лишаются возможности сбросить и могут только в панике наблюдать, как цена уходит в 0, а потом и в минус.

125 человек просыпаются в не менее огромном плюсе, идут к брокеру и обналичивают свой кэш

«Неудачники» охуевают еще больше, сначала хотят вешаться, потом объединяются в группу и пишут массовые жалобы на действия биржи в ЦБ, НАУФОР и прокуратуру

В штатах ряд контор (инвестиционных и нефтяных, например, Continental Resources) пишет запросы в тамошнюю торговую комиссию с требованием проведения расследования на предмет манипуляций рынком.

ММВБ тем временем вспомнила о существовании CME и спросила, может ли СМЕ простить долг тех, кто пострадал от действий ММВБ. Получила ожидаемый ответ и буклетик путеводителя в пешее эротическое в подарок, который она без сомнений постарается передать всем пострадавшим

«Мосбиржа планирует в ближайшие месяцы доработать механизм проведения торгов деривативами при отрицательных ценах на базовый актив.» nuff said

В этом есть доля правды, но напомню, что ММВБ не только не реализовала техническую поддержку отрицательных цен, но и не уведомила участников о том, что СМЕ их вводит. Т.е. одним своим косяком ММВБ спасла часть людей от другого своего косяка. Что не умаляет ее вины

P.P.P.S. Возможно, вас интересует, зачем вообще надо было влезать за 3 часа до экспирации. В момент когда текущий фьюч на WTI стоил 9$, текущий фьюч на Brent стоил 26$, а следующий фьюч на WTI стоил 22$. Т.е. спред (разница цен) была 17 и 13, в то время как в пятницу он был 10 и 7 соответственно. Расчет был на уменьшение спреда перед экспирацией, т.е. на рост если не до 16 то хотя бы до 12. Конечно же риск был, и парни его понимали.

Сложно наверное выиграть у того, кто эту игру придумал.

а почему нет сумм тех кто в +? какой кэш?

однако, были же какие то 125 человек которые на следующее утро вышли в кэш и скорее всего навара они получили очень много.

Барыганы-обрыганы жиденько обосрались. Теперь пусть обтекают.

Экскурс по работе биржи Binance

Всем привет! На меня подписалось пол сотни человек, проявив интерес к торговле криптовалютами, это здорово! Для вас пишу пост продолжение по работе биржи.

Сразу скажу, что я работаю в торговом терминале, (поэтому по работе сайта могу что-то упустить, если что поправьте). В терминале гораздо больше возможностей, более удобная и быстрая торговля, но в настройке он довольно сложен. Вряд ли по терминалу сделаю пост, уж слишком профильно, но где поискать могу сказать.

На бинанс нам предлагают два основных вида торговли это спотовая торговля и деривативы.

Спотовая торговля.

При спотовой торговле мы можем покупать любую валюту по интересующей нас цене и ждать её роста, что бы продать по более выгодной цене. Далее повторять эту процедуру на этой же или любой другой валюте. Т.е. продать то, чего у нас нет мы не можем, получается отсутствует шорт, (кроме маржинальной)

Спотовая торговля делится на

1. Конвертацию – просто перевод из одной валюты в другую по рыночному курсу на данный момент (так называемый маркет ордер), без графиков стаканов и лишних кнопок. Может подойти тем, кто просто хочет купить здесь и сейчас и держать в надежде на рост.

2. Классическая – как пишет бинанс – простой и удобный интерфейс для начинающих, принцип торговли не меняется. Меняется интерфейс, выставление ордеров (покупка и продажа) внизу, размер окон нельзя изменить, чуть меньше инструментов на экране.

3. Продвинутая – принцип торговли тот же, что и в классической, другой интерфейс. Между этими двумя видами выбирайте сами, кому что удобнее. Но если вы заинтересуетесь торговлей фьючерсами, там только «продвинутый» интерфейс, так что рекомендую изучать сразу его.

4. Маржинальная – отдельный подтип торговли с другим принципом. Здесь мы можем воспользоваться заёмными средствами с кредитным плечом х3 при кросс (при кросс марже мы рискуем всеми деньгами на балансе) и х10 при изолированной (при изо марже мы рискуем средствами которые участвуют в сделке). Так же при этом виде торговли можно шортить, (продавать то, чего у нас нет, за счёт заёмных средств)

5. P2P – рассказывал в прошлом посте, интересна нам только при выводе или вводе денег на биржу.

Что такое кредитное плечо, лонг и шорт.

Лонг – покупка в надежде на рост.

Шорт – продажа (того чего у нас нет) в надежде на падение и выкуп обратно по более низкой цене, что бы оставить разницу между продажей и последующей покупкой себе.

Плечо – представим, что у нас на балансе 1000 USDT (=1000$) при кросс марже мы можем взять заёмных средств еще 2000 USDT (1000 умножаем на 3), получается теперь мы торгуем на 3000. Если мы купили, и цена выросла на 10% то мы возвращаем заёмные средства, а разницу оставляем себе (вычитаем комиссию за сделку и процент по займу, но они не значительные) 10% от 3000 = 300 – мы, имея 1000 на балансе при ходе цены в 10% заработали 300, хотя без плеча могли только 100.

Обратный эффект мы получим если цена упадёт на 10%, мы потеряем 300, но нам надо вернуть 2000, получается у нас останется только 700. Если цена упадёт на 34% мы потеряем все наши деньги.

В связи с этим, торговля с плечом является очень опасной деятельностью, если мы возьмём кредитное плечо х100 (доступно на фьючерсах), то достаточно 1% роста что бы удвоить наши деньги при лонге или 1% падения, что бы потерять всё. Соответственно при шорте – 1% падения для удвоения, 1% роста для потери всего.

Деривативы так же делятся на несколько типов, но я пользуюсь только одним видом (про остальные не расскажу, что бы не дезинформировать, может в посте кто дополнит) и вам в остальные лезть тоже не советую, может, кроме Баттла, но там всё просто, сделай определённую ставку, угадай куда пойдёт цена биткоина и заработай – лудомания чистой воды, на любителя.

Фьючерсы – это не сами монеты btc, eth и т.д. это бессрочный (на бинанс) контракт с обещанием его выкупа, когда мы захотим, (если цена пойдёт в нашу сторону). Либо биржа принудительно заставит нас выкупить эти контракты, (чем больше плечо, тем быстрее это может произойти) если цена пойдёт не в нашу сторону, с ликвидацией всего фьючерсного счёта или позиции, (изо и кросс, смотрите выше). Соответственно при покупке контактов в лонг мы можем бесконечно их держать при росте цены. При продаже в шорт – бесконечно держать при падении цены.

Так же у фьючерсов и самой монеты может отличаться цена, но в 95% совсем не значительно. И у фьючерсов, как правило, гораздо больший объём торгов.

В остальном они торгуются абсолютно так же как и монеты на простом спотовом рынке, за исключением возможности выбора плеча от 1 до 125.

Для торговли фьючерсами надо включить эту возможность в аккаунте, там попросят ответить на несколько вопросов о том, что такое фьючи. Рекомендую действительно разобраться и попробовать самому на них ответить, но можете натыкать любые ответы, бинанс потом предложит правильные.

С типами торговли слегка разобрались, едем дальше.

Интерфейс я буду показывать на примере «продвинутой» торговли, она пригодится на фьючерсах.

Что бы не захламлять картинку отмечу на ней жёлтые цифры и ниже дам их описание. Важности в порядковом номере нет, ставил от балды.

1. Здесь переключаемся на фьючерсную торговлю, что бы вернуться назад на спот нажимаем на квадратик левее.

2. В этом поле отображается график курса валюты. В нём же применяются индикаторы, смотрится история торгов за прошлое время, можно использовать линейку, рисовать наклонные и т.д.

3. Выбор временного промежутка (таймфрейм), которому будут соответствовать столбики в торговом поле, можно выбрать от 1 минуты до 1 месяца.

4. Столбики – это бары, зелёный обозначает рост цены в определённый промежуток времени (таймфрейм), красный – падение. Есть тело бара (то что залито цветом) – обозначает по какой цене начался и закончился таймфрейм, хвосты снизу и сверху обозначают общий ход цены за тот же таймфрейм.

5. Здесь мы можем увидеть открытые ордера – наши заявки на покупку или продажу по определенной цене, которые ещё не сработали, историю срабатывания ордеров, историю проведённых сделок, открытые на данный момент маржинальные позиции.

6. Отображение цены на данный момент времени.

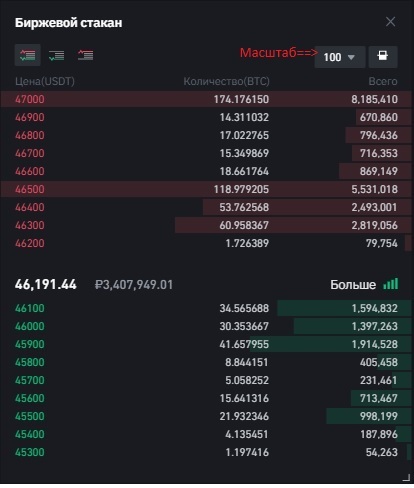

7. Биржевой стакан – отображает все открытые ордера на покупку и продажу по определённой цене. Красные – сколько суммарно и по какой цене другие игроки готовы продать. Зелёные, соответственно купить.

На нём остановимся поподробнее.

Стакан, на самом деле, один из самых полезных для новичка (и скальпера) индикаторов хода цены.

В любой момент времени, игроки могут докинуть в любой ряд новых бойцов (добавить лимитные ордера).

Бывает ещё, что одна армия выставляет оочень много бойцов где-то повыше или ниже и другая видя это ссытся и убирает своих, и побеждает не борьба а блеф.

Таким образом, когда цена утыкается в большую армию поддержки или сопротивления мы можем попробовать прогнозировать цену. Если армия не побеждена от неё скорее всего будет отскок, если армия побеждена, то цена пойдёт дальше, чем большая армия была побеждена, тем сильнее, как правило, цена пойдёт дальше.

8. Здесь выбираем пару, на которой можно торговать, там можно фильтровать по цене, объёму, проценту роста или падения.

9. Выбираем тип ордера. Лимит – мы сами выставляем цену покупки или продажи, и когда график дойдёт до этой цены, мы автоматически произведём сделку, даже если спим в этот момент. Маркет – мы покупаем или продаём немедленно по цене на данный момент.

10. Обычный – простая спотовая торговля без плеча. Занять – открыть маржинальную позицию. Погасить – закрыть её.

11. Количество монет и цена по которой мы готовы открыть лимитный ордер. Либо просто количество при маркет ордере.

12. Лента сделок показывает, в какое время по какой цене и сколько было продано и куплено. Тоже достаточно полезно, если все начали продавать большие объемы, значит покупать прямо сейчас не стоит и наоборот.

13. Руководство. Там обычно бывает полезный ролик по принципам работы, так же оттуда можно уйти в faq, который на бинансе достаточно подробный и читабельный.

14. 13 ещё раз, лень уже переделывать) TradingView рабочая область графика с большим количеством инструментов индикаторов и осцилляторов, но это уже совсем другая история.

В общем, краткий экскурс вроде как окончен, спасибо если дочитали. Задавайте вопросы.

Так же, если решите попробовать свои силы при регистрации можете ввести рандомные цифры 67153827, можете не вводить я не настаиваю, прямые ссылки на пикабу запрещены.

Предлагайте о чём ещё написать, если интересно, а то мне понравилось=) Могу попробовать про интрадей или скальпинг, но там только своими словами я не обойдусь уже)