Учет скидок у комитента

Комиссионная торговля. Учет у комиссионера. Примеры

Автор: Бурсулая Т. Д., ведущий аудитор

ООО «РАЙТ ВЭЙС»

Гражданско-правовые отношения

В соответствии с п. 1 ст. 990 Гражданского кодекса РФ по договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента.

По сделке, совершенной комиссионером с третьим лицом, приобретает права и становится обязанным комиссионер, даже если в сделке назван комитент (абз. 2 п. 1 ст. 990 ГК РФ). Вещи, поступившие к комиссионеру от комитента, являются собственностью последнего (п. 1 ст. 996 ГК РФ).

По исполнении поручения организация (комиссионер) обязана представить комитенту отчет и передать ему все полученное по договору комиссии (ст. 999 ГК РФ). Комитент обязан уплатить комиссионеру вознаграждение в порядке и размере, установленных в договоре комиссии (п. 1 ст. 991 ГК РФ). Комиссионер вправе удержать причитающиеся ему по договору комиссии суммы из всех сумм, поступивших к нему за счет комитента (ст. 997 ГК РФ).

Согласно ст. 1001 ГК РФ комиссионер имеет право на возмещение расходов, связанных с исполнением поручения комиссионера, за исключением расходов на хранение имущества комитента, если иное не установлено в договоре комиссии.

На практике комиссионер по договорам комиссии реализует товар комитета или приобретает товар для комитента.

Рассмотрим порядок бухгалтерского и налогового учета подобных операций.

Реализация комиссионером товара комитента

Бухгалтерский учет

Поскольку собственником полученной комиссионером для реализации продукции остается комитент, комиссионер учитывает эту продукцию на забалансовом счете 004 «Товары, принятые на комиссию» по цене, предусмотренной в приемо-сдаточных документах (то есть по цене, согласованной с комитентом).

При продаже продукции комитента ее стоимость списывается комиссионером с указанного забалансового счета (п. 158 Методических указаний по бухгалтерскому учету материально-производственных запасов, утвержденных Приказом Минфина России от 28.12.2001 N 119н, Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

На дату отгрузки покупателю продукции комитента комиссионер отражает в учете дебиторскую задолженность покупателя по оплате продукции и кредиторскую задолженность перед комитентом в размере продажной цены данной продукции.

При этом в бухгалтерском учете комиссионера производится запись по дебету счета 62 «Расчеты с покупателями и заказчиками» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», аналитический счет «Расчеты с комитентом».

Денежные средства, поступившие комиссионеру от покупателя и подлежащие перечислению комитенту после удержания из них суммы комиссионного вознаграждения, не признаются ни доходами, ни расходами организации-комиссионера (п. 3 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н, п. 3 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Выручка, связанная с оказанием услуг комиссионером (комиссионное вознаграждение), является доходом от обычных видов деятельности и отражается в бухгалтерском учете по кредиту счета 90 «Продажи», субсчет 90-1 «Выручка», в корреспонденции с дебетом счета 76, аналитический счет «Расчеты с комитентом» (п. 5 ПБУ 9/99, Инструкция по применению Плана счетов). Выручка от оказания посреднических услуг признается на дату утверждения комитентом отчета комиссионера (п. 12 ПБУ 9/99).

Налог на добавленную стоимость (НДС)

Порядок оформления счетов-фактур, Правила ведения журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, применяемых при расчетах по налогу на добавленную стоимость, регламентируются Постановлением Правительства РФ от 26.12.2011 N 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость».

При реализации продукции комитента организация-комиссионер в течение пяти календарных дней с даты отгрузки выставляет покупателю от своего имени счет-фактуру, который регистрируется в ч. 1 журнала учета полученных и выставленных счетов-фактур, но не регистрируется в книге продаж (пп. «а» п. 1 Правил заполнения счетов-фактур, пп. «а» п. 7 Правил ведения журнала учета полученных и выставленных счетов-фактур, абз. 6 п. 20 Правил ведения книги продаж, см. также Письмо Минфина России от 23.04.2012 N 03-07-09/40).

Комиссионер сообщает комитенту реквизиты выставленного покупателю счета-фактуры, после чего получает от комитента счет-фактуру с аналогичными данными. Полученный от комитента счет-фактура регистрируется комиссионером в ч. 2 журнала учета полученных и выставленных счетов-фактур, но не регистрируется в книге покупок (пп. «а» п. 11 Правил ведения журнала учета полученных и выставленных счетов-фактур, пп. «в» п. 19 Правил ведения книги покупок).

Операции по реализации посреднических услуг являются объектом налогообложения по НДС.

При этом в налоговую базу включаются суммы комиссионного вознаграждения (пп. 1 п. 1 ст. 146, п. 1 ст. 156 Налогового кодекса РФ).

На сумму своего вознаграждения, предусмотренного договором комиссии, организация-комиссионер выставляет комитенту счет-фактуру, который регистрирует в ч. 1 журнала учета полученных и выставленных счетов-фактур, а также в книге продаж (п. 1, пп. «а» п. 7 Правил ведения журнала учета полученных и выставленных счетов-фактур, п. 20 Правил ведения книги продаж).

Сумма НДС, исчисленная с комиссионного вознаграждения, отражается по дебету счета 90, субсчет 90-3 «Налог на добавленную стоимость», в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам» (Инструкция по применению Плана счетов).

Налог на прибыль организаций

Выручка от продажи продукции комитента, поступившая на расчетный счет комиссионера и подлежащая перечислению комитенту, для целей налогообложения прибыли не учитывается в доходах комиссионера (пп. 9 п. 1 ст. 251 НК РФ).

Затраты, понесенные комиссионером в интересах комитента и возмещаемые последним для целей налогообложения прибыли не признаются расходом комиссионера (п. 9 ст. 270 НК РФ).

Налогооблагаемым доходом комиссионера признается сумма комиссионного вознаграждения (без учета НДС) на дату утверждения комитентом отчета комиссионера (п. п. 1, 2 ст. 249, п. 1 ст. 248, п. п. 1, 3 ст. 271 НК РФ).

Как отражаются в учете организации-комиссионера операции по реализации продукции комитента, а также возмещение комитентом расходов комиссионера на хранение этой продукции в соответствии с условиями договора комиссии? Денежные средства в счет возмещения указанных затрат перечисляются комитентом на расчетный счет комиссионера после исполнения поручения по договору комиссии.

Организация-комиссионер получила от комитента для реализации продукцию, продажная цена которой установлена договором комиссии в сумме 590 000 руб. (в том числе НДС 90 000 руб.).

Комиссионное вознаграждение составляет 7% от продажной цены и удерживается комиссионером из средств, получаемых от покупателя продукции.

В рамках исполнения поручения комитента организация понесла расходы, связанные с хранением продукции, в сумме 30 000 руб. (с учетом НДС).

В соответствии с условиями договора комиссии расходы на хранение продукции подлежат возмещению комитентом.

Доходы и расходы для целей налогообложения прибыли организация определяет методом начисления.

Затраты на оплату услуг по хранению продукции, подлежащие возмещению комитентом, не признаются расходами комиссионера и отражаются в учете как возникновение кредиторской задолженности комиссионера по оплате этих услуг и дебиторской задолженности комитента по их возмещению.

При этом производится бухгалтерская запись по кредиту счета 76, аналитический счет «Расчеты по оплате услуг по хранению продукции комитента», в корреспонденции с дебетом счета 76, аналитический счет «Расчеты с комитентом» (п. 3, абз. 4, 5 п. 16 ПБУ 10/99, Инструкция по применению Плана счетов).

Денежные средства, полученные от комитента в счет возмещения указанных затрат, не признаются доходом организации (п. 2 ПБУ 9/99).

Счет-фактуру, выставленный комиссионеру за услуги по хранению, комиссионер регистрирует в ч. 2 журнала учета полученных и выставленных счетов-фактур без регистрации в книге покупок (пп. «а» п. 11 Правил ведения журнала учета полученных и выставленных счетов-фактур). Копию указанного счета-фактуры комиссионер передает комитенту (пп. «а» п. 15 Правил ведения журнала учета полученных и выставленных счетов-фактур).

Комиссионер выставляет комитенту счет-фактуру исходя из показателей счета-фактуры, выставленного комиссионеру за услуги по хранению. Данный счет-фактуру комиссионер регистрирует в ч. 1 журнала учета полученных и выставленных счетов-фактур без регистрации в книге продаж (п. 7 Правил ведения журнала учета полученных и выставленных счетов-фактур, п. 3 Правил ведения книги продаж).

Комиссионная торговля. Учет у комитента. Примеры

Автор: Бурсулая Т. Д., ведущий аудитор

ООО «РАЙТ ВЭЙС»

Гражданско-правовые отношения

В соответствии с п. 1 ст. 990 Гражданского кодекса РФ по договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента.

По сделке, совершенной комиссионером с третьим лицом, приобретает права и становится обязанным комиссионер, даже если в сделке участвует комитент (абз. 2 п. 1 ст. 990 ГК РФ).

Комитент обязан уплатить комиссионеру вознаграждение в порядке и размере, установленных в договоре комиссии (п. 1 ст. 991 ГК РФ).

Имущество, поступившее к комиссионеру от комитента, является собственностью последнего. Комиссионер отвечает за сохранность находящегося у него имущества комитента (п. 1 ст. 996, п. 1 ст. 998 ГК РФ).

После исполнения поручения комиссионер обязан представить комитенту отчет и передать ему все полученное по договору комиссии. Комитент, в свою очередь, обязан принять от комиссионера все исполненное по договору комиссии. В случае отсутствия возражений по отчету комиссионера отчет считается принятым (ст. ст. 999, 1000 ГК РФ).

Комитент обязан помимо уплаты комиссионного вознаграждения, а в соответствующих случаях и дополнительного вознаграждения за делькредере возместить комиссионеру израсходованные им на исполнение комиссионного поручения суммы (ст. 1001 ГК РФ).

Бухгалтерский учет

Поскольку при передаче товара комиссионеру с целью его дальнейшей реализации не происходит перехода права собственности на него, стоимость переданного товара не списывается с бухгалтерского учета организации-комитента.

Данная операция отражается бухгалтерской записью по дебету счета 45 «Товары отгруженные» в корреспонденции с кредитом счета 41 «Товары» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

На дату перехода права собственности на товар к покупателю, указанную в утвержденном отчете комиссионера, организация признает доход от обычных видов деятельности, что отражается по кредиту счета 90 «Продажи», субсчет 90-1 «Выручка», в корреспонденции с дебетом счета 62 «Расчеты с покупателями и заказчиками» (п. п. 5, 12 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н).

На дату признания выручки стоимость реализованного товара списывается со счета 45 в дебет счета 90, субсчет 90-2 «Себестоимость продаж» (абз. 2 п. 19 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Комиссионное вознаграждение, а также возмещение понесенных комиссионером расходов признаются организацией-комитентом расходами по обычным видам деятельности на дату утверждения отчета комиссионера (абз. 1 п. 5, п. 16 ПБУ 10/99). Указанные расходы отражаются по дебету счета 44 «Расходы на продажу» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (Инструкция по применению Плана счетов).

Налог на добавленную стоимость (НДС)

Операции по реализации товара, в том числе через комиссионера, являются объектом налогообложения по НДС (пп. 1 п. 1 ст. 146 Налогового кодекса РФ).

При этом на дату передачи товара комиссионеру обязанности исчислить НДС у организации не возникает, так как передача товара комитентом комиссионеру не является реализацией (п. 1 ст. 39 НК РФ, Письмо Минфина России от 18.05.2007 N 03-07-08/120).

Датой определения налоговой базы по НДС будет являться дата, проставленная в первом по времени составления отгрузочном документе на товар, выписанном комиссионером покупателю (Письма Минфина России от 03.03.2006 N 03-04-11/36, ФНС России от 17.01.2007 N 03-1-03/58@, от 28.02.2006 N ММ-6-03/202@).

Налоговая база по НДС определяется исходя из фактической цены реализации товара (без НДС) (п. 1 ст. 154, абз. 3 п. 1 ст. 105.3 НК РФ).

Так как по условиям договора комиссии товар реализуется от имени комиссионера, то в связи с этим комиссионер при отгрузке товара покупателю выставляет счет-фактуру от своего имени.

Показатели этого счета-фактуры он должен передать комитенту.

На основании этих данных комитент выставляет комиссионеру свой счет-фактуру, который регистрирует в ч. 1 журнала учета полученных и выставленных счетов-фактур и в книге продаж (пп. «а» п. 7 Правил ведения журнала учета полученных и выставленных счетов-фактур, применяемых при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137, абз. 2 п. 20 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ N 1137, п. 1 ст. 168, п. 3 ст. 169 НК РФ).

Суммы НДС, предъявленные организации по операциям, связанным с выплатой комиссионного вознаграждения, оплатой расходов, подлежат вычету после отражения в учете данных расходов и при наличии соответствующих счетов-фактур (п. 1, пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ).

После реализации товара и утверждения отчета комиссионер выставляет комитенту счет-фактуру на сумму комиссионного вознаграждения.

Организация-комитент регистрирует полученную от комиссионера счет-фактуру на сумму комиссионного вознаграждения в ч. 2 журнала учета полученных и выставленных счетов-фактур и в книге покупок (п. 1, пп. «а» п. 11 Правил ведения журнала учета полученных и выставленных счетов-фактур, абз. 1 п. 11 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ N 1137).

Налог на прибыль организаций

Выручка от реализации товара (без учета НДС) через комиссионера является доходом организации-комитента, учитываемым в целях налогообложения прибыли (п. 1 ст. 248, п. 1 ст. 249 НК РФ).

Согласно пп. 3 п. 1 ст. 268 НК РФ сумма дохода от реализации товара уменьшается на стоимость приобретения реализованного товара. Кроме того, сумма дохода уменьшается на сумму расходов, связанных с реализацией, включая комиссионное вознаграждение (без НДС), и возмещаемые комиссионеру расходы (без НДС) (пп. 3 п. 1 ст. 264, абз. 12 п. 1 ст. 268 НК РФ).

При применении организацией-комитентом метода начисления датой получения дохода признается дата реализации принадлежащего комитенту товара, указанная в извещении или отчете комиссионера (п. 3 ст. 271 НК РФ).

Соответствующее извещение комиссионер обязан направить комитенту в течение трех дней с момента окончания отчетного периода, в котором произошла реализация (абз. 5 ст. 316 НК РФ).

Расходы, связанные с реализацией товара (комиссионное вознаграждение и возмещаемые затраты комиссионера), признаются на дату утверждения отчета комиссионера (пп. 3 п. 7 ст. 272 НК РФ).

Организация-комитент передала комиссионеру для реализации товар, стоимость приобретения которого составляет 300 000 руб.

Цена реализации товара, предусмотренная договором, установлена в размере 590 000 руб. (в том числе НДС 90 000 руб.).

По условиям договора комиссионное вознаграждение устанавливается в фиксированной сумме, равной 59 000 руб. (в том числе НДС 9 000 руб.).

Кроме того, договором комиссии предусмотрено возмещение комиссионеру расходов по хранению товара в сумме 5 900 руб. (в том числе НДС 900 руб.).

Товар реализован комиссионером в сентябре 2015 года. Отчет комиссионера представлен и утвержден в этом же месяце.

Плата за товар получена комиссионером от покупателя и перечислена комитенту в октябре 2015 года. В этом же месяце комитентом выплачены комиссионное вознаграждение и возмещение расходов по хранению товара комиссионеру.

Поскольку комиссионер заключал договор хранения от своего имени, в счете-фактуре, выставляемом хранителем товара, в качестве поклажедателя указывается комиссионер.

В свою очередь, комиссионер должен перевыставить от своего имени в адрес комитента полученный от хранителя счет-фактуру, в котором дублируются сведения счета-фактуры, оформленного хранителем на имя комиссионера.

Организация-комитент регистрирует полученную от комиссионера счет-фактуру на сумму услуг по хранению в ч. 2 журнала учета полученных и выставленных счетов-фактур и в книге покупок (п. 1, пп. «а» п. 11 Правил ведения журнала учета полученных и выставленных счетов-фактур, абз. 1 п. 11 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ N 1137).

В учете организации-комитента операции по реализации товара через комиссионера и возмещению ему расходов на хранение этого товара согласно условиям договора комиссии будут отражены следующим образом:

Содержание операций

Дебет

Кредит

Сумма, руб.

Первичный документ

Отражена стоимость товара, переданного на комиссию

Акт приемки-передачи имущества на комиссию

В сентябре 2015 года

Отражен доход от реализации товара

Отражена задолженность комиссионера по передаче средств, поступивших от покупателя

76 «Расчеты с комиссионером за реализованные товары»

Начислен НДС при реализации товара

Списана фактическая себестоимость реализованного товара

Отражена сумма комиссионного вознаграждения в составе расходов на продажу

76 «Расчеты с комиссионером по сумме вознаграждения»

Отражен НДС с суммы комиссионного вознаграждения

76 «Расчеты с комиссионером по сумме вознаграждения»

Отражена сумма возмещаемых расходов на хранение в составе расходов на продажу

76 «Расчеты с комиссионером по возмещаемым расходам

Отражен НДС с суммы расходов на хранение товара

76 «Расчеты с комиссионером по возмещаемым расходам

Принят к вычету НДС по комиссионному вознаграждению и расходам на хранение товара

В октябре 2015 года

Поступили денежные средства за проданный товар

76 «Расчеты с комиссионером за реализованные товары»

Выписка банка по расчетному счету

Перечислена комиссионеру сумма вознаграждения

76 «Расчеты с комиссионером по сумме вознаграждения»;

Выписка банка по расчетному счету

Возмещены комиссионеру расходы на хранение товара

76 «Расчеты с комиссионером по возмещаемым расходам

Комиссионная торговля в 1С: Бухгалтерии – учёт у комитента

Поскольку рынок предлагает множество товаров, компании всё чаще обращаются к комиссионной торговле. Без неё сложнее реализовать весь товар, а небольшой розничной компании может быть непросто закупить его в нужном объёме из-за недостатка оборотных средств. В результате ведение комиссионной торговли приносит выгоду обеим сторонам – и комитенту, и комиссионеру. Для оформления такой сделки используется договор комиссии – в нём фиксируются как права, так и обязательства каждой стороны. Далее будет рассказано о том, как при ведении комиссионной торговли учитывать её операции у комитента через 1С: Бухгалтерию.

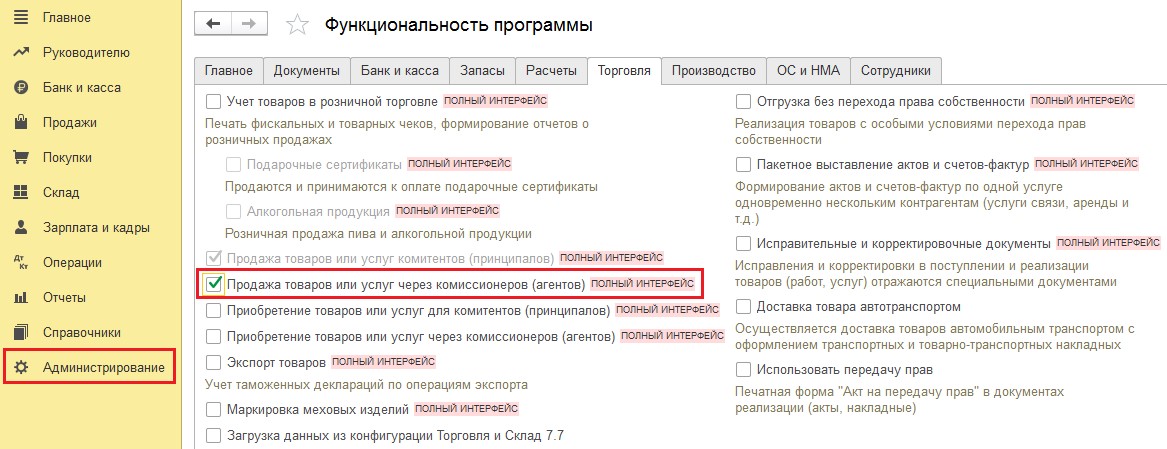

В первую очередь следует настроить программу. Для этого отправьтесь в раздел «Администрирование», далее перейдите во вкладку «Функциональность», а оттуда в «Торговлю». Здесь нужно поставить галочку как показано на скриншоте ниже. Когда программа будет настроена, в разделе «Продажи» вы сможете найти новый документ под названием «Отчёт комиссионера (агента) о продажах». Ещё станет доступным новый вид договора с контрагентами, его название – «С комиссионером (агентом) на продажу».

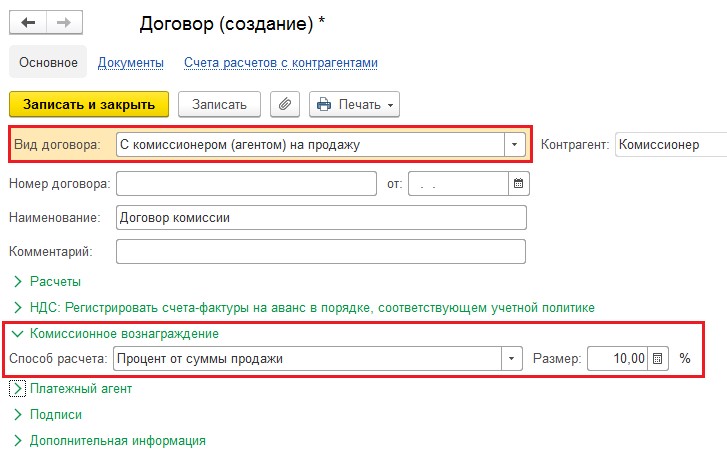

Далее следует научиться отражать передачу товара агенту. Правообладателем после заключения комиссионной сделки останется комитент, потому оформлять передачу нужно с помощью проводки Дт 45.01 Кт 41.01. Для её формирования в программе 1С: Бухгалтерия перейдите в раздел «Продажи» и создайте там документ «Реализация». Договор с комиссионером отвечает за то, чтобы операция была правильно отражена.

Выбрать необходимо не только вид договора, а ещё и способ расчёта вознаграждения агента, закреплённый в этом договоре. Доступно несколько видов:

В примере выбран первый вариант. Чтобы было проще вести расчёт, выставьте 10% и сохраните договор.

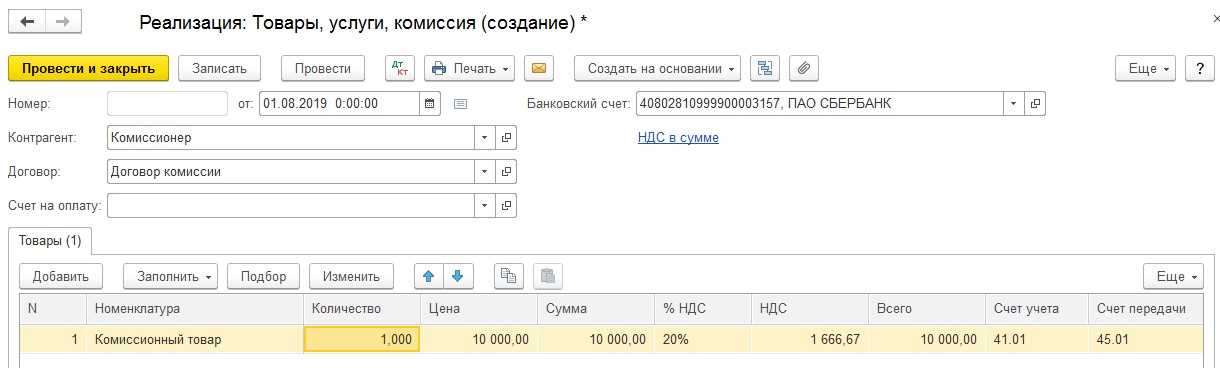

Теперь стоит вернуться к документу «Реализация». Выберите в нём номенклатуру «Товары» и проверьте счета учёта – после этого можно проводить документ. Оформить состоявшуюся передачу товара комиссионеру нужно будет и документально: для этого распечатывается накладная ТОРГ-12 при помощи кнопки «Печать».

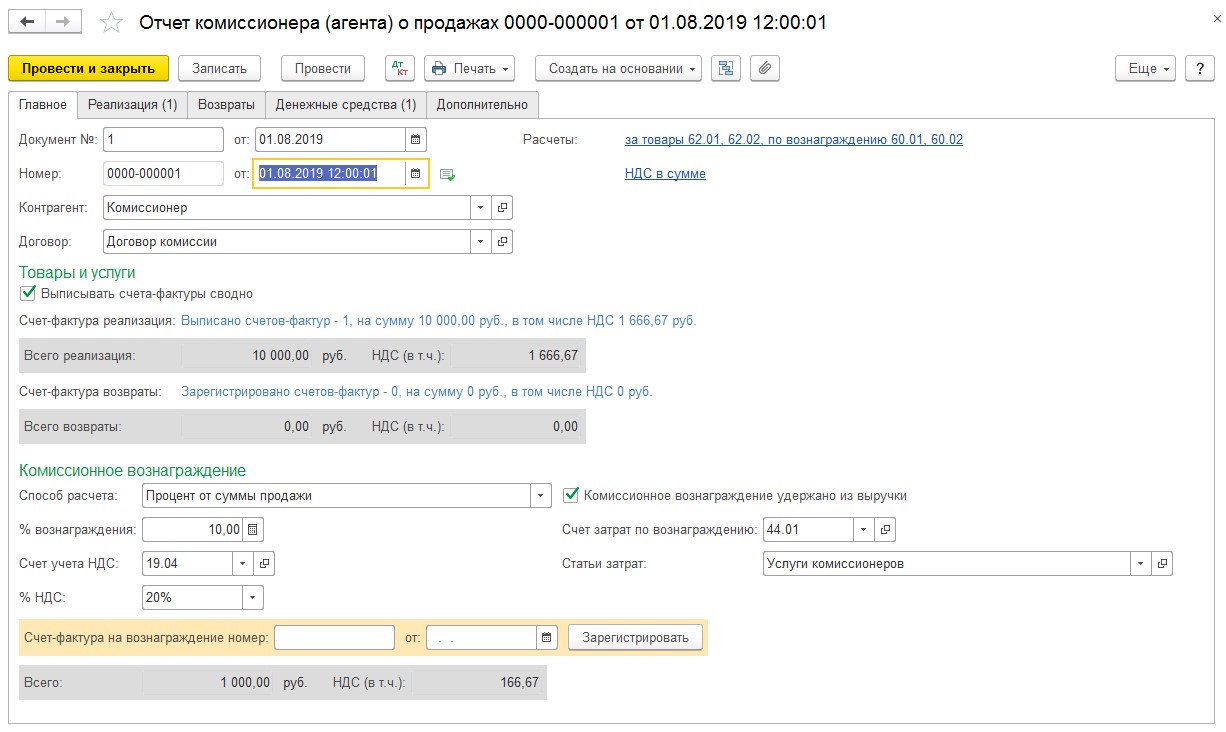

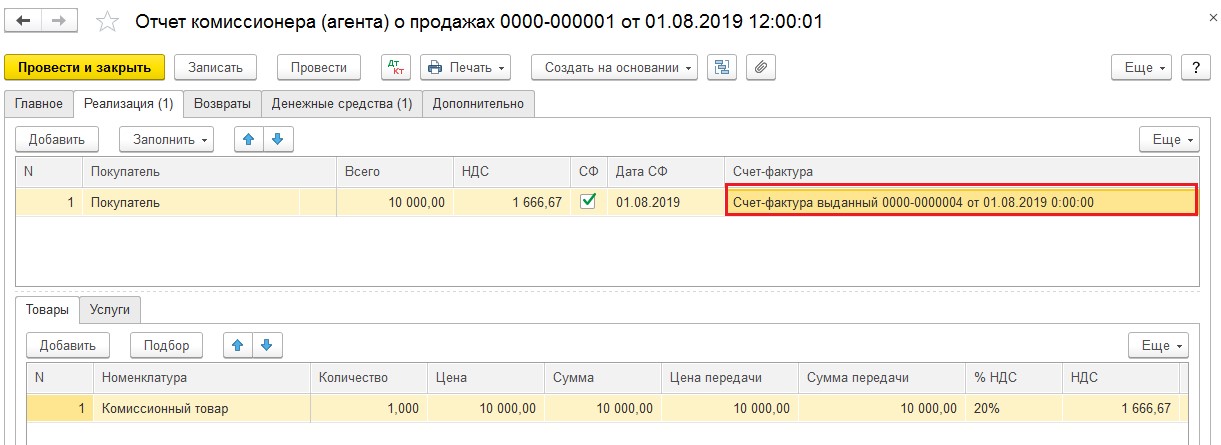

После того, как товар будет продан покупателю, и комиссионер пришлёт отчёт об этом, нужно на основе документа «Реализация» ввести «Отчёт комиссионера (агента) о продажах».

На скриншоте сверху открыта вкладка «Главное» этого документа. На этой вкладке перейдите по гиперссылке и замените 62.01 на 76.09.

Проданные товары будут отображаться во вкладке «Реализация», там же можно посмотреть дату счёта-фактуры. Отмеченные на скриншоте далее сведения будут заполнены автоматически.

Если часть товаров так и осталась не проданной, и агент их намерен вернуть, это нужно отразить во вкладке «Возвраты».

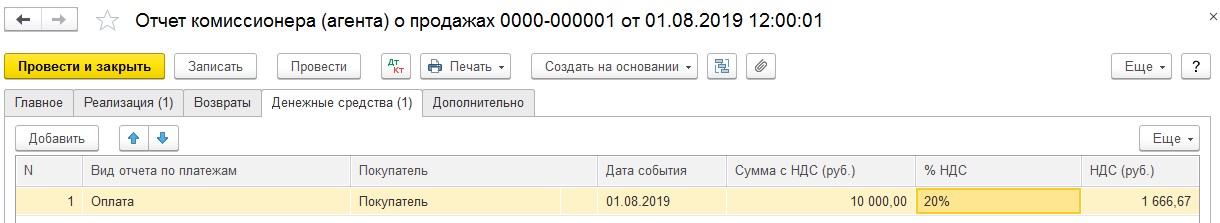

Выплаты агенту от покупателя отмечаются в следующей вкладке – «Денежные средства». Последняя вкладка может использоваться для указания получателя и отправителя груза, если они не совпадают с покупателем и поставщиком.

При проводке документа произойдёт движение по целому ряду счетов:

Комиссионер выпишет счёт-фактуру за свои услуги. Его следует зарегистрировать во всё том же отчёте комиссионера.

Печать счёта-фактуры проводится из раздела «Продажи», где можно найти подраздел «Счета-фактуры выданные». Он будет отображён в Книге продаж.

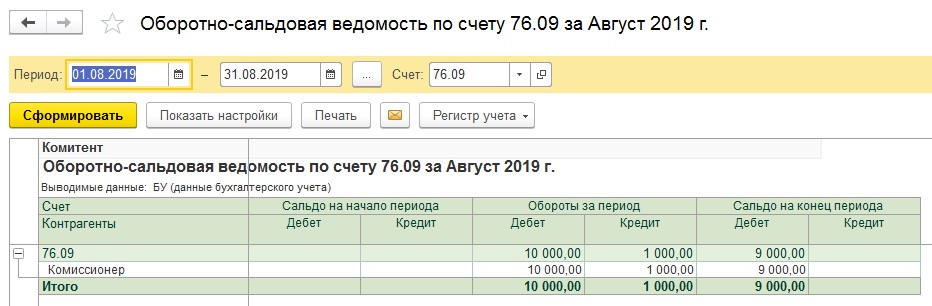

Для проверки задолженности комиссионера формируется сальдово-оборотная ведомость как на следующем скриншоте.

Следует завершающий этап сделки: выявляется разница между суммой продажи и средствами, причитающимися комиссионеру. В рассматриваемом случае проще всего будет, опираясь на отчёт комиссионера о продажах, ввести документ поступления денежных средств как на следующей картинке.

Выполняется проверка счёта расходов, после которой останется лишь провести документ. Учёт у комитента проведён, всё оформлено в точном соответствии с правилами.

Реализация товаров у комитента по комиссионному договору в «1С:Бухгалтерии 8» (ред. 3.0)

Учет реализации и НДС у комитента

По договору комиссии комиссионер обязуется по поручению комитента за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента (п. 1 ст. 990 ГК РФ).

В случае, когда предметом договора является продажа товаров, комитент передает комиссионеру товары, которые тот обязуется реализовать за определенное вознаграждение. При этом товары, переданные на комиссию, остаются в собственности комитента и числятся у него на балансе на счете 45 «Товары отгруженные». Комиссионер учитывает полученные товары на забалансовом счете 004 «Товары, принятые на комиссию».

После продажи комиссионных товаров комитент получает от комиссионера отчет о продаже товаров и счет на комиссионное вознаграждение (акт о выполненных услугах, счет-фактуру).

По условиям договора, комиссионное вознаграждение может быть удержано комиссионером из выручки, полученной от продажи товаров. Выручкой комитента будет сумма, полученная от реализации товаров. Комиссионное вознаграждение, выплаченное комиссионеру, включается в расходы комитента.

При реализации товаров (работ, услуг, имущественных прав) через посредника комитент (принципал) определяет налоговую базу в общем порядке в соответствии с требованиями ст. 154 НК РФ.

Датой определения налоговой базы у комитента (принципала) является наиболее ранняя из дат (п. 1 ст. 167 НК РФ):

Датой отгрузки для комитента (принципала) является дата составления первого по времени первичного документа, оформленного посредником на имя покупателя (письмо ФНС России от 17.01.2007 № 03-1-03/58@). Это означает, что комитент (принципал) определяет налоговую базу на дату отгрузки посредником товаров (работ, услуг, имущественных прав) покупателю.

А вот при передаче товаров (работ, услуг) посреднику комитент (принципал) не должен начислять НДС и выставлять счета-фактуры. Ведь право собственности на товары (результаты работ, услуг, имущественные права) до момента их передачи покупателю остается у комитента (принципала) и к посреднику ни при каких условиях не переходит (п. 1 ст. 996, ст. 1011 ГК РФ).

Исчисление НДС у комитента (принципала) производится так же, как и при обычной реализации товаров (работ, услуг) продавцом покупателю (п. 1 ст. 146, п. 1 ст. 153 НК РФ).

Датой получения предоплаты от покупателя (заказчика) у комитента признается не только дата получения им аванса от покупателя, но и дата получения предоплаты на счет или в кассу комиссионера (агента) (письмо ФНС России от 28.02.2006 № ММ-6-03/202@).

На основании счетов-фактур, выставленных посредниками покупателям (заказчикам) при реализации товаров (работ, услуг) или при получении от них предоплаты, комитент (принципал) перевыставляет в адрес посредника счета-фактуры с аналогичными показателями.

При этом комитент (принципал) должен учитывать следующие специальные требования к таким счетам-фактурам:

Перевыставленные счета-фактуры комитент (принципал) регистрирует:

К вычету комитент (принципал) может заявить налог по предоплате, полученной от покупателя (заказчика):

При этом перевыставленные счета-фактуры на полученную от покупателя (заказчика) предоплату по мере возникновения права на налоговый вычет включаются в книгу покупок (п.п. 2, 22 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

Кроме этого, комитент (принципал) имеет право на налоговый вычет по вознаграждению посредника, а также по возмещаемым ему расходам.

Отражение позиции комитента в программе «1С:Бухгалтерия 8» (ред. 3.0) при реализации товаров по договору комиссии рассмотрим на следующем примере.

Пример

ЗАО «ТФ Мега» (комитент) заключило с ЗАО «Платинум» (комиссионер) договор комиссии, по которому комиссионер за вознаграждение реализует покупателям товары комитента. Обе компании применяют общую систему налогообложения и являются плательщиками НДС. По условиям договора комиссионер реализует товары по ценам, не ниже указанных в накладной на передачу товаров, участвует в расчетах. Вознаграждение комиссионера составляет 10 процентов от выручки. Вознаграждение удерживается комиссионером из денежных средств, полученных от покупателя.

К отчету комиссионера приложен комплект подтверждающих документов (счет, акт, счет-фактура на комиссионное вознаграждение, копии платежных документов, подтверждающих получение денежных средств от покупателей).

Одновременно с этим комиссионер представил информацию о счетах-фактурах, выставленных покупателям при продаже товаров комитента. За отчетный период комиссионером было выставлено два счета-фактуры:

Также комиссионером была представлена информация об авансовых счетах-фактурах, выставленных покупателям при получении от них предоплаты в счет предстоящих поставок товаров. За отчетный период комиссионером был выставлен один счет-фактура на предоплату:

Настройки параметров учета

Для правильной организации учета операций в рамках комиссионной торговли в программе «1С:Бухгалтерия 8» (ред. 3.0) необходимо выполнить соответствующие настройки.

Для организации ЗАО «ТФ Мега» в Параметрах учета (раздел Главное) на закладке Торговля нужно установить флаг Ведется деятельность по договорам комиссии на продажу (рис. 1).

Рис. 1. Настройка параметров учета для комиссионной торговли

Передача товаров комиссионеру

Для регистрации передачи товаров комиссионеру в программе необходимо создать документ Реализация товаров и услуг с видом операции Товары, услуги, комиссия (рис. 2).

Рис. 2. Регистрация передачи товаров комитента комиссионеру

При заполнении реквизитов шапки документа необходимо заполнить поля Склад, Контрагент и Договор. При заполнении поля Договор следует обратить внимание на следующее:

В результате проведения документа Реализация товаров и услуг сформируются следующие проводки:

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт.

Отчет комиссионера (агента) о продажах

В № 6 (июнь) «БУХ.1С» за 2014 год на стр.22, мы подробно рассматривали порядок заполнения документа Отчет комиссионера (агента) о продажах. Документ этот предназначен для отражения операций реализации, как у комитента, так и у принципала, начисления НДС с реализации, а также начисления вознаграждения и удержания его из выручки комитента (принципала).

Напоминаем, что форма документа состоит из нескольких закладок. На закладке Главное указываются основные реквизиты отчета комиссионера: номер и дата отчета, наименование комиссионера и номер договора с ним, способ расчета комиссионного вознаграждения, ставка НДС комиссионного вознаграждения, порядок учета вознаграждения, а также регистрируется дата и номер счета-фактуры на вознаграждение (рис. 3).

Рис. 3. Заполнение титульных реквизитов отчета комиссионера

Суммы в полях Всего и НДС (в т.ч.), как в отношении реализации комитента, так и в отношении комиссионного вознаграждения, рассчитываются автоматически согласно данным, заполненным на закладке формы документа Реализация.

На закладке Реализация размещены две связанные друг с другом табличные части (рис. 4):

Рис. 4. Реализованные товары покупателям через комиссионера

В соответствии с требованиями законодательства РФ реализованные комиссионером товары указываются в разрезе конечных покупателей и даты совершения сделки, то есть даты, указанной в счете-фактуре, выставленном комиссионером конечному покупателю. После записи документа на эти же даты в программе будут автоматически созданы счета-фактуры, выставляемые комитентом комиссионеру.

На закладке Денежные средства на основании документов, представленных комиссионером, указывается информация о средствах, полученных от покупателей за проданные товары (рис. 5):

Рис. 5. Регистрация поступивших денежных средств от покупателей

Заполнение закладки Денежные средства важно в случае получения предоплаты от покупателя, так как при утверждении отчета о полученных денежных средствах к комитенту переходит обязанность начисления НДС с аванса.

В нашем примере информация, отраженная на закладке Денежные средства, в отношении покупателя НПО «Монолит» носит лишь справочный характер.

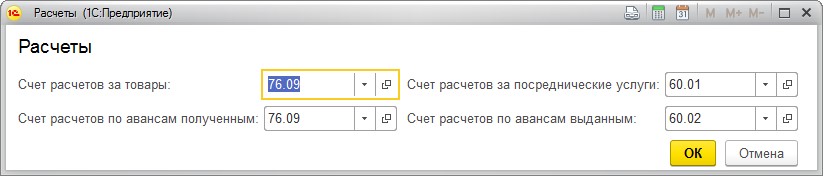

На закладке Расчеты указываются счета расчетов с комиссионером за реализованные товары комитента, а также счета расчетов за комиссионное вознаграждение. Напоминаем, что счета расчетов устанавливаются по умолчанию в соответствии со счетами, указанными в настройке Счета расчетов с контрагентами по одноименной гиперссылке в справочнике Контагенты (раздел Справочники).

При проведении документа Отчет комиссионера (агента) о продажах в информационной базе формируются следующие проводки:

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в регистрах Сумма НУ Дт и Сумма НУ Кт.

Кроме этого, вводятся записи в следующие регистры накопления:

Учет НДС и регистрация выданных счетов-фактур

Если отгрузка товаров производилась комиссионером после получения предоплаты от покупателя, и в выставленном комиссионером покупателю счете-фактуре содержатся сведения о платежно-расчетном документе, то в новый документ Счет-фактура выданный необходимо вручную перенести сведения о платежном документе на перечисление предоплаты покупателем комиссионеру.

После проведения документов «Счет-фактура выданный» по каждому документу будут внесены записи в регистр «Журнал учета счетов-фактур».

Для регистрации счетов-фактур на аванс, в том числе и на основании документа Отчет комиссионера (агента) о продажах, необходимо воспользоваться стандартной обработкой Регистрация счетов-фактур на аванс по одноименной гиперссылке на панели навигации из группы Регистрация счетов-фактур (раздел Банк и Касса). Обработка может выполняться за один день или за любой указанный пользователем период.

Рис. 6. Счет-фактура выданный на аванс

Чтобы соблюсти требования законодательства в части совпадения всех остальных показателей строк и граф, которые должны полностью соответствовать показателям счетов-фактур, выставленным комиссионером покупателю, и учитывая, что в документе Отчет комиссионера (агента) о продажах недостаточно информации, некоторые реквизиты перевыставленного счета-фактуры придется заполнить вручную. Это касается, в частности, даты и номера платежного документа, наименования поставляемых товаров.

При проведении документа Счет-фактура выданный на аванс формируются следующие проводки:

Кроме этого, указанная сумма НДС отражается в записях регистров накопления:

Вычет НДС с предоплаты покупателя в посреднической схеме

Чтобы зарегистрировать вычет НДС с аванса, перечисленного ООО «Плотник+», необходимо создать еще один документ Отчет комиссионера (агента) о продажах. В котором достаточно заполнить только закладки Главное и Денежные средства.

На закладке Денежные средства в отношении покупателя ООО «Плотник+» указывается информация о сумме зачтенного аванса (рис. 7):

Рис. 7. Регистрация зачета аванса от покупателя

В результате проведения документа Отчет комиссионера (агента) о продажах с таким вариантом заполнения сформируются следующие проводки:

Кроме этого, на сумму зачтенного НДС вводятся записи в следующие регистры накопления:

Вычет НДС с комиссионного вознаграждения

Вычет НДС по счету-фактуре, полученному от комиссионера, можно зарегистрировать двумя способами:

Вычет НДС по комиссионному вознаграждению отражается бухгалтерской проводкой:

Кроме этого, на предъявленную комиссионером сумму НДС вводятся записи в следующие регистры накопления:

На основании записей регистров НДС Покупки и НДС Продажи без дополнительной обработки данных заполняются книга покупок и декларация по НДС.

Поступление денежных средств от комиссионера за проданные товары

Рис. 8. ОСВ по счету 76.09

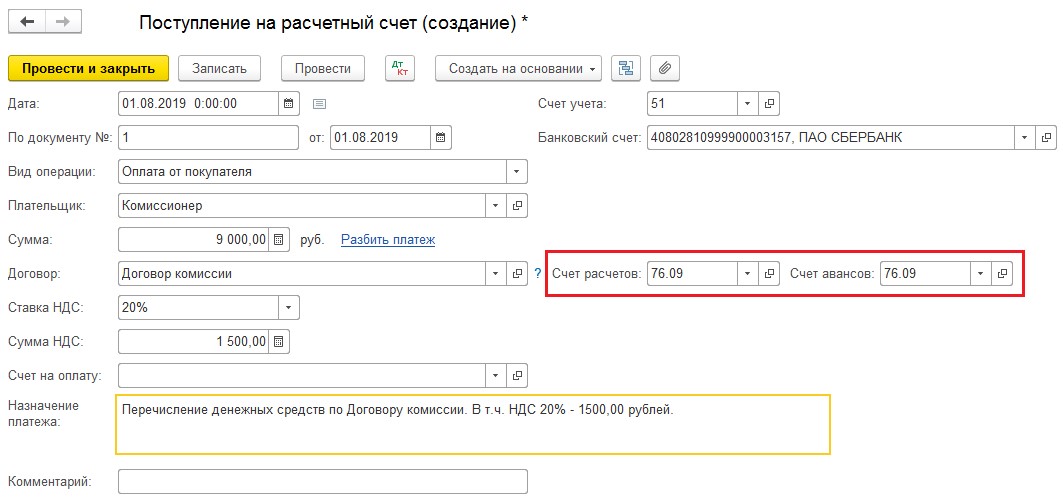

Как видно из оборотно-сальдовой ведомости, по дебету счета 76.09 отражена дебиторская задолженность ЗАО «ТФ Мега» в размере 45 000,00 рублей. Задолженность будет погашена при отражении полученной оплаты от комиссионера за реализованные товары. Оплату можно зарегистрировать документом Поступление на расчетный счет на основании документа Отчет комиссионера (агента) о продажах. При заполнении документа Поступление на расчетный счет в полях Счет расчетов и Счет авансов используется счет расчетов с комиссионером 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

До утверждения отчета комиссионера (агента) поступившие к комитенту (принципалу) денежные средства от посредника нельзя однозначно идентифицировать в качестве предоплаты, поэтому в любом случае рекомендуется использовать счет 76.09

Если в поле Счет авансов использовать счет расчетов 62.02 «Расчеты по авансам полученным», то поступившие от комиссионера денежные средства программа определит как предоплату, а при выполнении обработки Регистрация счетов-фактур на аванс будет сформирована счет-фактура на аванс и произойдет автоматическое начисление НДС с предоплаты, которая таковой может и не являться. Если полученные денежные средства все же являются предоплатой от покупателя, то НДС будет исчислен повторно наряду с исчислением НДС с аванса на основании отчета комиссионера.

Учитывая специфику посреднических договоров, и чтобы исключить ошибки в учете, при заключении договора с комиссионером (агентом) необходимо четко определять порядок документооборота, сроки представления отчетов и перечисления денежных средств, а также ответственность сторон.