Управление рисками портфеля акций

Портфель: золотая середина между риском и доходностью

Почему портфель лучше ставки на один актив?

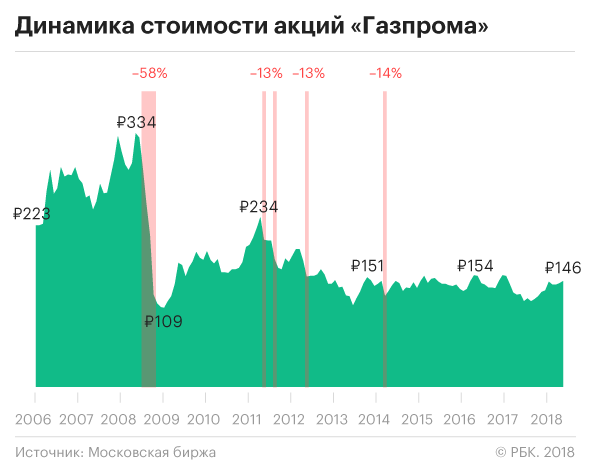

Чудес не бывает: чем более высокую доходность показывает актив в настоящий момент, тем выше риски, что заработок обернется убытками. Такие сверхизменчивые в цене инструменты как биткойн способны создавать и уничтожать целые состояния на очень коротком промежутке времени. Но и в истории «Газпрома» можно увидеть достаточно периодов, когда котировки стремительно падали, принося убытки инвесторам.

Поиск инвестиционной идеи усложняется, если учитывать при этом возможные убытки от вложений. Недостаточно просто найти актив, который может «выстрелить» — важно при этом оценить вероятность того, что «выстрел» будет направлен именно вверх. В идеале задача инвестора — получить приемлемую (например, вдвое выше банковского вклада) доходность при минимально возможных рисках.

Расчет рискованности конкретного инструмента — задача сложная. На первом этапе проще всего определять риск по следующей шкале:

Самый понятный способ контроля за рисками — распределить деньги между несколькими группами активов, иначе говоря — сформировать портфель. Еще в 1952 году Гарри Марковиц, аспирант Чикагского университета, доказал, что даже рискованные акции можно скомпоновать таким образом, что общий риск портфеля будет ниже риска входящих в него акций — за что и получил в 1990 году Нобелевскую премию.

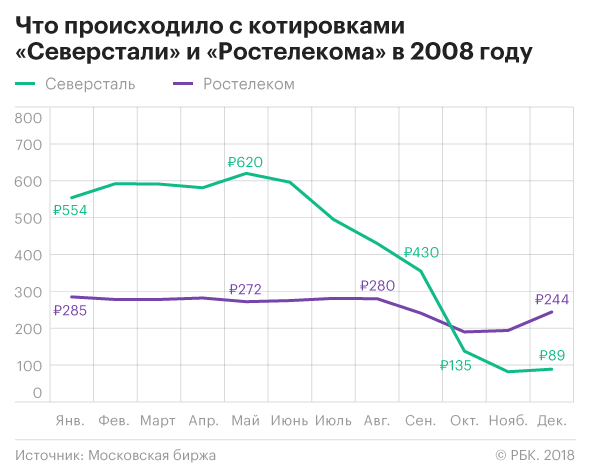

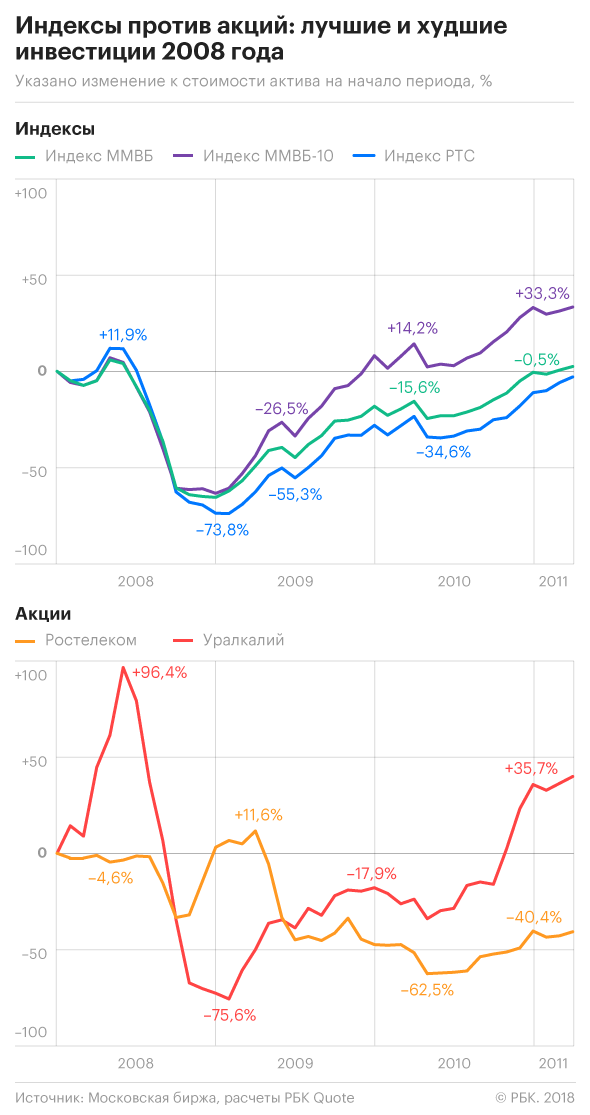

Поставим эксперимент на примере российского рынка. В его истории был достаточно короткий период, за который он пережил поочередно катастрофическое падение (январь—декабрь 2008) и волшебное, пусть и чуть более длительное, восстановление (январь 2009-апрель 2011). Возьмем для примера 13 акций («Уралкалий», ВТБ, «Сургутнефтегаз», «Северсталь», «Сбербанк», «Ростелеком», МТС, ОГК-5 (ныне «Энел»), ЛУКОЙЛ, «Норникель», «Аэрофлот», «АвтоВАЗ», «Газпром») и сравним их поведение с динамикой трех индексов — ММВБ, ММВБ-10 и РТС (индексы по сути являются портфелями, т.к. при их расчете учитываются котировки сразу многих акций).

Ставка на одну акцию

Если бы игрок хотел купить только одну акцию из всех 13 для инвестирования в 2008 году, выбором суперинвестора должны были быть акции «Ростелекома», они в том ужасном году потеряли лишь 15% своей стоимости.

Но предугадать такой исход в конце 2007 мог только гениальный игрок. В 2008 почти половину стоимости потерял ЛУКОЙЛ, около 4/5 — «Сбербанк», на 75% подешевели «АвтоВАЗ» и «Северсталь».

Игра на одной акции сродни рулетке. Кроме счастливого случая, объяснений таким удачам не существует. Если взять весь период и считать, что в указанные промежутки времени инвестор владел бы одной и той же акцией, то в восьми случаях из 13 он так и не смог бы вернуть инвестированных в начале денег.

Как повели себя индексы

Как составить портфель самостоятельно?

Самый хороший вариант для старта: собрать портфель с минимальным риском. Для этого нужно разделить деньги между покупкой акций « голубых фишек » и гособлигаций. Какова пропорция? Тут можно применить простое эмпирическое правило, которое учитывает растущее стремление избегать рисков с течением времени: доля облигаций в портфеле должна соответствовать возрасту инвестора.

Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Как сформировать инвестиционный портфель

2020 год стал настоящим испытанием для инвесторов, особенно новичков. Это был настоящий тест на стрессоустойчивость и проверка, насколько грамотно вложены деньги. Одни инвесторы отчитались о снижении своего капитала и нашли причины такого явления. Другие — разочаровались в инвестициях и ушли с рынка. А мой инвестиционный портфель остался в «зеленой» зоне, то есть показывал доходность на протяжении всего года. Я лишний раз убедилась, что правильно выбрала стратегию.

В статье расскажу, что такое инвестиционный портфель, чем его можно наполнить, чтобы защитить от инфляции и увеличить капитал, разберу типичные ошибки новичков.

Консервативный портфель. Его выбирают люди, которые имеют высокую восприимчивость к риску, и хотят быстро достичь финансовой цели. Например, инвестору до пенсии осталось 3–5 лет, и его цель — накопить на старость. Поэтому перед инвестором стоит задача — сохранить сбережения. Ему подойдут низкорискованные активы: депозиты, накопительные счета, облигации федерального займа — ОФЗ. У них предсказуемая доходность на уровне инфляции или чуть выше.

Динамика максимальной процентной ставки по вкладам в десяти крупнейших банках России имеет нисходящий тренд. В первой декаде ноября доходность составила 4,42%, а инфляция – 4,2%.

Для наглядности я выделила столбец с доходностью к погашению. Например, доходность ОФЗ-25083-ПД составит 4,47%. Это значит, что при покупке облигации по текущей цене (105,63% от номинала) и владении бумагой до конца срока (15.12.2021), ее доходность будет 4,47% — это чуть выше средней ставки по депозитам.

Умеренный портфель. Для тех, кто готов рисковать в разумных пределах и претендует на среднюю по рынку доходность. Портфель требует управления, потому что в него включают не только ОФЗ, но и более рискованные корпоративные облигации надежных эмитентов, акции индексных фондов и БПИФов — биржевых паевых инвестиционных фондов, ПИФов, акции «голубых фишек».

Агрессивный портфель. В этом портфеле минимальная доля консервативных инструментов или вообще нет таковых и высокая доля рискованных активов: акции и облигации отдельных эмитентов, фьючерсы и опционы, венчурные инвестиции.

Активный портфель. Требует от инвестора управления в режиме 24/7. Включает доходные и рискованные активы: акции роста, ВДО — высокодоходные облигации, стартапы, IPO — первичное размещение акций.

Пассивный портфель. Его часто используют инвесторы, кто не хочет или не может заниматься аналитикой и мониторингом. В составе чаще всего акции индексных фондов, паи ПИФов, драгоценные металлы — слитки, монеты, обезличенный металлический счет — ОМС.

Краткосрочный от 1 до 3 лет. В этом случае нельзя рисковать деньгами, поэтому до 100% в портфеле занимают депозиты и государственные и корпоративные облигации надежных эмитентов.

Среднесрочный от 3 до 10 лет. К перечисленным выше можно добавить более рискованные активы: акции индексных фондов и отдельных эмитентов, корпоративные облигации, ПИФы.

Долгосрочный свыше 10 лет. Наибольшая доля отводится рискованным и доходным инструментам. Но чем ближе к сроку достижения цели, тем меньше доля рискованных и доходных активов.

Неправильно

1. Накопить на образование ребенка.

2. Съездить в отпуск.

3. Накопить на пенсию.

Правильно

1. Накопить за 5 лет 3 000 000 ₽ на обучение ребенка в МГУ по направлению «Банковское дело».

2. Накопить 200 000 ₽ на поездку в Грецию семье из четырех человек в августе 2021 года.

3. Сформировать за 20 лет ежемесячный пассивный доход в размере 50 000 ₽ (в текущих ценах).

Этап 2 — определить суммы ежемесячного взноса на инвестиции. Лучше воспользоваться инвестиционным калькулятором.

Например, молодой человек хочет накопить к пенсии 10 000 000 ₽, чтобы в старости жить на проценты с капитала. Стартовый капитал для инвестирования — 10 000 ₽, срок до пенсии — 30 лет. Начинающий инвестор планирует применять консервативную стратегию инвестирования с доходностью 10%. Его инвестиционный портфель состоит из ОФЗ, депозитов, акций индексных фондов.

Пример: Я прошла тестирование на риск-профиль, которое показало, что склонность к риску у меня ниже среднего. Мне рекомендован умеренно сбалансированный портфель со следующей структурой: 50% акций: 35% российских и 15% иностранных; 40% облигаций и 10% краткосрочных инструментов, например, фонды денежного рынка.

Но здесь не учтена моя финансовая цель. Мне нужно достичь ее за 4 года, поэтому я скорректировала цифры: увеличила консервативную часть — облигации и золото — до 65% и уменьшила рискованную часть — акции — до 35%.

Этап 5 — открыть брокерский счет. Сама процедура отнимет не более 5 минут, ее можно провести онлайн. Но выбору брокера стоит уделить больше времени и сравнить предложения по следующим критериям: наличие лицензии, место в рейтинге Мосбиржи, тарифы и условия обслуживания. Как выбрать брокера, рассказали в предыдущей статье.

Этап 6 — выбрать активы в портфель. Самостоятельно или с помощью финансового консультанта выбираете активы на основе принятой стратегии инвестирования. Если действуете самостоятельно, дополнительно изучите методику анализа активов по книгам, статьям в интернете, на специальных курсах. Если обратились к брокеру — положитесь на профессионализм консультанта.

Этап 7 — ребалансировать портфель. Задача долгосрочного инвестора — придерживаться выбранной стратегии и регулировать доли активов в случае их изменения. Это позволит сохранять приемлемые для инвестора уровни риска и доходности даже в случае колебания рынка.

Во всем мире пользуется популярностью портфельная стратегия Asset Allocation. В переводе с английского означает «распределение активов». Иногда используют название «пассивное портфельное инвестирование». Автор стратегии — Гарри Марковиц, нобелевский лауреат.

Главная идея стратегии в том, что доходность инвестиционного портфеля зависит от его структуры, то есть от долевого распределения активов по классам и не предполагает активного управления. Оптимальное сочетание инструментов и их долей в портфеле позволяет сбалансировать риск и доходность.

При использовании стратегии Asset Allocation необходимо соблюдать определенные принципы.

Стратегия подходит для долгосрочного инвестирования и предполагает небольшие затраты: комиссии за управление, оплата услуг брокера, налоги.

Основу таких портфелей составляют индексные фонды — ETF и БПИФы, которые позволяют достичь широкой диверсификации. На российском рынке выбор скромнее, чем на американском или европейском, но начинающему инвестору есть, из чего собрать сбалансированный пассивный портфель. На Московской бирже есть фонды на акции, облигации, золото, денежные рынки России, США, Германии, Китая и других стран.

Пример частного инвестора. Покажу на примере долгосрочного инвестиционного портфеля, как можно реализовать стратегию Asset Allocation. Это не является инвестиционной рекомендацией. Напомню, что портфель под каждого инвестора собирается индивидуально.

В примере подобрала активы минимум на 10 лет. Инвестору 20 лет, и он планирует ежемесячно пополнять свой портфель на 3000–5000 ₽. Восприимчивость к риску — умеренная — инвестор стремится к повышению стоимости капитала и способен перенести умеренные колебания рынка.

В портфель включили пассивно управляемые индексные фонды на акции, облигации и золото. Достигли диверсификации по инструментам, странам и валюте. Так как инвестор интересуется инвестициями и самостоятельно изучает фондовый рынок, в портфель добавили акции отдельных эмитентов.

Пример компании по управлению активами. Стратегию Asset Allocation активно применяет крупнейшая компания по управлению активами Fidelity (США). Каждый из портфелей соответствует определенному риск-профилю:

Когда новичок собирает свой первый инвестиционный портфель, он может допустить ошибки — привожу наиболее частые.

1. Инвестировать, не собрав подушки безопасности. Инвестиции — это всегда риск, поэтому нельзя все сбережения вкладывать в такое мероприятие. Если наступит негативный сценарий, не всегда можно вывести деньги за короткое время. Лучше заранее создать финансовый резерв в ликвидных инструментах — депозиты, накопительные счета.

2. Сделать портфель, как у известного инвестора, популярного блогера или эксперта из соц.сетей. Выбирать и распределять активы необходимо индивидуально. У каждого инвестора свои цели, разные финансовые возможности и отношение к риску. Доходность, которая устраивает одного, может не подойти другому.

3. Купить на все деньги один актив, например, акции «Рога и Копыта». Такой подход нарушает одно из основных правил грамотного инвестирования — диверсификацию. Если распределить капитал по разным активам, валюте и странам, можно снизить риск потери денег и увеличить доходность портфеля.

4. Инвестировать без четкой финансовой цели. Это приведет к тому, что инвестор не сможет определить срок инвестирования, рассчитать минимальную сумму вложений и подобрать правильные инструменты инвестирования. Такой подход лишает мотивации к созданию капитала.

5. Не проверить свое отношение к риску. Восприимчивость к риску у каждого человека разная. Один спокойно переносит просадку портфеля на 20–30%, потому что уверен в дальнейшем росте. А другой пьет валидол, когда стоимость активов упала на 10% и действует под влиянием эмоций: продает подешевевшие активы, скупает подорожавшую валюту.

6. Вкладывать деньги по совету друзей в проекты, которые гарантированно принесут 1000% годовых. Ни один инвестор, управляющая компания или брокер не могут гарантировать результат от инвестиций. Инвестиционные консультации имеют право давать только инвестиционные советники.

Что такое современная теория портфеля

Поиск оптимального способа распределения активов

Хоть теория и современная, первому ее упоминанию уже 70 лет.

В основе MPT лежит тезис о том, что риск и доходность взаимосвязаны. Это означает, что желание инвестора получить более высокую доходность непременно повышает уровень риска, а между двумя портфелями с одинаковой ожидаемой доходностью рационально выбирать менее рискованный вариант.

Под риском в теории понимается волатильность портфеля — то есть то, насколько изменчива его цена. Математически волатильность выражается через статистический показатель, который называется стандартным отклонением. Пример его расчета я приводил в статье про всепогодную стратегию.

MPT утверждает, что для каждого уровня риска есть соответствующая комбинация активов, которая максимизирует доход, — такой портфель называется оптимальным. Другая идея MPT заключается в том, что за счет диверсификации по различным классам активов можно сгладить волатильность портфеля. Таким образом, мы либо максимизируем доход при заданном уровне риска, либо минимизируем риск при целевой доходности.

Рассмотрим, как это работает.

Что такое эффективная граница

На диаграмме ниже представлена так называемая эффективная граница для портфелей, составленных из акций и среднесрочных казначейских облигаций в разных пропорциях.

Оптимальные портфели расположены на фиолетовой линии. Варианты выше нее недостижимы: не существует портфелей с таким отношением доходности к риску. А портфели ниже линии неэффективны: они либо дают доходность ниже ожидаемой, либо подразумевают больший риск.

Оптимизация портфеля означает поиск компромисса между риском и прибылью. Поэтому инвестору важно заранее определиться с желаемой доходностью и комфортным для себя уровнем риска. Повторюсь, что речь здесь идет про волатильность, с которой готов мириться инвестор. Этот риск не означает полной потери актива, но может включать ее, например если компания обанкротится. Но диверсификация портфеля обычно снимает этот вопрос.

Управление рисками портфеля акций

Вопрос отнюдь не философский — именно с ответа на него начинается разработка стратегии личного инвестирования. Нужно четко и честно для себя сформулировать, что вы хотите получить в результате капиталовложения. Например, купить квартиру или машину. Обеспечить детям хорошее образование. Или же после выхода на пенсию располагать доходом не меньше определенной суммы, скажем, 50 тысяч рублей ежемесячно.

Следующий вопрос — когда завершится ваш инвестиционный проект? Через пять лет, к 18-летию детей или к наступлению пенсионного возраста, который вы себе установите самостоятельно?

Когда ответы на эти вопросы есть, начинает работать простая математика. Нужно выбирать между риском и доходностью: чем больше доходность бумаги, тем выше по ней риск. Распределение между более доходными и более надежными инструментами и составляет инвестиционную стратегию. Главное правило — не жадничать.

«Повышение доходности портфеля приводит к росту рисков. Риски имеют свойство рано или поздно реализовываться, и это может похоронить все ваши начинания. Не надо пытаться заработать больше. Надо зарабатывать именно столько, сколько необходимо для реализации ваших целей»

На рынке ценных бумаг есть две большие группы активов: долевые и долговые. По сути, это акции компаний и облигации. В долгосрочной перспективе акции показывают более высокую доходность, но в моменте весьма волатильны: могут как прибавить четверть стоимости, так и потерять в течение нескольких часов.

На рынке ценных бумаг есть две большие группы активов: долевые и долговые. По сути, это акции компаний и облигации. В долгосрочной перспективе акции показывают более высокую доходность, но в моменте весьма волатильны: могут как прибавить четверть стоимости, так и потерять в течение нескольких часов.

Аллокация — это и есть распределение активов в портфеле, выбор между облигациями и акциями.

« Толерантность к риску — это то при какой просадке вашего капитала вы перестанете спать по ночам.

Способность нести риск, определяется вашей жизненной ситуацией. Если вы отец четверых детей с небольшим доходом, который получил наследство, то ваша способность рисковать очень невысока — вам нужно консервативно относиться к инвестициям. С другой стороны, если у вас хороший стабильный доход, а на рынок вы относите 10% своих сбережений, то вы можете потерять даже их все — и это не отразится на вашем качестве жизни»

Когда выбор между долевыми и долговыми инструментами сделан, стоит грамотно подобрать акции и облигации в каждый класс активов. И здесь на помощь инвестору приходит диверсификация портфеля: покупка разных акций из разных секторов экономики, а желательно из разных стран. Тогда, если какая-то компания из вашего портфеля, или даже целая отрасль, испытает проблемы, остальные бумаги ее «вытянут».

Оптимальным количеством акций в портфеле эксперты считают не менее 40. Держать их в голове, следить и вовремя обновлять портфель довольно сложно: этим нужно заниматься почти полный рабочий день. На этом этапе нужна помощь профессионалов.

Главный враг начинающего инвестора — эмоции. Иногда кажется, что все акции стремительно падают, инвестор в панике начинает их распродавать, а бумаги вдруг разворачиваются и стремительно дорожают.

Финансовый консультант должен обладать большим опытом, умением действовать в кризисных ситуациях, точно знающий, что можно делать, а что — нельзя. Консультант по управлению капиталом поможет не только определить начальную структуру портфеля, но и будет работать над его балансировкой в течение всего срока инвестиций. По поручению клиента брокер может использовать тактические ходы в управлении классами активов: покупать чуть больше акций, если есть перспектива роста, или наоборот, защищать капитал в облигациях, когда рынки падают.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Виды рисков инвестиционного портфеля

При составлении инвестиционного портфеля для достижения стабильных высоких положительных результатов доходности необходимо уметь заранее рассчитывать возможные риски.

Риск — контролируемая и поддающаяся управлению величина. Стоит сразу отметить, что риском можно считать не только недополучение искомой прибыли. К нему относятся также другие неожиданные «сюрпризы» при получении не просчитанной заранее сверхвысокой доходности, поскольку подобные отклонения могут возникнуть и в обратную сторону. В этой статье мы разберем, что именно можно считать риском, и какие виды рисков существуют.

Понятия риска и доходности

Доходность — это векторная величина, показывающая общее направление изменения цены актива (или портфеля) и рассчитанная из истории котировок. Риск, в свою очередь, представляет собой своего рода меру колебаний цены вокруг этого вектора (стандартное отклонение).

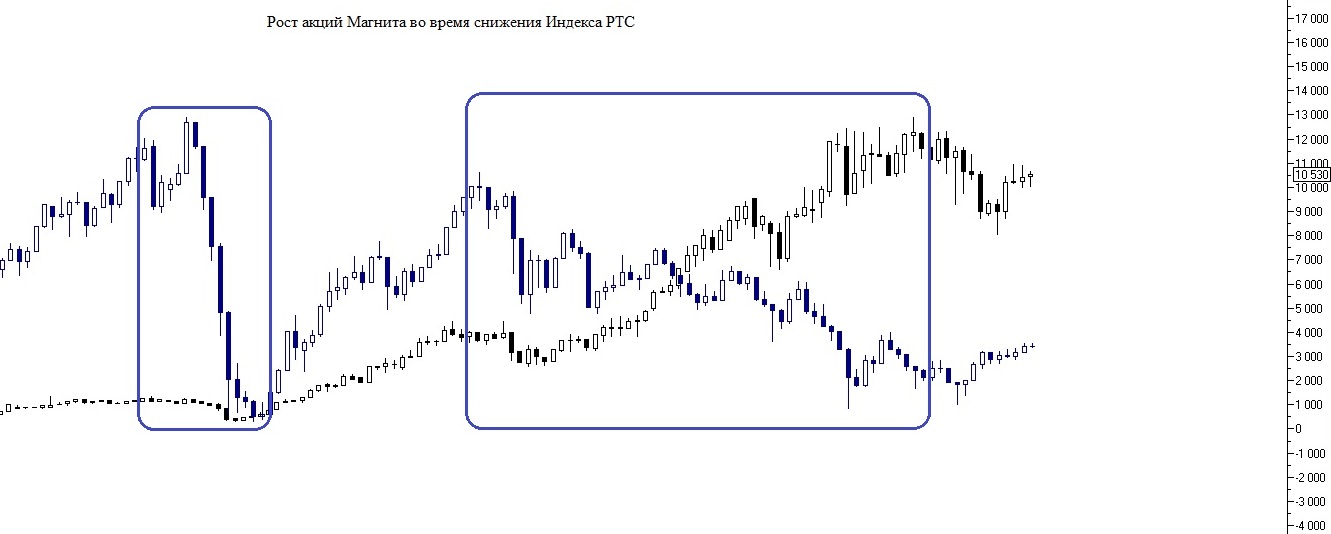

Инвестиционный портфель состоит из определенного количества ценных бумаг, каждая из которых обладает своими показателями риска/доходности. Причем как риск, так и доходность активов в портфеле усредняются с учетом их весовой доли. Формула риска инвестиционного портфеля (стандартное отклонение портфеля) как раз и включает в свой расчет сумму произведений весовых долей и стандартных отклонений бумаг, входящих в портфель, а также вычисление квадратного корня из полученного числа, где:

То есть происходит своего рода усреднение мер колебаний относительно вектора доходности по всем бумагам портфеля с весовыми коэффициентами этих бумаг.

Виды рисков

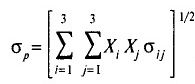

В чем же может заключаться риск инвестиционного портфеля? Начнем с того, что существуют два основных вида риска: рыночный и собственный. Общее положение дел в мировой экономике — программы количественного смягчения, введение/снятие санкций, войны, кризисы и так далее — влияют на все активы в большей или меньшей степени. Это и есть рыночный риск. Также, помимо общих экономических тенденций в каждой отдельно взятой компании, могут появляться новости — как неожиданно хорошие, так и плохие — которые будут давать сильное отклонение от изначального ценового движения.

Рыночный риск

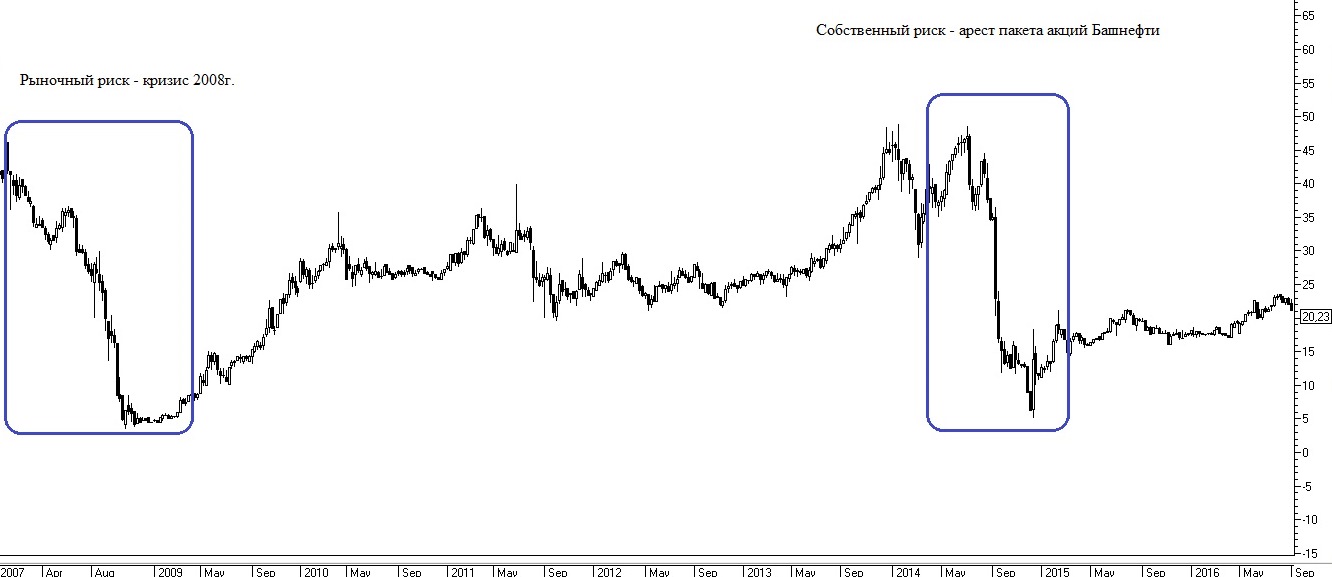

Общие экономические тенденции, безусловно, влияют на ценные бумаги, но рыночный риск тоже можно контролировать, как и любой другой риск инвестиционного портфеля. Нередко аналитики говорят, что на важных поддержках по индексам (барометрам экономики) целесообразно включать в портфель сильные акции. Суть этих высказываний — в том, что когда по индексам начинается рост от важных поддержек, бумаги по «широкому фронту» тоже склонны расти — какие-то больше, какие-то меньше.

Также целесообразно включать именно сильные бумаги, то есть те, которые имеют свойство расти быстрее рыночных индексов (в случае роста последних) и снижаться медленнее при индексных падениях (либо стоять на месте или слабо расти). Дать подобную оценку можно исходя из истории цен того или иного актива путем сравнения с индексом. Следует понять, насколько хорошо бумага умеет сопротивляться индексным снижениям. А затем, исходя из постулата о повторяемости истории, включить такие бумаги в инвестиционный портфель.

Собственный риск

Оценка риска инвестиционного портфеля с точки зрения собственного риска приводит к мысли о важности диверсификации. Чем больше активов в портфеле, тем меньше доля каждого из них. Так как собственный риск не является рыночным, то его реализация является лишь частным случаем и не наступает по широкому фронту. Иными словами, если бумаг в инвестиционном портфеле мало, и какая-то из них начинает экстремально отклоняться от своего вектора доходности, ее удельный вклад в портфель получится большим. Если бумаг много, даже при падении одной из них на 20%, при доле 5%, портфель просядет всего на 1%, что легко сможет компенсироваться ростом остальных активов.

Таким образом, благодаря высокой диверсификации риск инвестиционного портфеля снижается, что сглаживает общую доходность и делает ее более плавной, поскольку бумаги начинают компенсировать колебания друг друга. Также высокая диверсификация способствует повышению управляемости портфелем. Вы с легкостью можете заменить актив, не оправдавший ожиданий инвестора, на более перспективный, складывая доходность портфеля из элементов общей рыночной мозаики.

Получается, что рыночный риск сокращается путем включения в портфель бумаг, показывающих высокую сопротивляемость рыночным снижениям, а собственный риск снижается диверсификацией.

Оценка рисков инвестиционного портфеля — то, с чего начинается построение доходных портфелей. Научившись оценивать риск инвестиционного портфеля, трейдер-любитель переходит в разряд профессионалов. Следует помнить, что риск присутствует всегда и во всем, но им можно управлять, а значит — минимизировать.

Не терпится внедрить наши советы в работу? Откройте счёт в компании «Открытие Брокер» – здесь можно торговать как самостоятельно, так и под руководством профессионалов. А если в процессе появятся вопросы – задайте их через форму обратной связи. Постараемся ответить как можно подробнее!