В какую валюту лучше вложить рубли сейчас

Куда вложить деньги во время кризиса 2020 — ТОП вечных активов

Кризисы — это нормально. Время от времени они случаются в любой экономике, где есть кредиты, и длятся от полугода до нескольких лет. В этот период простым людям важно не столько преумножить, сколько сберечь накопления, вложив в их надежные активы. Bankiros.ru разбирается, как это сделать с минимальными рисками.

Что делать с деньгами во время кризиса?

В последние годы о приближении кризиса много говорилось в среде финансистов. Но всерьез опасения подогрели события 2020 года — закрытие границ из-за коронавируса, карантин в ведущих экономиках мира, сорванная сделка ОПЕК+. В итоге обрушились сырьевые и фондовые рынки, подешевели валюты. Россияне массово опасаются безработицы и безденежья.

Эксперты советуют не впадать в панику. Есть пять простых советов, которые не дадут лишиться сбережений в случае финансового краха:

В целом, во время кризиса сберечь важнее, чем приумножить. Потому ориентироваться нужно на надежность — выбирать такие инвестиции, которые гарантированно принесут доход. Но есть зависимость: чем безопаснее вложение, тем меньший доход вы с него получите. Учитывайте это, выбирая между высоко- и низкорисковыми инструментами.

Куда не стоит вкладывать?

Нет однозначного мнения о том, какие инвестиции нужно избегать в кризис: многое зависит от вашей стратегии, уровня доходов, тяжести экономической ситуации. Но у активов ниже есть значимые недостатки:

Вклады

Проблема вкладов состоит в очень низкой доходности. Если разразится кризис, процентная ставка может не покрыть темпы инфляции. В итоге вы не только не заработаете, но и потеряете деньги.

Но есть и плюсы. Вкладами легко управлять: достаточно открыть счет, чтобы потом просто получать деньги. Другое преимущество — вклады на сумму до 1,4 млн. рублей застрахованы государством, а это значит, что в случае дефолта потери вкладчику возместят.

Акции

Да, на акциях зарабатывают. Можно купить ценную бумагу в момент, когда котировки упали, затем дождаться ее подорожания. Кроме купли-продажи, с акций получают дивидендный доход. В некоторых компаниях он значительно (например, в нефтегазовом секторе).

Минус акций — в высоких рисках, неоправданных в ситуации финансово-экономического кризиса. Чтобы успешно торговать, нужно понимать, как работает фондовый рынок, либо платить большие деньги консультантам и доверительным управляющим. Но даже экспертная поддержка не гарантирует дохода: терять деньги умудряются опытные инвесторы, не говоря уже о новичках.

Валюта

Спекулировать на скачках курсов не посоветует ни один эксперт: валютный рынок слишком волатилен и рискован, чтобы на нем зарабатывать. Из-за резких колебаний вы легко потеряете деньги. Сейчас валюту покупать уже поздно.

Другое дело — держать в валюте свой стабфонд. Доллар и евро — две основные резервные валюты мира, поддерживаемые экономиками США и ЕС. По сравнению с рублем, они менее подвержены инфляции, даже если нагрянет кризис. Чтобы разнообразить свою заначку, можете купить швейцарские франки и японские иены — это тоже стабильные валюты, правда, найти в обменниках их будет сложнее.

Во что вкладывать деньги в кризис?

В кризис эксперты советуют вкладывать деньги в защитные активы. Лучшие, если портфель будет состоять из нескольких надежных инструментов сразу — так риск потерять сбережения ощутимо снижается. О каких активах речь:

Драгметаллы

Прежде всего, речь о золоте. Этот металл востребован в периоды политической и экономической нестабильности, поскольку выполняет монетарную функцию. Золото невозможно напечатать, а значит обесценится как бумажные деньги оно не может. Для частных инвесторов этот металл — долгосрочная инвестиция. Финансисты советуют вкладываться в золото на длительный срок — от пяти лет. Это как раз позволит перестраховаться и переждать любой кризис.

Кстати, вкладывать деньги можно еще в три металла — серебро, платину и палладий. Но, в отличие от золота, инвестиции в эти активы более спекулятивны. Это связано с большим колебанием цен и рисками при купле-продаже.

Облигации

Акции имеют большой потенциал к подорожанию, но есть и обратный эффект — в отдельные периоды они могут серьезно проседать в цене. Чтобы зарабатывать на фондовом рынке, но с меньшими рисками, инвесторы хотя бы часть денег предпочитают вложить в облигации. Прелесть последних — в более стабильной, предсказуемой цене.

Да, на облигациях не получится зарабатывать так много, как на акциях. Зато можно вкладывать деньги с гарантией. Например, Минфин РФ выпускает ОФЗ-н — облигации федерального займа. По ним государство обязуется выплачивать проценты, или т.н. купонный доход. В этом облигации похожи на депозиты, но они приносят даже больший доход — в среднем, на 20% выше депозитов. В ситуации кризиса именно облигации считаются главным защитным активом.

Недвижимость

Покупать жилые и коммерческие объекты нужно с заделом на будущее. Да, во время кризиса цены на квадратный метр падают (проседание на рынке может достигать 30%). Но у недвижимости есть огромный плюс — на нее всегда был, есть и будет спрос. Поэтому с выравниванием экономической ситуации поползут вверх и цены.

Рабочая стратегия для инвестора — вложить деньги в пиковый момент кризиса. Пока цены невысоки, заняться отделкой объекта под жилые или коммерческие нужды. В будущем недвижимость можно перепродать или сдавать в аренду. Хорошо, если расположение объекта инвестор выбирал с умом — например, возле линий метро, крупных транспортных магистралей или в бурно строящемся районе.

Куда еще можно инвестировать в период кризиса?

Необязательно ограничивать себя финансовыми инструментами. Вложить деньги можно в знания и квалификацию — активы, которые всегда останутся при вас. А еще кризис — это хорошая возможность получить другую профессию, освоить смежные области и просто попробовать что-то новое. Доходность таких инвестиций заранее просчитать нельзя, но их итоговая польза может превзойти все ожидания. Например, на фоне кризиса попробуйте:

Инвестировать в образование

Можно поступить в университет, найти хорошие очные или онлайн-курсы. Вкупе с платой за обучение придется прилагать усилия: читать литературу, слушать лекции, выполнять задания. Зато после обучения вы становитесь более квалифицированным, а значит — потенциально более ценным для рынка труда и можете найти удаленную работу.

Купить интернет-проект

Во время кризиса даже перспективные ресурсы дешевеют. Если такой проект по низкой цене, то после выхода из кризиса можно прилично на нем заработать — например, раскрутить сервис для работы с клиентами или сайт в онлайн-консультациями.

Покупку сайта можно считать инвестицией в бизнес, но с важной оговоркой: на момент запуска маленькие интернет-проекты стоят дешево, поэтому в случае неудачи вы потеряете минимум. А другие направления бизнеса — торговля или услуги населению — обычно требуют больших вливаний. Поэтому в кризис не спешите реализовывать бизнес-идеи — новичкам это сулит высокие риски.

В какой валюте лучше хранить деньги

Все больше граждан задаются вопросом, в какой валюте хранить деньги. Нестабильность мировой экономики и прогнозы на глубокий кризис берут свое — люди начинают переживать за сбережения. Задача — даже не приумножить, а хотя бы просто сохранить капитал от влияния внешних факторов и инфляции.

Рассмотрим, в какой валюте лучше хранить деньги, какие способы хранения выбрать. Самое главное — что советуют эксперты в преддверии кризиса. Важная информация на Бробанк.ру.

Валюта доходов

Рассматривая, в чем хранить сбережения, советуем прислушаться к экспертам, которые говорят о том, что в чем вы получаете доход, в том лучше деньги и хранить. Например, если вы получаете прибыль в рублях, нет особого смысла конвертировать их в доллары. Сначала вы потратитесь на первоначальной конвертации, потом заплатите еще, когда будете обратно переводить валюту в рубли.

Но тут все зависит от ситуации. Например, если цель сбережений — их дальнейшая трата на покупку зарубежной недвижимости, есть смысл открыть валютный вклад и конвертировать туда свои рубли. Евро и доллары — валюта, которая показала свою стабильность, в нее можно вкладываться.

Принимая решение хранить деньги в долларах, евро или в иной валюте, человек должен осознавать риски колебания валюты. Порой невозможно спрогнозировать, как будет складываться ситуация дальше, особенно сейчас, когда впереди маячит мировой финансовый кризис.

Если вы получаете деньги в рублях, расходуете их преимущественно в этой же валюте, то и хранение сбережений лучше вести в рублях, применяя инструменты инвестирования.

Что говорят эксперты

Вопрос в какой валюте лучше хранить сбережения на практике не простой, на него невозможно дать однозначного ответа. Он зависит от того, в какой валюте поступает доход, в какой ведутся расходы, от объема сбережений, от срока накоплений.

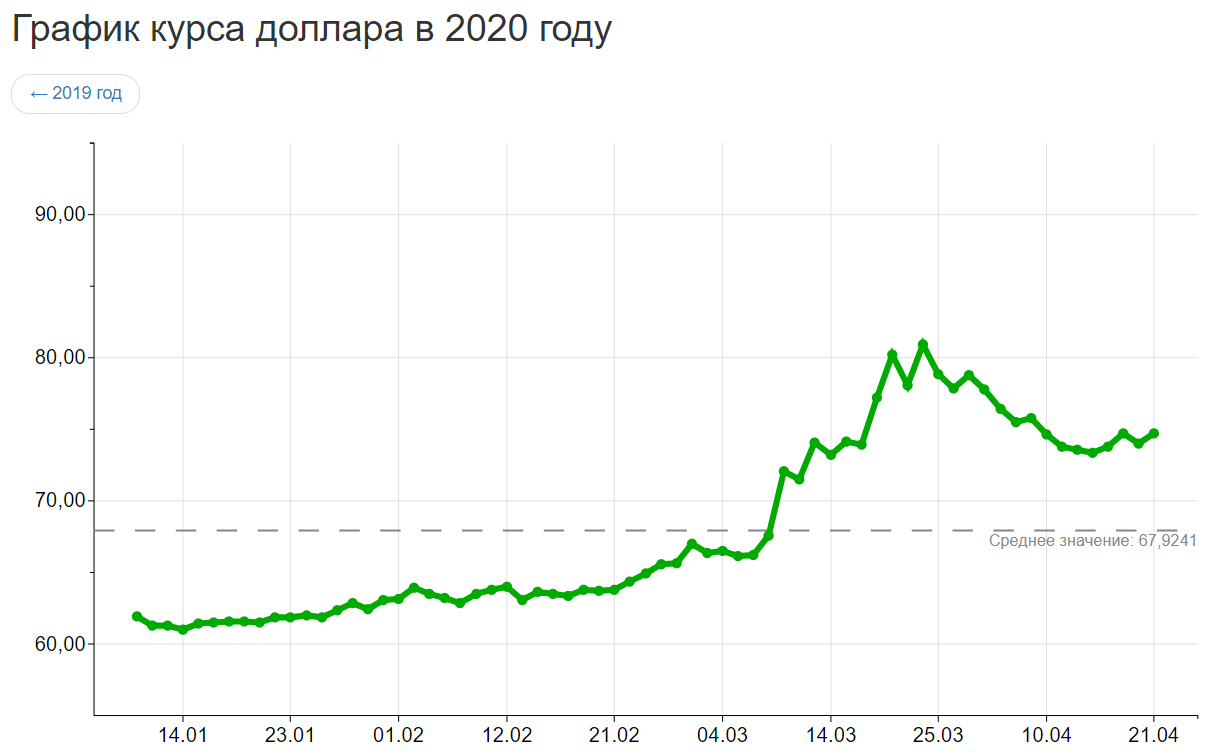

Сейчас сложно прогнозировать, как поведут себя курсы, которые в последнее время нестабильны. Внешние обстоятельства могут “спугнуть” стабильную ситуацию, как это было в начале 2020 года. Из-за сделок с нефтью курс рубля по отношению к евро и долларам серьезно упал. Это внешнее обстоятельство, которое было трудно спрогнозировать.

В итоге те, кто ранее принял решение хранить деньги в евро или в долларах, существенно выиграли. Курс того же доллара увеличился с 62-63 рублей до 75-80. Капитал валютных вложений россиян существенно вырос, некоторые приняли решение конвертировать средства обратно в рубли, пока курс позволяет это сделать с хорошей прибылью.

Ситуация по 21 апреля 2020 года:

Но все же, анализируя, в какой валюте хранить сбережения, следует отталкиваться от того, на какой срок делается вложение:

Если опыта в этой сфере недостаточно, можно обратиться к инвестиционным консультантам, которые дадут нужный вектор в зависимости от ситуации.

Распределение валют

Чаще всего вопросами хранения денег задаются люди, которые желают сохранить капитал именно в долгосрочной перспективе. И большинство экспертов говорят том, что в этом случае хранение денег в валюте нужно вести параллельно с инвестированием в рублях. То есть выбрать сразу несколько вариантов вложений.

Примерный разброс корзины накоплений:

Большинство экспертов, основываясь на текущую ситуацию с недалеким кризисом, рекомендуют держать треть — в евро, треть — в долларах, треть — в наличных рублях.

Соотношение 50/25/25 идеально в нормальной, стабильной мировой ситуации. Но сейчас, когда бушует пандемия, лучше разделить корзину на три равные части. Невозможно дать гарантированный прогноз на то, что будет с мировым валютным рынком дальше. Если обесценится одна, останутся две другие, которые будут поддерживать капитал.

Где хранить валюту

Если вы приняли решение хранить в долларах или евро, важно выбрать качественные инструменты инвестирования. Понятно, что держать деньги дома под подушкой — не лучший вариант. Это и риски хищения, и влияние инфляции. Но, все же, если рассматривать инфляцию, то для евро и долларов небольшая, потери будут невысокими.

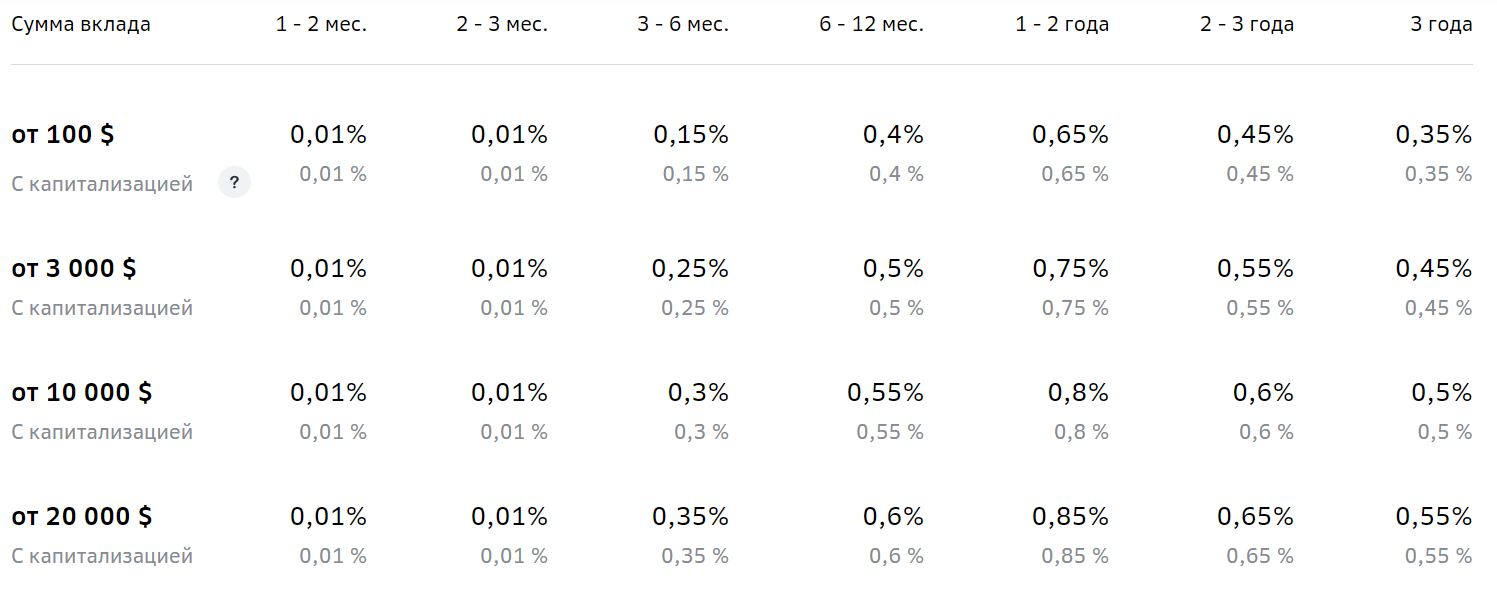

Где хранить доллары:

Самое важное — это как сохранить сбережения. Выбирайте надежные инструменты инвестирования. Да, доходность по ним будет небольшой, не превысит 1-2% годовых, но уже это убережет ваш валютный капитал от инфляции. Наибольшая прибыль — от вложения в ценные бумаги, но без рисков не обойтись. Самые надежные — вклады, но доходность окажется минимальной.

Как лучше сохранить рубли

Большинство россиян предпочитаю открывать для этого банковские вклады. Ставки по таким депозитам в разы выше, чем по валютным, но в целом доходность едва прикрывает инфляцию. На сегодня ставки в 4-5% по рублевым вкладам — нормальная ситуация, хотя некогда они доходили до 7-8% и даже выше.

Также, рассматривая, где хранить рубли, нельзя не сказать и о вложениях в ценные бумаги и акции. Некоторые банки даже создают специальные инструменты и приложения для этого, например, Сбербанк Инвестор. В Сбербанке также можно воспользоваться услугами инвестиционных консультантов, которые помогут грамотно сделать вложение.

Вопросы и ответы

В какой валюте хранить деньги в 2020 году?

Последняя рекомендация экспертов — разделить корзину на три равные части. Это евро, рубли и доллары. Так риски потери капитала будут минимизированы: впереди мировой экономический кризис, ожидать можно чего угодно.

Выгодно ли держать деньги в долларах?

Доллар — самая надежная валюта в мире, поэтому вложения в нее — безопасные. Кроме того, доллар меньше всего подвержен инфляции. В них выгодно держать средства в долгосрочной перспективе, в краткосрочной — есть риски потерь из-за колебания валют.

В каком банке хранить валюту?

Многие банки позволяют держать деньги в валюте, обслуживают вклады в евро и долларах. Лучше выбирать для этого крупные и надежные банки: Сбербанк, Газпромбанк, Россельхозбанк, ВТБ.

Как хранить наличные доллары?

Хранение дома под подушкой — не самый лучший вариант, но он подходит, если речь о небольшой сумме. Если же сумма приличная, и есть необходимость хранения именно наличности, рассмотрите вариант ее размещения в банковской ячейке или сейфе. Многие банки предоставляют такую услугу.

Стоит ли хранить деньги в евро?

Пока что евро — устойчивая валюта, но все может измениться. Эксперты не советуют держать капитал только в евро, лучше делать корзины из них, долларов и рублей. Многие российские банки вообще перестали обслуживать вклады в евро.

Куда вложить деньги в 2022 году, чтобы получать доход?

Скачок инфляции до 8% к 2022 году вынуждает искать новые способы сбережения денег. Многие предпочитают стабильные банковские вклады, хотя максимальная ставка по ним редко превышает уровень инфляции. Как альтернативу некоторые выбирают инвестирование в рискованные инструменты: ПИФы, ETF, золото и другие. В данной статье не рассматриваются вложения в иностранной валюте и ценные бумаги иностранных компаний. Все доходности выполнены для рублёвых инвестиций, все ставки указаны в российской национальной валюте.

Вклад в банке

Банковский вклад на определённый срок (депозит) — безопасный инвестиционный инструмент — вложить деньги для получения стабильного пассивного дохода может даже начинающий и непродвинутый в финансовой грамоте инвестор. Не нужно иметь специальных знаний — клиент приносит деньги в банк на депозит, получает проценты. Вклады в банках отличаются размером процентной ставки, сроками.

В среднем ставка составляет около 4—7% годовых (на момент написания статьи). Ставки по долгосрочным вложениям (сроком от 1 года) без возможности пополнения и снятия обычно выше.

Положить деньги в банк можно даже на один день, но, как правило, для краткосрочных депозитов до полугода ставка заметно меньше. Есть программы на 3—5 лет. Но так как инфляция в России сложно предсказуема в длительном периоде, то банки, особенно после скачка ставок вверх, не любят принимать деньги вкладчиков на очень долгий срок. Дело в том, что закон запрещает финансовым организациям снижать доходность действующих депозитов в одностороннем порядке.

Сумма

В зависимости от типа вклада, банк может принять разную сумму. Например, открыть накопительный счёт можно на сумму от 1 руб. Накопительный счёт — своеобразный гибрид счёта до востребования и депозита. Доход по нему почти такой же, как на депозите, но в удобный для владельца момент деньги можно частично снимать. Единственное ограничение — на накопительном счёте после снятия должна остаться определённая минимальная сумма, размер которой оговаривается особо. Вклады с высокой ставкой на долгий срок обычно оформляют на сумму от 1—10 тыс. руб.

Схема выплаты процентов

Вкладчик может получать проценты ежемесячно, раз в квартал, в конце срока. Как правило, банки предлагают «линейку вкладов», и каждый вкладчик может найти для себя наиболее удобный вариант.

Капитализация

Проценты на проценты — способ ещё больше повысить прибыль. Есть ли такая функция или же проценты поступают на счёт до востребования, должно быть указано в договоре.

Автопролонгация

Если по окончании срока договор продлевается автоматически, вкладчик не тратит время на переоформление документов и не теряет доход.

Преимущества банковских вкладов:

Инвестировать в депозиты можно любому гражданину с 18 лет.

Основные недостатки:

Акции

Акции — это доля в бизнесе какой-то компании. Начинающим инвесторам акции могут показаться сложным инструментом. Чтобы торговать ими на бирже, нужно открыть брокерский счёт в брокерской фирме или банке, имеющем дополнительную брокерскую лицензию.

Доход можно получить двумя способами: через дивиденды (это часть прибыли, которую акционерное общество распределяет по акциям) и от продажи акций по цене большей, чем цена приобретения. Другими словами, акциями можно торговать, получая доход за счёт колебаний цен. Инвесторам-новичкам лучше обратиться к посреднику — надёжному брокеру. Он удерживает комиссию за каждую сделку купли-продажи ценных бумаг. Некоторые брокеры берут плату за ведение брокерского счёта и за хранение ценных бумаг клиента.

Инвестирование в акции выгодно, так как:

Недостатки акций:

Дивиденды не обязаны платить даже успешные компании с прибылью в балансе — Совет директоров может решить направить всю прибыль на развитие АО. История прошлых выплат дивидендов не гарантирует, что политика по выплатам не изменится в будущем. Акция считается одним из самых высокорисковых инструментов, поэтому начинать инвестировать с них надо очень осторожно.

Непрофессиональным инвесторам категорически не рекомендуется покупать (или продавать) ценные бумаги в кредит («с использованием финансового плеча»). Иначе говоря, если вы уверены, что акция Х, которая сейчас стоит 1000 руб., через месяц будет стоить 1100 руб., то всегда будет соблазн купить побольше ценных бумаг Х. Допустим, у вас есть 100 тыс. руб., а брокер предлагает взять у него в долг ещё 500 тыс. Подставить, так сказать, дружеское плечо. Если ваш расчёт правильный, то всё хорошо. А вот если нет… Через месяц у вас будет пакет акций, который вы купили за 600 тыс., но с текущей рыночной стоимостью его стоимость упала до 520 тыс. руб. После принудительной продажи ценных бумаг ваш «добрый» брокер заберет всю выручку в счёт оплаты долга с процентами. Итог операции: у вас не будет ни акций, ни денег. Если бы вы изначально играли на свои деньги, то легко выдержали краткосрочное падение курса и дождались бы роста акций и дивидендов.

Облигации

Покупка облигаций в 2022 году позволяет вложить деньги и получать пассивный доход. Этот инструмент напоминает кредит — компания или муниципальное образование, субъект РФ или государство, продавая их, берёт деньги в долг и выплачивает доход. Доход может быть периодическим, это проценты-купоны. Другой вариант дохода — дисконт, когда облигация размещается дешевле номинальной стоимости, а гасится по номиналу. Встречается и гибридный вариант: облигации с купонами могут размещаться с небольшим дисконтом. Как правило, купонные облигации выпускаются на долгий срок, а дисконтные краткосрочны.

Кроме дохода, объявленного при выпуске, зарабатывать на облигациях дополнительно можно за счёт досрочной продажи. Если цена на них выросла, владелец получит дополнительную прибыль.

Доходность по облигациям государства, субъектов РФ, а также крупнейших частных корпораций и банков не сильно отличается от банковских депозитов — в среднем до 10% годовых. Но на бирже есть и высокодоходные облигации — это либо бумаги молодых небольших компаний, либо бумаги корпораций, находящихся в сложной финансовой ситуации. Доходность в секторе высокодоходных облигаций измеряется в десятках процентов годовых, но и риск потерять все вложенные в них деньги практически такой же, как при инвестициях в акции.

Облигации менее рискованны, чем акции, но компания, выпустившая ценную бумагу, может обанкротиться. Важно отметить, что это правило относится к ценным бумагам одного и того же эмитента: акция нефтегазового гиганта надёжнее, чем облигация небольшого ломбарда.

Некоторые облигации малых компаний иногда становятся невостребованными, и продать их по рыночной цене бывает сложнее. Об этом важно помнить, если деньги могут понадобиться до объявленного момента погашения облигаций.

Преимущества облигаций:

Долговые ценные бумаги позволяют получать купонный доход согласно проспекту выпуска: каждый квартал, раз в полгода или раз в год, а в конце срока — основную сумму займа.

Недостатки облигаций:

Хотя облигации считаются устойчивым инструментом инвестирования, стопроцентную надёжность они не гарантируют, поэтому вкладчик не защищён от риска потерять сбережения.

Гарантии Агентства по страхованию вкладов на держателей облигаций не распространяются.

Недвижимость

Для того чтобы получить дополнительный доход, можно купить как жилую, так и коммерческую недвижимость. Первая — это частные дома и квартиры, второй вариант — офисы, склады, магазины. Квартиру можно купить, чтобы потом перепродать дороже или сдавать в долгосрочную аренду. Порог входа достаточно высокий — минимум 2 млн руб. для регионов и от 7—8 млн руб. в столице (на момент написания статьи). Если арендатора удастся найти быстро и сдавать жильё постоянно, то доходность составит от 4%. В долгосрочном периоде в рублях жильё всегда дорожает, что может обеспечить дополнительный доход.

Однако помните: в моменты кризиса недвижимость в России, как правило, дешевеет (если пересчитать её цену в твердой валюте). Квартира в Москве за 8 млн руб. при 1 долларе за 35 рублей — это совсем не то, что та же квартира за 8 млн руб., но при 1 долларе, равном 70 руб.

Преимущества инвестирования в недвижимость:

Минусы:

Нет гарантии, что арендаторы найдутся сразу, заключат договор на длительный срок и не съедут через месяц.

Кроме того, доход от сдачи коммерческой недвижимости в аренду лучше получать, оформившись как индивидуальный предприниматель или зарегистрировав фирму (как правило, ООО). Оба варианта требуют затрат времени и денег.

Драгметаллы

Рынок драгоценных металлов позволяет вложить деньги в серебро, золото, а с недавних пор — в палладий и платину, хотя последние два инструмента начинающие, да и опытные инвесторы используют реже.

Заработать на драгметаллах можно, купив монеты, банковские слитки или открыв обезличенный металлический счёт (ОМС). Такой инструмент нужно рассматривать на долгосрочную перспективу, поскольку рост стоимости, к примеру, золота составляет около 3% в год.

Преимущества инвестиций в драгоценные металлы:

Стоимость золота и других драгметаллов определяется на мировых биржах в твёрдой валюте, что защищает владельцев данных активов в момент обесценения рубля.

Основной способ заработать на драгметаллах — купить дешевле, продать дороже.

Минусы:

Паевые инвестиционные фонды (ПИФы) напоминают сейф, куда пайщики складывают деньги. На эти деньги приобретаются ценные бумаги, недвижимость и другие активы. Управляющая компания (УК) распоряжается этим имуществом.

УК действует следующим образом: деньги выдаёт в качестве займа; недвижимость сдаёт в аренду; торгует ценными бумагами и др.

Пайщик может заработать за счёт погашения или продажи пая. Для некоторых фондов, вкладывающих активы в коммерческую недвижимость для её сдачи в аренду, может быть предусмотрена выплата периодических доходов, аналогичных дивидендам. Деятельность УК подконтрольна ЦБ РФ, поэтому имущество пайщиков защищено законом.

Преимущества ПИФов:

ПИФы бывают «открытые», «закрытые», интервальные. По первым УК должна обеспечить возможность их продажи пайщиком в любой момент. Закрытые — это их полная противоположность. В интервальных период предъявления паев к выкупу ограничен интервалами. Отметим, что ограничения во всех типах относятся только к обязанностям УК, на вторичном рынке (на бирже) пайщик закрытых или интервальных фондов может перепродать пай в любой момент. Правда, не факт, что на бирже найдется желающий купить этот самый пай.

Минусы ПИФов:

В ЗПИФ (закрытых фондах) порог входа высок — начать инвестировать можно с суммы от 250 тыс. руб.

Exchange-Traded Funds — портфель ценных бумаг, где могут быть собраны акции разных компаний. Если, например, в портфеле 20 акций, то при покупке одной акции фонда инвестор становится владельцем части каждой из них. ETF удобен тем инвесторам, которые не хотят разбираться в каждом инструменте, следить за качеством портфеля — всё сделает фонд.

Плюсы:

Такой инструмент подходит и для розничных инвесторов, особенно в случае, если планируется покупка акций крупных компаний, которые отдельно стоят дорого.

Минусы:

С дохода при продаже ETF, если акции куплены менее 3 лет назад, нужно платить НДФЛ.

Криптовалюта

Основные риски инвестирования в криптовалюту — невозможность точно оценить её внутреннюю стоимость. Цены на неё могут меняться как в большую, так и в меньшую сторону практически моментально, а справедливой фиксированной цены не существует. Порог входа для такого способа инвестирования — от нескольких тысяч рублей. Покупать можно через криптобиржи, электронные кошельки и p2p-площадки. Доходность может быть любой вплоть до 100% (причём не в год, а за считанные дни), но риск потерять все накопления очень высок. Причём не только от падения курса, но и от кражи столь специфического финансового инструмента. Долю криптовалюты в общем портфеле желательно удерживать на уровне не выше 5—10%.

Плюсы:

При покупке криптовалюты инвестор может хорошо заработать — буквально за один день, но и так же быстро всё потерять.

Минусы:

Криптовалюта подвержена внешнему влиянию, стоимость её может резко колебаться, а спрогнозировать это сложно.

Бизнес

Вложить деньги можно в открытие своего или чужого бизнеса (в начале или в уже существующий проект). Важно найти такую нишу, которая позволит получать стабильный ежемесячный пассивный доход.

Плюсы инвестиций в бизнес:

Собственный бизнес — вариант активного дохода, поскольку придётся участвовать в нём непосредственно: нанимать сотрудников, закупать сырьё или оборудование.

Минусы:

Рисково вкладываться и в чужие бизнес-проекты, особенно если не управлять ими лично.

Краудлендинг

Краудлендинг — высокорисковый инвестиционный инструмент с небольшим порогом входа. Прибыль здесь почти непредсказуема и зависит от того, насколько успешно работает бизнес, в который вложился инвестор. Этот метод напоминает кредитование: инвесторы выступают кредитором, а компания — заёмщиком, постепенно возвращая долг. Суть инвестиций заключается в том, что несколько людей объединяются на онлайн-платформе и вкладывают деньги в бизнес-проекты. В России этот вид инвестирования регулируется законодательством с начала 2020 года.

Плюсы:

Инвестиционная платформа регистрируется в реестре ЦБ, подает ежегодную отчётность.

Минусы:

В таком варианте вложений нельзя исключать вероятность дефолта заёмщика и потерю всех накоплений. Специалисты рекомендуют не вкладывать всю сумму в одну компанию.

Как подготовиться к инвестированию финансов?

Инвестору нужно не только выбрать инструменты, в которые выгоднее инвестировать, чтобы получить прибыль. Предварительно сформируйте финансовый резерв размером от 3 до 6 зарплат. Это позволит остаться на плаву, если, например, стоимость акций резко упадёт. Такая финансовая подушка позволит не принимать скоропалительных решений и выждать подходящий момент, чтобы продать ценные бумаги, недвижимость или другой инструмент.

Погасите займы и кредиты, не берите в долг. Начинать инвестировать с заёмными деньгами — не лучшее решение. Иначе можно уйти в минус и ещё остаться в должниках у кредитора, что создаст двойную финансовую нагрузку.

Запаситесь знаниями и продумайте стратегию инвестирования. Читайте профессиональные источники по инвестициям. Сегодня некоторые банки — например, Тинькофф, предлагают своим клиентам обучение основам инвестирования. При достаточном уровне знаний можно инвестировать самостоятельно, но чтобы уменьшить риски потерять деньги, можно обратиться к посредникам — брокерам.

Куда инвестировать, чтобы сохранить средства и получить прибыль — резюме

Куда сейчас вкладывать деньги инвестору-новичку, чтобы не потерять накопления? Специалисты советуют начинать с небольших сумм и проверенных низкорисковых надёжных инструментов, например, облигаций или акций крупных компаний.

Наименее рискованные варианты

Низкорисковый, но и наименее прибыльный вариант инвестирования:

Самые доходные

Высокодоходные, но и пропорционально рискованные инвестиции — акции, опционы, ПАММ-счета (счета в доверительном управлении). Доходность по некоторым этим видам может достигать 3000%, но и риск потери денег тоже высок. Такие инвестиции обычно краткосрочные, выгоднее всего вкладывать в них.

Популярные вопросы

Точно не стоит вкладывать в предложения с заоблачной доходностью – 150, 200 и даже 500%. Даже если компания работает легально, проверена ЦБ РФ, риски высоки, а новичок не сможет увидеть все подводные камни. Также для начинающих инвесторов могут быть сложны Форекс-трейдинг и криптовалюта.

Стоит ли вкладывать деньги в юань и другую альтернативную валюту

Обращение доллара и евро в России усложнилось: со своих счетов россияне по-прежнему не могут снять больше 10 тысяч долларов или их эквивалент в евро.

В марте Евросоюз запретил ввозить в Россию евро, а США — доллары. С 20 мая Центробанк разрешил продавать гражданам любую наличную валюту, то есть не только ту, которая поступила в кассы после 9 апреля. Но ограничение по-прежнему действует для долларов и евро.

Я поговорила с тремя аналитиками, чтобы понять, стоит ли рассматривать для хранения сбережений другие популярные мировые валюты: юань, фунт стерлингов, швейцарский франк и японскую иену.

Скидка 35% на все курсы Учебника

Зачем инвестировать в альтернативные валюты

В основном чтобы защититься от падения рубля чем-то, кроме доллара и евро. Но стоит такая защита довольно дорого, потому что пока вложить юани или иены не во что: для россиян инструменты инвестирования в этих валютах пока недоступны, сообщает Владимир Брагин, директор по анализу финансовых рынков УК «Альфа-капитал».

Хранить сбережения в альтернативной валюте можно на текущем счете или банковском вкладе. Кроме этого, валюту, купленную на бирже, можно хранить на брокерском счете. Этот вариант простой и потребует минимальных издержек, говорит Дмитрий Бабин, эксперт по фондовому рынку «БКС Мир Инвестиций».

«В итоге вы получите околонулевую доходность и потеряете тот доход, который вы могли бы заработать, купив за рубли ОФЗ или инвестировав в российский рынок акций, — заявляет Брагин. — То есть, если вы покупаете эти валюты, это все равно что купить золото, то есть некий актив, который не очень предсказуемо меняется в цене, потому что валютный рынок менее всего предсказуем».

При этом спред, то есть разница между ценой покупки и ценой продажи по альтернативным валютам, может быть довольно велик. Например, по фунту стерлингов или швейцарскому франку он способен достигать и 20 рублей: вы можете купить валюту на 20 рублей дороже, чем продать ее при том же официальном курсе.

Что нужно знать о валюте: денежная валюта Китайской Народной Республики. В 2016 году Международный валютный фонд сделал юань международной резервной валютой, то есть разрешил странам накапливать в ней золотовалютные резервы. Доля юаня в составе золотовалютных резервов на конец прошлого года — 2,6%. Это четвертое место после доллара, евро и японской иены.

Курс юаня фактически устанавливает Народный банк Китая, опираясь на курсы 24 валют: доллара, евро, британского фунта, российского рубля и других. При этом все валютные пары определяются через кросс-курсы к доллару.

Перспективы юаня: Центральный банк Китая придерживается политики дешевого юаня. «Исторически юань довольно стабилен по отношению к доллару. Он, конечно, колеблется относительно доллара, но меньше, чем остальные валюты. США — самый крупный торговый партнер Китая, поэтому стране нужен стабильный курс. Так что, если вам нужен квазидоллар, я порекомендовал бы юань», — говорит директор по анализу финансовых рынков УК «Альфа-капитал» Владимир Брагин.

«Очевидное преимущество юаня в том, что это валюта дружественной России страны, поэтому хождение юаня по территории России не отменят», — заявляет Александр Орлов, управляющий директор «Арбат-капитала».

«Минусы юаня в том, что это не свободно конвертируемая валюта — и неясно, когда ей удастся прийти к свободной конвертации, — продолжает Орлов. — То есть пока курс рубль-юань все равно будет проходить через котировку рубль-доллар. На курсе юаня отразится все, что происходит с рублем-долларом. Наличный юань в России сложно купить, его не завозили большими количествами, в отличие от доллара и евро».

Что нужно знать о валюте: денежная валюта Соединенного Королевства Великобритании и Северной Ирландии. Фунт стерлингов свободно конвертируется. Хотя Великобритания до 2020 года и входила в Евросоюз, она сохраняла свою национальную валюту. После того как Великобритания вышла из ЕС, фунт стерлингов начал падать по отношению к доллару, и сейчас его перспективы не слишком хорошие.

«Иметь накопления в фунтах стерлингов имеет смысл тем, кто хоть как-то связывает жизнь с Великобританией, — сообщает Орлов. — Как инвестиционная валюта он не очень интересен из-за выхода из Евросоюза и его последствий». Брагин с ним согласен и уточняет, что «избегал бы фунта».

По данным сервиса Московской биржи «Финуслуги», вклады в стерлингах открывают банки СНГБ и АЭБ. Ставка по ним составляет 0,01%.

Что нужно знать о валюте: денежная валюта Швейцарии и Лихтенштейна, резервная, свободно конвертируемая. Валюта исторически считается стабильной. «В Швейцарии большую роль в экономике играет финансовая система, поэтому стабильность франка для них действительно важна», — говорит Брагин.

Перспективы франка: по словам Орлова, в Швейцарии действуют отрицательные ставки по депозитам, но российские банки раньше предлагали положительные проценты по вкладам во франках. Сейчас таких возможностей будет меньше. «Франк менее ликвиден на Московской бирже, чем китайский юань», — заявляет Дмитрий Бабин. При этом швейцарская экономика сильно интегрирована в европейскую, которая сейчас несет заметные потери. Вклады в швейцарских франках принимает ББР Банк со ставкой 0,5%.

Что нужно знать о валюте: денежная валюта Японии, имеет статус резервной. Исторически считается самой стабильной валютой в Азиатско-Тихоокеанском регионе. «Это защитная валюта для азиатских стран, — говорит Брагин. — Если в Европе в случае каких-то проблем все бегут вкладываться в доллар, то в Азии вкладываются в иены».

Перспективы иены: «Сейчас по курсу иены сильно ударили ковид и высокие ставки ФРС в США, которые привлекают инвесторов. Когда международная торговля начнет восстанавливаться и ФРС США изменит свою политику высоких ставок, иена может снова укрепиться», — говорит Орлов. «Иена, как и франк, на Московской бирже довольно низколиквидна», — говорит Бабин. Вклады в иенах принимает государственный банк Индии «Эс-би-ай», у которого есть отделения в Москве.

Куда вложить деньги, чтобы они работали

И не обесценились от высокой инфляции

Инфляция — это рост цен на товары, в результате чего покупательная способность денег падает.

Обычно инфляция составляет несколько процентов в год, но сейчас она бьет многолетние рекорды. В мае 2022 года годовая инфляция в США достигла 8,6% — максимума за последние 40 лет. В России же рублевая инфляция официально составила 17,1%.

Таким образом, если держать наличные рубли «под матрасом», через год они потеряют в стоимости — на одну и ту же сумму можно будет купить меньше товаров. Рассмотрим, куда можно вложить деньги, чтобы защитить или приумножить свой капитал.

Скидка 35% на все курсы Учебника

Базовые правила инвестирования

Перед тем как начать инвестировать, определите финансовую цель, срок вложений и уровень допустимого риска. От этого будет зависеть дальнейшая стратегия.

Краткосрочный горизонт. Допустим, вы инвестируете свободные деньги и уже точно знаете, что через год они вам понадобятся. В таком случае стоит придерживаться консервативного подхода — делать ставку на менее рисковые инструменты, например государственные облигации или банковские вклады. Это надежные активы с прогнозируемым доходом, поэтому можно быть уверенным, что через год вы полностью вернете свой капитал и проценты.

Среднесрочный горизонт. В случае вложения на срок от года до пяти лет можно собрать более агрессивный портфель и добавить рисковых активов — например, акции или золото. Выбор инструментов во многом зависит от задачи: если цель заработать — можно сделать упор на рисковые активы.

Чтобы компенсировать потери от инфляции, подойдут консервативные активы. Здесь также важно следить за макроэкономической обстановкой в мире: когда цикл экономического роста только начался, можно увеличить долю рисковых активов, а когда на горизонте рецессия — сделать ставку на защитные.

Долгосрочные инвестиции. Когда инвестор ставит стратегическую цель на пару десятилетий — например, накопить капитал для выхода на пенсию — можно собрать портфель, в котором преобладают акции и другие рисковые инструменты. Стратегическая дистанция позволяет не обращать внимания на рыночные падения и кризисы — они имеют краткосрочную природу. На исторической дистанции экономика с наибольшей вероятностью продолжит развиваться, а рынок перепишет свои максимумы. Здесь выбор стратегии во многом зависит от вашей терпимости к риску — сложно ли вам пережить сильную просадку портфеля.

Например, кризис 2008 года — один из худших медвежьих рынков в истории американского индекса акций S&P 500. Индекс в моменте потерял 56,8% своей стоимости. Падение затянулось на полтора года. Затем последовало восстановление рынка, и за последующие 12 лет и S&P 500 вырос на 390%.

Минусы отсутствия финансовой стратегии. Без плана инвесторы зачастую собирают портфель снизу вверх, то есть делают точечные вложения, не принимая в расчет поведение всего портфеля в целом.

Согласно современной теории портфеля, общую доходность и риск во многом определяют не показатели отдельных активов, а степень корреляции, то есть взаимосвязи между ними. И даже по отдельности качественные активы могут сыграть злую шутку и значительно увеличить риски инвестора. Например, если инвестировать в десять хороших сырьевых компаний, это не убережет портфель в случае сильного падения цен на товарном рынке. Портфель будет сильно зависеть от одних и тех же факторов.

Главный способ сгладить волатильность и снизить риски инвестора — широкая диверсификация по секторам экономики и странам. В этом случае падение одних активов будет компенсироваться движением по другим. Тем не менее диверсификация не дает страховку на 100% — портфель все равно может уйти в минус, просто не так сильно.

Ключевые правила инвестирования. Перед тем как вкладывать куда-либо деньги, напомним ключевые правила инвестирования:

Как учесть состояние экономики при инвестировании. Понимание макроэкономической ситуации помогает сформировать стратегию и выбрать подходящие активы. Особенно это важно, если горизонт инвестирования менее 10 лет, то есть в рамках одного экономического цикла.

Разные активы проявляют себя по-разному в той или иной конъюнктуре. Акции циклических компаний хорошо растут при подъеме экономики и сильно страдают, когда та замедляется. Выручка таких компаний следует за ростом и за спадом в экономике.

Например, финансовые потоки производителя автомобилей будут замедляться при падении экономики и покупательной способности людей. С восстановлением экономики, наоборот, доступность кредитования и потребительский спрос станут выше — увеличится и выручка компании.

Нециклический бизнес, наоборот, демонстрирует более или менее постоянную выручку независимо от состояния экономики. Например, это касается продовольственных, коммунальных, медицинских и телекоммуникационных компаний. Такие активы считаются защитными, и на них делают ставку в преддверии кризиса.

Помимо возможного замедления экономического роста мировые экономики сейчас находятся под угрозой все возрастающей инфляции. Подобная ситуация, когда экономика замедляется, а деньги сильно обесцениваются, называется стагфляцией. В последний раз подобное в экономике США было в 1970-х, как следствие нефтяного кризиса и денежно-кредитной политики ФРС.

Растущую инфляцию также нужно взять в расчет при выборе инвестиционной стратегии. В условиях высокой инфляции, как правило, неплохо растут сырьевые рынки, аграрные и продовольственные компании, драгоценные металлы, недвижимость и другие материальные активы.

Учитывая сказанное, рассмотрим привлекательность разных инвестиционных активов на разных горизонтах инвестирования.

В конце февраля 2022 года Банк России поднял ключевую ставку до 20%, а к середине июня снизил ее до 9,5%. Вслед за ключевой ставкой менялись и ставки по краткосрочным банковским вкладам.

Для депозитов сроком 30—90 дней ставки по 10—12% в рублях еще актуальны. Для вкладов с большим сроком вложения ставки менее привлекательны, так как в перспективе ожидается, что Банк России продолжит снижение ключевой ставки.

Банковский депозит — один из самых безопасных вариантов инвестиций. Суммы на банковских счетах размером до 1,4 млн рублей застрахованы Агентством по страхованию вкладов — АСВ. Это касается счетов в любых банках с лицензией на работу в России.

Доходность вкладов следует за ключевой ставкой и, как правило, находится на уровне или чуть выше официальной инфляции, при этом вряд ли покрывает реальную. Другими словами, депозиты в той или иной мере сохраняют покупательную способность рублевого капитала, но получить заработок с них вряд ли получится.

Плюсы банковских вкладов:

Минусы банковских вкладов:

Это долговые ценные бумаги — их выпускают органы власти или компании для привлечения заемного капитала. То есть вы даете деньги в долг государству или предприятию и за это получаете процент в виде купонных выплат.

Инвестор обычно заранее знает, сколько денег он получит от облигаций в виде купонов и когда. Если держать облигации до погашения, можно точно рассчитать простую доходность к погашению и примерно узнать эффективную — с учетом реинвестирования купонов и амортизационных выплат. Но бывают и долговые бумаги с купоном, размер которых заранее неизвестен. Их доходность прогнозировать сложнее.

Чем выше кредитный рейтинг эмитента облигации, тем вложение надежнее — меньше вероятность того, что долг не вернут. Самыми надежными считаются государственные облигации — ОФЗ, или облигации федерального займа. Их выпускает Минфин. Покупая такие бумаги, инвестор одалживает деньги государству. Купонная доходность ОФЗ примерно такая же, как у банковских депозитов.

Корпоративные облигации из-за более высокого риска, как правило, предлагают лучшую доходность, чем ОФЗ. Хотя облигации системообразующих предприятий вроде Газпрома или Сбера также весьма надежны, так как государство — основной владелец этих компаний.

Среди корпоративных бумаг выделяют отдельную категорию высокодоходных облигаций — их обычно выпускают небольшие компании. Такие бумаги гораздо рискованнее, а их повышенная доходность — награда за риск.

Преимущества облигаций перед депозитами. Даже в случае покупки ОФЗ, когда риск сопоставим с банковскими вкладами, вы получаете ряд преимуществ перед последними:

Еще плюс облигаций: они меньше колеблются в цене, чем акции. А значит, хорошо подходят тем инвесторам, которые боятся просадок или инвестируют на срок до 3—5 лет.

Акции — более рискованное вложение, нежели облигации и депозиты, но их доходность в долгосрочной перспективе значительно выше.

Покупая акции, вы по сути становитесь совладельцем бизнеса и вправе претендовать на часть его прибыли. Если год для компании выдался удачным, вы получаете свою выгоду в виде дивидендов или от роста котировок акций.

Перед покупкой акций важно проанализировать состояние компании: характер ее бизнеса, динамику выручки, уровень долга и маржинальность.

Для широкой диверсификации в портфель разумно включать акции из разных стран и секторов экономики. Обычно надежнее инвестировать в крупные компании — голубые фишки. Молодые компании с нестабильными потоками — более рисковое вложение, но и потенциальная выгода больше. Также обратите внимание, платит ли компания стабильные дивиденды — такие акции, как правило, более консервативны, чем растущие акции из технологических отраслей.

Старайтесь не выделять на одну акцию более 5% от портфеля. Иначе портфель будет сильно зависеть от одной компании.

Еще можно инвестировать в акции через биржевые фонды. Покупая один пай фонда, вы инвестируете сразу в целую корзину ценных бумаг. Например, приобретая на Московской бирже фонд TEMS, вы инвестируете сразу в 50—60 компаний из развивающихся стран — Бразилия, Китай, Перу, Россия и так далее. Но учитывайте годовую комиссию, которую фонд взимает за управление, а также инфраструктурный риск: инвестирование в биржевые фонды и отдельные иностранные компании из-за санкций сейчас влекут дополнительные риски.

Составляя портфель, отталкивайтесь от горизонта вложения. Если инвестируете краткосрочно — долю акций лучше свести к минимуму. Ведь из-за высокой волатильности есть вероятность, что на момент, когда вам понадобятся деньги, акции окажутся в просадке — чтобы обналичить деньги, придется продавать их с дисконтом.

В случае если горизонт планирования составляет до 10 лет, стоит учесть состояние мировой экономики — это позволит сделать поправку на текущую фазу экономического цикла и подготовиться к возможной рецессии.

С 2012 по 2022 год индекс S&P 500 с учетом реинвестирования дивидендов показал почти 335%, то есть 15,68% годовых. За вычетом долларовой инфляции это 13,19% годовых. Для российских акций — в районе 10%.

Но вряд ли стоит рассчитывать на подобную доходность в ближайшие годы: мировая экономика движется к рецессии, а из-за высокой инфляции регуляторы вынуждены ужесточать денежно-кредитную политику. Поэтому сейчас инвесторы производят ротацию секторов в пользу защитных и сырьевых компаний.