Что лучше копить или ипотека

В среднем по России ипотека позволит оформить в собственность «двушку» на 4 года и 1 месяц раньше, чем аренда, однако за это придется переплатить 353 704 руб.

Как пояснили «Российской газете» эксперты компании, для того, чтобы посчитать, что все-таки выгоднее, за основу была взята следующая ситуация: в семье работают два человека, доход каждого из них соответствует средней зарплате в регионе (по данным Росстата). На оплату ипотеки семья готова выделить половину совокупного дохода (то есть одну среднюю зарплату в месяц). Первоначальный взнос по ипотеке составляет 20% от стоимости квартиры (по условиям «семейной ипотеки»). Процентная ставка по «семейной ипотеке» составляет 6%. На то, чтобы накопить деньги на покупку квартиры, и нынешнюю аренду «двушки» семья также готова выделить половину совокупного дохода (одну среднюю зарплату в месяц).

Получилось, что в среднем по стране на выплату ипотеки уйдут 5 лет и 3 месяца, тогда как при аренде жилья получится накопить на квартиру только за девять лет и четыре месяца.

Из 78 регионов, которые приняли участие в исследовании, самой выгодной по времени оказалась ипотека в Крыму. Несмотря на переплату в 1 243 637 рублей (а это более трети стоимости «двушки» на вторичном рынке), получить ее в собственность можно за 12 лет и 8 месяцев. То есть на 25 лет и 5 месяцев быстрее, чем арендуя жилье и откладывая деньги.

В Камчатском крае, Архангельской и Челябинской областях ипотека позволит получить собственную «двушку» быстрее на 1 год и 11 месяцев, чем аренда и накопления. Больше всего придется переплатить семье из Камчатского края (210 315 рублей), тогда как архангелогородцы и челябинцы доплатят 160 970 рублей и 150 985 рублей соответственно.

Что лучше – копить или брать ипотеку?

– Что лучше: копить на квартиру или купить по ипотеке?

Отвечает коммерческий директор SDI Group Максим Каварьянц:

Если квартирный вопрос стоит остро, то накопить на квартиру в короткие сроки крайне затруднительно. Рассмотрим сценарий, когда необходимо приобрести недвижимость, но при этом хочется найти наиболее выгодные варианты и возможности ее приобретения.

Для примера возьмем однокомнатную квартиру с выделенной спальней и 17-метровой кухней-гостиной в малоэтажном комплексе, расположенном в Одинцовском районе. Ее стоимость 3,2 млн рублей.

Средний размер первоначального взноса собственных средств при покупке квартиры в ипотеку за первое полугодие 2017 года в этом проекте составил 20%, то есть 640 тысяч рублей. Если приобрести данную квартиру в рамках специальной ипотечной программы под 8% годовых, то получается:

При этом ключи от квартиры вы получаете в конце 2017 года.

Теперь попробуем рассчитать, за какой срок можно накопить на данную квартиру, имея тот же самый первоначальный взнос. Большинство жителей в стране используют банковские вклады как основной инструмент накопления денежных средств. Это обусловлено как историческими особенностями, так и тем, что из множества финансовых инструментов вклады лучше всего защищены.

Средняя ставка по вкладам 6%. И, судя по политике ЦБ, она будет снижаться. Рассмотрим вклад с ежемесячной капитализацией, а также возможностью ежемесячного пополнения на 39 901 рубль. При первом взносе 640 тысяч и этих условиях полную сумму на покупку квартиры вы накопите ориентировочно через 4,5 года. Однако стоимость недвижимости может к этому моменту заметно вырасти, в результате человеку снова придется копить.

Отвечает заместитель генерального директора по развитию ООО ИСК «Ареал» Максим Радченко:

Оптимальный выбор будет зависеть от финансовой ситуации конкретного покупателя. Если на руках имеется значительная сумма и оставшиеся средства покупатель может скопить за полтора-два года, откладывая не больше половины зарплаты, это будет более разумным решением (даже если потребует временного, но значительного ухудшения качества жизни).

Если же накопления минимальны, а необходимость в улучшении жилищных условий есть, то стоит рассмотреть вариант ипотеки. Условия по ипотечным кредитам сейчас гораздо мягче, чем год-два назад, ставка по базовым программам в 10,5% и даже ниже далеко не редкость. Кроме того, на рынке присутствует значительный выбор программ с минимальным и даже с нулевым первоначальным взносом. Понятно, что ставка по таким программам будет выше, но при отсутствии накоплений это неплохой стартовый вариант. Естественно, хотя бы у одного из членов семьи такого заемщика должна быть уверенность в определенном стабильном доходе.

В целом, если постоянная работа у потенциального покупателя квартиры есть, а накоплений нет, ипотека остается практически единственным реальным вариантом, если только он не рассчитывает на крупную выплату, получение наследства и т. п. в ближайшие полгода (в этом случае можно попробовать договориться с застройщиком о рассрочке или просто подождать). Второй вариант, при котором можно попробовать накопить на квартиру за пять-семь лет, если потенциальный покупатель может ежемесячно откладывать в копилку не менее 60-70 тысяч рублей. Это возможно, например, если семья занимается арендным бизнесом или имеет другие постоянные источники дополнительного дохода.

Отвечает руководитель отдела городской недвижимости северо-восточного отделения компании «НДВ-Недвижимость» Елена Мищенко

Выбор зависит от ситуации покупателя и его финансовых возможностей. При этом нужно понимать, что оформление кредита подразумевает наличие первоначального взноса, и на этом этапе будет необходимо собрать определенную сумму хотя бы минимальную, необходимую для одобрения заявки.

На сегодняшний день самые выгодные программы на рынке вторичного жилья подразумевают ставки в диапазоне 9,25-12%, размер минимального первоначального взноса в зависимости от программы составит 10-20%, поэтому заемщики смогут подобрать оптимальный вариант. Вопрос в том, что копить на квартиру придется очень долго. При заработной плате в размере 65 тысяч рублей и ежемесячных расходах на уровне 23 тысячи рублей в год можно будет собрать порядка 500 тысяч рублей, при этом получить сумму в размере 5 млн рублей удастся лишь после 10 лет. Ситуация усложняется, если потенциальный клиент арендует жилье. Если мы говорим о семье, то здесь также нужно учитывать расходы на иждивенцев.

Простые расчеты показывают, что ипотека зачастую становится более предпочтительным и даже единственным вариантом для покупки жилья. Можно не терять годы в процессе накопления денег, а совершить сделку в текущий момент. Самое главное комфортный платеж, который зависит от суммы ипотеки и условий программы.

Возьмем расчет: потенциальный покупатель за четыре года накопил порядка 2 млн рублей (условия те же: заработная плата в размере 65 тысяч рублей). Как вариант, он может приобрести однокомнатную квартиру в Реутове за 4,2 млн, расположенную в шаговой доступности от станции метро «Новокосино». Сумма кредита: 2,2 млн рублей. При ставке на уровне 10% и сроке кредита, составляющем 15 лет, размер ежемесячного платежа составит около 23,6 тысячи рублей. Это комфортный платеж, учитывая, что в нашем примере заемщик готов был в месяц откладывать порядка 42 тысяч рублей.

Отвечает генеральный директор ГК «Грин финанс» Наталья Абдулаева:

При цене однокомнатной квартиры, к примеру, в 2,5 млн рублей, откладывая ежемесячно 20 тысяч рублей, придется копить около 10 лет задел на будущее не очень перспективный, ведь жилье нужно сейчас. Конечно, ипотека в наше время основной инструмент в приобретении квартиры, но у банков очень жесткие условия к заемщикам. Вы не можете прийти и сказать: «Вот мой первоначальный взнос, хочу ипотеку на 15 лет». Все будет зависеть от уровня Вашей платежеспособности, и, возможно, первоначальный взнос превысит в несколько раз сумму накоплений. В качестве альтернативы можно рассмотреть приобретение квартиры в лизинг достаточно молодой продукт на рынке финансовых услуг. Его плюсы: небольшой фиксированный первоначальный взнос (в размере 20% от стоимости жилья), минимальный пакет документов, быстрое оформление. Ставки чуть выше ипотечных, но в ежемесячные платежи включены все затраты по оформлению сделки, нет кредитных комиссий, и если Вы вносите чуть больше суммы платежа, то стоимость финаренды автоматически снижается, а по истечении срока договора все документы на Вас оформляет лизингодатель. К сожалению, этот способ приобретения жилья в России пока не популярен, хотя в Европе и США около 30% сделок с недвижимостью осуществляется именно так.

Текст подготовила Мария Гуреева

Не пропустите:

Присылайте свои вопросы о недвижимости, ремонте и дизайне. Мы найдем тех, кто сможет на них ответить!

Редакция оставляет за собой право выбирать темы из числа вопросов, которые прислали пользователи.

Что разумнее: купить квартиру, на которую хватает денег, или накопить на приличное жилье?

Вопрос читательницы Т—Ж

Этот текст написала читательница в Сообществе Т—Ж. Бережно отредактировано и оформлено по стандартам редакции.

Мне 27 лет. На данный момент у меня есть накопления в размере около 1,5 млн рублей.

Очень хочется иметь свою квартиру, но цены в Московской области впечатляющие. Я планировала брать ипотеку, но так, чтобы мой первоначальный взнос составлял около 50%, то есть квартира должна стоить в районе 3 млн рублей. Но сейчас за такую цену в основном предлагают довольно убитую вторичку минимум в 40—50 км от Москвы.

Доход мой, скажем, нестабильный: от 30—40 тысяч до 250 тысяч рублей в месяц. В среднем за последний год выходит около 100 тысяч рублей.

Стоит ли сейчас покупать жилье или лучше немного подождать? Хочется закрыть свою базовую потребность и немного успокоиться, а квартиру планирую арендовать по-прежнему в Москве. Очень хотелось бы услышать мнение людей, которые покупали квартиру в Подмосковье и потом продавали.

Дискуссии. Обсуждаем финансовые вопросы и даем советы друг другу

Я бы не покупал сейчас. Сейчас у всех эйфория от нынешних цен, которые выросли из-за недостатка рабочих, стройматериалов и льготного кредитования с низкой базовой ставкой. Все факторы могут за несколько лет сыграть в обратную сторону.

https://www.bfm.ru/news/480818

Как закончится корона-будет больше рабочих, стройматериалов, больше ввод жилья. К этому времени и базовая ставка поднимется, усилятся проблемы с долгами населения. Когда пойдет все снежным комом и начнут сбрасывать жилье, чтобы закрыть другие расходы, тогда и стал бы брать квартирку.

Миша, вы хоть раз в нашей стране видели, чтобы народ распродавал жилье массово настолько, что цены на рынке падали?

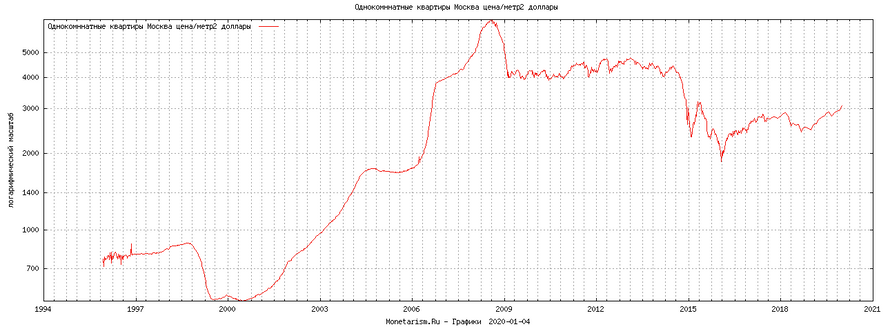

Nikolay, цены у нас обычно падают за счет девальвации рубля

Fcük, даже если посмотреть ваш долларовый график, который очень некорректно показывать для примера в данной ситуации, то с 2000-2009 год цены росли в долларах 9 лет при этом показали 10кратный рост! И далее все кто купил в 15году,чтобы сберечь деньги от девольвации, по вашему же графику свою задачу выполнили

Ed, почему некорректно? Спросили когда такое было чтобы цены на жилье падали.

Миша, как закончится корона, это же надо, чтобы все переболели либо привились, это не один год.

Ну так и я могу сказать, что акции/битки вчера стоили дешевле, чем сегодня

зачем покупать только ради того чтобы купить? А жить в съемных. лучше, имхо поменьше 1й взнос, но купить то, что хочется.

White, пик в россии надолго задержится, с таким-то перекосом рынка и недостатком площадей. Многоходовочка если и выстрелит, то когда вы уже будете на пенсии. Хотя многоходовочки, почему-то, выстреливают исключительно у плешивых стариканов.

Для начала ответьте себе самой на вопрос: для чего именно вам нужна квартира? Вы сами этого хотите или это навязано обществом?

Могу предположить, что у вас не закрыта базовая потребность в безопасности. Но вы уверены, что выплачивая каждый месяц ипотеку и аренду, вы будете чувствовать себя в безопасности при таком нестабильном доходе? Получается, что все деньги уйдут на первый взнос, а дальше вы будете еще и ремонт делать, так что накопить снова подушку не получится.

У меня есть знакомый, который в свои 33 снимает жилье, хотя имеет очень хороший доход. Говорит, планирует брать ипотеку, но пока не знает когда.

**

2. «У меня есть знакомый, который в свои 33 снимает жилье, хотя имеет очень хороший доход. Говорит, планирует брать ипотеку, но пока не знает когда.» У него есть:

хорошее здоровье

специальность, которая нужна на рынке

а ещё родители.

сколько раз из трёх ошиблась? 🙂

42, точно, человек может заболеть или потерять работу, а квартира это навсегда. Ни пожары, ни наводнения, а также экономические и политические события никак не повлияют на купленную (да еще и в ипотеку) квартиру.

И это мы еще не учитываем, что квартира может оказаться довольно хреновой по качеству постройки, соседи норкоманы/простетутки или вообще неблагоприятный район. Получается так себе перспектива.

Как накопить на квартиру: без ипотеки и с ипотекой

Людей, способных сразу купить себе недвижимость, очень немного, поскольку это требует существенных финансовых затрат. Вместе с экспертами разбираемся, как можно накопить деньги на квартиру или на первоначальный взнос по ипотеке.

Эксперты в статье:

Самое реальное — копить на первый взнос по ипотеке

По данным Росстата, в первом полугодии 2021 года среднедушевой доход в Москве составил 81,7 тыс. руб. За вычетом прожиточного минимума (18 тыс. руб. в месяц) и при отсутствии глобальных трат среднестатистическая семья заработает за год порядка 1,5 млн руб. Средняя стоимость квартиры в новостройках массового сегмента в августе 2021 года достигла 12,7 млн руб. Если предположить, что семья откажется от всех расходов, за исключением самых необходимых, ей потребуется 8 лет и 6 месяцев (без учета инфляции), чтобы накопить на жилье.

«Целесообразнее откладывать средства на первоначальный взнос. Приняв его в размере 20% от средней стоимости квартиры (2,5 млн руб.), получим, что собрать деньги на эту цель можно за 1 год и 8 месяцев», — считает управляющий партнер компании «Метриум» Надежда Коркка.

Наличие в собственности недвижимости, бесспорно, позволит быстрее решить квартирный вопрос. Но стоит учитывать, что зачастую ее продажа может затянуться надолго. Именно поэтому в последние годы набирает популярность такая услуга, как трейд-ин. Это упрощает процесс покупки и позволяет избавиться от хлопот, связанных с продажей старой квартиры. Но цена продаваемой старой квартиры в таком случае может быть на 5–10% ниже, чем на рынке.

«Если выбор пал на ипотеку, то в идеале стоит накопить на весомый первоначальный взнос, чтобы чувствовать себя более уверенно. Из плюсов — это фиксация цены квартиры. Нет рисков, что при стабильном размере зарплаты цены на жилье вырастут в разы и покупка станет неподъемной для семейного бюджета, а инфляция не уменьшит сбережения, которые будут вложены в покупку. В то же время существенным минусом остается переплата банку», — говорит руководитель департамента консалтинга и аналитики «НДВ-Супермаркет Недвижимости» Сергей Ковров.

Главное — спланировать бюджет

Планирование семейного бюджета — это один из самых важных шагов в процессе накопления денег либо на квартиру, либо на первоначальный взнос по ипотеке.

Шаг 1 — погасите все долги как можно быстрее. Любые накопления бессмысленны, когда есть другие долги, которые надо отдавать.

Шаг 2 — спланируйте расходы так, чтобы не жить на хлебе и воде. Зачастую идея долгосрочных накоплений срывается из-за того, что люди слишком «затягивают пояса». И через некоторое время жизнь в условиях такой жесточайшей экономии становится невыносимой.

Шаг 3 — составьте четкий финансовый план. В подавляющем большинстве случаев бессистемные накопления ни к чему не приводят.

Шаг 4 — поставьте на смартфон приложение, которое позволяет следить за собственными расходами. Увидев в итоге картинку своей потребительской корзины, можно легко обнаружить бесполезные траты. Иными словами, избегайте эмоциональных покупок.

Как копить и где хранить

Банковский вклад

Плюсы:

Минусы:

Наличные

Плюсы:

Минусы:

Инвестиции

Плюсы:

Минусы:

При банковском вкладе самый высокий процент чаще всего предлагают банки второго или третьего эшелона, зачастую не отличающиеся стабильностью и не имеющие должного запаса прочности. Открытие вклада в них на значительную сумму может нести в себе риск. Кроме того, существенный доход можно получить только при пополнении вклада на несколько миллионов рублей, отмечает Надежда Коркка.

При инвестициях в ценные бумаги, по словам эксперта, необходимо учитывать, что без серьезного погружения в данный вопрос или делегирования процесса квалифицированному специалисту не стоит рассчитывать на существенный доход. Перед тем как решиться на покупку акций, требуется тщательно оценить все за и против, рекомендует Надежда Коркка.

«Копить наличные — наименее предпочтительный вариант. Причина проста: цены растут, а деньги имеют свойство обесцениваться в течение времени. Соответственно, собранной за несколько лет суммы может не хватить на желаемый вариант», — говорит эксперт.

Юлия Дымова, директор офиса продаж вторичной недвижимости Est-a-Tet:

— Можно подходить к исполнению своей мечты о квартире поэтапно. Например, вы мечтаете жить в трехкомнатной квартире бизнес-класса в пределах Третьего транспортного кольца, но денег даже на первоначальный взнос по ипотеке на эту квартиру не хватает. Логичнее всего вложить имеющиеся средства в квартиру попроще, пожить в ней, а потом, со временем, продать ее и приобрести следующую, которая приблизит вас к исполнению мечты.

При этом можно двигаться и в локации. Если предположить, что вы начали с Подмосковья, то нужно понимать, что в каких-то городах нет смысла покупать квартиру для дальнейшей перепродажи с целью получения прибыли, а в каких-то вы получите двукратный рост цен. Например, в Одинцово почти любые квартиры подходят под последующую перепродажу.

Самый простой вариант, по мнению руководителя департамента консалтинга и аналитики «НДВ-Супермаркет Недвижимости» Сергея Коврова, — вложить накопления в облигации. Суть инвестирования проста — фактически средства выдаются в долг государству или компании, а через несколько лет можно забрать сумму займа и проценты, которые зачастую выше, чем на обычных вкладах, поясняет эксперт.

«Тем, кто изучает рынок акций, можно попробовать свои силы на бирже: вложить разные суммы в покупку акций разных компаний. Новичкам не рекомендуется рисковать и входить в непредсказуемые проекты. Лучше набраться опыта, покупая так называемые голубые фишки, то есть акции тех компаний, которые показывают постепенный, но стабильный рост. Сомневающиеся в своих силах могут обратиться за консультацией к брокеру», — говорит Сергей Ковров.

Банковские вклады подходят для среднесрочных перспектив и выбор программ тут достаточно широк. По словам эксперта, выбирать можно по наиболее удобным для конкретного случая параметрам: возможности частичного снятия, внесения определенных сумм ежемесячно, сроки вкладов.

Для краткосрочных целей можно использовать накопительные счета или просто складывать наличные в копилку. «Тут не обойтись без принципа «не хранить все яйца в одной корзине». Распределите доходы по разным накопительным каналам. Это будет безопаснее и эффективнее», — добавляет Сергей Ковров.

Сколько откладывать

По мнению экспертов, каждая семья должна решить самостоятельно, сколько им ежемесячно откладывать на квартиру. Это зависит от многого: наличия детей, финансовых и карьерных перспектив, грядущих дорогостоящих расходов (смена машины, ремонт жилья, сложная операция). Но для скорейшего накопления на первоначальный взнос по ипотеке или на покупку жилья необходимо откладывать не менее 30–50% от общего бюджета.

При накоплении поможет автопополнение

Это удобная опция, благодаря которой банковский вклад будет пополняться с определенной периодичностью и на конкретную сумму, установленную самим клиентом. По словам экспертов, автопополнение счета должно применяться наряду с контролем расходов, ведением бюджета и т. д.

Подработка как способ накопления

Наличие подработки позволит быстрее скопить требуемую сумму. Это главный плюс. Но к ее выбору стоит подойти тщательно, так как из-за перегрузок может снизиться продуктивность на основном месте работы. К тому же не все работодатели лояльно относятся к подобным действиям своих сотрудников.

Что лучше: досрочно гасить ипотеку или перечислять во вклад?

Живем мы в частном доме, за него же и платим ипотеку. 45 тысяч рублей на троих нам объективно не хватало на потребительские нужды. Речь о накоплениях и отпуске вообще не стояла.

Я получил выгодное предложение о работе в другом городе, которое увеличило мой заработок вдвое. Сейчас у меня ежемесячно есть сумма, которой я хочу умно распорядиться.

С одной стороны, ответ очевиден: досрочно гасить ипотеку. По ставке 14% годовых на 15 лет первые годы платятся лишь проценты, если не делать досрочных взносов. Но в то же время у меня есть острое желание не кидать все свободные деньги в карман банку, а инвестировать или пополнять вклад, дабы ощущать себя увереннее, зная что у тебя есть какой-то «актив» за спиной, а не только уменьшенная ипотека.

Заранее спасибо за ответ.

Павел, спасибо за вопрос. Однозначного ответа мы не дадим: надо всё обдумывать и считать. Давайте разбираться.

Открыть вклад

На сайтах банков можно рассчитать сумму вклада, ежемесячные пополнения, доходность и проценты, чтобы понять, как получить максимальную выгоду.

Кроме вклада можно инвестировать в ценные бумаги и акции. По сравнению с вкладом инвестиции в ценные бумаги приносят больший доход в год. Почитайте нашу подборку об инвестициях для начинающих.

Гасить ипотеку

Вы можете досрочно частично погасить ипотеку двумя способами: сократить срок кредита или уменьшить ежемесячный платеж. В обоих случаях деньги пойдут на погашение основного долга, но параметры ипотеки после внесения денег поменяются.

Если вы хотите уменьшить срок, то размер ежемесячного платежа не уменьшится. Зато уменьшатся процентные выплаты по ипотеке и страховые взносы.

При уменьшении ежемесячного платежа процентные выплаты если и уменьшатся, то совсем мало.

Итоговая переплата банку будет меньше, если досрочными платежами сокращать срок в первые 3—5 лет. Посчитайте сами в ипотечном калькуляторе.

Если у вас нестабильный доход — снижайте сумму. Если с работой и деньгами всё в порядке — уменьшайте срок

Что же выбрать

Напишите нам потом, что вы выбрали: ипотеку или вклад.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.