Что лучше копить или взять кредит

Брать кредит или копить? Как принять решение

Пять вопросов, которые стоит себе задать

Люди по-разному относятся к кредитам: кто-то комфортно живет в долг, а кто-то, наоборот, избегает займов и предпочитает копить.

Проверьте, готовы ли вы к кредиту: возможно, выгоднее не обращаться в банк. Для этого задайте себе пять вопросов.

Мне точно это нужно?

Этот вопрос кажется очевидным, но не всё так просто. Допустим, у вас в квартире уже 15 лет не было ремонта: пора обновить обои, покрасить потолок, купить мебель и часть техники. Вы всё посчитали, это обойдется в 250 тысяч. А суммарный семейный доход у вас, положим, 35 тысяч. Если откладывать по 10 тысяч в месяц, на накопление полной суммы уйдет два года.

Кажется, слишком долго и проще взять кредит под 11% и выплачивать себе спокойно по 10—11 тысяч ежемесячно. Но стоит помнить, что с такими условиями переплата по кредиту составит сумму, почти равную месячному доходу — больше 30 тысяч.

В таком масштабе эта сумма кажется полной ерундой, однако неизвестно, как повернется ситуация в будущем. Например, можно лишиться части заработка или всего дохода в принципе. Где тогда взять эти деньги?

Вот тут-то и стоит задуматься: не проще ли будет откладывать по 10 тысяч в месяц, покупать все постепенно и следить за акциями в магазинах? Увидели хороший ламинат со скидкой — купили, и пусть он теперь дожидается своего часа. Акция на ванну — берем. Вытяжка дешевле на тысячу — в корзину. Так вы постепенно закупите все необходимое, и переплачивать не придется.

Смогу ли я платить, если что-то случится?

Следующий шаг — оценить риски. Если вас вдруг уволят с работы, кто будет платить по кредиту? А если случится так, что кто-то из близких заболеет и понадобятся дорогие лекарства? А если кто-то из членов семьи вообще утратит возможность зарабатывать? У вас есть финансовая подушка на такой случай?

Если на все эти вопросы дается расплывчатый ответ в духе «Ну, как-нибудь выкрутимся» — лучше кредит не брать.

Кто даст мне кредит?

Все просто: если зарплата серая и нерегулярная, официального трудоустройства нет, а кредитная история уже запятнана, банки могут не одобрить заявку на кредит.

В этой ситуации самым простым выходом кажется обратиться в ближайшее ООО «ДЕНЬГИВРУКИЗАМИНУТУ», только стоит помнить, что в таких конторах гигантские проценты, хитрая система штрафов и вообще не все законно.

Если не уверены, что получите одобрение у банка, лучше не обращаться за кредитом вообще. Зато потом не придется продавать квартиру, чтобы вернуть долг перед микрофинансовой организацией.

Как я могу подстраховать себя?

Если в сентябре вдруг прорвало полотенцесушитель, а в октябре потек унитаз — придется ремонтировать и тратить деньги. Но не те, что отложены на кредит, — это неприкосновенный запас, который трогать нельзя. Если произошло что-то из ряда вон и на платеж не хватает, подумайте, есть ли у вас вещи, которые вы сможете продать и заработать на них? Есть ли друзья или близкие, у которых можно взять в долг без процента и отдать, когда жизнь наладится? Готовы ли вы на время отказаться от трат на бензин или новую одежду, чтобы покрыть ежемесячный платеж? Если ответ на все вопросы отрицательный, кредит брать не стоит.

Получу ли я удовлетворение от покупки в кредит?

Неожиданный вопрос, но его тоже стоит себе задать. Представьте в деталях ремонт своей мечты: стены любимого цвета, светлый пол, на котором не видно следов от ног, хорошая ванна, которая не скрипит, натяжной потолок. С кредитом это все может стать вашим уже через неделю. Долго ли вы будете наслаждаться такой покупкой? Ну, две, три недели, может, месяц. А потом настанет время ежемесячного платежа по кредиту: тут-то уровень радости и начнет понижаться. И с каждым месяцем радости будет все меньше, а долговую лямку тянуть-то еще долго.

Зато если накопить и купить без кредитов, чувство собственного достоинства будет подстегивать мысль: «Я смог! Смог сам! Без долгов! Никому ничего не должен!»

Впрочем, тут всё индивидуально: кому-то и кредит радость от покупки не омрачит, а кто-то будет не весел даже после того, как сам накопил. Просто задумайтесь.

#оденьгахпросто: Раздумываете, стоит ли брать кредит? Почитайте, что говорят эксперты

Кредиты дорожают, и товары тоже. Как принять решение, когда брать взаймы, а когда копить?

Несколько слов о рынке кредитов

Уровень закредитованности россиян ниже по сравнению со многими развитыми странами и не достает до мирового тренда, отмечает главный экономист банка «Уралсиб» Алексей Девятов. Такие же данные приводит и Международный валютный фонд.

Как показывают результаты последних опросов, россияне чаще всего берут кредит на отпуск, ремонт, машину, бытовую технику или электронику. Причем банки фиксируют значительный рост количества заявок на кредиты в последние несколько месяцев.

Станут ли кредиты дороже

В ближайший год ключевая ставка Центрального банка в среднем составит 5,2% годовых, а в последующие годы — 5,5%. Такой консенсус-прогноз экспертов публикует ЦБ в результатах макроэкономического опроса ведущих аналитиков.

Сейчас ключевая ставка равняется 5%, но в ближайшее время может быть скорректирована в сторону увеличения. За ней подтянутся и ставки по кредитам.

Копить или брать кредит?

При среднестатистической российской зарплате накопить на серьезную покупку сложно, а занять у кого-то далеко не всегда возможно. Остается только кредитование. На все ли покупки стоит брать заемные средства?

Расчет тут простой. Оцениваем, какую сумму и в течение какого срока можно безболезненно откладывать, чтобы купить то, что хочется. Считаем, сколько времени понадобится, чтобы собрать всю сумму.

Теперь идем в поисковик, ищем нынешний уровень инфляции и делаем надбавку к итоговой сумме. Вот она — реальная стоимость нашей покупки через n-времени.

Такой расчет в большей степени справедлив для импортных товаров, а также для тех, которые изготавливают из импортного сырья.

Автомобили, телевизоры и многие строительные товары как раз из числа тех, которые лучше покупать, как говорится, здесь и сейчас. И тут на помощь приходит кредит.

Допустим, необходимо купить ноутбук определенной марки и модели. Сейчас он стоит 120 тыс. рублей. В месяц потенциальный заемщик может откладывать на него 10 тыс. рублей, таким образом, чтобы накопить всю сумму, ему понадобится один год.

Официальный годовой уровень инфляции сейчас колеблется около 6%, то есть за год ноутбук подорожает на 7 200 рублей. Это еще один месяц в копилку.

При этом рост цен может быть и больше, так как отдельные товары вовсе не обязаны дорожать только на уровень инфляции, и ни процентом больше.

По результатам подобных расчетов будет понятно, какие товары лучше приобрести в кредит. Конечно, на сиюминутные, эмоциональные траты занимать у банка не стоит, как и на небольшие покупки. Но такие приобретения, как машина, дорогая бытовая техника и стройматериалы для большого ремонта, стоит покупать в кредит. Во-первых, фиксируется нынешняя цена продажи, а во-вторых, вещь сразу поступает в пользование.

К таким же большим тратам «здесь и сейчас» можно отнести покупку дачи и всего необходимого для ее благоустройства.

Как понять, что условия по кредиту хорошие?

Кредитный договор, как и любой другой финансовый инструмент, требует всесторонней оценки до момента приобретения. Не стоит соглашаться на первые попавшиеся условия.

Задача потенциального заемщика — понять, какие именно параметры кредита для него важнее. Кому-то удобнее платить долго, но маленькими суммами. А кто-то захочет погасить быстрее и большими платежами.

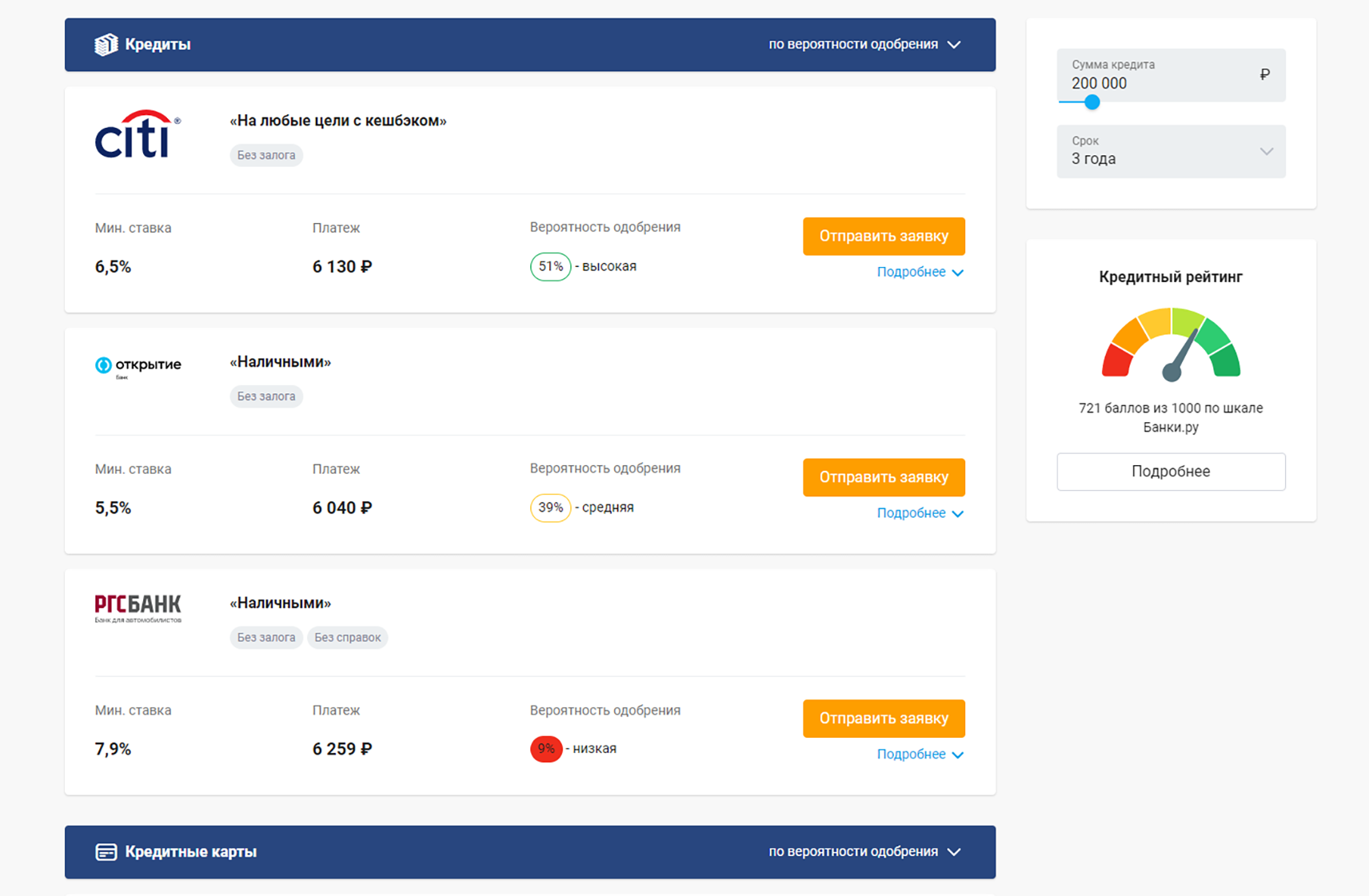

Удобно сравнивать условия кредита с помощью «Мастера подбора кредитов». Для расчета потребуется указать сумму кредита, срок, в течение которого деньги будут возвращены банку, и немного данных о заемщике, чтобы оценить вероятность одобрения.

Пример варианта подбора кредитных условий

Сразу же сформируется список с условиями от нескольких банков. Останется только выбрать, какой из вариантов подходит больше всего, и отправить заявку на рассмотрение.

Почему кредит — это хороший повод купить сейчас

Экономическая ситуация сейчас такова, что копить на большие покупки не получится: цены на многие группы товаров растут слишком быстро. Потраченный на «кубышку» условный год в итоге выльется в необходимость копить еще какой-то период времени.

Кредит предполагает переплату, но есть большая вероятность, что цены на нужный товар вырастут еще больше. И это хороший повод дать кредиту зеленый свет.

Алена СИЗОВА, Banki.ru

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Куда деть деньги: досрочно погасить кредит или отложить в заначку?

Утро в редакции «Выберу.ру» начинается не только с кофе, но и споров. На этот раз в центре внимания мнение эксперта «Прайм» Сергея Григоряна, который считает, что гасить кредит досрочно опасно, если не накоплена подушка безопасности.

Наша редакция единогласно согласилась с экспертом, что у каждой семьи должна быть подушка безопасности. Обычно советуют держать от 4 до 6 средних зарплат, чтобы на случай болезни или безработицы семья не провалилась в финансовую яму и смогла платить по обязательствам, питаться и одеваться.

Не совсем понятно, какую жизненную ситуацию имеет в виду эксперт. Если у вас есть солидная подушка безопасности, то брать небольшой кредит, например, на покупку телефона взамен сломавшегося не всегда есть смысл. Рассчитывать на рассрочку не стоит. Мы уже показывали на примерах, что настоящий кредит без переплаты — большая редкость.

Опять же стоит посмотреть на ситуацию со всех сторон. Если сумма покупки небольшая и вы сможете вернуть долг в течение 3-х месяцев, то удобно воспользоваться кредитной картой с большим льготным периодом около 100 дней или картой рассрочки, а не вынимать деньги из заначки.

Внезапное богатство

Можно предположить, что эксперт, говоря об опасности досрочного погашения, имеет в виду ситуацию с внезапным поступлением денег, которых хватит, чтобы закрыть кредит. Здесь хочется поспорить, поскольку бывают разные случаи.

Например, у вас есть кредит с остатком 100 000 рублей, который надо платить ещё 2 года. Как распорядиться внезапно поступившими деньгами — отложить в качестве подушки безопасности или досрочно закрыть кредит? Сергей Григорян считает, что пускать все деньги на досрочное погашение опасно. Без подушки безопасности велика вероятность, что в непредвиденных обстоятельствах придётся брать новый кредит. Сложно с этим не согласиться. Но возможны варианты.

При процентной ставке 18% за два года переплата составит примерно 20 000 рублей. Если вы погасите кредит досрочно, то сэкономите деньги. Вместе с этим — избавитесь от обязательного платежа в 5 000 рублей. Высвободившуюся сумму можно направлять на формирование подушки безопасности. Понятно, что быстро накопить 100 000 рублей не получится. Но у вас не будет кредитных обязательств. Значит, если финансовая ситуация ухудшится, не будет опасности, что вы просрочите платёж, испортите кредитную историю и накопите штрафы.

Но, если кредит уже подходит к концу, основные проценты выплачены, переплата за оставшийся срок минимальная, а ежемесячный платёж комфортный, то смысла в досрочном погашении нет. Полезнее лишние деньги отправить на формирование подушки безопасности.

Что касается кредитных карт, то долг по ним лучше гасить не раздумывая. Если вы уже преодолели льготный период, банк начислил проценты и вашего дохода хватает исключительно на минимальные платежи, то основной долг будет уменьшаться медленно, платежи растянутся на много лет, а переплата превысит первоначально взятую сумму.

С ипотекой вопрос сложнее. Сумма в 100 000 рублей несущественно уменьшит ежемесячный платёж и переплату. В данном случае мы бы последовали совету эксперта и отложили внезапное богатство в заначку.

Как выбрать кредит и не пожалеть

Таня купила квартиру и захотела её отремонтировать. Она решила взять взаймы у банка миллион рублей, и одно из предложений привлекло низкой ставкой. Девушка обрадовалась возможности сэкономить, заключила договор, но кредит оказался намного дороже: из-за «зашитой» в него необоснованно дорогой страховки и различных комиссий.

Что может скрываться за низкой ставкой

Обязательная страховка

Есть банки, которые рассчитывают для клиента стоимость кредита по минимальной ставке, до последнего скрывая «сюрприз»: только при оформлении вы узнаёте, что ставка действует при условии покупки дорогостоящего страхового полиса. В итоге выгода от низкой ставки сводится на нет: иногда её стоимость доходит до 20% от суммы займа.

Сбербанк так не делает: при расчёте условий кредита мы показываем реальную ставку, а на этапе оформления кредита предлагаем недорогую страховку, но никогда не делаем её обязательным условием.

Комиссии

Иногда банки берут с заёмщиков комиссии — например, за оформление или досрочное погашение кредита. Но банк не имеет права отказывать в досрочном погашении или начислять комиссию. Это нарушает права потребителей.

В СберБанке нет скрытых комиссий или платежей. Если понадобится погасить кредит досрочно частично или полностью, поменять дату платежа или добавить счёт списания, то платить за это не придётся. Даже в офис банка идти не нужно — достаточно открыть СберБанк Онлайн.

Увеличение процентной ставки

Бывают кредиты, по которым по-настоящему низкая ставка действует только какое-то ограниченное время, например, в первый год, а затем становится выше. Если невнимательно прочитать условия договора, такое изменение может стать неприятным сюрпризом.

А почему вы предлагаете страховку?

Потому что наша страховка — это полезный сервис, который выручает в трудных ситуациях. Если заёмщик теряет работу или серьёзно заболевает, страховая компания помогает ему выплатить свои обязательства перед банком, и они не переходят на родственников.

На что обращать внимание при выборе кредита

Полная стоимость кредита — главное, на что вы должны обратить внимание в кредитном договоре

Ежемесячный платёж

Банк одобрил кредит, вы подписали документы, начали делать ремонт и потихоньку возвращать долг. Легче выплачивать 20 000 ₽ в месяц, чем 80 000 ₽, поэтому при выборе кредита в первую очередь стоит обращать внимание именно на размер ежемесячного платежа. Он помогает оценить нагрузку на ваш семейный бюджет.

Обычно на страницах кредитов есть калькуляторы — обязательно посчитайте, какой примерный ежемесячный платёж вы будете выплачивать. Хорошо, если все ваши выплаты по кредитам не превышают 30% дохода, и при этом есть финансовая подушка. Если выплаты доходят до 50%, то появляется серьёзный риск не справиться с платежами.

В СберБанке ежемесячный платеж списывается автоматически с карты, на которую выдавали кредит. Для этого её достаточно пополнить в дату платежа или заранее. О предстоящем платеже мы обязательно напомним за несколько дней.

Срок кредита

От долга хочется избавиться поскорее. Кажется, что лучше взять его на меньший срок и погасить быстрее. Но тут действует простое правило: чем меньше срок, тем меньше переплата, но и больше ежемесячный платёж. Постарайтесь найти баланс между этими параметрами.

Что выгоднее: скорее начать инвестировать

или досрочно погасить кредит?

Часто люди, которые только начинают интересоваться финансовой грамотностью, хотят скорее приступить к инвестированию. Их можно понять, многие слышали фразу, что сложный процент — это восьмое чудо света. Однако важно здраво оценить свою готовность к инвестированию. Одним из препятствий может быть наличие кредитов или кредитных карт. Вполне может оказаться, что выгоднее сначала погасить кредит.

Давайте проверим, так ли это.

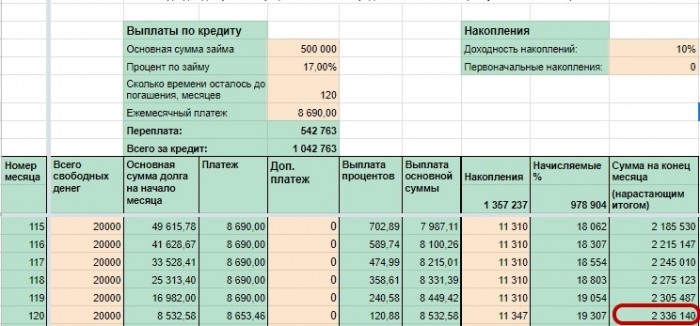

Допустим, у Пети есть кредит.

500 000 руб. — размер кредита.

17% — процентная ставка.

8 690 руб. — ежемесячный платёж.

10 лет — срок до погашения.

Переплата за этот срок составит 542 763 руб. Напомню, размер кредита — 500 000 руб. То есть Петя процентами отдаст банку больше, чем изначально взял в долг.

Петя думает, что ему лучше как можно скорее начать инвестировать. Тем более он слышал, что чем дольше срок инвестирования, тем лучше растёт капитал за счёт эффекта сложного процента. Да и инвестиции — это так интересно, гораздо интереснее, чем регулярно вносить платежи по кредиту.

Итак, для решения своих финансовых задач Петя ежемесячно может выделять 20 000 руб. Их них:

Рассмотрим оба варианта.

Петя инвестирует свободные деньги и продолжает выплачивать кредит

Неплохой результат, как считаете?

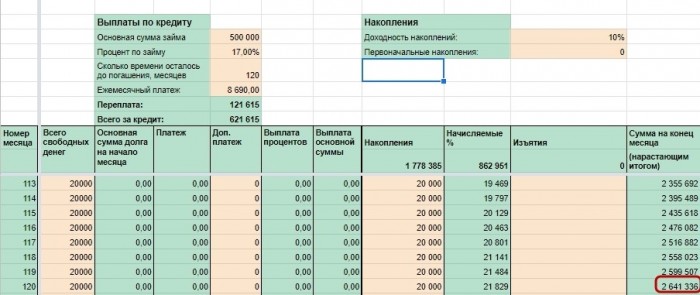

Петя погашает кредит досрочно и после этого начинает инвестировать

Что же с инвестициями?

Петя сможет начать инвестировать уже на 32-й месяц, то есть менее чем через три года. В этот месяц он пополнит инвестиционный счёт на 18 385 руб. Далее ежемесячно будет вносить по 20 000 руб.

Что ждёт Петю через десять лет?

Разница между двумя вариантами составит 305 196 руб. в пользу досрочного погашения.

Значит, Пете выгоднее сначала быстро погасить кредит и после этого начать инвестировать. А время до выплаты кредита он сможет посвятить изучению темы инвестирования.

Всегда ли стоит сначала гасить кредит, а потом начинать инвестировать? Нет.

Это зависит от нескольких факторов.

Если меняется последовательность достижения целей, может значительно измениться итоговая сумма накоплений. Поэтому, прежде чем принять какое-то финансовое решение, стоит просчитать, какой вариант наиболее выгоден в вашем случае.