Что происходит с акциями овк

Крупнейший акционер ОВК назвал причины дефолта ее «дочки»

Банк непрофильных активов «Траст» ведет переговоры по урегулированию дефолта по облигациям «ОВК Финанс», входящей в группу Объединенной вагонной компании, где «Траст» владеет 27,8% акций. Об этом РБК рассказал председатель правления банка Александр Соколов.

«Большая часть этого облигационного выпуска находится в «Трасте», меньшая часть — в НПФ «Будущее». Мы с НПФ не смогли договориться на тех условиях, которые бы устроили стороны: компания не смогла, и мы, как мажоритарный кредитор и один из акционеров», — отметил Соколов.

«Мы в диалоге, продолжаем поиск и рано или поздно рассчитываем найти решение, которое устроит и НПФ, и нас», — добавил он.

Что случилось с ОВК

Технический дефолт «ОВК Финанс» допустила 25 ноября по выпуску облигаций на 15 млрд руб.: компания должна была погасить его номинальную часть и купон. Общая сумма запланированных выплат составляла 16,34 млрд руб. «Причина неисполнения обязательств заключается в отсутствии денежных средств для погашения займа в текущем периоде», — заявляли в ОВК и отмечали, что компания ведет переговоры с держателями облигаций.

Инвесторы обращали внимание, что дефолт допустила «дочка» компании, чьи крупнейшие акционеры — два принадлежащих ЦБ госбанка: «Траст» и «Открытие» (держит еще 24,3% ОВК). Дефолт произошел через несколько дней после того, как о проблемах со своими долгами объявила госкомпания «Роснано» (просрочек по выплатам она в итоге не допустила). ОВК не стоит рассматривать как квазигосударственную компанию, говорила первый зампред ЦБ Ксения Юдаева: «Траст» работает с непрофильными активами, и с ними случаются разные ситуации. «Траст» специализируется на возврате активов бывших собственников банков, которые санировал ЦБ, он стал акционером ОВК в 2019 году.

«Технический дефолт допустила компания «ОВК Финанс» — финансовая «дочка» ОВК. Это не та часть предприятия, где работают тысячи людей, а остатки финансового контура той группы, которая была сформирована еще до нас. Этот долг не обеспечен госгарантиями. Актив достался нам в результате санации со всеми своими огрехами, и это не значит, что такому активу на 100% гарантирована поддержка. Нет, это не так», — подчеркнул Соколов.

Как может развиваться ситуация

«Открытие» и «Траст» после дефолта компании сообщили, что работают над планом антикризисных мер в отношении ОВК. Переговоры ведутся с НПФ «Будущее», которому принадлежат бумаги из «просроченного» выпуска на 5,55 млрд руб. Как говорила председатель совета директоров фонда Галина Морозова, в НПФ уже поступил запрос на реструктуризацию долга по облигациям, хотя до этого «ОВК Финанс» с такими просьбами не обращалась. С учетом того, кто является акционером ОВК, у НПФ «отсутствовали сомнения в надлежащем исполнении эмитентом своих обязанностей по облигационному займу», подчеркивала Морозова.

«Я пока не буду углубляться в детали того, что мы просим. ОВК находится под очень сильным давлением цен на металл. Она должна исполнять свои обязательства, исходя из своего денежного потока, — пояснил РБК глава «Траста» Александр Соколов. — Если говорить про акционерную поддержку, наверное, правильно говорить о том, что все акционеры должны ее оказывать, а не кто-то отдельно, потому что это госбанки. Деньги государственные еще более «ответственные», нежели частные, при распоряжении ими. При принятии решений о поддержке нужно четко понимать, как эти государственные деньги будут возвращаться. В противном случае это неправильное управление». Помимо «Траста» и «Открытия» в число крупнейших акционеров ОВК входят Уралвагонзавод (9,3%) и предприниматель Эмиль Перумов (15%). Еще 23,6% акций находится в свободном обращении на Московской бирже.

«Мы предлагали целый ряд вариантов, но пока не договорились. На самом деле это более-менее обычная практика. Будем продолжать переговоры, до чего-то договоримся», — добавил Соколов.

Он не стал раскрывать детали антикризисного плана, но отметил, что у ОВК есть кредитная поддержка и от банка непрофильных активов, и от «Открытия»: «Мы провели очень льготную реструктуризацию для компании на своем балансе. Кроме того, мы, по сути, все платежи по своим кредитам перенесли с этого года, видя, что компания оказалась зажатой в «ножницах»: с одной стороны — цены на вагоны, с другой — цены на металл. Все, что мы могли сделать как активный кредитор, мы сделали. Все платежи с этого года передвинуты в будущее. Договориться об этом же с прочими кредиторами пока не удалось. Мы ищем компромисс».

29 ноября агентство «Эксперт РА» понизило рейтинг кредитоспособности «ОВК Финанс» с ruBB- до уровня ruC. Это означает, что у компании «очень низкий уровень кредитоспособности / финансовой надежности / финансовой устойчивости по сравнению с другими объектами рейтинга в Российской Федерации», а своевременное выполнение финансовых обязательств «крайне маловероятно».

«Надо понимать — мы не волшебники. Если цены на металлы и на вагоны останутся на тех же уровнях, на которых они есть, придется двигать и дальше эти платежи. Чудес не бывает: компания из воздуха деньги не печатает, она производит вагоны, ничего другого не делает», — заключил Соколов.

«Эксперт РА» негативно оценивал рыночные перспективы вагонной отрасли «в перспективе ближайших двух-трех лет». «Сложившийся профицит подвижного состава может продлиться вплоть до 2023 года включительно, поскольку потребность в вагонах остается небольшой», — отмечали в агентстве.

Есть ли перспективы у НПК ОВК

Есть ли перспективы у НПК ОВК

НПК ОВК — машиностроительное предприятие производящее вагоны.

Акции упали с пиков в 10 раз.

Эта статья — попытка разобраться со следующими вопросами :

1. Текущее положение предприятия и отрасли

2. Варианты дальнейшего развития событий

Отрасль выглядит не важно, объемы производства снижаются, некоторые производители сворачивают производства и перебиваются случайными заказами, остальные работают не на полную загрузку, основные причины:

— низкие ставки на аренду

— рост цен на сырье ( металл)

Некоторые крупные операторы, например Globaltrans, снижают и допускают вообще полное временное, отсутствие закупок вагонов.

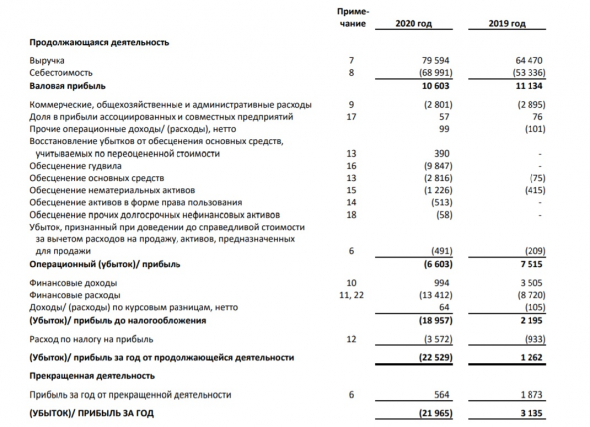

Оценим текущее финансовое состояние ОВК по отчету по МСФО за 2020 год

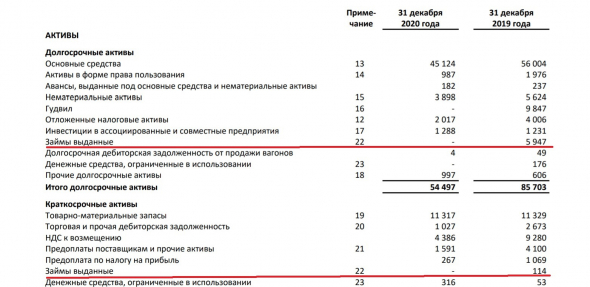

Весь баланс — 97,918 млрд, но капитал отрицательный за счет накопленного убытка в 47 млрд. из которых 21, 965 млрд получено в этом году.

Получается что ОВК на текущий момент долг — 112, 674 млрд. ( строка «Итого обязательства баланса»).

Количество акций в обращении 115996689, цена акции на закрытии 28.05.2021 — 76,9 рублей, вся капитализация — 8,920 млрд. рублей.

Т.е. если все продать, раздать долги, то акционерам ничего не светит, еще и должны будут.

Если рассматривать только эту информацию, то вывод простой:

ОВК — убыточная компания с отрицательным капиталом на падающем рынке.

Предлагаю разобраться так ли все плохо на самом деле, как нам рисуют и можно ли на этом заработать.

Единственный вариант при котором имеет смысл покупать акции это такая ситуация в будущем, когда появится постоянная чистая прибыль, с которой постепенно отдадут все долги, будут платить дивиденды и наращиваться собственный капитал.

Посмотрим подробно на отчет о прибылях и убытках по МСФО за 2020 год

Валовая прибыль примерно такая как в прошлом году, но чистая отрицательная, а в прошлом году итоговый результат пусть был скромным, но все же положительным — плюс 1,262 млрд.

Существенно уменьшили прибыль такие статьи как «Обесценивание гудвила» — 9,847 млрд, «Обесценение основных средств» — 2,816 млрд, «Обесценение нематериальных активов»- 1,226 млрд., «Обесценение активов в форме права пользования» — 0,513 млрд, плюс статья «Финансовые расходы» выросла на 4,692 млрд. рублей.

Предлагаю понять разовые это расходы или они будут и в текущем 2021 году.

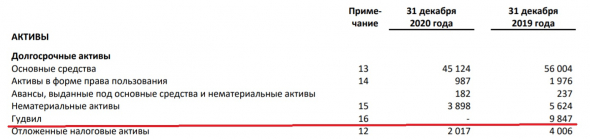

Начнем с Гудвила, если мы посмотрим на строку «Гудвил» в разделе «Активы» баланса то увидим что весь Гудвил списан в 2020 году и списывать в этом нечего, следовательно списание разовое.

Обесценение основных средств» — 2,816 млрд, а в прошлом году было всего 0,075 млрд ( 75 миллионов».

Как пишут в Приложении 15 (стр. 64 отчета по МСФО) при обычном «индивидуальном обесценении» списали бы 0,620 млрд, но т. к. они дополнительно провели «тестирование на обесценение идентифицируемых активов в ЕГДС «Производство» то доначислили 0,606 млрд. рублей.

Так же выросли статьи «Обесценение нематериальных активов» в этом году 1,226 млрд, в прошлом 0,415.

Нематериальных активов еще достаточно на балансе — 3,898 млрд, будет ли подобное, дополнительное списание в 2021 году, я не знаю, но вижу несколько положительных моментов:

— такими темпами спишутся за 3 с небольшим года

— и самое главное на в текущем 2021 году могут уменьшится до обычной величины.

Краткое резюме: Гудвила не надо больше списывать, остальные статьи под вопросом, скорее всего не вырастут ( т. к. очень сильно увеличились), могут и упасть до значений 2019 года.

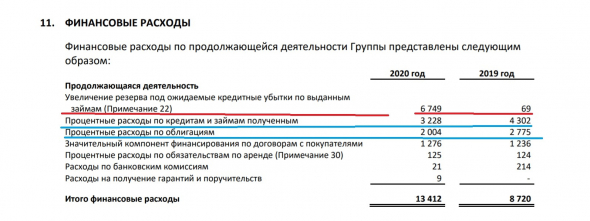

Финансовые расходы.

Выросли на 4,692 млрд. Отражены в Примечании 11,22.

Положительные моменты — снизились процентные расходы по кредитам, займам и облигациям. Суммарный положительный эффект — 1,845 млрд., больше чем вся чистая прибыль за 2019 год.

Основная причина роста расходов — увеличение резервов «под ожидаемые кредитные

убытки по выданным займам», в 2020 году увеличили резерв, а фактически списали 6,749 млрд. рублей ( это с процентами скорее всего)

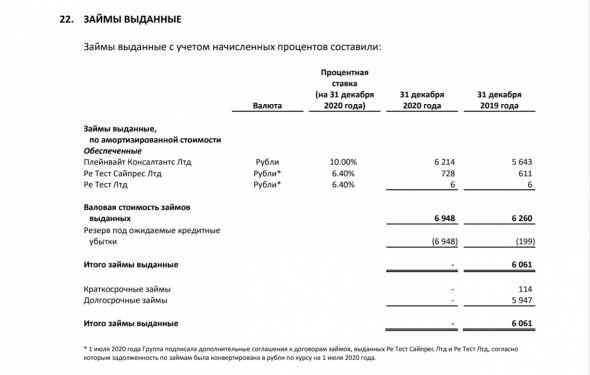

Выданных займов судя по балансу было в 2019 году на 6,061 млрд., а к концу 2020 году уже ничего не было.

В Примечании 22 ( стр. 75 ) расшифровывается кому займы были выданы

Получается резервы под ожидаемые кредитные убытки начали формировать еще в 2019 году, в 2020 стало понятно, что вероятность возврата стремится к нулю, поэтому решили все списать и это списание разовое.

Тут два положительных момента :

— займов больше нету, поэтому в 2021 году по этой статье расходов уже не будет

— Плейвайнт Конслатинг Лтд является акционером ОВК, количество акций 17 399 503, что при текущей стоимости составляет 1,33 млрд. рублей, и этот пакет акций является залогом по кредиту. Гипотетически часть кредита может еще вернутся, если по текущей цене, то 1,33 млрд. плюсом к доходам 2021 года.

Таким образом если бы этих разовых списаний не было, то прибыль могла бы быть больше на следующие суммы:

— 9,847 млрд — «Обесценивание гудвила»

— 6,948 млрд. — Убыток от увеличения резерва по займам, т. к. займов больше нету.

— 2 млрд. — если предположить что статьи «Обесценение основных средств»,«Обесценение нематериальных активов», «Обесценение активов в форме права пользования», не будут списываться в усиленном режиме ( 2020 год — общая сумма 4,555 млрд, в 2019 году эти же статьи 0,49 млрд. Разница составила 4,065 млрд.). Вообще, такое ощущение что списали в этом году все что было можно, т. к. все равно был бы убыток.

Итого: 18,79 млрд. плюсом

По отчету о прибылях и убытках за 2020 год — убыток до налогообложения 18,957, т. е. если немного упростить и округлить ( сумму списаний т. к. на глазок делалось), то за 2021 год до вычета налогов компания сработала в ноль.

Если дальше развить эту мысль, то все равно был бы убыток, т. к. ОВК это холдинг, сами вагоны делают и продают дочерние предприятия, которые так или иначе платят какой то налог на прибыль, возьмем из отчета за 2020, там налог на прибыль вообще гигантский 3,572 млрд, особенно на фоне такого убытка.

Вывод — даже при отсутствие разовых крупных списаний, в 2020 году все равно был бы убыток за счет налога на прибыль.

Но при отрицательной прибыли, долги не погасить, они будут только копиться ( можно за счет положительного денежного потока, но нас в итоге интересует чистая прибыль)

Что бы прибыль была положительной надо либо снизить расходы, либо повысить доходы.

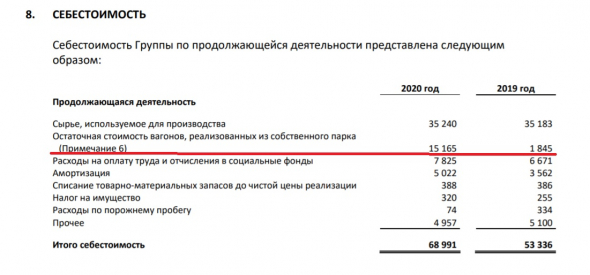

Рассмотрим структуру выручки и расходов, что бы разобраться есть ли там резервы.

Валовая прибыль

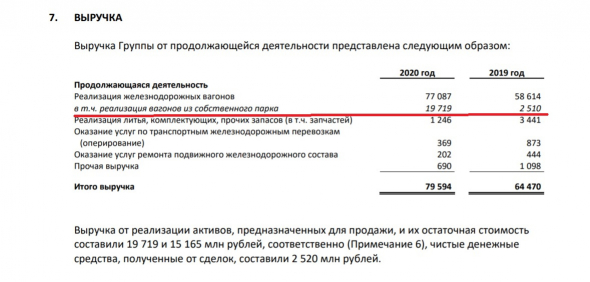

Выручка выросла на 23,45% или на 15, 124 млрд., но весь рост за счет одной статьи — «реализация вагонов из собственного парка», продажи по ней выросли на 17,209 млрд. Как мы знаем из отчета, ОВК выходит из бизнеса по аренде вагонов и рост продаж связан с продажей вагонов, задействованных в этом бизнесе, т. е. в 2021 году будет не более чем 2019 ( 2,51).

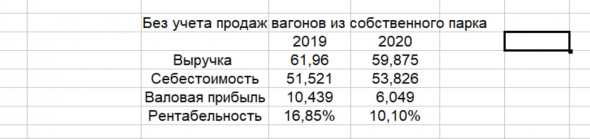

В связи с выходом из бизнеса, для дальнейших расчетов исключу вообще эту статью ( реализация вагонов из собственного парка), таким образом выручка за 2019 год составит 61,960, а за 2020 год 59, 875 млрд, т. е. выручка от основной деятельности снизилась.

Аналогично поступим с себестоимостью, исключим статьи которые относятся к вагонам из собственного парка, т. к. ОВК решили что они завод по производству, а арендой и всем что связано с вагонами пусть занимаются другие.

Таким образом себестоимость за 2019 год составит 51,521 млрд., а за 2020 — 53,826 млрд.

Рассчитаем рентабельность выручки по валовой прибыли

Вывод — в 2020 году рентабельность бизнеса, без учета продаж собственных вагонов, снизилась с 16,85 до 10,1 %, валовая прибыль от основной деятельности снизилась на 42% с 10, 439 млрд. до 6,049 млрд. рублей.

Если посмотреть на причины роста себестоимости то их три:

— сырье, хоть и осталось таким же, но выручка снизилась

— расходы на оплату труда, плюс 1,154 млрд по сравнению с 2019 годом, грубо почти на 100 млн. рублей в месяц, 11000 сотрудников, получается каждому добавили по 8, 742 в месяц. Средняя зарплата в 2019 году была 38,87 руб в месяц, стала 45,693. Будем считать это рыночным уровнем.

— рост амортизации на 1,460 млрд.

Сырье составляет основную часть себестоимости и в связи с повсеместным ростом цен на металл, не имеет резервов к снижению, оплата труда вполне себе рыночная, даже думаю может немного вырасти, амортизация останется такой же, т.к количество активов на балансе не растет.

Таким образом какие то очевидных резервов в снижении себестоимости не наблюдается, а наоборот она ( себестоимость) будет только расти, в основном за счет цен на сырье.

Если в 2020 году валовая прибыль составляла 10% от выручки, то в 2021 с учетом увеличения стоимости металла придется поднимать цены, т. к. сырье в выручке составляет в среднем 57 процентов, на каждый 1% роста сырья, придется поднимать на 0,57% стоимость итоговой продукции, что бы иметь такую же рентабельность.

В итого выходит, что при валовой прибыли в 10% от выручки ( для чего в этом году надо поднять цены для компенсации роста цены на сырье) и сохранении объема продаж в денежном выражении на уровне 2020 года, в 2021 будет всего 6 млрд. валовой прибыли.

+6 млрд. валовая прибыль при рентабельности 10% по выручке

— 3 млрд. Коммерческие, общехозяйственные и административные расходы

— 2,5 млрд Обесценивание ( на 2 млрд. ниже чем в 2020)

— 6,5 млрд Чистые финансовые расходы

Итого прибыль до налогообложения — минус 6 млрд.

-1,0 млрд. Налог на прибыль ( возьмем по 2019 году и округлим)

Итого прогнозная чистая прибыль за 2021 год— минус 7 млрд. руб.

Да, есть еще амортизация, с одной стороны это бумажное списание, фактически эти деньги не отдаются, а сумма там около 5 млрд, но производство большое, активов много, все они не становятся моложе и требуют или потребуют в ближайшие годы капитальных вложений, поэтому сумму амортизации предлагаю пока не учитывать, будем считать ее резервом на крайний случай.

Вывод этих расчетов: если дополнительно ничего в 2021 году не менять, то ОВК все равно будет убыточен по чистой прибыли (-7 млрд.).

Варианты вывода ОВК на чистую прибыль:

1. Повысить рентабельность

а) снизить производственную себестоимость.

На текущий момент это нереально, цена на металл ( самая крупная статья расходов) растет и если снизится, то маловероятно что до уровня 2020 года.

б) повысить цену на конечную продукцию ( т. е. к росту цены на металл прибавить еще доп.рентабельность от 5%).

То же маловероятно, т. к. основной конечный потребитель — крупные перевозчики, ставки аренды вагонов ( а соответственно их доходы) находятся на минимумах, роста пока не наблюдается, следовательно у перевозчиков отсутствует возможность для закупок, тем более по существенно более высокой цене.

2. Повысить объем продаж

Рынок снижается — низкие ставки ведут к уменьшению закупок, плюс текущий профицит полувагонов ( основной сегмент)

Следовательно можно сделать вывод — в 2021 году валовая прибыль не вырастет, в лучшем случае сохранится такой же, при условии что удастся сохранить выручку при росте цены реализации на величину подорожания металла.

Однако в будущем, в связи с тем что игроков не так много и все они так или иначе завязаны на государство, возможно объем выпуска новых вагонов придет в соответствии со спросом, который позволит держать рентабельность на приемлемом уровне.

Плюс ставки на аренду вагонов не будут вечно на минимумах, которые не позволяют перевозчикам, осуществлять капитальные затраты в прежнем объеме.

2. Снизить другие, непроизводственные расходы.

Самое очевидное лежит на поверхности — уменьшить финансовые расходы, а именно процентные платежи.

1) снизить процентную ставку.

Текущие ставки по кредитам имеют тенденцию к росту в связи повышением ключевой ставки ЦБ и резервов по снижению ставки не наблюдается.

Возможно конечно, что существует какая нибудь госпрограмма, компенсирующая проценты, либо дающая льготный кредит под низкую ставку, но думаю что это во первых не быстро, во вторых если бы было возможно, то уже воспользовались.

Следовательно этим способом нужного эффекта не добиться, по крайней мере быстро

2) снизить объем долга за который платятся проценты.

Списать часть кредитов просто так нельзя.

Отдать кредиты из текущей прибыли то же не получится ( деятельность убыточная), даже если предположить что все свободные деньги будут направляться на гашение, то уйдет слишком много времени ( от 10 до 20 лет).

Остается один вариант — увеличить собственный капитал, на вырученные деньги отдать долги, т. е. надо провести доп. эмиссию акций.

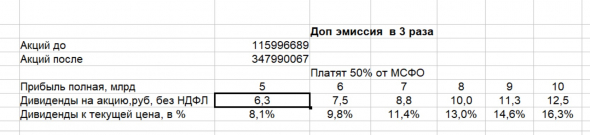

Сейчас уставной и добавочный капитал грубо 23 млрд, увеличиваем общее количество акций в 3 раза, т. е. сумма доп. эмиссии составит 46 млрд., эти деньги используем для того что бы погасить большую часть долга.

В первую очередь облигации ( по ним ставки выше), потом короткие кредиты.

Всего на текущий момент облигаций на 26,194 млрд., кредитов 21,99 краткосрочных и 15,318 долгосрочных (37,308 общая).

Т.е. 46 млрд. пришло, из них 26 ушло на облигации, 20 на кредиты. Останется 17 млрд. кредитов, которые можно перевести в долгосрочные и растянуть лет на 10.

С 17 млрд. долга при ставке 8% будет набегать процентов 1,36 млрд. в год, плюс возможно статья «значительный компонент финансирования» то же может снизится, но даже с ней грубо получается что финансовые расходы составят 2,5 млрд, против 6,5 млрд сейчас, таким образом сразу получаем плюсом 4 млрд. к прибыли до налогов.

На первоначальном этапе акции можно продать любой гос. конторе, те же банки выкупят ее, погасят свои же кредиты и облигации ОВК, у них не будет копится задолженность, появится акции на балансе, вроде всем хорошо, тем более что схема не нова и подобное сделали в Аэрофлоте.

Причем все это можно сделать быстро ( уже в этом году) с теми ресурсами что есть, фактически переложив деньги из одного кармана в другой.

Если мы скорректируем расчет чистой прибыли на экономию на процентах, то прибыль до налогообложения будет вместо минус 6 млрд, минус 2 млрд, а общий убыток не более минус 3 млрд ( прибавляем 1 млрд. налогу на прибыль).

Чистая прибыль при таких раскладах даже может быть околонулевой с небольшим положительным значением, т. к. размер различных обесцениваний зависит от учетной политики эмитента.

Денежный поток будет положительным.

Затем можно постепенно сбалансировать объем предложения, а там глядишь и ставки на аренду вагонов пойдут вверх, в результате чего чистая прибыль из околонулевой, станет вполне себе нормальной, позволяющей платить дивиденды.

Через несколько лет, ОВК может быть рентабельной компанией, с низким и постоянно снижающимся уровнем долга, занимающая крупную долю рынка ( не менее 25%) где не более 5 крупных игроков, большая часть которых так или иначе зависит от государства ( через кредиты, лизинги, программы господдержки).

Затем продажа госпакета профильному инвестору либо постепенно в рынок.

Вывод: Увеличиваем собственный капитал через допэмиссию-Гасим часть долга-Уменьшаем процентные платежи и списания = ОВК выходит в ноль.

Дожидаемся улучшения коньюктуры ( ставки аренды, объем продаж, рентабельность)= ОВК прибыльная компания.

Покупать или нет акции.

Вот ниже мои расчеты по возможным дивидендам, при условии что через какое то время ситуация наладится, будет доп.эмиссия и платить 50% от прибыли по МСФО.

Т.е. если делаем ставку на разумность менеджмента, то через пару лет, может быть двухзначная дивидендная доходность к текущей цене, даже с учетом доп.эмиссии и акции, даже по текущей цене, привлекательны.

Рисков тут то же много :

— отсутствие продаж на экспорт

— традиционная невысокая рентабельность отрасли

— большая зависимость от государства и цен на сырье

— возможное дальнейшее, более сильное падение цены ( доп.эмиссия, ухудшение конъюнктуры, слабое восстановление отрасли жд. перевозок)

Как поступит менеджмент и поведут себя котировки предсказать сложно, я описал лишь один из вариантов развития событий, но в любом случае ( даже благоприятном) это сверхрисковая операция, заходить на «всю котлету» точно не стоит.

Объединенная вагонная компания (ОВК, UWGN)

Что за КД (корпоративное действие) намечается 21 декабря?

И именно ведь по дефолтному выпуску 4-01-36430-R запрашивают у НРД список держателей этих облигаций на 13 декабря.

Обратите внимание, как написали, что «Остаточная номинальная стоимость» 1000 рублей. То есть во столько же оценивают.

До 17:00 20 декабря, понедельник будет приём информации.

Ранее были сообщения как от Соколова главы Траст и так и от Морозовой главы НПФ Будущее, что они «договорятся».

Теперь представим. Что если они договорились? Что если в результате Траст пойдёт на попятную и смягчит условия реструктуризации?

Сейчас по идее 21 декабря будет новость о созыве общего собрания владельцев облигаций ОСВО по выпуску 4-01-36430-R. Где-то наверное после Нового года уже дата этого собрания будет.

И как только это собрание утвердит порядок и условия реструктуризации, то рынок сразу поймёт, что теперь ОВК банкротство точно не грозит. А ведь это была главная опасность, что дефолт по одному из выпусков ОВК-Финанс потянет за собой и холдинг ОВК.

В результате, при решении вопроса по дефолтным облигациям, в сущности для ОВК угроз то не остаётся. И результаты за год, несмотря на высокие цены на металлы, очевидно, что будут хорошими.

Потому что ранее уже проходили сообщения, что с кем только не заключали договора на поставку вагонов, работой уже на год вперёд обеспечены. Ставка по аренде продолжает каждый месяц расти, потребность не уменьшается, а только увеличивается в вагонах, уже их не хватает.

И очевидно, что в этих условиях спрос будет именно на инновационные вагоны от ОВК, которые условно при тех же габаритах, смогут обеспечить большую загрузку вагона по массе перевозимого груза. Значит у ОВК будет конкурентное преимущество перед другими заводами.

Понаблюдаем, что будет происходить на следующей неделе. Думаю будет очень интересно.

на днях табличку сделал, мне кажется в тему к ситуации с «мариинской» в ОВК

30 случаев, когда цена акций компаний сильно просела в 1 день. и что было дальше

https://youtu.be/NQjszDgqlBA

и вспомнил я своё увлечение поведенческой экономикой

и открылось мне, что если цена акций резко падает, то спешить с покупкой точно не надо, ибо

продавать на лоях намного тяжелее психологически, чем покупать со скидкой

ОВК расширяет сеть сервисных центров на пространстве 1520

Общее количество сервисных центров Компании в странах СНГ и Прибалтики достигло 109 единиц.

Все стабильно.. нет причин для паники.

лежим на дне

Рейтинги

НПК ОВК

RAEX («Эксперт РА»)

ruD, прогноз «Стабильный»

ОВК Финанс

RAEX («Эксперт РА»)

ruD, прогноз «Стабильный»

Мишустин подписал распоряжение об индексации тарифов РЖД на 2022 г.

22.12.2021

Премьер-министр РФ Михаил Мишустин подписал распоряжение об индексации тарифов «Российских железных дорог» (РЖД) на перевозку грузов на 5,8% в 2022 году. Об этом сообщается на официальном интернет-портале правовой информации.

Согласно документу, к тарифам на перевозку грузов будет установлена дополнительная целевая надбавка в размере 1,03%, на контейнерные перевозки надбавка составит 4,75%.

В распоряжении говорится, что с 1 января 2022 года к тарифам на перевозку антрацита будет установлен поправочный коэффициент 1,05, вместо 0,895.

Мишустин подписал распоряжение об индексации тарифов РЖД на 2022 г.

22.12.2021

Премьер-министр РФ Михаил Мишустин подписал распоряжение об индексации тарифов «Российских железных дорог» (РЖД) на перевозку грузов на 5,8% в 2022 году. Об этом сообщается на официальном интернет-портале правовой информации.

Согласно документу, к тарифам на перевозку грузов будет установлена дополнительная целевая надбавка в размере 1,03%, на контейнерные перевозки надбавка составит 4,75%.

В распоряжении говорится, что с 1 января 2022 года к тарифам на перевозку антрацита будет установлен поправочный коэффициент 1,05, вместо 0,895.

Всё, что могло случиться с компанией, всё уже случилось. И в МСФО отчёт «подкрутили», всё списали под чистую, даже Гудвил, и теперь списывать практически нечего на убытки.

И дефолтнули облигации, чем сильно подпортили рейтинг. И в сектор ПИР перевели.

Какие страшилки ещё остались, посчитаю: делистинг, банкротство, допэмиссия.

Банкротство.

Так оно фактически уже состоялось и именно поэтому Центральный Банк поручил ТРАСТу заняться ОВК. Как раз для того, чтобы вывести его из предбанкротного состояния, оздоровить финансовую структуру и продать уже вылеченную компанию новому собственнику.

То есть логично, что от самого себя, от эмитента заявления на банкротство не будет. А со стороны если кто попытается подать заявление на ОВК, тем выплатят, пусть и скрипя зубами, ведь деньги у ТРАСТа и банка Открытия есть, просто они не хотят делиться.

Делистинг.

Чаще всего происходит, когда есть серьёзные нарушения или банкротство. Там разговор короткий, могут и за час до завершения торгов опубликовать новость, что со следующего дня торги прекращаюся.

Но, как мы поняли выше, ни ликвидация, ни реорганизация ОВК не грозит. И поэтому, если по какой-то причине сам эмитент подаст заявление о делистинге по собственной воле, то тогда такой порядок из Правил листинга ПАО Московской Биржи https://fs.moex.com/files/257/38580

То есть даже в таком случае у будет как минимум 1 месяц для того, чтобы распродаться. А кому-то и докупиться в расчёте на то, что такой финт делается для того, чтобы избавиться от миноритариев не просто так.

Принудительный выкуп делать не смогут, так как для этого надо набрать более 95%, но и то закон защищает поддержкой в виде того, что цена должна будет быть не ниже средней за последние 6 месяцев. (Путём принудительного выкупа ушли с Мосбиржи, например Мегафон и Уралкалий, обе были голубыми фишками).

Допэмиссия.

Возможный вариант, обычно когда государство идёт на «спасение» эмитента или его поддержку. Например, в Аэрофлоте в прошлом году была допка, но ничего, живёт, и продолжает торговаться.

Доли акционеров конечно размываются, но вот не факт, что цена упадёт, может и вырасти.

Ведь цена размещения может оказаться и выше текущей цены на бирже. И потом, в результате такой допки рано или поздно может сложится ситуация. по которой у миноритариев может появится право требования выкупа по оферте.

Все страхи возникают от незнания, так что если немножко разобраться в вопросе, то страхи проходят.

Не думаю, что за месяц до такой юбилейной даты будут какие-то встряски, полагаю что хотя бы 1 месяц спокойной жизни у ОВК есть до этой даты.

Более того, обычно к празднику готовятся, надо же показать достижения за 10 лет. Может что-нибудь и нарисуют. Рынок тонкий, вон в сентябре за неделю котировки практически удвоились. В ОВК возможно всё.

Понаблюдаем за котировками, но уже без страха. Ибо как сказал поэт «Сон разума рождает чудовищ», а раз разум обрёл знания, то и угрозы уже не такие страшные.