Что такое разукомплектация товара

Организация занимается розничной торговлей, производит разукомплектацию товара. Под разукомплектацией товара подразумевается приобретение комплекта, состоящего из нескольких составляющих, с целью реализации их отдельно друг от друга. При этом комплект может содержать как одинаковые составляющие (например, набор чучел животных), так и разные (например, ботинки и лыжи). Разукомплектация товара происходит без изменения его элементов (элементы не перекрашиваются, новые детали к ним не добавляются и т.п.). Никаких дополнительных расходов, связанных с процессом разукомплектации, организация не несет (отдельные комплекты не переупаковываются, для разукомплектации товара специальные сотрудники не выделяются и т.п.). Комплект приобретается на территории России. Организация применяет УСН с объектом налогообложения «доходы, уменьшенные на величину расходов».

Какой порядок формирования цен на отдельные элементы комплекта и отражения этой операции в бухгалтерском и налоговом учете?

Отметим, что законодательство РФ не содержит таких понятий, как «комплектация», «перекомплектация» или «разукомплектация» товара. Однако в ответе мы будем пользоваться данной терминологией, поскольку она понятна широкому кругу лиц. Необходимо прежде всего рассмотреть, является ли операция по разукомплектация товара, результат которой заключается в получении из одного товара нескольких единиц другого товара, операцией, совершаемой в рамках торговой деятельности, либо такая операция признается производством нового товара.

Принимая во внимание вышеуказанное, по нашему мнению, разукомплектация товара, при которой происходит разбор комплекта на составляющие без изменения их характеристик, является операцией, совершаемой в рамках торговой деятельности.

Бухгалтерский учет

Сразу отметим, что в соответствии с п. 3 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» организации, перешедшие на УСН, освобождаются от обязанности ведения бухгалтерского учета (кроме учета основных средств и нематериальных активов). Однако в случае, если организация отказывается от указанного освобождения, она обязана вести учет в соответствии с требованиями нормативных актов, регламентирующих ведение бухгалтерского учета, в частности, в соответствии с требованиями ПБУ.

Отметим, что в соответствии с п. 2 ст. 346.11 НК РФ организации, применяющие УСН, не признаются плательщиками НДС, за исключением НДС, подлежащего уплате в соответствии с НК РФ при ввозе товаров на таможенную территорию РФ. При этом в пп. 3 п. 2 ст. 170 НК РФ установлено, что в случае приобретения (ввоза) товаров (работ, услуг) лицами, не являющимися плательщиками НДС, суммы НДС, предъявленные покупателю при приобретении товаров (работ, услуг) либо фактически уплаченные при ввозе товаров на территорию РФ, учитываются в стоимости таких товаров (работ, услуг). Таким образом, себестоимость товара, приобретенного организацией для последующей разукомплектации, формируется исходя из сумм, уплачиваемых в соответствии с договором поставщику (продавцу), и затрат, непосредственно связанных с приобретением данного товара (например, затраты на доставку), включая НДС, поскольку в данном случае он не является возмещаемым налогом.

Что касается формирования цены элементов, полученных после разукомплектации товара, то можно воспользоваться положениями п. 7 ПБУ 5/01, согласно которому фактическая себестоимость МПЗ при их изготовлении самой организацией определяется исходя из фактических затрат, связанных с производством данных запасов. Учет и формирование затрат на производство МПЗ осуществляется организацией в порядке, установленном для определения себестоимости соответствующих видов продукции. Таким образом, себестоимость товаров, полученных после разукомплектации, формируется исходя фактических затрат, связанных с разукомплектацией. Поскольку в рассматриваемом случае никаких дополнительных расходов организация в связи с разукомплектацией не несет, то фактическая себестоимость товаров, полученных после разукомплектации, будет состоять только из стоимости исходного товара, приобретенного для разукомплектации. При этом порядок определения себестоимости таких товаров должен быть установлен организацией самостоятельно и утвержден в учетной политике для целей бухгалтерского учета. Например, в случае, когда комплект состоит из одинаковых элементов, то стоимость полученных после разукомплектации товаров может быть одинаковой, определенной путем простого деления стоимости комплекта на количество элементов. А в случае, когда комплект состоит из неодинаковых элементов, то стоимость полученных после разукомплектации товаров может определяться самостоятельно исходя из ценности каждого элемента.

Отражение операций, например, по приобретению товара «А», его разукомплектации и реализации полученных в ходе этих операций товаров «В» и «С» в бухгалтерском учете организации может происходить следующим образом:

1) приобретен товар «А» для разукомплектации:

Дебет 41, субсчет «Товары для разукомплектации» Кредит 60

— приобретен товар «А» у поставщика;

Дебет 41, субсчет «Товары для разукомплектации» Кредит 60

— отражены затраты на доставку товара «А»;

2) осуществлена разукомплектация товара «А» с получением товаров «В» и «С»:

Дебет 41 Кредит 41, субсчет «Товары для разукомплектации»

— отражено получение товаров «В» и «С» в ходе разукомплектации товара «А»;

3) осуществлена продажа товаров «В» и «С»:

Дебет 62 Кредит 90, субсчет «Выручка»

— проданы товары «В» и С»»;

Дебет 90, субсчет «Себестоимость продаж» Кредит 41

— списана себестоимость реализованных товаров «В» и «С».

Налоговый учет

Налогоплательщики, применяющие УСН и выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, при определении налоговой базы учитывают расходы, предусмотренные п. 1 ст. 346.16 НК РФ. При этом расходы, указанные в п. 1 ст. 346.16 НК РФ, принимаются при условии их соответствия критериям, указанным в п. 1 ст. 252 НК РФ (п. 2 ст. 346.16 НК РФ), то есть они должны быть обоснованы и документально подтверждены.

В соответствии с пп. 26 п. 1 ст. 346.16 НК РФ при определении объекта налогообложения налогоплательщик уменьшает полученные доходы на расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации (уменьшенные на величину расходов, указанных в пп. 8 п. 1 ст. 346.16 НК РФ), а также расходы, связанные с приобретением и реализацией указанных товаров, в том числе расходы по хранению, обслуживанию и транспортировке товаров.

Отметим, что в пп. 8 п. 1 ст. 346.16 НК РФ речь идет о суммах НДС по оплаченным товарам (работам, услугам), приобретенным налогоплательщиком и подлежащим включению в состав расходов в соответствии со ст. 346.16 и ст. 346.17 НК РФ.

Пунктом 2 ст. 346.17 НК РФ предусмотрено, что расходами налогоплательщиков, применяющих УСН, признаются затраты после их фактической оплаты. Оплатой товаров (работ, услуг) и (или) имущественных прав признается прекращение обязательства налогоплательщика (приобретателя товаров (работ, услуг) и (или) имущественных прав) перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав. При этом согласно пп. 2 п. 2 ст. 346.17 НК РФ расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации, учитываются в составе расходов по мере реализации указанных товаров. Реализацией признается передача права собственности на товар одним лицом другому лицу. При этом момент фактической реализации товаров определяется в соответствии с частью второй НК РФ (ст. 39 НК РФ).

Для налогоплательщиков, применяющих УСН, датой получения доходов (в том числе доходов от реализации товаров) признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) или имущественных прав, а также погашения задолженности (оплаты) иным способом (кассовый метод) (п. 1 ст. 346.17 НК РФ).

Таким образом, при определении организацией налоговой базы в состав расходов включается стоимость приобретенных товаров, оплаченных поставщикам, реализованных и оплаченных покупателями (смотрите также письма Минфина России от 11.06.2009 N 03-11-09/205, от 18.12.2007 N 03-11-04/2/308, от 11.12.2007 N 03-11-04/2/297). И, хотя в пп. 2 п. 2 ст. 346.17 НК РФ речь идет о списании приобретенных и реализованных «указанных товаров» (т.е. фактически одного итого же товара), по нашему мнению, эта норма применима и в случае реализации элементов разукомплектованного товара. То есть стоимость приобретенного для разукомплектации товара списывается в расходы по мере реализации элементов этого товара, полученных после разукомплектации.

Сумма расходов к списанию при этом определяется стоимостью такого элемента. Что касается включения в состав расходов НДС, то, как указывает Минфин России, суммы НДС, указанные в пп. 8 п. 1 ст. 346.16 НК РФ, списывают на расходы в том же порядке, что и стоимость товаров, к которым он относится (смотрите, например, письма Минфина России от 28.09.2007 N 03-11-04/2/239, от 13.10.2006 N 03-11-04/2/209, от 29.06.2006 N 03-11-04/2/135). То есть НДС по приобретенным товарам может быть учтен в расходах пропорционально стоимости проданных товаров. При этом метод учета указанных расходов налогоплательщики вправе установить самостоятельно (письмо Минфина России от 28.04.2006 N 03-11-04/2/94).

Также рекомендуем Вам ознакомиться с материалами, представленными в системе ГАРАНТ:

— Доукомплектовываем, переукомплектовываем, собираем («Актуальная бухгалтерия», N 9, сентябрь 2008 г.);

— Вопрос: Организация торгует беговыми дорожками. Поскольку импортировать запчасти для них экономически невыгодно, организация собирается самостоятельно разбирать на запчасти часть дорожек, ввезенных ранее как товар. Полученные запчасти будут либо проданы, либо использованы для ремонта. Какими документами нужно оформить такую операцию и какими бухгалтерскими проводками учитывать? (ответ службы Правового консалтинга ГАРАНТ, сентябрь 2009 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ткач Ольга

Ответ проверил:

Рецензент службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Волкова Юлия

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

Комплектация номенклатуры в 1С 8.3: пример заполнения

Организации могут продавать товар как отдельно, так и в комплекте с другими товарами. В данной статье будут рассмотрены примеры отражения в 1С операции по комплектации и разукомплектации товара в 1С 8.3 пошагово.

Комплектация номенклатуры в 1С 8.3

Нормативное регулирование комплектации

Для целей бухгалтерского учета комплектация номенклатуры может оформляться как операция по производству нового вида продукции или как операция по укомплектации нового вида товара:

В нашем примере будет рассмотрена вторая ситуация — комплектация товаров, без изменения их физических, технологических или иных характеристик.

Товары, из которых формируется такой комплект, принимаются от поставщика и приходуются в обычном порядке как отдельные позиции на счете 41 «Товары». В дальнейшем они могут отгружаться:

Получите понятные самоучители 2021 по 1С бесплатно:

При формировании комплектов у продавца могут возникать дополнительные расходы: на оплату труда работников-фасовщиков и упаковщиков, упаковочные материалы и другие расходы, осуществленные в рамках предпродажной подготовки. Они являются частью расходов, связанных с продажей товаров, и могут учитываться одним из следующих способов:

Выбранный способ закрепите в учетной политике.

Продавец обязан передать покупателю все номенклатурные позиции, входящие в комплект, одновременно, если иные условия не предусмотрены договором. Обязательство по реализации покупателю комплекта товаров считается исполненным с момента передачи продавцом всех товаров, включенных в комплект (ст. 479 ГК РФ).

Для чего нужна комплектация номенклатуры в 1С 8.3?

Комплектация номенклатуры в 1С 8.3 нужна для того, чтобы оформить наборы из разных номенклатурных позиций, который планируется учитывать на складе и продавать как одно целое. Например, для повышения продаж непопулярных товаров.

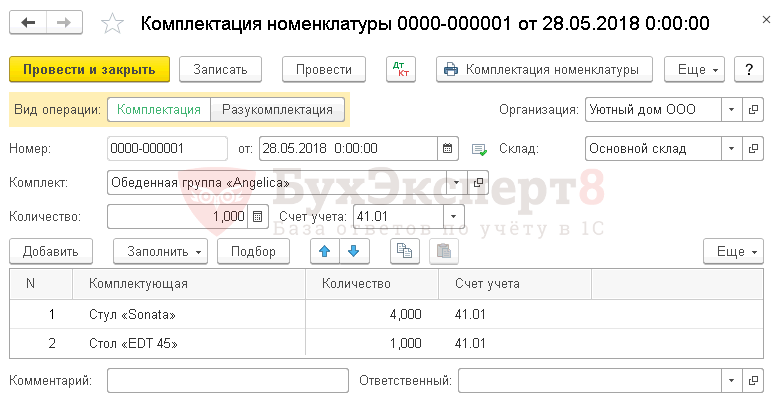

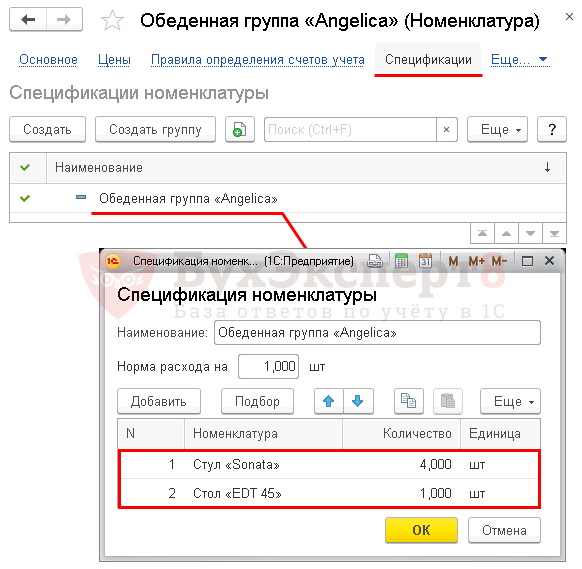

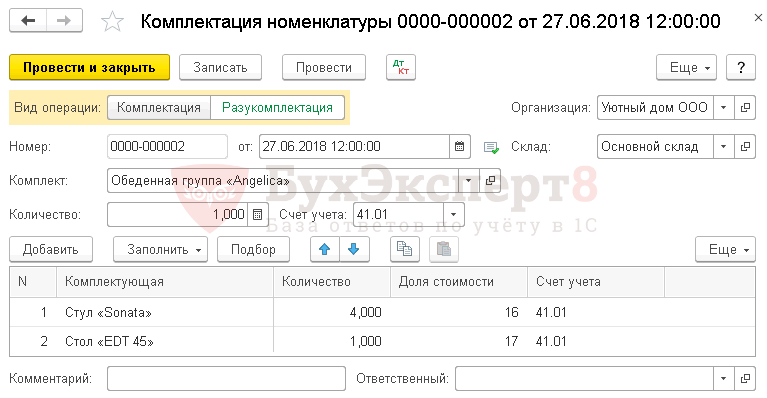

Пример заполнения комплектации в 1С

28 мая с целью продажи товара комплектом был собран комплект кухонной мебели Обеденная группа «Angelica» в составе:

В табличной части отразите:

Для вида номенклатуры Товары по умолчанию установлен:

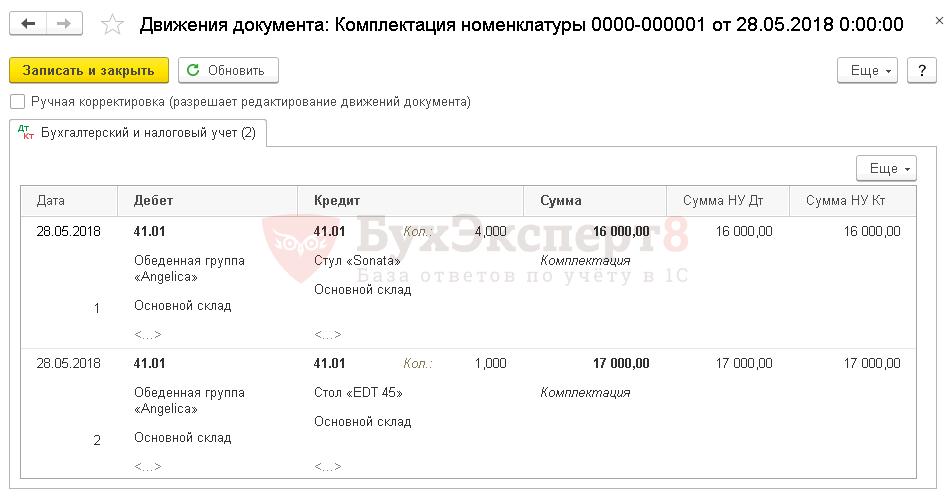

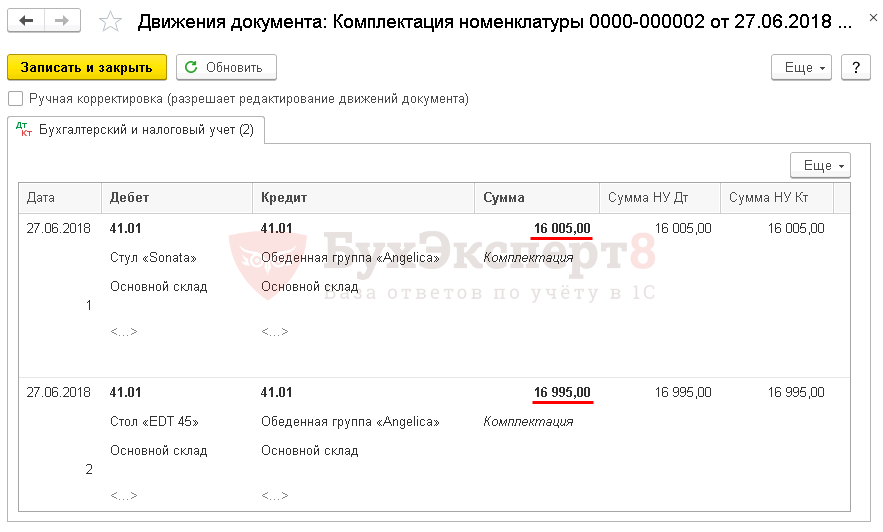

Проводки при комплектации в 1С

Документ формирует проводку:

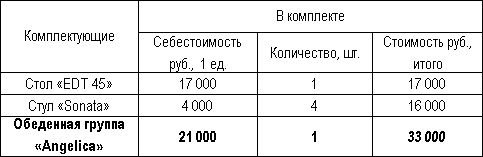

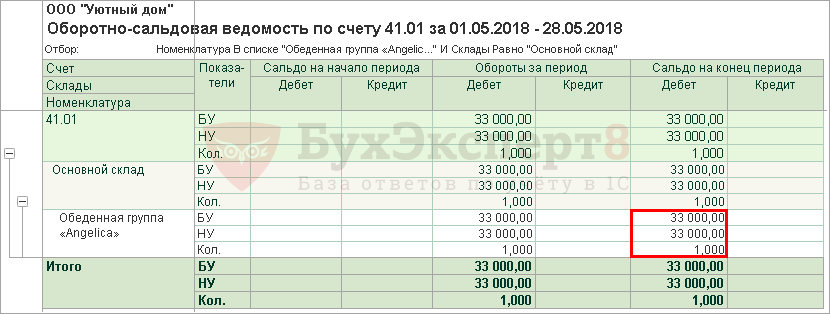

Проверка комплектации

Проверим правильность расчета стоимости комплекта в 1С. Для этого сформируем отчет Оборотно-сальдовая ведомость по счету 41.01 «Товары на складах».

Себестоимость нового товара Обеденная группа «Angelica» в 1С составила 33 000 руб., что соответствует проверочной таблице. Следовательно, стоимость комплекта в 1С сформирована верно.

Документальное оформление комплектации

Разукомплектация номенклатуры в 1С 8.3

Разукомплектация товаров в 1С 8.3 — это обратная ситуация.

Пример заполнения разукомплектации в 1С

27 июня в связи с большим спросом на стулья «Sonata» было принято решение разукомплектовать комплект Обеденная группа «Angelica» и продавать его составляющие по отдельности. Состав комплекта:

Табличную часть также можете заполнить через кнопку Заполнить — Заполнить по спецификации :

Долю можно задать 2-мя способами:

Второй вариант наиболее точный.

Для вида номенклатуры Товары по умолчанию установлен:

Проводки при разукомплектации товара в 1С

Документ формирует проводку:

Документальное оформление разукомплектации

См. также:

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Нужно разукомплектовать товар?

«Главная книга», 2016, N 21

(Как отразить в бухгалтерском и налоговом учете разукомплектацию товара)

Отражаем в бухучете разукомплектацию товара

Сразу скажем, что, проводя разукомплектацию приобретенного товара, никаким производством нового товара вы не занимаетесь. Ведь от ваших действий не меняются существенные характеристики составляющих (к примеру, срок их службы), новых свойств они не приобретают. А значит, разукомплектация совершается в рамках торговой деятельности. В учете ее можно отразить с использованием субсчетов, открытых к счету 41 «Товары». Например, завести субсчет «Товары для разукомплектации», на который затем следует перевести нужный товар.

Формируем стоимость составляющих разукомплектованного товара

Организация должна сама установить и прописать в бухгалтерской учетной политике порядок определения стоимости новых товарных позиций, полученных после разукомплектации. Их стоимость формируется исходя из фактической себестоимости исходного товара, которая распределяется между новыми видами товаров.

Если элементы, составляющие комплект, одинаковые, то нужно просто разделить стоимость комплекта на количество этих элементов. Если же комплект состоит из разных вещей, то его фактическую себестоимость можно распределить, например, пропорционально продажной стоимости каждой вещи.

Вариант 2. Решение принято на стадии покупки товара, который планируется продавать в разукомплектованном виде. Тогда затраты на разукомплектацию могут быть учтены:

(или) в стоимости полученных в результате этой операции новых товарных единиц. Ведь в фактическую себестоимость приобретенных товаров включаются, в частности, затраты по доведению этих товаров до состояния, в котором они будут пригодны к использованию в запланированных целях (расходы по сортировке, фасовке запасов, не связанные с производством продукции, выполнением работ и оказанием услуг) ;

Пункт 7 ПБУ 1/2008.

Пункты 2, 12 ПБУ 5/01.

Пункт 6 ПБУ 5/01.

Пункт 13 ПБУ 5/01; абз. 3 п. 7, абз. 2 п. 9 ПБУ 10/99.

Оформляем документы

Решение о проведении разукомплектации товаров желательно оформить приказом руководителя, в котором следует назначить ответственных лиц. Также в нем можно указать причину проведения разукомплектации (к примеру, низкий спрос на комплекты).

По факту разукомплектации нужно оформить акт, на основании которого в учете будут оприходованы новые товары.

Образцы этих документов мы приведем ниже.

Налоговые последствия разукомплектации товара Налог на прибыль

Таким образом, по мере реализации новых товарных единиц, полученных после разукомплектации, на расходы будет списываться стоимость исходного товара в сумме, приходящейся на продаваемый элемент. А значит, вам надо по аналогии с бухучетом распределить расходы на приобретение исходного товара на его элементы. Порядок определения стоимости составных частей разукомплектованного товара нужно зафиксировать в налоговой учетной политике (либо в приказе руководителя, если это разовая операция).

Конечно, для упрощения учета удобнее, чтобы порядок признания затрат на разукомплектацию в бухгалтерском и налоговом учете был одинаковым.

Подпункт 3 п. 1 ст. 268, п. 3 ст. 271 НК РФ.

Статья 320, п. п. 1, 2 ст. 318 НК РФ; Письмо Минфина России от 19.07.2006 N 03-03-04/1/586.

Письмо Минфина России от 04.09.2012 N 03-03-06/1/465.

Покажем на примере, как отразить в учете разукомплектацию товара.

Пример. Отражение в учете разукомплектации товара

Условие

Решение

Руководителем компании был издан приказ о разукомплектации товара.

По факту разукомплектации товара был оформлен соответствующий акт.

Разукомплектование основных средств: учет в бюджетных организациях

Расскажем, какие правила нужно учитывать при делении (разукомплектации) основного средства на несколько самостоятельных объектов ОС.

Зачем нужна разукомплектация

Необходимость в разукомплектации основного средства может возникнуть вследствие частичной ликвидации объекта или стать самостоятельной хозяйственной операцией, в результате которой образуется несколько самостоятельных объектов, которые нужно оформить и поставить на учет.

Признаки разукомплектации основного средства:

Разукомплектацию основного средства необходимо правильно оформить, отразить в бухгалтерском (бюджетном) и в налоговом учете, если ваше основное средство амортизируемое.

Проводить мероприятия по разукомплектации основного средства без документального основания, то есть до утверждения Комиссией соответствующего акта не допускается.

Как оформить разукомплектацию

При разукомплектации основного средства его нужно исключить с учета. Основанием для бухгалтера при отражении такой операции будет являться решение Комиссии по поступлению и выбытию активов, оформленное соответствующим актом в зависимости от вида основного средства (п. п. 34, 51 Инструкции № 157н):

Какими записями отразить в бухгалтерском (бюджетном) учете

Рассмотри корреспонденции для учреждений различных типов.

Первый шаг — списание основного средства. Напомним, что все операции с ОС в учете отражаются по первоначальной (балансовой) стоимости.

Проводки в бюджетном учете казенного учреждения:

Списание с учета балансовой стоимости ОС

п.10 Инструкции № 162н

Списание начисленной амортизации и (или) убытка от обесценения (при их наличии)

Проводки в бухгалтерском учете бюджетного учреждения:

Списание с учета балансовой стоимости ОС

п.12 Инструкции № 174н

Списание начисленной амортизации и (или) убытка от обесценения (при их наличии)

Проводки в бухгалтерском учете автономного учреждения:

Списание с учета балансовой стоимости ОС

п. 12 Инструкции № 183н

Списание начисленной амортизации и (или) убытка от обесценения (при их наличии)

Второй шаг — признание (принятие к учету) образовавшихся в результате разукомплектования самостоятельных основных средств. Данную операцию необходимо оформить оправдательным документом (первичным учетным документом) (п. 34 Инструкции № 157н). Предлагаем составить акт о приеме-передаче объектов нефинансовых активов (ф. 0504101).

Оценка основных средств, принимаемых к учету, производится по стоимости, по которой они были учтены ранее до объединения (создания комплекса основных средств). Начисленную амортизацию и убытки от обесценения разукомплектованного основного средства распределите между полученными основными средствами исходя из их стоимости.

Проводки в бюджетном учете казенного учреждения:

Принятие к учету ОС, а также амортизации и убытка от обесценения

Пункт 10 Инструкции № 162н

Проводки в бухгалтерском учете бюджетного учреждения:

Принятие к учету ОС, а также амортизации и убытка от обесценения

Пункт 12 Инструкции № 174н

Принятие к учету ОС, а также амортизации и убытка от обесценения

Пункт 12 Инструкции № 183н

На принятые к учету основные средства откройте новые инвентарные карточки (ф. 0504031 или ф. 0504032) (п. 54 Инструкции № 157н, Методические указания по применению форм первичных учетных документов и формированию регистров бухучета).

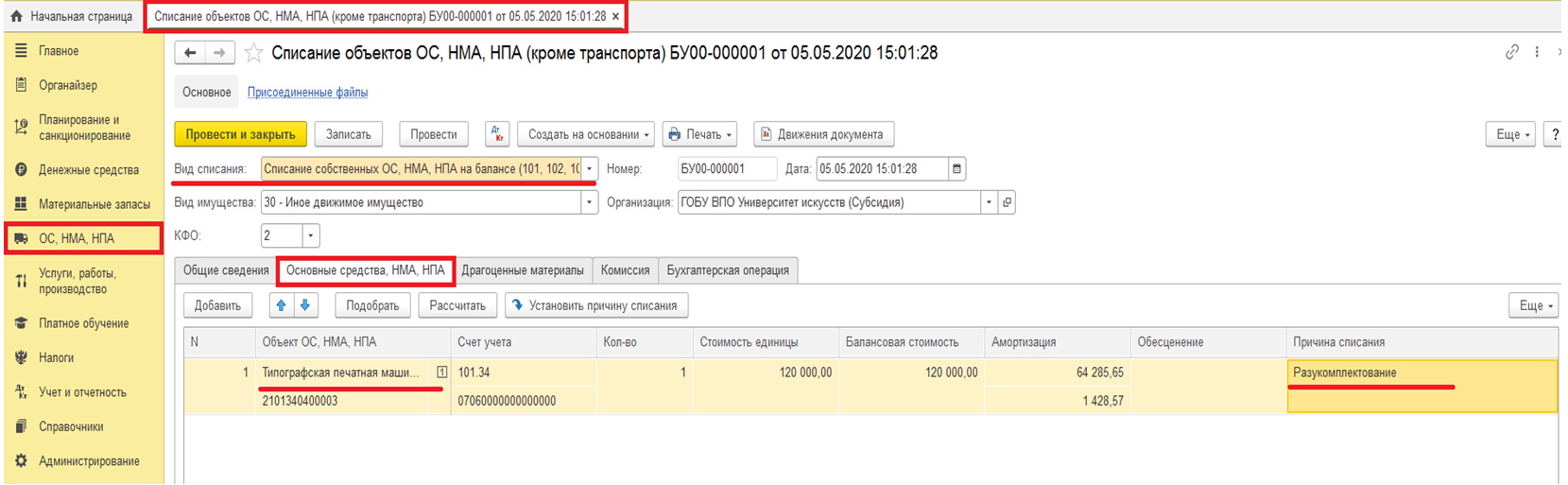

Выбытие инвентарного объекта в результате разукомплектования в «1С»

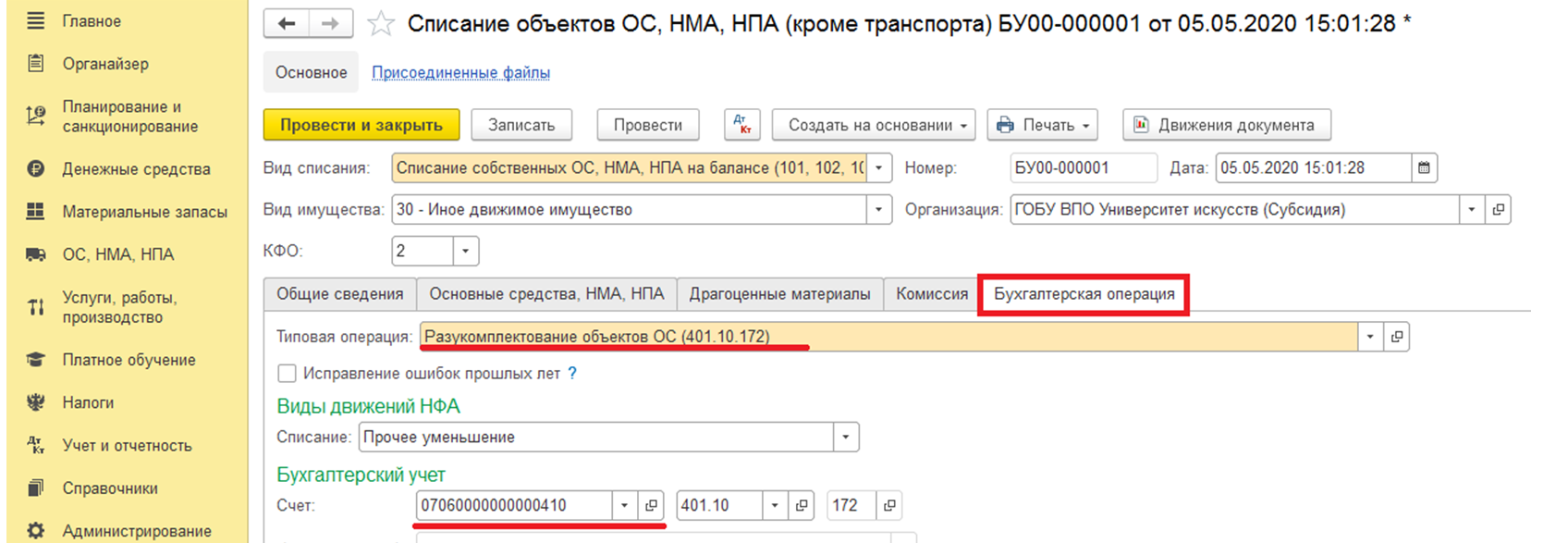

Выбытие основных средств в результате разукомплектования оформляется документом «Списание объектов ОС, НМА, НПА» (Раздел «ОС, НМА, НПА» — команда панели навигации «Списание объектов ОС, НМА, НПА»). При заполнении документа по строке «Вид списания» следует выбирать значение «Списание собственных ОС на балансе (101, 102, 103)». На закладке «Основные средства, НМА, НПА» указываем инвентарный объект, который подлежит разукомплектации и причину списания. Остальные реквизиты будут заполнены автоматически.

На закладке «Бухгалтерская операция» для формирования проводок в реквизите «Типовая операция» выбираем операцию «Разукомплектование объектов ОС (401.10.172)». В качестве счета списания автоматически указывается счет 401.10.172. По строке «Счет» указываем КПС и проводим документ.

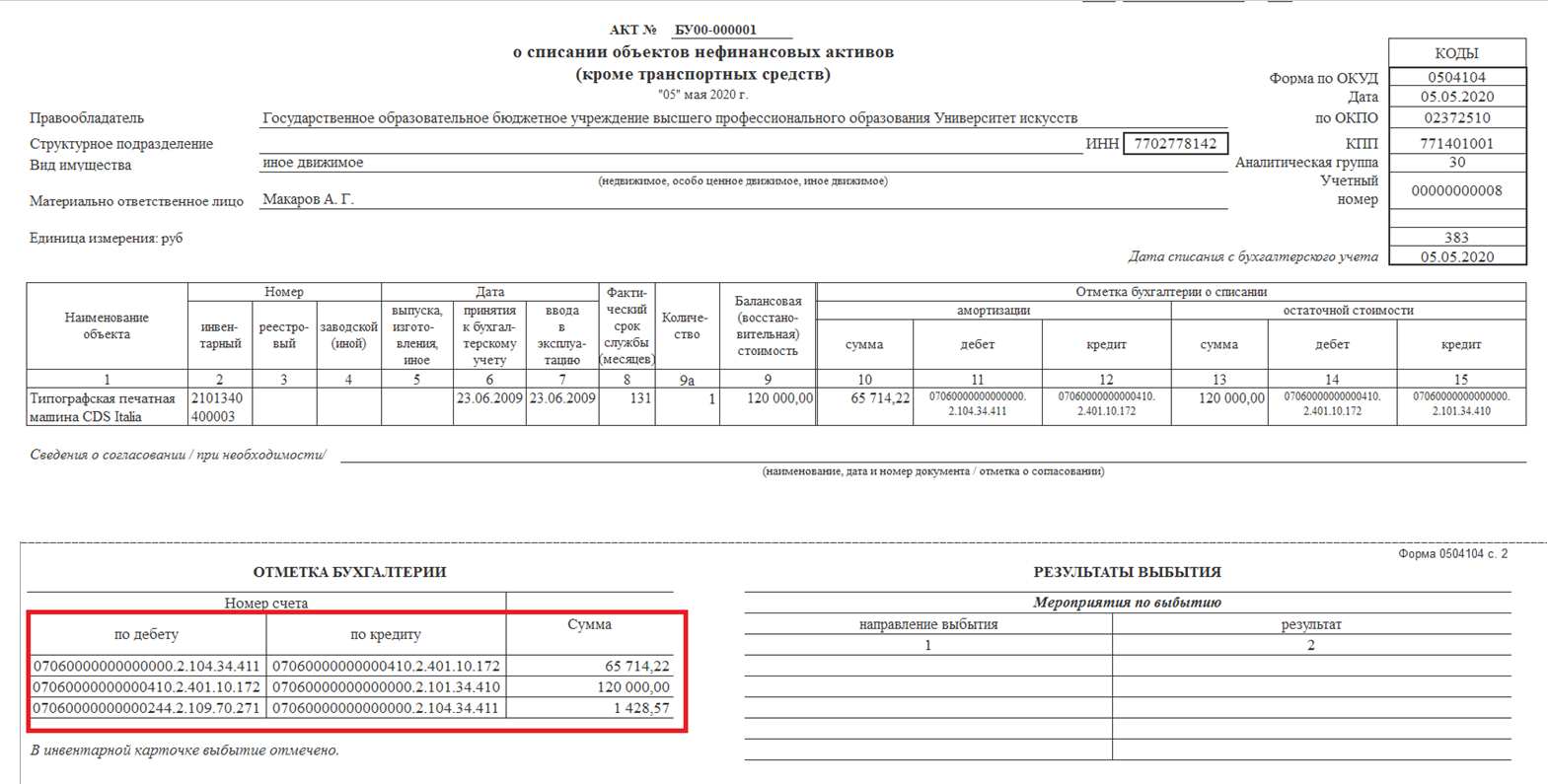

При проведении документа в обычном порядке начисляется амортизация за текущий месяц (по объектам с линейным способом начисления амортизации) и формируются бухгалтерские записи по списанию балансовой стоимости и амортизации в корреспонденции со счетом 401.10.172.

Из документа можно сформировать «Акт о списании объектов нефинансовых активов (кроме транспортных средств) (ф. 0504104)» и/или «Бухгалтерскую справку (ф. 0504833)».

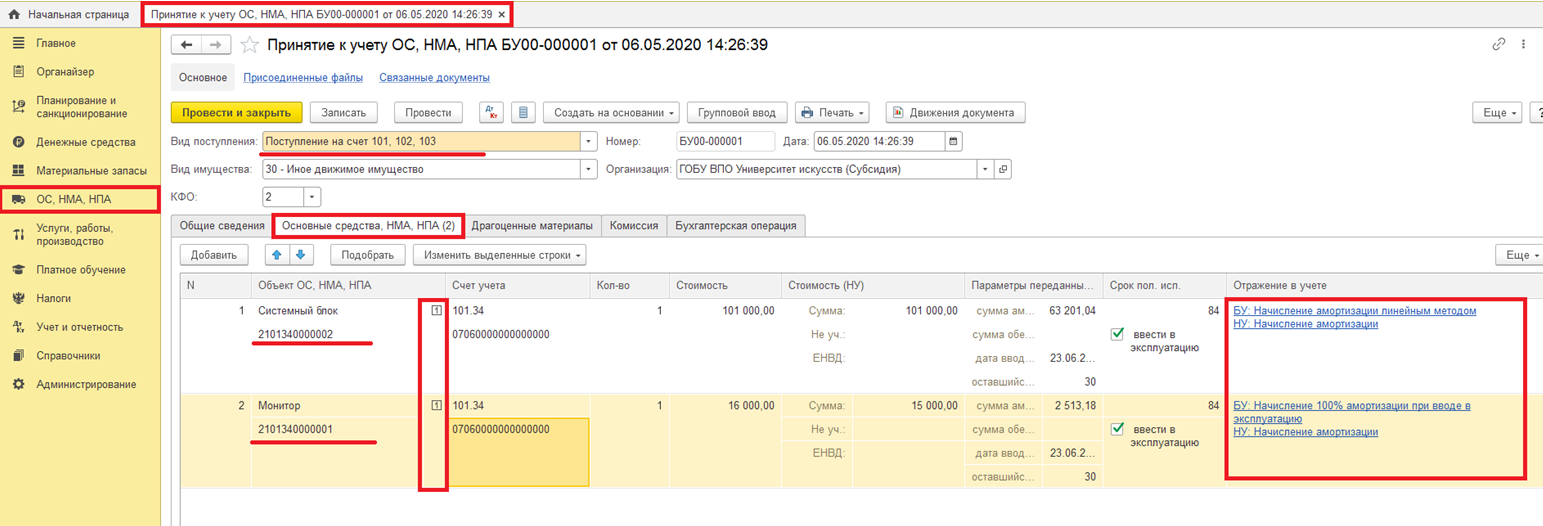

Принятие к учету инвентарных объектов в результате разукомплектования

Принятие к учету инвентарных объектов основных средств, полученных в результате разукомплектования, оформляется документом «Принятие к учету ОС, НМА, НПА» (раздел «ОС, НМА, НПА» — команда панели навигации «Принятия к учету ОС, НМА, НПА»). При заполнении документа в реквизите «Вид поступления» выбираем значение «Поступление на счет 101, 102, 103». На закладке «Основные средства, НМА, НПА» вносим список объектов, полученных в результате разукомплектования.

Данные о балансовой стоимости объектов, полученных в результате разукомплектования, следует взять из отгрузочных документов. В случае, когда стоимость этих объектов не была выделена в отгрузочных документах поставщика, она должна быть определена комиссией учреждения по поступлению и выбытию нефинансовых активов. Порядок определения стоимости нефинансовых активов, полученных в результате разукомплектования, и суммы начисленной на них амортизации следует закрепить в учетной политике.

В документе «Принятие к учету ОС, НМА, НПА» объекты, полученные в результате разукомплектования, стоимостью свыше 100 000 руб. следует ввести как отдельные инвентарные объекты с присвоением индивидуального инвентарного номера, установив для каждого из них порядок начисления амортизации и способ начисления амортизации. Также необходимо указать дату ввода в эксплуатацию по данным разукомплектованного объекта основных средств, при этом оставшийся срок полезного использования заполнится автоматически.

Для объектов стоимостью до 100 000 руб. можно установить признак группового учета с присвоением индивидуальных инвентарных номеров. В данном случае в документ вводится каждый инвентарный номер, с указанием для каждого из них порядка и способа начисления амортизации.

Как и при оформлении безвозмездного поступления ОС, дату ввода в эксплуатацию, срок полезного использования и оставшийся срок полезного использования следует указать согласно инвентарной карточке разукомплектованного объекта.

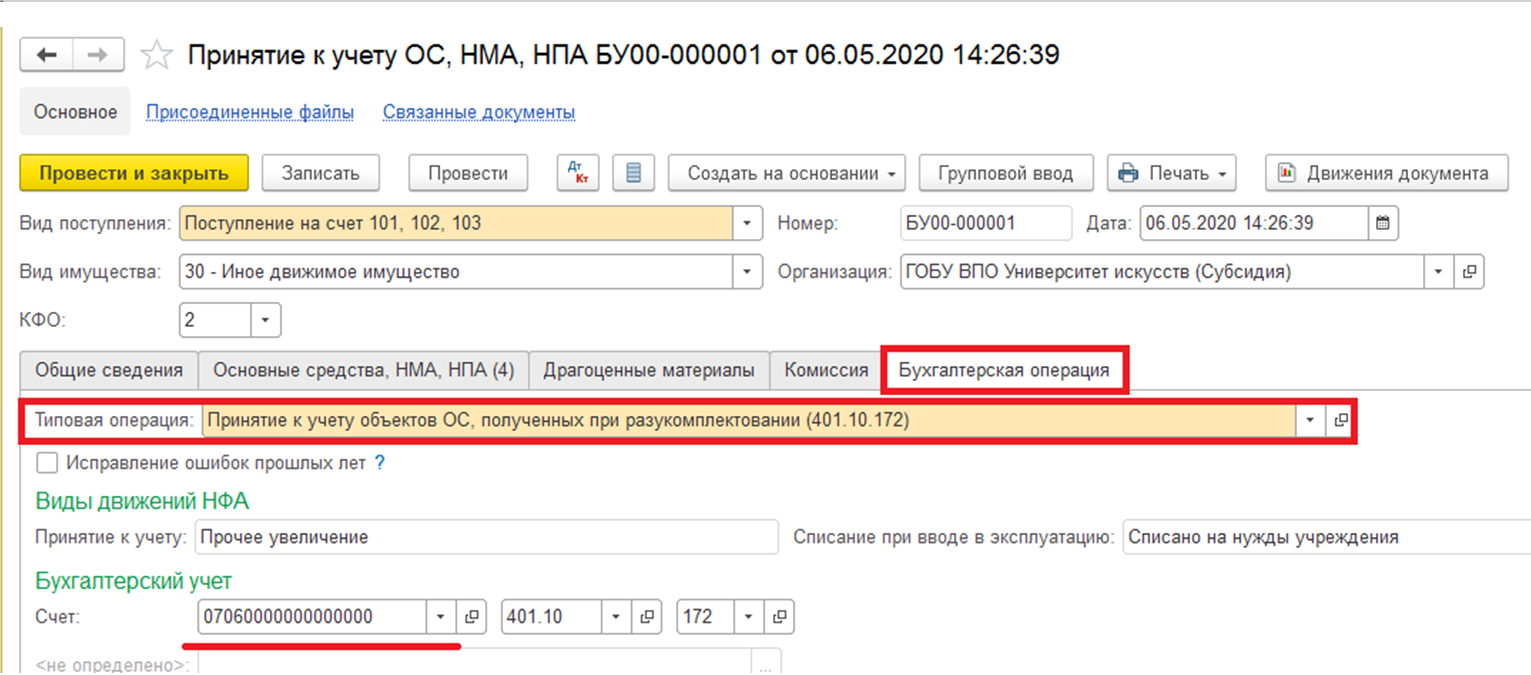

На закладке «Бухгалтерская операция» для формирования проводок в реквизите «Типовая операция» указываем вид операции «Принятие к учету объектов ОС, полученных при разукомплектовании (401.10.172)». По строке «Счет» указываем КПС и проводим документ.

В результате проведения документа формируются бухгалтерские записи по принятию к учету балансовой стоимости и амортизации в корреспонденции со счетом 401.10.172.

По объектам, по которым установлен способ начисления амортизации — «100% при вводе в эксплуатацию» формируется дополнительная запись по доначислению амортизации до 100%.

Согласно п. 85 Инструкции по применению Единого плана счетов бухгалтерского учета (утв. приказом Минфина РФ от 01.12.2010 № 157н), при принятии к учету объекта основного средства, нематериального актива по балансовой стоимости с ранее начисленной суммой амортизации, расчет учреждением годовой суммы амортизации производится линейным способом, исходя из остаточной стоимости амортизируемого объекта на дату его принятия к учету, и нормой амортизации, исчисленной исходя из оставшегося срока полезного использования на дату его принятия к учету.

Из документа можно сформировать «Бухгалтерскую справку (ф. 0504833)» и/или «Приходный ордер на приемку материальных ценностей (нефинансовых активов) (ф. 0504207)».