Что такое референции обслуживающего банка

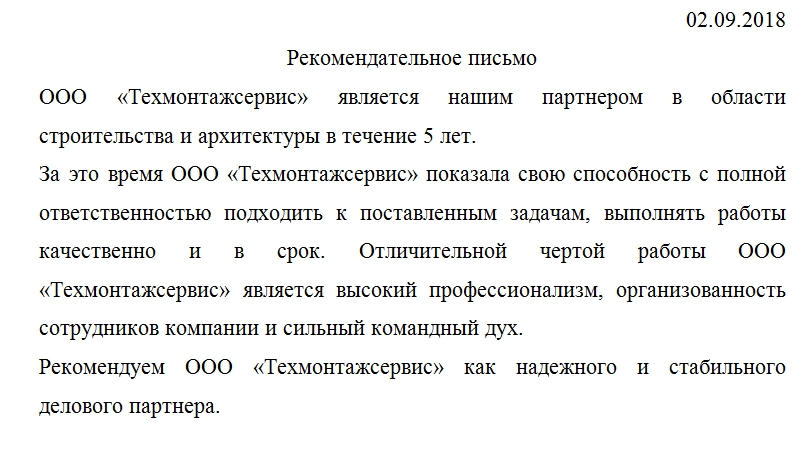

Образец рекомендательного письма в банк от контрагента

Если банковская организация требует его предоставления, то пригодится наш образец рекомендательного письма в банк от контрагента. Также прикреплен бланк. Эта форма не является единственно верной, однако в ней отражены все необходимые моменты.

С недавнего времени банки стали обращаться к юридическим лицам с просьбой предоставить рекомендательное письмо от одного из контрагентов. Банкиров можно понять, ведь нередко клиенты пользуются предоставленными займами, приобретают услуги лизинга крупных объектов и пр. Рекомендательное письмо в этих случаях минимизирует риск образования безнадежного долгового обязательства.

Что же касается юридической оправданности такой процедуры, то она предусмотрена в Указаниях Банка России №3179-У от 21 января 2014 года.

Таким образом, банковская организация вправе запрашивать рекомендательные письма от контрагентов в любом объеме.

Кого выбрать в качестве контрагента

Для того чтобы предоставить желаемое для банка, необязательно проводить опрос среди всех контрагентов, с которыми организация когда-либо имела дело. Можно выбрать нескольких, руководствуясь следующими принципами:

Если никаких контрагентов с такими характеристиками не имеется, то придется выбирать из того, что есть.

Стоит отметить, что при недостаточной поддержке со стороны контрагентов либо при отсутствии ответа на запрос рекомендательного письма от контрагента банк вправе отказать своему клиенту в обслуживании, приостановить осуществляемые операции. Так что необходимо отнестись ответственно к запросу предоставления какой-либо документации.

Составные части документа

Рекомендательное письмо составляется в свободной форме. При его написании стоит руководствоваться общими правилами, установленными для деловой переписки. В верхней части прописываются реквизиты контрагента (лучше всего оформить его на специализированном бланке этой организации), а также дата. Без указания последней банк может не принять документ, так как рекомендательные письма ему необходимы свежие (это подразумевается при запросе, хотя может и не быть указано в самом его тексте).

Главное, что интересует сотрудников банковской организации, – это то, насколько стоит доверять тому или иному действующему либо потенциальному клиенту. Так что в рекомендации желательно затронуть следующие моменты:

Завершается бумага подписью руководителя рекомендующего контрагента и датой. При возможности ставится «живая» печать. Этот штрих придает вес рекомендации. Хотя с 2014 года отношение к печати значительно изменилось.

Возможные ошибки при составлении

Когда организация собирает запрашиваемый пакет рекомендаций, не надо собирать подписи с разных контрагентов, используя для этого один и тот же текст с идентичными и размытыми формулировками типа «продолжительное сотрудничество».

В каждом отдельно взятом рекомендательном письме должны «проступать» индивидуальные черты, характерные для взаимоотношений именно с этим контрагентом.

Например, должно быть указано разное количество заключенных с контрагентом контрактов, разная продолжительность сотрудничества. Нелишним будет указание дополнительных моментов, характеризующих взаимодействующих как ответственных деловых партнеров, выполняющих взятые на себя обязательства.

Новые организации

Если деловая репутация компании находится в стадии формирования, бессмысленно запрашивать у нее рекомендательные письма в банк от контрагента. Этот момент необходимо сразу же прояснить при возникновении деловой переписки с банковским работником. Но даже в ситуации, когда предоставление невозможно, стоит ответить на запрос корректно, используя конкретные формулировки.

Возможно, банк удовлетворит репутация отдельного лица – руководителя обратившейся организации. Стоит обсудить эти моменты, стремясь прийти к конструктивному решению, удовлетворяющему обе стороны.

Возможно, при начале возникновения ИП или юридического лица имеет смысл обратиться в более мелкие банковские организации, не запрашивающие рекомендательных писем.

Приложения

В качестве оснований для заверений можно приложить копии договоров, указанных в письме. Чем крупнее суммы и продолжительнее отношения, тем лучше. Не стоит также что-либо скрывать от банковских работников. Возможно, будет достаточно изменения формулировок.

Например, если при взаимодействии контрагентов имелись некоторые мелкие нарекания, то в письме стоит написать, что ни по одному из договоров крупных нареканий выявлено не было. С одной стороны, это положительная характеристика, с другой – не скрывается факт мелких нареканий.

В общем, образец рекомендательного письма в банк от контрагента, прилагаемый в верхней части текста, является оптимальным вариантом. Его можно редактировать, подстраивая под конкретную ситуацию и характер взаимодействия контрагентов. Все основные моменты будут должным образом описаны.

Референция уполномоченного банка – рекомендательное письмо из банка (бланк)

Мы должны быть осведомлены в экономической теории, тем более, если у нас свой бизнес. В статье вы узнаете о том, что это такое – референция. Эта бумажка может существенно поберечь ваши нервы при открытии бизнеса за границей и гарантировать, что долговые обязательства не будут изыматься «с боем» коллекторами. Итак, рассмотрим эту тему по порядку.

Знакомьтесь – это референция

Если заглянуть в терминологический словарь, то там вы найдете следующее толкование: референция банка – это письмо или бланк, информирующий или заверяющий о финансовой стабильности предприятия. Это слово произошло то ли от латинского referre, что означает «сообщать», то ли от французского reference, что означает то же самое.

В первую очередь референции обозначает отношения между двумя представителями коммерческой деятельности. В английском языке под этим словом подразумевают не что иное, как справку, и в этом документе дается некая информация о том, что данный субъект предпринимательской деятельности в состоянии или обязуется выполнить определенные финансовые обязательства.

В общем смысле референция обслуживающего банка – это предоставление кредитной организации рекомендаций субъекту предпринимательской деятельности о том, что этой компании можно доверять.

Данный документ отсвечивает финансовое состояние бизнеса в радужных цветах. Эта справка выдается по требованию клиента в случае, если последнему необходимы гарантии своей платежеспособности.

В Федеральном законе 44 в статье 45 указаны требования к оформлению банковского обеспечения. Основное, что должно соблюдаться – это то, что этот документ (обязательства, которые он засвидетельствует) не имеет возможности быть отозванным. Как и любая официальная справка, референция имеет свой срок действия. Банковская бумага может быть оформлена как в письменном виде (на бланке), так и в электронном, что закреплено в Постановлении Правительства Российской Федерации №1005 от 8 ноября 2013 года. Внешне бланк референции банка имеет вид сертификата.

В некотором смысле референция, как документ, способна предоставлять гарантии об уплате суммы долга. Это означает, что если займ фирма своевременно не погашает, то банковское учреждение, выступающее в данном случае гарантом, возлагает на себя обязательство выплатить платеж вместо своего клиента. Но юридически это гарантийное письмо можно расценивать, как «Филькину грамоту». Дело в том, что у сотрудников банковских организаций нет полномочий для предоставления этого рода документов, в противном случае, если специалист поставит свою подпись на таком документе, то его лишат премиальных или даже уволят.

Как оформить запрос на референцию

Чтобы подать запрос на получении справки, клиент банка должен оформить заявление. Правда, есть еще одна возможность – в век интернет-технологий подать заявление для получения референции вы можете прямо из своей квартиры: заполнить форму на официальном сайте и дать согласие для обработки информации.

Но если вы не питаете доверия к интернету, то письменный запрос – этот вариант для вас. Заполнить заявление на предоставление информации можно прямо в офисе финансового учреждения. Образец имеет совершенно типичный вид – вы просто заполняете графы, указывая в них запрашиваемую информацию. Если вы не можете посетить самолично, то отправьте запрос на рекомендательное письмо у банка по почте, оформив его в стандартизированном виде.

Деловой запрос состоит из нескольких обязательных частей:

В случае если вы представляете не свои личные интересы, а осуществляете запрос рекомендательного письма у банка в пределах полномочий занимаемой должности определенной компании, то следует указать номер и дату документа, согласно нумерации в журнале регистрации исходящей переписки. После преамбулы документа нужно обязательно обозначить суть своего письма, указав, что это «Запрос». Кроме самой просьбы, нужно предоставить необходимые подтверждающие документы – это значительно ускорит процесс предоставления референции.

Гарантии финансового учреждения

Референции уполномоченного банка – это рекомендации банка-доверителя (гаранта), которые свидетельствуют о платежеспособности своего предприятия. Гарант, при условии, что все стороны нашли согласие, определяет финансовую организацию, которая будет проводить инкассацию, то есть станет банком-корреспондентом (это финансово-кредитное учреждение, с которым заключено корреспондентское соглашение). У последнего много функций, среди них — исполнение прямых поручений клиентов гаранта. Такие обязанности именуются инкассовыми.

Для оформления поручения заявитель должен предоставить перечень документов, среди них:

Также в заявлении на предоставление гарантий клиент подробно описывает цель, с которой запрашивается информация. В запросе обязательно должны перечисляться все счета предприятия, иначе банковское учреждение не сможет предоставить вам полный перечень информации.

Банковская рекомендательная справка

По стандарту письмо-рекомендация для банка содержит определенный перечень данных, которые свидетельствуют о платежеспособности и хорошей репутации клиента.

Рекомендательное письмо из банка включает такую информацию:

Этот перечень — лишь примерный список, каждые учреждения устанавливают свои определенные правила для составления данного рода документации. Но эти пункты являются обязательными для наличия в письме.

Новая компания и рекомендации

Необходимость того, чтобы компанию «порекомендовали», чаще всего возникает, когда фирма выходит на новый рынок, обычно за границу. Иной вопрос в том, что уведомление такого рода очень сложно получить, потому что банки не особо охотно их предоставляют.

Если у вас возникают непреодолимые трудности в процессе оформления запроса на гарантийное письмо у кредитных организаций, где вы не «заработали» еще достаточной доверительной репутации, то следует обратиться в то отделение, где вы являетесь клиентом.

Рекомендательное письмо в банк для новой компании оформляется на фирменном бланке финансово-кредитного учреждения. В тексте должны быть ссылки на то, что данная фирма является постоянным пользователем – желательно не на протяжении года, а минимум двух лет. Необходимо также указать и то, что клиент добросовестно выполняет свои долговые обязательства, а лучше – не имеет задолженности. Стоит указать и то, что фирма полностью платежеспособна, ей вполне стоит доверять.

Рекомендательное извещение может содержать информацию о том, что клиент обладает отличными деловыми качествами, определяя его, как потенциально надежного партнера. Материал может быть раскрыт на примере, используя конкретные суммы, факты, даты и прочее. Все данные, которые фиксируются в этом письме, несут определенную информационную ценность для иностранного государства.

Текст не должен содержать минусы и промахи компании как клиента и партнера, а все положительные моменты и качества следует представить ненавязчиво.

Объем текста не должен походить на повесть, а обязан соответствовать требованиям делового запроса. Если при составлении письма-рекомендации для банка были учтены все правила, то данная бумага сослужит вам хорошую службу на пути завоевания доверия иностранного банковского учреждения.

Можно провести некоторую параллель между референцией банка и уведомлением-обязательством о возмещении долговых обязательств, но это не совсем так. Бумага, в которой имеет место обязательство уплатить некую сумму в качестве возмещения размера займа дается самим субъектом. Референция освещает не сам факт соразмерного возмещения займа (хотя не исключает), а дает дополнительную характеристику, что может позитивно повлиять на его деловые связи.

Каждая финансово-кредитная организация имеет право установить определенные шаблоны бланка референции, но они не должны выходить за рамки норм написания гарантийных документов. В тексте обязаны указываться только достоверные сведения из клиентской истории. Чтобы определить платежеспособность предприятия, в письме-рекомендации банковского учреждения прописана сумма, которая доступна на текущий период на счетах особы.

Следует указать и то, что не все подряд банки России имеют право выдавать гарантийные извещения. Для осуществления инкассовых операций учреждение обязано соответствовать выдвигаемым требованиям, а условия следующие:

Но даже если соблюдены все требования, а у клиента на руках все необходимые документы, можно получить отказ в получении гарантийного письма. Дело в следующем: с конца 2014 года, в соответствии с обновленным Федеральным Законом № 44, при отсутствии выписки из государственного реестра получение банковского гарантийного уведомления невозможно.

Что касается сроков приобретение данной справки, то каждая фирма вправе самостоятельно установить его, в соответствии со своими требованиями и техническими возможностями.

Ко всему прочему, каждым банком обязательно выдвигаются такие требования к клиенту:

Как и любой другой документ, гарантийное письмо имеет свою сферу применения и сроки использования. А перед тем как принять решение, выдавать референцию или нет этому субъекту, предшествует много важных моментов. Для начала необходимо обеспечить себя и кредитора всей нужной информацией, дав согласие на обработку персональных данных. Сюда же входит вся документация, имеющая отношение к финансовой деятельности и персональной. После сбора документации и данных вашу компанию будут тщательно проверять (аудит деятельности), особенно если вы не являлись до этого постоянным клиентом. Лишь после того как банк получит достоверные доказательства вашей надежности и платежеспособности, вы получите запрашиваемое гарантийное письмо.

Референция банка – что это такое?

Понятие референция

Референция банка – понятие часто встречается в негативном подтексте, поскольку на законодательном уровне, референция никак не зарегистрирована, поэтому юридической силы не имеет.

Для того чтобы не попасть в руки мошенников, стоит дать точное определения «референции банка» и разобрать, что оно вообще обозначает, и для чего используется.

Референция банка или банковская референция, с точки зрения экономики означает – рекомендацию. Понятие референции часто используется, для того чтобы заменить – словосочетание «предоставление рекомендации по определенной экономической структуре».

Часто возникает между отношениями двух сторон, которые доверяют друг другу. Одна компания, может порекомендовать банк или сотрудника другой, тем самым подтверждая положительную характеристику на собственном примере взаимодействия.

Когда присутствует прилагательное «банковский», то логичнее было бы отметить, что одно юридическое лицо, рекомендует другое как положительного плательщика, который готов в срок выплачивать по обязательствам. Проще говоря, это своего рода письмо, которое имеет рекомендательный характер.

Особенности банковской референции

Если рассмотреть с точки зрения закона «банковскую референцию», то есть рекомендательное письмо, юридической силы оно вообще никакой не несет. Это так же нельзя назвать подтверждающим письмом, по факту это простая фикция.

Есть так же вполне разумное объяснение, почему один банк не имеет право рекомендовать платежеспособного клиента другому, найти ответ можно в ст.26 «О банках и банковской деятельности». В этом разделе подробно говориться о том, что учреждение не имеет права передавать данные о клиенте и использовать информацию о нем в своих целях.

Поэтому юристы рекомендуют обратиться в правоохранительные органы или суд, если на практике встретилось сопроводительное письмо рекомендательного характера о каком-либо клиенте без его согласия.

Наличие подписи и печати сотрудника, говорит о его некомпетентности и нарушениях, которые должны стать причиной его увольнения. Более того, «референция банка» может стать причиной возбуждения уголовного дела.

Референция банка по запросу клиента

Однако у предпринимателей, мечтающих о расширении, на которое требуются средства есть желание взять на себя дополнительное кредитное обязательство. Для того чтобы получить крупную сумму, нужно заслужить у банка доверие, обозначив то, что долг будет выплачен в срок.

Получение справки достаточно запутанно, так как с одной стороны «референцию банка» можно получить в виде сертификата об уплате всех обязательств, но с другой, если сотрудник ставит подпись – он автоматически увольняется.

Подать заявку на получение «референции банка» может каждый желающий. Достаточно зайти на сайт обслуживающего банка и заполнить форму. Однако в данном случае необходимо будет согласиться с обработкой персональных данных, если нет доверия к системе – лучше обратиться на прямую в учреждение.

Запрос будет иметь форму «делового письма», которое содержит следующие данные:

Стоит отметить, что письмо имеет формат запроса. Поэтому все передвижения и переписка будет фиксироваться в служебном реестре. Важно сохранять чувство такта, грамотность и этикет, в будущем это поможет уменьшить срок ожидание готовой выписки.

Несмотря на то, что банк может предоставить такие данные, весомого аргумента они не будут нести. Так как ни одно здравомыслящее учреждение не захочет взять на себя «референцию» то есть гарантированность того, что клиент будет и дальше исправно платить.

Ведь выписывая такой документ, банк берет на себя все риски и обязательства в случае неуплаты. Если даже банк и согласится предоставить справку об отсутствии долгов, то она не будет являться гарантом платежеспособности, любой банк может отклонить такой аргумент при решении заключить договор.

Мошенничество и референция банка

Когда фирма или производство выходит на рынок, существует потребность заявить о себе крупным система, так как в будущем планируется проведение инкассации, передвижение средств по счетам и т.д.

Предпринимателю выгодно сотрудничать с крупными кредитными организациями, так как они могут дать большую сумму на развитие.

Поэтому в сети часто можно найти рекламу услуг «референции банка», что говорит о том, что в справке будут указанны ложные данные о компании. Это может касаться как сокрытия долга или просрочки, так же и о масштабах прибыли фирмы.

Стоит отметить, что ни один настоящий сотрудник банковской системы, не станет рисковать собственной свободой ради ложной «референции банка».

Что такое РКО

обслуживание — пакет услуг, который банки предлагают для физических лиц, ведущих деятельность в качестве ИП, и организаций. Не все понимают, как выбрать обслуживающий банк, чтобы не переплачивать за РКО и получить необходимый пакет услуг.

Райффайзенбанк объясняет, что такое РКО, почему бизнесу необходимо и выгодно заключение договора обслуживания и в чем его основные особенности.

Состав услуги

обслуживание — это проведение банком операций по счетам клиентов в рублях и иностранной валюте. При заключении договора на РКО банк предоставляет:

открытие, сопровождение счетов — денежных расчетных, в драгметаллах

переводы денежных средств, операции с наличными

выпуск и обслуживание

зарплатное обслуживание юридических лиц и ИП

, поддержку мобильных приложений для расчетов

возможность размещения депозита, получения кредита

Для банков РКО — источник доходов. Право на предоставление услуг обслуживания имеют только те структуры, у которых есть лицензия, выданная ЦБ РФ. При этом в каждом банке свои тарифные планы и условия по ним отличаются. Выгодный для крупной корпорации вариант окажется убыточным для ИП, услуги для малого бизнеса не покроют нужд крупного. Поэтому перед заключением договора нужно изучить предложения, доступные для конкретного предпринимателя и юридического лица.

Чем полезно РКО

По закону расчеты с контрагентами на сумму свыше 100 000 рублей должны проводиться через банковский счет. Такое требование продиктовано борьбой с теневым оборотом средств и неуплатой налогов. Все организации и индивидуальные предприниматели, вне зависимости от сферы деятельности, подчиняются этому правилу и должны иметь счет в банке. Несмотря на некоторую «принудительность», РКО дает большие плюсы для бизнеса. Счет в банке позволяет:

Заключая с банком договор, предприниматели и юридические лица соглашаются с предложенными им тарифами. Стоимость пакета на обслуживание зависит от числа включенных в него платежных поручений, комиссий за внесение наличных и других составляющих. Нельзя сказать, что один пакет дорогой, а другой дешевый, все зависит от оборотов и финансовой активности банка.

Какими услугами пользуются предприниматели и компании

Что входит в тарифный план по РКО

У финансовых организаций есть право самим формировать тарифную политику, составлять пакеты для предпринимателей, корпоративных клиентов. Они взимают плату за отдельные услуги, предлагают абонентский сервис. Ключевые условия в тарифах:

Как выбрать обслуживающий банк

При выборе банка имеет значение не только стоимость пакета услуг. Привлекательное «бесплатное обслуживание» на деле может оказаться гораздо более дорогим, чем пакет с абонплатой в 1,5–2 тысячи рублей в месяц. Кроме оценки включенных в тариф услуг банка, необходимо оценить сам банк — репутацию, деловую активность, количество и качество финансовых услуг для бизнеса, страхование денег на счетах.

Критериями оценки являются:

При изменении ориентиров компании, переходе на другие формы деятельности, увеличении оборота наличных или, напротив, повышении числа безналичных операций тариф можно сменить. Например, в Райффайзенбанке для перехода на другой тариф достаточно подать из личного кабинета.

Документы для заключения договора на РКО

Заявление на открытие счета и присоединение к договору на РКО можно подать онлайн. Также дистанционно вы отправляете сканы документов — это предусмотрено в форме на сайте. Если банку требуется заверение копий с оригиналов, вам позвонит менеджер и назначит встречу.

Что такое референции обслуживающего банка

Что такое банковская референция?

Спасибо, Ваш голос учтён

Что такое банковская референция?

Например, вы можете обратиться к третьему лицу с предложением о сделке. Оно не знает вашу платежеспособность, а соответственно не доверяет. Вы обращаетесь в свой банк с просьбой выступить гарантом сделки или просто предоставить информацию о платежеспособности. Банк вашему контрагенту отсылает такое вот письмо:

«Мы такие-то такие в лице таких-то подтверждаем платежеспособность такого-то лица (вас) и готовы оказать финансовую поддержку в случае чего». Вот это и есть референция банка.

Спасибо, Ваш голос учтён

Комментарий

Если взглянуть в понятийный лексикон, то там вы отыщете последующее объяснение: референция банка – это сообщение либо форма, оповещающий либо подтверждающая об экономической устойчивости компании. Данный термин появился то ли с латинского слова referre, которое обозначает «уведомлять», то ли с французского reference, что обозначает «сообщать».

В основном референции означают взаимоотношения среди двумя резидентами торговой деятельности. В британском стиле под данным словом предполагают нечто иное, как справку, и в данном справке предоставляются определенные сведения об том, что это лицо коммерсантской деятельности в пребывании либо обязуется осуществить конкретные экономические обещания.

В определенном значении референция, как акт, может обеспечивать обязательства об уплате денежных средств долга. Это обозначает, что в случае если займ компания вовремя не погашает, в таком случае банковская организация, выступающая в этом случае гарантом, взваливает на себя обязанность уплатить долги взамен собственного потребителя.

Спасибо, Ваш голос учтён

Комментарий

Спасибо, Ваш голос учтён

Комментарий

Спасибо, Ваш голос учтён

Комментарий

Спасибо, Ваш голос учтён

Комментарий

С экономической позиции банковская референция не что иное, как рекомендация. Но юридически она не имеет никакой законной силы.

Отношения могут возникать между сторонами, которые доверяют друг другу. На этой основе рекомендуют определенный банк, услугами которого уже пользовались, или сотрудника, зарекомендовавшего себя с положительной стороны.

Банковская референция несет тот же смысл. Например, один субъект предпринимательской деятельности рекомендует банку другую фирму. При этом характеризует его как материально состоятельного плательщика, готового своевременно расплачиваться по долгам.

Банк, в свою очередь, может даже написать рекомендательное письмо в другой банк, относительно пунктуальности своего клиента в плане возврата долга. Однако в данном случае должно быть обязательно согласие клиента, иначе он может обратиться в суд, поскольку банк незаконно передал информацию о нём.

Получить референцию банка может непосредственно клиент, подав об этом заявление в форме запроса в финансовое учреждение. Не каждый банк возьмет на себя обязательство рекомендовать потенциального клиента другому банку, он может просто сообщить о факте своевременного погашения кредита. Однако такое письменное уведомление не будет иметь весомого аргумента при получении кредита в другом банке. Потенциальный кредитор может просто не обратить на него внимания, и принять решение о выдаче кредита по своему усмотрению.

Спасибо, Ваш голос учтён

Комментарий

Что такое банковская референция?

Суть заключается в том, что в современном мире банки знают о финансовой жизни своих клиентов все, порой даже больше чем сами клиенты, а потому в случае необходимости могут предоставить такого рода информацию по требованию клиентов. В частности банк может написать нечто вроде «рекомендательного письма» для вашего контрагента, в котором сообщит вкратце о вашей платежеспособности, благонадежности, сроках сотрудничества, напишет, что проблем с вами нет, тем самым в некотором роде даст моральные гарантии, которые помогают при налаживании новых контактов и связей.

Представьте, что вы идете на прием к мэру, он слушать вас совсем не хочет и дел с вами не имеет. Но если к мэру вас заведет его друг, то тон разговора совсем изменится, вот так и с банками. Если контрагенты опасаются друг друга, то референция от известного банка выступает в роли того самого друга, который открывает двери.

Спасибо, Ваш голос учтён

Комментарий

Что такое банковская референция?

Банковская референция никакими нормами в российском законодательстве не определена. Такое явление есть, но оно относится к обычаям делового оборота. Представим себе, что в офис фирмы зашел какой-то мужичок подозрительного вида, и предлагает директору какую-то, ну уж очень выгодную, сделку. Конечно, такое может, и должно человека потенциально насторожить. Но потом оказывается, что вы с этим мужичком имеете кучу общих знакомых, учились чуть ли в одной школе, да плюс ко всему, у его фирмы еще и счет в солидном банке, известном тем, что никаких сомнительных махинаций он делать не позволяет, и очень строго за этим следит.

Неправда ли, отношение к такому потенциальному контрагенту вполне может поменяться? Таким образом, банковская преференция, это своего рода рекомендация для тех, кто пока не имел с вашей фирмой дел, и немного сомневается. И она вполне может сдвинуть решение в нужную сторону. Точно так же, как если позвонит кто-то знакомый, и порекомендует «этих ребят», дескать, «порядочные», и всё такое.

Референция же, от банка это даже не телефонный разговор, а нечто более удобное, так как она на бумаге существует, ее можно подшить, куда-то там, в папку, можно снять копию, и показать соучредителям, если решение требуется коллегиально принять, и так далее. Одним словом, удобно.

Бумага будет, конечно, на официальном бланке от банка, за подписями и печатями, всё, как положено. Запросить такую бумагу можно в банке, направив туда запрос. Дескать, так и так, фирма «Пупкин и партнеры» просит выдать ей банковскую референцию. Банк не обязан это делать, по закону, но, как выше уже говорилось, так принято, ибо обычаи делового оборота таковы.

В некоторых случаях, отдельных, предоставление банковской референции делают обязательным, а не желательным условием. Допустим, проводится открытый конкурс предложений, из которых будет выбрано самое выгодное. Понятно, что если сумма потенциального заказа приличная, могут набежать разные аферисты, и фирмы-однодневки. В таком случае в условия конкурса могут быть внесены пункты о предоставлении на рассмотрение дополнительных каких-то документов, в том числе референции банка.

Спасибо, Ваш голос учтён

Комментарий

Банковская референция представляет собой официальную справку и имеет определенный срок действия. По внешним отличительным характеристикам такой бланк референции банка, имеет вид сертификата. Банковская бумага оформляется как в письменном виде, так и в электронном, в соответствии с законодательной и нормативной базой. В общем, смысл референции сводится к тому, что она дает возможность предоставлять определенные гарантии о выплате суммы долга. Так если компания вовремя не погашает долг, то банковское учреждение, которое гарантировало это обязательство, может взять на себя издержки по платежу вместо своего клиента. Но если подходить к этому вопросу с юридической стороны, в судебной практике такая референция не может рассматриваться в качестве гарантий и последующих обязательств. Так как у обычного сотрудника банковских учреждений нет таких широких полномочий, чтоб он мог быть в состоянии предоставлять такой обязательный документ.