Что ждет китайские акции

Страх и ужас в акциях Китая. Разбираемся в ситуации.😀

Скажу сразу, что это будет очень большой long read, поэтому приготовьтесь много читать, если нет времени, то добавляйте пост в закладки, дочитаете позже.

Многие из вас знают, что уделяю достаточно много времени изучению «китайского вопроса», на написание этой заметки меня сподвигло отчасти то, что в RU сегменте интернета стало слишком много информационного шума, бесполезной однотипной информации. Я предлагаю вам ознакомится с информацией представленной ниже, предлагаю вам пищу для размышлений, для самостоятельного, но более взвешенного, принятия решения по китайским акциям. В этой заметке не будет отдельного обзора какой-либо компании, но будет достаточное количество стратегической информации, которая подойдет исключительно среднесрочным и долгосрочным инвесторам. Конечно не обойдется без упоминаний #BABA #BIDU #JD #VIPS #TCEHY

Всплеск бурных выяснений отношений США vs Китай возник еще при президенте Трампе в 2019 году. Торговая война, делистинг, репрессии Коммунистической Партии Китая ( далее КПК), структура VIE (variable interest entity), РСАОВ, что говорят управляющие хедж-фондами, сколько потеряли денег крупные инвесторы, кто продолжает вкладывать в китайские ценные бумаги, управление рисками, прогнозы по крупнейшим китайским компаниям, а также авторская табличка с расчетами «окупаемости» некоторых китайских компаний, взглянем на 10 лет назад, когда Китай запретил Google и Facebook у себя в стране. Возможно это отправная точка противостояния США vs Китай и другое в этом большом обзоре.

Если вы действительно хотите понять хоть немного Китай и его потенциал, я прошу вас читать материал внимательно, не по диагонали, прослеживайте логические цепочки и заглядывайте в приложенные ссылки, они тоже содержат полезную информацию.

Ну что ж, приступим!

Что такое VIE, РСАОВ и какие риски?

В США приняли законопроект, который может заставить многие китайские компании делистинговать свои акции с американских бирж. Закон требует от компаний удостоверять, что они не «принадлежат или контролируются иностранным правительством», и требует, чтобы Комиссия по ценным бумагам и биржам запрещала компаниям, которые не открывали свои книги для аудиторов состоящих в Совете по надзору за бухгалтерским учетом публичных компаний (PCAOB — Public Company Accounting Oversight Board) в течение трех лет подряд. С законом можно ознакомится в первоисточнике здесь — многие увидят его впервые)

PCAOB является некоммерческим наблюдательным органом, который контролирует аудит компаний. Подробнее об организации здесь.

В отличие от большинства иностранных компаний, ведущих листинг в США, китайские компании не позволяют PCAOB осуществлять надзор за их аудитом.

Принятие этого закона не очень хорошо для китайских акций залистингованных на биржах США, однако вот несколько моментов, прежде чем начать продавать китайские акции. Китайские акции технически не являются китайскими)

Правительство Китая ограничивает прямые иностранные инвестиции в определенные сектора, в том числе в интернет и онлайн-образовательные компании. Чтобы обойти эти ограничения, китайские компании обычно открывают холдинговые компании, называемые c переменными интересами (VIEs) в таких странах, как Каймановы острова.

Штаб-квартира VIEs находится в другой стране, но принадлежит китайским гражданам. Эти компании владеют частными акциями базовой компании, а затем продают свои доли иностранным инвесторам через IPO. Это соглашение предоставляет иностранным инвесторам возможность участвовать в развитии компании, но не дает им никаких прямых прав голоса.

Если PCAOB заставит китайские компании открыть свои бухгалтерские книги, аудит может просто выявить балансовые отчеты VIE, а не лежащие в их основе компании. Другими словами, непрозрачная структура VIE может создать лазейки и запутать американских регуляторов и аудиторов.

Если китайские компании делистят свои акции, новый закон запретит им просто менять свои тикеры и переходить на внебиржевой рынок, где обычно оказываются делистинговые американские акции.

Вместо этого эти компании, вероятно, должны будут сделать тендерное предложение для своих делистингованных акций в США, а затем запустить новое IPO на другой бирже. Китайские компании, такие как Qihoo 360, Mindray Medical и Wuxi Pharmatech, все первоначально привлекали денежные средства через американские IPO, делистинговали свои акции, сделав их частными, а затем провели новые IPO на китайских рынках в несколько раз больше, чем в США.

Такой исход может нанести ущерб американским инвесторам, поскольку тендерное предложение может существенно занижать стоимость компании. Многие китайские компании, в том числе JD и Alibaba, используют двухклассовую систему акций, которая предоставляет руководству чрезмерно большой контрольный пакет акций компании- поэтому любое иностранное сопротивление низкому уровню предложения может оказаться тщетным.

Это также может быть неприятно, так как требует много денег для выкупа акций у инвесторов. Вместо этого китайским компаниям проще просто уйти с американских бирж и запустить вторичные листинги в Гонконге для привлечения свежего капитала.

Эта ситуация, вероятно, может вызвать протесты со стороны американских компаний, фондов и бирж.

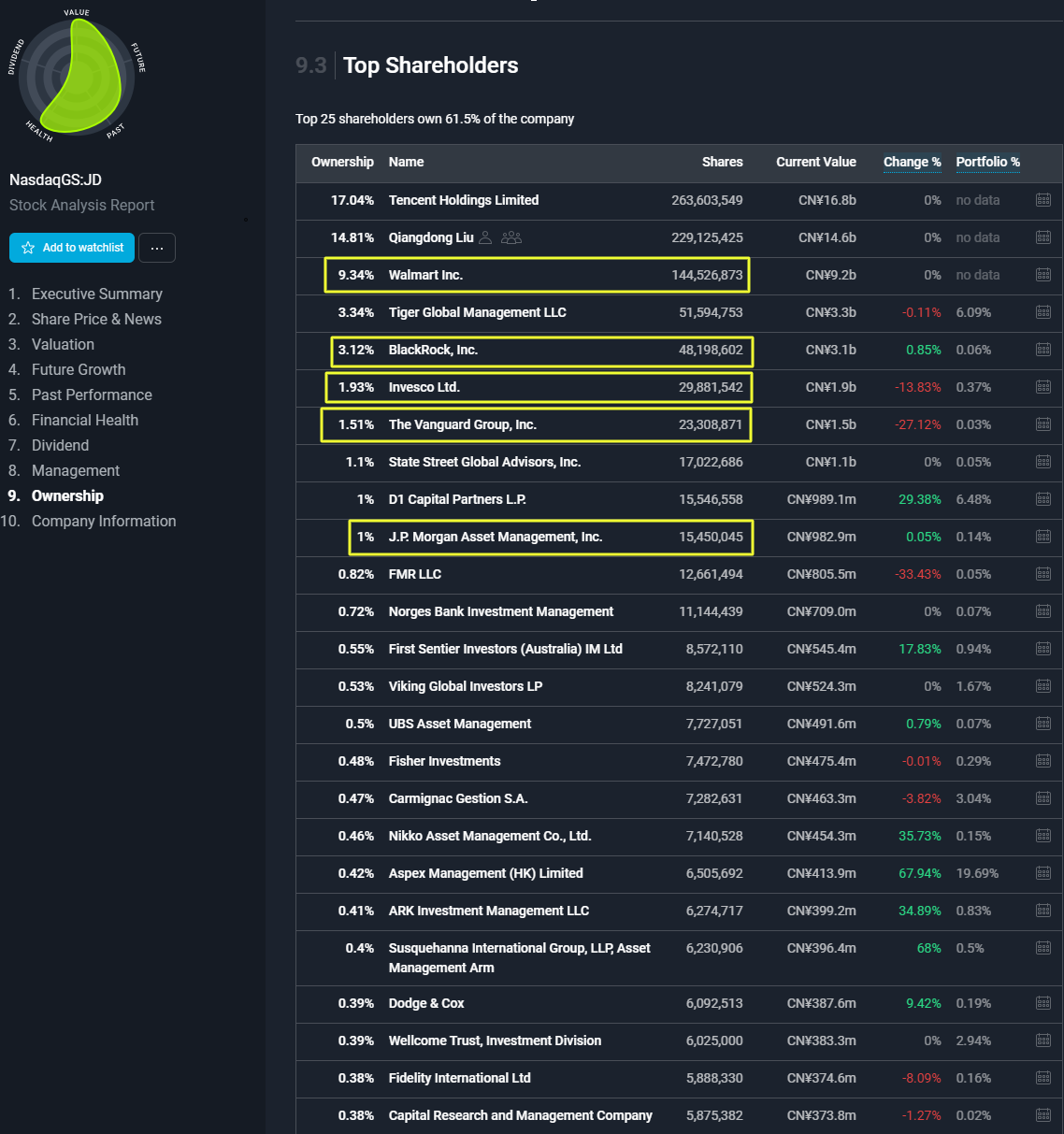

Например, Walmart владеет большой долей в JD (более 9%), инвестиционные гиганты Blackrock и Vanguard входят в число крупнейших акционеров Alibaba, Baidu и также JD. Это можно посмотреть здесь, на примере JD.

Массовый исход китайских акций с американских бирж может навредить всем этим компаниям и их инвесторам.

Но в то же время, не стоит забывать, что финансовая отчетность Alibaba подготавливается в соответствии с US GAAP, стандартом бухгалтерского учета, принятым Комиссией по ценным бумагам и биржам США, и компания уже более 20 лет проходит аудит глобальной бухгалтерской фирмы PwC.

У других крупных компаний ситуация схожая, если у #BABA это PWC Hong Kong, то у JD и VIPS это Deloitte Touche Tohmatsu Certified Public Accountants LLP, у Baidu — китайская дочка лондонской EY.

Власти спровоцировали обвал фондовых рынков Китая. Что делать инвесторам

В течение 2021 года акции крупных китайских компаний, популярных среди инвесторов, снизились на 25–40%. Это при том, что в этом году Китай снова станет бенефициаром восстановления экономики, продемонстрировав рост ВВП на более чем 8% (как прогнозируют аналитики МВФ). Что делать в такой ситуации российскому инвестору?

Своим мнением на этот счёт с «Секретом» поделился руководитель аналитического управления ФГ «Финам» Михаил Аристакесян.

Просадка китайского фондового рынка связана совсем не с экономической ситуацией. В первую очередь падение было вызвано чрезмерно нервной реакцией участников рынка на действия китайского руководства — хотя стратегически ничего принципиально нового они не сделали.

Традиционно в Китае мыслят и планируют не четырёхлетними избирательными циклами, а как минимум десятилетиями. И, как показывает опыт реформ со времён Дэн Сяопина, компартия не имеет ничего особо против богатеющего населения, включая миллиардеров, однако не терпит никакой политической оппозиции.

Первой ласточкой в недавних событиях стала неожиданная отмена IPO Ant Group (владеет крупнейшей в Китае платформой цифровых платежей Alipay, дочка Alibaba Group. — Прим. «Секрета») в конце прошлого года. Наиболее вероятной причиной китайские источники называли тот факт, что конечными бенефициарами были лица, находящиеся в оппозиции к Си Цзиньпину.

Далее, по всей видимости, руководство Китая, посмотрев, как западные интернет-гиганты исключительно по своему усмотрению блокируют учётные записи законно избранного президента страны (речь о том, что Twitter забанил у себя Дональда Трампа. — прим. «Секрета») и определяют, что является соответствующим действительности, а что нет, — решило не допустить подобного развития событий у себя.

Есть объяснения и для реформы образовательного сектора (в конце июня после действий регулятора рухнула капитализация крупнейших игроков этой сферы в КНР. — прим. «Секрета»). Причиной пристального внимания властей к EdTech стала демографическая ситуация в стране: население начинает стареть, и, хотя до острой фазы ещё порядка 30 лет, китайское руководство начинает решать проблему уже сейчас. По мнению Пекина, высокие цены на услуги образовательных компаний могут быть сдерживающим фактором для увеличения рождаемости — поэтому образовательные компании приравниваются к некоммерческим организациям без шансов провести IPO и привлечь средства иностранных инвесторов. К слову, наряду с образовательной реформой буквально на днях китайским семьям разрешили иметь трёх детей.

Новый закон, ограничивающий частным компаниям сбор и хранение персональных данных, также в первую очередь связан с государственной безопасностью, а не экономикой. Например, имея доступ к данным о поездках на такси высокопоставленных государственных служащих и членов их семей, спецслужбы иностранного государства могут получить много полезной информации.

Хотя рынки очень болезненно реагируют на эти меры, на наш взгляд, они не несут долгосрочных рисков. Китай не имеет цели разрушить свой фондовый рынок и обанкротить свои крупнейшие технологические компании. Мы полагаем, в этом году новые «правила игры» будут установлены и далее участники рынков сфокусируются на фундаментальных показателях компаний.

Произошедшая коррекция предоставила очень интересные уровни для формирования длинных позиций (то есть покупок акций на долгий срок. — Прим. «Секрета».). В частности, лидер крупнейшего в мире китайского рынка e-commerce — Alibaba — имеет потенциал роста в 100% к февралю 2022 года. IT-гигант успешно движется к тому, чтобы стать одним из мировых лидеров растущего рынка облачных технологий. Выручка этого направления растёт на 60% в год и сопоставима с выручкой занимающего третье место в мире облачного сервиса Google.

Один из абсолютных лидеров в сфере интернет-рекламы и маркетинга в Поднебесной, компания Baidu, имеет потенциал роста 80% на конец 2021 года. В последние годы компания уделяет значительное внимание диверсификации бизнеса, развивая AI-технологии, облачные решения и развлекательные сервисы. А доминирующее положение в сегменте search engines (поисковые системы. — Прим. «Секрета») даёт Baidu беспрецедентное преимущество в рамках доступа и коммерциализации big data.

Однако, учитывая весьма непростые взаимоотношения Китая и США, включая уже случившиеся прецеденты делистинга китайских ADR (депозитарных расписок — аналоги акций. — Прим. «Секрета») на американских биржах и санкции Китая против своих компаний, которые провели несогласованные IPO за рубежом, мы рекомендуем проявлять осторожность при их приобретении.

Например, мы несколько месяцев назад практически полностью вышли из китайских ADR в США и оставили только ETF на китайские акции. Так как управляющие компании фондов учреждены в США, то мы считаем риск их делистинга минимальным. Отдельные акции планируем покупать на Гонконгской бирже (HKEX), где отсутствует риск делистинга на американских биржах.

Если акции эмитента перестанут обращаться, например, на Нью-Йоркской фондовой бирже, то вложения инвестора на какое-то время станут неликвидными. В таком случае, чтобы не потерять деньги, ему придётся сначала конвертировать ADR/ADS в акции, торгующиеся в Гонконге, а потом искать брокера, предоставляющего доступ к HKEX. Поэтому акции китайских компаний мы рекомендуем покупать непосредственно на биржах Поднебесной.

Подводя итог, отмечу, что вводимые ограничения против технологического сектора в моменте хоть и кажутся катастрофическими, но, на наш взгляд, они положительно отразятся на секторе в долгосрочном периоде, поскольку вызовут рост конкуренции и увеличение инновационности. Этот тезис подтверждает динамика фондовых индексов в этом году. Так, индекс крупнейших китайских компаний CSI300 с начала года снизился на 7%, в то время как ChiNext, состоящий из компаний средней и малой капитализации, вырос на 11%.

Материал не является индивидуальной инвестиционной рекомендацией. Упомянутые финансовые инструменты или операции могут не соответствовать вашему инвестиционному профилю и инвестиционным целям/ожиданиям. Определение соответствия финансового инструмента/операции/продукта вашим интересам, целям, инвестиционному горизонту и уровню допустимого риска исключительно ваша задача.

Коллаж: «Секрет Фирмы», freepik.com

Материал не является индивидуальной инвестиционной рекомендацией. Упомянутые финансовые инструменты или операции могут не соответствовать вашему инвестиционному профилю и инвестиционным целям/ожиданиям. Определение соответствия финансового инструмента/операции/продукта вашим интересам, целям, инвестиционному горизонту и уровню допустимого риска — исключительно ваша задача.

Редакция «Секрета фирмы» не несёт ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данном материале. И не рекомендует использовать эту информацию в качестве единственного источника при принятии инвестиционного решения.

Инвесторы распродают акции китайских компаний. Что происходит?

Массовые распродажи акций китайских компаний — главная тема на фондовых рынках в последние дни. В понедельник индекс гонконгской биржи Hang Seng опустился на 3,9%, индекс Hang Seng China потерял 4,92%. В Китае Shanghai Composite упал на 2,34%, а Shenzhen Compozite — на 2,28%

Наибольшее падение отмечается в секторе образовательных услуг КНР. За последние два дня бумаги китайской образовательной платформы New Oriental Education & Technology Group на бирже Гонконга потеряли 87,6%, котировки образовательного сервиса Koolearn Technology снизились на 61,5%, China Beststudy Education Group — на 63,9%, Scholar Education Group — на 74%.

В Нью-Йорке холдинговая компания TAL Education, предоставляющая услуги внеклассного образования, только за один день — 23 июля — обвалилась на 70,76%, а образовательный стартап Gaotu Techedu потерял 63,3%.

Что стало причиной обвального падения акций

Падение акций началось в конце прошедшей недели. В пятницу агентство Bloomberg со ссылкой на источники сообщило, что власти Китая готовят новые ограничения, касающиеся индустрии дополнительного дошкольного и школьного образования в стране. Образовательным платформам могут запретить привлекать частный, в том числе иностранный, капитал или проводить IPO. Источники агентства также рассказали, что регулирующие органы могут прекратить регистрацию новых компаний, которые предлагают репетиторство по обязательной программе, и ввести запрет на инвестиции в компании, которые уже торгуются на биржах. Эти меры могут уничтожить индустрию образовательных сервисов, отмечал Bloomberg.

В выходные власти Китая подтвердили слухи. Новые правила требуют, чтобы компании были зарегистрированы как некоммерческие структуры. У них не будет права привлекать иностранный и иной капитал и выходить на IPO.

Индустрия репетиторства в Китае быстро росла в последние годы, так как средний класс искал возможность отправить детей в лучшие университеты страны. Согласно статистике Chinese Society of Education, более 75% китайских школьников в возрасте от 6 до 18 лет пользовались услугами сервисов, предоставляющих дополнительное образование.

Что думают инвесторы

Новые правила для отрасли вызвали большие вопросы у инвесторов: рынок опасается, что ни один сектор китайской экономики не избежит более строго контроля со стороны регуляторов, пишет Financial Times.

Вместе с сектором образования падали и другие китайские компании. В пятницу производитель электромобилей NIO подешевел на 4,5%, акции сельскохозяйственной платформы Pinduoduo снизились на 7,3%, китайской интернет-компании Net Ease — на 8%.

«Мы не можем сказать, над каким следующим сектором китайское правительство захочет получить больше контроля. Это вызовет страх и давление со стороны продавцов [акций] в ближайшем будущем», — заявил FT руководитель отдела исследований гонконгской брокерской компании Kingston Securities Дики Вонг.

Давление на технологический сектор

В прошлом году Пекин начал ужесточать регулирование технологических компаний. В ноябре 2020 года власти остановили IPO дочки Alibaba — финтеха Ant Group — всего за несколько дней до размещения, а затем объявили о реструктуризации Ant, который из финтеха должен превратиться в финансовую компанию, подотчетную банковским регуляторам.

Одним из последних поводов для беспокойства инвесторов стало расследование, которое начали власти Китая в отношении сервиса такси Didi всего через день после успешного IPO на Нью-Йоркской бирже.

Очередной шаг власти КНР предприняли в минувшую субботу: антимонопольный орган Китая приказал «дочке» холдинга Tencent отказаться от своих исключительных прав на лицензирование музыки и наложил на нее штраф за антиконкурентное поведение. На этом фоне акции самой Tencent, котирующиеся в Гонконге, упали более чем на 7%.

Что будет с акциями

«Столь существенное снижение котировок лидеров отрасли указывает на невозможность быстрого восстановления», — говорит главный аналитик брокерской компании «Алор Брокер» Алексей Антонов. Запрет выдавать новые лицензии на создание центров внешкольного образования и рекламироваться наиболее эффективными способами парализует бизнес компаний. Поэтому возможно лишь частичное восстановление котировок и только при трех условиях:

«Мы полагаем, что если отрасль репетиторских услуг онлайн превратится в некоммерческую, это приведет фактическому ее разрушению и дальнейшему обвалу котировок», — считает директор аналитического департамента «Фридом Финанс» Вадим Меркулов.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Стоит ли покупать акции китайских компаний сейчас?

Почему авторитетные инвестдома считают Китай привлекательным для инвестиций, несмотря на обвал летом? Как обстоят дела в Китае в ноябре 2021 и что ожидаем в 2022 году?

Пришло время открывать позиции в Китае?

2021 запомнится многим инвесторов обвалом китайского рынка. Этим летом китайская комунистическая партия решила закрутить гайки, от чего пострадал ED-Tech, IT, ритейл, гейминг и многие другие отрасли. Да и экономика Китая последнее время немного сбавила темпы роста. Всё это заставило инвесторов закрыть свои позиции по китайским акциям. Но сегодня западные инвестдома всё чаще говорят о привлекательности китайского рынка. Давайте ознакомимся с их мнением.

BlackRock

Крупнейший инвестиционный фонд в мире уже давно позитивно смотрит на китайский рынок, постепенно наращивая в нём свои позиции. И вот вчера на очередной пресс-конференции управляющие портфелями компании заявили, что BlackRock сокращает позиции в Индии и наращивает портфель китайских акций. Аналитики предполагают, что самое худшее уже позади и партия больше не будет наращивать давление на бизнес.

Ещё одна причина привлекательности Китая, по мнению BlackRock, — это мягкая ДКП. В то время, как ФРС наращивал баланс, ЦБ Китай был относительно жёстким и сегодня его руки развязаны. Китайский центробанк ежедневно вливает в экономику около 50-70 млрд юаней. Из-за этого аналитики BlackRock полагают, что замедление китайской экономики будет недолгим, и в следующем году мы вновь увидим впечатляющие темпы роста.

Bridgewater Associates

По покупкам Далио видно, что инвестор ставит на снижение давления КПК на бизнес также как и BlackRock. Ведь именно с Didi Global и с ED-Tech были связаны ключевые скандалы этого года. Вроде бы, ED-Tech смог договориться с политиками и будет продавать свою продукцию взрослому населению Китая. Так что у Далио, действительно были причины надеяться на некоторое смягчения от партии.

UBS

Ark Investment

Тем не менее Кэти всё равно покупает некоторые китайские акции. Например, JD Logistics и Pinduoduo.

Вывод

Прогнозы инвестдомов — это, конечно, хорошо. Как мы видим, всё больше участников рынка смотрят в сторону Китая, надеясь нащупать дно. Но вы должны понимать, что инвестируя в Китай, вы сталкиваетесь с большой неопределенностью, а соответственно и риском.

В данный момент китайский рынок попал в сложное положение, так как с учётом замедления экономики Китая, китайскому правительству придётся тратить больше средств для поддержания экономики, а значит эти деньги будут распространяться на рынки. Кроме того, замедление экономики должно снизить жёсткость регулирующих органов, что даст больше свободы компаниям. Но с другой стороны, китайская экономика борется с замедлением на фоне роста инфляции, а значит сильно разогнаться в стимулирующих мерах будет сложно, так как это будет ещё сильнее увеличивать рост цен в стране.

Более того, следующий год для Китая будет непростым, так как в Китае будут проходить Олимпийские игры и последнее время спортивные мероприятия такого масштаба стали ещё более политизированы, а значит в свете данного мероприятия, на материк может увеличиться давление Западных стран, что будет отбрасывать тень и на китайские компании.

Покупать или продавать: что происходит с акциями китайских компаний

С весны 2021 года акции китайских компаний постоянно на слуху. Alibaba, JD.com и Baidu упали вдвое от максимальных уровней, акции образовательных компаний Tal Education и New Oriental рухнули ещё сильнее. Стоит ли покупать подешевевшие бумаги и что делать тем, у кого они уже есть: докупать, держать или продавать?

Почему акции китайских компаний подешевели

Больше года мир борется с пандемией и её последствиями. Китай делает это жёстко: изолирует города и провинции, где возникают вспышки коронавируса, и сокращает вливание денег в экономику. Это плохо сказывается на состоянии экономики, но в перспективе такие меры позволят стране выйти из кризиса самостоятельно. Сейчас весь мир наблюдает, какие могут быть последствия для экономики без многомиллионной государственной помощи.

Действия правительства Китая можно объяснить: оно хочет добиться полной независимости от влияния других государств и при этом соблюсти национальные интересы. Поэтому власти не рекомендуют отечественным компаниям выходить на зарубежные фондовые биржи. Так, крупный сервис каршеринга Didi спустя месяц после проведения IPO в США по «собственной» инициативе отозвал акции с Нью-Йоркской биржи.

Из-за таких действий правительства КНР иностранные инвесторы перестают доверять китайскому рынку. Никто не хочет вкладывать деньги в экономику, где власти жёстко вмешиваются в дела бизнеса. Крупные инвесторы предпочитают более стабильные страны, например США и европейские государства.

портфельный управляющий Сбер Управление Активами

Акции китайских компаний падают на фоне роста регуляторных рисков. Наибольшее снижение показали технологические компании и сектор онлайн-обучения. Китайские власти предложили жёстко регулировать сферы образования, охраны персональных данных, а также продолжить борьбу с монополизмом. Пока неизвестно, каким конкретно будет регулирование, поэтому сложно оценить потенциальные риски для инвесторов.

Сильнее всего от госрегулирования пострадали финтех и EdTech — сервисы, связанные с онлайн-платежами и онлайн-образованием. Несколько десятков тысяч репетиторов по всему Китаю остались без работы, а акции компаний, которые занимаются внешкольным образованием, упали в среднем на 40–50%.

На инвестпривлекательность китайских активов также повлияли:

Риски инвестирования в китайские компании

🦠 Новые мутации коронавируса.

Это риск относится не только к китайским акциям, но и ко всей экономике. Новый локдаун, если его введут, снизит деловую активность и уменьшит спрос на товары и услуги по всему миру.

🌎 Возможный запрет VIE-структур.

По китайскому законодательству, иностранные инвесторы не имеют права вкладывать деньги напрямую в акции китайских IT-компаний. Поэтому корпорации интернет-индустрии создают структуры с вариативным интересом — Variable interest entity (VIE). Как правило, они зарегистрированы в офшорах, и это даёт инвесторам право вкладывать деньги в компании из «запрещённых» секторов. Такие схемы созданы в обход законодательства КНР, и если власти изменят своё отношение к VIE, это скажется на всех инвесторах в китайскую IT-индустрию, так как акции упадут в цене.

🛑 Запрет IPO китайских компаний в США.

До сих пор США лояльно относились к VIE-структурам и малому количеству информации, которую они раскрывали инвесторам. Но постепенно позиция комиссии по ценным бумагам и биржам США меняется. Её председатель Гэри Генслер настоял на запрете в США IPO (первичного размещения акций на бирже) для китайских компаний. Если закон примут, то, скорее всего, путь для новых компаний на фондовые рынки США будет ограничен.

📈 Рост внутреннего долга Китая.

Внутренний долг страны уже превысил ВВП в 70 раз и, по прогнозам, вырастет ещё сильнее. Чем больше размер госдолга, тем выше угроза наступления финансового кризиса. Это может привести к росту инфляции, увеличению налогов и полному обвалу экономики. В результате страна может стать не такой привлекательной для инвесторов. Сегодняшний Китай перекладывает долги на будущие поколения граждан, поэтому в долгосрочной перспективе стабильность экономики КНР остаётся под вопросом.

Изменение внутреннего долга Китая с прогнозом до 2026 года

Как долго продлится падение китайских акций

Экономика Китая восстанавливается медленнее, чем предполагали аналитики. Компании вынуждены задерживать поставки и повышать цены, так как затраты увеличиваются.

Предположительно, экономика Китая начнёт расти осенью 2021 года, а до конца 2022 года темпы роста ВВП вернутся на допандемийный уровень. Если всё так и случится, то вторая по размеру экономика в мире скоро оживёт и акции китайских компаний снова начнут расти в цене.

Стоит ли сейчас покупать китайские акции

Если ориентироваться на прогноз роста ВВП и развития производства, экономика Китая выглядит привлекательно для инвесторов. Многие известные бизнесмены придерживаются правила докупать активы при падении цены на 10–30%. Но для новичков такая стратегия может оказаться слишком жёсткой. Не все могут спокойно наблюдать, как вложенные 100 тысяч ₽ превращаются сначала в 90, а потом в 80 или 70 тысяч.

Кому стоит покупать акции сейчас. Те, кто готов рискнуть, могут добавить в портфель акции компаний, не связанных с технологическим сектором или онлайн-образованием. Но вкладывать все свои сбережения в конкретные акции может быть слишком рискованно — если ситуация усложнится, можно потерять всё. Поэтому имеет смысл инвестировать в китайский рынок только часть денег, например 5–10% от суммы портфеля.

Если покупать ETF, а не акции отдельных компаний, то риск потерять деньги меньше. На Московской бирже можно купить доли в фондах, которые инвестируют в китайские компании:

Через ETF можно вкладывать деньги в компании, акции которых недоступны российским неквалифицированным инвесторам. В частности, доля Tencent в фонде FXCN превышает 15%, но купить акции без специального статуса не получится. Поэтому ETF может оказаться интересным для неквалифицированных инвесторов, которые хотели бы вложиться в этот бизнес.

На Санкт-Петербургской бирже неквалифицированным инвесторам доступны акции девяти китайских компаний из разных отраслей:

У иностранных брокеров перечень ETF с участием в китайском рынке намного шире, но купить их могут те, кто получил статус квалифицированного инвестора или открыл счёт у иностранного брокера.

Цены на китайские акции постоянно меняются. Иногда они поднимаются на фоне какой-то позитивной новости. Так, в августе некоторые ценные бумаги подросли после сообщения о победе над дельта-штаммом коронавируса. Но закрепятся они на этих позициях или снова рухнут, пока непонятно. Так происходит потому, что экономика Китая не восстановилась до конца, а компании всё ещё пытаются понять, как работать по новым законам.

До наступления стабильности невозможно спрогнозировать, что произойдёт — рост цен или полный обвал китайских акций. Направление развития страны, экономику и бюджет определяет компартия КНР. Следующий её съезд запланирован только на октябрь 2022 года, поэтому неопределённость на рынке будет сохраняться как минимум до этого срока.