Что значит овернайт при торговле акциями

Овернайт на брокерском счете

Простое объяснение сложного термина

Владельцы брокерских счетов регулярно сталкиваются с предложениями о подключении опции овернайт для получения дополнительного дохода. Постараемся разобраться, что представляет собой предложение брокеров, и какие риски оно скрывает.

Что такое овернайт

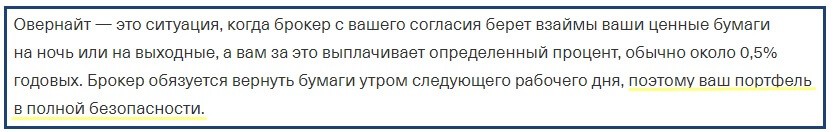

Термин овернайт пришел в финансовую сферу из английского языка. Прямой перевод — «всю ночь». Применительно к брокерскому счету термин означает передачу клиентом компании-посреднику принадлежащих ему активов взаймы на ночь. С наступлением торгового дня посредник возвращает владельцу счета ценные бумаги. За использование собственности инвестор получает дополнительный доход — заранее оговоренный процент.

Отношения, возникающие в ходе операции овернайт, регулируются договором на обслуживание. Как вариант, стороны могут оформить дополнительное соглашение на проведение овернайта. В договоре стороны оговаривают процент, который выплачивает в качестве вознаграждения посредник, и другие важные положения. Например, сроки и гарантии, предоставляемые стороне контракта.

Многие брокерские компании включают условия проведения сделок в формате овернайт в основную структуру договора об открытии счета. Таким образом, овернайт подключен к счету по умолчанию. Клиенту брокера стоит выяснить у контрагента вопрос об этом типе сделок дополнительно. Опцию овернайт можно отключить.

Зачем посреднику ценные бумаги клиента

Брокерская компания занимает ценные бумаги у их владельца не для своих нужд. Она выполняет просьбу других трейдеров о займе, то есть действует в качестве посредника. Посредник получает за предоставление ценных бумаг вознаграждение и делится им с владельцем бумаг. Возможности для таких сделок регулярно возникают у клиентов брокерских компаний из-за разницы в часовых поясах. Когда американские биржи открывают работу, многие клиенты в России уже закрывают торговые операции.

Технические особенности процедуры овернайт

В личном кабинете клиент устанавливает разрешение агенту на проведение сделок овернайт (в зависимости от сторон может использоваться другая форма взаимодействия). Получив разрешение на проведение операций, посредник распоряжается ценными бумагами по собственному усмотрению. Его обязанность — вернуть ценные бумаги в полном объеме на счет клиента к началу рабочего дня.

Какие факторы влияют на формирование дополнительного дохода участника от овернайта

Несколько факторов оказывают ключевое влияние на формирование суммы вознаграждения:

Количество сделок в год

Клиентов интересует вопрос: насколько активно брокер распоряжается ценными бумагами? Согласно исследованиям, количество желающих предоставлять свои активы в краткосрочное пользование в несколько раз превышает спрос. Активация сделки овернайт один раз в девять-десять дней — вот на что может рассчитывать инвестор.

Какие риски принимает на себя владелец ценных бумаг при сделках овернайт

На брокерском счете находятся ценные бумаги, купленные клиентом, то есть собственность. Право на владение зафиксировано в официальных документах — депозитарии или регистраторе. Без разрешения пользователя у брокера нет законного права распоряжаться акциями.

В ходе процедуры овернайт брокерская компания обязуется вернуть акции пользователя с выплатой вознаграждения. Внезапные проблемы брокера (например, банкротство) оставляет клиента один на один с проблемой: как вернуть ценные бумаги, отданные для проведения операции.

Безусловно, каждая процедура банкротства юридического лица проходит с учетом интересов пострадавших лиц. Определяется очередь, по которой получают возмещение пострадавшие. Возникает вопрос: хватит ли активов у брокера, чтобы закрыть обязательства перед всеми заинтересованными сторонами? Все зависит от каждого конкретного юридического лица.

На что стоит рассчитывать клиенту

Исследуя предложения брокеров, можно сделать неутешительный вывод для пользователя: проценты за операции овернайт мизерные. В большинстве случаев они составляют 0,1–0,2%. У некоторых брокеров вознаграждение за такие операции вообще отсутствует.

Постоянные рекомендации экспертов — внимательно изучать договор — помогут клиенту избавить себя от неоправданного риска. В случае нежелания предоставлять свои активы брокеру для овернайта, пользователь вправе предпринять следующие шаги:

Вывод

Операции овернайт характеризуют минимальные риски и минимальное вознаграждение. Стоит ли участвовать в подобных операциях? Решение необходимо применять инвестору самостоятельно. Наиболее безопасны операции овернайт у крупных игроков рынка. Дополнительный доход от операций овернайт поможет в постепенном накоплении капитала.

Что такое овернайт: условия, плюсы и минусы

Термины, значение которых не до конца понятно потенциальным клиентам, вызывают еще больший интерес. Овернайт — достаточно распространенная банковская услуга, которая пока не имеет большой популярности среди физических лиц. Услуга предоставляется практически всеми крупными банками на основании предписаний Центрального Банка России. Что такое овернайт, как и на каких условиях может быть использован клиентами, будет рассказано на Бробанк.ру.

Расшифровка термина

Овернайт (overnight) — дословно переводится как «на ночь» или «до утра». Термин распространен в финансовой, кредитной и даже туристической сферах. Чаще всего применяется непосредственно в банковском деле. Под ним понимается предоставление однодневного кредита, размещение однодневного депозита, или совершение сделки по покупке ценных бумаг с обратной продажей опять же через один день. Такие сделки обозначаются в виде аббревиатуры «РЕПО».

В большинстве случаев овернайт применяется банками в рамках межбанковских правоотношений. Кредиты на один день не предоставляются кредитными организациями физическим лицам. Поэтому услугу именно в отношении граждан следует рассматривать как однодневный депозит, размещаемый в банке.

На практике этой услугой больше пользуются юридические лица. Для физических лиц этот продукт пока не имеет четко выраженной схемы предоставления. Причины этого заключаются в особенностях услуги.

Особенности овернайта

Как было отмечено, овернайт — это однодневная сделка, которая чаще всего выражается в размещении юридическим лицом краткосрочного депозита в условной кредитной организации. Основные особенности овернайта заключаются в следующем:

Банк России регулирует правоотношения данного рода. Поэтому ставки по овернайту в ряде крупных кредитных организаций не сильно отличаются друг от друга. Для физических и юридических лиц ставка в большинстве случаев является одинаковой.

В каждом банке овернайт предоставляется по отдельным правилам. Если сделка имеет наименование РЕПО (покупка ценных бумаг), то в этом отношении подогнать какой-либо шаблон для всех кредитных организаций будет крайне сложно: у банков достаточно обширная свобода действий, поэтому условия предоставления овернайта, помимо его сроков, могут существенно разниться.

В чем преимущества овернайта

Овернайт — это крайне эффективный инструмент для увеличения активов юридического лица. Механизм работает по принципу стандартного депозита, только в данном случае компания может на одну ночь разместить все свои активы, и остаться в плюсе.

Для более понятного разъяснения принципа работы овернайта, нужно привести пример. Как правило, большинство юридических лиц в выходные дни не работает. То же самое касается и ночного времени суток — с 20:00 и до утра счета компании простаивают без дела. В это время компания не получает прибыль, и ее средства свободны от каких-либо обязательств. Благодаря овернайту, деньги могут работать даже ночью, принося относительно неплохую прибыль. Все зависит от суммы размещаемых по вкладу средств.

Понимая это обстоятельство, компания не хочет, чтобы счета простаивали без дела, и размещает на одну ночь или на выходной день банковский овернайт. Наутро деньги будут возвращены банком с начисленными на них процентами. Таким образом, даже ночью деньги условной компании будут работать и приносить прибыль. Эта услуга весьма полезна в следующих случаях:

На это и рассчитывается услуга: за одну ночь банк может заключить сразу несколько выгодных сделок за счет средств, полученных от клиента по овернайту. А сам вкладчик получает деньги с прибылью, размер которой зависит от суммы и процентной ставки.

Какие минусы у услуги

Самый большой и явный недостаток овернайта — небольшая процентная ставка. К примеру, если стандартный банковский депозит размещается под 7-10%, то по данной услуге клиент едва ли сможет заработать более 5-6%. При этом речь идет о годовой процентной ставке — за при размещении 1 000 000 рублей на год, вкладчик получает на выходе 1 070 000 рублей. Это при условии, что договор заключен по ставке в 7% годовых.

В случае с овернайтом максимальный срок равняется одному банковскому дню или ночи, которые являются идентичными понятиями. Здесь исходные 5% годовых делятся на 365 (по количеству дней в году) для расчета ставки за один банковский день или ночь.

Если самую «популярную» ставку по овернайту разделить на 365 частей, получится 0,013% в день. Именно это значение является той самой дневной ставкой, на которую может рассчитывать вкладчик. Следовательно, для того, чтобы прибыль с овернайта была хоть немного ощутимой, вкладывать нужно большую сумму. Поэтому эта услуга больше рассчитана на юридических лиц, у которых есть большие деньги на расчетном счете.

Межбанковский овернайт

Помимо обслуживания компаний и физических лиц, кредитные организации размещают и межбанковские овернайты. Дело в том, что некоторые кредитные организации, часто нуждаются в дополнительных средствах. И овернайт для них — лучшее решение.

Межбанковский овернайт представляет собой предоставление краткосрочного кредита, — как правило, тоже на один день или ночь. То есть, банк оформляет кредит другому банку. Таким образом выигрыше остаются все: организация-кредитор получает прибыль за счет выданного займа, а организация-заемщик за счет полученных средств решает свои временные финансовые проблемы.

Особенностью межбанковского овернайта является, в первую очередь, процентная ставка — от 2% годовых, и достаточно больше суммы кредита — измеряемые в десятках и сотнях миллионов рублей. Межбанковские кредиты выдаются только в российских рублях. Это логично, так как за ночь курс валюты может сильно измениться.

Овернайт в Тинькофф Банке

На примере банка, который одним из первых начал предоставлять услуги овернайта, можно описать конкретные условия, предлагаемые заемщикам. Банк Тинькофф в этом направлении сотрудничает с юридическими лицами, индивидуальными предпринимателями, физическими лицами, занимающимися частной практикой.

При этом банк предлагает всего три отдельных тарифных плана. Изучив их условия, можно примерно оценить возможную прибыль. Каждый из них рассчитан на определенную категорию вкладчиков.

По тарифному плану «Продвинутый» вкладчики получают 2% годовых при минимальной сумме в 100 000 рублей. Максимальная сумма вклада — 100 000 000 рублей. Действует овернайт до 17:00.

Тариф «Профессиональный» гарантирует получение 4% годовых. Стартовая сумма — 500 000 рублей. Максимальная сумму овернайта — 100 000 000 рублей. Начисление процентов производится ровно до 21:00.

В рамках тарифного плана «Профессиональный» вкладчики могут подключить опцию автоматического размещения средств на депозите. Годовая ставка по овернайту составляет 5,5%. Минимальная сумма вклада — 500 000 рублей. Максимальная сумма по овернайту не должна превышать 500 000 000 рублей. Начисление процентов производится до 21:00. По тарифному плану можно подключить пакет дополнительных услуг и опций «Премиум».

Овернайт на брокерском счете – дополнительный доход или неоправданный риск?

Новички часто совершают одну и ту же ошибку, приходя на фондовый рынок – они начинают относиться к своему брокеру как к личному финансовому советнику. Прислушиваются к его рекомендациям, делают покупки по его инвестиционным идеям и так далее – хотя интересы брокера явно отличаются от интересов клиента, и часто противоположны им.

Так, инвестидеи брокера призваны в первую очередь повысить торговую активность клиентов и увеличить брокерские комиссии, а не принести доход инвестору. В этом же ряду находится и практика овернайта на брокерском счете. Разберем ее подробнее.

Что такое овернайт на брокерском счете?

Говоря простыми словами, брокер берет акции в долг – обычно чтобы за дополнительную плату одолжить их другому клиенту, открывающему по ним короткую позицию (шорт). Поэтому, как правило, наиболее востребованы для овернайта самые популярные и ликвидные бумаги – на них есть хороший спрос и брокер может на них заработать.

Схема работы овернайта простыми словами

Механизм работы овернайта закреплен в договоре инвестора с брокером и оформляется как сделка РЕПО (от английского repurchase agreement – соглашение о выкупе). В соответствии с ним, сделка делится на две части.

Сначала брокер фактически покупает у инвестора ценные бумаги, но с обязательством продать их ему обратно. Потом брокер зарабатывает на сделках с этими ценными бумагами (как правило, одалживая для шортов), и затем совершает вторую часть сделки – обратную продажу акций инвестору, возвращая вместе с ними часть полученной прибыли в виде платы за овернайт.

Сколько инвестор может заработать на овернайте?

К сожалению, не все так просто. Посмотрим, какие риски на самом деле несет использование овернайта.

Риски включенного овернайта

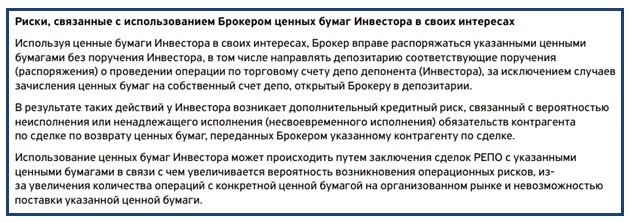

Для оценки таких рисков придется обратиться к официальным документам – а именно к регламенту оказания услуг на финансовом рынке АО «Тинькофф Банк».

Источник: регламент оказания услуг на финансовом рынке АО «Тинькофф Банк»

Видно, что тут брокер уже не заявляет о полной безопасности овернайта. По меньшей мере в теории возможны следующие риски:

Овернайт в Тинькофф Инвестиции

В «Тинькофф Инвестиции» овернайт по умолчанию сразу подключен у большинства клиентов. При этом так же по умолчанию отключены уведомления о плате за него – брокер делает все возможное, чтобы инвесторы не замечали овернайт и не задумывались о рисках такого инструмента.

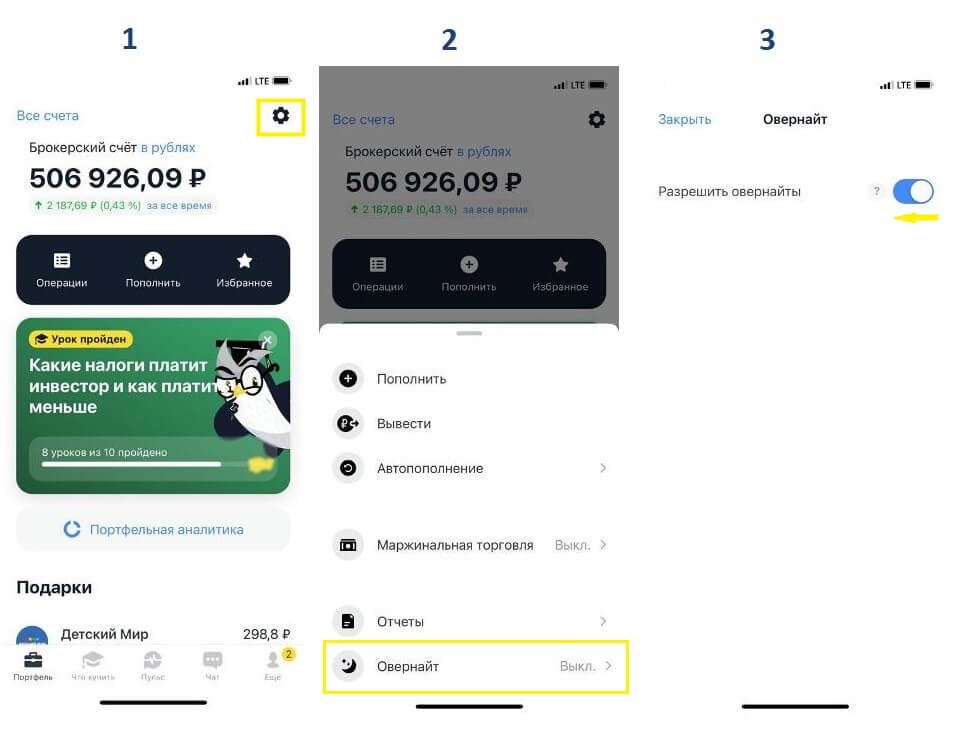

Чтобы отключить overnight, необходимо на экране «Портфель» нажать на шестеренку в правом верхнем углу. А затем выбрать отключение овернайта в самом низу списка доступных опций.

Важно иметь в виду, что при желании лучше разобраться в механизме overnight, нужно не перепутать его с овернайтом на банковском счете – услугой, которую банк «Тинькофф» предлагает юридическим лицам. Овернайт же на брокерском счете доступен всем инвесторам бесплатно и включен по умолчанию – таким образом, брокер повышает для себя возможности заработать на тех, кто готов брать ценные бумаги в долг. То, что это создает дополнительные риски для всех остальных инвесторов, еще раз показывает, что у брокера и клиента разные интересы, поэтому стоит внимательно изучать все то, что предлагает брокер.

Сделки ОТС-РЕПО-овернайт

Услуга по совершению сделок ОТС-РЕПО-овернайт дает возможность клиентам Сбербанка получать дополнительный доход от краткосрочного размещения ценных бумаг, которые находятся на счете клиента и свободны от обязательств

Как воспользоваться услугой ОТС-РЕПО-овернайт

Вам нужно подать поручение на сделку ОТС-РЕПО-овернайт по форме

Приложения №12 «Условий предоставления брокерских услуг ПАО Сбербанк», чтобы получить возможность размещать свободные ценные бумаги, находящиеся на вашем брокерском счете

Сделка ОТС-РЕПО-овернайт состоит из двух частей

Банк продает ценные бумаги, принадлежащие клиенту, по цене последней сделки данной ценной бумаги на основной торговой сессии в торговой системе

Депозит овернайт

Депозит овернайт (от англ. overnight, буквально «на ночь») — вид краткосрочного депозита юридического лица.

Денежные средства на такой депозит вносятся предприятием в конце рабочего дня, а на утро следующего дня они вместе с начисленными процентами возвращаются клиенту на расчетный счет, т. е. фактически средства размещаются в банке на одну ночь. Кроме того, такой депозит можно открыть на период выходных и праздничных дней. Таким образом, изымая из оборота деньги на очень короткий срок — период времени, когда они не востребованы, предприятие имеет возможность получить дополнительный доход.

Процентная ставка по депозиту овернайт устанавливается банком ежедневно в зависимости от ситуации на межбанковском рынке. Также ее размер зависит от суммы депозита. Стоит отметить, что ставка по овернайту всегда ниже, чем по обычным депозитам юридических лиц.

Депозит может открываться как в рублях, так и в иностранной валюте. Минимальная сумма депозита значительная, как правило, составляет от 1 млн рублей и выше. Ряд кредитных организаций предоставляют возможность перечислять средства на такой депозит не только с расчетного счета организации, открытого у них в банке, но и со счета в стороннем банке. Некоторые кредитные организации предлагают открыть депозит овернайт дистанционно.

Разместить свободные денежные средства на таком депозите можно в Банке Москвы, Московском Кредитном Банке, Росавтобанке, Запсибкомбанке и других кредитных организациях.