Финекс акции глобального рынка тикер

Фонд ETF FXWO — цена, динамика, описание и доходность фонда

FinEx Акции компаний мира ($)

FinEx Акции компаний мира ($)

FinEx Global Equity UCITS ETF (FXWO) – биржевой инвестиционный фонд (ETF) от компании FinEx, который позволяет вложиться в портфель акций крупнейших международных компаний. Торгуется на Мосбирже в долларах и рублях с января 2020 года под кратким обозначением (тикером) FXWO. Еще есть инструмент FXRW – это тот же фонд, но торгуется только в рублях и имеет встроенный механизм валютного хеджирования. То есть он копирует динамику FXWO и при этом учитывает колебание курса пары доллар-рубль.

Фонд следует за индексом Solactive Global Equity Large Cap Select Index, покупая входящие в него акции. Крупнейшие инвестиции, имеющие вес от 1 до 4%: Apple, Microsoft, Alibaba, Tencent, Facebook Alphabet и другие бумаги.

Инвесторы фонда платят комиссию за управление 1,36% годовых. С января по январь 2020-2021 действует льготный период: взвешенная комиссия за 12 месяцев составит 0,91% годовых.

Одна акция FXWO стоит чуть больше одного рубля или аналогичной суммы в долларах.

Бумаги фонда разрешено покупать на индивидуальный инвестиционный счет (ИИС) и получать налоговые льготы от государства: возврат 13% от суммы на счете или освобождение прибыли от подоходного налога. При хранении акций на обычном брокерском счете более 3 лет инвестор может оформить льготу на долгосрочное владение ценными бумагами.

FinEx USD GLOBAL EQUITY UC ETF акции

Подробный разбор ETF на московской бирже

Сегодня мы продолжаем выбирать глобальный ETF из акций для пассивного инвестиционного портфеля. На этот раз мы рассмотрим вариант, который доступен российским инвесторам на Московской бирже — FXWO — FinEx Global Equity UCITS ETF. » style=»background-image: url(//img.youtube.com/vi/P2fbgnAucgQ/hqdefault.jpg)»>

Авто-репост. Читать в блоге >>>

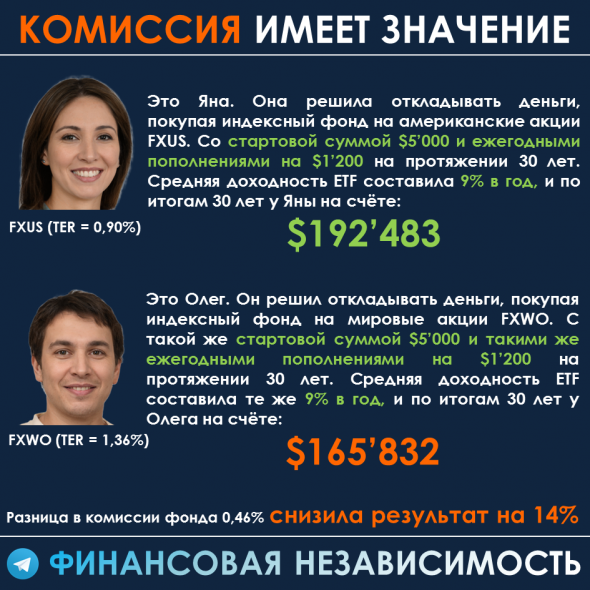

Комиссия фонда имеет значение

Задумываясь о диверсификации по регионам, мы можем прийти к варианту с покупкой FXWO в свой портфель. Это фонд, в котором 40% — это акции США, 20% — акции Японии, 14,8% — акции Великобритании, 10% — акции Китая, 9,6% — акции Австралии, 3,5% — акции Германии и 2,1% — акции России.

Я не буду комментировать распределение по странам, скажу лишь, что сейчас это популярный фонд (СЧА = 1,75 млрд ₽). Но это один из самых дорогих в обслуживании фондов: комиссия фонда за управление составляет 1,36% в год.

Лица Олега и Яны сгенерированы нейросетью от Nvidia.

Комиссия фонда имеет значение

Задумываясь о диверсификации по регионам, мы можем прийти к варианту с покупкой FXWO в свой портфель. Это фонд, в котором 40% — это акции США, 20% — акции Японии, 14,8% — акции Великобритании, 10% — акции Китая, 9,6% — акции Австралии, 3,5% — акции Германии и 2,1% — акции России.

Я не буду комментировать распределение по странам, скажу лишь, что сейчас это популярный фонд (СЧА = 1,75 млрд ₽). Но это один из самых дорогих в обслуживании фондов: комиссия фонда за управление составляет 1,36% в год.

Лица Олега и Яны сгенерированы нейросетью от Nvidia.

Авто-репост. Читать в блоге >>>

Кто-нибудь покупал этот фонд? Какая у вас комиссия? Я хотела сделать заявку в квике (сбер) на покупку EXWO, там нарисовалась комиссия 300руб пои покупке на 10000, это 3%! В итоге, покупать не стала. При этом, при покупке других фондов, комиссия менее 0,1%.

Ольга Третья, У меня в СБЕРе 1,7% с покупки этой бумаги взяли.

Кто-нибудь покупал этот фонд? Какая у вас комиссия? Я хотела сделать заявку в квике (сбер) на покупку EXWO, там нарисовалась комиссия 300руб пои покупке на 10000, это 3%! В итоге, покупать не стала. При этом, при покупке других фондов, комиссия менее 0,1%.

Доллар рубль

РОСНАНО

Новый Колизей

ИнтерРАО

bitcoin

Alibaba Group

М.Видео

фьючерс MIX

FXWO ETF — это инновационный фонд на глобальный рынок акций. В его портфеле акции компаний США, Германии, Японии, Великобритании, Китая, Австралии и России.

Этот фонд предназначен для тех, кто не хочет самостоятельно формировать оптимальный портфель из акций и затем делать регулярные перебалансировки, кто стремится сэкономить на брокерских комиссиях и инвестировать в глобальный рынок через покупку «одной акции».

Обзор фондов FXWO и FXRW от FinEx: инвестиции в глобальный рынок акций

Инвестпривет, друзья! В середине января 2020 года FinEx запустил два новых глобальных ETF с тикерами FXWO и FXRW. Оба фонда отслеживают индекс Solactive Global Equity Large Cap Select Index NTR. В структуру ETF входит почти 500 акций компаний большой капитализации со всего мира – США, Китая, Японии, Великобритании, Австралии, Германии и России. Инвестировать в фонд можно с минимальной суммой, так как стоимость одной акции составляет 1 рубль или всего 2 цента.

Инфраструктура фондов

FinEx выступил провайдером двух новых мировых фондов FXWO и FXRW, которые пришли на замену трем старым страновым фондам на Австралию, Японию и Великобританию. Эти ETF прекращают свое существование с 14 февраля 2020 года. Владельцы акций данных фондов могут продать их до срока расформирования или получить компенсацию.

Но вернемся к FXWO и FXRW. Их инфраструктура такова:

В общем, это классические ETF с грамотным распределением «ролей» между контролирующими организаторами.

Акции фондов имеют листинг на Московской бирже с тикерами FXWO и FXRW, а также на Ирландской бирже с тикерами FXWOINAV и FXRWINAV.

Разница между FXWO и FXRW

Структура фондов, т.е. набор активов, входящих в фонды, одинаковый. Но почему тогда фонды имеют разное обозначение? Ключевое различие между FXWO и FXRW заключается в том, что FXRW обладает валютным свопом. За счет этого валютного хеджирования в период укрепления рубля (т.е. падения доллара) FXRW позволяет заработать на несколько процентов больше.

ETF FXWO продается как за рубли, так и за доллары. FXRW торгуется только за рубли.

Однако основная прибыль в фондах идет не за счет валютных спекуляций – а за счет роста стоимости чистых активов, т.е. акций, находящихся «внутри» ETF. Если они не будут расти, то никакой валютный хедж не спасет от удешевления пая фонда.

Бенчмарк и структура фонда

Фонды FXWO и FXRW инвестируют в наиболее крупные компании с глобальной диверсификацией по странам и отраслям. Разбивка по странам такова:

Под «капотом» у ETF находится почти 500 компаний всего мира. Наибольшую долю занимают акции Apple, Microsoft, Alibaba, Tencent, Facebook, Google, Visa, Astrazeneca, Royal Dutch Shell, Cisco, Bank of Australia, China Mobile, British American Tobacco, Netflix, Baidu, Central Japan и многих других.

Полный список можно скачать здесь: Структура активов FXWO и FXRW.

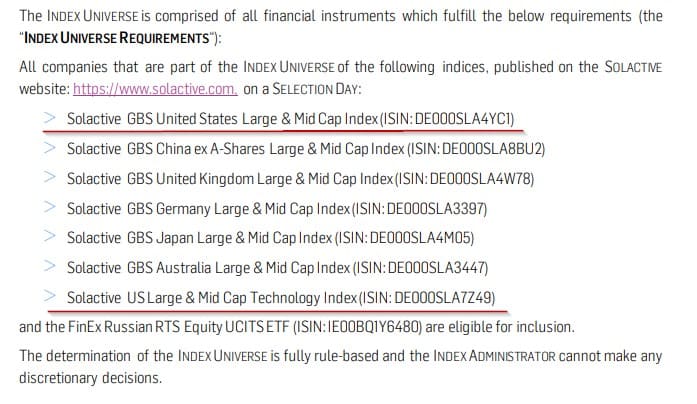

Бенчмарком является индекс Solactive Global Equity Large Cap Select Index NTR, который рассчитывается с 2017 года и разработан в сотрудничестве с FinEx. В Правилах управления фондами закреплено, что годовая ошибка слежения для фонда FXWO не должна быть более 0,40%, а для FXRW – 1,2%.

Следование осуществляется методом физической репликации, т.е. фонд просто покупает акции, входящие в индекс. На сайте FinEx указывается, что для самостоятельного формирования такого портфеля из отдельных ETF потребуется не менее 260 тысяч рублей, а из отдельных акций – 1 млн долларов.

Состав индекса Solactive Global Equity Large Cap Select Index NTR пересматривается ежеквартально – следовательно, состав активов FXWO и FXRW пересматривается с той же частотой. На комиссии при ребалансировке расходуется какая-то часть активов фондов, поэтому назвать такое инвестирование полностью пассивным не получается – всё-таки это довольно активный портфель.

Второй момент, который нужно учесть – отслеживаемый фондами индекс Solactive Global Equity Large Cap Select Index NTR не является взвешенным по капитализации, как большинство прочих индексов. Он формируется на основании математических моделей с использованием CAPE.

В основе подхода к формированию состава индекса лежит современная портфельная теория (Modern Portfolio Theory) нобелевского лауреата по экономике Гарри Марковица. Для распределения веса стран в портфеле используется модель Блэка-Литтермана, которая предусматривает определенное сочетание активов с целью минимизации коэффициента Шарпа.

В основе модели лежит метрика, называемая «Шиллеровской P/E» (Shiller CAPE ratio). Она показывает 10-летнее сглаженное соотношение цены акции к прибыли компании.

В общем, если вы ничего не поняли – не страшно. Объясню проще: в состав индекса включаются компании с большой капитализацией и стабильно растущей прибылью. Причем эти показатели укладываются в среднестатистическую модель – так отсекаются компании, которые приносят небольшую прибыль, а также аномально растущие компании с проблемными активами.

Дивиденды

Дивиденды по акциям FXWO и FXRW не выплачивают акционерам, а остаются в фонде. Это повышает стоимость чистых активов фондов и, следовательно, цену акции.

Так как ETF освобождены от уплаты налога на прибыль по своим активам, это позволяет инвесторам экономить на налогах и получать (теоретически) большую доходность, чем с фондами, которые дивиденды всё же выплачивают.

Декларируемая доходность

В своей презентации FinEx декларирует следующую среднюю годовую доходность:

За основу взята среднегодовая доходность индекса Solactive Global Equity Large Cap Select Index NTR с 2017 по 2019 год (т.е. последние 3 года).

Опытные инвесторы сразу заметят сходство данного индекса со S&P500, что не удивительно: 40% акций составляют акции США. Так что можно ожидать от фонда доходности, сопоставимой с ростом не сколько мировой экономики, сколько экономики США.

Комиссии и плата за обслуживание

С комиссиями вообще всё интересно. В первые два месяца существования фондов, а именно до 31 марта 2020 года, комиссия будет отрицательной: –0,1%. Это значит, что инвесторам фонд еще и будет приплачивать. Понятно, что это просто маркетинговых ход, но черт побери, как приятно! 🙂

Затем в следующие три месяца, до 30 июня 2020 года комиссия составит 0,99% от СЧА.

Далее будет стандартная комиссия фонда – 1,36% от СЧА в год.

Средневзвешенная комиссия за 2020 год, если вы купите акции ETF FXWO и FXRW прямо в день открытия, составит 0,91% годовых. Затем будет взиматься 1,36%.

Комиссия взимается со стоимости чистых активов, т.е. за счет имущества фонда. Инвестору ничего доплачивать не нужно, просто раз в квартал СЧА уменьшается на размер комиссии. Следовательно, цена акции FXWO и FXRW также падает на размер комиссии.

Налогообложение

Прибыль инвестора образуется за счет курсовой разницы. Купили акции фонда FXWO или FXRW дешевле, продали дороже – отсюда доход.

Полученный доход облагается налогом по ставке 13%. Налог автоматически взимается брокером и перечисляется в налоговую службу. Вы получаете прибыль уже «очищенную» от налога.

Избежать уплаты налога можно двумя способами.

Первый – держать акции ETF более 3 лет. В таком случае вы сможете получить инвестиционный вычет в размере 3 млн рублей за каждый год владения акциями. Т.е. сразу через 3 года сможете получить вычет на 9 млн рублей, через 4 года – 12 млн и т.д.

Второй – открыть ИИС и воспользоваться вычетом типа Б. Для того, чтобы воспользоваться льготой, нужно держать ИИС открытым не менее 3 лет.

Стоит ли покупать FXWO и FXRW: плюсы и минусы фондов

Декларируемая доходность FXWO и FXRW достаточно велика – двухзначную доходность в долларах показывает далеко не каждый инструмент (да и в рублях тоже). Особенно, если учитывать широкую диверсификацию активов.

Но есть несколько ложек дегтя, о которых необходимо знать.

История индекса Solactive Global Equity Large Cap Select Index NTR очень мала – всего 3 года. Причем за эти три года не было мало-мальски серьезного кризиса. Поэтому понять, как фонд будет вести себя при обрушении индекса, пока невозможно. Если ваша цель — защитить капитал, то вам нужен антикризисный портфель, а не доходный.

В целом фонды FXWO и FXRW сложно назвать по-настоящему глобальными, так как основные активы сконцентрированы в акциях 5-ти стран. Причем их экономика тесно завязана друг на друге, и реальной страновой диверсификации в фондах я не увидел.

С другой стороны, то, что находится внутри фонда – зрелые и устойчивые компании международного уровня, которые даже в кризис не будут особо сильно потрепаны (хотя им тоже достанется). Аналогичных фондов с такой широкой диверсификацией на российском рынке пока нет.

В тоже время у FXWO и FXRW хватает недостатков:

Неоспоримый плюс FXWO и FXRW заключается в том, что балансировка по странам осуществляется внутри фонда, т.е. нам нет необходимости отдельно покупать ETF на Британию, США, Японию или Китай – всё уже упаковано в один продукт. И самим ребалансировать фонды не нужно – за нас это сделает управляющая компания.

Еще один плюс – минимальная стоимость акции. Видимо, Тинькофф со своими «вечными портфелями» навел шороху, и теперь будут появляться ETF и БПИФы с минимальными лотами. Купить FXWO можно всего за 2 цента, а FXRW – за 1 рубль. Самое то для покупки «на сдачу», так как на брокерском счете всегда остается сотня-другая средств, которые приходится держать в кэше. А так – можно инвестировать в фонд и получать хоть какую-то доходность.

В итоге покупать FXWO и FXRW на всю сумму, я думаю, нет особого смысла. А вот в качестве составляющего вашего обширного портфеля ETF – самое то. Или в качестве временного хранения средств, пока не найдете активы для покупки на долгосрок. А что вы думаете о новых фондах от FinEx? Пишите в комментариях! Удачи, и да пребудут с вами деньги!

Обзор FXWO/FXRW

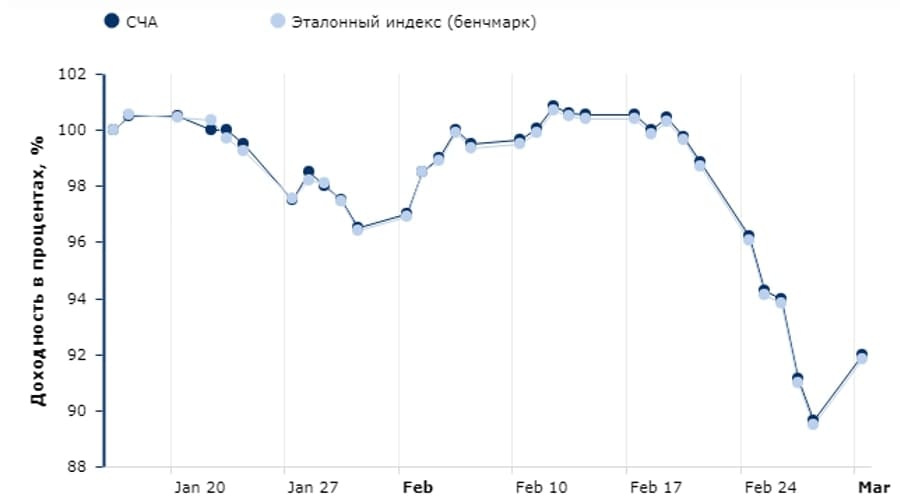

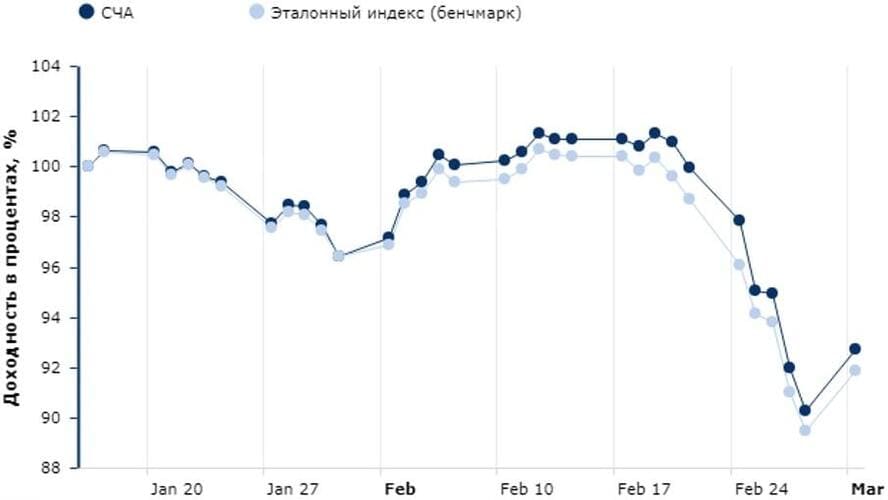

В середине января 2020 года компания FinEx анонсировала новые фонды глобального рынка акций — FXWO и FXRW. Оба фонда в составе имеют одни и те же активы, но FXWO является просто фондом акций, а в FXRW присутствует рублёвое хеджирование. Это свойство позволяет получать дополнительный доход пайщикам фонда за счёт разницы ставок между долларами США и рублями. В этом можно убедиться, если сравнить динамику СЧА с бенчмарком на сайте FinEx.

Прошло совсем немного времени с момента запуска фонда, но уже видно, что FXRW заметно отрывается от отслеживаемого индекса. Кстати, расскажем немного о самом бенчмарке.

Фонды FXWO и FXRW копируют индекс Solactive Global Equity Large Cap Select. В состав Global Equity могут включаться компании из США, Великобритании, Китая, Германии, Японии, Австралии и России. При этом существуют некоторые особенности.

Так выглядит распределение акций индекса по юрисдикциям, валютам и акциям (см. изображение ниже). Обозначения стран в особой расшифровке не нуждаются, с аббривеатурами US, JP, GB не должно возникнуть сложностей, KY — Каймановы острова.

Поневоле испытываешь неловкое чувство, когда видишь, что Россия целиком занимает всего лишь пятое место по величине активов в индексе, а перед ней в списке — отдельные компании.

В течение первых двух месяцев с начала обращения управляющая компания анонсировала отрицательные комиссии за управление в размере 0,1%. После этого комиссия вырастет до 0,99% и будет оставаться на этом уровне в течение трёх месяцев. По окончании льготного периода инвесторы будут платить управляющим 1,36% от СЧА в год. Это максимальный размер комиссии, сюда уже включены все расходы — как вознаграждение управляющей компании, так и накладные расходы на депозитарий, аудиторов и прочее.

Для индексного фонда — довольно много, но в FinEx считают иначе. Они смотрят на новые ETF как на фонды глобальных акций и заявляют, что для аналогичных ОПИФ комиссия составляет в среднем 5,3%, поэтому считают вознаграждение в размере 1,36% справедливым.

Интересной особенностью FXWO/FXRW является то, что рыночная стоимость одного пая примерно 1 рубль, и продаются они лотами по одной штуке.

Напоминаем, что для вашего удобства мы еженедельно собираем эту и другие статьи в один большой дайджест — вы сразу выбираете нужное и отсекаете лишнее. Чтобы получать такую рассылку еженедельно, просто подпишитесь на неё внизу страницы.

Без минимальной суммы, платы за обслуживание и скрытых комиссий

проект «Открытие Инвестиции»

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

FinEx Акции глобального рынка

* Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа.

Описание

FinEx Акции глобального рынка (FXWO) – фонд глобальных рынков акций. Включает в себя акции 500+ крупнейших компаний мира из США, Китая, Японии, Великобритании, Германии, России и Австралии.

Валюта базового актива: Доллары США (USD)

Класс актива: Акции

Страны ценных бумаг: США, Китай, Япония, Великобритания, Германия, Россия и Австралия

Управление фондом: Активное управление

Базовый индекс: Solactive Global Equity Large Cap Select Index

Идеи для инвестиций*

На фоне панических распродаж, охвативших российский рынок в декабре, акции АФК Системы потеряли более 20% с начала месяца. При этом фундаментальный кейс компании остается устойчивым, что позволяет рассматривать ее акции для покупки.

Торговый план: Текущая ситуация дает возможность рассмотреть покупку бумаг по привлекательным ценам ниже 20 руб. за акцию с потенциалом восстановления в район 26 руб. на горизонте 6 месяцев. Потенциал роста составляет около 30%

• АФК Система традиционно торгуется с дисконтом к стоимости своих активов. В период распродаж мы видим расширение этого дисконта, что позволяет ожидать опережающей динамики за счет его восстановления к обычным уровням в будущем.

• Система остается одной из немногих историй роста. Компания активно развивает свои дочерние предприятия, главным образом непубличные, что способствует росту финансовых показателей.

• В 2022–2023 гг. при благоприятной рыночной конъюнктуре компания может вывести на IPO одну или несколько своих непубличных дочек, что кристаллизует их стоимость и обеспечит положительную переоценку капитализации Системы. Ближе всего к IPO предприятия Биннофарм Групп, Медси и Агрохолдинг Степь.

Ключевым риском сейчас является возможность продолжения панических распродаж на фоне обострения внешнеполитической ситуации.

БКС Мир инвестиций

Предлагаю рассмотреть для покупки бумаги финской транснациональной компании Nokia (NOK) — одного из лидеров в сфере технологий 5G/6G.

Причины для покупки

• Nokia является одним из лидеров в сфере технологий 5G/6G. Обладает наибольшим количеством патентов на технологию на территории Eвропа/Северная Америка. Входит в топ-3 компаний направления, конкурируя с Ericsson и Huawei. Процесс смены стандартов связи с 4G на 5G еще находится в середине цикла, поэтому запас роста адресного рынка сохраняется.

• Новый CEO компании Пекка Лундмарк, принявший управление в середине 2020 г., провозгласил обновленную стратегию развития. Позитивные изменения уже заметны в последних отчетностях компании — операционная маржа значительно выросла, свободный денежный поток стал положительным. Впервые за последние пять лет Nokia получала чистую прибыль три квартала подряд и по итогам года перестанет быть убыточной.

• У Nokia нет проблем с обслуживанием долга. Более того, в случае необходимости есть возможность для наращивания заимствований — Net Debt/EBITDA отрицательный. Размер наличных средств и краткосрочных инвестиций, которые могут быть быстро конвертированы в кэш, вырос до рекордных значений за последние 5 лет.

• Компания в течение последних кварталов наращивала расходы на R&D. Ожидается, что выручка в сегменте мобильных сетей перестанет стагнировать и перейдет к росту благодаря внедрению новых продуктов, прежде всего на основе чипсета ReefShark (5G PBR). Обновление портфолио сегмента завершится к концу 2022 г., а к 2023 г. компания планирует выпуск чипсетов следующего поколения Next Gen ReefShark SoC.

• CAGR глобального рынка мобильных сетей прогнозируется около 2%. Менеджмент рассчитывает, что продажи будут расти быстрее рынка как минимум до 2023 г. Одним из главных драйверов будет сегмент беспроводных частных сетей — CAGR около 29% до 2030 г.

• Большинство прогнозов аналитиков также подтверждают ожидание умеренных темпов роста выручки, сохранение тенденции увеличения чистой прибыли и значительного увеличения свободного денежного потока. Ускорение темпов роста всех показателей ожидается со второй половины 2022 г.

• Nokia потенциально может стать бенефициаром принятого в США инфраструктурного плана. На руку будет играть и новый закон о запрет на установку нового оборудования для американских сетей связи со стороны китайских компаний, таких как Huawai и ZTE.

• Техническая картина также находится на стороне продолжения роста котировок.

• Одним из главных рисков для деятельности Nokia являются проблемы с цепочками поставок. По словам CEO, компания в целом смогла справиться с нехваткой компонентов в предыдущие кварталы, но ситуация остается непростой.

• Конкуренция на рынке 5G высока — возможность удовлетворить спрос будет одним из ключевых факторов, который может повлиять на занимаемые компанией доли рынка.

• Если нехватка компонентов начнет обостряться, вырастут риски снижения маржинальности бизнеса, снизится и прогноз по чистой прибыли и выручке на следующий год.

• Масштабная коррекция на широком рынке. Но хотел бы отметить, что во время недавней распродажи на европейском рынке котировки были устойчивы

БКС Мир инвестиций

Причины для покупки

• Компания является одним из лидеров направления разработки лекарств на основе процесса РНК-интерференции, за открытие которого двое ученых Эндрю Файр и Крейг Мелло были удостоены Нобелевской премии по физиологии и медицине в 2006 г. Подробнее о технологии и ее перспективах можно узнать в отдельном материале.

• Компания разработала собственную платформу Targeted RNAi Molecule Platform (TRiMTM) для создания лекарств на основе технологии RNAi. На создание платформы ушло более 10 лет.

• В портфеле компании находится 16 препаратов на разных фазах исследований, 5 — на II фазе. Биотех не зависит от одобрения только одного ключевого лекарства (siRNA).

• 8 препаратов биотеха уже нашли поддержку со стороны Big Farma — Janssen Pharmaceuticals (Johnson & Johnson), Amgen, Takeda, GlaxoSmithKline.

• По предварительным данным исследований, ключевые препараты компании превосходят аналоги у конкурентов. Например, препарат для лечения-сайленсинга гепатита B JNJ-3989 лучше, чем разрабатываемый аналог от Vir Biotechnology.

• Возможность поглощения компании крупными игроками сектора, например со стороны Johnson & Johnson. Поглощение биотехов в области RNAi фармгигантами вполне может стать трендом.

• Техническая картина на месячных графиках также находится на стороне долгосрочного роста

• Ассиметричное соотношение риск/потенциальная доходность

• Классические риски, связанные с бумагами биотехнологический компаний: остановка испытаний, неполучение одобрения от FDA, выпуск более эффективных препаратов конкурентами и т.д.

• В случае с Arrowhead пока сохраняется риск возможности получить от FDA полное одобрение препаратов, созданных на основе Targeted RNAi Molecule Platform. Однако партнерство с крупными корпорациями обнадеживает.

• Сильная коррекция на широком рынке США

БКС Мир инвестиций

Покупка акций Лукойла от уровня 6780 руб. с целью 7300 руб. на срок до 6 месяцев. Потенциальная доходность сделки до 7,7%. За это время ожидается поступление дивидендов в размере 340 руб. на акцию. С их учетом совокупная доходность ожидается на уровне 12,7%. Стоп-лосс можно установить на 5–10% ниже входа без учета будущего дивидендного гэпа.

Высокие цены на нефть. На текущий момент цены на баррель Brent в рублях находятся на уровне 6150 руб. — вблизи рекордных значений за всю историю. В среднем в IV квартале стоимость бочки на 10,6% выше, чем в III квартале 2021 г. Сохраняющиеся высокие цены на нефть позволяют ожидать сильных финансовых результатов нефтегазовых компаний в 2021 г.

Текущее отношение стоимости акций Лукойла к нефти в рублях находится на минимальных уровнях за последний год.

Крупные дивиденды по итогам года. На 21 декабря назначено закрытие реестра акционеров для получения дивидендов за I полугодие 2021 г., которые составят 340 руб.

Кроме того, 24 ноября Лукойл опубликовал финансовые результаты по МСФО за III квартал 2021 г. Свободный денежный поток вырос в 2 раза относительно II квартала и достиг 227,7 млрд руб. Скорректированный показатель FCF, выступающий дивидендной базой, составил 213,8 млрд руб., что в 2,4 раза выше уровня предыдущего квартала и в 2,3 раза выше уровня III квартала 2020 г. В пересчете на потенциальные дивиденды это соответствует 309 руб. на акцию или около 4,5% дивидендной доходности за III квартал.

Учитывая рекордные цены на нефть, IV квартал также обещает стать для компании успешным. Совокупная дивдоходность по итогам 2021 г. может превысить 12%.

Удобный момент. Сейчас акции Лукойла постепенно восстанавливаются после просадки последних дней из-за геополитики. Ранее такие коррекции довольно быстро выкупались по мере стабилизации сентимента. Падение не было связано с фундаментальными причинами, так как цены на нефть оставались высокими, а рубль ослаб, что позитивно для компании. Таким образом, текущая просадка создает хорошую возможность войти в бумагу в расчете на отскок.

— Коррекция в ценах на нефть

— Рост геополитической напряженности

БКС Мир инвестиций

Инфляция в США показывает рекорд за последние 30 лет. Индекс потребительских цен (CPI) достиг роста в 6,2%. Инфляция растет темпами выше прогнозных. Нестабильная ситуация в секторе девелоперов в Китае также несет определенные риски.

Золото как защитный актив может пользоваться повышенным спросом на этом фоне.

Barrick Gold имеет показатели финансовой эффективности выше чем по индустрии, а значение долговой нагрузки на общем уровне.

Дополнительным плюсом служит дивидендная доходность, которая составляет 1,7% годовых.

Технически бумага выглядит интересно ввиду завершения нисходящей тенденции последних месяцев, о чем в частности сигнализировало обновление максимумов октября.

Главным риском является снижение цен на добываемые металлы.

БКС Мир инвестиций

Покупка привилегированных акций Татнефти от уровня 522 руб. с целью 580 руб. на срок до 6 месяцев. Потенциальная доходность сделки — до +11,1%. За это время не исключено поступление дивидендов по итогам 9 месяцев 2021 г. в размере 10–20 руб. на акцию. Совокупная доходность может достичь 13,1–15%. Стоп-лосс можно установить на 2–6% ниже цены открытия.

Отставание от нефти. Акции в 2021 г. выросли на 9,6% против роста отраслевого индекса на 33,6%. Отрыв от цен обусловлен сокращением дивидендов — последние выплаченные дивиденды соответствовали 50% от чистой прибыли по РСБУ, хотя в предыдущие годы компания распределяла 100% от прибыли. Тем не менее даже при снижении payout ratio отставание бумаг от рынка и отраслевых аналогов выглядит чрезмерным.

Сравнительная оценка. По основным мультипликаторам акции Татнефти выглядят сравнительно дешево относительно российских нефтяных компаний, учитывая отсутствие долга и высокую рентабельность EBITDA.

В «префах» дополнительный потенциал. Средний уровень отношения цены обыкновенных акций Татнефти к привилегированным в 2021 г. составляет 1,06х при текущем значении 1,09х. Разрыв произошел из-за того, что на рост цен на нефть и притоки капитала на российский рынок сначала реагируют более ликвидные обыкновенные бумаги и лишь затем догоняющее движение начинается в «префах». Для восстановления соотношения к средним значениям привилегированные акции должны опередить в динамике цены обыкновенные бумаги на 3%.

Техническая картина. Сейчас акции консолидируются вблизи локальных максимумов после импульса роста. Формация на дневном интервале похожа на флаг — паттерн продолжения подъема. Сильных сопротивлений на пути вплоть до 580 руб. нет.

— Коррекция в ценах на нефть

— Отказ от выплаты дивидендов за 9 месяцев 2021 г.

БКС Мир инвестиций

Три причины вложиться в эти акции:

— Экстремально низкие мультипликаторы

Toyota серьезно недооценена на фоне западных конкурентов. Соотношение капитализации и прибыли (P/E) составляет всего 9, что вдвое ниже, чем у Ford (=18). Актуальная рыночная стоимости бумаги составляет один размер годовой выручки (P/S=1) и лишь на 10% выше ее балансовых активов (P/B=1,1).

— Двузначный рост выручки и прибыли

— Акции уверенно взяли восходящий тренд

Toyota одна из первых в составе индекса Nikkei развернулась к росту после коррекции рынков в августе и сентябре. У акции высокий технический потенциал: на 4,5% выше 200-дневной скользящей средней, немногим выше 6-месячной поддержки ($170 за штуку), и при этом она остается перепроданной (RSI=42).

Компания реализует большую часть автомобилей за пределами Японии и, как следствие, зависит от темпов роста мировой экономики. Если они замедлятся вследствие любых причин (пандемия, долговые кризисы в США, Китае, Европе), то рост компании затормозится.

Toyota держит ключевые производства внутри Японии, поэтому сильно зависит от колебаний курса иены. С января преобладает тренд на рост доллара и ослабление японской валюты, что играет в пользу Toyota. Если тренд прервется, это скажется на динамике акций.

Компания справилась с дефицитом чипов лучше, чем западные конкуренты, и держит курс на электрификацию своей линейки. Если крупные концерны получат существенное преимущество в производстве электромобилей, то это также может ударить по акциям Toyota.

БКС Мир инвестиций

Предлагаем рассмотреть спекулятивную идею в акциях АЛРОСА от уровня 140 руб. с целью 152 руб. на срок до 3 месяцев. Потенциальная доходность составляет 8,6% + дивиденды — около 6,3%.

Важно отметить, что в середине октября ожидается дивидендный гэп, из-за чего в акциях может вырасти волатильность и спекулятивная составляющая. Поэтому после него можно установить стоп-заявку ниже гэпа на 5–6%.

Почему интересны акции

• В условиях низких запасов продукции у производителей и огранщиков, а также при высоком спросе, ценовая конъюнктура остается благоприятной для компании.

• Приближающийся праздничный сезон может поддержать высокие цены на алмазы.

• Из-за сохранения влияния пандемии у потребителей остаются высокие запасы свободных денег, которые могут быть направлены на покупку ювелирных изделий в праздничный сезон, что поддерживает сохранение спроса и дефицита — позитивно для стоимости алмазов и бриллиантов.

• Компания ожидает увеличение добычи в конце года.

• Высокий спрос также подтверждается и сильными отчетами о продажах по месяцам. Хотя в последние месяцы наблюдается сезонное снижение, результаты остаются выше среднеисторических и допандемийных.

• Компания исторически выплачивает стабильные и достаточно высокие дивиденды. Из-за низкого уровня чистого долга/EBITDA компания может позволить выплачивать весь FCF на дивиденды.

• С технической стороны котировки с начала июля движутся строго в рамках среднесрочного восходящего канала. Недавнее снижение к его нижней границе после обновления максимумов дает новые возможности роста. Идея и заключается в возвращении выше 150 руб. Рассчитывать на более существенный подъем пока сложно.

• Ухудшение финансовых результатов на фоне снижения спроса, что может привести к снижению дивидендов в будущем.

• Общая рыночная коррекция.

• Рост предложения со стороны небольших алмазодобывающих компаний и общее охлаждение рынка ювелирных изделий и бриллиантов.

• С технической стороны устойчивый спуск ниже 130 руб. может послужить сигналом к более значительной коррекции акций АЛРОСА.

БКС Мир инвестиций

Стоит отметить, что в ноябре и феврале ожидаются дивиденды, что добавит дополнительные 1,3% доходности за весь срок идеи.

Почему интересны акции

• В условиях полупроводникового кризиса компания нацелилась на расширение производства, что является одним из главных долгосрочных драйверов роста.

• Компания активно развивает технологии IoT, 5G и облачные вычисления, технологии центров обработки данных, которые активно внедряются в повседневную жизнь и являются стимулами для увеличения выручки в будущем.

• Intel оптимизирует производственный процесс, отдав малую долю на аутсорсинг в TSMC. При этом сама компания сосредоточилась на агрессивной политике возвращения технологического превосходства, собственном контрактном производстве и исследованиях.

• Текущий показатель P/E немного ниже форвардного и весьма ниже значений AMD и NVIDIA, что говорит о сильной недооценке. Результатом этого стали слабые финансовые результаты и потеря долей на разных рынках из-за технологического отставания, что привело к распродаже акций и их дешевизне. Компания планирует наверстать эти упущения с помощью нового генерального директора.

• Недавно компания получила контракт от Минобороны США, что поддерживает зарождающийся контрактный бизнес. В будущем это может сказаться положительно и увеличить привлекательность работы с Intel.

• С технической стороны акции находятся в боковике уже длительное время. При этом более глубокое снижение сдерживается покупателями. Дневной и недельный RSI не сообщает о перекупленности. Стоит отметить, что недельные кривые MACD начали разворачиваться вбок, что потенциально может привести к их пересечению и новой фазе роста.

• Слабые финансовые результаты и продолжение сокращения доли на ключевых рынках из-за увеличения конкурентоспособности со стороны AMD и NVIDIA

• Новые задержки в производстве и, как следствие, увеличение технологического отставания. Это также относится и к нарушению цепочек поставок.

• Общая коррекция на рынке США ввиду перекупленности рынка в целом.

• Общеэкономический спад с дальнейшим снижением спроса.

БКС Мир инвестиций

Покупка от уровня 2770 руб. с целью 4500 руб. на срок до 3 лет. Потенциальная доходность сделки может достичь 62,5% без учета дивидендов.

Стоп-лосс инвестор может выставить самостоятельно, исходя из своего риск-профиля. При этом нужно учитывать, что ликвидность инструмента невысокая, поэтому есть повышенный риск срабатывания стоп-сигнала на краткосрочных высоковолатильных движениях.

Амбициозные планы. Согласно стратегии развития, Белуга намерена нарастить выручку в 2 раза к 2024 г., до 130 млрд руб. Рост выручки до 130 млрд руб. предполагает среднегодовой темп увеличения выручки на уровне 20%, что заметно превышает среднее значение по отрасли. Этого планируется достичь благодаря расширению розничной сети, росту онлайн-продаж.

В прогнозах до 2024 г. довести розничную сеть до 2500 магазинов, а выручку увеличить до 80 млрд руб., что предполагает 3,2х рост к уровню конца 2020 г. Доля ритейла в выручке группы ожидается на уровне 45%.

Достичь стремительных темпов роста выручки ритейла планируется в том числе благодаря развитию онлайн-продаж. Под онлайном подразумевается формат click&collect, на который сейчас приходится 3% выручки. В 2024 г. группа планирует довести этот показатель до 10–15%.

Одно из важных направлений развития — увеличение поставок алкоголя на экспорт. Перспективным рынком Белуга выделяет США. В 2020 г. объемы продаж в страну выросли на 30%, в I квартале 2021 г. компания сообщила о росте поставок на 59%. При этом валовая маржа на рынке была в 2 раза выше показателей на российском рынке.

SPO акций. Белуга разместила 2 млн акций по цене 2800 руб. за бумагу. Важный момент, что это бумаги, входившие в казначейский пакет, то есть существующие акционеры свои бумаги не продавали.

SPO — отличный драйвер для акций Белуги в долгосрочной перспективе, так как ключевая проблема компании на текущий момент — низкая ликвидность и показатель free-float. После размещения ситуация должна улучшиться, что благоприятно скажется на привлекательности бумаг. Кроме того, у компании еще остается часть казначейского пакета, которая может быть размещена в будущем.

Привлекательная оценка. По основным мультипликаторам после просадки котировок акции Белуги оценены дешевле компаний-аналогов с развивающихся рынков. Причин для подобного расхождения сложно обозначить — Белуга отличается планами по опережающему рынок росту, невысокой долговой нагрузкой, превышающими средние значения показателями рентабельности. Компания платит дивиденды, дивдоходность по итогам 2020 г. составила 3,3%. Сейчас, когда ликвидность и free-float должны вырасти, отставание бумаг от конкурентов должно начать постепенно сокращаться.

— Отставание от планов по росту бизнеса

— Снижение доходов населения

Стоит еще раз отметить, что компания сравнительно небольшая, с невысокой ликвидностью. Под позицию не стоит выделять значительную долю портфеля.

БКС Мир инвестиций

Покупка от уровня 2440 руб. с целью 2850 руб. на срок до 9 месяцев. Потенциальная доходность сделки — до +16,8%. За это время ожидается поступление дивидендов по итогам 2020 г. в размере 110,49 руб. на акцию и около 70–80 руб. на акцию за 9 месяцев 2021 г. Совокупная доходность может достичь 24,2–24,6%.

Дивиденды растут. Дивиденды X5 Retail Group по итогам 2020 г. увеличились в 1,5 раза относительно выплат за 2019 г. Увеличение размера выплат традиционно воспринимается инвесторами позитивно и должно поддержать бумаги. Кроме того, компания недавно улучшила дивидендную политику, увеличив частоту выплат и их прогнозируемость.

Онлайн-ритейл. X5 Retail на текущий момент лидер российского рынка продуктового онлайн-ритейла. В будущем компания может лишь усилить позиции в этом быстрорастущем сегменте за счет разветвленной розничной сети и выстроенной логистики. Только лишь сообщения о том, что компания в отдаленной перспективе обсуждает IPO своих онлайн-сервисов привело к росту бумаг. В дальнейшем новости по развитию данного направления также могут стать драйверами для подъема акций.

Защита от влияния COVID-19. Продуктовый ритейл прошел острый период пандемии безболезненно и даже сумел нарастить финансовые результаты. Эпидемиологическая ситуация на текущий момент улучшилась — жестких локдаунов, как было весной 2020 г., в России уже не ожидается — однако она все еще остается напряженной. В данной ситуации поведение потребителей остается смещенным с посещения кафе и ресторанов в пользу домашнего питания. При поддержке данного фактора финансовые показатели X5 Retail могут оставаться сильными в ближайшее время.

Техническое отставание. С начала 2021 г. акции потеряли 11% против роста индекса МосБиржи на 7%. Очевидных фундаментальных причин для такого сильного отставания не прослеживается. Можно предположить, что более слабая динамика X5 — временное явление и спред относительно конкурентов должен постепенно сократиться. Сейчас на дневном таймфрейме заметна выраженная бычья дивергенция по RSI — это может быть сигналом к смене сентимента в бумаге.

— Снижение доходов населения

— Коррекция на российском фондовом рынке в целом

БКС Мир инвестиций

Покупка от уровня 40,15 руб. с целью 42,5 руб. на срок до 15 месяцев. Смысл идеи в получении крупных дивидендов за 2020 г. и закрытии гэпа. Потенциальный рост курсовой стоимости акций — до 6%. За этот период должна произойти выплата дивидендов за 2020 г. — по предварительным оценкам около 6,9 руб. на акцию, что по цене открытия идеи соответствует 17,2% дивидендной доходности. С учетом ожидаемого роста котировок и дивидендов совокупная доходность за обозначенный период может достигнуть 23%.

Если уровень 42,5 руб. будет взят до прохождения отсечки в 2021 г. — идея не закрывается. Для исполнения идеи целевая цена должна быть достигнута после прохождения дивидендного гэпа в 2021 г.

Привилегированные акции Сургутнефтегаза можно назвать защитным инструментом от роста геополитической напряженности и девальвации рубля. В условиях обострения санкционной повестки рубль, как правило, слабеет к доллару США. Рост пары USD/RUB приводит к позитивной переоценке валютных депозитов компании и увеличению чистой прибыли. Многие инвесторы используют бумаги в качестве инструмента для хеджирования рисков по портфелю, что поддерживает спрос на акции.

Высокие цены на нефть

Текущая стоимость нефти в рублях в 1,5 раза выше уровней, наблюдавшихся в 2020 г. Исходя из текущих уровней нефти в рублях прибыль от продаж Сургутнефтегаза может увеличиться в 2–3 раза в годовом сопоставлении.

Благодаря ожидаемой высокой дивидендной доходности в 2022 г. акции могут закрыть дивидендный гэп 2021 г. быстрее среднеисторических значений.

Устойчивый растущий тренд

Привилегированные акции Сургутнефтегаза 13-й год находятся в устойчивом восходящем тренде. Причин для слома тенденции не просматривается.

— Укрепление рубля в свете ужесточения политики ЦБ РФ

— Смягчение санкционной риторики

— Снижение цен на нефть

БКС Мир инвестиций

Покупка от уровня 2,72 руб. с целью 3,1 руб. на срок до 12 месяцев. Потенциальная доходность сделки — до +14%. За этот период должна произойти выплата дивидендов ориентировочно 0,317 руб. на акцию, что по цене открытия идеи соответствует 11,7% дивидендной доходности. С учетом ожидаемого роста котировок и дивидендов совокупная доходность за обозначенный период может достигнуть 25,7%.

Высокие дивиденды. В 2021 г. Юнипро планирует направить на дивиденды до 20 млрд руб. — рост в годовом сопоставлении до 43%. Увеличение выплат связано с ожидаемым запуском энергоблока №3 на Березовской ГРЭС. Благодаря этому компания начнет получать повышенные платежи по программе ДПМ и сможет увеличить дивиденды. В базовом сценарии дивидендные выплаты за 2021 г. достигнут 0,317 руб. на акцию. Это соответствует 11,7% дивидендной доходности по цене 2,72 руб.

Запуск энергоблока №3 близко. 16 декабря компания сообщила, что на энергоблоке №3 Березовской ГРЭС проведена первая растопка котла и запущен процесс пароводокислородной очистки. Успешное завершение процесса позволит выйти на завершающий этап капитального ремонта энергоблока с выходом на комплексные испытания энергоблока №3. Таким образом, вероятность отсрочки запуск блока снижается.

Низкие процентные ставки. В условиях низких процентных ставок стабильные дивидендные фишки могут позитивно переоцениваться. Как только появится полная уверенность в росте дивидендов до обозначенных 20 млрд руб. в 2021 г. благодаря потенциально высокой дивидендной доходности, в бумагах может появиться высокий спрос.

— Перенос сроков запуска энергоблока №3 Березовской ГРЭС

— Негативное влияние COVID-19 на операционные и финансовые результаты

— Мягкая зима и сокращение отпуска тепла

БКС Мир инвестиций

• Ключевой фактор, способствующий росту проникновения безналичных расчетов – существенный рост рынка online-торговли. Мировой рынок online-торговли растет в 5 раз быстрее, чем классический retail. Проникновение eCommerce в США ниже, чем в мире (11% vs 14%), особенно существенный разрыв наблюдается по сравнению с Китаем, UK и Южной Кореей (доли online-продаж 35%, 22% и 22% соответственно). Пандемия 2020 существенно поддержала тренд перетока торговли в online. Мы ожидаем среднегодовой темп прироста eCommerce на уровне 21%.

• Благодаря стратегически важным партнерствам, GPN поддерживает стабильность бизнеса (поглощение TSYS – процессингового провайдера на платежном рынке), а также расширяет долю рынка за счет лидеров eCommerce (партнерство с Amazon во 2к20).

• Вышеупомянутые тренды обеспечат GPN среднесрочный рост выручки на 9-11% ежегодно. Поглощения последних лет будут способствовать сохранению высокой рентабельности и снижению долга с 3,5х до приемлемых 1,7x.

Global Payments – одна из лидеров на рынке эквайринга. Бизнес разделен на 3 основных сегмента: корпоративные платежные решения (программное обеспечение, защита данных, управление платежными терминалами и отчетность), сервисы для финансовых институтов (процессинг и обработка платежей) и прочие сервисы. GPN работает более, чем в 30 странах мира и предлагает 2,5 млн клиентам более 140 методов приема и обработки платежей. 80% выручки эквайер зарабатывает в США и Канаде. Компания фокусируется на обслуживании клиентов из сферы малого и среднего бизнеса. Количество сотрудников составляет 24 тыс. человек.

1) Высокая конкуренция: платежная индустрия развивается очень стремительно. В долгосрочной перспективе возможна потеря доли рынка, снижение маржинальности или среднего чека крупных компаний.

2) Регуляторные риски: сектор платежей является объектом особого внимания регуляторов. Ужесточение надзора способно негативно повлиять как на объемы реализации услуг, так и на рентабельность бизнеса.

3) Макроэкономические риски: снижение темпов роста мировой экономики негативно сказывается на объеме расчетов.

17% ежегодному росту отрасли. На долю Amazon приходится 10% мировых онлайн продаж. На наш взгляд, Amazon сможет не только сохранить, но и нарастить рыночную долю в глобальных онлайн продажах до 13% на горизонте 10 лет.

• Облачное подразделение AWS (Amazon Web Services), ключевой драйвер роста компании. Amazon занимает лидирующую рыночную долю на рынке облачных вычислений – 33% (Microsoft Azure составляет 18%, Google Cloud – 5%). В ближайшие 5 лет рынок облачных вычислений будет показывать 20% темпы роста. Мы ожидаем что Amazon сохранит лидерство и нарастит рыночную долю до 35%. Отметим, что AWS является самым высокомаржинальным сегментом бизнеса Amazon (опер. маржа 26% vs маржа компании 5%).

• Компания обладает скрытым потенциалом в медиа. В портфолио активов Amazon входят Prime Video, Amazon Music, Twitch, Audible, Amazon Studios, которые на наш взгляд, учитывая более высокую маржинальность и темпы роста недооценены рынком и представляют дополнительный upside к нашей оценке.

1) Рост конкуренции со стороны традиционного ритейла, который выходит в онлайн, а также крупных китайских компаний.

2) Конкуренция в облачных сервисах со стороны Microsoft Azure и Google и замедление темпов роста AWS.

3) Антимонопольное регулирование может представлять возможную преграду на пути международной экспансии.

ТЕХАНАЛИЗ

Индекс S&P 500. Рост замедляется перед заседанием ФРС

Идеи для инвестиций*

Последние новости

Каждую неделю мы высылаем актуальную аналитику и самые свежие новости. Коротко, емко и по делу.

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

FinEx Акции компаний мира ($)

FinEx Акции компаний мира ($)