оплата по qr коду вместо эквайринга на мойке самообслуживания

Смартфон вместо кассы. В России появился новый законный способ приёма платежей

Российские банки начали тестировать программу, в рамках которой любой смартфон можно использовать вместо традиционного POS-терминала. В основе новой технологии лежат система быстрых платежей (СБП) и QR-коды. Эта инициатива может привести к увеличению торговых точек, принимающих безналичный расчёт. Рассказываем, как работает технология и есть ли у неё изъяны.

Издание «Коммерсант» сообщает, что СКБ-банк приступил к тестированию мобильного приложения, которое позволит смартфонам принимать платежи, словно POS-терминалы. Разработчиками опция позиционируется как удобная и полностью легальная альтернатива карточным платежам и денежным переводам. В первую очередь клиентами новой системы видятся частные предприниматели, для которых традиционный эквайринг обходится дорого. По словам представителей СКБ-банка, первыми доступ к продукту получат клиенты «Делобанка». На сайте кредитной организации отмечается, что новой опцией можно воспользоваться уже сейчас.

«Делобанк» выделяет несколько преимуществ куайринга. Во-первых, низкая комиссия — от 0,4%. Для сравнения: карточный эквайринг стоит в два с лишним раза дороже — от 1%. Во-вторых, средства зачисляются на личный счёт предпринимателя моментально. В случае с пластиком деньги задерживаются на сутки и больше. В-третьих, продавец может воспользоваться куайрингом без приобретения дополнительного оборудования и специального ПО. В традиционной схеме безналичного расчёта бизнесмены вынуждены тратиться на покупку POS-терминалов и ПО.

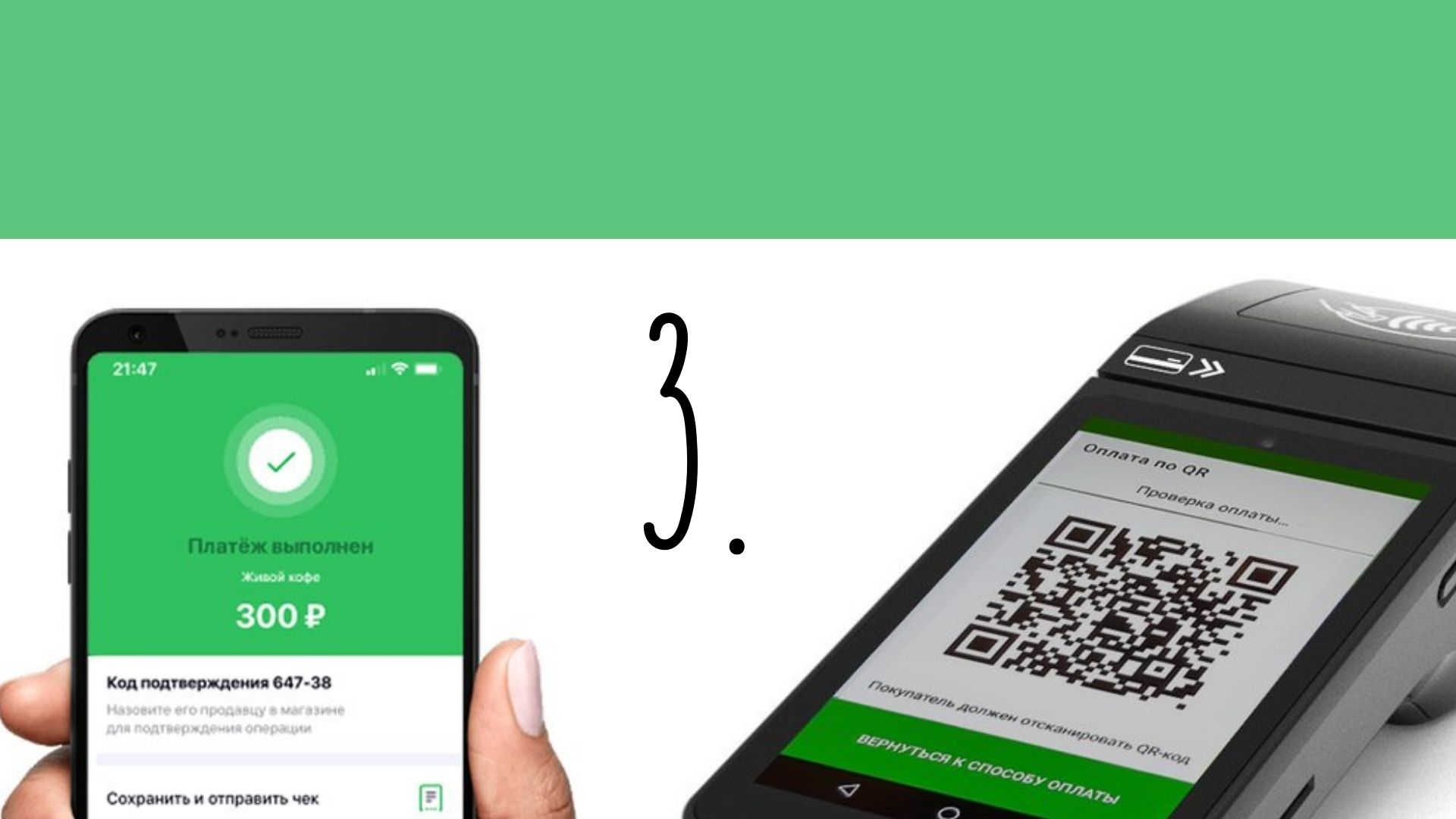

Есть три варианта использования куайринга. Первый. Продавец через банковское приложение выводит на экран смартфона QR-код. Клиент сканирует его камерой уже своего смартфона и подтверждает платёж. Эта схема считается универсальной для любых торговых точек, начиная от салонов красоты и заканчивая продовольственными магазинами.

Второй. Продавец генерирует статический QR-код, распечатывает его и размещает на прилавке. Покупатель сканирует картинку и подтверждает оплату. Удобно для офлайн-точек и точек без эквайринга: парковки, рынки, аренда транспорта последней мили и не только.

QR-коды окружают вас повсюду. Правда, что из-за них можно потерять деньги с карты?

— Кейсы наших клиентов доказывают, что приём безналичных платежей помогает увеличить выручку. Именно поэтому более 70% торговых точек, по данным ИТ-компании «Эвотор», принимают карты. Доля безналичного торгового оборота в малом и среднем бизнесе уже превышает 50%, — говорит Андрей Романенко, генеральный директор ИТ-компании «Эвотор». «Эвотор» является кассовым оператором 25% предпринимателей в России.

Третий. Для торговли в интернет-магазинах, соцсетях и не только. Продавец генерирует QR-код и размещает его на сайте или в шапке профиля. Покупатель снова сканирует изображение и подтверждает платёж.

Важно отметить, что в каждом случае происходит фискализация чека. Квитанцию можно отправить как по СМС, так и по электронной почте. А важно это потому, что в 2019 году был принят ФЗ-54 «О применении контрольно-кассовой техники при осуществлении расчётов в РФ», который обязывает всех предпринимателей формировать фискальные чеки.

Подобная система в России применяется впервые?

И да и нет. С одной стороны, СКБ-банк — действительно первый крупный игрок, который сумел подвязать куайринг к СБП. С другой — ещё летом прошлого года Сбербанк наперекор Системе быстрых платежей от Центробанка запустил сервис «Плати QR». Последний от решения «Делобанка» отличается несколькими пунктами.

Во-первых, поскольку «Плати QR» работает не по СБП, комиссия в Сбербанке выше — от 0,6%. Что, впрочем, всё равно меньше, чем у карточного эквайринга. Во-вторых, предприниматель получает деньги не моментально, а на следующий день после транзакции. В-третьих, «Плати QR» жёстко привязан к экосистеме Сбербанка. Изначально покупатели могли расплатиться по QR-коду только через приложение Сбербанка. Сегодня опция доступна и пользователям банка «Тинькофф».

Смартфон можно превратить в POS-терминал только с помощью QR?

Нет. Все знают, что с помощью модуля NFC смартфонами можно расплачиваться в магазинах. Но есть технология, которая позволяет смартфонам принимать платежи с других телефонов или банковских карт, оборудованных NFC.

QR-код вместо Эквайринга. Сравнение тарифов банков

QR-код вместо эквайринга. Давайте разбираться

1. ► QR-код наклейка для считывания смартфоном. Для этого не нужен терминал. Только изготовление/распечатка и подбор места для размещения qr-кода. Такой вариант подойдёт для торговых точек и предприятий, таких как: кофе на вынос, парковка, небольшой магазин и др.

Оплатить можно любым телефоном с камерой и поддержкой банковских приложений

Ознакомьтесь со списком банков, которые предоставляют услугу подключения к Куайрингу:

Оплата по QR-коду через СБП: что это и зачем она бизнесу

Система быстрых платежей — новый способ принимать безналичную оплату с помощью QR-кода. Разбираемся, что это, кому подходит, как работает и как подключить

Леонид Шаманаев

Технолог Системы быстрых платежей в Тинькофф Бизнесе

По статистике ЦБ, больше 70% покупателей расплачиваются безналичным способом с помощью банковских карт или гаджетов с бесконтактной оплатой. В 2019 году Центробанк ввел Систему быстрых платежей для переводов между людьми, а сейчас она добралась и до бизнеса. Разбираемся, что такое СБП, зачем она бизнесу и почему она может конкурировать с эквайрингом.

Что такое СБП

СБП — Система быстрых платежей. Это сервис Банка России для моментальных платежей между людьми по номеру телефона. Если вы переводили деньги человеку в другой банк по номеру телефона и с вас не взяли комиссию, скорее всего, это был перевод через СБП. Еще СБП используют для оплаты товаров и услуг в розничных магазинах с помощью QR-кода.

С помощью СБП можно переводить деньги напрямую с банковского счета в одном банке на счет в другом банке, главное — чтобы банк отправителя и получателя платежа были подключены к этой системе. Перевод происходит моментально в любое время, даже в выходные и праздники.

Как работает оплата по QR-коду

Для клиента оплата по QR-коду проходит очень быстро, ему нужен только смартфон и приложение банка, подключенного к СБП:

Для бизнеса это работает так: заключаете договор с банком, банк предоставляет QR-код, по которому можно переводить деньги.

Динамический QR-код. Это уникальный код, который создают под конкретную покупку каждого клиента: он генерируется после внесения заказа и в нем уже указаны сумма и наименование товара. Клиенту достаточно отсканировать QR-код и сразу оплатить товар. Такой QR-код можно показать клиенту на экране кассы, компьютера или смартфона либо напечатанным на бумажном чеке.

Кому подойдет оплата по QR-коду

Оплата по QR-коду подходит большинству бизнесов, которые работают с клиентами в офлайне. Это новый способ оплаты и для клиентов, и для бизнеса, поэтому к нему еще не все привыкли. Но на практике это проще подключить, чем полноценный торговый эквайринг.

Для клиента это тоже удобно: для оплаты нужен только смартфон, подключенный к интернету, при этом не обязательно, чтобы телефон поддерживал бесконтактную оплату.

Вот несколько ситуаций, когда оплата по QR-коду может быть удобна бизнесу.

Кафе, бары и рестораны. В таких заведениях обычно стоят 1—2 терминала для приема карт, при этом бывают ситуации, когда сразу много людей хотят оплатить свой заказ и им приходится ждать, пока освободится терминал для оплаты картой.

С помощью QR-кодов можно сократить время ожидания в очереди. На пречеке вместе с подсчитанным заказом можно распечатать уникальный QR-код, тогда клиент просто отсканирует его и быстро оплатит заказ в приложении: не надо ждать, пока терминал обработает платеж и выпустит чек.

Маленькие магазины, мастерские по бытовому ремонту и другой микробизнес. Устанавливать торговый эквайринг может быть дорого для небольшого бизнеса: комиссия в 2—4 раза больше, чем в СБП. К тому же многие банки берут минимальную плату около 2000 ₽ в месяц.

Что выгоднее: оплата по QR-коду или эквайринг

Эквайринг — привычный и понятный способ оплаты, а оплата по QR-коду через СБП только начинает появляться на рынке, но постепенно начинает конкурировать с терминалами.

| QR-код | Эквайринг |

|---|---|

| Плюсы |

— комиссия ниже, чем за эквайринг;

— деньги поступают на счет моментально;

— не надо ждать, пока терминал проведет оплату, — меньше ожидание и очереди;

— наклейка не может сломаться: прием платежей по безналу будет работать всегда;

— QR-код можно напечатать на чеке и отдать курьеру, тогда терминал не понадобится

— клиенту не нужен доступ в интернет, достаточно иметь при себе карту или телефон с бесконтактной оплатой

— если у клиента нет интернета, сел телефон или нет онлайн-банка, он никак не сможет оплатить покупку;

— есть ограничение по сумме: за один раз нельзя переводить больше 600 000 ₽;

— если клиент хочет заплатить кредиткой, с него могут взять комиссию. Это зависит от банка, в котором открыта кредитка. Например, в Тинькофф комиссию не берут;

— не все банки начисляют кэшбэк за переводы через СБП

— нужно покупать или арендовать терминал;

— терминал может сбоить или сломаться, и тогда бизнес не сможет принимать платежи по безналу, пока его не починит;

— гости кафе, баров или ресторанов могут долго ждать, так как терминалов мало

Сейчас принимать оплату через терминал эквайринга дороже, чем по QR-коду.

| QR-код | Эквайринг | |

|---|---|---|

| Комиссия | 0,4% на товары повседневного спроса, 0,7% на все остальное | От 1% |

| Подключение | Бесплатно | Бесплатно |

| Минимальный платеж | Нет | Иногда есть |

| Терминал | Не нужен | Нужен |

| Скорость перевода | Моментально | На следующий день, часто только в будни |

С точки зрения сервиса для бизнеса лучше подключить и эквайринг, и оплату по QR-коду. Так у вас будет максимальный охват клиентов: те, у кого есть телефон с интернетом, смогут оплатить по QR-коду, а те, кто пришел с обычной картой или хочет оплатить кредиткой, — через терминал.

Подключить оплату по QR-коду

Оставить заявку. Чтобы подключить оплату по QR-коду, нужно обратиться в свой банк, специалисты банка все настроят и подключат. В Тинькофф это происходит так:

Сформировать QR-код. Есть два варианта: статический и динамический QR-код. Использовать статическую наклейку проще, ее можно распечатать или показать прямо на экране смартфона. Клиент сканирует код, сам вводит нужную сумму и оплачивает покупку. В этом случае вы можете не интегрировать эту систему со своей онлайн-кассой, а просто отдельно выбивать на ней фискальный чек на безналичную оплату и отдавать его клиенту.

Для динамического кода требуется интеграция с кассовыми программами — в этом случае на чеке или экране формируется уникальный QR-код с суммой покупки.

Это не так сложно, как кажется: настройку и интеграцию кассы с СБП берет на себя банк. Специалисты помогут настроить кассовую программу так, чтобы она сама выдавала нужный QR-код. Интеграцией занимаются банки и разработчики касс. Например, в Тинькофф уникальный QR-код поддерживают кассы «Контур», r_keeper, «Кристалл» и iiko. Еще простое подключение к кассе «1С:Розница».

Показать покупателю. Готовый QR-код нужно показать покупателю. Он отсканирует его, автоматически попадет в приложение банка и оплатит покупку через Систему быстрых платежей.

Новый способ оплаты через QR-коды. Как работает, что нужно знать покупателям

В России постепенно внедряют новый способ оплаты с помощью QR-кодов. Упрощенно это выглядит так: человек сканирует код на кассе, а затем оплачивает покупку через мобильное приложение банка. Кому выгодно распространение QR-кодов и на что необходимо обратить внимание при оплате через систему быстрых платежей? Сможет ли новая форма вытеснить банковские карты с рынка, в чем состоят ее преимущества?

💰 Причины внедрения нового способа оплаты

В среднем действующая банковская комиссия на эквайринг составляет 1,5-1,7% (доходит до 3%), что гораздо больше, чем в Европе. В европейских странах эквайринг контролируется государством, и комиссия составляет менее 1%. В России комиссионные за безналичную оплату никак не регулируются со стороны государства. Торговые сети и крупные ритейлеры жалуются, что для них платить комиссию за эквайринг нерентабельно: она «съедает» до 7% прибыли. Получается, что даже инкассация для них обходится дешевле, чем прием безналичных платежей.

Банки категорически против снижения размера комиссии, так как подчеркивают, что плата распределяется между несколькими участниками: банком-эмитентом, эквайером и процессинговым центром. Вдобавок банки вложили немало средств в распространение безналичных платежей и повсеместную установку терминалов, что способствовало доле оплат картами до 43%.

Внедрение системы быстрых платежей с помощью оплаты через QR-код уже тестируется в торговых сетях и банках.

Есть еще одна причина, по которой государство заинтересовалось данным способом оплаты. Связано это со стремлением ЦБ легализовать получаемые доходы малых предпринимателей. Сегодня многие из них в попытке удержать клиентов принимают платежи в Сбербанк.Онлайн, но это незаконно, так как этот счет не предназначен для ведения бизнеса. С помощью QR-кодов ЦБ планирует вывести из тени малый бизнес, предоставив ему удобный инструмент для получения оплаты.

📱 Принцип работы

Различают две разновидности QR-кода:

Сейчас в России реализован функционал только статических кодов. Работают они следующим образом (на примере проекта Сбербанка «Плати QR»):

Также новый способ оплаты представлен на некоторых интернет-площадках (например, на Wildberries) через государственную систему быстрых платежей (СБП). С 2019 года СБП была внедрена Центробанком.

👇 Кому выгодна оплата по QR-коду

Комиссия за оплату кодами составляет от 0,6% для социальной сферы (Госуслуги, паркинги, гаражи, больницы, аптеки), 1% – при крупных покупках (турпакеты, автомобили, недвижимость) – но не более 10 тыс. р. за транзакцию, 1,5% – в других отраслях, которые не указаны выше (продукты, товары и пр.). Это тарифы в Сбербанке, но вполне вероятно, что у других банков они будут в похожем диапазоне.

Теоретически для банков переход на оплату с помощью кодов станет наименее выгодным:

Косвенно пострадать от этого могут и покупатели в случае, если банки вынужденно уйдут от программы лояльности из-за снижения доходов.

Но даже если банкам не нравится идея перехода на новую форму оплаты, им придется ее внедрять. К октябрю 2020 года у всех системно значимых банков должна быть подобная опция для оплаты в приложениях. Остальные банки должны присоединиться к системе быстрых платежей с апреля 2022 года.

А вот торговые точки, напротив, окажутся в числе выигравших от новой формы оплаты. В результате снижения комиссии на платежах они могут увеличить свою прибыль. При больших оборотах это будет весьма ощутимая разница.

Маленькие магазины оплата по QR может заинтересовать, благодаря возможности не ставить терминал и не оплачивать его содержание. По мнению государства, QR-коды могут заинтересовать мелких предпринимателей, которые сегодня принимают только наличные: салоны красоты, хостелы, цветочные магазины, ремонтные мастерские и пр. Они смогут более не терять клиентов, у которых нет при себе наличных, и при этом не тратить деньги на подключение к эквайрингу.

🔎 На что обратить внимание обычным покупателям

С точки зрения покупателя, пока нет очевидных преимуществ для использования такой формы оплаты. Для тех, кто не любит носить с собой карту – есть NFC; кто не любит вводить пин-коды – может оплачивать бесконтактно; кому важна дополнительная безопасность – может оформить виртуальную карту.

Заинтересовать оплата кодами пока может только тех, кто любит пробовать все технологические новинки, включая новые способы оплаты. Поэтому первое время технология может распространяться на «эффекте новизны».

Что такое QR и чем отличается от обычного эквайринга?

Новой разновидностью безналичной оплаты является куайринг или QR эквайринг. Это возможность принимать безналичную оплату, не устанавливая терминал. Всё, что нужно — графический код. Такую услуги активно внедряют крупные банки, в числе которых и ВТБ, потому что её преимущества очевидны. Давайте разбираться.

Суть QR-эквайринга

Функционирование этого нового платежного инструмента осуществляется без сложного оборудования.

Данные юрлица зашифровываются в специальный графический код (QR код), поэтому покупателю не нужно вводить реквизиты. Этот код размещается на бумажном носителе или отображается на экране устройства продавца. Клиент сканирует его с помощью своего смартфона, затем по нему банк автоматически находит информацию (она спрятана в коде), предлагает проверить данные, ввести сумму платежа и подтвердить оплату.

Уведомление об оплате продавец получает практически сразу после проведения платежа, после чего покупатель забирает товар и получает электронный чек. Деньги перечисляются от банка, который оказывает услугу эквайринга по графическому коду.

С торговой точки, которая использует такой метод, взимается комиссия, но она ниже, чем при обычном эквайринге.

Банк покупателя должен поддерживать СПБ (систему быстрых платежей).

Преимущества

Плюсы использования эквайринг оплаты по QR коду есть как для продавца, так для покупателя. Последнему не нужно использовать карту, требуется только современный смартфон и доступ в интернет.

Для продавца плюсы ещё более очевидные:

Недостатки

Пока не все потребители знают о таком способе оплаты или не умеют им пользоваться (в основном это люди старшего поколения). Впрочем, грамотность населения в этой области растет, поэтому вскоре всё больше людей станут использовать такой способ платежей.

Ещё один момент — QR технология оплаты пока доступна не во всех банках. От этого зависит, как быстро люди перейдут на удобный способ оплаты. На данный момент активно развивают интернет-эквайринг по QR-коду ВТБ, Сбербанк и Тинькофф. Впрочем, это основные банки, поэтому возможность использовать услугу имеют многие торговые точки и потребители. Постепенно и другие банковские организации начнут применять такую эффективную и простую услугу.

Сейчас идти в ногу с технологиями для бизнеса, значит подключить помимо привычного экварийнга прием платежей по QR-коду. Результат не заставит себя долго ждать.