Торговля акциями на бирже ммвб

Как торговать на бирже

Дать денег Минфину и заработать

Я частный инвестор. Последние три года я инвестирую собственные деньги на Московской бирже.

В цикле статей я расскажу, какие возможности дает российский рынок ценных бумаг частному инвестору.

Для начала убедитесь, что у вас уже есть минимальные сбережения и инвестировать вы планируете не последние деньги. Читайте об этом в статье «Куда вложить 100 000 рублей».

Многие боятся, что биржа — это казино со случайными выигрышами и гарантированным проигрышем. На самом деле биржа — это кропотливая работа с финансовыми инструментами. Если работать осознанно, то будет хороший результат. Если покупать что попало в случайном порядке, тогда результата действительно не будет.

Биржа для частного инвестора — это не картины из фильма «Волк с Уолл-стрит». Это спокойная вдумчивая работа.

Что такое биржа

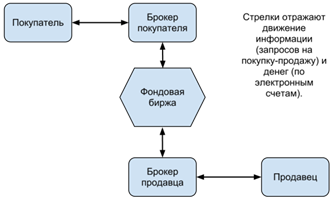

По способу работы биржу можно было бы сравнить с продуктовым рынком. Разница в том, что вместо овощей здесь продают ценные бумаги, валюту и заключают контракты. Но это было бы очень условное сравнение, потому что торги на современных биржах проходят в электронном виде. А вместо обычных покупателей на бирже работают профессиональные участники рынка ценных бумаг: банки и брокеры. В остальном всё то же: одни продают, другие покупают, биржа за всеми присматривает.

Инвесторам биржа нужна, чтобы вкладывать и приумножать деньги. Компании могут прийти на биржу, чтобы получить деньги на развитие. Банки выступают посредниками для тех и других. Основной российской площадкой является Московская биржа.

Биржа — это место, где покупают и продают ценные бумаги

Каждый может стать биржевым инвестором: вложить и заработать на своих вложениях. Однако на биржу нельзя просто зайти, размахивая деньгами, и начать торговать. Биржа работает только с профессиональными участниками. Для доступа к торгам вам нужен посредник: биржевой брокер или банк. Вы им говорите, что делать с вашими деньгами и бумагами, а они исполняют ваши поручения за процент. Здесь всё как раз как в фильме «Волк с Уолл-стрит».

Для торговли на Московской бирже

На Московской бирже много разных рынков (читай: отделов): валютный, денежный, срочный, товарный и другие. Для среднесрочных и долгосрочных инвестиций предназначен фондовый рынок, на котором торгуют облигациями, акциями и другими ценными бумагами. Начнем с них.

Облигации

Облигации — это долговой инструмент с фиксированной доходностью. Выпуская облигации, компания берет деньги в долг и затем возвращает их с процентами. Сколько и когда она будет возвращать — известно заранее.

Когда вы покупаете облигацию, вы как бы перекупаете чье-то право получить деньги от должника. Грубо говоря, я купил облигацию Минфина за 1000 рублей, как бы дал ему денег в долг. Минфин должен мне эту тысячу. Вы покупаете у меня облигацию Минфина за 1000 рублей — теперь Минфин должен не мне, а вам. Когда придет время, Минфин будет платить вам. Или тому, кому вы перепродадите облигацию в процессе.

У облигации есть эмитент, номинал, срок погашения, купоны.

Эмитент — это тот, кто выпустил облигацию: корпорация или правительство. Эмитенту вы как бы даете деньги.

Номинал — сумма, которую компания выплатит вам в дату погашения облигации. У российских облигаций номинал обычно составляет 1000 рублей — это такой стандарт для простоты расчетов.

Срок погашения — это то время, которое компания или государство обещает пользоваться вашими деньгами и когда, соответственно, оно вам их вернет. Срок един для всех, кто решит купить определенную облигацию конкретного выпуска.

Грубо говоря, я сегодня говорю: «Ребята, нужен миллион на пять лет». 1000 человек дают мне по 1000 рублей. Я каждому выдаю по облигации — всего 1000 облигаций. Пять лет я пользуюсь миллионом, а параллельно держатели моих облигаций могут ими между собой торговать. Каждые полгода я плачу текущим держателям облигаций какой-то процент, на который мы договорились. Проходит пять лет, я говорю: «Так, у кого есть облигации, идите сюда, буду возвращать деньги». И те, у кого на тот момент будут эти облигации, получат назад свою тысячу.

Купоны — это периодические процентные платежи, как выплата процентов по вкладу. График выплаты купонов известен заранее, еще при выпуске облигаций на бирже. Если на момент, когда условный Минфин должен выплатить купоны, вы владеете его облигацией, то вы получите сумму этого купона. Это как бы плата за пользование вашими деньгами.

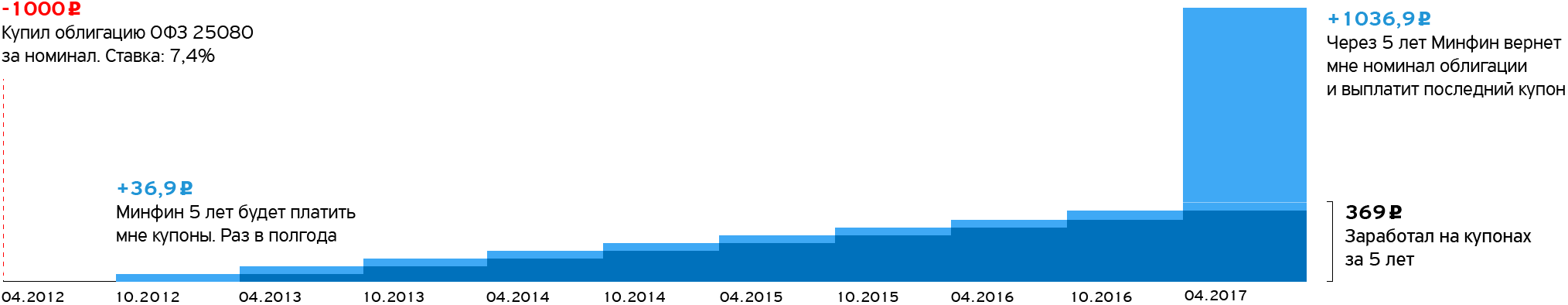

Возьмем для примера выпуск облигаций федерального займа, размещение которого состоялось 25 апреля 2012 года, а погашение состоится 19 апреля 2017 года. Параметры облигаций выпуска ОФЗ № 25080 RМFS опубликованы на сайте Минфина:

В итоге ОФЗ № 25080 RMFS будет приносить купонный доход в 36,90 рубля каждые полгода:

Облигации можно купить в момент их размещения или через биржевые торги у тех, кто уже купил облигацию и теперь перепродает. Частному инвестору с небольшим капиталом стоит рассчитывать на второе.

16 августа 2016 вы могли купить ОФЗ 25080 по цене 98,84%. Дело в том, что цены на облигации задаются в процентах от номинала. Почему за 98,84%, а не за 100%? Потому что рыночные ставки сейчас выше, чем были в момент размещения, и, чтобы заинтересовать покупателя, продавец вынужден компенсировать эту разницу скидкой.

Облигации — это когда вы кредитуете крупную компанию или правительство

19 октября на каждую купленную облигацию вы получите девятый купон размером 36,90 рубля — это написано в расписании Минфина. Восемь предыдущих купонов вы пропустили — по ним Минфин уже рассчитался, и вы это знали, когда покупали облигацию.

19 апреля 2017 года вам будет выплачен десятый купон размером 36,90 рубля. И так как десятый купон последний, вместе с ним вам вернут весь номинал облигации размером 1000 рублей.

Итого: вы потратили 1012,73 рубля, а спустя восемь месяцев получили 1073,8 рубля — на 61,07 рубля больше. За восемь месяцев вы заработали 6,03%. Это 8,95% годовых.

ОФЗ 25080 — облигация с постоянным размером купона. Существуют также облигации с привязкой купона к межбанковским ставкам или инфляции — такие облигации дают покупателю защиту от изменения процентных ставок в экономике. Бывают амортизируемые облигации, у которых сумма основного долга выплачивается не в конце срока, а постепенно, вместе с купонами.

В сравнении с депозитами облигации — более гибкий, хотя и более сложный инструмент. Частному инвестору облигации позволяют зафиксировать ставку на длительный срок, более гибко вносить и забирать деньги, получить доходность выше депозита в госбанках.

Доходность облигаций немного выше депозита

Для примера сравним доходность ОФЗ 25080 с вкладами в госбанках, не реинвестируя купоны и не капитализируя проценты по вкладам. Сумму вклада возьмем равной цене 600 облигаций по состоянию на 16 августа 2016 — 607 638 рублей. Срок вклада возьмем равным количеству дней до погашения облигаций — 246 дней.

Акции

Акции – ценные бумаги, которые обеспечивают ее владельцу долю в капитале компании. Приобретая акции, вы приобретаете часть компании. Акции являются одним из основных инструментов инвестирования на фондовом рынке и предоставляют возможность получения дополнительного дохода.

Типы акций

Обыкновенные акции предоставляют право голоса на собрании акционеров и возможность участия в распределении прибыли, но не дают преимуществ при выплате дивидендов.

Привилегированные акции обычно не дают возможности участвовать в голосовании, однако их владельцы получают преимущественное право при распределении дивидендов.

Характеристики инструмента

Инвестиционный доход на акцию = рост курсовой стоимости + дивиденды

В соответствии со статьей 214.1 части 2 Налогового Кодекса РФ инвестор с полученного от акций дохода уплачивает налог на доходы физических лиц в размере 13%. При торговле акциями на бирже инвестор, помимо налога на доходы физических лиц, уплачивает комиссии брокеру и бирже.

Торговать акциями на Московской Бирже может любой человек. Для этого следует выполнить следующие шаги:

Торговать на Московской Бирже вы можете самостоятельно или пользуясь услугами сертифицированных профессионалов. Для самостоятельной торговли существуют системы интернет-трейдинга. Также многие брокеры предоставляют услуги персонального менеджера, которому вы можете подавать все поручения по телефону. Если вы не хотите вникать в особенности котировок и трейдинга, или не имеете достаточно свободного времени, можете поручить управление своим капиталом профессионалам, то есть отдать средства в доверительное управление.

Уважаемые посетители сайта, чтобы отправить свое предложение или задать вопрос, используйте форму обратной связи.

Мы ценим Ваше мнение и обязательно рассмотрим Ваши вопросы и в случаях, когда это возможно, подтвердим получение Письма и предоставим письменный ответ.

В случае наличия обоснованных и существенных претензий, Биржа совместно с Экспертными Советами примет меры по разработке и реализации соответствующих изменений.

Как работает Московская биржа

Разбираемся в фондовом рынке

Скажу честно: вы можете спокойно торговать на бирже и без понимания того, как проходят эти торги. Московская биржа делает много работы для того, чтобы вы не переживали обо всех этих деталях.

Но если вы знаете, как все устроено внутри, у вас будет преимущество.

Что за биржа

Московская биржа — организатор торгов ценными бумагами российских компаний. Биржа сводит покупателей и продавцов, обеспечивает безопасность сделок, а за это берет комиссию.

Если проводить аналогию, то Московскую биржу можно сравнить с продуктовым магазином. Если вы хотите купить овощи, вы не ищете фермеров, не ездите к ним на поля и не проверяете качество удобрений. Вы просто идете в магазин и покупаете то, что вам приглянулось. В одном и том же магазине вы можете купить овощи, мясо, молоко и еще что пожелаете.

Поставщикам в свою очередь не нужно беспокоиться о том, чтобы найти клиентов, не нужно открывать магазин при ферме, не нужно беспокоиться о часах работы. Нужно только вырастить овощи и договориться о поставках с магазином.

Поставщик и покупатель общаются только с магазином, а не друг с другом. И все свои вопросы закрывают тоже только с магазином.

Как устроен фондовый рынок

На Московской бирже торговля идет в разных секциях, как в отделах магазина. Основные секции — фондовый, срочный, валютный и товарный рынок. В каждой секции свои правила торгов.

Акциями и облигациями торгуют на фондовом рынке. На эту тему мы написали уже множество статей. Теперь настал момент получше разобраться, какие проходят торги на фондовом рынке и какие у них правила. Мы будем говорить только о торговле акциями, потому что этим инструментом частные инвесторы пользуются чаще всего.

На фондовом рынке работают несколько правил:

Сейчас расскажу, что это значит.

Order-driven market

Фондовый рынок — это рынок конкурирующих между собой заявок. Анонимные покупатели и продавцы предлагают купить и продать ценные бумаги по определенным ценам — это называется заявкой. Вы видите, какие висят заявки, но не видите, кто их разместил. Если две встречные заявки пересекаются по условиям, они автоматически выполняются — то есть заключается сделка.

Сделка происходит по рыночной цене — той, которая в данный момент устроила и продавца, и покупателя. Это напоминает торговлю на обычном рынке: когда вы подходите к прилавку с овощами и видите ценник на помидоры, это еще не рыночная цена. Это цена продавца, не более. Рыночной будет та цена, по которой вы эти помидоры фактически купите.

Вы можете взять помидоры по предложенной цене, можете сторговаться, а можете и вовсе не договориться. В первых двух случаях, когда вы договорились, ваши «заявки» на покупку и продажу пересекутся и рыночная цена будет установлена. В третьем случае цена на прилавке так и останется ценой продавца, а рыночная цена останется неопределенной.

Рыночная цена на Московской бирже

Важно уточнить, что у понятия рыночной цены на Московской бирже есть несколько определений. В нашем примере мы говорим о рыночной цене акции и подразумеваем «стоимость ценной бумаги, установленная котировкой на фондовой бирже, которая определяется соотношением спроса и предложения». Это цена в моменте.

Но есть еще другая рыночная цена, которую Московская биржа определяет по итогам торгового дня для каждой бумаги. Этот расчет рыночной цены опирается не просто на конкретную сделку, а на целый ряд факторов, например на такие:

На основе этой информации с помощью определенного алгоритма биржа считает «официальную» рыночную цену инструмента, на которую потом и ориентируются все участники рынка.

Есть и важное отличие: на рынке каждый следующий покупатель не знает, по какой цене продали помидоры перед ним. Поэтому в каждой сделке рыночную цену может сильно колбасить: одному покупателю продавец даст скидку, другому не даст. А биржа постоянно смотрит, по какой цене фактически идет торговля, и сообщает это всем участникам: «Вот кабачки Цукерберга сегодня по триста уходят».

Рыночную цену формируют спрос и предложение, которые отображены в виде заявок. Место, где висят заявки, традиционно называют «стаканом».

Центральный контрагент (ЦК)

Это посредник между покупателем и продавцом. Он не только организует сделку, но и обеспечивает ее безопасность для каждого из участников.

Основная функция центрального контрагента — брать на себя риски по сделкам. Для каждого покупателя он выступает продавцом, для каждого продавца — покупателем. Вместо того чтобы напрямую заключать договор с фермером Цукербергом на покупку его кабачков, вы проводите сделку через ЦК :

Но на бирже ежедневно проводятся миллионы сделок. И пусть для нас это выглядит как щелчок по кнопке, за этим щелчком — свой большой процесс. Деньги должны поступить от покупателя к продавцу, а акции — от продавца к покупателю. И здесь тоже могут возникнуть риски, что не окажется денег или акций.

Страховкой от этих рисков как раз выступает центральный контрагент. Формально вы заключаете договор с ним и дальше можете не волноваться о рисках. Если возникнут какие-то проблемы, с ними будет разбираться центральный контрагент. Вы об этом даже не будете знать, а ваша сделка останется без изменений.

На Московской бирже роль центрального контрагента выполняет Национальный клиринговый центр, который на 100% принадлежит ПАО «Московская биржа».

Частичное обеспечение

На фондовом рынке вам доступно частичное обеспечение — оно же кредитное плечо. Что это и зачем нужно, мы писали в отдельной статье.

Кратко так: биржа может дать вам в кредит немного денег, чтобы вы купили нужное количество акций. Взамен биржа берет свой процент и имеет право забрать купленные вами акции, если они начинают представлять угрозу для кредитных денег. Общее правило: чем больше кредитное плечо, тем быстрее можно заработать и тем быстрее — потерять деньги.

Отложенное исполнение

На фондовом рынке акции торгуются в режиме T+2. Это означает, что расчеты и поставка осуществляются на второй день с момента заключения сделки.

В режиме T+2 (где T — это момент сделки), если вы сегодня покупаете акции, фактически они поступят к вам через 2 дня — тогда же покупателю фактически перечислят ваши деньги. На момент покупки (T0) этих денег у вас может и не быть, достаточно иметь нужное обеспечение (часть денег либо акции, которые брокер может также использовать как обеспечение).

В общем случае отложенное исполнение открывает возможности для маневра: можно покупать бумаги, не имея на счете всей суммы.

Как идут торги на Московской бирже

Мы разобрались с основными правилами торгов на фондовом рынке. Теперь непосредственно о том, как идут сами торги.

Торговая сессия. Торговая сессия — это период, когда открыты торги и все участники могут совершать сделки. На Московской бирже торговая сессия фондового рынка длится с 10:00:00 до 18:39:59 по московскому времени. В это время происходят все сделки на фондовом рынке.

Аукцион открытия. Перед началом торгов проходит так называемый аукцион открытия. Он длится 10 минут перед началом основных торгов. На нем определяют стартовую цену акций на основе баланса спроса и предложения. Аукцион открытия нужен, чтобы не допустить манипуляций с ценой в самом начале торгов.

Если бы Московская биржа просто брала и в 10 утра запускала основные торги, первые участники с первыми заявками могли бы получить некоторые преимущества, потому что именно их заявки сразу бы определяли спрос и предложение. Вместо этого на аукционе открытия на основе поступающих заявок рассчитывается суммарный спрос и суммарное предложение — далее на основе определенных алгоритмов рассчитывается стартовая рыночная цена.

Завершается аукцион открытия в случайное время между 09:59:31 и 09:59:59 — это нужно, чтобы усложнить манипуляции ценой.

Аукцион закрытия. Аналогично с аукционом открытия задача аукциона закрытия в том, чтобы определить справедливую цену закрытия. На эту цену потом ориентируются фонды, рассчитывая по ней стоимость своих активов. Также эта цена будет признана официальной ценой закрытия.

Аукцион закрытия также защищает инвесторов от возможных манипуляций, когда самая последняя заявка может неожиданно резко изменить цену.

Вы можете создавать свои заявки и во время аукциона открытия, и во время аукциона закрытия. Если ваша заявка пересечет рыночную цену, которую определит алгоритм биржи, она будет исполнена.

Торговые заявки

Еще один важный момент — это торговая заявка, то есть ваше поручение брокеру о покупке или продаже тех или иных акций. Такую заявку можно подать разными способами. Основные — рыночная и лимитная заявка.

Рыночная заявка. Суть рыночной заявки в том, что вы не указываете сами цену, по которой хотите купить или продать. Вы соглашаетесь покупать и продавать по рыночной цене — то есть по той, которая доступна сейчас.

Лимитная заявка. В лимитной заявке вы сами назначаете ту цену, за которую хотите купить или продать. Если ваша цена станет рыночной (то есть по ней пройдет пересечение спроса и предложения), ваша заявка исполнится. Если нет — она останется висеть до конца торгового дня, если вы сами ее не удалите раньше.

Никакие заявки не переносятся на следующий день. Все аннулируются в конце торгового дня. При этом рыночная заявка всегда имеет приоритет перед лимитной. Это полезно знать тем, кто хочет торговать быстро.

Если на рынке начались резкие скачки, а вы хотите быстро купить или продать бумаги, лимитная заявка может сыграть злую шутку: рыночная цена уйдет в другую сторону, заявка не будет выполнена, а вы упустите выгоду.

Дискретный аукцион и остановка торгов

Еще один интересный момент. Дни на Московской бирже бывают разные: бывает, что цена топчется на месте, а бывает, что рынок охватывает паника. Для вторых случаев на фондовом рынке есть особый механизм охлаждения пыла.

Если в течение 10 минут цена актива меняется на 20%, биржа включает режим дискретного аукциона и приостанавливает торги на полчаса. Во время дискретного аукциона собираются заявки на покупку и продажу — это могут быть только лимитированные заявки. В результате заново формируется спрос, предложение и рыночная цена.

В течение дня по одной акции дискретный аукцион может проводиться только два раза. При этом дискретный аукцион проводится только по акциям, входящим в состав индекса московской биржи. В случае с другими акциями торги просто приостанавливаются.

Если в течение 10 минут индекс Московской биржи растет или падает на 15%, все торги акциями приостанавливаются на полчаса. В течение дня таких приостановок может быть только две. Если резкое изменение цены происходит в третий раз, торги на Московской бирже останавливаются до конца дня.

Словарик инвестора

Выучите эти умные фразы, чтобы завоевать друзей и оказывать влияние на людей.

Order-driven market — рынок, на котором сделки между продавцом и покупателем совершаются автоматически, когда их цены пересекаются при условии, что они лучшие: самая низкая цена продажи и самая высокая цена покупки среди имеющихся. Допустим, я готов купить акцию за 150. На бирже кто-то продает ее за 150, а кто-то за 100. Моя заявка пересечется с самой низкой ценой продажи, и я куплю акцию за 100.

Центральный контрагент — компания-посредник на бирже. Она покупает акции у продавца, продает покупателю и берет на себя риски.

Частичное обеспечение — биржа может дать вам кредит или разрешить совершить сделку, даже если на вашем счете нет всей суммы.

Отложенное исполнение — заказываете акции сегодня, а платите за них через два дня, тогда же и получаете.

Торговая сессия — время, когда биржа открыта и на ней можно торговать.

Аукционы открытия и закрытия — мероприятия в начале и конце каждой торговой сессии. На аукционе биржа собирает все заявки на покупку и продажу и определяет, какую цену выставить в начале и конце торгов.

Стакан заявок — условное место, куда попадают лучшие заявки на покупку акций (наиболее высокие цены) и продажу (наиболее низкие цены). Когда заявки пересекаются, биржа их исполняет и фиксирует цену как рыночную.

Рыночная цена акции (в моменте) — цена, по которой была заключена последняя сделка. Не путать с «официальной» рыночной ценой, которую определяет Московская биржа по итогам торгового дня.

Рыночная заявка — когда вы соглашаетесь купить или продать сколько-то акций по текущей рыночной цене.

Лимитная заявка — когда вы сами говорите, по какой цене покупать или продавать акции, и ждете, когда рыночная цена пересечется с вашей.

Дискретный аукцион — когда все психуют, биржа тормозит торги и заново определяет рыночную цену на акции. Если все равно все психуют, биржа закрывает торги по этой акции. Если психуют все кругом и без остановки, то биржа сворачивает торги до следующего утра.

С чего начать?

Биржа – площадка, где покупатель и продавец совершают сделки с различными финансовыми инструментами. К ним относятся акции, облигации, валютные пары, ETF и БПИФ, деривативы (фьючерсы и опционы), драгоценные металлы и так далее.

Чтобы начать торговать на бирже, частный инвестор должен открыть брокерский счет в компании или банке, у которых есть брокерская лицензия Банка России. Сделать это можно двумя способами:

После открытия брокерского счета клиент получает логин и пароль от личного кабинета в системе брокера и программы (терминал) для совершения сделок. Через личный кабинет он пополняет счет или выводит деньги, запрашивает выписки и отчеты, общается с личным менеджером и т.д.

Открыть счет онлайн можно на маркетплейсе Московской биржи – интернет-сервисе для начинающих частных инвесторов.

Для тех, кто хочет разобраться в нюансах долгосрочных инвестиций или активной торговли, также работает Школа Московской биржи, которая проводит онлайн-курсы с ведущими финансовыми экспертами и успешными трейдерами.

Уважаемые посетители сайта, чтобы отправить свое предложение или задать вопрос, используйте форму обратной связи.

Мы ценим Ваше мнение и обязательно рассмотрим Ваши вопросы и в случаях, когда это возможно, подтвердим получение Письма и предоставим письменный ответ.

В случае наличия обоснованных и существенных претензий, Биржа совместно с Экспертными Советами примет меры по разработке и реализации соответствующих изменений.

Торговля акциями на ММВБ для начинающих. ЧАСТЬ 1.

Совершенно случайно набрел в сети интернет на сайт: ИСТОЧНИК

В сжатой форме выверено выведена формула работы на Фондовом рынке.

Обязательно к прочтению.

ПРОШУ МЕНЯ В 1000 РАЗ НЕ СПРАШИВАТЬ: ЧТО ПОЧИТАТЬ? Я ВАС УСЛЫШАЛ И РАЗМЕСТИЛ ЗДЕСЬ ОЧЕНЬ СОДЕРЖАТЕЛЬНУЮ КНИГУ. АВТОР ОГРОМНЫЙ МОЛОДЕЦ. ТЕПЕРЬ ВОПРОС О ТОМ, ЧТО И ГДЕ ЧИТАТЬ РЕШЕН!

Торговля акциями на ММВБ для начинающих.

Ликбез.

1. Предисловие.

2. Смысл торговли. Объем депозита для различных типов торговли.

3. Начало работы. Демо-счет. Выбор брокера. Обучение.

4. Торговая система.

5. Манипуляции на рынке. Аналитика и аналитики. ‘Избушки’ и ‘куклы’.

6. Источники информации. Общение с другими трейдерами. ‘Зазывалы’ и ‘армагеддонщики’.

7. Фундаментальный и технический анализ. Точки входа и выхода. Уровни. Тренды.

8. Фиксация прибыли и убытков. Использование стоп-заявок.

9. Режим Т+2. Практическое значение.

10. Торговля акциями первого эшелона. Маржинальная торговля. Шорты. Маржин-колл.

11. Торговля акциями второго эшелона.

12. Торговля акциями третьего эшелона. Планки и их ловля.

13. Обобщение глав 10-12.

14. Торговля предбанкротными компаниями.

15. Усреднение. Зло или добро.

16. Диверсификация. Принцип торговли, основанный на диверсификации и усреднении. Варианты для диверсификации.

17. Дивидендные стратегии. Все о дивидендах.

18. Вывод денег. Налоги.

19. Ремарка про FOREX.

20. Основные итоги.

21. Заключение.

Тенденции таковы, что биржевой торговлей в России сейчас начинают заниматься все больше людей. Этому способствует доступность такой торговли, заинтересованность в этом государства (индивидуальные инвестиционные счета, привлекающие финансовый поток на российский фондовый рынок), а также то, что биржа, на первый взгляд, кажется очень простым и прибыльным делом.

Статистика же утверждает, что в течение года после начала торговли лишаются своих денег от 90 до 95 процентов трейдеров.

Почему получается, что люди теряют свои деньги?

Как правило, главная причина — банальная нехватка базовых знаний, а также понимания тех процессов, которые происходят на фондовом рынке.

Еще хуже то, что среднестатистический начинающий трейдер не имеет понятия, в каком направлении ему нужно развиваться, что именно изучать, чтобы добиться в итоге положительного результата в торговле.

Эта книга — не учебник в привычном понимании этого слова. Я постарался создать руководство, которое, с одной стороны, даст начинающему трейдеру большинство необходимых базовых знаний, крайне рекомендуемых для изучения перед началом торговли, а с другой — подскажет направления для дальнейшего развития.

Можно назвать ее вводным курсом в торговлю на российском рынке акций. Для давно торгующих на ММВБ трейдеров она, скорее всего, будет не очень полезна.

И, на всякий случай: это — не форекс! Это также не фьючерсы и сырье. Только рынок акций, только российский рынок акций, только ММВБ.

Надеюсь, вам будет интересно.

2. Смысл торговли. Объем депозита для различных типов торговли.

Приходя на ММВБ, большинство людей незаметно, но практически сразу, начинает заниматься опасным самообманом. Вдобавок, для них, только познакомившихся с биржей, смысл торговли, к сожалению, смещается больше в сторону азарта, игры, а не целенаправленного получения прибыли.

Это самое большинство из тех самых начинающих сейчас гневно хмурят брови или, по крайней мере, считают, что это не про них. Ну-ну.

Задайте себе вопрос — сколько времени вы потратили на обучение, прежде чем начали серьезно торговать на бирже? Для примера, автор готовился к этому в течение пяти лет. Разумеется, с перерывами и часто даже — с большими. Но от того момента, как он решил выйти на биржу, до того, когда начал торговать на серьезном счете, прошло именно столько.

Если вы в данный момент тоже в процессе учебы, то, я думаю, у вас все получится. Вы на правильном пути.

Если же вы вышли на биржу, не уделив времени на серьезное обучение, вами движет именно азарт, а не желание получить доход. Постарайтесь это понять, принять и изменить.

Я постоянно вижу, как множество людей, увлеченных игрой, делает совершенно безумные вещи, скажем, покупает акции после огромного подъема, надеясь на вечный рост, либо же хватает бумаги банкротов, рассчитывая, что там с чего-то произойдет разворот.

В обоих случаях им может повезти — рост может продолжиться, а падение — прекратиться. Но это уже не торговля. Это — игра, о чем я и говорил выше.

Запомните, пожалуйста. Играть на бирже — то же самое, что играть в казино. Чем дольше вы играете, тем больше вероятность, что вам уготована участь тех самых 95% несчастных, потерявших свои деньги.

На бирже работают. И первые признаки серьезного трейдера — это постоянное самообучение, оценка риска в инвестициях, а также принцип ‘главное — не потерять деньги’.

Следующий момент.

Все, кто идет на биржу, имеют первоначальную задачу — заработать либо приумножить деньги. В идеале — делать это систематически, часто, чтобы хватало на жизнь, Хеннесси ХО, девушек, скромный майбах в гараже виллы на Лазурном берегу и т. д.

Из этого логично вытекает более всеобъемлющее желание — заниматься только торговлей на бирже и больше нигде не работать. Быть свободным от начальников, подчиненных, клиентов и партнеров.

Это отличная цель, но многие идут к ней неправильными путями, не учитывая хотя бы минимальные требования для ее выполнения.

И самая главная ошибка заключается в том, что люди начинают планировать доходы с биржи, еще не получив их. В мечтах они бросают работу, сжигают машину любимого шефа, а сами уезжают на Бали, где, нежась в шезлонге под ласковым солнцем, лениво делают прибыль на акциях.

Некоторые даже действительно уходят с работы и заводят на биржу последние деньги, считая, что нашли клад, который теперь будет исправно обеспечивать их финансами.

В то время как для начала им следовало хотя бы примерно представить потенциал, открывающийся на бирже именно для их депозита.

Давайте посчитаем, что нужно для того, чтобы вы смогли жить только на прибыль с трейдинга.

Как правило, для успешного трейдера не составляет проблемы заработать 100% от депозита в год. Увеличить депозит в два раза за это время, если торговать с умом, вполне возможно и не так уж трудно. Давайте для большей идиллии примем, что трейдер должен зарабатывать 100% в полгода. Это тоже реально, но случается заметно реже.

Не могу не заметить, что, если вы новичок, то вам рановато примерять это на себя. Но в качестве ориентира эту доходность использовать можно.

Итак, у нас есть первая вводная — удвоение депозита в два раза за шесть месяцев.

Почему мы берем именно шесть месяцев, а не месяц или год?

Потому что год — это слишком длинный период, а месяц — слишком короткий. Большинство прибыльных сделок требуют усидчивости и ожидания — от нескольких недель до нескольких месяцев, в течение которых счет трогать не рекомендуется. Так что мы считаем, что вы выводите прибыль раз в полгода и живете на нее следующие полгода — до нового вывода прибыли. Разумеется, это упрощение, но в данном случае оно, опять же, уместно.

Теперь предлагаю каждому посчитать, сколько денег в месяц ему нужно, чтобы жить с торговли на бирже. Здесь я для примера возьму оптимистичную сумму в пятьдесят тысяч рублей. В регионах это колеблется от ‘очень хорошая зарплата’ до ‘я — царь, все девки — мои’, а в столице на это действительно можно жить.

Итак, пятьдесят тысяч умножаем на шесть месяцев, получаем триста тысяч, которые вам необходимо зарабатывать раз в полгода для того, чтобы жить на них следующие полгода и больше нигде не работать.

Нетрудно догадаться, что вам при таких вводных нужно иметь первоначальный депозит в размере тех самых 300 000 рублей.

Можно даже вывести точную формулу, благодаря которой вы можете рассчитать, сколько денег на счету требуется лично вам для того, чтобы жить на доходы только от биржи.

Итак, вот эта формула:

х=(ПМ*6/z)*100

Где:

х — это минимально необходимый размер депозита;

ПМ — ваш месячный прожиточный минимум (по вашему желанию);

z — то количество процентов, которое вы рассчитываете получить от торгов на бирже в течение полугода.

Например, если вас устроит месячная зарплата в 35 000 рублей, а за полгода вы, будучи скептиком, планируете получить максимум 30% прибыли, то формула приобретет следующий вид:

х = (35 000*6/30)*100 = 700 000 рублей.

Счет меньшего объема не позволит вам обеспечивать себя торговлей на бирже.

К чему я веду.

Трейдинг — это действительно работа. И от того, сколько времени вы можете ей уделить, зависят результаты. Сплошь и рядом люди теряют деньги потому, что заняты основной работой и не имеют возможностей для отслеживания ситуации на рынке.

Именно поэтому ключевые условия постоянного достаточного заработка на бирже — это наличие свободного времени, наличие денег для жизни (зарплата супруга/супруги, сбережения, побочный постоянных доход, эпизодическая работа и т. д.) и, самое главное, наличие стартового капитала.

Да, что бы вам ни рассказывала реклама от брокеров, торговля на бирже — это, практически, ведение своего бизнеса — вам нужно время и стартовый капитал.

Иначе это все — просто баловство и не больше.

Главное следствие из всего этого. Пока у вас нет 200-500 тысяч на брокерском счету, вы в принципе не сможете заработать себе на жизнь только биржей (счастливые истории, которых одна на десять тысяч, мы не принимаем во внимание, смотрим на вещи реально).

Пока вы не можете заработать себе на жизнь, не ходя на работу (и, соответственно, не располагаете свободным временем), вы не сможете уделять бирже столько времени, сколько нужно.

Пока вы не сможете уделять время бирже, вам не начать зарабатывать на постоянной основе.

Именно в этот порочный круг попадает большинство трейдеров.

Решается проблема двумя путями. Первый — это простое внесение достаточной суммы извне. Положили пару миллионов — и вперед. Как и откуда их взять — автор не подскажет, увы.

Второй вариант — это постепенное увеличение депозита путем грамотного инвестирования и реинвестирования начального капитала. Разумеется, никто не запрещает снимать иногда прибыль, но нужно понимать, что, пока вы не увеличили депозит до приемлемой суммы (рассчитывается по формуле выше), это — ваша основная цель. Иногда для увеличения счета до нужного уровня требуются недели. Иногда — годы. Но это — необходимый этап для того, чтобы стать настоящим трейдером, живущим доходами с биржи.

Краткий вывод. Не считайте и, самое главное, не делайте биржу единственным источником дохода до тех пор, пока у вас не будет достаточной суммы для получения с нее существенной прибыли, а также достаточного времени для осмысленной торговли.

В случае маленького депозита и нехватки времени единственный безопасный путь, который вам открыт — это среднесрочное и долгосрочное инвестирование с целью увеличения депозита.

3. Начало работы. Демо-счет. Выбор брокера. Обучение.

Все когда-то что-то начинали. Учебу в университете, тренировки, работу. Обычно никто не начинает учиться сразу с четвертого курса, не бежит марафонскую дистанцию на второй день занятий в спортзале и не занимает должность директора Газпрома в двадцатилетнем возрасте. Как правило, сначала все же — первый курс, полкилометра на беговой дорожке, «свободная касса!»

Абсолютно та же ситуация и в трейдинге. Не стоит продавать квартиру ради того, чтобы с первого же дня ворочать на бирже парой миллионов. Лучше попробовать сначала на кошках.

Чем хорош и чем плох демо-счет? Его однозначный плюс — вы технически учитесь торговле. Разбираетесь, как работает ваш торговый терминал. Изучаете виды заявок, тыкаете разные кнопочки, с умным видом поглядываете в стакан котировок и думаете, что же там происходит. Работая с демо, вы ничего не потеряете. Итого, для самого начала работы, демо — это замечательная вещь.

Минус же здесь всего один, но он глобален и всеобъемлющ. Торговля на демо просто-напросто не имеет ничего общего с реальной торговлей.

В чем основная проблема трейдера? Нет, это не технический анализ или политическая обстановка в стране. Это — эмоции. Во время торговли вы испытываете жадность, когда смотрите на перспективную позицию, страх потерять деньги, когда рынок идет против вас, алчность, когда акции начинают приносить вам прибыль. Вы суетитесь, делаете непонятные поступки, не следуете своему же плану на торговлю.

Очень просто с холодной головой наблюдать на демо за тем, как подскочившая акция приносит вам сотни тысяч дохода, а затем аккуратно зафиксировать прибыль. Но многим просто не дано сделать это в реальной ситуации — ведь прибыль продолжает расти! Как же можно выходить, живые деньги все прибывают и прибывают! В итоге часто случается, что акция падает обратно и прибыль буквально на глазах исчезает.

Поэтому в топку демо-счет. Для серьезного обучения он мало пригоден. Только для того, чтобы понять самые азы.

Личная рекомендация — тренируйтесь на реальном счете, сумма на котором не будет для вас сколько-либо обременительной потерей. Десять-тридцать тысяч в общем случае — вполне нормальный капитал для тренировки. Вы столкнетесь с легким азартом, пытаясь заработать двести рублей детям на мороженое, с печалью от того, что идет минус, с гордостью от того, что идет плюс. Поверьте, эти ощущения — не совсем то, что вас ждет в будущем при серьезной торговле. Далеко не то. Но все равно это на порядок лучше безэмоционального демо.

Немного о выборе брокера. Здесь есть множество вариантов. Самые распространенные — Сбербанк, Финам, БКС, Альфа-банк, ВТБ, Открытие. В принципе, особой разницы нет. Все они иногда зависают, дают нелепые рекомендации, в их торговых терминалах есть какие-то ненужные ограничения либо нет каких-то важных функций.

Лично на мой взгляд, идеальный брокер — это банк, в котором у вас имеются счета и с которым вы плотно работаете. Тогда брокерский счет органично впишется в ваши дела с банком, а пополнение счета либо вывод прибыли станут проще и удобнее.

Согласитесь, если у вас все счета и карточки в Альфа-банке, довольно глупо заводить брокерский счет в ВТБ.

Что касается обучения у брокера, посещения специализированных курсов и прочего. Я сейчас выскажу свою точку зрения, которая не претендует на истину в последней инстанции, но, раз уж вы взялись читать эту книгу, достойна внимания.

Итак. За счет чего зарабатывает брокер? Возможно, вы не обращали на это особого внимания, а зря. Помимо собственных торговых операций, основной заработок брокеров — это комиссии по сделкам клиентов и проценты за использование плеч этими же самыми клиентами. И это сказывается на том, что именно брокеры рекомендуют делать на бирже. А рекомендуют они обычно следующее:

— совершать много сделок, торговать внутри дня либо на промежутке в 1-5 дней максимум.

— пользоваться плечами без особого стеснения и торговать высоколиквидными бумагами первого эшелона, на которые, собственно, эти плечи и дают.

— слушать аналитику брокера. Это уж само собой разумеется.

Про аналитиков мы поговорим позднее, а сейчас остановимся на первых двух пунктах.

Стандартная брокерская комиссия за сделку — это 0,03%. Если у вас больше — то у вас какой-то неправильный брокер или неправильный тариф.

Имея миллион и полностью используя его в торговле, вы платите 300 рублей за одну сделку. Подключив плечо (заемные средства) х3, вы оперируете уже тремя миллионами и, соответственно, платите уже 900 рублей за одну сделку.

Само по себе это не плохо и не хорошо, это обычно.

Но что происходит, когда вы начинаете увеличивать количество сделок? Правильно, комиссия растет пропорционально. Купив и продав акции по десять раз за день вы в таком случае получите минус на счете в 18 000 рублей.

Если вы торговали с большим плюсом, в этом нет ничего страшного — довольны и вы, и брокер. В случае же, если вы торговали в ноль или минус, брокер все равно остается довольным, как слон, зато вы увидите у себя не очень приятные цифры убытка от комиссий.

Активная торговля внутри дня имеет право на жизнь. Но, чем менее опытен трейдер, тем меньше смысла ему заниматься именно ей.

Идеальная для новичка торговля — это сделки, проводимые с периодичностью раз в несколько дней, а то и недель. Вы находите интересную идею, покупаете акции, ждете некоторое время, продаете с прибылью. Пытаться же ловить движения внутри дня, не обладая нужными для этого навыками, — это кормить брокера комиссиями, да и только.

Брокер рассказывает вам совершенно другое?

Ну, что я хочу вам сказать. Брокер — это откровенно заинтересованное лицо, которому нельзя позволять делать для вас первоначальные установки. У него есть совершенно четкие цели, о которых я написал выше. А ваши цели, скорее всего, совершенно другие, ведь вы пришли на рынок акций не кормить брокера, а зарабатывать деньги для себя.

Я рекомендую всем начинающим трейдерам не слушать брокерские курсы, а потратить время на то, чтобы самому, путем проб и ошибок (обязательно на реальном, но очень маленьком счете!) выработать свою методику работы на бирже.

Если вы подойдете к этому с ответственностью, то по ходу обучения у вас обязательно будут возникать вопросы — по налогообложению, фундаментальному и техническому анализу, прочим нюансам работы на бирже. Находя ответы в интернете, общаясь с другими трейдерами, решая возникающие перед вами реальные проблемы, вы гораздо лучше поймете биржу, нежели прослушав теоретический курс от брокера. А информация, которая поступит вам в ответ на возникшую проблему, усвоится заметно быстрее, чем на семинаре, куда вы еле успели приехать после работы, думая о том, что сейчас хорошо бы поспать, а не слушать какую-то нудятину про графики.

И, кстати. Если вы думаете, что, потратив на такое самообучение месяц, все поймете, то ошибаетесь. В свое время я потратил тот самый месяц времени, просто чтобы посмотреть и осмыслить все доступные семинары Александра Герчика в сети. Это не реклама, с Герчиком я никак не связан, но рекомендовать его видео к просмотру я однозначно могу. Практически в обязательном порядке.

Самообучение, самообучение и еще раз самообучение. И, чем больше времени вы потратите на работу с информацией, тем больше отдачи принесет вам биржа.

Еще раз повторю — для начала, первые полгода, только и исключительно маленький счет. Не будьте идиотами, на бирже раздевают и многоопытных участников торгов, не то, что вас. Для примера — автор этой книги изначально завел совсем маленький счет, набил шишки, потерял двадцать процентов и решил, что все понял. Затем автор завел на порядок больший счет и, попав на непростое время — осень-зиму 2014 года, — слил уже 75% депозита. Только после этого автор взялся за ум, начал много читать, смотреть и думать. И только в третий раз начал получать реальную прибыль.

Зачем, спрашивается, вам повторять мои ошибки?

Считайте, что вы платите 10-30 тысяч рублей за полугодовой курс реальной торговли. И, в зависимости от успешности усвоения материала, вам могут вернуть не только плату за обучение, но и некий бонус сверху.

4. Торговая система.

Торговых систем великое множество. По большому счету, каждый более-менее опытный трейдер работает по своей, только ему удобной системе, которую он выработал в процессе работы на рынке.

Как создать свою систему?

Универсального рецепта не существует, но, если вы послушались меня и доблестно торговали целых полгода на небольшом депозите, то, наверняка, ощутили склонность к определенным граням трейдинга.

И, что самое главное, вы наверняка обожглись на каких-то неправильных сделках, приобретя негативный опыт.

Если вы вдобавок много общались с другими трейдерами, то, наверняка, усвоили и их негативный опыт тоже.

Лично я считаю, что наиболее правильная и работающая система, это не система, точно рассчитывающая величину стопов, учитывающая степень ликвидности акций либо их вес в индексе голубых фишек, а система, состоящая из перечня категорических запретов.

Возвращаясь к предыдущей главе — очень важно, чтобы вы именно на своем личном опыте прочувствовали подводные камни биржи. И при этом не потеряли деньги. Поэтому я и советую потратить полгода на шлифовку навыков и получение знаний.

Какие могут быть запреты? Для примера я приведу те, которые соответствуют моей торговой системе и стилю торговли в целом.

— не шортить.

— не покупать акции с откровенно ничтожной ликвидностью.

— не покупать и не держать акции, имеющие под собой негативный фундаментал.

— не играться с акциями банкротных и предбанкротных компаний.

— не бояться фиксировать убыток в случае изменения ситуации в акции.

— не использовать плечо выше 1х1,5 — 1х2.

— не покупать акцию, которая только что сильно выросла.

— не бояться фиксировать прибыль.

Каждый из этих пунктов отмечен минусом на моем счете. Где-то крупным, где-то — мелким, но все это — реальный опыт.

Повторюсь, рецепты у каждого свои. Кто-то обожает шортить. Кто-то по крупинкам собирает неликвиднейшие акции, затем продавая их с огромной прибылью. Кто-то торгует с повышенным плечом.

Вам нужно найти свои личные табу. И, основываясь на них, подтянуть к этому все остальное.

Еще раз, это важно. Искать эти самые табу лучше на маленьком-маленьком счете. Да, скучно. Но, поверьте, смотреть, как из-за вашей ошибки счет уменьшается на величину вашей полугодовой зарплаты, хоть и не так скучно, но весьма неприятно.